O fim do século Americano?

José Eustáquio Diniz Alvesi

A primeira semana de agosto de 2011 foi marcada, além do aniversário de 50 anos de Barack Obama,

pela decisão do Congresso de elevar, depois de diversas chantagens, o teto da dívida pública nos

Estados Unidos (EUA), pela queda das bolsas de valores e pela perda da nota máxima de crédito "AAA"

concedida pela agência de classificação de risco Standard & Poor's. Pela primeira vez, desde 1917, os

títulos americanos não são considerados "risco zero", enquanto cresce a percepção de instabilidade,

volatilidade e a probabilidade de estagnação econômica no curto e médio prazo. Será o começo do fim?

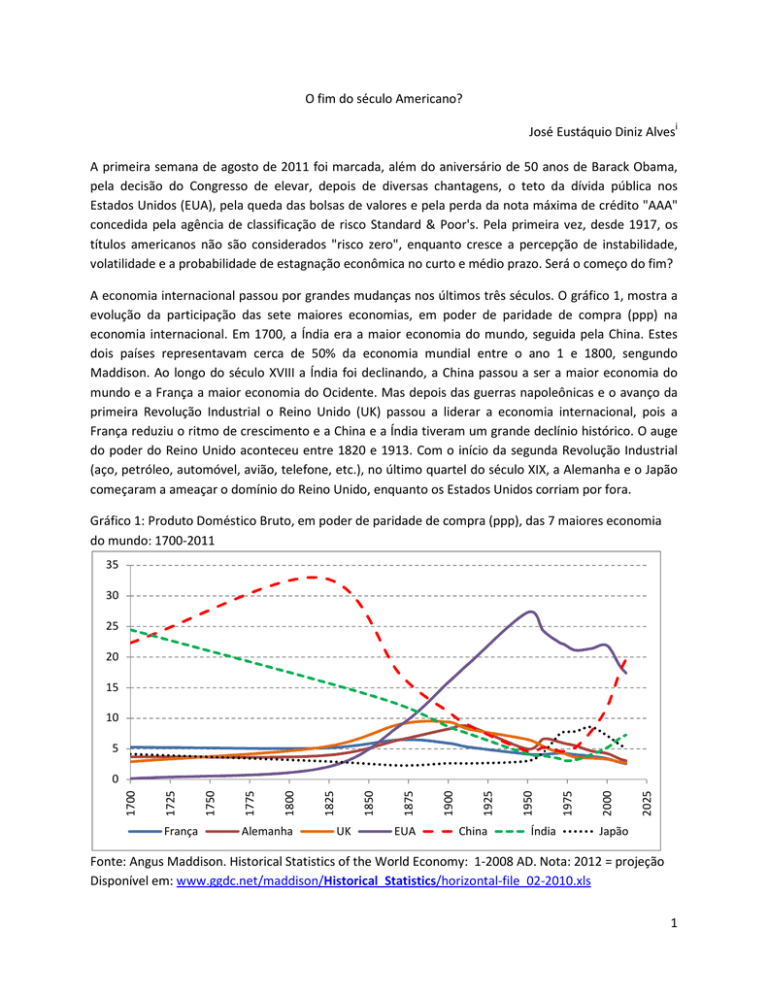

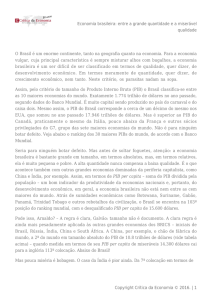

A economia internacional passou por grandes mudanças nos últimos três séculos. O gráfico 1, mostra a

evolução da participação das sete maiores economias, em poder de paridade de compra (ppp) na

economia internacional. Em 1700, a Índia era a maior economia do mundo, seguida pela China. Estes

dois países representavam cerca de 50% da economia mundial entre o ano 1 e 1800, sengundo

Maddison. Ao longo do século XVIII a Índia foi declinando, a China passou a ser a maior economia do

mundo e a França a maior economia do Ocidente. Mas depois das guerras napoleônicas e o avanço da

primeira Revolução Industrial o Reino Unido (UK) passou a liderar a economia internacional, pois a

França reduziu o ritmo de crescimento e a China e a Índia tiveram um grande declínio histórico. O auge

do poder do Reino Unido aconteceu entre 1820 e 1913. Com o início da segunda Revolução Industrial

(aço, petróleo, automóvel, avião, telefone, etc.), no último quartel do século XIX, a Alemanha e o Japão

começaram a ameaçar o domínio do Reino Unido, enquanto os Estados Unidos corriam por fora.

Gráfico 1: Produto Doméstico Bruto, em poder de paridade de compra (ppp), das 7 maiores economia

do mundo: 1700-2011

35

30

25

20

15

10

5

França

Alemanha

UK

EUA

China

Índia

2025

2000

1975

1950

1925

1900

1875

1850

1825

1800

1775

1750

1725

1700

0

Japão

Fonte: Angus Maddison. Historical Statistics of the World Economy: 1-2008 AD. Nota: 2012 = projeção

Disponível em: www.ggdc.net/maddison/Historical_Statistics/horizontal-file_02-2010.xls

1

A disputa de hegemonia entre o Reino Unido e a Alemanha levou à deflagração da primeira grande

Guerra Mundial (1913-1918) e a disputa entre Reino Unido, Alemanha e Japão pela ampliação de

espaços econômicos levou à segunda grande Guerra Mundial (1939-1945). Mas quem saiu vitorioso de

todo este conflito foram os Estados Unidos que se tornaram a maior potência mundial durante todo o

século XX. Em 1900 os EUA chegaram a uma participação de 16% na economia mundial. Mas a

hegemonia americana foi construída principalmente depois dos acordos de Bretton Woods, de 1944,

sendo que a participação americana na economia mundial chegou a 27% em 1950 (em ppp).

Com o Plano Marshall a Europa e o Japão se reconstruíram depois da Segunda Guerra, enquanto a China

e a Índia continuaram a perder posição na economia mundial até a década de 1970. A Alemanha chegou

a se tornar a segunda maior economia do mundo na década de 1960, mas foi superada pelo Japão que

passou ao segundo lugar nas décadas de 1970 e 1980.

Mas a partir dos anos de 1980 a China começou uma recuperação histórica chegando ao segundo posto

na virada do milênio e provavelmente vai se consolidar como a primeira economia do mundo na década

de 2010-20. A Índia também vem seguindo de perto o ritmo chinês e já chega ao terceiro posto da

economia inteernacional, passando o Japão, também na década de 2010-20.

Enquanto China e Índia se recuperam, os EUA começaram a perder posição relativa especialmente

depois da década de 1970, quando ainda representava cerca de um quarto da economia mundial. O

aumento da circulação de dólares em geral e o aumento do mercado de Eurodólares nas duas décadas

posteriores aos acordos de Bretton Woods criaram um excedente de papel moeda incompatível com a

quantidade de ouro disponível no Fort Knox que deveria servir de lastro para o dólar. Diante do

inevitável, em agosto de 1971 (40 anos atrás), o governo Nixon aboliu o acordo de conversibilidade do

dólar em ouro.

Se esta medida deu fôlego para os EUA continuarem a financiar os seus déficits, possibilitou também

que estes déficits fossem crescendo de maneira descontrolada, acumulando uma dívida que só tem

paralelo com o que aconteceu na época da segunda Guerra Mundial.

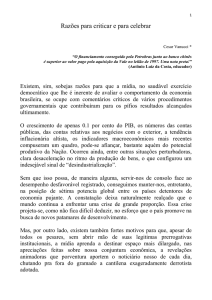

O gráfico 2 mostra que o período de superávit da balança comercial dos Estados Unidos terminou em

1970, iniciando um período de déficits crescentes a partir de 1971. Até o ano de 1982 os déficits

comerciais dos EUA estavam na casa de 20 bilhões de dólares. Porém, as políticas econômicas do

governo Reagan fizeram o déficit pular para mais de 100 bilhões de dólares ao ano. A recessão

econômica de 1991 e 1992, no governo de George Bush (pai) fez o déficit se reduzir para a casa dos 30

bilhões de dólares.

Mas a recuperação econômica e a ampliação do processo de globalização no governo Bill Clinton fez os

déficits comerciais saltarem para a casa de 300 bilhões de dólares na virada do milênio. Porém, foi nos

oito anos do governo George Bush (filho) que houve uma explosão do déficit, passando de 362 bilhões

de dólares em 2001 para 753 bilhões de dólares em 2006 e algo em torno de 700 bilhões em 2007 e

2008. No governo Obama, o déficit caiu para a casa de 400 bilhões de dólares em 2009 (por conta da

recessão) e voltou a subir para 500 bilhões de dólares em 2010. Todos estes déficits foram cobertos por

endividamento crescente.

2

Gráfico 2: Saldo da balança comercial dos Estados Unidos: 1960-2010

100

0

Bilhões de dólares

-100

-200

-300

-400

-500

-600

-700

1960

1962

1964

1966

1968

1970

1972

1974

1976

1978

1980

1982

1984

1986

1988

1990

1992

1994

1996

1998

2000

2002

2004

2006

2008

2010

-800

Fonte: U.S. Census Bureau, 2011

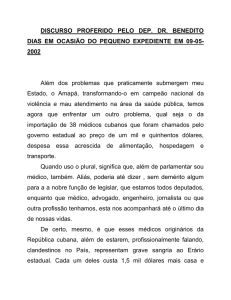

O gráfico 3 mostra que o PIB dos EUA era de 7,8 trilhões de dólares em 1996 e a dívida pública estava na

casa de 5,2 trilhões de dólares. No segundo governo Clinton (1997-2000) o PIB foi a 9,9 trilhões de

dólares e a dívida cresceu apenas para 5,6 trilhões de dólares, no ano 2000. Portanto, houve redução

relativa da dívida pública que passou de 66% do PIB em 1996, para 56% do PIB em 2000.

Gráfico 3: Produto Interno Bruto (PIB), Dívida Pública e Percentagem da dívida em relação ao PIB, EUA:

1996-2012

120

Bilhões de dólares

16.000

100

14.000

80

12.000

10.000

60

8.000

6.000

40

4.000

20

2.000

Dívida como % do PIB

PIB

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

1998

1997

0

1996

0

Dívida pública como % do PIB

18.000

Dívida pública

Fonte: US Government Spending, 2011

http://www.usgovernmentspending.com/downchart_gs.php?year=&chart=H0-fed&units=b

3

Contudo, o governo George Bush (filho) fez uma política de corte de impostos para os ricos e de

aumento de gastos, especialmente na área militar, para financiar as guerras do Afeganistão e do Iraque.

O resultado foi que a dívida que estava em 5,6 trilhões de dólares em 2000 explodisse para10 trilhões de

dólares em 2008. Um aumento de 4,4 trilhões em oito anos.

O governo Barack Obama recebeu uma economia em recessão e, para evitar o pior, fez uma série de

pacotes de estímulo da economia, mesmo em uma situação em que a arrecadação de impostos estava

decaindo. Porém, os incentivos geraram pouco efeito e a economia não recuperou no ritmo esperado.

As taxas de desemprego estão acima de 9%. O resultado foi um pequeno crescimento econômico, mas

um grande crescimento da dívida pública que deve chegar a 15 trilhões até o final de 2011, passando,

em termos relativos, de 100% do PIB (a situação da dívida líquida é um pouco menos dramática). Ou

seja, em apenas 3 anos, durante o governo Obama, a dívida cresceu em 5 trilhões de dólares e não

possibilitou a decolagem da economia real.

Evidentemente este crescimento enorme da dívida é uma “herança maldita” do governo anterior que

deixou uma economia em recessão e com uma carga tributária muito baixa. O gráfico 4 mostra que os

déficits nos 3 primeiros anos do governo Obama ficaram em torno de 1,5 trilhão de dólares, ou 10% do

PIB. O que são valores insustentáveis. As estimativas apontam para déficits na casa de 500 a 600 bilhões

de dólares até 2020, o que daria uma dívida acumulada de no mínimo 8 trilhões de dólares no restante

da década.

Gráfico 4: Déficits e superávits públicos, Estados Unidos da América: 1990-2011

500

Bilhões de dólares

0

-500

-1.000

-1.500

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

-2.000

Fonte: Congressional Budget Office; Office of Management and Budget, 2011

http://www.cbo.gov/budget/budget.cfm

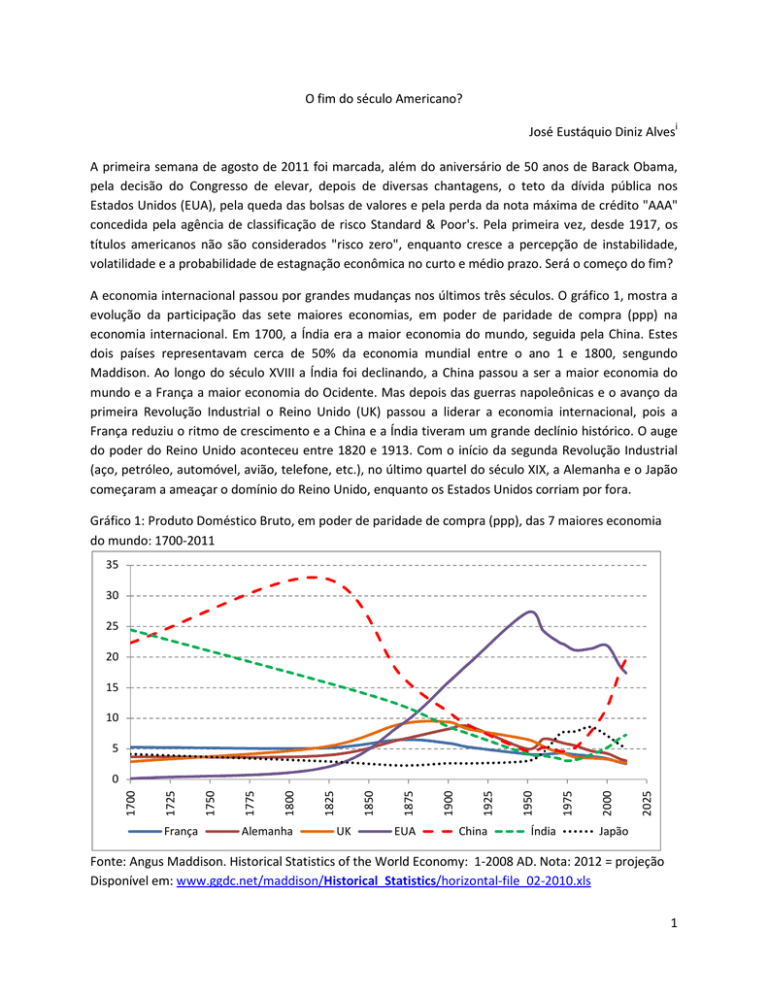

O gráfico 5 mostra a evolução dos gastos militares. Nota-se que os gastos com defesa cairam na época

do governo Clinton, passando de 302,6 bilhões de dólares (4,8% do PIB), em 1992 para 275,5 bilhões

(3% do PIB) em 1999. Isto ajudou a criar um superávit público naquela época. Contudo, no governo Bush

4

(filho) os gastos militares chegaram a 612 bilhões de dólares (4,3% do PIB) em 2008, o que ajudou a

elevar o déficit público. Ao contrário de Clinton, Obama não reduziu os gastos militares e a defesa

gastou 689 bilhões de dólares (4,7% do PIB) em 2010. Os gastos militares tem sido o equivalente à

metade do valor do déficit total estadunidense. Parece que o custo de matar Bin Laden ficou muito alto.

Gráfico 5: Gastos absolutos e relativos com defesa, EUA: 1990-2010

800

06

05

600

04

500

400

03

300

% do PIB

Em bilhões de dólares

700

02

200

01

100

00

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

0

Gastos absolutos com defesa

Gastos de defesa como % do PIB

Fonte: Congressional Budget Office; Office of Management and Budget, 2011

O gráfico 6 mostra os gastos com os principais programas de segurança social. No conjunto os

programas elevaram os gastos de 568 bilhões de dólares em 1990 para 1,909 trilhão de dólares em

2010. Em teremos de percentagem do PIB o aumento foi de 9,9% em 1990 para 13,2% do PIB em 2010.

Nota-se que o seguro desemprego cresceu muito na crise econômica de 2008-2010. Porém, estes gastos

sociais tendem a aumentar ainda mais com o envelhecimento populacional, especialmente quando a

geracão do baby-boom (1945-65) sair do mercado de trabalho e entrar na aposentadoria. Segundo a

Standart & Poor’s a dívida pública líquida dos EUA poderá chegar a 20 trilhões de dólares em 2020 e, no

cenário de envelhecimento populacional com a manutenção da política de baixos impostos e os atuais

benefícios sociais, a 600% do PIB, em 2050.

Diante deste quadro nada animador e enquanto o país vai ficando para trás em termos de infraestrutura, investimentos na educação básica, inovação, etc., os políticos americanos esquivam-se de

soluções e fazem acusações mútuas. Os democratas mostram que havia superávit público durante o

segundo mandato de Bill Clinton e colocam a culpa dos déficits crescentes (fiscal e comercial) no

governo George Bush (filho), que além de deixar déficits e dívidas deixou a economia em recessão para

o seu sucessor. Os democratas gostariam de aumentar os impostos, especialmente para os ricos e

manter os programas sociais, além de manter os estímulos ao crescimento econômico. Mas os

republicanos não aceitam aumentos de impostos e querem cortar gastos, especialmente dos programas

sociais e menos na área de defesa. Como os republicanos controlam a Câmara de Deputados, estão

impondo cortes nos orçamentos, o que pode jogar a economia em uma nova recessão (“duplo

5

mergulho”). Diversos analistas consideram que é altamente provável uma recessão a partir do segundo

semestre de 2011, sendo que desta vez o poder de atuação do Estado é bem menor do que em 2008, já

que os juros já estão muito baixos e o endividamento e os déficits muito altos.

Gráfico 6: Gastos com programas sociais, EUA: 1990-2010

800

Bilhões de dólares

700

600

500

400

300

200

100

Seguro social

Medicare

Seguro desemprego

Outros programas

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

0

Medicaid

Fonte: Congressional Budget Office; Office of Management and Budget, 2011

O fato é que a economia americana possui déficits fiscais e comerciais enormes e uma dívida que já é

maior do que o tamanho do PIB. Esta situação tende a se agravar com o baixo crescimento econômico.

Assim, os EUA estão entrando em um circulo vicioso, pois se estimulam a economia os déficits e dívidas

crescem, mas se cortam os déficits a economia cai em recessão, agravando a situação da dívida e do

desemprego.

Por não acreditar na capacidade de acordo entre as forças políticas americanas, a agência Standard &

Poor's disse que pode abaixar ainda mais a nota do crédito americano se a situação do déficit não

melhorar nos próximos dois anosii. A crise da dívida pode ser também a crise do dólar, como moeda

dominante no cenário internacional. O Brasil está preocupado com as suas reservas investidas nos

títulos americanos. Já a China que possui 3 trilhões de dólares em reservas e 1,2 trilhão aplicados em

títulos americanos, afirmou que os EUA são “viciados em dívida” e que "tem todo o direito de exigir que

os Estados Unidos lidem com o seu problema estrutural de dívida e garantam a segurança dos ativos da

China".

Desta forma, enquanto a economia americana tende a ficar menos estável, com mais riscos e estagnada,

o resto do mundo (e principalmente a China e a Índia) tem apresentado taxas de crescimento bem

maiores. O resultado é o declínio relativo da economia estadunidense que deve ficar com uma

participação no PIB mundial abaixo de 16% nos próximos anos. Isto é, a economia americana vai voltar

aos patamares relativos àquele do final do século XIX.

6

Por tudo isto, será que a ocidentalização da economia mundial pode ser pensada como um fenômeno

restrito aos séculos XIX e XX? A China e a Índia vão voltar a ser as duas grandes economias da

comunidade internacional? O mundo está em um processo de desocidentalização? O Oriente do Norte

vai ser a nova base de uma Orientalização do globo? O Consenso de Beijing vai vencer o Consenso de

Washington?

Será que a chamada excepcionalidade americana é um fenômeno que vai ficar restrito ao século XX?

i

Professor titular da Escola Nacional de Ciências Estatísticas - ENCE/IBGE. Apresenta seus pontos de vista em

caráter pessoal. Tel: (21) 2142 4689. E-mail: [email protected] Publicado em APARTE

(http://www.ie.ufrj.br/aparte/) – 10/08/2011).

ii

“The political brinksmanship of recent months highlights what we see as America's governance and policymaking

becoming less stable, less effective, and less predictable than what we previously believed. The statutory debt

ceiling and the threat of default have become political bargaining chips in the debate over fiscal policy. Despite this

year's wide-ranging debate, in our view, the differences between political parties have proven to be extraordinarily

difficult to bridge, and, as we see it, the resulting agreement fell well short of the comprehensive fiscal

consolidation program that some proponents had envisaged until quite recently. Republicans and Democrats have

only been able to agree to relatively modest savings on discretionary spending while delegating to the Select

Committee decisions on more comprehensive measures. It appears that for now, new revenues have dropped

down on the menu of policy options. In addition, the plan envisions only minor policy changes on Medicare and

little change in other entitlements,the containment of which we and most other independent observers regard as

key to long-term fiscal sustainability.

Our opinion is that elected officials remain wary of tackling the structural issues required to effectively address the

rising U.S. public debt burden in a manner consistent with a 'AAA' rating and with 'AAA' rated sovereign peers (see

Sovereign Government Rating Methodology and Assumptions," June 30, 2011, especially Paragraphs 36-41). In our

view, the difficulty in framing a consensus on fiscal policy weakens the government's ability to manage public

finances and diverts attention from the debate over how to achieve more balanced and dynamic economic growth

in an era of fiscal stringency and private-sector deleveraging (ibid). A new political consensus might (or might not)

emerge after the 2012 elections, but we believe that by then, the government debt burden will likely be higher,

the needed medium-term fiscal adjustment potentially greater, and the inflection point on the U.S. population's

demographics and other age-related spending drivers closer at hand (see "Global Aging 2011: In The U.S., Going

Gray Will Likely Cost Even More Green, Now," June 21, 2011)” (Standard & Poor’s, August 5, 2011, p. 3/4).

7