Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

ANÁLISE DE AQUISIÇÃO DE UM ATIVO EM UMA EMPRESA DE PRESTAÇÃO

DE SERVIÇOS DE INJEÇÃO PLÁSTICA

Claudia da Costa Miranda1

Micheli Bevilaqua1

Siclinde Witt1

Cristiane Guazzelli Boschi2

Resumo: Esta pesquisa tem por objetivo analisar a viabilidade da substituição de um ativo, no caso uma

maquina injetora. Foram feitos estudos em uma empresa que presta serviços de injeção plástica, de acordo com

produtividade do equipamento que a mesma já possui com a da maquina que poderá ser adquirida. Desta forma

foram detalhados todos os custos gerados por cada um dos equipamentos e suas produções. Como procedimentos

metodológicos foram utilizados o estudo de caso, juntamente com o método qualitativo, e pesquisa exploratória.

Comparou-se a bibliografia com o método de estudo de análise de investimento e foi averiguado que em termos

de redução de custos para a empresa, a melhor opção seria fazer essa substituição de equipamento, pois além de

ter menor custo operacional, sua produtividade é maior, sem contar que esse novo equipamento conta com uma

tecnologia mais avançada.

Palavras-chave: Investimento. Produtividade. Viabilidade.

1 INTRODUÇÃO

A apresentação de soluções ou um investimento para uma empresa exige vários

estudos. É necessária uma avaliação a fim de verificar se existem condições necessárias para

realização de um investimento. Devido à situação apresentada, a pesquisa busca verificar a

viabilidade de aquisição de Ativo em uma empresa prestadora de serviços de injeção plástica,

situada na cidade de Caxias do Sul. Esta empresa de pequeno porte atua no ramo desde 2010 e

tem a maioria de seus clientes na região Sul.

Em relação ao problema de pesquisa busca verificar se é vantagem permanecer com a

máquina que a empresa possui, se esta é suficiente para suprir os serviços e traz o retorno

esperado. Ou comprar uma máquina nova, avaliando então o quanto cada uma produz e qual o

custos para mantê-las operando. Usando as técnicas de analise de investimento pretende-se

obter uma resposta ao problema, verificando se é viável adquirir uma nova maquina.

Partindo dessa ideia, após identificar os critérios de análise de investimento como,

Valor Presente Líquido (VPL), Taxa Interna de Retorno (TIR), Taxa Mínima de Atratividade

(TMA) entre outros, conceituando-os e relacionado com o investimento para desta forma

então identificar quais os critérios devem ser utilizados para este projeto. Ao final tem-se a

analise dos resultados dentro dos conceitos estudados até a presente pesquisa. O interesse por

este estudo surgiu em razão da produtividade ou demanda de serviços que a empresa possui, e

pela importância da avaliação de custos em relação à produção.

1

2

Acadêmicas do Curso de Ciências Contábeis da FSG.

Mestre em Administração. Professora da FSG.

V.5, N.1 (2014) – ISSN 2237-8472

358

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

2 INVESTIMENTOS

A sobrevivência de uma empresa no mercado pode ser determinada por vários fatores,

um deles é a habilidade de reinvestir de forma produtiva por meio de capital próprio, ou seja,

a realização de um investimento. Ao decorrer do tempo muitas empresas se obrigam á terem

de fazer investimentos em seu negocio, seja para reformas ou substituição de equipamentos

(GITMAN, 2007). Investir é fazer uma aplicação de um recurso já existente com o objetivo de

um retorno futuro superior ao valor aplicado inicialmente. O investimento se dá a diversas

maneiras, entre elas, compra de equipamentos, compra de títulos financeiros, entre outros, e

nada mais é do que a aplicação de dinheiro já obtido em troca de lucro.

Para Erhlich (1997, p.10), “O investimento é, pois, uma aplicação de dinheiro em

projetos de implantação de novas atividades, expansão, modernização [...] da qual se espera

obter uma boa rentabilidade.” Ao se realizar um investimento tem-se por objetivo o aumento

de capital, sejam eles em ações, poupança, títulos e empresas. Nenhum investidor tem o

objetivo de perder seu dinheiro, dessa forma na medida em que se faz uma analise detalhada

antes de aplicar o dinheiro aumenta a possibilidade de conseguir que o seu capital após o

investimento seja maior e não menor.

Entretanto, para que se possa avaliar a viabilidade de um investimento é necessário

conhecer alguns métodos que possam confirmar se o mesmo é viável ou não, possibilitando a

ajuda para que a escolha desse investimento seja cada vez mais segura. Dentre as variáveis

estão a Taxa Interna de Retorno (TIR), a Taxa Mínima de Atratividade (TMA) que é a taxa

que deve ser levada como comparação, a fim de determinar se vai fazer ou não o investimento

e outros critérios adotados para analisar o investimento. Se essa avaliação for realizada antes

da tomada de decisão do investimento, proporcionará a empresa uma visão ampla para a

certeza ou não desse ato. A partir destas definições, segue também informações sobre os tipos

de investimento a serem observados.

2.1 Tipos de investimentos

Ao definir investimento, tem-se também uma definição sobre os tipos de

investimentos. Os mais comuns são os projetos independentes e os mutuamente exclusivos,

Gitman (2004, p.304) define como independentes “aqueles cujo fluxo de caixa não tem

relação uns com os outros, a aceitação de um os projetos não elimina os outros.” Para este tipo

V.5, N.1 (2014) – ISSN 2237-8472

359

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

de projeto, o critério de escolha sobre qual investir primeiro é com o VPL e depois se utiliza o

projeto com o maior índice de lucratividade (SAMANEZ, 2007).

Os Projetos Mutuamente Exclusivos é ao contrario do anterior, pois a aceitação de um

dos projetos eliminará os outros. Gitman (2004, p.304) traz algumas definições sobre este

tipo, e traz um exemplo apara ajudar na definição:

São aqueles que tem a mesma função, e portanto competem estre si [...] por

exemplo, uma empresa que tem necessidade de produção poderia consegui-la (1)

ampliando sua fabrica, (2) comprando outra empresa ou (3) contratando a produção

de outra empresa. Sem duvida a aceitação de qualquer uma das opções eliminaria a

necessidade das demais.

Ainda para diferenciar os dois projetos, temos os critérios para escolher do mais

viável, que neste caso, diferente dos projetos exclusivos onde pode ser analisado tanto o VPL,

se for positivo, quanto a TIR se esta for acima da TMA, este método deve levar em

consideração apenas um dos métodos (SAMANEZ, 2007). Portanto, neste contexto ocorre um

conflito entre os critérios de análise. Enquanto um projeto pode ser aceito pela TIR, por ela

exceder o custo de capital ao mesmo tempo pelo VPL não é interessante, pois o mesmo pode

ser menor ou até negativo.

2.1.1 Análise de Investimentos

Uma análise financeira bem elaborada qualifica os resultados de uma empresa. Mesmo

que esses resultados mostrem que se esta tendo lucro, pode haver uma deficiência na gestão,

que detectado o problema os lucros podem aumentar. Conforme Sebrae (2014, s.p.), “tomar

decisões para a alocação de recursos na empresa de forma ágil e constante é uma tarefa que

deve ser discutida pelos gestores, onde eles levaram em conta a análise de investimento”.

Camargo (2007, p. 24) traz alguns critérios que devem ser observados no processo de

construção de um projeto de investimento:

Construção do fluxo de caixa, pela estimativa de entradas e saídas de dinheiro;

escolha da taxa de desconto mais adequada; cálculo da viabilidade econômicofinanceira, por meio das técnicas de análise; decisão de aceitar ou rejeitar o projeto e

sua inclusão no orçamento de capital da empresa, caso seja aceito.

Para obter esses resultados, forma-se um conjunto de informações que podem ajudar o

empreendedor a tomar às decisões necessárias a administração do negocio. Para esta analise é

V.5, N.1 (2014) – ISSN 2237-8472

360

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

importante saber o fluxo do caixa (entrada e saída de recursos), e o valor do dinheiro no

tempo. Avaliar num determinado período, resultados tanto operacionais, como lucro ou

prejuízo, para saber da viabilidade do negócio. A partir da análise busca-se os critérios que

são abordados a seguir.

2.2 Técnicas de análise de investimento

Além de analisar a viabilidade de um projeto, é importante investigar se a empresa

possui recursos próprios ou tem condições de adquiri-los de terceiros, pois, não adianta

projetar uma melhoria e/ou investimento se ela não conseguirá mantê-lo. Para que a analise

discutida neste projeto seja eficiente, foram coletados dados financeiros e contábeis e

principalmente o quanto a maquina que esta em uso produz e gera de custos. Desta forma o

projeto de investimento é analisado de acordo com a rentabilidade que cada uma das

maquinas pode promover para a empresa.

2.2.1 Valor Presente Líquido (VPL)

No processo de escolha de um investimento faz-se necessário avaliar as entradas e

saídas do caixa. Para isso, é utilizado como uma das melhores técnicas apara analise de

orçamento de capital o Valor Presente Liquido (VPL), o qual traz “o retorno mínimo que um

projeto precisa proporcionar para manter inalterado o valor de mercado da empresa.”

(GITMAN, 2004, p.342). Com o valor do VPL é possível decidir se um projeto é valido ou

não.

Camargo (2007) aponta também que o valor presente do fluxo de caixa deve estar na

data zero para pagar o custo do capital, se ele for positivo, ou seja, maior que zero ira gerar

riqueza. Esse método é utilizado de forma que desconta os fluxos de caixa da empresa a uma

taxa especificada que frequentemente é chamada de taxa de desconto, custo de oportunidade

ou custo de capital. Essa taxa refere-se ao retorno mínimo que deve ser obtido em um negócio

realizado, seja ela uma aplicação ou aquisição de um bem.

O VPL se dá a partir do momento que subtrai o valor inicial do investimento do valor

presente das entradas de caixa, descontadas a uma taxa igual ao custo de capital da empresa.

V.5, N.1 (2014) – ISSN 2237-8472

361

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

Em resumo, o resultado do VPL representa o ganho real do investimento, também podendo

ser negativa, situação em que o projeto não é viável e consome riqueza.

2.2.1.1 Taxa Mínima de Atratividade (TMA)

A TMA é uma taxa mínima de retorno de um investimento, como a de juros, a partir

dela é que o investidor recupera o valor investido (Informação Verbal)3. Conforme Souza e

Clemente (2004), a Taxa de Mínima Atratividade é a melhor taxa, com baixo grau de risco,

disponível para a aplicação do capital em análise. Ela representa o custo do dinheiro ao longo

do tempo, com a qual se tem a rentabilidade exigida pelo investidor.

Para chegarmos a uma TMA, deve-se levar em consideração quanto o valor a ser

investido renderia em outra aplicação, como em uma aplicação de poupança, e em quanto esta

o índice de inflação. É importante também analisar como esta a economia, (favorável ou

desfavorável), qual o tipo de negócio que será investido e se a região já possui alguma

concorrência. Sob a visão de Casarotto Filho e Kopittke (2000), a TMA é a taxa que auxilia a

análise de um projeto de investimento, levando em conta a possibilidade de perda da

oportunidade de obter retornos pela aplicação do mesmo capital em outros projetos. Com

base nisso é suposto uma taxa mínima de retorno, ou seja, a TMA. Porém, deve se levar em

consideração que quanto maior a TMA maior é o risco do negócio, pois o valor líquido será

menor.

2.2.2 Valor Anual Uniforme Equivalente (VAUE)

Antes que a empresa opte em fazer um novo investimento, é interessante fazer uma

avaliação financeira VAUE, ao qual determina o quanto esse investimento trará de lucro à

empresa em um período de um ano. Este é um método ao qual proporciona achar a série anual

equivalente ao fluxo de caixa dos investimentos à TMA4. É utilizado em análise que envolva

atividade operacional na empresa, com investimentos que normalmente possam se repetir.

Com este método é possível obter o valor médio de período do fluxo de caixa,

enquanto o VPL analisa o resultado liquido no tempo. Para Kassai et al. ( 2000), se o valor

3

Dado fornecido pela Professora Cristiane Guazzelli Boschi na apresentação da disciplina de Matemática

Financeira II da FSG, em Caxias do Sul, em maio de 2014.

4

Dado coletado da apostila da disciplina de Matemática Financeira II, apresentada pela Professora Cristiane

Guazzelli Boschi na FSG, em Caxias do Sul, em maio de 2014.

V.5, N.1 (2014) – ISSN 2237-8472

362

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

médio anual positivo não for uniforme ou consecutivo, deve-se calcular com um novo

equivalente, trazendo no valor presente com uma nova TMA. Desta forma tomando por base

para apurar os valores, sendo positivos ou negativos. Portanto, enquanto o VPL apresenta o

valor líquido do projeto (podendo ser positivo ou negativo) o VAUE apresenta o valor médio

do projeto.

2.2.3 Taxa Interna de Retorno (TIR)

Outra forma de verificar se um investimento é viável é utilizar como base a Taxa

Interna de Retorno (TIR). Ao contrario do VPL, o qual traz o valor da rentabilidade em razão

do investimento, a TIR é a taxa de retorno do capital investido. Da mesma maneira se for

maior que o capital investido o projeto pode ser aceito, do contrario não (SAMANEZ, 2007).

É importante ressaltar que, segundo Groppelli e Nikbakht (2001, p.146):

A taxa interna de retorno (TIR) é um método popular no orçamento de capital. A

TIR é uma taxa de desconto que torna o Valor presente de fluxos de caixa estimados

igual ao investimento inicial. Entretanto, quando usa a TIR você deve estar seguro

de que a TIR calculada não é muito diferente de uma taxa de reinvestimento realista.

Ainda para considerar viável, é necessária avaliar se a TIR é maior ou igual á TMA (Taxa

Mínima de Atratividade). Portando se a TIR é a taxa de retorno do investimento, ela deve ser

maior que a TMA para um projeto ser aceitável. Ao contrario, se ela for igual ou menor, o

investimento ficará estável e trará ou não o retorno necessário para manter o investimento.

Apesar deste método ser de fácil avaliação, muitas vezes pode fornecer taxas não muito

realistas, muitas vezes por causa da TMA ser muito alta.

2.2.4 PAYBACK

Quando um investidor quer um método fácil e rápido de calcular quanto tempo vai

precisar para recuperar seu investimento inicial, é aconselhável o uso do Payback, pela

simplicidade. O payback (período de recuperação do investimento) é analisar quantos anos

serão necessários para recuperar o capital investido inicialmente (GROPPELLI, 2001).

Quando se tem dois projetos sendo avaliado, a tendência é de optar pelo que tiver um retorno

num período de tempo menor. Para aceitar um projeto, ele deve ao menos atingir as metas

determinadas antecipadamente, quanto menor o tempo de recuperação, menor o risco do

projeto não dar certo.

V.5, N.1 (2014) – ISSN 2237-8472

363

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

A única desvantagem do Payback Simples que ele não traz o dinheiro no tempo zero

como VPL (valor presente líquido). Porem, para melhorar os resultados tem-se o Payback

Descontado, onde se desconta os fluxos de caixa da TMA. Camargo (2007, p. 99) afirma que

desta forma “ao invés de somar os fluxos originais, o payback só é atingido quando o VP dos

fluxos positivos se igualar ao VP dos fluxos negativos”. Desta forma, passa a considerar o

valor do dinheiro no tempo e assim como o simples, o descontado também considera como o

melhor investimento o que tiver o menor tempo de retorno.

2.3 Os riscos de um negócio

No Brasil é grande o sonho dos brasileiros de der ter o próprio negócio. Alguns por

estarem desempregados, outros por desejarem uma renda melhor ou por terem um espírito

empreendedor. Mas pesquisas revelam a falta de preparo desses idealizadores de projetos.

Segundo Instituto Brasileiro de Geografia e Estatística (IBGE), conforme dados do

Cadastro Central de Empresas (Cempre), aumentou em 6,1% o número de empresas

registradas em 2010 em relação a 2009. A grande parte de pequeno porte, mas as que

permaneceram mais resistentes por mais tempo foram as maiores. Em três anos de existência

48,2% fecharam as portas.

Empresas com maior porte tende a sobreviver por mais tempo Segundo (IBGE) em

2010 empresas sem assalariados 67,3% se mantiveram funcionando, entre as empresas com

um a nove funcionários tem uma taxa de 88,5% de permanência no mercado, e as com dez ou

mais pessoas assalariadas a taxa se eleva para 95,9% de sucesso neste período5.

A tabela abaixo traz informações do IBGE, sobre percentual de fechamento de

empresas conforme o número de assalariados:

5

REVISTA COMMON. 48% das Empresas brasileiras fecham as portas depois de três anos. Disponível

em: <http://revistapegn.globo.com/Revista/Common/0,,EMI317221-17180,00DAS+EMPRESAS+BRASILEIRAS+FECHAM+AS+PORTAS+DEPOIS+DE+TRES+ANOS.html>. Acesso

em: 30 mai. 2014.

V.5, N.1 (2014) – ISSN 2237-8472

364

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

CARACTERÍSTICA DA EMPRSA

Empresa sem funcionários

Empresa com até nove funcionários

Empresa com dez ou mais

funcionários

FECHAMENTO %

32,70%

11,50%

4,10%

Quadro 1: Fechamento de Empresas

Fonte: IBGE (Instituto Brasileiro de Geografia e Estatística)

Em virtude dessas condições, a empresa deve avaliar seus índices de liquidez para ver

se tem capacidade de cumprir com suas obrigações. Os gestores administram a empresa

conforme a variação desses índices. Desta forma é vista a viabilidade das tomadas de

decisões. O Balanço Patrimonial é um demonstrativo contábil, onde se deve constantemente

ser atualizada, para poder ter as informações necessárias do patrimônio e fazer uma análise de

viabilidade do andamento dos negócios6.

Uma boa contabilidade deve gerar um banco de dados históricos da empresa de forma

clara e precisa, que permite ao administrador conhecer através dos saldos, seu patrimônio e os

resultados alcançados no período.

2.3.1 Depreciação e Imposto de Renda

Para a análise de um investimento seja mais realista, é importante a incorporação da

depreciação e do IR, pois desta forma implicara diretamente no fluxo de caixa da avaliação

(CAMARGO, 2007). Como a maioria dos investimentos analisados pelas empresas são de

ativos para o imobilizado, é importante considerar a depreciação na análise do projeto, apesar

de ela não representar uma saída de caixa, na contabilidade é utiliza como uma despesa

dedutível do IR.

Os benefícios que se esperam de propostas de investimentos de capital devem ser

medidos depois do imposto de renda, pois a empresa não usufruirá deles até que

tenha saldado os compromissos tributários com o governo. Esses impostos devidos

dependem do resultado tributável da empresa, de modo que é necessário deduzir os

impostos antes de fazer comparações entre investimentos propostos, para garantir a

6

PORTAL DA CONTABILIDADE. Índices de Liquidez. Disponível em:

<http://www.portaldecontabilidade.com.br/tematicas/indices-de-liquidez.htm>. Acesso em: 25 mai. 2014.

V.5, N.1 (2014) – ISSN 2237-8472

365

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

coerência na avaliação das alternativas de investimento de capital. (GITMAN, 2010

p.339).

Uma das questões mais importantes para avaliar o momento ideal da substituição de

um bem depreciável, antes de tudo, é saber qual o período de sua vida útil, pois na hora de

utilizar o método de análise de substituição é preciso saber o período de vida útil do bem,

visto que ele irá influenciar um fator importante que é a depreciação. Apesar de ser

considerada uma despesa, não ocorre o desembolso desses valores. A contabilidade considera

os valores da depreciação durante a vida útil do bem para deduzir do lucro antes do calculo do

Imposto de Renda.

2.3.2 Valor Residual

Muitos ativos continuam executando sua operação mesmo quando zera o seu valor

contábil, nesse caso esse ativo mostra que ainda possui algum valor de uso que é conhecido

como valor residual. Valor residual é o valor estimado que a empresa tomará posse devido a

venda de um ativo, após deduzir as despesas estimadas de venda, caso o ativo já tivesse a

idade e a condição esperadas para o fim de sua vida útil.

Muitas vezes o valor residual é confundido com o valor contábil, a diferença se dá a

partir do bem ser totalmente depreciado onde o valor residual passa a ser correspondente ao

valor da provável realização do bem. Segundo Ferrari (2012), “Tendo em vista a dificuldade

da precisa quantificação de tal valor, normalmente, este é considerado igual a zero”. Caso o

valor residual estimado for diferente de zero, esse valor deverá ser diminuído do custo da

aquisição do bem que será depreciado, de modo que a taxa aplicada na depreciação incida no

resultado dessa diferença.

2.3.3 Substituição de equipamento

Chega-se a uma etapa que a empresa necessita fazer a substituição de máquinas

antigas, ou que trazem um custo alto de manutenção. Hirschfeld (2013, p.443) descreve

algumas razões a serem analisadas antes de tomar essa decisão:

Custo exagerado da operação e de manutenção devido ao desgaste físico;

inadequação para atender a demanda atual; obsolescência em comparação aos

equipamentos tecnologicamente melhores e que produzem produtos de melhor

qualidade; possibilidade de locação de equipamentos similares com vantagens

relacionadas com o Imposto de Renda.

V.5, N.1 (2014) – ISSN 2237-8472

366

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

A opção da substituição de equipamento em uma empresa se dá por diversos motivos,

desde uma avaliação para customizar o processo de produção, ou até mesmo por um capricho

onde se possa ter sempre o equipamento de ultima geração. Como todo equipamento tem vida

útil, com o passar do tempo começa a gerar muita manutenção e nesse caso algumas empresas

procuram fazer essa substituição quando as despesas começam a serem superiores ao valor do

investimento de um novo equipamento. Porém, Ryba e Lenzi (2011, p.104) alertam que

“deve-se analisar com cautela a substituição, pois a decisão tomada é, na maior parte dos

casos, irreversível, de baixíssima liquidez, além de exigir elevados investimentos.”

3 METODOLOGIA

Gil (2002) sugere utilizar a pesquisa, que é um procedimento racional e sistemático e

proporciona respostas aos problemas propostos, traz mais informações para solucionar os

problemas, ou também quando a informação disponível se encontra em um estado de

desordem que não pode se relacionar adequadamente ao problema. Para desenvolvê-la tornouse necessário a utilização de uma serie de métodos, técnicas e outros procedimentos

científicos aliados aos conhecimentos que já se tem sobre o assunto. Em suma, a pesquisa

acorre desde a formulação do problema até a apresentação dos resultados, envolvendo assim

inúmeras fases durante esse processo.

Em termos de coletas de dados, o estudo de caso é o mais completo de todos os

delineamentos, pois além de informações orais se utiliza de dados de papel (GIL 2010). Podese dizer que a pesquisa trata de um estudo de caso, pois é sobre uma determinada empresa que

presta serviços de injeção plástica, onde serão coletados dados variados. Desta forma será

necessário utilizar o método qualitativo por se tratar de uma pesquisa onde o pesquisador sai a

campo para captar as perspectivas e interpretações das pessoas. Mascarenhas (2012, p.46)

salienta algumas características de uma pesquisa qualitativa:

Os dados são levantados e analisados ao mesmo tempo; os estudos são descritivos,

voltados para a compreensão do objeto; a influencia do pesquisados sobre a pesquisa

não é evitada; muito pelo contrario é considerada fundamental. [...] É importante

manter em mente que a pesquisa deve apresentar uma estrutura solida e coerente,

capaz de receber a aprovação dos membros d comunidade cientifica.

Roesch (2007) argumenta que a abordagem quantitativa qualitativa é apropriada para a

avaliação formativa, quando se trata de melhorar a afetividade de um programa, ou plana, ou

V.5, N.1 (2014) – ISSN 2237-8472

367

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

mesmo quando é o caso da proposição de um plano, ou seja, quando se trata de selecionar as

metas de um programa e construir uma intervenção.

Partindo dessa ideia, a técnica utilizada para a coleta de dados desse projeto é o

questionário, que será direcionado a direção da empresa, com a elaboração voltada para que

seja evidenciada a real necessidade para a aquisição da máquina. Cervo e Bervian (2002)

afirmam que o questionário refere-se a um meio de obter respostas às questões por uma

fórmula que o próprio informante preencha. Ao estabelecer o questionário podem ser

utilizadas perguntas abertas ou fechadas. No caso desta pesquisa serão realizadas perguntas

abertas, desta forma será possível obter respostas mais livres e objetivas. Para Servo, Bervian,

Da Silva (2006), apesar das perguntas abertas serem mais complicadas de analisar os

resultados, possibilita a obtenção de respostas mais ricas e variadas.

Outro ponto importante a ressaltar é o tipo de pesquisa, no caso exploratória, pois, as

informações a serem obtidas junto à empresa devem ser precisas. Mascarenhas (2012 p.46)

afirma que “esse tipo de pesquisa é recomendada para quem pretende criar mais familiaridade

com um problema, depois, criar hipóteses sobre ele”. Com esse tipo de pesquisa é necessário

considerar vários aspectos do problema ou situação estudado.

4 ANÁLISE E DISCUSSÃO DOS RESULTADOS

Fundada em 2010 e localizada em Caxias do Sul, a empresa presta serviço de injeção

plástica para região sul do país. Hoje conta com um quadro de 10 funcionários no pátio fabril

e 2 no administrativo. Possui 4 máquinas injetoras, 1 estufa, 2 desumidificadores e um

moinho. Hoje a empresa tem um faturamento mensal em torno de 65.000,00.

Para a coleta de informações sobre os equipamento aplicou-se um questionário ao

diretor da empresa com as seguintes perguntas:

a) - Qual o valor da aquisição da maquina que a empresa já possui;

b) - Qual o valor da depreciação da maquina utilizada e seu valor contábil hoje;

c) – Qual o valor para adquirir uma nova;

d) – Qual o custo com energia elétrica que cada uma consome;

e) – Qual a produtividade (quantidade de peças/hora) e seu faturamento bruto;

f) – Qual o custo da mão de obra por hora.

g) – Existe algum custo com matéria prima;

V.5, N.1 (2014) – ISSN 2237-8472

368

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

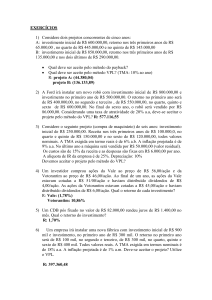

A partir das respostas obtidas, as quais se encontram organizadas na tabela a baixo, foi

possível elaborar o projeto para analisar qual a medida mais lucrativa a ser tomada pela

empresa. É importante ressaltar que a empresa não possui custo com matéria prima, pois o seu

cliente é quem paga e fornece o plástico utilizado e com base no valor nos fornecido da mão

de obra, foi calculado o custo anual conforme demonstrativo resumido abaixo:

Tabela 1 – Cálculo de horas com compensação aos sábados

Número de dias por ano

365

(-) Repousos semanais remunerados

-44

(-) Férias

-30

(=) Número de dias à disposição

291

(x) Jornada diária

(=) Número máximo de horas à disposição

7,3333333

2.134,00

(-) Feriados (em média)

-12

(x) Jornada diária

8,8

(=) horas feriados

(=) TOTAL Número máximo de horas à

disposição

Subtotal

-105,6

2.028,40

R$

a) Salários

9.712,35

b) Repousos semanais remunerados

1.544,99

c) Férias

1.053,40

d) Adicional constitucional de férias

351,09822

e) 13º salário

1.053,40

f) Feriados

505,632

Subtotal

14.220,86

Acréscimo legal de outras contribuições (28%)

3.981,84

Total com contribuição

18.202,70

Número de horas trabalhadas por ano

2.028,40

Total geral por hora

Fonte: Autoras

8,973921

V.5, N.1 (2014) – ISSN 2237-8472

369

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

Tabela 2 – Demonstrativo de receitas e despesas

DISCRIMINAÇÃO

VALOR DA MÁQUINA

MANUTENÇÃO ANUAL

CUSTO ENERGIA

CUSTO MÃO-DE –OBRA

VALOR RESIDUAL

VIDA ÚTIL – ANOS

FATURAMENTO ANUAL

MÁQUINA

ANTIGA

MÁQUINA NOVA

110.000,00

500

36.762,80

18.202,70

66.000,00

10

572.320,00

125.000,OO

420

25.258,00

18.202,70

75.000,00

10

629.160,00

Fonte: autoras

Para chegar a uma TMA, que seja aparentemente atrativa para a aquisição da máquina,

levamos em consideração o valor acumulado da inflação do período, conforme o Índice de

Preços ao Consumidor Amplo (IPCA), medido pelo Instituto Brasileiro de Geografia e

Estatística (IBGE), ficou em 6,28% nos últimos 12 meses. Analisamos a rentabilidade da

poupança que é um investimento de baixo risco, porém, com rentabilidade pouco atraente,

que rendeu apenas 6,4% no período de 12 meses. Tendo em vista que a empresa atua no

mercado há 04 anos, tem uma base consolidada, clientes conquistados, sua estrutura

financeira está equilibrada, cumpre com as obrigações jurídicas, honra seus compromissos

com os credores nas respectivas datas. Com isso estima-se uma TMA de 12% a.a. e logo

abaixo tem-se os cálculos financeiros para avaliar se esta aquisição é ou não um negócio

atrativo.

Tabela 3 – Máquina Antiga

PERÍODO

CUSTO

INVEST.

RECEITA

ANTES do

IR

TMA 12%

0

IR

30%

APÓS do IR

TMA 8,4%

110.000,OO

1

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

2

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

3

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

4

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

5

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

V.5, N.1 (2014) – ISSN 2237-8472

370

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

6

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

7

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

8

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

9

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

572.320,00 55.465,00

516.854,50

141.856,35

374.998,15

10

66.000,00

VPL

2.831.593,43

2.488.138,81

Fonte: Autoras

Tabela 4 – Máquina Nova

PERÍODO

CUSTO

INVEST.

0

RECEITA

ANTES DO

IR

IR

APÓS IR

TMA 12%

30%

TMA 8,4%

125.000,OO

1

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

2

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

3

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

4

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

5

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

6

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

7

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

8

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

9

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

629.160,00 43.880,70

585.279,30

160.583,79

425.695,51

10

VPL

75.000,00

3.206.106,57

2.823.541,93

Fonte: autoras

Ao pensar em um investimento imaginou-se duas alternativas, substituir a maquina em

uso por uma nova, arcando com todos os custos, ou manter o equipamento atual, porem arcar

com as consequências de um equipamento obsoleto, o que provavelmente ao longo dos

próximos anos elevará os custos de produção. Pensando neste problema, coletou-se com a

empresa os dados de produtividade e despesas dos referidos equipamento para fazer a analise

de qual medida pode ser mais lucrativa para a empresa.

Conforme os resultados obtidos observa-se que ambos os investimentos são atrativos,

pois, o VPL é superior a zero (0). Porem a máquina nova apresenta um rendimento maior

V.5, N.1 (2014) – ISSN 2237-8472

371

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

tanto na quantidade de peças produzidas como nas entradas de caixa geradas por ela, e ainda

seu custo operacional é menor.

Ao analisarmos as entradas e saídas do fluxo de caixa no tempo zero, tanto Gitman e

como Camargo orientam essa necessidade para sabermos o valor líquido do investimento.

Assim chegamos ao resultado que tanto a máquina antiga como a máquina nova nós deram

bons retornos. Mas nesse momento não é viável para empresa manter as duas, pois ela

atualmente não apresenta tamanha demanda.

A opção por substituir o equipamento foi considerada mais lucrativa , pois além da

empresa poder vender a maquina que esta sendo utilizada e dar como entrada, ela possui um

bom capital de giro para arcar com a diferença de valor. Ainda para essa tomada de decisão

foram analisadas algumas razões citadas por Hirschfeld, como os custos de operação e o

desgaste físico, e a quantidade e qualidade das peças produzidas. Pois como pode ser

observado nas tabelas, os custos tem uma redução considerável, apesar dos valores com

manutenção não apresentarem muita diferença, a energia elétrica consumida pela maquina

nova traz uma boa economia.

Após feita a análise de quando cada uma gera de receita, descontou-se todas os custo

com a produção (mão de obra, energia elétrica e manutenção), e a depreciação. Então

conforme orientado por Gitman e Camargo anteriormente, foi calculado o Imposto de Renda

para encontrarmos um resultado mais realista, e ainda teve um resultado lucrativo.

5 CONSIDERAÇÕES FINAIS

No mercado brasileiro atual algumas microempresas e empresas de pequeno porte tem

uma deficiência na gestão de analise financeira. Em decorrência disso muitas acabam não

permanecendo no mercado por mais três anos. Para começar um negócio ou investir em um já

existente, faz-se necessário a analise de alguns critérios.

Muitas vezes um investimento é necessário, mas, do ponto de vista de custos, pode ser

menos viável. A análise da viabilidade de um investimento releva que os métodos econômicofinanceiros de avaliação auxiliam os gestores no momento de tomada de decisões. A

alternativa de substituição de equipamento do ponto de vista de análise do VPL, TIR e demais

métodos utilizados no trabalho mostraram ser viáveis para a empresa, além de ser um

investimento que permite menor perda de capital . Nesse trabalho foram considerados apenas

V.5, N.1 (2014) – ISSN 2237-8472

372

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

fatores meramente econômicos, visto que os objetivos apresentados estão demostrados em

forma de cálculo e utilização de planilhas para avaliação das alternativas de investimentos.

Visando concluir o resultado da analise de investimento que foi benéfica para a

empresa, baseado em um estudo de caso ao qual foi elaborado um comparativo entre a

maquina utilizada atualmente com uma nova. Constatou-se através do VPL que a maquina

nova traz um maior rendimento econômico/financeiro.

O objetivo do trabalho foi alcançado, pois foi possível identificar o quanto de receita e

despesas cada uma das maquinas produz e desta forma, aplicando as técnicas de analise de

investimentos até aqui estudadas, observar uma redução significativa nos custos e um melhor

lucro com a substituição do equipamento.

Avaliando o projeto, pode-se concluir que a substituição do equipamento é lucrativo

para a empresa. Além de diminuir os custos e produzir mais peças em menor tempo a empresa

pode contar com um equipamento mais moderno, que traz uma produção de melhor

qualidade.

6 REFERÊNCIAS

CAMARGO, Camila. Análise de Investimentos e Demonstrativos Financeiros: Curitiba:

Ibpex, 2007.

CASAROTTO FILHO, Nelson; KOPITTKE, Bruno Hartmut. Análise de investimentos:

9.ed. São Paulo: Atlas, 2000.

CERVO, Armando Luis; BERVIAN, Pedro Alcino. Metodologia Científica. São Paulo:

Prentice Hall, 2002 .

EHRLICH, Pierre Jacques. Avaliação e Seleção de Projetos de Investimento. 2. ed. São

Paulo: Atlas 1997.

FERRARI, Luiz. Contabilidade Geral. 12. ed. Rio de Janeiro: Impetus, 2012.

GIL, Antônio Carlos. Como elaborar projetos de pesquisa. São Paulo: Atlas, 2002.

GITMAN, Lawrence J. Princípios da Administração Financeira. 10. ed. São Paulo:

Pearson Addison Wesley, 2004.

GITMAN, Lawrence J. Princípios de administração financeira. 7. ed. São Paulo: Harbra

Ltda. 2000.

GOMES, Orlando. Sucessões. 11. ed. Rio de Janeiro: Editora Forense, 2002

V.5, N.1 (2014) – ISSN 2237-8472

373

Anais VIII Seminário de Iniciação Científica Curso de Ciências Contábeis da FSG

GROPPELLI, A. A; NIKBAKHT, Ehsan. Administração Financeira. 3. ed. São Paulo:

Saraiva, 2001.

HIRSCHFELD, Henrique. Engenharia Economica e Anáilise de Custos. 7. ed. São Paulo:

Atlás, 2013.

INFLAÇÃO oficial perde força e fica em 0,67% em abril, diz IBGE. G1. globo.com.

Disponível em: <http://g1.globo.com/economia/noticia/2014/05/inflacao-oficial-fica-em-067em-abril-diz-ibge.html >. Acesso em: 20 mai. 2014.

KASSAI, José Roberto. et al. Retorno de investimento: abordagem matemática e contábil do

lucro empresarial. 2. ed. São Paulo: Atlas, 2000.

MASCARENHAS, Sidnei Augusto. Metodologia Cientifica. São Paulo: Pearson Education

do Brasil, 2012.

RENDIMENTO da nova popança em 12 meses volta a acompanhar a inflação. Uol.com.

Disponível em : < http://achadoseconomicos.blogosfera.uol.com.br/2014/05/13/rendimentoda-poupanca-em-12-meses-volta-a-acompanhar-a-inflacao>. Acesso em: 20 mai. 2014.

REVISTA COMMON. 48% das Empresas brasileiras fecham as portas depois de três

anos. Disponível em: <http://revistapegn.globo.com/Revista/Common/0,,EMI31722117180,00DAS+EMPRESAS+BRASILEIRAS+FECHAM+AS+PORTAS+DEPOIS+DE+TRES+ANO

S.html>. Acesso em: 30 mai. 2014.

REVISTA GESTÃO INDUSTRIAL. O Custo de Capital como taxa mínima de

atratividade na avaliação de projetos de investimento. Disponível em:

<http://revistas.utfpr.edu.br/pg/index.php/revistagi/article/viewFile/163/159 >Acesso em: 19

mai. 2014.

ROESCH, Sylvia Maria Azevedo. Projetos de estágio e pesquisa em administração: guia

para estágios, trabalhos de conclusão, dissertações e estudos de caso. São Paulo: Atlas, 1999.

RYBA, Andréa; LENZI, Ervin Kaminski; LENZI, Marcelo Kaminski. Elementos da

Engenharia Econômica. Curitiba: Ibpex, 2011.

SAMANEZ Carlos .Patrício. Gestão de Investimento e Geração de Valor. São Paulo:

Pearson Prentice Hall, 2007.

SEBRAE – SERVIÇO BRASILEIRO DE APOIO ÀS MICRO E PEQUENAS EMPRESAS.

Perfil regional. Disponível em: <www.sebrae-rs.com.br>. Acesso em: 15 abr. 2014.

SERVO; BERVIAN; DA SILVAL. Metodologia Cientifica. 6. Ed. São Paulo: Pearson

Prentice Hall, 2007.

SOUZA, Alceu; CLEMENTE, Ademir. Decisões financeiras e análise de investimentos.

São Paulo: Atlas, 2004.

V.5, N.1 (2014) – ISSN 2237-8472