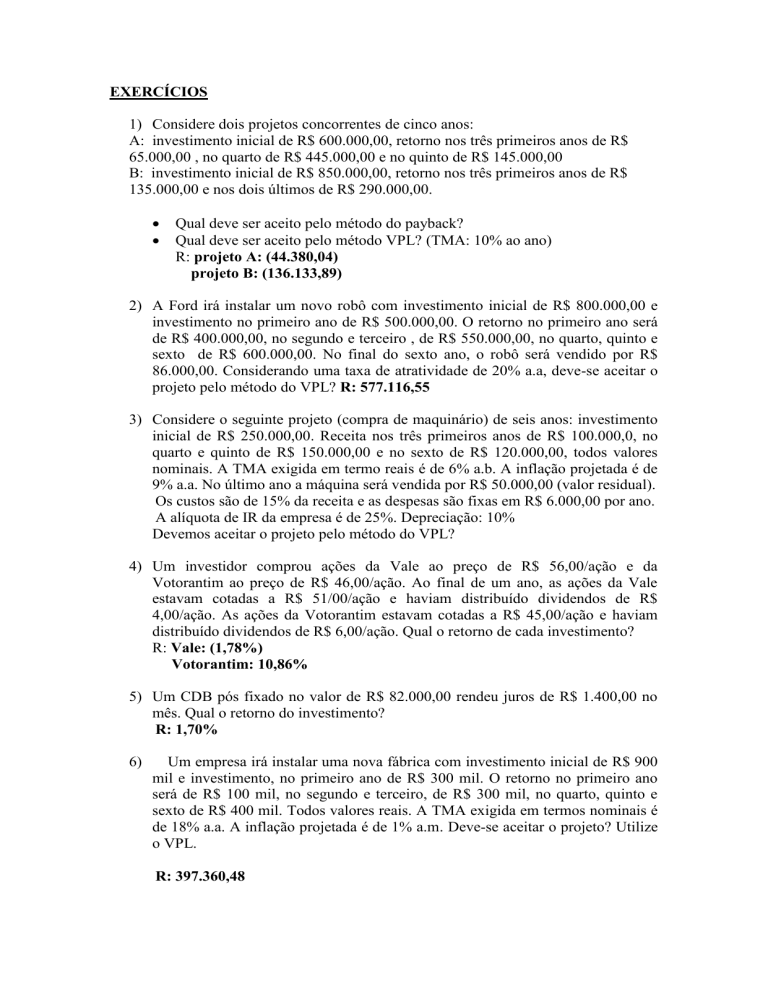

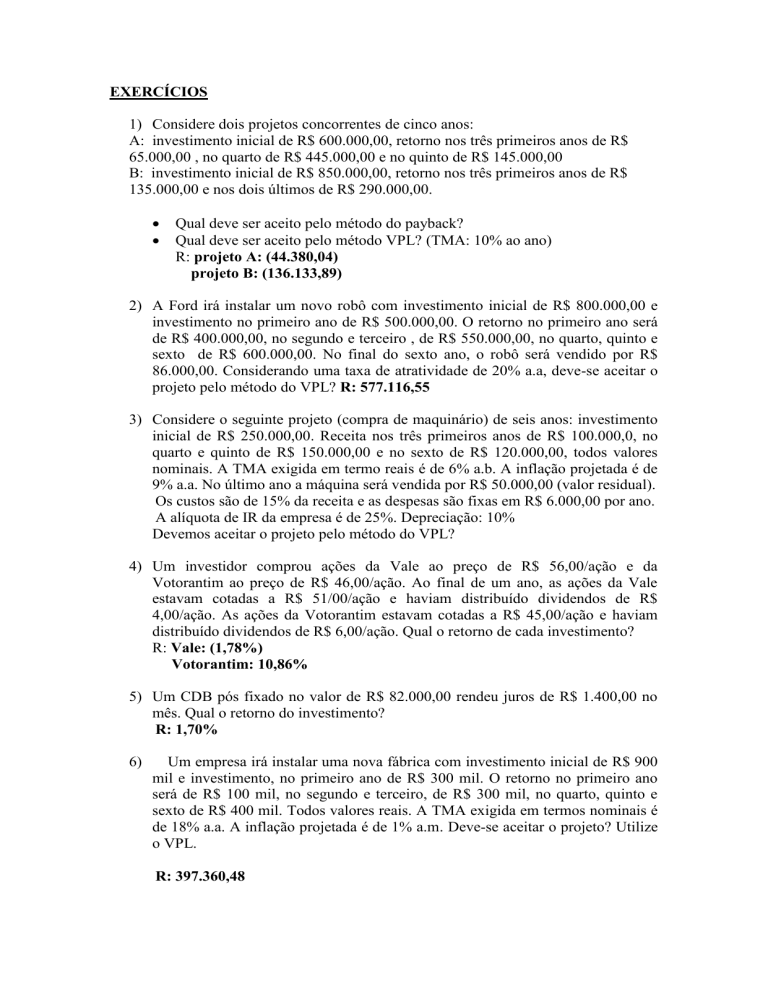

EXERCÍCIOS

1) Considere dois projetos concorrentes de cinco anos:

A: investimento inicial de R$ 600.000,00, retorno nos três primeiros anos de R$

65.000,00 , no quarto de R$ 445.000,00 e no quinto de R$ 145.000,00

B: investimento inicial de R$ 850.000,00, retorno nos três primeiros anos de R$

135.000,00 e nos dois últimos de R$ 290.000,00.

Qual deve ser aceito pelo método do payback?

Qual deve ser aceito pelo método VPL? (TMA: 10% ao ano)

R: projeto A: (44.380,04)

projeto B: (136.133,89)

2) A Ford irá instalar um novo robô com investimento inicial de R$ 800.000,00 e

investimento no primeiro ano de R$ 500.000,00. O retorno no primeiro ano será

de R$ 400.000,00, no segundo e terceiro , de R$ 550.000,00, no quarto, quinto e

sexto de R$ 600.000,00. No final do sexto ano, o robô será vendido por R$

86.000,00. Considerando uma taxa de atratividade de 20% a.a, deve-se aceitar o

projeto pelo método do VPL? R: 577.116,55

3) Considere o seguinte projeto (compra de maquinário) de seis anos: investimento

inicial de R$ 250.000,00. Receita nos três primeiros anos de R$ 100.000,0, no

quarto e quinto de R$ 150.000,00 e no sexto de R$ 120.000,00, todos valores

nominais. A TMA exigida em termo reais é de 6% a.b. A inflação projetada é de

9% a.a. No último ano a máquina será vendida por R$ 50.000,00 (valor residual).

Os custos são de 15% da receita e as despesas são fixas em R$ 6.000,00 por ano.

A alíquota de IR da empresa é de 25%. Depreciação: 10%

Devemos aceitar o projeto pelo método do VPL?

4) Um investidor comprou ações da Vale ao preço de R$ 56,00/ação e da

Votorantim ao preço de R$ 46,00/ação. Ao final de um ano, as ações da Vale

estavam cotadas a R$ 51/00/ação e haviam distribuído dividendos de R$

4,00/ação. As ações da Votorantim estavam cotadas a R$ 45,00/ação e haviam

distribuído dividendos de R$ 6,00/ação. Qual o retorno de cada investimento?

R: Vale: (1,78%)

Votorantim: 10,86%

5) Um CDB pós fixado no valor de R$ 82.000,00 rendeu juros de R$ 1.400,00 no

mês. Qual o retorno do investimento?

R: 1,70%

6)

Um empresa irá instalar uma nova fábrica com investimento inicial de R$ 900

mil e investimento, no primeiro ano de R$ 300 mil. O retorno no primeiro ano

será de R$ 100 mil, no segundo e terceiro, de R$ 300 mil, no quarto, quinto e

sexto de R$ 400 mil. Todos valores reais. A TMA exigida em termos nominais é

de 18% a.a. A inflação projetada é de 1% a.m. Deve-se aceitar o projeto? Utilize

o VPL.

R: 397.360,48

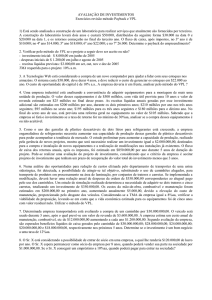

7) Um empresa está analisando a compra de um caminhão com investimento inicial

de R$ 600 mil. A receita no primeiro ano será de R$ 300 mil, no segundo e

terceiro, de R$ 400 mil, no quarto, quinto de R$ 450 mil. Todos valores reais. A

TMA exigida em termos nominais é de 18% a.a. A inflação projetada é de 1%

a.m. Os custos são de 25% da receita e as despesas são fixas em R$ 16.000,00

por ano. A alíquota de IR da empresa é de 30%. Depreciação: 20%

Devemos aceitar o projeto pelo método do VPL?