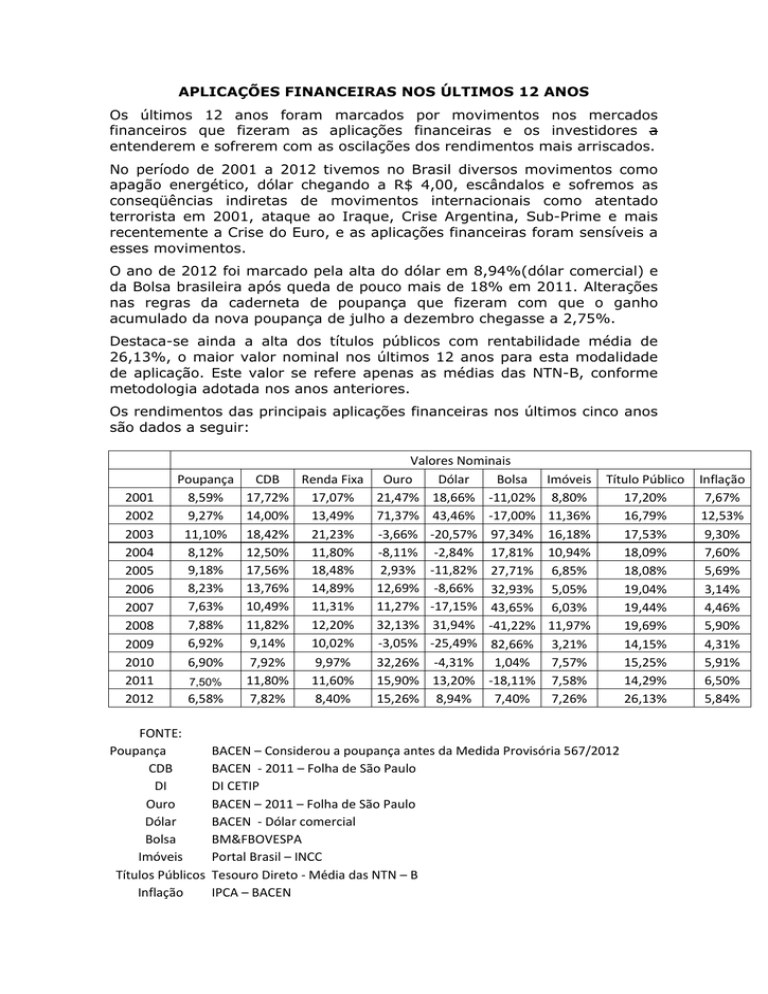

APLICAÇÕES FINANCEIRAS NOS ÚLTIMOS 12 ANOS

Os últimos 12 anos foram marcados por movimentos nos mercados

financeiros que fizeram as aplicações financeiras e os investidores a

entenderem e sofrerem com as oscilações dos rendimentos mais arriscados.

No período de 2001 a 2012 tivemos no Brasil diversos movimentos como

apagão energético, dólar chegando a R$ 4,00, escândalos e sofremos as

conseqüências indiretas de movimentos internacionais como atentado

terrorista em 2001, ataque ao Iraque, Crise Argentina, Sub-Prime e mais

recentemente a Crise do Euro, e as aplicações financeiras foram sensíveis a

esses movimentos.

O ano de 2012 foi marcado pela alta do dólar em 8,94%(dólar comercial) e

da Bolsa brasileira após queda de pouco mais de 18% em 2011. Alterações

nas regras da caderneta de poupança que fizeram com que o ganho

acumulado da nova poupança de julho a dezembro chegasse a 2,75%.

Destaca-se ainda a alta dos títulos públicos com rentabilidade média de

26,13%, o maior valor nominal nos últimos 12 anos para esta modalidade

de aplicação. Este valor se refere apenas as médias das NTN-B, conforme

metodologia adotada nos anos anteriores.

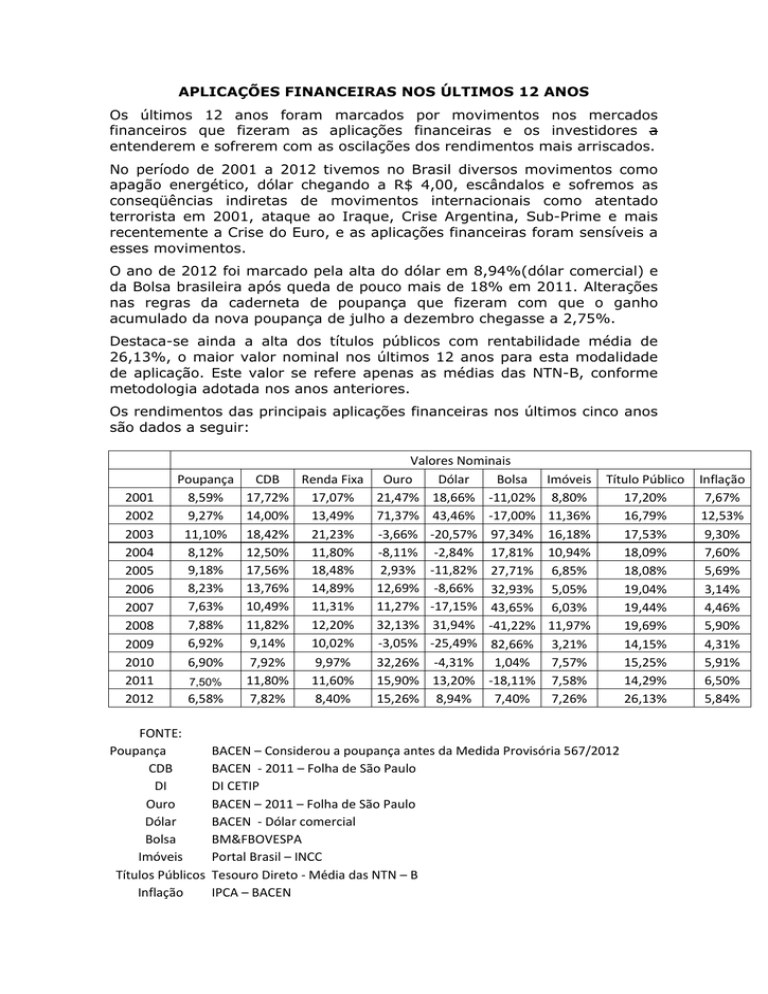

Os rendimentos das principais aplicações financeiras nos últimos cinco anos

são dados a seguir:

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

Poupança

8,59%

9,27%

11,10%

8,12%

9,18%

8,23%

7,63%

7,88%

6,92%

6,90%

7,50%

6,58%

FONTE:

Poupança

CDB

DI

Ouro

Dólar

Bolsa

Imóveis

Títulos Públicos

Inflação

CDB

17,72%

14,00%

18,42%

12,50%

17,56%

13,76%

10,49%

11,82%

9,14%

7,92%

11,80%

7,82%

Valores Nominais

Renda Fixa Ouro

Dólar

Bolsa

17,07%

21,47% 18,66% -11,02%

13,49%

71,37% 43,46% -17,00%

21,23%

-3,66% -20,57% 97,34%

11,80%

-8,11% -2,84% 17,81%

18,48%

2,93% -11,82% 27,71%

14,89%

12,69% -8,66% 32,93%

11,31%

11,27% -17,15% 43,65%

12,20%

32,13% 31,94% -41,22%

10,02%

-3,05% -25,49% 82,66%

9,97%

32,26% -4,31% 1,04%

11,60%

15,90% 13,20% -18,11%

8,40%

15,26% 8,94%

7,40%

Imóveis

8,80%

11,36%

16,18%

10,94%

6,85%

5,05%

6,03%

11,97%

3,21%

7,57%

7,58%

7,26%

Título Público

17,20%

16,79%

17,53%

18,09%

18,08%

19,04%

19,44%

19,69%

14,15%

15,25%

14,29%

26,13%

BACEN – Considerou a poupança antes da Medida Provisória 567/2012

BACEN - 2011 – Folha de São Paulo

DI CETIP

BACEN – 2011 – Folha de São Paulo

BACEN - Dólar comercial

BM&FBOVESPA

Portal Brasil – INCC

Tesouro Direto - Média das NTN – B

IPCA – BACEN

Inflação

7,67%

12,53%

9,30%

7,60%

5,69%

3,14%

4,46%

5,90%

4,31%

5,91%

6,50%

5,84%

Gráfico 1: Rendimentos acumulados em valores nominais

OBS: Não foram computados tributos incidentes nas operações as quais há incidência.

A aplicação financeira de maior rendimento foi a NTN-B, ou seja, os títulos

públicos representados pela média das NTN-B – Notas do Tesouro Nacional

que oferecem rendimentos pós fixados atrelados a um indexador de preços

da economia sendo geralmente de longo prazo.

Depois dos títulos públicos o melhor investimento foi o ouro. O investimento

em metais preciosos como o ouro também é uma forma de poupança e

investimento. Embora já tenha sido símbolo de ostentação de riqueza, o

ouro está acessível aos investidores através do mercado de balcão e para os

investidores mais sofisticados principalmente através de contratos

negociados na BM&FBOVESPA. O investimento ganhou força mais

precisamente com as crises americana e européia.

Em seguida, vieram os investimentos em fundos atrelados ao DI. Logo

depois, os Certificados de Depósitos Bancários tiveram rentabilidade pouco

abaixo dos fundos.

Somente em 5º lugar aparecem os investimentos em ações. Representado

aqui pelo Ibovespa que revela o desempenho médio das cotações do

mercado de ações brasileiro, porque retrata o comportamento dos principais

papéis negociados na BM&FBOVESPA. Cabe ressaltar que o desempenho

ruim dos últimos anos é reflexo principalmente da instabilidade dos

mercados financeiros globais do que do desempenho das empresas.

Os imóveis também foram considerados no estudo. Geralmente a avaliação

do valor do bem é feita com base mo valor por metro quadrado da

construção. O indicador escolhido nesta pesquisa foi o Índice Nacional de

Custo da Construção Civil (INCC), que afere a evolução dos custos de

construções habitacionais.

O dólar se recuperou do prejuízo acumulado nos últimos 11 anos com a alta

de 8,94% de 2012. Embora não seja um título propriamente dito, e só

pode ser adquirido em espécie sob restrições, mas é popularmente

considerado como uma alternativa para preservação de valor,

principalmente quando as incertezas econômicas do país aumentam. O

mercado paralelo de dólar representa uma alternativa, ilegal, é bom

lembrar, para os investidores pessoas física e jurídica. Há, contudo, muitas

alternativas legais para investimentos em fundos e contratos baseados na

moeda americana, como os contratos derivativos, negociados nos mercados

futuros e de opções.

A inflação pode ser vista de uma maneira ampla como um aumento

contínuo e generalizado no nível geral de preço. O indicador usado como

padrão pelo Governo Brasileiro é IPCA (Índice de Preços ao Consumidor

Amplo). O IPCA acumulado no período de 2001 a 2012 chegou a 113,98%.

O gráfico a seguir ilustra o desepenho real (descontada a inflação) das

aplicações financeiras.

Gráfico 2: Rendimentos reais acumulados

Instituto Assaf

www.institutoassaf.com.br