Pág. 1 de 31

CURSO DE GESTÃO ESTRATÉGICA

MÓDULO III – INSTRUMENTOS DE APOIO À GESTÃO ESTRATÉGICA

3.1. ÍNDICE DO CAPÍTULO

3.1. ÍNDICE DO CAPÍTULO ...................................................................................... 1

3.4. INTRODUÇÃO..................................................................................................... 1

3.5. ANÁLISE SWOT.................................................................................................. 1

3.6. CICO DE VIDA DO PRODUTO.......................................................................... 3

3.8. MATRIZ PRODUTO-MERCADO....................................................................... 5

3.9. MATRIZ DE ANSOFF ......................................................................................... 6

3.10. MODELOS DE ANÁLISE DE PORTFÓLIO .................................................... 8

3.10.1. MATRIZ DE CRESCIMENTO/QUOTA-MERCADO (GROWTH /

SHARE MATRIX) ................................................................................................... 9

3.10.2. MATRIZ ARTHUR D. LITTLE (ADL) .................................................... 14

3.10.3. MATRIZ DA POSIÇÃO COMPETITIVA / ATRACTIVIDADE DA

INDÚSTRIA (MATRIZ DA McKINSEY / GE) ................................................... 17

3.11. MODELO DE PORTER ................................................................................... 20

3.11.1. VANTAGEM COMPETITIVA E CADEIA DE VALOR ........................ 20

3.11.2. MODELO DE ANÁLISE DA INDÚSTRIA ............................................. 22

3.11.3. ESTRATÉGIAS COMPETITIVAS ........................................................... 28

3.4. INTRODUÇÃO

À semelhança do que sucedeu com o próprio conceito de gestão, o conceito de gestão

estratégica foi objecto de uma evolução significativa, em sintonia com a própria evolução do meio envolvente, dos principais conceitos de gestão, da natureza das próprias

organizações e dos problemas e desafios diferenciados que estas, ao longo dos tempos,

foram colocando aos gestores e estudiosos da gestão.

Estas alterações todavia, não se fizeram sentir ao nível do conceito de estratégia em si,

mas sobretudo ao nível da alteração da sua metodologia e enfoque, acompanhada da

adopção de novas técnicas, ferramentas, instrumentos de apoio à sua análise, formulação e implementação.

Nesta conformidade, propomo-nos neste módulo passar em revista os principais instrumentos e ferramentas de apoio à análise, reflexão e formulação de estratégias organizacionais.

3.5. ANÁLISE SWOT

A análise SWOT consiste numa ferramenta analítica de apoio à análise e reflexão estratégica que permite, através da comparação entre o ambiente interno da organização e o

Pág. 2 de 31

seu meio envolvente contextual e transaccional, aferir do seu grau de alinhamento e,

simultaneamente, evidenciar as causas de eventuais desajustamentos.

Desenvolvida na década de 60, a partir das contribuições de percursores como Learned,

Christensen, Andrews e Guth daquilo a que se viria mais tarde a denominar de Escola

do Desenho, no âmbito das correntes de pensamento estratégico, o conceito baseia-se na

ideia de que o processo de formulação de estratégias organizacionais é o resultado de

um processo contínuo de avaliação e selecção de alternativas de entre as susceptíveis de

assegurar a melhor adequação entre os pontos fortes e fracos da organização com as

oportunidades e ameaças provenientes do meio envolvente.

A ferramenta adoptada pela Escola do Desenho, para assegurar o alinhamento da organização com o seu meio envolvente foi a denominada análise SWOT (Strengths, Weakenesses, Opportunities and Threats, no original).

Na essência, constitui um instrumento de análise estratégica que relaciona os pontos

fortes e fracos de uma organização, com as oportunidades e ameaças provenientes do

seu meio envolvente

O modelo de análise SWOT é tradicionalmente apresentado como uma matriz biaxial,

com os factores ambientais (em abcissa) e o tipo de análise ambiental efectuada (em

ordenada). A sua construção pressupõe:

1. A inventariação dos principais Pontos Fortes e Pontos Fracos da organização,

resultantes e uma prévia análise interna;

2. A inventariação das principais Oportunidades e Ameaças oriundas do seu meio

envolvente geral e transaccional, resultantes da sua análise externa;

3. A inscrição desses factores nas células respectivas da matriz considerando, por

um lado, a sua bondade (em particular, se os factores são positivos ou negativos,

o que condiciona a sua inscrição, respectivamente, na primeira ou segunda colunas do quadro) e por outro, a sua natureza (designadamente se são factores internos ou externos à organização, o que determina a sua inscrição, respectivamente,

na primeira ou segunda linhas da matriz).

Graficamente:

Pág. 3 de 31

INTERNA

PONTOS FORTES

(Strengths )

PONTOS FRACOS

(Weaknesses )

EXTERNA

ANÁLISE INTERNA

FACTORES AMBIENTAIS

POSITIVOS

NEGATIVOS

OPORTUNIDADES

(Opportunities )

AMEAÇAS

(Threats )

Figura 3.1. – Matriz de Análise SWOT

A aplicação desta análise a uma empresa hipotética, que se dedica à prestação de serviços de aluguer de auto-gruas, pode apresentar a seguinte configuração:

INTERNA

- Boa situação económico-financeira

- Insuficiente cobertura geográfica

- Boa imagem

- Insuficiente diversidade de

equipamentos

- Boa eficiência

- Benefícios de escala e sinergias com - Insuficiente n.º de equipamentos

grupo

- Insuficiente agressividade comercial

- Boa qualidade do equipamento

- Boa qualidade dos R.H.

- Certificação de Qualidade

- Aeroporto da Ota

EXTERNA

ANÁLISE INTERNA

FACTORES AMBIENTAIS

POSITIVOS

NEGATIVOS

- Obras do IC30 e IC16

- Estagnação da indústria das obras

públicas

- Plena adesão da China ao GATT

- Previsível subida das taxas de juro

- Flexibilização da legislação laboral

- Previsíveis restrições ambientais

- Intensificação do recurso ao

outsourcing

- Previsíveis restrições à concentração

na indústria

- Desenvolvimento da indústria das

energias renováveis

- Eminência de sift tecnológico

Figura 3.2. – Exemplo de uma Análise SWOT

3.6. CICO DE VIDA DO PRODUTO

O modelo do Ciclo de Vida do produto, que Levitt popularizou através do seu artigo

“Exploit the Product Life Cycle” (publicado na edição de Novembro-Dezembro, de

1965, da prestigiada revista Harvard Business Review) defende, no essencial, que o

volume de facturação, a rentabilidade, as necessidades de fundos e os meios libertos

Pág. 4 de 31

pelos vários produtos e serviços de uma organização dependem, fundamentalmente, da

fase Ciclo de Vida em que estes se encontram (Introdução, Crescimento, Maturidade ou

Declínio).

Nesta ordem de ideias, este argumenta que os gestores devem prestar especial atenção à

fase do Ciclo de Vida em que se encontram os seus produtos ou serviços (e, para alguns

autores, a própria indústria em que desenvolvem a sua actividade) e adequar as suas

estratégias ao estágio de desenvolvimento (do seu presumível Ciclo de Vida) em que

aqueles se encontram.

A representação gráfica daquele modelo apresenta o seguinte aspecto:

Introdução

Crescimento

Maturidade

Declínio

Vendas e

Lucros

Vendas

Lucros

Tempo

0

Figura 3.5. – Ciclo de Vida do Produto

Embora alguns autores considerem ainda a existência de uma fase anterior à introdução

(a fase de desenvolvimento do produto, caracterizada pela inexistência de receitas, custos elevados e resultados negativos) a generalidade tende a considerar apenas as fases de

Introdução, Crescimento, Maturidade e Declínio ou Envelhecimento, que caracterizam

como se segue:

Fase de Introdução:

•

•

•

•

Volume de vendas baixo e com taxa de crescimento moderada;

Custos unitários elevados;

Pouca concorrência; e

Exploração pouco rentável

Fase de Crescimento:

•

•

•

•

•

Crescimento significativo do volume de vendas;

Redução dos custos unitários devido, sobretudo, a economias de escala;

A exploração torna-se rentável;

Aumento do conhecimento do produto/serviço;

A concorrência começa a aumentar, à medida que vão entrando novos concorrentes;

Pág. 5 de 31

•

O crescimento da quota de mercado é assegurado, essencialmente, através do

preço.

Fase de Maturidade:

•

•

•

•

•

•

•

•

O volume de vendas atinge o seu pico;

A taxa de crescimento das vendas diminui significativamente;

Custos unitários muito baixos;

Intensificação da concorrência e aparecimento de produtos substitutos;

Descida de preços em face da concorrência;

Diferenciação de produtos/serviços;

Diminuição do investimento em publicidade;

Grande rentabilidade da exploração.

Fase de Declínio:

•

•

•

•

O volume de vendas começa a cair;

A taxa de crescimento das vendas é nula ou negativa;

Os preços e a rentabilidade começam a diminuir;

A rentabilidade da exploração começa a ficar a dever-se mais à eficiência da

produção e distribuição do que, propriamente, ao aumento do volume de vendas.

Associado ao conceito de Ciclo de Vida do Produto surgem amiúde os conceitos de

Ciclo de Vida do Domínio de Actividade (entendido como um conjunto de produtos) ou

Ciclo de Vida da própria Indústria (entendida como sector de actividade).

3.8. MATRIZ PRODUTO-MERCADO

A ênfase que Ansoff colocou no binómio produto-mercado no seu processo formal de

formulação estratégica passou constituir, a partir daí, uma das questões centrais do processo de formulação das estratégias organizacionais.

A Matriz Produto-Mercado reveste-se de uma grande importância, enquanto instrumento susceptível de estimular e promover a análise e reflexão estratégicas em torno de

algumas alternativas genéricas.

Com efeito, e para além de permitir a clara identificação de segmentos de mercado que

não estão a ser satisfeitos pela organização (constituindo-se, portanto, como “windows

of opportunity”), por outro, permite ainda, através da comparação do posicionamento de

uma dada organização na Matriz, com o posicionamento da sua concorrência na mesma

Matriz, clarificar as várias opções estratégicas em presença, permitindo ainda a identificação de áreas de superioridade ou inferioridade daquela, relativamente à sua concorrência.

Pág. 6 de 31

Mercado Segmento Segmento Segmento

Produto

1

2

3

Bem/serviço 1

...

Segmento

n

9

9

Bem/serviço 2

9

9

Bem/serviço 3

9

...

Bem/serviço n

9

Observação:

9

9

Segmento de mercado onde a organização aposta

Figura 3.6. – Matriz Produto-Mercado (Matriz de Segmentação da Indústria)

Freire nota, a propósito, que as estratégias genéricas, assentes na evolução da Matriz

Produto-Mercado podem assumir dois padrões distintos, a saber:

•

Expansão ou redução: através do aumento ou redução do número de produtos

oferecidos ou segmentos servidos, em função a atractividade dos segmentos ou

da posição competitiva da organização;

•

Generalização ou especialização: através da oferta de novos produtos ou da

penetração em novos segmentos de mercado ou através da sua especialização

nos produtos ou segmentos actuais.

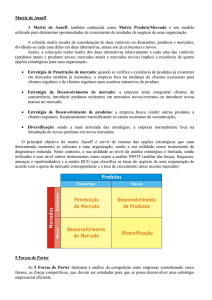

3.9. MATRIZ DE ANSOFF

Associada à Matriz Produto-Mercado apresentada acima, surge normalmente a Matriz

de Desenvolvimento Estratégico, desenvolvida por Ansoff (daí ser amiúde designada de

Matriz de Ansoff).

Trata-se de matriz biaxial, constituída por quatro células, cada qual representando um

par ordenado das variáveis produto e mercado, subdivididas entre actuais e novos, conforme figura abaixo.

Pág. 7 de 31

PRODUTO

MERCADO

PRODUTO (BEM OU SERVIÇO)

NOVO

MERCADO

ACTUAL

ACTUAL

NOVO

(1) Penetração de mercado:

- Aumentar utilização

- Aumentar quota de mercado

(2) Extensão do produto:

- Desenvolvim. produto (criação/modificação)

- Aumento da gama de produtos

Racional:

- Força vendas, publicidade e preço

Racional:

- I&D, sinergias, publicidade

Risco: baixo a moderado

Risco: médio (canibalização)

(3) Extensão de mercado:

- Servir mais segmentos

- Converter não-clientes

(4) Diversificação:

- Criação de novos produtos

- Penetração em novos segmentos

Racional:

- Força de vendas, publicidade

Racional:

- I&D, sinergias, publicidade

Risco: elevado (requisitos clientes, Risco: muito elevado (diversificação

retaliação concorrência, investimento)

segmentos não adjacentes)

para

FONTE: Adaptado de Freire, Adriano (1997), Estratégia – Sucesso em Portugal , Verbo, pág. 217.

Figura 3.7. – Matriz de Ansoff (Matriz de Desenvolvimento Estratégico)

Segundo Ansoff, o desenvolvimento estratégico de uma organização com base na sua

Matriz de Produto-Mercado pode efectuar-se através de quatro formas distintas, cada

qual coincidente com uma das células da matriz acima:

•

Célula 1 – Penetração de Mercado: a adopção de uma estratégia desta natureza

compreende o aumento das vendas dos produtos actuais nos segmentos de mercado em que a organização actualmente aposta. Trata-se de uma estratégia tendente ao aumento da quota de mercado, de risco relativamente baixo, que pode

ser bem sucedida através do reforço da força de vendas, aumento do investimento publicitário ou redução de preços;

•

Célula 2 – Extensão do produto: consiste numa estratégia que se caracteriza

pela introdução de novos produtos (ou modificação dos actuais) para satisfação

das necessidades dos segmentos de mercado actuais. Trata-se de uma estratégia

cujo sucesso depende, essencialmente, da capacidade da organização ao nível do

desenvolvimento de novos produtos e da extensão com que esta consegue beneficiar de sinergias ao nível da produção, distribuição, I&D e marketing. O seu

sucesso encontra-se ainda condicionado pela eventual retaliação por parte da

concorrência e pelo risco de canibalização dos seus produtos actuais;

•

Célula 3 – Extensão de mercado: a implementação de uma estratégia de extensão de mercado pressupõe a entrada em novos segmentos de mercado, através da

oferta dos produtos actuais. Trata-se de uma estratégia com risco particularmente elevado, sobretudo se implicar a assumpção de custos fixos de entrada elevados, se os clientes tiverem preferências diferentes e se existirem concorrentes

entrincheirados.

•

Célula 4 – Diversificação: esta estratégia, que se caracteriza pela introdução de

novos produtos em novos mercados, é extremamente arriscada, e tanto mais

Pág. 8 de 31

assim é quanto menor for a sua relação com os segmentos e produtos actuais da

organização. A adopção de uma estratégia desta natureza recomenda que a

diversificação seja tão relacionada quanto possível (para segmentos de mercado

adjacentes (na matriz produto-mercado) por forma a assegurar, por um lado, a

manutenção de pontos fortes nos factores críticos de sucesso dos novos segmentos de mercado e, por outro, por forma a poder beneficiar da partilha de recursos

(sinergia) com os seus negócios actuais.

3.10. MODELOS DE ANÁLISE DE PORTFÓLIO

As décadas de 60 e 70 foram fortemente marcadas pela criação de grandes conglomerados que actuavam em várias indústrias com inúmeros negócios, por vezes não relacionados, e pela intensificação da sua diversificação, acompanhada da criação de departamentos centrais de planeamento, usualmente na sede desses conglomerados, cujo principal objectivo consistia na análise de estratégias de diversificação adicionais.

Sensível às preocupações evidenciadas pelas organizações de então (designadamente ao

nível da necessidade de análise e racionalização das suas opções estratégicas, comparação do seu desempenho em domínios de actividade diferentes - através do recurso a

métodos e instrumentos de análise homogéneos - e gestão do seu portfólio diversificado

de negócios) a consultora Boston Consulting Group (BCG), fundada por Bruce Henderson, subscreve uma contribuição de vulto na conceptualização estratégica das organizações, através da introdução, no final da década de 60, do seu modelo de análise de equilíbrio da carteira de negócios das organizações: a Matriz de Crescimento/Quota de Mercado (Growth/Share Matrix),

A par da introdução do conceito de carteira (portfólio) de negócios, o BCG enfatizou

também a evidência do efeito da teoria da curva da experiência (de acordo com a qual a

obtenção de quota de mercado mais cedo e a aquisição de uma maior experiência na

produção implica custos menores e, por essa via, maiores margens de lucro).

À matriz do BCG, sucedeu-se o aparecimento, durante a década de 70, de uma série de

metodologias de análise de carteira de negócios propostas, nas mais das vezes, por consultoras concorrentes do BCG, como a Arthur D. Little, através da sua Matriz ADL (que

relaciona o Ciclo de Vida da Indústria/Segmento, com a posição competitiva da organização) e como a McKinsey que, em colaboração com a General Electric (GE), desenvolveu uma matriz designada por Matriz McKinsey/GE (que relaciona a atractividade

da indústria/segmento com a posição competitiva relativa da organização nessa indústria

ou segmento de mercado).

Estes modelos de gestão de carteira encontram-se especialmente vocacionados para a

gestão do portfólio de negócios, relacionados ou não, de organizações que actuem em

várias indústrias, embora possam também ser adoptados por organizações que actuem

em vários segmentos de mercado, dentro da mesma indústria.

Estes modelos de análise e reflexão estratégica revestem-se de uma importância significativa porquanto permitam, entre o mais:

•

Assegurar o alinhamento entre as estratégias corporativas e as estratégias de

cada unidade de negócio;

Pág. 9 de 31

•

A promoção da coerência e consistência entre os objectivos e os indicadores de

desempenho das várias unidades de negócio;

•

A optimização da afectação dos recursos entre os vários negócios, em função da

estratégia e objectivos definidos;

•

Assegurar o equilíbrio do portfólio de negócios, não apenas em termos de atractividade das indústrias/segmentos de mercado, mas também ao nível da posição

competitiva da organização, rentabilidade, risco e optimização dos fluxos financeiros gerados e respectivo reinvestimento

3.10.1. MATRIZ DE CRESCIMENTO/QUOTA-MERCADO (GROWTH /

SHARE MATRIX)

A Matriz de Crescimento-Quota de Mercado (growth/share matrix), amiúde designada,

sinteticamente, de Matriz BCG, é uma metodologia prescritiva de análise e reflexão

estratégica.

Assente numa matriz biaxial, trata-se de um instrumento particularmente útil e simples

de análise estratégica da carteira de negócios de empresas diversificadas.

Baseada no principio de que o sucesso de uma organização é determinada, em primeira

instância, pela optimização da afectação dos seus recursos financeiros e de que a sua

optimização decorre do equilíbrio das suas apostas estratégicas, em termos dos fluxos

gerados e dos investimentos requeridos por cada segmento ou indústria em que a organização desenvolve a sua actividade, a Matriz Crescimento/Quota de Mercado coloca a

decisão estratégica no binómio indústria-produto (ou segmento de mercado-produto)

relacionando a taxa de crescimento de uma determinada indústria/semento (atractividade) com a quota de mercado relativa detida pela empresa nessa indústria/segmento de

mercado (posição competitiva relativa).

O posicionamento dos negócios na matriz faz-se com base nas variáveis identificadas

por Bruce Henderson como susceptíveis de medir os fluxos gerados e requeridos pelas

várias apostas estratégicas: a taxa de crescimento do segmento/indústria e a quota de

mercado relativa da organização, nesse segmento.

A utilização da variável taxa de crescimento, que surge como ordenada na Matriz do

BCG, resulta do entendimento de que os negócios situados em segmentos ou indústrias

de elevado crescimento são negócios que, embora mais atractivos, exigem elevados

recursos e injecções sucessivas de capital para crescerem. Bruce Henderson acredita que

esta variável permite traduzir as necessidades de liquidez dos negócios, quer para realização de investimentos, quer para supressão das necessidades acrescidas de fundo de

maneio.

Já a variável que surge como abcissa na matriz (a quota de mercado relativa) - que se

obtém através do quociente entre a quota de mercado de uma organização (num segmento ou indústria) e a quota de mercado do seu maior concorrente (nessa indústria ou

segmento) - é utilizada como forma de medir a posição competitiva da organização nesse segmento/indústria, enquanto tradução da sua posição na curva de experiência, e que

permitirá aferir, segundo Bruce Henderson, da sua rentabilidade e, por essa via, da sua

capacidade de libertação de fundos. Fundos esse que, de acordo com este modelo, deve-

Pág. 10 de 31

riam ser canalizados para a realização de investimentos em outro negócios. Idealmente,

nos que apresentem maiores carências de fundos, por se encontrarem em indústrias ou

segmentos de maior crescimento e, simultaneamente, onde a organização detenha uma

maior quota de mercado relativa.

Em termos sintéticos, os pressupostos sobre os quais assenta este modelo incluem:

•

O pressuposto de que a rentabilidade e a capacidade de libertação de fundos

pelos vários negócios de uma organização são função da extensão com que esta

beneficia de economias de escala e de experiência;

•

O pressuposto de que existe uma relação de proporcionalidade directa entra a

quota de mercado relativa de uma organização num segmento ou indústria e a

sua rentabilidade nesse segmento/indústria, no médio e longo prazo;

•

O pressuposto de que a taxa de crescimento do segmento ou indústria em que a

empresa aposta depende da fase do ciclo de vida dos seus produtos ou serviços;

•

O pressuposto de que o crescimento das vendas de determinado produto ou serviço requer elevados investimentos e que estes deverão ser tanto maiores quanto

maior for a taxa de crescimento do respectivo segmento de mercado ou indústria.

Em termos gráficos, a Matriz de Crescimento/Quota de Mercado é um quadrado, dividido em quatro secções por duas mediatrizes, cada qual seccionando o quadrado nos

valores medianos atribuídos quer à taxa de crescimento do segmento/indústria (ordenada) quer à quota de mercado relativa da organização nesse segmento/indústria (abcissa).

Os vários negócios, produtos ou serviços da organização são depois posicionados em

cada uma daquelas secções (ou células) do quadrado, em função dos valores que apresentam, relativamente à sua taxa de crescimento e quota de mercado relativa através de

círculos, cuja dimensão traduz o seu volume de facturação.

Esquematicamente:

Pág. 11 de 31

Taxa de Crescimento do Segmento/Indústria

20%

10%

0%

10

1

Quota de Mercado Relativa

0,1

Figura 3.10. – Representação gráfica da Matriz de Crescimento/Quota de Mercado

Uma vez posicionados os vários negócios de uma organização nos respectivos quadrantes da matriz (de acordo com a respectiva taxa de crescimento e quota de mercado relativa), o modelo permite a caracterização da carteira de negócio da organização, a aferição do seu equilíbrio/desequilíbrio e a prescrição de algumas estratégias genéricas a

adoptar pelos seus responsáveis.

Graficamente:

Pág. 12 de 31

Elevada

Baixa

Rentabilidade

Elevadas

II - ESTRELAS

I - PONTO DE INTERROGAÇÃO

Necessidades de Investimento

Taxa de Crescimento do Segmento/Indústria

20%

- Cash-flows baixos ou nulos

- Cash-flows muito negativos

- Rentabilidade moderada a elevada

- Rentabilidade baixa

- Necessidades Investimento elevadas - Necessidades Investimento elevadas

10%

III - VACAS LEITEIRAS

- Cash-flows muito elevados

- Rentabilidade muito elevada

- Necessidades Investimento baixas

IV - CÃES RAFEIROS

- Cash-flows baixos ou nulos

- Rentabilidade baixa

- Necessidades Investimento baixas

0%

Baixas

10

1

Quota de Mercado Relativa

0,1

Figura 3.11. – Caracterização da carteira na Matriz de Crescimento/Quota de Mercado

Dependendo do quadrante em que se posicionem os vários negócios na matriz, estes

podem ser classificados como: “Pontos de Interrogação” (também designados de Dilemas, Problem Child ou Wilcats); “Estrelas” (Stars ou vedetas); “Vacas Leiteiras” (Cash

Cows ou Gold Mines, nas primeiras versões da matriz); ou “Cães Rafeiros” (também

denominados Pesos Mortos, Abacaxis ou Dogs, no original).

Quadrante I – Pontos de Interrogação: São, por definição, negócios em segmentos de

mercado ou indústrias com elevadas taxas de crescimento, mas onde a organização tem

uma quota de mercado relativa baixa. Tratam-se de negócios tipicamente pouco rentáveis, com elevadas taxas de crescimento, que exigem elevados investimentos (a nível de

marketing, produção, etc) e que geram fluxos financeiros deficitários. Relativamente a

estes produtos/serviços, as organizações devem aumentar rapidamente a sua posição

competitiva (no sentido de assegurar a liderança do mercado, ao invés de permanecerem

como “seguidoras”), procurando convertê-los em “Estrelas”, sob pena destes negócios

se transformarem rapidamente em “cães rafeiros”;

Quadrante II – Estrelas: tratam-se de negócios em que a organização detém uma forte

posição competitiva situados em segmentos ou indústrias de elevado crescimento. Apesar de serem negócios rentáveis, estes não libertam muitos fundos necessitando, pelo

contrário, de elevados investimentos, no sentido de assegurarem a manutenção da sua

posição competitiva. Se se conseguir manter, ou aumentar, a quota de mercado relativa

nestes negócios, estes transformar-se-ão em “vacas leiteiras” à medida que a respectiva

taxa de crescimento abrandar. Se, pelo contrário, não se conseguir manter a quota de

mercado nestes negócios, então estes poderão transformar-se em “dogs” com a diminuição da taxa de crescimento do mercado;

Pág. 13 de 31

Quadrante III – Vacas Leiteiras: consistem em negócios geradores de fluxos financeiros muito elevados, inseridos em segmentos ou indústrias com baixas taxas de crescimento (normalmente maduras ou já em declínio) com elevada posição competitiva (tipicamente onde a organização é líder de mercado) nos quais a organização apresenta uma

rentabilidade muito elevada e poucas necessidades de investimento. Tratam-se de negócios que, pelas suas características, devem servir de apoio ao desenvolvimento de outros

negócios, através da canalização dos seus superávits financeiros para investimentos nos

demais, designadamente para apoiar o esforço de manutenção ou crescimento da quota

de mercado das “estrelas” e o aumento de quota de mercado dos “pontos de interrogação”.

Quadrante IV - Cães Rafeiros: integram os negócios em que a organização detém uma

quota de mercado relativamente baixa e se situam em segmentos ou indústrias com fraco crescimento. Caracterizam-se ainda por serem negócios pouco rentáveis (ou mesmo

com rentabilidade negativa), incapazes de gerarem fundos para reinvestimento em

negócios alternativos embora apresentando, eles próprios, poucas necessidades de fundos.

Em função da composição da carteira de negócios das organizações, resultante da inscrição matricial de todos os seus negócios (com base na taxa de crescimento e quota de

mercado relativa), este modelo desenvolvido pelo BCG propõe, baseado na optimização

da afectação dos recursos entre eles (razão pela qual muitos autores defendem que a

Matriz de Crescimento /Quota de Mercado não é um modelo de gestão de carteira de

negócios, mas sim um modelo de “Cash Management”) a adopção de um conjunto de

estratégias genéricas de gestão de carteira evidenciadas no gráfico abaixo:

Taxa de Crescimento do Segmento/Indústria

20%

10%

0%

10

1

Quota de Mercado Relativa

0,1

Figura 3.12. – Prescrições estratégicas da Matriz de Crescimento/Quota de Mercado

As prescrições estratégicas do modelo do BCG, considerando o posicionamento dos

diferentes negócios na matriz, podem ser sintetizadas da seguinte forma:

Pág. 14 de 31

•

Quadrante I – Pontos de Interrogação: dependendo da capacidade financeira

da organização, das suas competências distintivas, da sinergia destes negócios

com os demais e da possibilidade de resegmentação do mercado (ou focalização

em algum nicho específico), devem ser efectuados investimentos significativos

(tendentes ao rápido aumento da posição competitiva da organização que assegure a sua transformação “estrelas”), proceder à resegmentação do mercado ou,

pura e simplesmente, abandonar esses negócios;

•

Quadrante II – Estrelas: a estratégia preconizada pelo modelo para as “estrelas” é, basicamente, a da manutenção da posição dominante, através do investimento destinado a manter ou aumentar a posição competitiva da empresa nesses

negócios. Com o tempo, e à medida que a taxa de crescimento do mercado

diminuir, espera-se que estes se transformem nas novas “vacas leiteiras”;

•

Quadrante III – Vacas Leiteiras: a estratégia aconselhada pelo modelo para as

“vacas leiteiras” é, fundamentalmente, a sua rentabilização, no sentido de se

assegurar a libertação dos fundos necessários ao equilíbrio e revitalização da

carteira através, designadamente, da sua canalização para o apoio à conquista de

quota de mercado por parte das “estrelas” e dos “pontos de interrogação”. Não

obstante, pode ser ainda aconselhável a realização de alguns investimentos (ao

nível, sobretudo, da produção e marketing) em alguns destes negócios, se for

previsível o seu impacto no aumento significativo da sua quota de mercado, já

de si relativamente elevada;

•

Quadrante IV - Cães Rafeiros: as prescrições estratégicas relativamente aos

“cães rafeiros” dependem, essencialmente, da posição competitiva e da taxa de

crescimento evidenciadas por esses negócios, conforme se evidencia na figura

acima. De uma forma geral, a estratégia a adoptar deverá ser a de ordenhar (rentabilizar sem investimentos adicionais) ou, pura e simplesmente, abandonar

esses negócios. Não obstante, e no especifico de um “cão rafeiro” que apresente

uma posição competitiva e uma taxa de crescimento relativamente elevadas,

pode justificar-se o investimento de alguns recursos, se for previsível que os

mesmos se traduzam num aumento significativo da respectiva quota de mercado,

susceptível de convertê-lo numa “vaca leiteira”.

3.10.2. MATRIZ ARTHUR D. LITTLE (ADL)

Ao aparecimento das matrizes Growth/Growth Matrix e Growth/Share Matrix, introduzidas pelo BCG, sucedeu-se o aparecimento, já na década de 70, da Matriz ADL, desenvolvida pela consultora concorrente Arthur D. Litlle.

A Matriz ADL, à semelhança da Matriz Crescimento/Quota de Mercado, consiste num

modelo de análise e reflexão estratégica sobre a carteira de negócios das organizações.

Embora também assente numa matriz cartesiana, a Matriz ADL distingue-se da Matriz

do BCG por basear-se em variáveis explicativas substancialmente diferentes:

•

Baseia-se, por um lado, na posição competitiva da organização, que surge como

ordenada da matriz. Embora aparentemente idêntica, esta variável é, na realidade, substancialmente diferente da adoptada na Matriz do BCG. Com efeito a

posição competitiva da Matriz ADL não é calculada com recurso à quota de

Pág. 15 de 31

mercado da organização relativamente ao seu maior concorrente, mas sim através da aferição da sua força relativamente aos concorrentes naquilo que é, de

facto, importante (nos factores críticos de sucesso) nesse segmento de mercado

ou indústria. Subjacentes à selecção desta variável estão os pressupostos de que

a posição competitiva de uma organização determina a sua rentabilidade e o seu

nível de exposição ao risco concorrencial. Inerente à lógica desta matriz está a

assumpção de que a rentabilidade de uma organização num segmento ou indústria será tanto maior quanto maior for a sua posição competitiva e, inversamente,

o seu risco concorrencial será tanto maior quanto menor for a sua posição competitiva;

•

Por outro, assenta na maturidade da indústria ou segmento de mercado onde a

organização desenvolve os seus negócios, que surge como a abcissa da respectiva matriz. A aferição do nível de maturidade resulta da identificação da fase do

ciclo de vida em que, presumivelmente, se encontra a indústria ou segmento de

mercado (de acordo com as fases do Modelo do Ciclo de Vida do Produto:

Introdução, Crescimento, Maturidade e Envelhecimento ou Declínio). Subjacente à adopção deste critério de análise está a convicção de que quanto mais jovem

for estágio do ciclo de vida em que se encontre um determinado segmento ou

indústria, maiores serão as suas necessidades de fundos e maiores serão os riscos

associados aos negócios nesses segmentos ou indústrias.

Rentabilidade muito alta

Rentabilidade muito alta

Risco concorrencial muito baixo

Risco concorrencial muito baixo

Risco da indústria alto

Risco da indústria muito baixo

Necess. fundos altas

Necess. fundos muito baixas

Intermédia

Baixa

Muito baixa

Posição Competitiva

Rentabilidade alta

Risco concorrencial baixo

Risco concorrencial baixo

Risco da indústria alto

Risco da indústria muito baixo

Necess. fundos altas

Necess. fundos muito baixas

Rentabilidade moderada

Rentabilidade moderada

Risco concorrencial moderado

Risco concorrencial moderado

Risco da indústria alto

Risco da indústria baixo

Necess. fundos altas

Necess. fundos baixas

Rentabilidade baixa

Rentabilidade baixa

Risco concorrencial alto

Risco concorrencial alto

Risco da indústria muito alto

Risco da indústria baixo

Necess. fundos muito altas

Necess. fundos baixas

Rentabilidade muito baixa

Rentabilidade muito baixa

Risco concorrencial muito alto

Risco concorrencial muito alto

Risco da indústria muito alto

Risco da indústria baixo

Necess. fundos muito altas

Introdução

Crescimento

Risco Concorrencial

Rentabilidade alta

Baixo Alta

Rentabilidade do Negócio

Alta

Liderança

Em termos gráficos, a Matriz ADL pode apresentar o seguinte aspecto:

Necess. fundos baixas

Maturidade

Envelhecimento Alto Baixa

Maturidade da Indústria/Segmento

Alto

Altas

Risco da Indústria

Necessidades de Fundos

Baixo

Baixas

Figura 3.13. – Representação gráfica da Matriz ADL

À semelhança do que sucede relativamente à Matriz do BCG, também a Matriz da consultora ADL propõem a adopção de algumas estratégias genéricas, por parte das organizações, no sentido de assegurar o seu equilíbrio e optimização.

Pág. 16 de 31

Intermédia

Estratégia de Crescimento Natural

Baixa

Estratégia de

Desenvolvimento

Selectivo

Muito baixa

Posição Competitiva

Alta

Liderança

As estratégias genéricas propostas pela Matriz da ADL são as que abaixo se apresentam

graficamente:

Estratégia de Abandono

Introdução

Crescimento

Maturidade

Envelhecimento

Maturidade da Indústria/Segmento

Figura 3.14. – Prescrições estratégicas da Matriz ADL

As estratégias propostas por este modelo de análise e reflexão estratégicas têm em consideração, essencialmente, a caracterização dos negócios em termos da sua posição

competitiva e da maturidade ou juventude da indústria em que os mesmos se desenvolvem:

•

Estratégia de Crescimento Natural: assente no reforço do investimento nestes

negócios, esta estratégia destina-se essencialmente aos negócios em segmentos

ou sectores que se encontram numa fase de introdução do seu ciclo de vida e,

bem assim, aos negócios em que a organização detém uma posição competitiva

de moderada a muito forte (dominante), não obstante ocorrerem em segmentos

ou indústrias que se encontrem em fases mais avançadas do seu presumível

ciclo de vida. Dependendo da fase do ciclo de vida em que se encontrem as respectivas indústrias ou segmentos, as estratégias específicas a adoptar nesses

negócios podem evoluir desde o simples reforço do investimento em actividades como I&D e criação de barreiras à entrada (através da aquisição de patentes), passando pela intensificação da actividade comercial, penetração em novos

mercados, desenvolvimento da capacidade produtiva, diversificação dos canais

de distribuição e investimentos ao nível de marketing, até à optimização da rentabilidade dos negócios e maximização dos fundos libertos, com recurso à

exploração das dinâmicas de custos (economias de escala, economias de experiência e sinergias), sobretudo através da integração vertical (a montante e/ou

jusante), concentração, internacionalização, ou mesmo através da externalização, racionalização ou mesmo desinvestimento;

Pág. 17 de 31

•

Estratégia de Desenvolvimento Selectivo: trata-se de uma estratégia especialmente aconselhada para negócios com posições competitivas baixas a moderadas, em segmentos ou indústrias em fase de crescimento, maturidade ou envelhecimento. Objectivam, fundamentalmente, a melhoria da sua rentabilidade,

através do aumento da sua posição competitiva. Assumem aqui especial destaque, por um lado, as estratégias especificamente desenhadas para o aumento da

quota de mercado (designadamente através do reforço dos recursos nas funções

comercial e de marketing) e, por outro, as vocacionadas para o aumento da eficiência da exploração;

•

Estratégia de Abandono: configura uma estratégia particularmente adequada a

negócios em crescimento, maduros ou envelhecidos com baixas posições competitivas e destina-se fundamentalmente, a assegurar uma “ordenha” bem sucedida daqueles, sem necessidade do recurso a investimentos adicionais. Trata-se

de uma estratégia que, em ultima instância, conduz ao abandono puro e simples

daqueles negócios, tão cedo a sua rentabilidade se encontre definitivamente

comprometida.

3.10.3. MATRIZ DA POSIÇÃO COMPETITIVA / ATRACTIVIDADE DA

INDÚSTRIA (MATRIZ DA McKINSEY / GE)

A Matriz desenvolvida pela GE, na década de 70, com a colaboração da consultora norte americana McKinsey, é uma matriz biaxial de dupla entrada, composta por nove células, que relaciona as variáveis Posição Competitiva da Organização (que surge como

ordenada) com Atractividade da Indústria/Segmento de Mercado (abcissa), cada qual

medida com base numa escala de três posições (Forte, Média e Fraca).

FORTE

MÉDIA

FRACA

Posição Competitiva da Organização

Em esquema:

FORTE

MÉDIA

FRACA

Atractividade da Indústria/Segmento de Mercado

Figura 3.15. – Representação gráfica da Matriz da McKinsey/GE

Pág. 18 de 31

À semelhança dos modelos anteriores, também nesta matriz os negócios são representados por círculos, cujo raio traduz o volume de facturação. Não obstante, é usual neste

modelo a representação dos negócios com base em círculos (em que a dimensão do círculo contínua a representar o peso do negócio na facturação global da organização)

divididos em 2 fatias: uma a branco, que representa a quota de mercado da organização

na indústria/segmento; e outra a negro, que representa a restante facturação da indústria/segmento.

As variáveis adoptadas, por seu turno, consistem em variáveis que agregadoras de factores considerados como determinantes da posição competitiva da organização numa

determinada indústria/segmento de mercado e da atractividade dessa indústria/segmento

de mercado, resultantes de uma prévia análise interna da organização e da sua indústria.

Através da variável Posição Competitiva da organização pretende-se aferir, sobretudo, a

capacidade da empresa para conquistar e suster vantagens competitivas duradouras,

susceptíveis de assegurar taxas de rentabilidade superiores à média do sector, no médio

e longo prazos.

A posição competitiva de uma organização numa determinada indústria/segmento,

resultará assim das pontuações absolutas que esta obtiver em cada um dos factores

determinantes dessa posição competitiva (idealmente numa escala de 1 a 5) devidamente ponderadas pelos pesos a que, a cada caso, se tiver por conveniente atribuir a cada

factor (em função do entendimento da importância de cada factor para a posição competitiva global da organização).

Entre os factores que normalmente se consideram como determinantes da posição competitiva de uma organização numa determinada indústria/segmento de mercado, destacam-se:

•

•

•

•

•

•

•

A detenção de pontos de força (competências distintivas ou nucleares) nos factores críticos de sucesso;

A sua quota de mercado;

As suas margens;

As suas dinâmicas de custos (escala, experiência e sinergia);

A sua imagem;

A sua capacidade de inovação;

A sua situação económico-financeira (liquidez, solvabilidade, capacidade de

endividamento, rentabilidade, etc);

No que concerne à Atractividade da Indústria/Segmento de Mercado, procura aferir-se

fundamentalmente, do interesse de que o mesmo se reveste para a organização e é função do seu potencial de geração de receitas e resultados. Estes últimos, de resto, determinados pela estrutura da indústria e, muito especialmente, pelo grau de rivalidade existente entre concorrentes actuais.

Também relativamente à Atractividade da Indústria/Segmento de Mercado, esta resultará da média aritmética ponderada, das pontuações obtidas por cada um dos factores que

a determinam, ponderadas pelo peso que a cada factor couber, enquanto entendimento

da sua importância relativa como determinante da Atractividade nessa Indústria/Segmento de Mercado.

Pág. 19 de 31

Entre os factores usualmente adoptados para aferição da Atractividade da Indústria, destacam-se:

•

•

•

•

•

Taxa de crescimento das vendas no médio/longo prazo;

Volume de vendas actual e potencial do mercado;

Estrutura da indústria/segmento;

Rivalidade existente entre concorrentes actuais;

Margens médias do mercado.

Embora este modelo prescreva a adopção de uma série de estratégias, em função do

posicionamento de cada negócio em termos da posição competitiva e atractividade (para

cada uma das nove células da matriz), de uma forma geral, estas podem sintetizar-se na

recomendação de três estratégias genéricas, a saber:

•

•

•

Desenvolvimento: nos casos em que a atractividade da indústria for elevada e a

organização aí detiver uma posição competitiva forte. Quando esta última condição não se verifica, então a recomendação vai no sentido do reforço significativo

do investimento, no sentido de se aumentar a posição competitiva ou, quando tal

não for possível, deve-se pura e simplesmente abandonar a indústria/segmento

de mercado;

Manutenção e rentabilização: especialmente adequada aos negócios medianos,

em termos de posição competitiva e atractividade. Recomenda-se, sobretudo, a

gestão cuidada da respectiva rentabilidade;

Desinvestimento Selectivo (abandono total ou parcial): trata-se da estratégia

genérica prescrita para negócios posicionados em zonas de fraca atractividade ou

posição competitiva.

FORTE

Proteger posição

de líder

Manter posição e

crescer nos

segmentos mais

atractivos

Rentabilizar

("ordenhar")

MÉDIA

Investir para

conquistar

liderança

Rentabilizar e

investir sem

correr riscos

Desinvestir

selectivamente

(resegmentar)

FRACA

Posição Competitiva da Organização

As prescrições estratégicas do modelo, para cada uma das células da matriz, apresentam-se de seguida, graficamente:

Rerforçar

investimento para

melhorar posição

competitiva ou

abandonar

Desinvestir

selectivamente

(resegmentar)

Abandonar

MÉDIA

FRACA

FORTE

Atractividade da Indústria/Segmento de Mercado

Figura 3.16. – Prescrições estratégicas do Modelo da GE/McKinsey

Pág. 20 de 31

3.11. MODELO DE PORTER

Extremamente rico e completo, o modelo desenvolvido por Porter (que se encontra

amplamente explanado nos seus livros Competitive Strategy, publicado originalmente

em 1980 e Competitive Advantage, publicado em 1985) assenta em três eixos essenciais:

•

A análise da estrutura da indústria e da concorrência (entendida como factor

determinante da rentabilidade da indústria no médio e longo prazo), com vista à

a determinação da sua atractividade (medida, de forma sintética, em termos da

sua rentabilidade no médio e longo prazo);

•

A análise interna da empresa e, em particular, da sua cadeia de valor e do seu

sistema de valor, com o objectivo de identificar fontes de vantagem competitiva

que lhe permitam a obtenção sustentável de rentabilidades superiores à média da

indústria; e

•

A proposta de três estratégias genéricas para a obtenção de vantagens competitivas sustentáveis sobre os concorrentes: a liderança no custo total, diferenciação e

focalização.

As secções que se seguem procuram desenvolver o essencial das contribuições de Porter.

3.11.1. VANTAGEM COMPETITIVA E CADEIA DE VALOR

A vantagem competitiva pode ser definida como a extensão com que uma determinada

organização consegue oferecer aos seus clientes um valor superior ao oferecido pela sua

concorrência.

Definindo o valor como o preço que os clientes estão dispostos a pagar por um determinado bem ou serviço, uma organização deterá uma vantagem competitiva relativa,

segundo Porter (1992) se conseguir:

•

•

Oferecer um bem ou serviço equivalente ao da concorrência, mas a preços mais

baixos do que aquela; ou

Oferecer benefícios singulares adicionais ao cliente, que mais do que compensam um preço mais elevado relativamente à concorrência.

Segundo Porter, existem apenas duas fontes de vantagens competitivas: a liderança de

custo e a diferenciação.

A liderança de custo constitui uma vantagem competitiva quando uma organização consegue oferecer um bem ou serviço equivalente ao da concorrência, mas a um preço mais

baixo do que ela.

A vantagem competitiva assente na diferenciação, por outro lado, ocorre quando uma

determinada organização consegue oferecer um bem ou serviço aos seus clientes a um

preço que mais do que compensa os benefícios adicionais incorporados naquele, que

não são oferecidos pela sua concorrência.

Pág. 21 de 31

Para Porter, a base fundamental do desempenho acima da média a longo prazo é a vantagem competitiva sustentada. A empresa que consiga um correcto posicionamento,

pode obter altas taxas de rentabilidade, mesmo com uma estrutura industrial desfavorável com rentabilidade média baixa.

A escolha da estratégia competitiva a adoptar segundo Porter, depende, por um lado, da

atractividade das indústrias (que é função da sua rentabilidade a longo prazo e das forças que a determinam) e por outro, dos determinantes das posições competitivas relativas no seio dessa indústria.

Se a atractividade de uma indústria para uma empresa pode ser medida através do retorno do investimento no longo prazo (e este é, naturalmente, função do grau de rivalidade

existente na indústria), já a posição competitiva relativa da empresa na indústria (que

determina a sua capacidade de obter rentabilidades acima ou abaixo da média da indústria) depende da sua capacidade de criação de vantagens competitivas sustentáveis.

Estas vantagens competitivas, todavia e segundo Porter, não podem ser compreendidas

observando-se a empresa como um todo. Estas têm origem nas suas múltiplas actividades distintas como a produção, o marketing, a entrega e serviço pós-venda. Cada uma

destas actividades pode contribuir para a posição de custos relativos de uma empresa,

além de poder constituir uma base para a diferenciação.

No sentido da identificação das vantagens competitivas, Porter propõe o recurso a um

instrumento que designa por cadeia de valor.

GESTÃO DE RECURSOS HUMANOS

EM

RG

DESENVOLVIMENTO DE TECNOLOGIA

OPERAÇÕES

LOGÍSTICA

EXTERNA

MARKETING

& VENDAS

SERVIÇO

RG

LOGÍSTICA

INTERNA

EM

AQUISIÇÃO

MA

ACTIVIDADES

PRIMÁRIAS

MA

ACTIVIDADES DE

APOIO

INFRA-ESTRUTURA DA EMPRESA

FONTE: Porter, Michael E. (1992), Vantagem Competitiva: Criando e Sustentando um Desempenho Superior , 5.ª edição, Editora

Campus, Pág. 35

Figura 3.18. – Cadeia de Valor genérica de Michael Porter

A cadeia de valor é definida por Porter como o resultado da desagregação de uma

empresa nas suas actividades de relevância estratégica. Estas últimas, também designadas actividades de valor, constituem as suas actividades física e tecnologicamente distintas, através das quais a empresa cria um bem ou serviço valioso para os seus clientes.

A organização deterá uma vantagem competitiva, segundo Porter, se conseguir executar

as actividades estratégicas de uma forma menos onerosa, ou melhor do que a concorrência.

Pág. 22 de 31

Para além das próprias actividades de valor, Porter reconhece também que os próprios

elos (relações entre o modo como uma actividade de valor é executada) entre estas actividades interdependentes podem constituir-se como fontes de vantagens competitivas,

através da sua optimização e coordenação.

Porter nota também que a cadeia de valor, por outro lado, encontra-se integrada numa

outra cadeia de âmbito mais alargado, o sistema de valor, constituído não apenas pela

cadeia de valor da própria empresa, mas também pela cadeia de valor do fornecedor a

montante e pela cadeia de valor do cliente a jusante.

Cadeias de

Valor do

Fornecedor

Cadeia de

Valor da

Organização

Cadeias de

Valor do

Canal

Cadeias de

Valor do

Comprador

FONTE: Adaptado de Porter, Michael E. (1992), Vantagem Competitiva: Criando e Sustentando um Desempenho Superior , 5.ª Edição,

Editora Campus, Pág. 32

Figura 3.19. – Sistema de Valor de Michael Porter

A compreensão da forma como o valor flúi ao longo do sistema de valor determina, em

última instância, a capacidade da empresa para fornecer bens ou prestar serviços ao

mais baixo custo transferido ou com o mais elevado valor percebido pelo cliente.

3.11.2. MODELO DE ANÁLISE DA INDÚSTRIA

Porter (1991) parte do entendimento de que a concepção de uma estratégia competitiva

se destina, essencialmente, a assegurar a perfeita adequação de uma organização ao seu

meio envolvente e, muito especialmente, a garantir o seu correcto posicionamento

naquele, como condição indispensável à sua defesa contra as forças competitivas que o

compõem ou influenciá-las a seu favor.

Não obstante considerar os factores ambientais contextuais muito importantes para o

desempenho organizacional, Porter elege o meio envolvente transaccional como aquele

cujas mutações e comportamentos mais afectam e influenciam a performance das organizações. Em síntese, e como diria George Orwell, todos os meios envolventes são

importantes para Porter mas … há uns mais importantes que outros! No caso concreto, e

segundo Porter, o meio envolvente mais importante é o meio envolvente transaccional

ou, o que é o mesmo, a indústria.

A indústria onde uma determinada organização desenvolve a sua actividade constitui

um aspecto crucial do modelo proposto por Porter. Segundo este, é a intensidade competitiva de uma indústria que determina, em última instância, a sua atractividade,

usualmente medida com recurso à taxa de rentabilidade de longo prazo do capital investido.

Esta intensidade, todavia, não é apenas função dos concorrentes actuais. Esta tem origem na sua estrutura económica de base e é determinada pelas 5 forças competitivas

identificadas acima que incluem, para além da rivalidade existente entre os concorrentes

actuais, a ameaça de novos entrantes, a ameaça de produtos substitutos, o poder negocial dos fornecedores e o poder negocial dos clientes.

Pág. 23 de 31

É do conjunto destas forças que resulta o grau de intensidade competitiva da indústria e,

por essa via a sua rentabilidade no médio e longo prazo.

Com efeito, e conforme notou Porter, é a intensidade competitiva que determina as

taxas de retorno da indústria, designadamente através de uma “mão-invisível” (leia-se, 5

forças competitivas) que procuram situá-la naquilo num valor de equilíbrio a que os

economistas convencionaram chamar de “concorrência perfeita”.

De tal forma que, numa indústria com taxas de retorno acima da taxa de juro sem risco

(por exemplo a taxa de juro dos títulos do tesouro, também assimilável à taxa de rentabilidade de uma indústria funcionando em “concorrência perfeita”) a tendência seria a

do aumento do investimento nessa indústria, quer através da entrada de novos concorrentes, quer através do reforço dos investimentos efectuados por concorrentes actuais.

O resultado seria uma pressão no sentido de se fazer baixar a taxa de retorno da indústria para valores próximos da taxa de juro sem risco, designadamente através de guerras

de preços, aumentos dos custos publicitários, ou outra forma análoga. Pelo contrário, se

a taxa de rentabilidade da indústria fosse inferior à taxa de juro sem risco, a tendência

seria a da sua subida, designadamente através da redução da intensidade competitiva,

pela saída de alguns concorrentes, com custos de oportunidade de investimentos alternativos superiores àquela taxa.

As 5 forças competitivas condicionam a rentabilidade da indústria (e, por isso a sua

atractividade) porque estabelecem os preços, as necessidades de investimento e os custos que, mais não são, dos que os elementos determinantes da rentabilidade de qualquer

investimento.

Com efeito, e conforme nota Porter (1992), se por um lado o poder negocial dos fornecedores determina o custo das matérias primas e de outros serviços e factores de produção, por outro, o poder negocial dos clientes determina o preço a cobrar (da mesma

forma como acontece com os produtos substitutos) e pode determinar também as necessidades de investimento e os custos, em função dos serviços adicionais prestados.

O grau de rivalidade entre os concorrentes actuais, por seu turno, além de condicionar

os preços a praticar, tem impactos significativos ao nível dos custos associados a actividades como a produção, a I&D, a força de vendas, os canais de distribuição, a publicidade, a logística, etc..

Já o grau de ameaça de entrada de novos concorrentes na indústria tem impacto, quer na

limitação das receitas (por via da limitação imposta aos preços), quer no aumentos dos

custos e investimentos especialmente vocacionados para a construção e manutenção de

barreiras à entrada (fixas ou móveis).

A figura abaixo apresenta, de forma resumida, o modelo completo das 5 forças competitivas de Michael Porter evidenciando, não apenas cada uma daquelas forças mas, e muito especialmente, colocando em destaque os determinantes (fontes) do grau de intensidade com que cada uma daquelas se faz sentir numa dada indústria.

Pág. 24 de 31

Barreiras à Entrada:

Determinantes da rivalidade entre

empresas existentes:

Novos Entrantes

- Economias de escala

- Crescimento da indústria

- Diferenças de produtos

patenteados

- Custos fixos

Ameaça de Novos Entrantes

- Imagem de marca

- Excesso crónico de capacidade

- Custos de mudança

- Diferença de produtos

- Exigências de capital

- Imagem de marca

- Acesso à distribuição

- Custos de mudança

- Vantagens de custo absoluto

- Concentração e equilibrio

- Curva de experiência

- Complexidade informacional

Concorrentes na

Indústria

- Acesso a factores de produção

necessários

- Diversidade de concorrentes

- Interesses empresariais

- Barreiras à saída

- Projecto de produtos de baixo

custo

- Politica governamental

- Retaliação esperada

Fornecedores

Determinantes do poder negocial

dos fornecedores:

Poder negocial dos

fornecedores

Poder negocial dos

fornecedores

Rivalidade entre

concorrentes actuais

- Diferenciação factores produção

- Custos mudança (fornecedores e

empresas)

- Presença de factores de produção

substitutos

- Concentração de fornecedores

- Importância do volume

p/fornecedor

- Custo relativo a compras totais na

indústria

- Impacto factores de prod. no custo

ou diferenc.

- Ameaça de integração p/frente em

relação à ameaça integração p/trás

das empresas da indústria

Clientes

Determinantes do poder negocial dos

clientes:

- Concentração de clientes vs.

concentração de empresas

Ameaça de produtos

substitutos

Produtos Substitutos

- Volume do cliente

- Custos de mudança do cliente em

relação aos custos de mudança da

empresa

- Informação do cliente

- Possibilidade de integração para trás

Determinantes da ameaça

de substituição:

- Produtos substitutos

- Imagem de marca

- Lucros do clientes

- Preço dos substitutos

- Preço/compras totais

- Custos de mudança

- Diferenças dos produtos

- Propensão do comprador a

substituir

- Incentivos dos decisores

- Impacto s/qualid. e desempenho

Fonte: Adaptado de Porter, Michael E. (1992), Vantagem Competitiva: Criando e Sustentando um Desempenho Superior , 5.ª edição, Editora Campus, pág.

5.

Figura 3.20. – As 5 forças competitivas que determinam a atractividade da indústria

RIVALIDADE ENTRE OS CONCORRENTES JÁ INSTALADOS

A intensidade da rivalidade entre os concorrentes de uma indústria condiciona o seu

potencial de rentabilidade no médio e longo prazo. Quanto maior for a intensidade

daquela, menos atractiva se revela a indústria, porque a taxa de retorno de longo prazo

do capital nela investido será necessariamente menor.

A rivalidade entre os concorrentes de uma determinada indústria surge, na maioria dos

casos, porque os concorrentes se sentem pressionados ou porque identificam uma oportunidade de melhorar a sua posição competitiva.

Na generalidade dos casos, esta rivalidade manifesta-se através de guerras de preços,

publicidade comparada, extensão de garantias, introdução de novos produtos, diferenciação ou mesmo prestação de serviços adicionais.

Se a rivalidade assente na publicidade esclarecida, I&D e serviço ao cliente tende a

aumentar a procura global da indústria, contribuindo assim para o aumento das suas

Pág. 25 de 31

receitas globais e, por consequência, da sua rentabilidade, já a rivalidade assente, sobretudo, em guerras de preços, concessão de garantias mais alargadas e batalhas de publicidade comparada tem-se saldado, nas mais das vezes, na diminuição das receitas globais da indústria e, por essa via, da sua rentabilidade estrutural.

O nível ou grau de intensidade da rivalidade existente em determinada indústria é função da interacção dos factores que a determinam. Assim, a rivalidade em determinada

indústria tende a ser tanto mais elevada quanto:

•

•

•

•

•

•

•

•

•

Mais numerosos e equilibrados forem os concorrentes já instalados;

Menor for a taxa de crescimento da indústria;

Mais elevados forem os custos fixos (sobretudo devido à pressão por estes exercida sobre o volume e, consequentemente, sobre o preço);

Menores forem os custos de mudança dos clientes;

Menores forem as possibilidades de diferenciação dos produtos;

Mais incremental for o aumento da oferta;

Mais divergente for o comportamento dos concorrentes actuais;

Maior for a importância estratégica da indústria para os concorrentes instalados;

Mais elevadas forem as barreiras à saída da indústria. Estas podem dizer respeito, nomeadamente a: investimentos de elevado valor não recuperáveis; elevados

custos fixos de saída, como indemnizações ou garantias; sinergias estratégicas

com outras unidades de negócio; barreiras emocionais dos gestores; ou restrições de natureza governamental ou social.

PRODUTOS SUBSTITUTOS

A ameaça de produtos substitutos diminui a atractividade de uma indústria porque, ao

plafonar o preço a praticar para um determinado bem ou serviço reduz a margem e, por

essa via, a rentabilidade.

Esta ameaça será tanto maior quanto mais interessante for a oferta do produto substituto

em termos do binómio utilidade-preço.

Esta ameaça é particularmente nociva quando o produto substituto provém de indústrias

com rentabilidade elevadas ou quando o produto substituto conferir ainda uma larga

margem para melhoramentos ao nível de qualquer uma das suas componentes essenciais

de preço ou desempenho.

PODER NEGOCIAL DOS CLIENTES

O poder negocial dos clientes é uma força competitiva extremamente poderosa que tem

um impacto muito significativo na rentabilidade da indústria. Estes exercem sobre esta

um influência determinante, não apenas através das pressões exercidas sobre os preços e

prazos de pagamento, mas também através da exigência de qualidade e serviço e, muito

especialmente, através da colocação dos concorrentes uns contra os outros.

O poder negocial dos clientes será tanto maior quanto:

•

•

•

Mais concentrados forem os clientes;

Quanto maior for o peso das suas compras nas vendas do vendedor;

Maior for o peso das suas compras à indústria na sua própria estrutura de custos

ou nas suas compras totais;

Pág. 26 de 31

•

•

•

•

•

•

Mais estandardizados e indiferenciados forem os produtos da indústria;

Menores forem os seus custos de mudança;

Menor for a sua própria rentabilidade (uma vez que, nessas circunstâncias, a sua

elasticidade-preço é mais elevada);

Maior for a sua capacidade de integração vertical a montante;

Menor for a importância do produto da indústria para a qualidade final dos produtos ou serviços do próprio cliente;

Melhor for a sua informação e melhor o seu conhecimento sobre os produtos da

indústria;

PODER NEGOCIAL DOS FORNECEDORES

O poder negocial exercido pelos fornecedores sobre a indústria manifesta-se, sobretudo,

através do poder que estes exercem sobre variáveis críticas como o preço, o prazo de

recebimento, os prazos de entrega, o serviço pós-venda e, de uma forma geral, sobre a

qualidade dos bens e serviços fornecidos.

O seu poder negocial tende a ser tanto maior quanto:

•

•

•

•

•

•

•

Menor for o n.º de empresas que domine a indústria fornecedora e quanto maior

for a concentração da indústria fornecedora quando comparada com a indústria

compradora;

Menor for a pressão de produtos substitutos enfrentada pela indústria fornecedora;

Menor for a importância da indústria compradora para a indústria fornecedora;

Maior for a importância de que se reveste o produto fornecido para a indústria

compradora;

Maiores forem os custos de mudança da indústria compradora;

Mais diferenciados forem os produtos fornecidos;

Maior for a capacidade da indústria fornecedora de se integral verticalmente a

jusante;

AMEAÇA DE NOVAS ENTRADAS

A entrada de novos concorrentes na indústria reduz a sua atractividade. Com efeito, o

aumento da oferta e o esforço destes na conquista de quota de mercado induzem a baixa

de preços, o aumento dos custos e o aumento das necessidades de investimento, reduzindo assim a rentabilidade da indústria no médio e longo prazo.

A ameaça de entrada de novos concorrentes numa dada indústria é tanto menor quanto

maior a probabilidade de uma retaliação vigorosa por parte dos concorrentes já existentes e quanto mais elevadas (eficazes) forem as barreiras à entrada na indústria.

Se, por um lado, a retaliação expectável por parte dos concorrentes já instalados pode

ser aferida através do seu comportamento histórico, do seu nível de recursos disponíveis

e do seu grau de envolvimento na indústria, já o nível (ou altura) das barreiras à entrada

depende, sobretudo, do grau de:

•

Economias de escala e sinergias: quando os concorrentes já instalados beneficiam de economias de escala e sinergias (designadamente ao nível da partilha

de custos) estes experimentam custos unitários relativamente mais baixos do

Pág. 27 de 31

que os que seriam obteníveis por um eventual entrante, desincentivando assim a

sua entrada na indústria;

•

Diferenciação do produto: trata-se de uma barreira à entrada associada à lealdade e fidelidade dos clientes a uma determinada marca. Esta lealdade pode

ficar a dever-se, designadamente a características únicas inerentes aos produtos,

à qualidade percebida dos serviços ou, pura e simplesmente, à imagem da marca. Trata-se de uma barreira à entrada particularmente eficaz, e cuja ultrapassagem exige pesados investimentos em I&D e marketing;

•

Necessidades de capital: A entrada numa determinada indústria pode ser barrada pela necessidade de se efectuarem pesados investimentos, cuja rentabilidade não está assegurada, pelo menos à partida. Trata-se de uma barreira particularmente eficaz quando os investimentos a efectuar não sejam recuperáveis,

como acontece, por exemplo, com os investimentos em campanhas publicitárias

ou no desenvolvimento de novos produtos;

•

Custos de mudança dos clientes: quanto maior forem os custos que os clientes

devem suportar para trocar de fornecedor (concorrente) na indústria, mais difícil

se tornará a um novo concorrente ganhar quota de mercado nessa indústria;

•

Acesso aos canais de distribuição: a dificuldade de acesso aos canais de distribuição por parte de eventuais entrantes constitui uma importante barreira à

entrada. Esta será tanto maior quanto menor for o n.º de canais disponíveis e

quanto maior for o controlo que sobre estes exerçam os concorrentes já instalados;

•

Desvantagens de custos independentes da escala: para além da escala, os

concorrentes actuais podem beneficiar de outras barreiras ao nível dos custos,

igualmente eficazes enquanto dissuasoras da entrada de novos concorrentes.

Entre estas, assumem especial importância: a detenção de patentes ou licenças

exclusivas; o acesso privilegiado a matérias-primas, a localização, o benefício

de incentivos ou subsídios e o posicionamento na curva da experiência;

•

A política governamental: trata-se de uma barreira administrativa particularmente eficaz (embora sujeita a elevada pressões por parte de lobbies e grupos de

interesse de várias naturezas) e radica no poder do governo de poder limitar, ou

mesmo impedir, o acesso a determinadas indústrias.

Porter (1991) reputa essencial o conhecimento profundo da estrutura da indústria, e não

apenas das suas forças competitivas. Em particular, este entende como indispensável a

compreensão das fontes determinantes da intensidade com que aquelas forças se manifestam nas indústrias.

Considerando a análise estrutural como a base fundamental para a formulação da estratégia competitiva, Porter defende ainda que esta análise permite evidenciar:

•

•

•

•

Os pontos fortes e fracos da organização;

O posicionamento da organização na indústria;

As áreas em que as mudanças estratégicas maximizam o retorno;

As áreas da indústria susceptíveis de constituírem oportunidades ou ameaças;

Pág. 28 de 31

•

As áreas da indústria susceptíveis de constituírem bons alvos para movimentos

de diversificação.

3.11.3. ESTRATÉGIAS COMPETITIVAS

Mais do que a atractividade da indústria, a questão fulcral para a estratégia competitiva

é o posicionamento da organização nessa indústria. Com efeito, a extensão com que a

rentabilidade de uma dada organização está abaixo, acima ou na média da indústria é

função, quase exclusivamente, do seu posicionamento. De resto, e conforme nota Porter,

uma organização bem posicionada numa indústria pouco rentável pode obter elevadas

taxas de retorno se se encontrar adequadamente posicionada.

Para além disso, o simples facto de uma organização deter pontos fortes ou fracos relativamente à sua concorrência não constitui, por si só, qualquer fonte de vantagem competitiva já que, segundo este, apenas existem duas fontes de vantagens competitivas: o

custo e a diferenciação.

A detenção de pontos fortes ou fracos relativamente à concorrência apenas tem relevância estratégica na medida em que esses pontos fortes ou fracos tenham uma influência

significativa sobre o custo ou sobre a diferenciação.

Estas vantagens competitivas, por seu turno, resultam da capacidade da organização de

tirar melhor partido das cinco forças que determinam a concorrência na indústria melhor

do que os seus concorrentes.

Quando se relacionam as duas fontes de vantagem competitiva (o custo e a diferenciação) com o âmbito concorrencial onde a organização se propõe fazer uso delas - para

um conjunto amplo de segmentos da indústria (âmbito concorrencial alargado) ou para

apenas um segmento ou nicho de mercado específico (âmbito concorrencial estreito) obtêm-se as três estratégias genéricas propostas por Porter:

•

•

•

Liderança de custo;

Diferenciação;

Focalização (no custo ou na diferenciação);

Graficamente:

Pág. 29 de 31

ÂMBITO CONCORRENCIAL

ESTREITO

LARGO

TIPO DE VANTAGEM COMPETITIVA

CUSTOS MAIS BAIXOS

DIFERENCIAÇÃO

LIDERANÇA DE CUSTO

DIFERENCIAÇÃO

FOCO

FOCALIZAÇÃO COM CUSTOS MAIS

BAIXOS

FOCALIZAÇÃO COM

DIFERENCIAÇÃO

Fonte: Adaptado de Porter, Michael E. (1991), Estratégia Competitiva: Técnicas para

Análise de Indústrias e da Concorrência , 7.ª edição, Editora Campus, pág. 53.

Figura 3.21. – Modelo das estratégias competitivas genéricas de Porter

LIDERANÇA DE CUSTO TOTAL

Trata-se de uma estratégia destinada a obter uma liderança na indústria como o fornecedor que oferece os bens e serviços com mais baixo custo transferido.

A adopção de uma estratégia desta natureza pressupõe, para além da definição como

âmbito concorrencial um conjunto alargado de segmentos da indústria, a adopção de

uma série de políticas tendentes a assegurar a maximização da eficiência da exploração

do negócio, designadamente através de medidas como:

•

Racionalização e optimização do desempenho das actividades e processos ao

longo da cadeia de valor e do sistema de valor;

•

A minimização dos custos associados às actividades de apoio, designadamente

as relativas aos encargos de estrutura;

•

A potenciação dos benefícios decorrentes das economias de experiência;

•

A potenciação das economias de escala, através do aumento do volume e da

capacidade instalada;

•

O controlo rigoroso dos custos;

•

A minimização dos custos associados a actividades como publicidade, I&D,

logística e armazenagem, força de vendas, distribuição, assistência pós-venda,

etc.

A adopção deste tipo de estratégia, todavia, envolve alguns riscos que importa considerar, conforme nota Porter (1991). Entre estes, destacam-se:

Pág. 30 de 31

•

A ocorrência de shifts tecnológicos, que podem eliminar os eventuais benefícios

existentes relativamente à escala e à experiência;

•

A imitação e a entrada de concorrentes melhor apetrechados tecnologicamente;

•

A inflação dos custos conjugado com a incapacidade de os reflectir no preço por

falta de argumentos diferenciadores;

•

A excessiva preocupação com os custos pode comprometer a necessária inovação do produto ou a melhoria da sua imagem.

DIFERENCIAÇÃO

A estratégia genérica de diferenciação assenta na diferenciação do bem ou serviço oferecido, de moldes a ser considerado único por toda a indústria. O objectivo é, no essencial, a oferta de um bem ou serviço com o maior valor percebido pela indústria.

A adopção de uma estratégia de diferenciação implica, para além da aposta num conjunto alargado de segmentos de mercado da indústria, a adopção de um conjunto de políticas tendentes a assegurar a diferenciação do produto oferecido.

Entre os vectores de diferenciação mais comuns, susceptíveis de permitirem a criação

de produtos únicos e distintivos, destacam-se:

•

A imagem associada à marca;

•

A tecnologia dos produtos;

•

A compatibilidade ou complementaridade dos produtos;

•

As características únicas do produto (peculiaridades, funcionalidades, cor, cheiro, forma, etc);

•

O canal de distribuição;

•

A rede e qualidade da assistência pós-venda;

•

As garantias;

•

A oferta de soluções “tailor-made”

À semelhança do que sucede com a estratégia de liderança no custo total, também a

estratégia de diferenciação implica a assumpção de alguns riscos, embora de natureza

diversa. Entre estes, destacam-se:

•

A diminuição do valor percebido, por parte da indústria, relativamente aos produtos diferenciados, sobretudo em face da crescente sofisticação dos clientes;

•

O “gap” entre os custos dos concorrentes de baixo custo e os custos da empresa

diferenciadora pode levar os clientes a considerarem que o produto diferenciado

não justifica o prémio de preço exigido, quebrando-se assim a sua lealdade à

marca diferenciada;

Pág. 31 de 31

•

A imitação, porquanto reduza o valor percebido inerente aos produtos diferenciados.

•

A imitação e a entrada de concorrentes melhor apetrechados tecnologicamente;

•

A inflação dos custos conjugado com a incapacidade de os reflectir no preço por

falta de argumentos diferenciadores;

•

A excessiva preocupação com os custos pode comprometer a necessária inovação do produto ou a melhoria da sua imagem.

FOCO

A adopção de uma estratégia genérica do foco pressupõe a constatação apriorística de

que uma determinada organização consegue satisfazer de forma mais eficaz ou mais

eficiente um segmento específico de mercado, do que os concorrentes que actuam ao

nível de toda a indústria.

A diferenciação afigura-se assim como a estratégia mais adequada para a satisfação das

necessidades específicas desse segmento através da oferta de produtos com o mais elevado valor percebido por esse conjunto de clientes ou com o mais baixo custo transferido (ou com ambos).

Dependendo da adopção de uma focalização assente no custo, na diferenciação, ou em

ambas as vantagens competitivas, assim deverão ser adoptadas as medidas preconizadas

para a estratégia de liderança de custo, diferenciação ou ambas, respectivamente, no

sentido de assegurar a sua execução relativamente ao segmento onde a organização

decidiu apostar.

A estratégia de foco pode apresentar riscos consideráveis que importa ponderar, designadamente:

•

O aumento do “gap” de custos entre os concorrentes focados e os que prosseguem uma estratégia em âmbito concorrencial largo pode originar a eliminação

das vantagens de custo ou diferenciação associadas à focalização.

•

A atenuação das diferenças entre os bens fornecidos ao segmento objecto do

foco e os bens fornecidos à indústria;