Serviço Público Estadual

Proc. E-04/003/1192/2015

Data: 24/06/15 – Fls.: 19

Governo do Estado do Rio de Janeiro

Secretaria de Estado de Fazenda

Superintendência de Tributação

Coordenação de Consultas Jurídico-Tributárias

ASSUNTO:

: APARELHO CELULAR: SUJEIÇÃO AO REGIME DE SUBSTITUIÇÃO TRIBUTÁRIA,

ALÍQUOTAS E MVAS APLICÁVEIS.

CONSULTA N.º 163/15

Trata-se consulta formulada por empresa individual, optante pelo Simples Nacional, na qual solicita

interpretação referente ao destaque do ICMS na tributação dos produtos NCM 8517.12.31 – terminais

móveis de telefonia celular, “observando os produtos mencionados no Decreto n.º 3.869/2001, bem como no

Convênio ICMS 128/1994 e alterações introduzidas pelo Decreto n.º 1473/2011 (sic)”.

Entende a consulente que o produto é sujeito ao regime de substituição tributária pelo Convênio

ICMS 135/06, nos termos interpretados abaixo:

Em se tratando de produto previsto no art. 14, IX, da lei 21657/96 é permitida a aplicação da alíquota

de 7% à base de cálculo obtida para fins de substituição tributária, ainda que o contribuinte substituto esteja

localizado em outro estado mesmo para revendedor atacadista. Quanto à MVA, será obtido na forma

prevista no artigo 13-B, especialmente § 2º, do Livro II do Regulamento do ICMS - RICMS/00, aprovado

pelo Decreto nº 27.427/00.

A CONSULTA:

Solicita orientação quanto à análise do débito na venda e esclarecimento quanto à aplicação do

ICMS-ST.

O processo encontra-se instruído com o comprovante de pagamento da TSE (fls. 05), a habilitação

do signatário da inicial para postular em nome da consulente (fls. 06/08), bem como as informações relativas

aos incisos I e II do artigo 3º da Resolução SEF n.° 109/76 (fls. 16).

ANÁLISE E FUNDAMENTAÇÃO E RESPOSTA:

Primeiramente, a consulente solicita “ interpretação referente ao destaque do ICMS na tributação

dos produtos NCM 8517.12.31 – terminais móveis de telefonia celular, “observando os produtos

mencionados no Decreto n.º 3.869/2001, bem como no Convênio ICMS 128/1994 e alterações introduzidas

Serviço Público Estadual

Proc. E-04/003/1192/2015

Data: 24/06/15 – Fls.: 20

Governo do Estado do Rio de Janeiro

Secretaria de Estado de Fazenda

Superintendência de Tributação

Coordenação de Consultas Jurídico-Tributárias

pelo Decreto n.º 1473/2011”.

Porém, os citados decretos não integram a legislação tributária deste estado,

e, com relação ao convênio, o mesmo não se refere a aparelhos celulares. Contudo, acreditamos que a

mesma queira se referir ao Decreto n.º 27.308/00, que prevê carga tributária de 13% (treze por cento), já

incluído o Fundo de Combate à Pobreza e às Desigualdades Sociais - FECP, aprovado pela Lei nº 4.056/02,

para os produtos nele relacionados.

Sobre esta questão cabe-nos esclarecer que, embora o Decreto n.º 27.308/00 descreva “aparelho

transmissor com aparelho receptor incorporado de telefonia celular - terminal portátil”, classificado no

código 8525.20.22, conforme informação referente às correlações das NCMs ("Correlação da NCM do SH2002 com NCM do SH-2007") fornecida pelo site do Ministério do Desenvolvimento, Indústria e Comércio

Exterior, a NCM SH-2007 estabelece que a classificação 8525.20.22 passou a ser a NCM 8517.12.31

(aparelhos telefônicos portáteis).

Neste sentido, a Coordenação de Consultas Jurídico-Tributárias adotou

entendimento segundo o qual as reclassificações, agrupamentos e desdobramentos de códigos da NCM não

implicam em inclusão ou exclusão das mercadorias e bens classificados nos referidos códigos, para fins de

fruição de benefícios fiscais relativos ao ICMS.

Por essa razão, entendemos que o terminal móvel de

telefonia celular, classificado na NCM 8517.12.31, faz jus à carga tributária reduzida de 13%, concedida

pelo retrocitado Decreto n.º 27.308/00.

A consulente se reporta também ao inciso IX do artigo 14 da Lei n.º 2.657/96, que dispõe sobre a

aplicação da alíquota de 8% (oito por cento), já incluído o percentual de 1% (um por cento) destinado ao

FECP. Sobre este questionamento, informamos que esta alíquota somente poderá ser utilizada caso o

produto seja beneficiado com redução do Imposto sobre Produtos Industrializados (

IPI) e tenha sido

fabricado por estabelecimento industrial que atenda ao disposto no artigo 4º da Lei Federal n.º 8248/91, e

alterações posteriores.

Concluímos então que, no tocante à carga tributária, caso o produto NÃO se enquadre no dispositivo

da Lei n.º 2.657/96, com tributação a 8% (oito por cento), estará alcançado pela carga tributária de 13%

(treze por cento) prevista no Decreto n.º 27.308/00, em ambos os casos, já incluído o percentual de 1% (um

por cento) referente ao FECP.

Serviço Público Estadual

Proc. E-04/003/1192/2015

Data: 24/06/15 – Fls.: 21

Governo do Estado do Rio de Janeiro

Secretaria de Estado de Fazenda

Superintendência de Tributação

Coordenação de Consultas Jurídico-Tributárias

Na questão seguinte apresentada, está correto o entendimento da consulente pelo qual aparelhos

celulares classificados no código 8517.12.31 da NCM estão sujeitos ao regime de substituição tributária, nos

termos do item 19 do Anexo I do Livro II do Regulamento do ICMS - RICMS/00, aprovado pelo Decreto nº

27.427/00 e Convênio ICMS 135/06.

Para fins de aplicação da Margem de Valor Agregado - MVA, a consulente deve observar o seguinte:

I) Caso o fornecedor seja empresa NÃO OPTANTE pelo Simples Nacional, e proveniente de Estado

signatário do Convênio ICMS 135/06, este deverá calcular o ICMS-ST utilizando a “MVA Ajustada”.

Nesta mesma hipótese, quando, por qualquer motivo, o imposto deixar de ser retido, a consulente, como

responsável pelo pagamento do imposto que deveria ter sido retido, nos termos do § 4º do artigo 3º da

Resolução SEFAZ n.º 537/12, deverá, da mesma forma, calcular o ICMS-ST utilizando a “MVA Ajustada”.

II) Na hipótese de remessa feita por contribuinte OPTANTE pelo Simples Nacional, na qualidade de

substituto tributário, nos termos do artigo 3º da Resolução SEFAZ n.º 537/12, no cálculo do ICMS-ST deve

utilizar a “MVA Original”, de acordo com a cláusula primeira do Convênio ICMS 35/11.

III) Será também utilizada a “MVA Original”, na remessa feita por contribuinte OPTANTE pelo

Simples Nacional quando a consulente, adquirente da mercadoria, for a responsável pelo pagamento do

imposto que deveria ter sido retido, nos termos do § 4º do artigo 3º da Resolução SEFAZ n.º 537/12,

consoante o disposto na cláusula segunda do citado Convênio ICMS 35/11.

IV) Finalmente, na hipótese do artigo 4º da referida Resolução SEFAZ n.º 537/12, a consulente,

OPTANTE pelo Simples Nacional, na qualidade de contribuinte substituto, deve calcular o ICMS-ST

utilizando também a "MVA ST Original", conforme dispõe a cláusula primeira do Convênio ICMS 35/11.

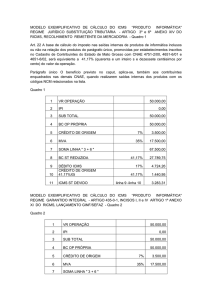

Considerando que, conforme visto acima, as alíquotas internas aplicáveis a telefones celulares

classificados no código NCM 8517.12.31 serão inferiores ao percentual de 19% (dezenove por cento), para

obtenção da “MVA Ajustada”, deve ser aplicada a fórmula prevista no artigo 13-B do Livro II do

RICMS/00.

Serviço Público Estadual

Proc. E-04/003/1192/2015

Data: 24/06/15 – Fls.: 22

Governo do Estado do Rio de Janeiro

Secretaria de Estado de Fazenda

Superintendência de Tributação

Coordenação de Consultas Jurídico-Tributárias

A consulente deve observar ainda que no cálculo do ICMS-ST o abatimento relativamente ao ICMS

próprio do remetente é limitado à efetiva carga tributária interna, de 8% (oito por cento) ou 13% (treze por

cento), conforme o caso.

Fique a consulente ciente de que esta consulta perderá automaticamente a sua eficácia normativa em

caso de mudança de entendimento por parte da Administração Tributária ou caso seja editada norma

superveniente dispondo de forma contrária.

CCJT, em 07 de novembro de 2.015.