As Oportunidades que a Crise Oferece à China

A palavra crise escreve-se na língua chinesa com dois caracteres, o primeiro por si só quer dizer perigo, o

segundo oportunidades. A lógica de que a existência de um perigo vai determinar acções preventivas e correctivas

que dinamizam oportunidades de melhoria, é praticada pelos chineses como atitude mental no seu dia-a-dia.

Utilizando esta metodologia vamos começar por analisar qual o perigo que a crise actual traz para a economia

chinesa, para perceber as oportunidades que vão surgir em função das políticas que estão a ser dinamizadas e

implementadas.

Os impulsos directos e mecanismos de propagação da crise do subprime não prejudicam realmente o sistema

financeiro chinês, porque este não está integrado no sistema financeiro global, o sistema apesar das medidas de

abertura ao exterior resultantes da adesão da China à Organização Mundial de Comércio (OMC) em 2001,

permanece relativamente fechado. A participação dos bancos estrangeiros no capital dos bancos chineses é

presentemente menor que 2,5%, nos últimos anos esta percentagem era de 1,5 a 2%. O endividamento das

famílias é cerca de 20% do PIB, enquanto nos EUA é cerca de 100% e no Reino Unido 120%. As dívidas das

famílias, contra hipoteca para compra de habitação é cerca de 10% do PIB, e os empréstimos para compra de

carros são muito pequenos, os carros são normalmente adquiridos a pronto. A exposição dos bancos chineses

cotados na bolsa, aos produtos relacionados com o subprime é no máximo de US$12 biliões, no caso do BOC

(Bank of China) um pouco mais de 1,2% do total dos seus activos, a exposição dos outros bancos é bastante

inferior. Por outro lado o deficit do sector financeiro é cerca de US$ 492 biliões, enquanto o dos EUA é

US$16155 biliões. Os bancos chineses presentemente estão fortes e bem capitalizados, sem grandes dividas, a

China nunca autorizou que os seus bancos operassem com taxas de leverage 20 ou 30 vezes ao seu capital,

trabalham com taxas de 15% enquanto nos EUA os bancos chegam a trabalhar com quase 120%. Por outro lado a

divida pública da China é inferior a de 20% do seu PIB e a dos EUA, superior a 50%. Como medidas para reduzir

esta dívida os EUA ou aumentam os impostos ou diminuem as despesas públicas, a China também não corre os

perigos decorrentes de qualquer destas medidas.

Mas, a crise financeira foi apenas a ponta do iceberg de uma crise mais profunda, para a qual os desequilíbrios do

crescimento económico chinês muito contribuíram e que basicamente começam a ganhar força com a entrada da

China na OMC. De certa forma, a visão política de desenvolvimento de Jiang Zemin, baseada num modelo

económico, que se pode resumir em aceitar o capitalismo como um caminho para o desenvolvimento, embora

centralmente planeado pelo partido comunista chinês, consistiu em estabelecer uma economia de mercado

baseada; no modelo de mão-de-obra intensiva orientado para a exportação, na atracção do investimento

estrangeiro, na industrialização e na urbanização. Este modelo acabou por ter sucesso em termos de crescimento

económico, mas não trouxe prosperidade para todos, a ausência de mecanismos de controlo do sistema e a

corrupção provocaram grandes desequilíbrios, quer internos quer na economia mundial. Internamente a China

tornou-se uma sociedade altamente desigual com grandes disparidades na distribuição de rendimentos,

desigualdades entre o desenvolvimento das cidades costeiras e o interior, entre as zonas rurais e as cidades, com

um declínio rural que provoca anualmente grandes fluxos de migrantes. A política do PIB primeiro levou a um

crescimento, cada vez mais insustentável, em termos de energia, matérias-primas, recursos hídricos, problemas

ambientais, etc.

Este modelo propõe às empresas estrangeiras um trade-of muito atractivo, a China oferece mão-de-obra

abundante a baixos custos e produtividade crescente, custos de instalação baixas, incentivos do governamentais e

um enorme mercado potencial, que embora lentamente se tem aberto, sobretudo a quem produz na China e,

procura investimento estrangeiro, transferência de tecnologia e equipamentos, matérias-primas, componentes,

energia, capacidade de gestão, marcas, e know-how internacional. Como resultado a China foi o país que nos

últimos anos mais beneficiou do crescimento da economia global e que mais contribuiu para o seu crescimento.

No entanto, também este crescimento da economia global foi feito à custa de grandes desequilíbrios. A contínua

deslocalização da actividade fabril de empresas estrangeiras para o território chinês (existiam cerca de 600 000

em 2008), criou desemprego nesses países e embora na maioria dos casos, estas empresas obtenham resultados

muito positivos com a sua actividade na China, esses lucros podem não ser incorporados nos países de origem,

porque muitas dessas mais-valias são muitas vezes facturadas, por exemplo em empresas constituídas em offshores ou em Hong Kong, onde os impostos sobre os lucros são baixos, não contribuindo portanto para pagar à

segurança social, a factura do desemprego que a sua deslocalização provocou. Acresce a este problema, o facto de

não ser fácil compensar os efeitos da deslocalização, com exportações realizadas pelas empresas desses países,

porque apesar de a China ter cumprido praticamente tudo o que acordou com a OMC, o modo de entrada no

mercado chinês exige normalmente sempre investimento, seja na produção ou na distribuição.

Com este modelo a China em 2008, ultrapassou a Alemanha como terceira economia do mundo, com uma

percentagem de 6,8% do PIB mundial, logo a seguir ao Japão com 7%, embora, ainda ambos distantes dos EUA

que produzem 23% dessa riqueza . Este desempenho da economia chinesa tem sido sobretudo conseguido à custa

das exportações e do investimento, nomeadamente do investimento directo estrangeiro, ainda que este, seja uma

pequena percentagem do investimento total Chinês. A China é o segundo exportador mundial, com 8,9% do total

exportado, logo a seguir à Alemanha com 9,3% e antes dos EUA com 8,4% e é o país mais atractivo em temos de

atracção de IDE quer a curto quer a médio prazo desde 2002, recebendo 25 a 30% do IDE realizado nos países em

desenvolvimento, porque o investimento na China é considerado estratégico do ponto de vista do crescimento e

da competitividade das empresas multinacionais.

Existe uma forte correlação entre o comércio externo da China e o investimento directo estrangeiro. Cerca de

56% das exportações e 55% das importações chinesas, foram em 2008 feitas por empresas com capital

estrangeiro. A maioria destas empresas realiza operações de processing trade, importando cerca de 50 a 80% do

valor exportado em bens intermédios e produtos semi-acabados. Embora os produtos made in China e não made

by China invadam os mercados mundiais, com lideranças em vários tipos de produtos, o grau de

internacionalização das empresas chinesas não é tão grande como poderá parecer à primeira vista, e o valor

acrescentado na China é por vezes de apenas 20% ou 30% do valor dos produtos, quando transaccionados nos

países desenvolvidos, são as multinacionais destes países que se apropriam das mais-valias. A dependência do

comércio externo chinês, das estratégias das empresas multinacionais estrangeiras, constituía já uma ameaça

elevada para a economia chinesa, as exportações são o principal motor do seu crescimento económico (cerca de

20% do crescimento do PIB). Mas a crise veio aumentar esse perigo, ao afectar as despesas de consumo dos

principais clientes das exportações chinesas, os EUA, a UE, o Japão, Hong Kong e as economias da ASEAN,

contribuiu para a sua diminuição em cerca de 20%, nos primeiros 6 meses de 2009, o que representará uma

diminuição de cerca de quatro pontos percentuais do PIB anual, se esta tendência se mantiver ao longo de todo o

ano. A China precisa de garantir uma taxa de crescimento anual do PIB de pelo menos 8% para assegurar a

absorção da sua mão-de-obra excedentária, como cresceu cerca de 10% em 2008, terá de assegurar que o mercado

interno e o investimento vão compensar a quebra do comércio externo em dois pontos percentuais.

Este objectivo obriga a políticas correctivas, já delineadas antes da crise, devido à ameaça acima referida, mas

que esperavam o momento político favorável à sua implementação. Assim Wen Jiabao não perdeu a oportunidade

de anunciar rapidamente um programa de medidas muitas delas, já tinham sido referenciadas no Beijing

Consensus em 2004. Foram aprovadas políticas monetárias e fiscais, respectivamente aumentar a oferta de moeda

e baixar taxas de juro e, efectuar um corte nos impostos de 500 biliões de Yuan em 2009, obtidos na redução das

taxas sobre as vendas, sobre as PMEs e aumento das devoluções de IVA (entre 5 a 17%) nos materiais usados na

produção das exportações chinesas. Foram também introduzidos incentivos ao consumo e ao investimento. Os

incentivos ao consumo consistem na oferta de subsídios para a compra de electrodomésticos nas zonas rurais,

ofertas de coupons para consumo e viagens etc. O pacote de estímulos ao investimento, no valor de € 400 000

milhões, terá a duração de dois anos. Este pacote irá ser aplicado em projectos de renovação de infra-estruturas

ferroviárias, terrestres, aeroportos, de conservação da água e da rede energética (38%), infra-estruturas rurais

(25%), construção de habitação de low-cost (10%), tecnologia, inovação e indústrias criativas (9%), poupança de

energia e ambiente (5%), saúde pública, educação, cultura e outros compromissos sociais (4%), e os restantes em

projectos vários, como por exemplo, a reconstrução das áreas afectadas por catástrofes naturais, como terramotos,

e cheias.

Os resultados destas politicas começaram já a fazer sentir-se positivamente, nomeadamente a expansão de crédito

e a revitalização do sector imobiliário, estão a ter efeitos positivos no crescimento da economia, a previsão do

crescimento do PIB para o 3º trimestre de 2009 é de 8,9%, quando tinha sido de 6,1% no 1º e 7,9% no segundo, a

confirmar-se esta tendência vai ser possível alcançar o objectivo de crescimento de 8% para este ano. Mas vai

também ser possível corrigir algumas assimetrias identificadas, com melhoria das condições de vida das zonas

rurais e das cidades do interior.

Os resultados financeiros das exportações e do investimento directo estrangeiro na China, permitiram à economia

chinesa acumular a maior reserva financeira do mundo, cerca de US$ 2 triliões, 50% dos quais investidos em

títulos do tesouro americano, que ajudaram a sustentar, as baixam taxas de juro a longo prazo, que tornaram muito

atractivo o modelo especulativo do investimento em imobiliário nos EUA. Niall Ferguson, refere na Harvard

Business Review de Julho de 2009, pag.49, que fulcral á globalização na última década foi a Chimerica

(relacionamento entre e China e a América), segundo ele um casamento feito no céu, “Os chineses fizeram a

exportação, os americanos a importação. Os chineses fizeram a poupança, os americanos a despesa. Os chineses

fizeram o superavit comercial, os americanos o deficit da conta corrente. Os chineses intervieram para impedir

que o Yuan se valorizasse, os americanos venderam-lhes um trilião de dólares em títulos do tesouro”. Mas não

podemos culpar os chineses, se os americanos não fizeram uma boa utilização desta gigantesca aplicação

financeira, que poderia ter sido um estímulo à economia americana e não o suporte de movimentos especulativos,

baseados em baixas taxas de juro, como realmente aconteceu.

Agora, o perigo para a economia chinesa é que estes títulos do tesouro percam valor, o Primeiro-Ministro Wen

Jiabao, manifestou publicamente a 19 de Março a sua preocupação de que isso aconteça e a sua orientação no

sentido de colaborar com os EUA para o evitar. Como afirmou Hillary Clinton na sua deslocação à China “nós

vamos realmente crescer ou cair juntos”. Algum tempo depois da declaração do primeiro-ministro chinês, o

governador do People´s Bank of China, Zhou Xioachuan, avança com sugestões par reformar o sistema monetário

internacional, nomeadamente lança a ideia de utilizar os Direitos de Saque Especiais do Fundo Monetário

Internacional para criar uma nova moeda internacional, que possa substituir moedas como o dólar, na constituição

das reservas oficiais dos países e propõe que a mesma seja gerida por uma instituição global que assegure quer a

criação quer o controlo da liquidez global reduzindo os riscos e futuras crises. Esta proposta entrou na ordem do

dia dos fóruns financeiros internacionais e nos media, tendo o Fundo Monetário Internacional admitido já essa

possibilidade embora a longo prazo e classificado essa decisão como revolucionária. A China viu neste problema

uma oportunidade para começar a desalojar o dólar como a moeda de troca internacional mais utilizada (cerca de

70% das transacções mundiais) e de levar os EUA a perderem a vantagem, explorada desde 1960, de obterem

empréstimos externos na sua própria moeda. A China está já a aproveitar a crise para se posicionar para o desafio

da liderança económica mundial do século XXI, e os EUA estão a aceitar o repto, a frase do Presidente Obama no

inicio da recente cimeira entre os EUA e a China para lançarem uma nova parceria económica e estratégica,

mostra-o bem, “ A relação entre os EUA e a China ajudará a definir o século XXI”.

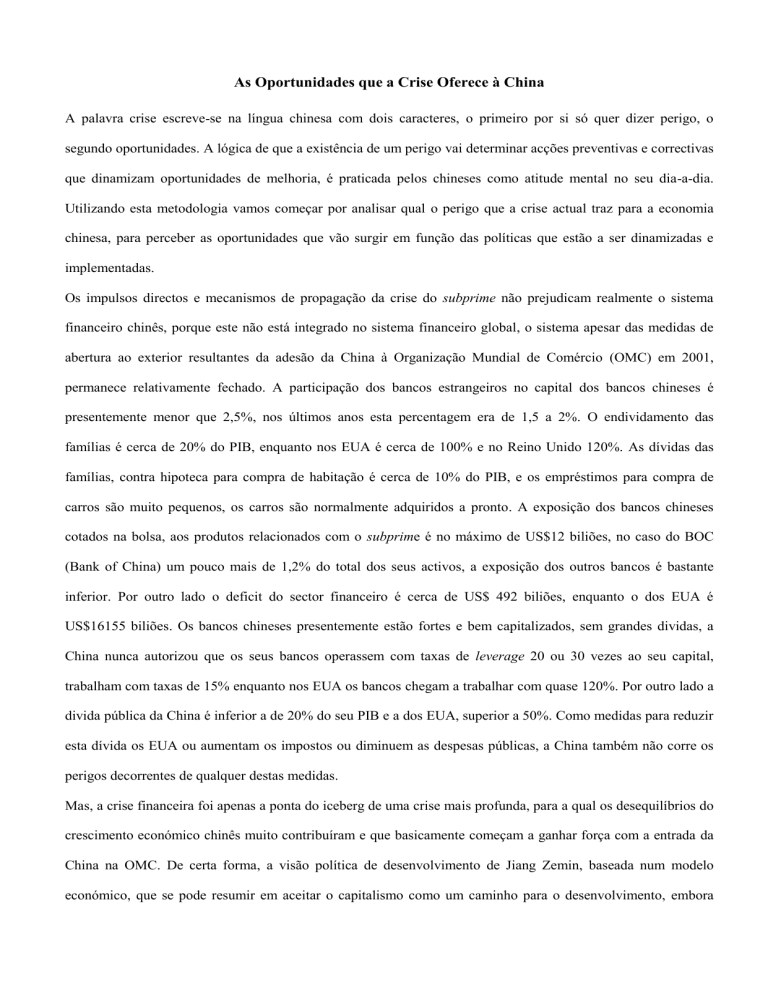

Na China, nos últimos anos tem sido tema de discussão, a aplicação das suas elevadas reservas em divisas

estrangeiras, com os políticos e académicos a dividirem-se entre aplicá-las para ajudar a minimizar os

desequilíbrios internos, nomeadamente a reforçar o sistema de saúde e de segurança social, ou aplicá-las

externamente capitalizando-as e utilizando-as para reforçar a competitividade externa das empresas chinesas,

contribuindo assim, também, para diminuir um outro desequilíbrio que é o lag existente entre o IDE na China e o

IDE da China no exterior.

IDE na China e da China no Exterior ($US Biliões)

Fonte: China Statistical Yearbook, e Invest in China (MOFCOM), EIU, (1990-2009)

Este lag confirma o deficiente grau de internacionalização das empresas chinesas. O governo chinês está

consciente que os fluxos de comércio internacional, crescem mais intra-empresas do que inter-empresas, cerca de

60% do comércio mundial é já feito entre filiais das empresas transnacionais. Em muitos mercados,

nomeadamente nos grandes mercados emergentes, o modo de entrada é realizado mais pela via da produção local

do que da exportação. A explicação teórica para esta tendência pode ser encontrada em Dunning (1980, p.11) que

refere que “a posse de vantagens próprias determina que empresas irão fornecer um determinado mercado,

enquanto o padrão de localização de vantagens, explica se empresa fornecerá esse mercado via exportações

(comércio) ou via produção local (não comércio) ”. Por vantagens próprias entende-se a posse de recursos

próprios da empresa; como capacidades de gestão internacional, tecnologia de ponta, produtos diferenciados,

marcas, rede de distribuição multinacional, marketing e experiência internacional, as vantagens locais estão

ligadas a factores específicos de um determinado país e podem ser; recursos naturais, mão-de-obra barata,

processos de produção superiores, imagem local, barreiras ao comércio impostas pelos governos ou incentivos à

produção local entre outras, que justifiquem a produção nesse pais.

O governo chinês reconhece, que as suas vantagens locais, nomeadamente mão-de-obra barata, têm um horizonte

temporal limitado e as barreiras à importação e incentivos às exportações e IDE são alvo de elevado controlo pela

OMC, pelo que o crescimento das suas exportações se depender só das vantagens locais que as multinacionais ali

internalizam, pode estar ameaçado a médio prazo, mesmo que esta crise global se resolva em breve. Aliás os

políticos chineses sempre tiveram isso presente, nomeadamente quando em 2001 foi lançada a política do “Go

Global”, que tem por objectivo transformar as empresas campeões nacionais em multinacionais no topo do

ranking das Fortune Global 500. Em 2000 o Vice-Ministro Jian Qiangui considerava um imperativo desenvolver

“um número de grandes grupos de empresas para serem a espinha dorsal da economia nacional e a maior força do

país para participar na competição internacional” e a 4 de Julho de 2009, Li Rongrong, Presidente da SASAC

(Comissão para Supervisão e Administração das Empresas Estatais), declarava numa conferência em Pequim o

seu desapontamento por muito poucas empresas terem atingido uma escala global, e afirmava “ Devemos

encorajar as nossas principais empresas a ir para o exterior e entrar no mercados externos”. A internacionalização

de empresas e grupos como a Lenovo, CITIC, BOC, ICBC, Haier, Huawei, ZTE, Cosco, Shanghai Automobile,

Brilliant, Nanjing Automobile, Sinopec, Sinochem, Shougang, CNPC, CNOOC, China Merchants, entre outras,

tem sido largamente apoiada pelo orçamento do governo chinês, directamente ou indirectamente através do

sistema bancário estatal, com capital disponível abaixo das taxas de juro do mercado para abertura de sucursais no

estrangeiro ou para aquisição de empresas estrangeiras, que se enquadrem dentro dos critérios de orientação

estratégica definidos pelo governo. Em 2007, foi também constituído o Sovereign Wealth Fund – China

Investment Corporation (CIC), com o objectivo de aplicar as reservas em divisas estrangeiras, em aquisições de

empresas estrangeiras estrategicamente posicionadas em termos de recursos ou de mercados

A motivação para o IDE da China no estrangeiro foi numa primeira vaga, fundamentalmente orientada pelo

comércio, com a abertura de sucursais sobretudo nos EUA, Canadá, Austrália e países do Sudeste Asiático com

vista a apoiar as suas exportações. No entanto, desde 2003, verificou-se como importante motivação para o

investimento da China no exterior, garantir o fornecimento de recursos naturais em energia, agricultura e

minérios, o que explica o grande esforço de investimento feito na América Latina e em África, mas também

recursos estratégicos intangíveis como tecnologia, marcas, marketing e redes de distribuição, o que justifica a

aquisição de empresas e o estabelecimento de numerosas sucursais na Europa (6% do IDE) nomeadamente na

Alemanha, França, Reino Unido, Itália e Suécia e nos EUA (4% do IDE). O IDE chinês é fundamentalmente feito

no sector terciário; representações comerciais, canais de distribuição nomeadamente unidades de venda por

grosso e retalho, transportes e facilidades logísticas, em resumo tudo o que facilite o escoamento dos seus

produtos, bancos e instituições financeiras, unidades de produção com tecnologia, know-how específico sobre

produtos ou mercados, marcas e unidades de Pesquisa e Desenvolvimento. Existem dois tipos de países que serão

os principais alvos do IDE da China nos próximos anos, países com abundantes recursos naturais e países com

liderança tecnológica. As preferências vão presentemente para a aquisição de empresas, a globalização torna o

crescimento orgânico muto demorado sobretudo para quem chegou atrasado ao campeonato das lideranças

globais. Preferencialmente a China procura adquirir empresas com problemas financeiros, porque essas

aquisições constituem oportunidades, que podem tornar-se lucrativas, graças às sinergias entre os activos das

empresas compradas (marcas famosas, networks de vendas, P&D) e os seus próprios activos, quando

deslocalizam a produção para a China e quando aumentam as suas vendas no mercado chinês (com economias de

escala). Esta crise oferece uma excelente oportunidade para este tipo de aquisições, que a China tenciona

aproveitar rapidamente, conforme declarações de Wen Jiabao, proferidas a 21 de Julho 2009, “Deveremos

apressar a nossa estratégia de internacionalização e combinar a utilização das nossas reservas em divisas

estrangeiras com a internacionalização das nossas empresas”.

Bibliografia:

Buckley, P., Clegg, L.J., Cross, A.R., Liu, X., Voss, H. e Zheng P. (2007), “The determinants of Chinese outward

foreign direct investment”, Journal of International Business Studies, Nº 38, pp.499-518.

Dunning, J.H. (1980), “Toward an Eclectic Theory of International Production: Some Empirical Tests, Journal of

International Business Studies, 11(1), pp.9-31.

Fergusson, Niall (2009), “The Descent of Finance”, Harvard Business Review, Vol. 87, pp.45-53.

Lardy, Nicholas (2009), “China Surviving the Crisis”, China Economic Association Meeting, Dublin, 22-23 Julho.

Liu, Hong (2009), “Chinese Business”, Rutledge, London.

Nolan, Peter (2001), “China and the Global Economy”, Palgrave, New York.

Ramo, Joshua (2004), “The Beijing Consensus”, The Foreign Policy Centre, www.fpc.org.uk

Robert,D. e Balfour F. (2009), “China Shopping Spree” Business Week, 27 Julho, pp.40-43.

Wen, Hai (2009), “China´s Economy under the Global Financial Crisis”, China Economic Association Meeting,

Dublin, 22-23 Julho.

Fernanda Ilhéu, O Economista Anuário da Economia Portuguesa, 2009.