Veículo: Folha de Pernambuco

Editoria: Economia

Coluna:

Pág.:

Data: Domingo, 10 de junho de 2012.

Endividamento está no perfil dos brasileiros

Medidas adotadas pelo Governo também “ajudam” e consumo começa a arrefecer

Os recordes de consumo dos últimos anos começam a arrefecer. Se em 2010 o

comércio festejava vendas, agora já olha para os lucros com mais cuidado, porque

embora o dinheiro entre no caixa, já não vem na mesma velocidade. É um sinal

claro de que o consumidor pode até querer comprar, mas as dívidas não deixam.

Na verdade, é um resultado previsível: muitos daqueles que entraram em

prestações nos últimos anos mantém-se nelas e, os que forem prudentes, não farão

outras. De forma simples, essa é uma das causas desse momento de

desaceleração.

Professora de Economia do Grupo Ser Educacional, Silvana Silveira diz que o

problema de endividamento vem do perfil de crescimento adotado pelo Governo

brasileiro, baseado em medidas de estímulo ao consumo, como o “barateamento”

do crédito, por exemplo. “Mas já há indícios que esse modelo chegou a um ponto

de exaustão, justamente por causa desse endividamento tão alto”, explica,

comentando que os débitos já comprometem, em média, entre 40% e 45% da

renda anual do brasileiro. “As famílias estão endividadas, mas o Governo continua,

insiste nesse modelo”.

O mercado não deve responder às medidas governamentais como se espera, reflete

Silvana. “Na minha visão, o Governo não vai conseguir alcançar o resultado que

quer. A capacidade de consumo está reduzida. Uma compra financiada compromete

a renda por tempos”, simplifica. Segundo a explicação da professora, mais

reduções (de IPI, IOF, juros...) poderão ter reflexos positivos em curto prazo, “dar

uma mexida” na economia, mas apenas como paliativo. “O PIB (Produto Interno

Bruto) deste ano deve ficar muito abaixo da expectativa. Sabe por quê? Não é um

crescimento sustentável”, conjectura. O resultado? Mais endividamento, mais

inadimplência, maior exigência dos bancos para conceder crédito.

Analisando o “fenômeno” do endividamento, o assessor econômico da Serasa

Experian, Carlos Henrique de Almeida, enumera o que mais compromete hoje o

orçamento das famílias brasileiras: financiamentos de automóveis e imobiliários e

gastos com cartão de crédito. Os dois primeiros são longos; o segundo tem juros

estratosféricos. “O que mais chama atenção é o comprometimento mensal da

renda. No Brasil, a média é de 22% do salário destinado a pagar dívidas. Nos

Estados Unidos, o índice é de 16%”, compara. Mas ele explica que, nessa questão,

o ponto-chave está nos juros nacionais. “O custo dessa dívida é muito alto,

principalmente porque a maioria está no cheque especial, no rotativo do cartão. É

uma lógica. Não existe milagre em crédito”.

Entre as saídas apontadas por Silvana e Almeida, está a educação financeira. “É

fundamental. Em países desenvolvidos, ela está integrada à grade curricular. De

outra forma, é necessário que haja uma melhora na análise de crédito e talvez a Lei

do Cadastro Positivo, que está sendo regulamentada, ajude”, comenta Almeida.

Para especialista, ideal seria estimular negócios

Na opinião da professora de Economia do Grupo Ser Educacional, Silvana Silveira,

um caminho economicamente mais saudável trilhado pelo Governo incluiria

estímulo a negócios - bem diferente do atual de estímulo ao consumo. “Mas teriam

que ser feitas mudanças tributárias, trabalhistas, na estrutura de logística do País.

Isso leva tempo, requer reformas estruturais, mas são medidas sustentáveis”,

afirma. Silvana toca no assunto da Reforma Tributária, que é um dos pontos do

Governo Dilma, mas não crê que seja, de fato, efetivada.

O principal alvo dessas políticas de estímulo ao consumo é a classe média, parcela

da população, que, concorda Silvana, acaba sendo a mais “esmagada” por essas

medidas. “O Governo conseguiu tirar muita gente da pobreza, de fato, mas a classe

média não teve um crescimento de renda compatível com seu grau de

endividamento”, analisa. E há outros pontos complicados, já bem debatidos, mas

que devem ser sempre lembrados: a Fenabrave comemora as vendas de carros do

mês de maio, que chegaram a 287,59 mil unidades. São muitos novos veículos

para as mesmas ruas já engarrafadas e para um sistema extremamente focado no

transporte individual, que calcula 1,5 pessoa por carro, segundo Silvana. E como

ratifica a professora, esse caso ilustra bem a eficácia parcial desses planos do

Governo. Há crescimento, mas sem infraestrutura.

Falando sobre essas medidas da equipe de Dilma, o professor de Economia da

Faculdade Boa Viagem (FBV), Roberto Ferreira, explica que elas são

perigosas. “Esse estímulo gera pessoas endividadas. Se houver uma turbulência

econômica, elas fatalmente se tornarão inadimplentes”, simplifica. Ferreira diz que

há o estímulo ao consumo em alta e, em contrapartida, um número de empregos

que não cresce como o Governo esperava.

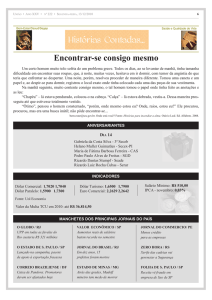

O Indicador Serasa Experian de Inadimplência do Consumidor comparou abril de

2012 com abril de 2011 e encontrou alta 23,7%. No fechamento dos quatro

primeiros meses deste ano, o índice apontou crescimento de 19,6%. Ainda assim, o

Banco Central (BC) mantém um discurso otimista e espera que o endividamento

recue em breve, já que anda em um patamar mais alto que o desejado. E um dos

meios é a redução das taxas de juros para quem se aventura a pedir crédito aos

bancos.

O porquê das cotações do Dólar

Variedade de medidas da moeda americana pode confundir muitos brasileiros

A cotação do Dólar é assunto todos os dias nos principais noticiários do Brasil. Em

todo o mundo, acontece a mesma coisa. Isso porque as principais moedas são

sempre cotadas em relação a uma moeda internacional. Em outras palavras, o

valor de uma determinada moeda é estabelecido através da comparação com outra.

Atualmente, o Dólar americano é utilizado como parâmetro mundial e, por esse

motivo, o Euro, o Peso e o Real, por exemplo, são cotados em relação a essa

moeda. No Brasil, existem três cotações: o Dólar comercial, o Dólar turismo e o

Dólar paralelo.

O Dólar comercial é a cotação utilizada pelas empresas, pela Bolsa de Valores e nas

movimentações do Governo. “O Dólar comercial, ou oficial, é aquele utilizado em

transações de comércio exterior, na entrada ou saída de recursos realizados por

empresas de importação ou exportação. As transações oficiais, regulamentadas

pelo BC (Banco Central), também trabalham com o Dólar comercial”, afirmou o

professor de Economia da Faculdade Boa Viagem, Marcelo Barros. Este valor é,

normalmente, o mais divulgado nos noticiários.

Já o Dólar turismo é a cotação usada por pessoas físicas. Ele é utilizado nas

operações turísticas, como compras de passagens aéreas, em estabelecimentos

internacionais e para calcular a conta do cartão de crédito que for usado no

exterior. “Este Dólar é um pouco mais caro do que o comercial, que tem seu valor

controlado pelo Governo. Quando ele fica muito baixo, se torna barato viajar para o

exterior e os turistas brasileiros aproveitam para fazer compras em outros países”,

afirmou Barros.

A última das classificações é denominada de Dólar paralelo, bastante utilizado em

atividades ilícitas, por não ser controlado pelo Governo. “Esta cotação é a usada em

transações não oficiais, que não são regulamentadas. Seu valor é determinado

unicamente pelo mercado, e não existe a supervisão do Banco Central”, detalhou o

professor de Economia da Faculdade Nova Roma, Fortunato Russo. Normalmente, o

seu valor é mais baixo do que o comercial para quem quer vender, e mais alto,

para quem quer comprar. Por ser uma cotação clandestina, a operação neste tipo

de mercado de câmbio pode acarretar em penalidades.

Para entender as tabelas relativas às cotações, imagine o Dólar como uma

mercadoria. Como os preços de qualquer produto, o seu valor é determinado pela

lei da oferta e da procura, o que gera a queda e a alta da moeda. Diariamente,

nestas tabelas, aparecem os preços de compra e de venda. “O preço de compra é o

valor pago pelo Dólar pelos bancos e instituições financeiras, quando vão adquiri-lo.

Já o preço de venda é o valor pelo qual a mercadoria é revendida para a população.

A diferença entre os dois valores é chamada de spread, e corresponde ao lucro

conseguido”,

completou

Russo.