1

.. V

Vaalloorr PPrreesseennttee LLiiqquuiiddoo oouu N

Neett PPrreesseenntt V

Vaalluuee (( V

VPPLL // N

NPPV

V))::

.

O Valor Presente Liquido ( ou Net Present Value) é um dos melhores métodos e o

principal indicado como ferramenta para analisar projetos de investimentos de capital, não

apenas porque trabalha com fluxo de caixa descontado e portanto possui uma consistência

matemática, mas também porque o seu resultado é em espécie ($) revelando a riqueza

absoluta do investimento.

A técnica do Valor Presente Liquido também chamado de Método do Valor Atual

Líquido, reflete a riqueza em valores monetários do investimento medida pela diferença

entre o valor presente das entradas de caixa e o valor presente das saídas de caixa, a

uma determinada taxa de desconto ( custo de capital). Além de ser uma técnica de analise

consagrada, o Valor Presente Liquido – VPL – “ proporciona uma medida explicita do efeito

que o investimento terá sobre o valor da empresa” ( Brigham e Houston 1999: 399).

Como técnica, seria o transportar para a data zero ( presente) de um diagrama de

fluxos de caixa , de todos os recebimentos e desembolsos esperados, descontados à taxa

de desconto considerada representativa do custo de capital da empresa.

M

Mooddeelloo M

Maatteem

mááttiiccoo::

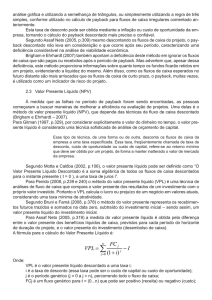

Para explicarmos melhor a sua fórmula de cálculo, recordemos alguns conceitos já

vistos na Matemática Financeira que: se tivermos, após n períodos, um valor futuro (FV),

sendo “i “a taxa de juros, teremos o Valor Presente referente a este único FV, o valor PV

igual a :

FV

PV=?

FV = PV x ( 1 + i)

n

PV = FV / ( 1 + i)

n

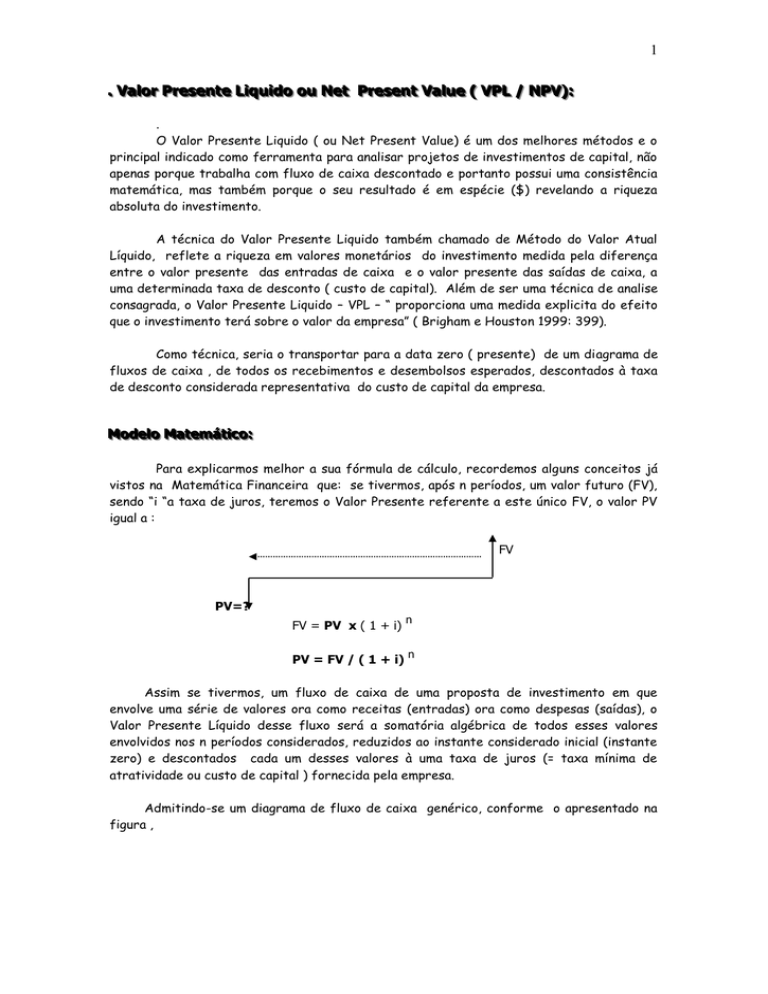

Assim se tivermos, um fluxo de caixa de uma proposta de investimento em que

envolve uma série de valores ora como receitas (entradas) ora como despesas (saídas), o

Valor Presente Líquido desse fluxo será a somatória algébrica de todos esses valores

envolvidos nos n períodos considerados, reduzidos ao instante considerado inicial (instante

zero) e descontados cada um desses valores à uma taxa de juros (= taxa mínima de

atratividade ou custo de capital ) fornecida pela empresa.

Admitindo-se um diagrama de fluxo de caixa genérico, conforme o apresentado na

figura ,

2

PVn = FCn/(1+i)

n

PV3 = FC3/(1+i)

3

PV2 = FC2/(1+i)

2

PV1 = FC1/(1+i)

1

0

1

P PV0 = - FC0/(1+i)

2

3 ...... n

0

Reorganizando o VPL poderá ser obtido através de uma única fórmula matemática:

VPL = - FC0 + FC1 + FC2

+ FC3 + FC4 + .......+ FCn

(1+i)0

(1+i)1

(1+i)2

(1+i)3

(1+i)4

(1+i)n

Onde:

FC0 = é o valor do fluxo de caixa na data zero. Trata-se de um desembolso,

representado no fluxo de caixa com seta direcionada para “baixo”, pois é uma saída de

caixa e terá um sinal “negativo”.

FC1; FC2; FC3.....FCn = representam os fluxos de caixa líquidos do projeto

nos diferentes momentos. São valores não uniformes, entendidas como entradas

(benefícios), proporcionados pelo investimento e representados por setas direcionadas

para “cima” com sinal “positivo”.

i = é a taxa mínima requerida para realizar o investimento ou o custo de

capital do projeto do investimento.

n = representa o prazo de análise do projeto.

Resumidamente:

n

PV = Σ

J=0

Onde:

FCj

(1+i)j

3

PV = representa o valor presente liquido de uma serie FCj de recebimentos e

desembolsos, descontados a uma taxa de desconto i, sendo o horizonte de planejamento

do projeto igual a n períodos.

EXEMPLO: a Industria de Sabao Cheiro Bom Ltda esta analisando a perspectiva

de um novo empreendimento, o que permitira alavancar as suas vendas. Sabe-se que o custo

de capital da empresa e igual a 10% ao ano e o fluxo de caixa operacional liquido esta

estimado na tabela apresentada a seguir:

Anos

Valores

0

(2.525.000)

1

618.750

2

664.387

3

712.930

4

1.905.789

DIAGRAMA DO FLUXO DE CAIXA

1.905.789

712.930

664.387

618.750

0

1

2

3

4

2.525.000

Pede-se: Determinar o Valor Presente Liquido (VPL) ?.

Resolucao::

Substituindo os valores do respectivos fluxos de caixa na fórmula abaixo:

VPL = - FC0 +

(1+i)0

VPL = -2.525

+

(1,10)0

VPL = - 2.525

FC1 +

(1+i)1

619

+

(1,10)1

+

563

FC2

+

2

(1+i)

FC3 +

1+i)3

664

713

+

(1,10)2

+

549

+

(1,10)3

+

536

FC4

(1+i)4

1.906

(1,10)4

+

1.302

VPL = = $ 425

No diagrama do Fluxo de Caixa, mostra a evolução dos valores para a data zero:

4

1.906

619

0

1

664

2

713

3

4

- 2.525

+ 563

+549

+536

+1.302

VPL = + 425

Considerando a taxa requerida 10% ao ano, o resultado do somatório dos valores

presente dos de cada um dos fluxos de caixa é R$ 425. O VPL de R$ 425 é obtido depois

de subtrair o investimento de R$ 2.525

Analisando esses resultados, podemos fazer as seguintes observações:

No valor presente dos quatro retornos anuais de R$ 2.950 estão incluídos o

investimento de R$ 2.525 e sua remuneração com taxa requerida de 10% ao ano.

O valor R$ 425 é um valor extra gerado pelo projeto, depois de recuperar o

investimento com a taxa de desconto de 10% ao ano. Portanto, pode-se dizer que $ 425 e o

lucro extra que o projeto proporcionara a empresa. Ou de outra maneira, investindo no

projeto espera-se que o valor da empresa tenha um acréscimo de R$ 425, valor na data

zero.

VVPPLL CCAALLCCU

ULLA

AD

DO

O PPO

OR

RM

MEEIIO

OD

DEE CCA

ALLCCU

ULLA

AD

DO

OR

RA

A FFIIN

NA

AN

NCCEEIIR

RA

A

Não é difícil calcular o VPL como foi feito no diagrama do fluxo de caixa, utilizando

o modelo matemático utilizando a fórmula matemática . No entanto, é mais eficiente

utilizar a calculadora financeira. Para calcular o Valor Presente Liquido na HP 12C é

imprescindível que, preliminarmente façamos o diagrama do fluxo de caixa do

empreendimento a fim de que identifiquemos os fluxos de caixa existentes.

O investimento na data zero do diagrama será designado CF0 (Cash Flow) e cada

entrada, saída ou mesmo ausência de valor subseqüente será indicada por CFj. O índice “j”

mostra-nos o número de ordem de aparição do valor (ou de sua ausência) no diagrama.

5

Quando no diagrama, um valor (ou sua ausência) se repetir consecutivamente,

determinado número de vezes, podemos agrupa-los em um único CFJ com freqüência NJ.

Em se tratando de um valor isolado, sua freqüência será de 1 (um). Tomemos como exemplo

o exercício anterior.

1.906

619

0

1

624

713

2

3

4

- 2.525

Resolução:

Para calcular o VPL (NPV) de um diagrama como o exemplo acima, temos que

introduzir na calculadora os pares de CFJ e NJ na ordem de seu aparecimento no diagrama.

O primeiro par é introduzido digitando-se o valor existente na data zero e

pressionando-se as teclas <g> <CF0>. Procedimento semelhante se repete com os pares

seguintes, quando teclamos <g> <CFJ> e <g> <NJ>. A tecla <G> é acionada sempre porque as

funções para calculo do Valor Presente Líquido na máquina estão localizadas nas teclas “

azul”.

Uma vez introduzido todos os pares, bem como a taxa de atratividade ou custo de

capital no registrador <i> , obtém-se o VALOR PRESENTE LÍQUIDO, teclando –se <f>

<NPV>.

Seguindo as orientações acima, teremos:

<F> < REG>

2.525 <CHS> G <CF0>

619 <G> <CFJ

624 <G> <CFJ>

713 <G> <CFJ>

1.909 <G> <CFJ>

10 < i > <f> <NPV>

425

limpeza dos registradores

introduzido par CF0 com sinal trocado CHS

introduzido par CF1

Introduzido par CF2

Introduzido par CF3

Introduzido par CF4

introduzido a taxa e em seguida pedimos

NPV

Visor = Valor Presente Líquido.

Observação:

A introdução dos pares na máquina devem obedecer a ordem dos valores e das

datas do fluxo de caixa., pois uma inversão nessa ordem, afetara o resultado.

Cuidado!

Se voce não limpar aos registros da máquina, o fluxo de caixa permanecerá na

memória, isso facilitará, quando quisermos calcular o Valor Presente liquido para

6

diversas taxas, utilizando o mesmo fluxo de caixa do investimento. Nesse caso, é só

introduzir as taxas na tecla “ï” e chamar em seguida NPV.

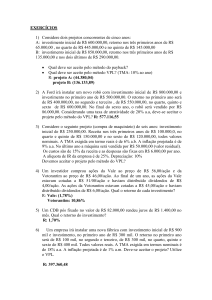

QUESTOES PRATICAS:

1) Abaixo são apresentados os fluxos de caixa líquidos de três projetos de investimentos

selecionados pela empresa JRQ Brinquedos Ltda. O custo do capital esperado é de 25% ao

ano; 40% ao ano

PROJETOS

I

II

III

Valor Investimento

Inicial

Ano 0

FLUXOS DE CAIXA LÍQUIDOS

Ano1

Ano2

Ano3

Ano 4

Ano 5

-1.500.

-1.500.

-1.500.

300.

400.

800.

700.

500.

700.

1.000

600

500

600

1.100

2.000

800

1.300

1.500

Calcular o NPV efetivo de cada uma das propostas para cada uma das taxas e utilizando a)

modelos matemático

b) Hp12C

C) Planilha Eletrônica

2º ) A Industria Macapá Ltda, precisa decidir entre a compra de dois equipamentos com as

seguintes características:

INFORMAÇÕES

Investimento Inicial

Fluxo de Caixa Líquidos

Vida Econômica ( anos)

EQUIPAMENTO – A

$ 120.000

$ 24.000

12

EQUIPAMENTO - B

$ 150.000

$ 30.000

12

Foi estimado um Custo do Capital de 8% ao ano. Determinar o Valor Presente Líquido de

cada projeto a) modelo matemático

b) Hp12C

C) Planilha Eletrônica

3º ) A empresa Agropecuária São Jorge Ltda estudava a possibilidade de aquisição de

novas matrizes de gado leiteiro. O investimento inicial estava orçado em R$ 40.000.

Contabilmente, admitia-se que a depreciação das matrizes poderia ser feita em um

horizonte de cinco anos. No fim da vida útil, seriam vendidas por R$ 8.000 para abate. A

alíquota do Imposto de Renda da empresa é igual a 25% e seu custo de capital é igual a

36% a.a. As receitas incrementais associadas ao investimento estão estimadas em R$

60.000, com crescimento previsto em R$ 5.000 por ano. Sabe-se que os custos variáveis

são estimados em 40% das receitas e os custos fixos em R$ 15.000 por ano. Pede-se: a)

elaborar o fluxo de caixa do projeto b) analisar a viabilidade do investimento com base no

valor presente liquido.

4º) Um Banco de investimentos realiza suas operações com uma taxa efetiva de juros de

8% ao ano no regime de juros compostos, e oferece ao investidor os recebimentos futuros

indicados no fluxo de caixa a seguir. Determinar o valor do investimento inicial para que

essa aplicação seja remunerada com taxa efetiva de 8% ao ano? R$ 394

Ano1

Ano2

Ano3

30

30

430

5o) A Corporação Mangaba Doce S A mantem seus recursos financeiros sempre aplicados

a uma taxa de 22% ao ano, no regime de juros compostos, e tem a possibilidade de liquidar

7

antecipadamente uma divida , caracterizada pelo fluxo de caixa apresentado a seguir:

Pede-se calcular o valor Maximo que pode ser pago antecipadamente por essa divida para

que a remuneração da empresa não seja prejudicada. R = $ 187,322

Ano 0

1

2

3

4

-

-70.000

-80.000

-40.000

120.000

6º) As estimativas do projeto formaram o fluxo de caixa operacional liquido registrado na

tabela abaixo. Se o custo de capital for igual a 16% ao ano, qual deveria ser o valor Maximo

do investimento que permitiria aceitar o projeto:

Ano

Fluxo de Caixa

Operacional

Líquido

1

2

3

4

5

7.000

7.500

8.200

9.000

12.000

7º) O gerente de marketing está imaginando que a inovação proposta num produto da

empresa que está sem fase de exaustão deverá dar um novo impulso de vendas neste

produto. As estimativas preliminares durante quatro anos mostram que os retornos

depois dos impostos serão iguais a $ 125.000 por ano. Se para esse tipo de projeto, a

empresa exige que seja aplicado a taxa requerida de 14% ao ano, determinar o valor

máximo do investimento na data zero que conseguiria um VPL igual a $ 50.000,00? R$

314.214,04.