UNIVERSIDADE DO EXTREMO SUL DE SANTA CATARINA

CURSO DE PÓS-GRADUAÇÃO ESPECIALIZAÇÃO EM GERÊNCIA FINANCEIRA

VALDIR ERNESTO MACHADO JÚNIOR

IMPACTO DOS PRAZOS DE RECEBIMENTO, PAGAMENTO E

ESTOCAGEM NO RESULTADO DA VENDA

CRICIÚMA, JULHO DE 2007

VALDIR ERNESTO MACHADO JUNIOR

IMPACTO DOS PRAZOS DE RECEBIMENTO, PAGAMENTO E

ESTOCAGEM NO RESULTADO DA VENDA

Monografia apresentada à Diretoria de Pósgraduação da Universidade do Extremo Sul de

Santa Catarina – UNESC para obtenção do título de

especialista em Gerência Financeira.

Orientador: Prof. Dr. Rodney Wernke.

CRICIÚMA, JULHO DE 2007

AGRADECIMENTOS

Agradeço à minha esposa Débora e meu

filho Pedro pelo apoio e paciência no

período de execução deste trabalho. E,

em especial ao Prof. Dr. Rodney Wernke

pelas orientações repassadas.

RESUMO

Nos últimos anos, pela competitividade de mercado, tornou-se cada vez mais

importante estudar o fator preço. Conhecer o verdadeiro resultado que as vendas

podem gerar para a organização tornou-se uma necessidade estratégica para os

gestores da empresa. Em virtude disso, o foco de pesquisa desta monografia está

diretamente ligado à necessidade das empresas conhecerem o resultado final de

suas vendas, ou seja, o verdadeiro lucro que geram seus produtos quando vendidos.

Para tanto, o presente trabalho aborda inicialmente os métodos de precificação, os

aspectos de custos e a determinação de preços de venda à vista e a prazo. Em

seguida, é destacado o objetivo principal da pesquisa que consistiu na mensuração

do impacto dos prazos presente evento de cada venda abordada. Sendo possível

mensurá-lo através de exemplos numéricos e aplicação de equações que

consideram o fator prazo e a taxa de captação de recursos. Para observar na prática

os conceitos abordados foi realizado um estudo de caso onde foram destacados os

prazos que compõem o ciclo operacional e financeiro da empresa pesquisada e a

forma como a esta financiava suas vendas. Em seguida, foi efetuado um

comparativo do resultado contábil da empresa ao final de seis meses, com o

resultado que considera a influência direta que os prazos associados à venda e ao

custo de captação de recursos que a empresa possui. Com isso, foi verificada uma

diferença significativa no resultado final da empresa ao término do período enfocado.

Concluiu-se pela importância da empresa otimizar os prazos envolvidos nas suas

operações de compra e vendas, bem como pela relevância da adoção de planilhas e

sistemas para controle que efetuem este tipo de cálculo, permitindo um

acompanhamento do lucro das vendas, e, conseqüentemente, do resultado da

empresa.

Palavras-chave: Preço de venda. Ciclo operacional. Prazos.

4

LISTA DE TABELAS

Tabela A - Custo de compra a valor presente............................................................25

Tabela B - Mark-up a valor presente..........................................................................29

Tabela C – Exemplo da distorção pelo não uso do Valor Presente...........................30

Tabela D - Decomposição do preço de venda a prazo com custo financeiro no markup. ..............................................................................................................................32

Tabela E – Composição do preço de venda a vista.......................................... ........34

Tabela F – Decomposição cálculo do preço venda a prazo.......................................35

Tabela G – Relação dos produtos pesquisados.........................................................48

Tabela H – Apuração do resultado contábil das vendas............................................50

Tabela I – Comparativo dos métodos de apuração (tradicional x considerando

prazos) .......................................................................................................................52

Tabela J – Diferença entre os métodos considerando as quantidades vendidas no

semestre.....................................................................................................................54

Tabela L – Desempenho das linhas...........................................................................55

5

LISTA DE FIGURAS

Figura A - Equação do Mark-up divisor......................................................................28

Figura B - Equação do Mark-up multiplicador............................................................28

Figura C – Aplicação da fórmula de determinação do preço de venda a prazo.........35

Figura D - Cálculo do Prazo Médio de Compras .......................................................36

6

SUMÁRIO

1 ASPECTOS INTRODUTÓRIOS..............................................................................08

1.1 Introdução...........................................................................................................08

1.2 Objetivos da pesquisa.......................................................................................09

1.3 Procedimentos metodológicos.........................................................................09

1.4 Limitações da pesquisa.....................................................................................09

1.5 Estruturação do trabalho...................................................................................10

2 CONCEITOS PERTINENTES (REVISÃO DA LITERATURA)...............................12

2.1 Considerações iniciais.......................................................................................12

2.2 Preços de venda............................................................................ ....................12

2.3 Métodos de precificação....................................................................................13

2.3.1 Método baseado no custo da mercadoria...................................................14

2.3.1.1 Custeio por absorção...................................................................................16

2.3.1.2 Custeio Baseado em Atividade (ABC) .......................................................17

2.3.1.3 Custeio por Unidades de Esforço de Produção (UEP).............................17

2.3.1.4 Custeio Direto ou Variável (Marginal).........................................................18

2.3.2 Método baseado nas decisões das empresas concorrentes................... 19

2.3.3 Método baseado nas caracteristicas do mercado......................................20

2.3.4 Método misto...................................................................................................21

2.4 Formação do preço de venda à vista (Custo x Mark-up)................................23

2.4.1 Custo de compras e seus componentes.......................................................23

2.4.1.1 Custo de compra a valor presente.............................................................25

2.4.2 Mark-up (ou taxa de marcação)......................................................................26

2.4.2.1 Componentes e cálculo do mark-up...........................................................26

2.4.2.2 Mark-up a valor presente.............................................................................29

2.5 Determinação do preço de venda a prazo.......................................................30

2.5.1 Acréscimo financeiro por fora do preço à vista...........................................31

2.5.2 Acréscimo financeiro por dentro do mark-up..............................................32

2.5.3 Acréscimo financeiro a valor presente.........................................................34

2.6 Análise da lucratividade dos preços de venda considerando os prazos

envolvidos.................................................................................................................35

7

2.6.1 Prazos médios de compras (ou de contas a pagar).....................................35

2.6.2 Prazo médio de vendas (ou de contas a receber).......................................37

2.6.3 Prazos médio de estocagem..........................................................................38

2.7 Cálculo do impacto dos prazos na lucratividade das vendas.......................39

2.7.1 Compra à vista e venda à vista......................................................................40

2.7.2 Compra à vista e Venda a prazo....................................................................42

2.7.3 Compra a prazo e venda à vista.....................................................................43

2.7.3.1 Compra a prazo e venda à vista, com prazo de estocagem maior que o

prazo de pagamento.................................................................................................43

2.7.3.2 Compra a prazo e venda à vista, com prazo de estoque inferior ao prazo

de pagamento a fornecedores................................................................................43

2.7.4 Compra a prazo e venda a prazo...................................................................44

3 ESTUDO DE CASO...............................................................................................46

3.1 Contexto da pesquisa........................................................................................46

3.2 Coleta de dados..................................................................................................47

3.3 Cálculo do impacto dos prazos no resultado da venda.................................50

3.4 Resultados obtidos............................................................................................53

4 CONCLUSÕES E RECOMENDAÇÕES PARA TRABALHOS FUTUROS............56

4.1 Conclusões da pesquisa...................................................................................56

4.2 Recomendações para trabalhos futuros..........................................................58

REFERÊNCIAS..........................................................................................................59

8

1 ASPECTOS INTRODUTÓRIOS

1.1 Introdução

As organizações vêm atuando em mercados de concorrência acirrada,

fazendo com que as empresas comecem a se preocupar cada vez mais com a

otimização dos seus controles e processos que influenciam diretamente nos

resultados.

Essa necessidade de melhoria passou a ser um ponto crucial à medida

que a empresa e o mercado onde atua vão crescendo. A quantidade de informações

relevantes, decisões e planos de ação a ser tomados, assumem proporções tão

grandes que a velha forma de administrar as finanças não suporta a quantidade de

controles a serem feitos, fazendo com que várias empresas desapareçam a médio

prazo.

A necessidade de conhecer seus resultados torna-se, então, um ponto de

partida para o começo de seu planejamento financeiro na briga pela concorrência.

Para isso, a empresa deve ter controles administrativos suficientes para obter de

forma rápida e confiável informações que permitam apurar seus verdadeiros custos

e determinar a precificação de seus produtos da forma mais consistente possível.

Ainda, deve permitir o conhecimento da influência no resultado das vendas dos

prazos de pagamentos, estocagem e recebimentos destes produtos. Com isso,

poderá buscar a mais adequada estratégia de preços para trabalhar com a realidade

do mercado onde atua.

Conhecer os aspectos relacionados ao seu resultado e sua lucratividade

em cada operação de venda permite às empresas saber quando e até quanto

podem financiar essas operações. Decisões como essas eram tomadas às escuras

e muitas vezes de forma errada por não conhecerem nem mesmo quanto (em R$)

ganhavam em cada produto.

Nessa direção, a utilização de controles internos financeiros vem

ganhando importância na gestão de preços, pois permite às empresas adotarem

uma política de prazos e preços competitiva em relação a seu mercado e

concorrência. Por isso é que se optou nesta pesquisa por enfocar os principais

9

aspectos relacionados ao impacto dos prazos de recebimento, pagamento e

estocagem no resultado da venda. Para tanto, foram determinados os objetivos da

mesma conforme consta na próxima seção.

1.2 Objetivos da pesquisa

Os objetivos desta pesquisa foram segregados em Objetivo Geral e

Objetivos Específicos. Como Objetivo Geral, pretende-se efetuar a análise do

impacto dos prazos de pagamento, recebimento e estocagem na lucratividade das

vendas da empresa Real Telas e Molduras.

Para alcançar tal objetivo foram determinados os seguintes objetivos

específicos:

a) efetuar uma revisão da literatura acerca dos conceitos pertinentes ao tema;

b) observar a situação atual da empresa, em termos dos controles internos

utilizados na gestão dos preços de venda;

c) propor uma planilha de gestão de preços que proporcione identificar o impacto

dos prazos no lucro das vendas da empresa.

1.3 Procedimentos metodológicos

Para elaboração deste relatório foram realizadas entrevistas informais

com os responsáveis pelos setores que detém os dados necessários (como gerência

financeira, vendas, contabilidade, compras etc). Ainda, foram obtidos dados dos

controles internos existentes na empresa por ocasião da pesquisa.

1.4 Limitações da pesquisa

A pesquisa restringiu-se ao estudo de caso na empresa Real Telas e

10

Molduras, localizada na cidade de Braço do Norte (SC). Visou exclusivamente

fornecer subsídios à adequada gestão dos preços de venda da organização

estudada, com base na realidade encontrada por ocasião do estudo. Portanto, as

conclusões e metodologias empregadas estão vinculadas às características da

situação específica da entidade analisada. Com isso, a utilização da mesma

metodologia em outra empresa, mesmo que de segmento idêntico, provavelmente

requererá adaptações.

1.5 Estruturação do trabalho

O presente trabalho foi estruturado e organizado em quatro capítulos. No

primeiro capítulo foram salientados aspectos introdutórios do trabalho como os

objetivos, a metodologia e as limitações que abrangem a presente pesquisa.

No segundo capítulo abordou-se a revisão da literatura, onde foram

enfatizados primeiramente conceitos sobre preço de venda, destacados os métodos

de precificação existentes e os principais aspectos que influenciam direta ou

indiretamente para sua formação à vista e a prazo. Ainda, foram relacionados

conceitos que tratassem do principal objetivo estipulado no trabalho, ou seja, de

analisar a lucratividade dos preços de venda considerando os prazos envolvidos.

No terceiro capítulo colocou-se em prática aquilo que havia sido abordado

até o momento, realizando um estudo de caso. Assim, inicialmente foi apresentado o

contexto da pesquisa, destacada a empresa escolhida (em termos de produtos,

mercado e setor econômico). Posteriormente, realizou-se a coleta de dados que

deram início à pesquisa, pretendendo conhecer a realidade encontrada na empresa

e a forma como vinha apurando o lucro das suas vendas. Com base nos dados e

observações realizadas, foram efetuados os cálculos que consideram os prazos de

pagamento, recebimento e estocagem envolvidos em cada venda, buscando

identificar a lucratividade das vendas efetuadas pela organização estudada. Em

seguida, foram apresentados os resultados obtidos no comparativo do método

usado pela empresa com o método proposto (que considera os prazos envolvidos).

Com isso, observou-se a diferença no lucro das vendas pelo critério contábil e o

impacto dos prazos no resultado da empresa no período de seis meses.

11

No quarto e último capítulo abordou-se a conclusão sobre todo o trabalho,

verificando se todos os objetivos haviam sido realmente alcançados ou não,

terminando com algumas sugestões que se acham importantes para futuros

trabalhos que poderão ser desenvolvidos nesta área.

12

2 CONCEITOS PERTINENTES (REVISÃO DA LITERATURA)

2.1 Considerações iniciais

Este capítulo trata inicialmente dos conceitos relacionados ao preço de

venda. Nessa direção, são abordados os métodos de precificação utilizados para

determinar o preço de venda, sendo relacionados os métodos de custeio mais

importantes para sua formação. Posteriormente o capítulo aborda conceitos

inerentes à correta formação do preço de venda à vista, como Custo de Compra e

Mark-up, relacionando seus componentes a valor presente e fórmulas para calculálos. A seguir são revisados os conceitos relacionados à determinação do preço de

venda a prazo, onde são evidenciadas as formas para aplicação do acréscimo

financeiro sobre o preço à vista. Finalizando o capítulo, são apresentados os

conceitos pertinentes ao tema enfocado, especificamente sobre análise da

lucratividade dos preços de venda considerando os prazos envolvidos e o cálculo do

impacto destes prazos considerando um custo de oportunidade, ou custo especifico

de captação de recursos da empresa.

2.2 Preços de venda

A política de formação de preços de venda e sua correta aplicação é um

dos pontos-chaves para a implementação da estratégia das empresas em ambientes

de competição acirrada. Para o entendimento de como definir a política de preços

torna-se necessário conhecer alguns conceitos importantes sobre preço, conforme

abordado a seguir.

Bernardi (1996, p. 219) diz que preço é o valor que se paga para obter um

bem ou serviço em função de suas características e qualidades.

Segundo Frezatti (1988, p.18), preço “é uma situação de equilíbrio entre

as forças da procura e da oferta”. Diz, ainda, “que este equilíbrio é a harmonia dos

interesses conflitantes entre produtores e consumidores, ou seja, é o equilíbrio dos

13

que realizam a oferta e dos que exercem a procura”.

Rocha e Christensen (1999, p.108) mencionam que

preço define as condições básicas pelas quais o vendedor e o comprador

estão dispostos a realizar a troca. Sob o ponto de vista da empresa, o preço

pode ser visto como a compensação recebida pelos produtos e serviços que

oferece ao mercado. Sob o ponto de vista do comprador o preço expressa

aquilo que ele está disposto a dar para obter o que a empresa lhe oferece.

Sardinha (1995, p.170) define que “preço é a expressão do valor de troca

que se oferece por alguma coisa que satisfaça uma necessidade ou desejo”.

Para definir o preço de um produto ou serviço podem ser utilizados os

métodos de precificação enfocados na próxima seção.

2.3 Métodos de precificação

Para que se possa realizar bem o processo de análise e fixação do preço

de venda, o administrador pode seguir métodos de precificação que serão neste

tópico levantados. Antes, porém, é fundamental estar a par de conceitos

relacionados a essas técnicas para melhor entender sua importância.

Para iniciar o entendimento sobre preços, Cogan (1999, p.125) afirma que

“...os preços historicamente foram formados adicionando-se o lucro aos custos, ou

como no atual paradigma num mundo que cada vez mais caminha para uma

competição perfeita, o preço é determinado pelo mercado”.

Dentre os vários métodos, é importante saber que “as técnicas de fixação

de preços variam em função do porte da empresa, do setor onde ela atua e das

condições de mercado”. (SANTOS, 2001, p. 202).

Por outro ângulo, Wernke (2001, p.126) salienta que “a correta formação

de preços de venda é questão fundamental para sobrevivência e crescimento das

empresas, independente do porte e de área de atuação”.

Assef (1997, p. XIV) define os objetivos gerais da correta formação de

preço:

• Proporcionar a longo prazo, o maior lucro possível.

• Permitir a maximização “lucrativa” da participação de mercado.

14

• Maximizar a capacidade produtiva evitando ociosidades e desperdícios

operacionais.

• Maximizar o capital empregado para perpetuar os negócios de modo autosustentado.

Por sua vez, Wernke (2001, p.127) apresenta fatores que interferem na

formação do preço de venda:

a)

b)

c)

d)

e)

f)

g)

qualidade dos produtos diante das necessidades do mercado;

existencia de produtos similares a preços menores;

demanda estimada do produto;

controle de preço por orgão reguladores;

niveis de produção e de venda

custos e desesas de fabricar, administrar e comercializar o produto;

niveis de produção e vendas desejados.

As próximas seções apresentam as características essenciais dos

principais métodos de precificação.

2.3.1 Método baseado no custo da mercadoria

O método baseado no custo da mercadoria vendida é o mais tradicional

entre os gestores responsáveis pela determinação de preços na empresa. É também

o método mais extenso para estudo, pois abrange as formas de custeio do produto

para formação do preço de venda.

Para melhor entender as técnicas de custeio, cabe antes conhecer a sua

evolução, que segundo Cogan (1999) está divida em quatro fases que criaram ao

seu tempo verdadeiros paradigmas. O primeiro paradigma, para Cogan (1999, p.20),

consiste que “a era da revolução industrial, que dominou as primeiras décadas do

século XX até os anos quarenta caracterizou-se pelos custos baseados em padrões

voltados para engenharia”. O segundo paradigma segundo Cogan (1999, p.23) é

representada pela

era do custeio direto e da análise custo-volume-lucro: Caracteriza-se uma

segunda fase que se estendeu dos anos quarenta até os anos oitenta.

Introduziu entre custos fixos e variáveis levando a análise de custo-volumelucro e ao custeio direto, em contraposição ao custeio por absorção.

15

O terceiro paradigma, para Cogan (1999, p.43), tem início no final dos

anos 80 se estendendo até os anos 90, sendo representado pelo advento do custeio

baseado em atividades, que

é o método que reconhece o relacionamento causal dos direcionadores de

custo para custear as atividades através da mensuração do custo e do

desempenho do processo relativo às atividades e aos objetos dos custos.

Os custos são atribuídos às atividades baseadas no uso dos recursos,

depois atribuídos aos objetivos dos custos, tais como produtos ou serviços,

baseado no uso das atividades.

O quarto e último paradigma apresentado por Cogan (1999, p.95), surgiu

após os anos 90 e consiste na

era dos custos (permitidos ou metas) voltados para o mercado em oposição

aos custos voltados para a engenharia onde nesse novo paradigma não se

cogita a determinação do custo unitário total como condicionante para a

fixação dos preços de venda. Ao contrário usa-se o preço de venda para

determinar o custo que o mercado irá admitir.

No entanto, retornando à análise baseada no custo das mercadorias,

Santos (1991, p.123) diz que

Este é o método mais comum na prática dos negócios. Se a base for o custo

total, a margem adicionada deve ser suficiente para cobrir os lucros

desejados pela empresa. Se a base for os custos e despesas variáveis, a

margem adicionada deve cobrir, além dos lucros, os custos fixos.

Sardinha (1995, p.70) confirma a citação anterior argumentando que

A maneira mais popular para determinar o preço de um produto baseia-se

no princípio do Mark-up. O preço é determinado adicionando-se uma

margem de lucro ao custo do produto. Esta margem de lucro deverá cobrir

todas as outras despesas ainda não incluídas nos custos do produto, além

de permitir um retorno razoável aos investidores.

Bernardi (1996, p. 250) menciona que “...de maneira simples, a

formulação de preços baseado nos custos é a mera resultante da aplicação de um

índice (divisor ou multiplicador) sobre os custos e despesas, conhecido como Markup”. Assim: PREÇO = CUSTO X MARK-UP (multiplicador) ou PREÇO = CUSTO /

MARK-UP (divisor).

Segundo Bruni e Famá (2004, p. 322),

diversas razões poderiam ser apresentadas como justificativas ao emprego

de método de definição de preços com base nos custos: simplicidade –

16

ajustando preços a custos, não é necessário preocupar-se com ajustes em

função da demanda; segurança – vendedores são mais seguros quanto a

custos incorridos do que aos aspectos relativos à demanda e a mercado

consumidor; justiça – muitos acreditam que o preço acima dos custos é mais

justo tanto para consumidores, quanto para vendedores, que obtêm um

retorno justo por seus investimentos, sem tirar vantagens do mercado

quando ocorrem elevações da demanda.

Santos (1991, p.123) admite que “este método pode levar a administração

a tomar decisões errôneas, que muitas vezes não condizem com a realidade da

empresa”.

Para que não se confirme à citação anterior, deve-se atribuir valores

confiáveis aos custos.

Para que isso seja possível, é imprescindível que a entidade disponha de

um sistema de gestão de custos que consiga mensurar e alocar os custos

aos produtos da forma mais precisa possível, isto é, calcular o custo unitário

total de cada produto, assumindo o custo unitário total como resultante da

soma dos custos variáveis aos fixos, ou a soma dos custos diretos aos

custos indiretos, atribuídos aos produtos. (WERNKE, 2005, p.15).

Para atribuir custos aos produtos são empregados os chamados “métodos

de custeio”, cujos principais são enfatizados nas próximas seções, iniciando-se pelo

custeio por absorção.

2.3.1.1 Custeio por absorção

Segundo Martins (2001, p. 41-42), este sistema “consiste na apropriação

de todos os custos de produção aos bens elaborados, e só os de produção; todos os

gastos relativos ao esforço de fabricação são distribuídos para todos os produtos

feitos”.

Segundo Prado (2001, p.17), o Custeio por Absorção,

e a técnica de custo que procura calcular o custo dos produtos vendidos

(Contábil), esta técnica apropria aos produtos custos Diretos e Indiretos. Os

custos diretos são alocados diretamente aos produtos, com base em

planilhas com registro de consumo de cada produto. Custos diretos são

aqueles diretamente relacionados com a execução do serviço ou elaboração

da produção. Os CIF (principal e auxiliar) são apropriados aos produtos com

base em critérios de rateio. No custeio por absorção as despesas

administrativas e comerciais não são apropriadas aos produtos.

17

Além disso, “o critério do custeio por absorção é um critério fiscal, pois é

mais do agrado dos empresários e dos gerentes e, à primeira vista, está de acordo

com os Princípios Fundamentais da Contabilidade” (LEONE, 2000, p.117).

2.3.1.2 Custeio Baseado em Atividade (ABC)

Kaplan e Cooper (1998, p.94) definem o custeio baseado em atividades

como

[...] um mapa econômico das despesas e da lucratividade da organização

baseado nas atividades organizacionais. Um sistema de custeio baseado

em atividades oferece às empresas um mapa econômico de suas

operações, revelando o custo existente e projetado de atividades e

processos de negócios que, em contrapartida, esclarece o custo e a

lucratividade de cada produto, serviço, cliente e unidade operacional.

Cogan (1999, p. 43) diz que custeio baseado em atividades é “um método

que reconhece o relacionamento causal dos direcionadores de custos para custear

as atividades através da mensuração do custo e do desempenho do processo

relativo às atividades e aos objetivos dos custos”.

Atkinson (2000, p. 308) entende que o ABC “...desenvolve a idéia de

direcionadores de custo que vincula, diretamente, as atividades executadas aos

produtos fabricados”.

Segundo Martins (1996, p. 304), o ABC é, na realidade uma ferramenta

de gestão de custos, muito mais do que de custeio do produto, sendo que possibilita

a análise do custo sob duas visões:

a) a visão econômica de custeio, que é uma visão vertical, no sentido que

apropria os custos aos objetos de custeio através das atividades realizadas

em cada departamento; e

b) a visão de aperfeiçoamento dos processos, que é uma visão horizontal,

no sentido de que capta os custos dos processos através das atividades

realizadas nos vários departamentos funcionais.

2.3.1.3 Custeio por Unidades de Esforço de Produção (UEP)

18

Bornia (1995, p. 481) diz que “o sistema da unidade de esforço de

produção baseia-se na unificação da produção de empresas multiprodutoras

mediante definição de uma unidade de medida comum a todos os artigos da

empresa”.

De acordo com Beuren e Oliveira (1996), esta metodologia está

relacionada apenas aos custos de transformação da matéria-prima em produtos

acabados. Salientam que o sistema da unidade de esforço de produção apresenta

restrições no custeamento total dos produtos, visto que ele não se aplica à

mensuração das operações que não guardam relação direta com o processo

produtivo.

Neste método, segundo Gantzel e Allora (1996, p. 52),

cada produto, por numeroso e diversificado que seja, poderá ser medido

pela quantidade de esforço que foi necessário para fabricá-lo, uma vez que

este produto foi concebido através da passagem por diversos locais de

trabalho, que por sua vez realizam tal esforço.

2.3.1.4 Custeio Direto ou Variável (Marginal)

Segundo Wernke (2005. p. 89),

esse método assume que somente os gastos variáveis de produção e de

comercialização do produto ou serviço (como matérias-primas utilizadas,

serviços de terceiros aplicados ao produto, tributos sobre vendas,

comissões de venda etc.) devem ser considerados no custeamento da

produção.

Martins (2001, p. 216) define o custeio direto ou variável como aquele em

que “só são alocados aos produtos os custos variáveis, ficando os fixos separados e

considerados como despesas do período, indo diretamente para o resultado, para os

estoques só vão, como conseqüência, custos variáveis”.

Diferentemente do custeio por absorção, o custeio variável parte do

pressuposto de que os custos fixos são difíceis de serem alocados aos produtos e,

portanto, devem ir diretamente para o resultado.

Horngren, Foster e Datar (2000) mencionam que o custeio direto ou

variável é um sistema no qual todos os custos variáveis são considerados custos

19

inventariáveis. Assim, os custos fixos são excluídos dos custos inventariáveis, sendo

custos do período em que ocorreram.

A próxima seção retoma a apresentação dos métodos de precificação,

agora abordando um método mais voltado às condições do mercado.

2.3.2 Método baseado nas decisões das empresas concorrentes

Este é o método em que empresa realiza uma análise comparativa de

seus preços em relação ao preço de seus concorrentes para que, desta forma, o

responsável por esta área na empresa tenha como base um patamar que julgue

ideal para tentar adaptar seus custos para as condições impostas por este mercado.

Nesse caso “a empresa efetua uma pesquisa de mercado e adota um

preço de venda para seus produtos semelhante ao preço praticado pela

concorrência” (SOUZA, 2002, p. 287).

Confirmando este parecer, Rocha e Christensen (1999, p. 114)

argumentam que “na prática, muitas empresas definem seus preços a partir do

levantamento dos preços dos concorrentes, situando o seu próprio preço em uma

faixa média”.

Diante disto Demori (1998, p.105) relata a existência de quatro itens que

caracterizam este método: preço corrente; imitação de preços; preços agressivos e

preços promocionais.

Em concordância, Santos (1995, p. 121) também afirma que esse método

de determinação de preço pode ser dividido em quatro itens:

1. Método do preço corrente – são adotados para os casos de produtos

vendidos a um mesmo preço por todos os concorrentes. Essa

homogeneidade no preço decorre de questões de costume (preço

tradicional) ou de características econômicas do ramo (oligopólio,

convênio de preços, etc.).

2. Método de imitação de preços – esse método prevê que os preços

sejam os mesmos adotados por uma empresa concorrente selecionada

no mercado. Isso ocorre muitas vezes em razão da falta de

conhecimento técnico para a sua determinação ou custo da informação.

3. Método de preços agressivos – o método de preços agressivos

ocorre quando um grupo de empresas concorrentes estabelece a

tendência de uma redução drástica de preços até serem atingidos, em

certos casos, níveis economicamente injustificáveis abaixo do custo das

mercadorias.

20

4. Método de preços promocionais – o método de preços promocionais

caracteriza a situação em que as empresas oferecem certas

mercadorias (caso típico de supermercados) a preços tentadores com o

intuito de atrair o público para o local de venda; dessa forma,

intensificando o tráfego de clientes potenciais, em função do que

estimulam as vendas de outros artigos a preços normais.

Para a prática deste método, SEBRAE (1997) coloca que é de

fundamental importância que a empresa conheça bem seus concorrentes para que

possa, desta forma, se sobressair na disputa mercadológica. Mas para isto é

necessários saber:

•

•

•

•

•

Quem são os concorrentes?

Qual a qualidade de seus produtos e serviços?

Quais são as suas estratégias de mercado?

Onde estão localizados?

Quais e quantas empresas atuam na região e qual a participação de

cada uma no mercado?

O problema do método, segundo Wernke (2001, p. 128), é que a empresa

não tem conhecimento, exceto num nível muito superficial, se a concorrência está ou

não tendo lucro. Assim, a pura e simples adoção de preço igual ou inferior ao da

concorrência, sem o apoio de pesquisas de marketing ou de uma estratégia

específica, pode comprometer a lucratividade.

2.3.3 Método baseado nas caracteristicas do mercado

A formação do preço de venda com base neste método tem como

característica principal analisar, entender e explorar a situação encontrada no

mercado em que a empresa está enquadrada. Diante disso, as empresas que

optarem por este método para formar o preço de venda devem ter o profundo

conhecimento do mercado em que atuam para tomar as decisões corretas de como

agir neste ambiente.

Segundo Santos (1991, p.125), “estas decisões ajudarão o administrador

a decidir se venderá o seu produto a um preço mais alto, ou a um preço mais

popular”.

“Nessa metodologia, as empresas empregam a percepção que os

21

consumidores têm do valor do produto, e não os custos do vendedor. Preços são

definidos para se ajustar aos valores percebidos” (BRUNI; FAMÁ, 2004, p. 323).

Por este método de precificação, “parte-se do preço de venda, deduz-se a

margem mínima que a empresa quer obter, bem como os custos financeiros de

financiamento da produção e os efeitos monetários sobre o capital de giro, e obtémse o máximo que pode custar internamente tal produto para a empresa”

(PADOVEZE, 1997, p. 296).

O conhecimento de mercado permite à empresa ajustar-se agilmente às

condições do mercado e praticar um preço que mais lhe convenha. Um

produto direcionado para a classe social de maior poder aquisitivo a um

preço alto, com pequenas modificações, poderia ser direcionado para a

classe social de menor poder aquisitivo a um custo mais baixo. (HOJI, 1999,

p. 295).

Reforçando este raciocínio Simon (1992) diz que “é necessário conhecer

o comportamento real do cliente, podendo-se auferir tal comportamento seja via

observação direta das respostas dos consumidores, seja via utilização dos dados

históricos”.

Bornia (2002, p.59) afirma que “...a formação do preço de venda está

cada vez mais dependente do mercado, ou, em outras palavras, é o mercado que

passa a fixar o preço e não mais a empresa”.

2.3.4 Método misto

É o método que tem como base a combinação de vários métodos

estudados para formação do preço de venda dos produtos.

Para Rocha e

Christensen (1999, p. 115) “a prática mais saudável, quando se trata de

apreçamento, é a combinação dos vários métodos”.

Santos (1995, p. 122) advoga que “o método misto para a formação de

preços deve observar a combinação dos seguintes fatores: custos envolvidos,

decisões de concorrência e características do mercado”.

Sobre a relação precedente, Pereira (2000, p. 63) se manifesta da

seguinte forma:

22

Entende-se, que para formar o preço de venda, seria bastante tenebroso

para a administração de uma empresa estabelecer preços sem observar os

fatores citados anteriormente, pois, cedo ou tarde ela teria de arcar com as

conseqüências de sérios erros cometidos em função da não observância

destes detalhes.

a. Custos Envolvidos

O administrador primeiramente deve conhecer, analisar e repassar aos

preços todos os custos que envolvem e fazem parte da operacionalização

da empresa, pois, tais custos são desembolsos que obrigatoriamente a

empresa terá que realizar em função de sua operacionalização e estrutura

organizacional ao qual encontra-se.

b. Decisões dos Concorrentes

O administrador, além de analisar os custos pertencentes a esta

operacionalização, deve prestar atenção às ações e estratégias de mercado

tomadas por seus concorrentes, para que desta forma possa fazer frente e

acompanhar tais investidas, visando não perder mercado, tornando-se forte

e competitivo no mercado em que atua.

c. Características de Mercado

O administrador, além de conhecer os dois itens anteriores, deve também

conhecer o comportamento imposto pelo mercado consumidor e as

oscilações provocadas pela demanda, para posteriormente fixar o preço de

venda, ou seja, ele deve conhecer as necessidades do mercado

consumidor, bem como o quanto o consumidor está disposto a pagar pelo

seu produto.

Completando as idéias anteriormente apresentadas, Morris e Morris

(1994, p. 41) relatam à existência de mais dois determinantes que são fundamentais

para que a empresa possa ter êxito na formação de seu preço de venda: “Objetivos

e estratégias globais da empresa e Questões legais”. Afirmam, ainda, que “as

estratégias e os objetivos globais podem ser classificados como fatores internos à

empresa. Questões legais são consideradas fatores externos à empresa”.

Firmando a opção pelo método misto, Rocha e Christensen (1999, p. 115)

apresentam um exemplo de como as empresas que combinam os vários enfoques

para determinar o preço de venda. Ou seja,

as empresas japonesas constituem-se em exemplo notável de como

combinar os vários enfoques na determinação de preços. Inicialmente os

executivos japoneses definem qual o preço-alvo pelo qual o produto será

vendido. O objetivo é superar os concorrentes, oferecendo um preço melhor

ao consumidor. Esse preço-alvo é o resultado de uma avaliação de resposta

potencial do mercado e uma variação de preços e do conhecimento dos

preços concorrentes. Após definir o preço-alvo, a empresa se prepara para

oferecer o produto àquele preço. Se necessário, adotará programas de

redução de custos e melhoria do produto, de forma a aumentar o valor para

o cliente e poder superar os preços dos concorrentes no mercado de forma

permanente. Assim os preços e custos são vistos pela empresa japonesa

como alvos estratégicos para conquistar posição de mercado. Além disso,

os custos não são vistos como um dado do problema de fixação de preços,

mas como uma variável a ser manejada de forma integrada pela gerência.

23

Como expresso anteriormente, o método mais utilizado atualmente

consiste em fixar preços de venda com base em custos e uma taxa de marcação

(mark-up). Tal método é detalhado nas próximas seções.

2.4 Formação do preço de venda à vista (Custo x Mark-up)

A correta formação do preço de venda de produtos e serviços, depende

muito da eficaz apuração e composição do custo total correspondente a eles. Além

disso, serão tratados neste item aspectos importantes para a formação do preço à

vista de produtos considerando o mark-up (taxa de marcação).

No entanto, uma das grandes problemáticas das empresas hoje é como

conhecer com exatidão todos os custos da empresa e (principalmente) como

repassá-los ao preço do produto. Sendo assim Sebrae (1997) define itens que

devem ser levados em consideração na formação do preço de venda:

• ”Cus to de aquis ição das mercadorias, devendo conhecer:

• Preço de compra das mercadorias;

• Custo de transporte;

• IPI do produto; e

• Embalagem

• Cus to de funcionamento da empres a;

• Impos tos municipais , estaduais e federais , onde encontram-se:

• Imposto sobre circulação de mercadorias – ICMS

• Pis;

• Cofins; e

• Contribuição social;

• Comis s ões sobre vendas; e

• L ucro des ejado da empres a

Os tópicos seguintes abordam com mais detalhes os fatores que devem

ser considerados para determinar o preço de venda à vista, iniciando-se pelo custo

de compra.

2.4.1 Custo de compra e seus componentes

24

Para Crepaldi (1998, p. 212) “a estrutura de custos existentes constitui um

fator decisivo na formação do preço de venda de um produto, mercadoria ou serviço.

Normalmente, o custo tende a funcionar como parâmetro que estabelece o limite

inferior do preço de venda”.

A respeito do custo de compra, a obra do Sebrae (1997) propõe que é

necessário identificar:

a. Preço de compra das mercadorias, junto ao fornecedor, onde este pode

ser identificado facilmente, pois consta na nota fiscal de compra que

acompanha o produto;

b. Custo de frete, ou seja, deslocamento e entrega da mercadoria ao seu

destino que deverá ser ao fornecedor que presta serviço de transporte, que

deverá ser calculado por uma formula específica, sendo esta :

% Frete Unitário =

Total do Frete

x 100

Valor da Mercadoria - IPI

c. IPI ou seja imposto sobre produtos industrializados, sendo que seu

cálculo é bastante facilitado, pois este já vem previamente destacado no

corpo da nota fiscal que acompanha o produto em forma de percentual;

d. Embalagem, que eventualmente por ser apresentada na nota fiscal de

duas maneiras distintas: primeiramente poderá vir expressa em percentual,

sendo este o mais comum. Em segundo lugar poderá ser expressa em valor

monetário, sem o devido percentual que deverá ser calculado igualmente ao

frete, ou seja:

% Embalagem =

Total da Embalagem

x 100

Valor da Mercadoria - Embalagem

Wernke (2005, p. 149) acrescenta que:

Todos os esforços despendidos para a aquisição das mercadorias ou

matérias-primas até o momento de sua utilização integram o custo de

compra respectivo. Assim compõe os custos de compra os seguintes

fatores:

a) (+) Custo da fatura (valor constante na nota fiscal);

b) (–) Descontos dados na fatura (incondicionais, mencionados no corpo da

nota fiscal de compra);

c) (+) Despesas acessórias (fretes, seguros, despesas aduaneiras e outros

itens vinculados à aquisição);

d) (+) Impostos não recuperáveis fiscalmente (conforme a legislação

tributária pertinente);

e) (–) Impostos recuperáveis fiscalmente (conforme a legislação tributária

específica);

f) (=) Custo de aquisição das mercadorias, matérias-primas ou serviços.

(WERNKE, 2005, p. 149).

Para Santos (1995, p. 27), o custo da matéria-prima é composto da

seguinte forma:

(=) Preço total da NF de compra

(–) IPI a ser recuperado na NF

(-) ICMS a ser recuperado na NF

(+) Conhecimento de frete (ou frete destacado na NF, deduzindo de ICMS)

25

(+) Gastos com compras; recebimentos; controle de qualidade e

armazenamento.

(+) Gastos adicionais com importação, se for o caso.

Uma forma de aprimorar o cálculo do custo de compra é trazer os valores

respectivos ao “valor presente”, conforme comentado na próxima seção.

2.4.1.1 Custo de compra a valor presente

Santos (1995, p. 150) defende que “[...] a melhor técnica, para fins de

formação de preços, é aquela que permite o cálculo do valor presente, a partir da

conversão de valores futuros através de uma taxa média de desconto, que possa

traduzir a perda do poder de compra da moeda ou o custo financeiro praticado”.

Na mesma direção, Assef (1997, p. 52) entende que “os custos de

mercadorias devem ser considerados a valores de reposição trazidos a valor

presente”.

Wernke (2005, p. 164) apresenta o cálculo do custo de compra a valor

presente, considerando a taxa de custo de oportunidade de 3% ao mês calculados,

com os respectivos prazos, conforme reproduzido na tabela a seguir.

Tabela A - Custo de compra a valor presente

Fatores de custos

(+) custo unitário da fatura

Valor futuro

Prazos

Valor presente

300.000,00

45

286.989,11

(–) Descontos na fatura

(6.000,00)

45

(5.739,78)

(+) Fretes/seguros/outros

10.000,00

30

9.708,74

(–) Impostos recuperáveis

(36.000,00)

25

(35.124,07)

21.000,00

45

2.089,24

289.000,00

--------

275.923,24

(+) Impostos não recuperáveis

(=) Custo da mercadoria

Fonte: Wernke (2005, p.164).

O segundo fator a ser considerado para definir o preço de venda é o markup (ou taxa de marcação), apresentado na seção vindoura.

26

2.4.2 Mark-up (ou taxa de marcação)

Cogan (1999, p.133) define o mark-up como sendo “um índice aplicado

sobre o custo de um bem ou serviço para a formação do preço de venda”. Conforme

Bernardi (1996, p. 250), “o mark-up pode ser definido como um índice ou percentual

que irá adicionar-se aos custos e despesas, o que não significa que deva ser

aplicado linearmente a todos os bens e serviços”.

Hoji (1999, p. 294) comenta que o mark-up “é uma taxa predeterminada

que se adiciona sobre a base, com o objetivo de determinar o preço de venda.”No

mesmo sentido, Santos (1995, p. 134) entende que o mark-up é um índice aplicado

sobre o custo de um bem ou serviço para a formação do preço de venda.

Souza (2002, p. 286), por sua vez, menciona que,

o mark-up é uma técnica de formação de preços adotada pelas empresas

para a definição do preço de venda, e consiste no acréscimo de um

percentual sobre o custo de aquisição das mercadorias para revenda. O

percentual a ser acrescido sobre o custo deve ser suficiente para cobrir

todos os demais custos despesas da empresa, tanto fixo quanto variável, e

também será acrescida à margem de lucro requerida pela empresa.

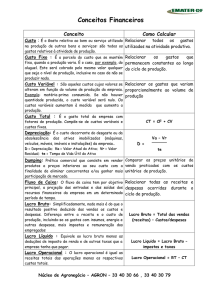

2.4.2.1 Componentes e cálculo do mark-up

Demori (1998, p.105) define que o princípio do mark-up tem por finalidade

principal cobrir os seguintes elementos: Impostos sobre vendas; Taxas variáveis

sobre vendas; Despesas administrativas fixas; Despesas de vendas fixas; Custos

indiretos de produção fixos e Lucro.

Para Bernardi (1996, p. 256), o mark-up é composto basicamente dos

seguintes elementos: Impostos incidentes na venda; Despesas variáveis da venda;

Despesas fixas e Lucro Desejado.

Conforme Padoveze (1997, p. 297), “todos os componentes do mark-up

são determinados através de relações percentuais médias sobre preços de vendas e

em seguida aplicados sobre o custo dos produtos. ”Ainda menciona que podem ser

elementos constantes do mark-up os seguintes fatores:

27

Mark-up I – Despesas e margem de lucro

a) despesas administrativas;

b) despesas comerciais;

c) outras despesas operacionais (assistência técnica, engenharia);

d) custo financeiro de produção e vendas;

e) margem de lucro desejada.

Mark-up II – Impostos sobre venda

f) ICMS;

g) PIS;

h) COFINS.

Nota: Normalmente o IPI não é computado dentro do Mark-up porque, em

nosso país, a legislação fiscal atual exige que o preço de venda já contenha

dentro de si o ICMS, mas trata o IPI como se fosse um imposto que não faz

parte do preço de venda, sendo exclusivamente de competência do

contribuinte final; nele cessa o processo de industrialização de produto.

Em termos de cálculo do mark-up, Wernke (2001, p.130) ressalta que

“quanto à elaboração existem duas formas de utilização do Mark-up: divisor ou

multiplicador. Independente de qual modo é utilizado, o valor do preço de venda será

igual”.

Bernardi (1996, p. 252) apresenta um exemplo de como obter o Mark-up

divisor e multiplicador:

Suponha-se a seguinte estrutura de despesas como porcentagem das

vendas

PREÇO DE VENDA

100,00%

ICMS da venda

18,00% (variável da venda)

PIS/Cofins

2,65% (variável da venda)

Comissões

2,50% (variável da venda)

Despesas administrativas

8,00% (variável da venda)

Lucro antes dos impostos

20,00% (variável da venda)

Total

51,15%

100% – 51,15

Mark-up divisor =

= 0,4885

100

Mark-up multiplicador =

1

= 2,0470829

0,4885

Wernke (2005, p.153,154) apresenta de forma detalhada e explicativa a

obtenção das duas formas de cálculos do Mark-up.

Para obtenção do Mark-up divisor é necessário que sejam observadas as

fases a seguir relacionadas:

a) listar todos os percentuais incidentes sobre o preço de venda (%PV):

Tributos incidentes sobre as vendas = 17%

Comissões sobre vendas = 3%

Lucro almejado = 5%

b) somar todos os percentuais incidentes sobre o preço de venda (%PV):

(17% + 3% + 5% = 25%)

c) dividir a soma dos percentuais sobre o preço de venda (%PV) por 100

(para achar a forma unitária):

(25 : 100 = 0,250000)

28

d) subtrair de “1” o quociente da divisão da fase anterior (c):

(1 – 0,250000 = 0,750000)

e) dividir o Custo de Compra da mercadoria (no caso do comercio)

ou o Custo Unitário Total (no âmbito industrial) pelo Mark-up

divisor, apurando o preço de venda orientativo:

Supondo que o custo unitário da mercadoria seja de $ 500, o

preço de venda à vista seria, então, de $ 666,67 (pois $

500/0,750000 = $ 666,67). (WERNKE, 2005, p.153).

Os passos citados podem ser calculados conforme demonstrado na figura

a seguir.

(100 - %PV)

(100 – 25)

75

Mark-up divisor = ------------------- = ------------------ = --------- = 0,750000

100

100

100

Figura A - Equação do Mark-up divisor

Fonte: Wernke (2005, p.154).

Para calcular o Mark-up multiplicador, adotam-se os seguintes

procedimentos :

a) listar todos os percentuais incidentes sobre o preço de venda (%PV):

Tributos incidentes sobre as vendas = 17%

Comissões sobre vendas = 3%

Lucro almejado = 5%

b) somar todos os percentuais incidentes sobre o preço de venda (%PV):

(17% + 3% + 5% = 25%)

c) partindo de “100%”, subtrair a soma dos percentuais incidentes sobre o

preço de venda (%PV):

(para achar a forma unitária):

(100% - 25% = 75%)

d) o Mark-up multiplicador é obtido dividindo “100” pelo resultado da fase

anterior (c):

(100 : 75 = 1,333333)

e) o preço de venda orientativo é calculado multiplicando o custo unitário

pelo Mark-up multiplicador: admitindo que o custo unitário é de $ 500, ao

multiplicar tal valor por 1,33333 ( resultante da fase “d”) obtem-se o preço de

venda de $ 666,67. (WERNKE, 2005, p.153).

As etapas mencionadas podem ser calculadas conforme demonstrado na

figura a seguir.

100

100

100

Mark-up multiplicador = ------------------- = ------------------ = --------- = 1,333333

(100 - %PV)

Figura B - Equação do Mark-up multiplicador

Fonte: Wernke (2005, p.154).

(100 – 25)

75

29

A próxima seção detalha aspectos relacionados ao mark-up a valor

presente.

2.4.2.2 Mark-up a valor presente

Assim como o custo de compra, o Mark-up será apresentado com os itens

que o compõem trazidos a “valor presente”, com o propósito de demonstrar que esta

realmente é a melhor forma de apurar o preço de venda à vista de produtos e

serviços.

Conforme a obra do CRC-SP (apud WERNKE e LEMBECK, 2002, p. 56)

“para apurar corretamente o preço de venda à vista, é necessário que os itens

constitutivos do mark-up também estejam a valor presente”.

Wernke (2005, p.166) apresenta exemplo sobre o Mark-up a valor nominal

e a valor presente conforme reproduzido na tabela a seguir.

Tabela B - Mark-up a valor presente

Itens

a) Tributo sobre vendas

b) Tributo sobre vendas (2)

c) Comissão sobre vendas

d) Lucro almejado na venda

(e = a+b+c+d) Total

Mark-up Multiplicador

Fonte: Wernke (2005, p.166).

Alíquotas (%)

Valor nominal

12,00

3,00

10,00

30,00

55,00

Prazos pagamentos Alíquotas (%)

( em dias)

Valor presente

25

11,5218840

20

2,9039896

30

9,5238095

(já a valor presente)

30,0000000

53,9496831

2,222222

2,1715377

Hoji (1999, p. 295) destaca que “os recebimentos e pagamentos são

diferentes nos prazos e valores, o que provoca distorções sobre o lucro esperado”. O

mesmo autor (1999, p. 296) apresenta um exemplo de distorções provocadas pelo

valor do dinheiro no tempo, considerando uma taxa 5% a.m., que foi reproduzido na

tabela C.

30

Tabela C – Exemplo da distorção pelo não uso do Valor Presente

Receita bruta

(–) IPI + Cofins (22,65%)

(=) Base de cálculo do ICMS

(–) ICMS (18%)

(=) Receita líquida

(–) Custos variáveis

(–) Despesas variáveis

(=) Margem de contribuição total

(–) Custos e despesas fixos

(=) Lucro (prejuízo)

Fonte: Adaptado de Hoji (1999, p. 296).

Prazos

(dias)

-40

-18

-10

76

-6

32

Valores

correntes

$ 154.852

28.597

126.255

22.726

103.529

43.000

9.000

51.529

36.000

$ 15.529

Valor

presente

$ 145.009

27.772

117.237

22.359

94.878

48.657

8.913

37.308

37.923

$ (615)

2.5 Determinação do preço de venda a prazo

Para financiar suas vendas, as empresas geralmente aplicam um

acréscimo financeiro conhecido como juros, no preço de venda à vista de suas

mercadorias. Para tanto, existem conceitos e métodos de aplicação do acréscimo

financeiro, que são vistos a seguir.

Na formação de preços de venda a prazo, conforme Santos (1995, p.

137), “a preocupação será com a taxa média de juros agregada ao preço praticado à

vista. Esta taxa média deverá refletir não só o custo do capital emprestado, mas

também os custos decorrentes de riscos e de processamento das operações de

crédito”.

Bernardi (1996, p. 305) comenta que “uma vez calculado o preço de

venda à vista, a empresa, ao conceder prazos adicionais de pagamento excedentes

ao período do ciclo econômico, deverá, aí sim, incluir o custo financeiro referente ao

prazo concedido”.

Quanto à taxa de juros praticada por determinado mercado, Assaf e Silva

(2002, p.111) alertam que “um acréscimo nesta taxa de juros reduz a quantidade de

venda a prazo e, por conseqüência, a atividade econômica. Uma redução na taxa de

juros induz ao aumento do consumo por facilitar o acesso de mais consumidores ao

mercado”.

A taxa de juros embutida no preço de venda a prazo pode ser aquela que

represente o custo médio de captação vigente no mercado ou a taxa de rendimento

31

das aplicações financeiras, conforme Santos (2001, p.212).

As principais formas de considerar o acréscimo financeiro nas vendas a

prazo são evidenciadas nas próximas seções.

2.5.1 Acréscimo financeiro por fora do preço à vista

Este método tende a ser o mais utilizado pelas empresas por ser de

simples de aplicação ou, talvez, pelo fato de desconhecerem os outros métodos

existentes.

Bernardi (1996, p. 319) entende que do ponto de vista do cliente e

considerando a taxa de juros no mercado, deduzindo-se então “[...] que o método

por fora é o mais adequado e correto pela lógica financeira, uma vez que se financia

o custo da mercadoria, que é calculado apenas à vista, os demais componentes

estão ajustados ao financiamento”.

Para Santos (1995, p. 147), “[...] a melhor técnica para embutir os juros

médios financeiros nos preços para a venda a prazo é através da sistemática do

cálculo por fora da matemática financeira”.

Demonstrando aplicação deste método, Wernke e Lembeck (2002, p. 58)

apresentam na figura abaixo exemplo de cálculo do acréscimo financeiro “por fora”

do preço à vista. Tal exemplo leva em consideração que a empresa almeja um lucro

de R$ 3.257,30.

Com base no preço de venda à vista de R$ 10.857,69 e taxa de 5% ao mês,

o valor para o preço a prazo é calculado pela equação:

VF = 10.857,69 x (1,05)

2

VF = 11.970,60

Porém, referidos autores defendem que ao utilizar o conceito de valor

presente para confirmar a adequação de tal método, o mesmo mostra-se

inadequado. Ou seja,

32

Ao decompor o valor calculado e convertendo tais parcelas ao valor

presente de seus respectivos prazos, por este método verifica-se uma perda

financeira, conforme demonstrado na tabela abaixo:

Itens

Valor

Prazos

Valor

Futuro

(dias)

Presente

Preço de venda a prazo

11.970,60

60

10.857,69

(-) ICMS (12%)

(1.436,47)

25

(1.379,24)

(-) PIS/COFINS (3%)

(359,12)

20

(347,63)

(-) Comissões (10%)

(1.197,06)

30

(1.140,06)

(=)SUBTOTAL

7.990,76

(-) Custo total

(5.000,00)

(-) Lucro desejado

(3.257,30)

(=) Resultado financeiro

(266,54) (perda)

Fonte: Wernke e Lembeck (2002, p. 58).

2.5.2 Acréscimo financeiro por dentro do mark-up

Neste método o juro a ser cobrado do cliente pelo financiamento da

venda é inserido no cálculo do mark-up, por dentro deste, sendo considerado este

como um dos percentuais integrantes com compõem tal fator.

Para inclusão do acréscimo financeiro por dentro do mark-up Wernke e

Lembeck (2002, p. 58) demonstram que tal método pode levar a empresa à

cobrança de um preço superior à lucratividade desejada (no caso exemplificado, de

R$ 3.257,30).

Para exemplificar tal situação, considere-se os percentuais [...] de ICMS

(12%), Comissões (10%), PIS/COFINS (3%) e Lucro desejado (30%),

adicionando o acréscimo financeiro de 5% ao mês para 60 dias (o que

corresponde a 10,25% em termos de juros compostos). Nesta alternativa o

novo mark-up passa a ser de 2,877697842, obtido através da equação [100

/ ( 100 – 12 – 10 – 3 – 30 – 10,25 )]. Considerando o custo total de R$

5.000,00 o preço de venda a prazo será R$ 14.388,48 (R$ 5.000,00 x

2,87769). Para verificar a conveniência deste novo preço cabe efetuar a

decomposição dos respectivos valores e testá-los por intermédio do cálculo

do valor presente em função de seus prazos específicos.

Tabela D - Decomposição do preço de venda a prazo com custo financeiro

no mark-up.

33

Itens

Valor

Prazos

Valor

Futuro

(dias)

Presente

Preço de venda a prazo

14.388,48

60

13.050,78

(-) ICMS (12%)

(1.726,62)

25

(1.657,83)

(431,65)

20

(417,84)

(1.438,85)

30

(1.370,33)

(-) PIS/COFINS (3%)

(-) Comissões (10%)

(=)SUBTOTAL

9.604,78

(-) Custo total

(5.000,00)

(-) Lucro desejado

(3.257,30)

(=) Resultado financeiro

1.347,48 (ganho)

Resta evidente que nesta forma de cálculo a empresa está penalizando o

cliente, pois obtém um ganho financeiro substancial (R$ 1.347,48)

(WERNKE E LEMBECK, 2002, p. 58)

Bernardi (1996, p. 312) apresenta um modelo de acréscimo financeiro por

dentro do mark-up, conforme reproduzido abaixo:

Preço à vista = $ 24.112,34

Custo = 11.110.68

Mark-up = 4,21585 (valor presente)

Preço a prazo = $ 46.841,82

RESULTADO

Vendas

$ 46.841,82

Custo

$ 13.800,00

ICMS

$

8.431,53

PIS/Cofins

$

1.241,31

Comissões

$

936,84

Despesas administrat. $

4.684,18

Lucro

$ 17.747,96

Ganhos

Material

ICMS

PIS/Cofins

Comissões

Despesas Administrat.

Perdas

Custo Financeiro

Lucro

$

$

$

$

$

2.689,12

983,68

145,21

93,68

824,42

($ 10.773,62)

$ 11.710,45

(23% da venda)

(25% da venda)

Fica evidente nos exemplos citados que nesta opção de acréscimo

financeiro o cliente é penalizado, pagando indevidamente a mais. Sendo assim, a

empresa obtém um lucro maior que o almejado inicialmente em uma venda à vista.

34

2.5.3 Acréscimo financeiro a valor presente

A terceira forma de acrescer um fator financeiro ao preço de venda à vista

consiste em considerar o mesmo em termos de valor presente, que segundo Wernke

e Lembeck (2002, p. 59) é “a metodologia mais adequada de inserção do custo

financeiro”.

Ilustrando tal conceito, Wernke e Lembeck (2002, p. 59) evidencia um

exemplo de como calcular o acréscimo financeiro a valor presente, conforme

exposto a seguir. Por este método o acréscimo para venda a prazo é estabelecido

através da fórmula:

LD (R$) + CT (R$)

Preço de venda a prazo = ------------------------------------------------n

(1 + i)

- %PVvp

Onde:

LD (R$) = lucro desejado em R$ (a valor presente)

CT (R$) = custo total em R$ (a valor presente)

i = taxa de juros diária

n = prazo de financiamento das vendas (em dias)

%PVvp = percentuais incidentes sobre o preço de venda a valor presente.

A título de ilustração, considerem-se os seguintes fatores de uma venda à

vista:

Tabela E – Composição do preço de venda a vista

Fatores

Preço de venda à vista

( - )ICMS

( - )PIS/COFINS

( - )Comissões

( - )Lucro Desejado

(=)Custo total

Alíquotas

100%

11,52188%

2,90399%

9,52381%

30,00%

Fonte: Adaptado de Wernke e Lembeck (2002, p. 59).

Valores em R$

10.857,69

(1.251,01)

(315,31)

(1.034,07)

(3.257,30)

5.000,00

Aplicando a fórmula de acréscimo proposta sobre os dados acima e

considerando juros de 5% ao mês (equivalentes à taxa de 0,1627662% ao dia) para

35

um prazo de 60 dias, fica determinado o preço de venda a prazo conforme

reproduzido na figura C.

3.257,30 + 5.000,00

8.257,30

PV a prazo = -------------------------------------------- = ------------------- = 12.369,89

-60

(1 + 0,001627662) - 0,2394968

0,667532648

Figura C – Aplicação da fórmula de determinação do preço de venda a prazo

Fonte: Adaptado de Wernke e Lembeck (2002, p. 60).

Conforme evidenciado, no caso mencionado o preço de venda a prazo

deveria ser de R$ 12.369,89 e para comprovar a exatidão do cálculo faz-se a

decomposição do valor conforme tabela F.

Tabela F – Decomposição cálculo do preço venda a prazo

Itens

Preço de venda a prazo

(-) ICMS (12%)

(-) PIS/COFINS (3%)

(-) Comissões (10%)

(=) SUBTOTAL

(-) Custo total

(-) Lucro desejado

(=) Resultado financeiro

Valor R$

Nominal

12.369,89

(1.484,39)

(371,10)

(1.236,99)

Dias

60

25

20

30

Fonte: Adaptado de Wernke e Lembeck (2002, p. 60)

Valor R$

Presente

11.219,8549

(1.425,2474)

(359,2235)

(1.178,0857)

8.257,30

(5.000,00)

(3.257,30)

x-x

Wernke e Lembeck (2002, p. 60) esclarecem, ainda, que “desta forma a

empresa não está sendo penalizada (como acontece quando utiliza o método do

acréscimo “por fora”) e nem alcança ganhos financeiros em detrimento ao cliente

(quando adiciona o custo financeiro “por dentro” do mark-up).

Outra forma de considerar corretamente a fixação de preços de venda a

prazo envolve a avaliação do impacto dos prazos relacionados com cada transação

comercial. Tal assunto é destacado nas próximas seções.

2.6

Análise da lucratividade dos preços de venda considerando os prazos

envolvidos

36

As empresas que vendem bens ou serviços geralmente executam

atividades operacionais que envolvem compras, produção e comercialização. Tais

atividades envolvem prazos relacionados com o pagamento a fornecedores,

produção e/ou estocagem dos bens e financiamento das vendas aos clientes (prazo

de recebimento).

Esses prazos são abordados nos próximos itens e permitem analisar através

de seus índices, aspectos do capital de giro que integram o ciclo financeiro de uma

empresa.

Neste sentido Assaf Neto (2002, p.178) afirma que:

para uma empresa industrial, a compra de matérias-primas evidencia

também o prazo de armazenagem, a produção, o tempo de transformação

destes materais em produtos terminados; a venda, o prazo de estocagem e

dos produtos elaborados; e o recebimento, o prazo de cobrança de

duplicatas a receber que caracterizam as vendas a prazo.

A soma destes prazos operacionais indica o tempo médio decorrido desde

a compra de matéria-prima até o momento do recebimento do valor da venda,

segundo Assaf e Silva (2002, p.19).

Para a correta compreensão do assunto, nas próximas seções são

enfatizados como determinar os prazos envolvidos nessa análise de lucratividade

dos preços de venda, considerando tais prazos.

2.6.1 Prazos médios de compras (ou de contas a pagar)

Para Matarazzo (2003, p.317) o prazo médio de pagamento de compras é

calculado pela seguinte fórmula:

F

PMPC = 360 --------C

onde: PMPC = Prazo Médio de Pagamento de Compras

F = Saldo de Fornecedores do Balanço

C = Compras

37

Prazo médio de compras, conforme Assaf Neto (2002, p.181), “determina

o tempo médio que a empresa demora em pagar suas compras” e pode ser

calculado conforme figura D.

Fornecedores a Pagar (Média)

PMPF = -------------------------------------------- X 360

Compras a Prazo

Figura D - Cálculo do Prazo Médio de Compras.

Fonte: Assaf Neto (2002, p. 181).

Cardoso (2003, p.10) afirma que “prazo de recebimento de vendas, é

análogo ao Prazo de Pagamento de Compras, ou seja, representa a outra face da

questão”. E afirma que “é o relacionamento ou a comparação entre os dois tipos que

vai determinar a posição favorável ou desfavorável, a este respeito, da empresa”.

Corroborando com esta visão Lemes; Cherobin; Rigo (2002, p.475)

mencionam que “deve-se procurar sempre adquirir os bens em prazos que sejam,

pelo menos, iguais aos oferecidos aos clientes.”

2.6.2 Prazo médio de vendas (ou de contas a receber)

O Prazo Médio de Recebimento de Vendas – PMRV – expressa o tempo

decorrido entre a venda e o recebimento, conforme Matarazzo (2003, p.318).

No mesmo sentido, Cardoso (2003, p.08) menciona que “o Prazo Médio

de Recebimento de Vendas indica quantos dias, em média, a empresa leva para

receber sua vendas a prazo.”

Silva (2005, p.28) registra que o prazo de recebimento pode ser

mensurado “pelo espaço de tempo médio que as vendas levam para se transformar

em disponibilidades de caixa e determina os investimentos necessários em contas a

receber”.

Por sua vez, Matarazzo (2003, p.312) afirma que

o volume de investimentos em Duplicatas a Receber é determinado pelo

prazo médio de recebimento de vendas. Antes de apresentar O PMRV “é

importante fixar os elementos que entram na sua fórmula : Vendas – V,

38

Duplicatas a Receber – DR e Prazo Médio de Recebimento de VendasPMRV.

A fórmula final do Prazo Médio de Recebimento de Vendas fica :

DR

PMVR = 360 --------V

Fonte Matarazzo (2003, p.313)

2.6.3 Prazos médio de estocagem

“O prazo médio de rotação de estoques, indica quantos dias, em média,

os produtos ficam armazenados na empresa antes de serem vendidos” (CARDOSO,

2003, p. 07).

Assaf Neto (2002, p.181, 182), por seu turno, apresenta fórmulas de

cálculo dos prazos médio de estoque para indústria e comércio e revela que

muitas vezes, na prática, não é possível identificar-se separadamente os

vários componentes do estoque: materiais, produtos em elaboração e

produtos acabados, sendo seus valores totalizados nos balanços. O cálculo

do prazo de estocagem total (PME total) para uma empresa industrial, nesta

situação, é expresso por:

Estoque Totais (Média)

PME TOTAL = --------------------------------------------- X 360

(indústria)

Custo de produção Anual

Tal índice revela o tempo médio que os estoques totais de uma empresa

industrial permanecem armazenados à espera de serem consumidos,

produzidos e vendidos. Para o caso de uma empresa comercial, o

quociente é calculado:

Estoque de mercadorias (Média)

PME TOTAL = ----------------------------------------------- X 360

(comércio)

Custo da Mercadoria Vendida

Indicando o tempo médio que a mercadoria permanece em estoque à

espera de ser vendida. Para o comércio, o índice pode ser interpretado,

também, como o prazo de venda da empresa. (ASSAF NETO, 2002, p.181182).

Na opinião de Matarazzo (2003, p.318), “o prazo médio de Renovação de

Estoques – PMRE – representa, na empresa comercial, o tempo médio de

estocagem de mercadoria; na empresa industrial, o tempo de produção e

estocagem”. Referido autor (2003, p. 317), afirma também que:

39

aparentemente, a fórmula do prazo médio de renovação de estoque é

análoga às anteriores. Há, porém uma diferença fundamental: enquanto as

Duplicatas a receber (ou a pagar) decorem das vendas (ou das compras)

passadas, os estoques relacionam-se com as vendas (a preço de custo)

futuras. O correto seria, pois, tomar as vendas dos próximos meses após o

balanço. Como esse dado, porém, não é disponível ao analista externo,

tomam-se as próprias vendas passadas a preço de custo, dadas pelo Custo

as Mercadorias Vendidas.

E

PMRE =

CMV

360

Ou

E

360 --------CMV

onde: PMRE = Prazo médio de renovação de Estoques

E = Estoque

CMV = Custo das Mercadorias Vendidas

Santos (2001, p.17,18) ressalta que:

quando uma empresa opera sem estoques, como é o caso da maioria das

empresas prestadoras de serviços, o prazo médio de produção e estocagem

(PE) é considerado igual a zero. Na empresa varejista, o prazo médio de

produção e estocagem corresponderá apenas à idade média de estoques, já

que esse tipo de empresa não tem processo de produção.

Após comentar os conceitos de prazos de recebimento, pagamento e

estocagem, nas próximas seções ressalta-se como considerar tais prazos na

lucratividade das vendas efetuadas.

2.7 Cálculo do impacto dos prazos na lucratividade das vendas

Nesta seção passa-se a tratar dos prazos que envolvem o ciclo

operacional e financeiro da empresa e a respectiva influência na lucratividade das

vendas. Embora presentes em todas as empresas, administradores desta área

desconhecem ou não têm dado a importância merecida a esses prazos. Com isso,

acabam por desconhecer o impacto que os mesmos exercem no resultado final das

40

empresas.

Nessa direção, Wernke (2005, p.183) menciona que “um dos aspectos

que devem ser observados atentamente pelos administradores relaciona-se aos

prazos de pagamentos das compras obtido com os fornecedores, ao prazo de

estocagem dos produtos e ao prazo de recebimento de clientes da empresa”.

Considerando os prazos mencionados, são abordadas a seguir as quatro principais

modalidades de negociação que comumente ocorrem nas empresas:

•

Compra à vista e venda à vista.

•

Compra a vista e venda a prazo.

•

Compra a prazo e venda à vista.

•

Compra a prazo e venda a prazo.

Assim, nas seções vindouras são apresentadas as fórmulas aplicáveis ao

cálculo do impacto dos prazos nessas modalidades de negociação comercial.

2.7.1 Compra à vista e venda à vista

Neste modo de negociação, segundo Wernke (2005, p. 184), “podem

ocorrer duas situações distintas: (a) Venda sem permanência da mercadoria em

estoque, ou seja, venda no mesmo dia da compra e (b) venda após um determinado

período de estocagem”.

No primeiro caso (a), como não envolve prazo entre a compra e a venda,

o cálculo do resultado final da venda, segundo o autor mencionado, dá-se pela

equação: RVdr = PVVdv – CMVVdp.

Nessa fórmula, tais fatores representam:

RVdr = resultado da venda na data do recebimento da venda;

PVVdv = preço de venda à vista na data da venda;

CMVVdp = custo de compra (á vista) da mercadoria vendida.

A segunda situação (b), em que ocorre a compra à vista e a venda à vista,

após a um período de estocagem, tende a ser a forma mais comum de negociação.

Ou seja, a venda ocorre somente após a mercadoria permanecer alguns dias no

estoque.

41

A permanência em estoque implica que a empresa terá que suportar o

“custo financeiro” da manutenção deste estoque no período, diminuindo o

resultado final da venda dos produtos. Assim, para lucrar com tal

negociação, o preço a ser cobrado deve cobrir o custo de compra da

mercadoria vendida e os encargos financeiros de mantê-la estocada por

determinado prazo. Dessume-se, então que a empresa lucrará na venda

somente se o “custo financeiro” do estoque, somado ao custo de compra, for

inferior ao preço de venda à vista. Portanto, é necessário calcular o valor do

“custo financeiro“ máximo que a empresa pode suportar. (WERNKE, 2005,

p.184-185).

A fórmula sugerida pelo autor citado permite encontrar o custo financeiro

associado, devendo considerar o prazo de estocagem da mercadoria. Ou seja, RVdr

= PVVdv – [CMVVdp * (1 + kc)^pe]. Em tal fórmula:

RVdr = resultado da venda na data de recebimento da venda

PVVdv = preço de venda à vista na data da venda

CMVVdp = custo de compra (à vista) da mercadoria vendida

kc = custo de captação de recursos

pe = prazo de estocagem

* = operação matemática de multiplicação

^ = operação matemática de exponenciação.

Para facultar o entendimento, faz-se uso de exemplo numérico com os

seguintes fatores:

• custo de compra da mercadoria à vista (CMVVdp): $ 10.000

• preço de venda da mercadoria à vista (PVVdv): $12.800

• prazo de estocagem (pe): 90 dias ou 3 meses

O resultado da venda envolvendo os itens mencionados pode ser expresso

pela equação:

RVdr = PVVdv – [CMVVdp * (1 + kc) ^ pe]

RVdr = 12.800 – [10.000 * (1 + kc) ^3]

Isolando a incógnita obtêm-se:

(1 + kc) ^ pe = [ PVVdv/CMVVdp]

(1 + kc) ^ 3 = [12.800/10.000]

(1 + kc) ^ 3 = 1,280000

kc = [(1,280000) ^ (1/3)] – 1

kc = [(1,280000) ^ 0,333333...] – 1

kc = 0,0857670 ou 8,57670% ao mês

O resultado da fórmula (8,57670% ao mês) expressa o custo de captação

de recursos máximo para que a venda nas condições do exemplo citado não

implique em prejuízo, conforme demonstrado a seguir:

a) preço de venda: $12.800;

b) custo de compra da mercadoria vendida: $ 10.000;

c) (a - b) Lucro bruto (antes das despesas financeiras): $ 2.800 ($ 12.800 - $

10.000);

d) despesas financeiras: $2.800 (considerando CMV * [((1 + kc)^pe) – 1],

onde CMV = $ 10.000, kc = 8,57670% ao mês e pe = 3 meses);