Prof. Luiz Antonio de Carvalho

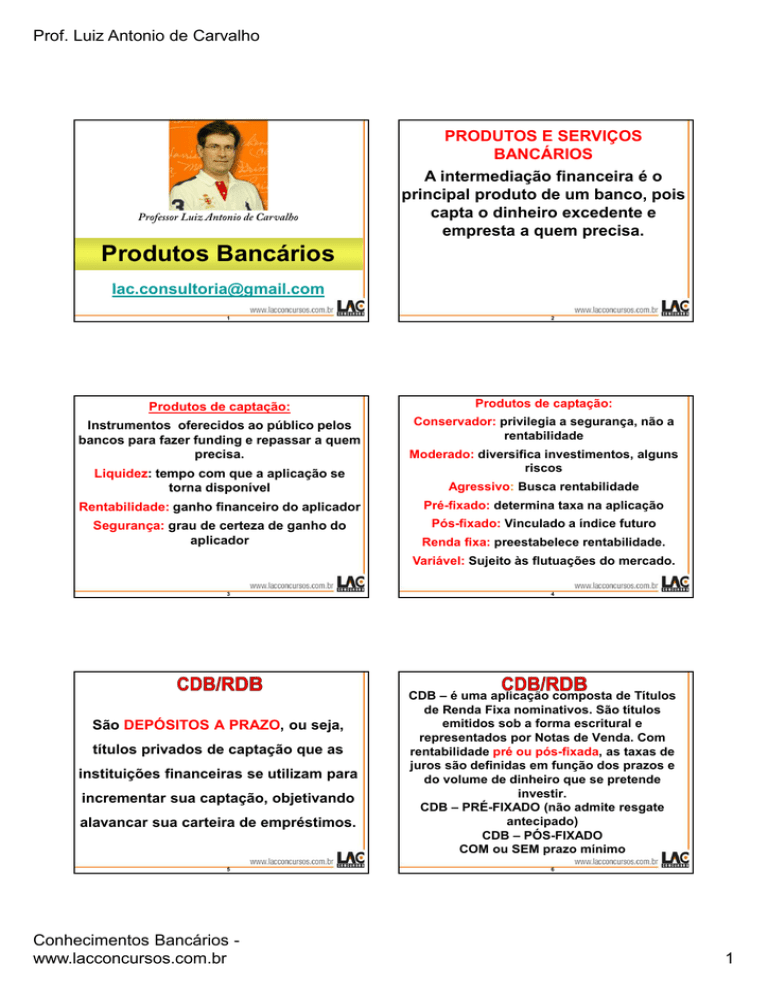

PRODUTOS E SERVIÇOS

BANCÁRIOS

Professor Luiz Antonio de Carvalho

A intermediação financeira é o

principal produto de um banco, pois

capta o dinheiro excedente e

empresta a quem precisa.

Produtos Bancários

[email protected]

1

2

Produtos de captação:

Produtos de captação:

Instrumentos oferecidos ao público pelos

bancos para fazer funding e repassar a quem

precisa.

Conservador: privilegia a segurança, não a

rentabilidade

Liquidez: tempo com que a aplicação se

torna disponível

Moderado: diversifica investimentos, alguns

riscos

Agressivo: Busca rentabilidade

Rentabilidade: ganho financeiro do aplicador

Pré-fixado: determina taxa na aplicação

Segurança: grau de certeza de ganho do

aplicador

Pós-fixado: Vinculado a índice futuro

Renda fixa: preestabelece rentabilidade.

Variável: Sujeito às flutuações do mercado.

3

São DEPÓSITOS A PRAZO, ou seja,

títulos privados de captação que as

instituições financeiras se utilizam para

incrementar sua captação, objetivando

alavancar sua carteira de empréstimos.

5

Conhecimentos Bancários www.lacconcursos.com.br

4

CDB – é uma aplicação composta de Títulos

de Renda Fixa nominativos. São títulos

emitidos sob a forma escritural e

representados por Notas de Venda. Com

rentabilidade pré ou pós-fixada, as taxas de

juros são definidas em função dos prazos e

do volume de dinheiro que se pretende

investir.

CDB – PRÉ-FIXADO (não admite resgate

antecipado)

CDB – PÓS-FIXADO

COM ou SEM prazo mínimo

6

1

Prof. Luiz Antonio de Carvalho

CDB: Estes títulos podem ser

negociados e transferidos a um

terceiro a qualquer momento

através do “Termo de Cessão de

Diretos”, emitido entre as partes

negociantes do CDB e registrado

na própria instituição financeira ou

em cartório.

7

A principal diferença entre CDB e

RDB é que, enquanto o CDB é

negociável e transferível, o RDB é

inegociável e intransferível.

Por conseguinte, o RDB não

permite retirada antecipada dos

recursos aplicados nem

negociação em mercado

secundário.

9

Recibo de Depósito Bancário- RDB é uma

aplicação composta de Títulos de Renda Fixa

nominativos e intransferíveis, emitidos sob a forma

escritural e representados por Notas de Vendas.

Como uma opção de investimentos, o RDB

proporciona duas opções de rentabilidade: pré ou

pós-fixada, de acordo com a conveniência do

investidor. E para a definição das taxas, são

considerados os prazos e os volumes de recursos

que serão aplicados. Esta aplicação prevê Imposto

de Renda retido na Fonte e incidindo sobre o

ganho de rendimentos, às mesmas alíquotas e

prazo do CDB.

8

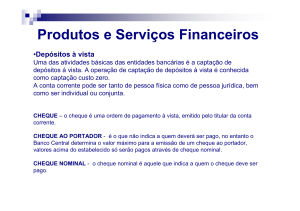

Aplicações financeiras de renda fixa:

Letra Hipotecária: Instrumento captação

recursos emitidos por agentes crédito

hipotecário; transferíveis; nominativos;

prazo mínimo 180 dias, máximo até

vencimento hipoteca

Cédula Hipotecária: promessa pagamento

com garantia real hipoteca; prazo igual ao

resgate da dívida, pode ser parcial.

10

Aplicações financeiras de renda fixa:

Serviços Bancários:

Cédula Pignoratícia de debêntures: Captação

para bancos comerciais para funding; 60

dias, valor de 90% ou menos do valor da

face.

Pagamento cheques; transferência de

fundos; cobranças; recebimentos tarifas,

impostos, aluguel de cofres; custódia de valores;

OP e câmbio.

Convênios: recebimentos por conta terceiros;

água, luz...

Telemarketing: atendimento via central 0800,

receptivo, ativo

11

Conhecimentos Bancários www.lacconcursos.com.br

12

2

Prof. Luiz Antonio de Carvalho

Dinheiro de plástico:

Cartão débito: saques, depósitos, pagamentos,

transferências

Cheque eletrônico: convênio banco / loja. Pode

ser pré-datado

Cartão de crédito: Estimula consumo, garante

pagamento para loja, pode ser internacional,

pago em moeda nacional

Cartão afinidade: vinculado clubes/empresas;

recebem % anuidades/faturamentos.

13

Banco virtual: Sem agência física, cliente

tem atendimento virtual ou pessoal em seu

escritório.

Cobrança bancária: Bancos cobram títulos

favor clientes; grande receita por serviços;

boletos com código barras.

15

Cartão co-Branded: vinculado grandes

empresas, oferecem bônus, milhas

Smart cards: Inteligentes, tem chips

informações econômicas e pessoais

Cartão valor agregado: Valor pré-definido,

utilizados em conveniados, tickets

alimentação, transportes.

Internet banking: Ligação computador

cliente com banco

B2B: Une virtual e criptografariamente cinco

empresas (comprador; fornecedor; banco;

transportadora, seguradora.

14

Vantagens na Cobrança de Títulos

Cobrança de títulos – título pode ser pago em

qualquer praça/banco até o vencimento. Após o

vencimento somente na agência que o emitiu ;

O boleto passa a substituir a duplicata, nota

promissória, letra de câmbio, etc.

Banco: aumento no valor de depósitos à vista,

aumento das receitas (tarifas) firmeza

relacionamento banco/cliente.

Clientes: crédito imediato valores dos títulos,

garantia na execução da cobrança, facilidades

de relacionamento com rede bancária.

16

PRODUTOS DE CAPTAÇÃO

PRODUTOS DE CAPTAÇÃO

Captação - obter recursos junto

seus clientes.

CDB/RDB - Pré/pós fixados – resgate pode

ser antecipado, porém com deságio – CDB

rural aplicado agropecuária.

Spread - diferença entre taxa paga

e cobrada.

Letras de Câmbio - títulos captação; banco

concede empréstimo/emite LC em que

devedor é tomador empréstimo.

Cédula Hipotecária - Promessa pagamento

garantia de hipoteca (imóveis, avião, navio).

17

Conhecimentos Bancários www.lacconcursos.com.br

18

3

Prof. Luiz Antonio de Carvalho

Operações de crédito bancário

Empréstimos: Não tem destinação

definida

Financiamentos: Vinculado a aquisição

de bens/serviços

Operações de crédito mais comuns:

PF - Cheque especial; crédito pessoal;

crédito direto ao cliente; empréstimos a

aposentados; sob consignação; CDC e

CDC interveniência (financiamento ao

consumidor pelo lojista, banco financia

o lojista)

PJ : Hot Money; capital de giro; capital

fixo; cheque especial; crédito rotativo;

desconto de títulos

19

Operações de crédito mais comuns:

Conta garantida/cheque especial:

Disponível para PF e PJ com limite préestabelecido; saques a descoberto

20

Operações crédito para Pessoa Jurídica:

Hot Money: curtíssimo prazo (1 a 29 dias)

rotineiro; garantia NP avalizada sócios

empresa.

Capital de Giro: Recursos para

compromissos diários, fornecedores,

salários, encargos; normalmente 30 dias,

garantido com títulos caucionados.

Capital fixo: Financia compra construção de

instalações, máquinas e equipamentos;

longo prazo; recursos do BNDES.

21

22

Operações crédito para Pessoa Jurídica:

Produtos de empréstimos

Descontos de títulos: Valores que o credor

tem a receber; banco adianta valores,

descontando juros (duplicatas; NP;

debêntures; cheques e warrants –

conhecimentos depósitos)

Crédito direto ao consumidor: bens consumo

duráveis; alienados fiduciariamente; exige-se

seguros até liquidação ; pode ser PF ou PJ

Vendor: Banco adianta ao vendedor o valor

suas vendas; cobra do comprador com

encargos; vendedor garante o pagto;

encargos dedutíveis imposto renda.

23

Conhecimentos Bancários www.lacconcursos.com.br

Crédito pré-aprovado: cliente preferencial;

pagável até 12 meses; garantias fidejussórias

(outra pessoa assume pagamento total ou

parcialmente se o devedor não o fizer).

Empréstimos sob consignação: Pagamento

prestações são descontados da folha de

pagamento; juros e riscos baixos.

24

4

Prof. Luiz Antonio de Carvalho

Produtos de empréstimos

MOVIMENTAÇÃO DE CONTAS CORRENTES

Cheques Especiais: crédito concedido só

quando saldo negativo, liquidez imediata, juros

altos pois $ fica disponível para clientes.

Desconto de Títulos: antecipação de recursos

aos clientes, desconto duplicatas, NP (cheques,

vendas cartões) se inadimplido o banco tem

direito regresso.

Guia de Retirada: também chamada de cheque avulso,

‘e um documento de saque exclusivamente para uso na

agencia bancaria, sendo fornecida ao correntista

somente no momento do saque.

Cartão magnético: e um cartão de plástico dotado de

uma tarja magnética e/ou um chip, que permite

consultas, saques e demais operações bancarias nos

terminais eletrônicos dos bancos ou dos

estabelecimentos comerciais conveniados.

Internet Banking: e uma tecnologia que permite o

acesso do cliente a sua conta, para consulta e

transações eletrônicas, por meio do site do banco.

25

26

Segundo o BACEN - CETIP

TÍTULOS DE RENDA FIXA PRIVADOS

Certificados de Depósito Bancário - CDB,

Recibos de Depósito Bancário - RDB,

Depósitos Interfinanceiros - DI, Letras de

Câmbio-LC, Letras Hipotecárias - LH,

debêntures e commercial papers, entre

outros.

(BB/CESGRANRIO/2010) A letra de câmbio é o

instrumento de captação específico das sociedades de

crédito, financiamento e investimento, sempre emitida

com base em uma transação comercial e que,

posteriormente ao aceite, é ofertada no mercado

financeiro. A letra de câmbio é caracterizada por ser um

título

(A) ao portador, flexível quanto ao prazo de vencimento.

(B) nominativo, com renda fixa e prazo determinado de

vencimento.

(C) atrelado à variação cambial.

(D) negociável na Bolsa de Valores, com seu

rendimento atrelado ao dólar.

(E) pertencente ao mercado futuro de capitais, com

renda variável e nominativo.

29

Conhecimentos Bancários www.lacconcursos.com.br

D

01

27

02

(BB/CESGRANRIO/2010) A operação de

antecipação de um recebimento, ou seja,

venda de uma duplicata (crédito a receber)

para uma sociedade de fomento mercantil,

mediante o pagamento de uma taxa

percentual atrelada ao valor de face da

duplicata, constitui o

(A) leasing.

(B) hot money.

(C) spread.

(D) factoring.

(E) funding.

B

28

Sociedades de Crédito, Financiamento e Investimento

A letra de câmbio é

caracterizada por ser um título

nominativo, com renda fixa e

prazo determinado de

vencimento.

30

5

Prof. Luiz Antonio de Carvalho

(BB/FCC/2011) As sociedades de crédito,

financiamento e investimento

(A) captam recursos por meio de aceite e

colocação de letras de câmbio.

(B) participam da distribuição de títulos e

valores mobiliários.

(C) são especializadas na administração de

recursos de terceiros.

(D) desenvolvem operações de financiamento

da atividade produtiva para suprimento de

capital fixo.

(E) são instituições financeiras públicas ou

privadas.

A

03

31

(BB/CESGRANRIO/2010) A operação bancária de vendor

finance é a prática de financiamento de vendas com base no

princípio da

(A) obtenção de receitas, que viabiliza vantagens para o

cliente em uma transação comercial.

(B) cessão de crédito, que permite a uma empresa vender

seu produto a prazo e receber à vista o pagamento do Banco,

mediante o pagamento de juros.

(C) concentração do risco de crédito, que fica por conta da

empresa compradora em troca de uma redução da taxa de

juros na operação do financiamento das vendas.

(D) troca ou negociação de títulos de curto prazo por

recebíveis de longo prazo, sem custos para ambas as partes.

(E) retenção de crédito lastreado por títulos públicos e

vinculado a transações comerciais, garantindo ao vendedor o

recebimento total de sua duplicata.

05

33

B

(BB/CESGRANRIO/2010) Para financiar suas

necessidades de curto prazo, algumas empresas

utilizam linhas de crédito abertas com

determinado limite cujos encargos são cobrados

de acordo com sua utilização, sendo o crédito

liberado após a entrega de duplicatas, o que

garantirá a operação. Esse produto bancário é o

(A) Crédito Direto ao Consumidor (CDC).

(B) empréstimo compulsório.

(C) crédito rotativo.

(D) capital alavancado.

(E) cheque especial.

04

32

C

(CAIXA/CESGRANRIO/2008) Ao título de

crédito comercial em que o .“emitente.”

obriga-se, por escrito, a pagar a uma

pessoa “beneficiária” uma determinada

importância dá-se o nome de

(A) Certificado de Depósito Bancário

(CDB).

(B) cheque.

(C) cédula hipotecária.

(D) nota fiscal.

(E) nota promissória.

06

34

E

http://www.facebook.com/prof.luiz.antonio

Até a próxima

Abraços

35

Conhecimentos Bancários www.lacconcursos.com.br

6