VI SEMEAD

ENSAIO

FINANÇAS

Avaliação de Empresas Brasileiras de Capital Fechado

Autores:

Almir Ferreira de Sousa – Professor Livre-Docente da Faculdade de Economia, Administração

e Contabilidade da Universidade de São Paulo, São Paulo, Brasil. E-mail: [email protected]

Douglas Dias Bastos – Mestrando em Administração da Faculdade de Economia, Administração

e Contabilidade da Universidade de São Paulo, São Paulo, Brasil. E-mail: [email protected]

Roy Martelanc – Professor Doutor do Departamento de Finanças da Faculdade de Economia,

Administração e Contabilidade da Universidade de São Paulo, São Paulo, Brasil. E-mail:

[email protected]

1

AVALIAÇÃO DE EMPRESAS BRASILEIRAS DE CAPITAL FECHADO

Resumo:

O presente trabalho tem por objetivo analisar a avaliação de empresas brasileiras que possuem

capital fechado. Avaliar uma empresa de capital fechado constitui-se um verdadeiro desafio ao

analista, uma vez que toda teoria financeira está construída em termos de capital aberto, ou seja,

os modelos financeiros para avaliação levam em conta quase que somente empresas de capital

aberto (ações negociadas em Bolsa de Valores). A partir disso, o trabalho procura encontrar

meios adequados para se realizar uma boa avaliação, meios estes que na maioria das vezes levam

muito mais em conta a subjetividade do analista amparada pela teoria existente. O trabalho

analisa a avaliação por meio do método do fluxo de caixa descontado (DCF) por entender que

este método é ainda o mais difundido e apropriado para empresas de capital fechado. Os dois

parâmetros essências para se calcular a avaliação por este método são: Estimar os fluxos de caixa

da empresa e encontrar o custo de capital da empresa. Estimar custo de capital para empresas de

capital fechado no Brasil é o grande desafio na avaliação, pois a taxa de desconto da empresa

deve embutir o risco apropriado, em que a teoria existente sobre risco-retorno está baseada no

mercado de capitais, sobretudo o americano. O trabalho termina com um caso prático de

avaliação de uma empresa brasileira que atua no ramo de transporte de valores.

Corpo do Artigo:

O presente artigo está assim estruturado:

-

Introdução;

Revisão da Literatura;

Problema de Pesquisa;

Coleta de Dados;

Análise e Discussão

Considerações Finais

Bibliografia.

2

1) Introdução

Desde as décadas de 70 e 80 as empresas americanas vêm passando por processos de

fusões, aquisições, joint ventures, parcerias e afins que tem provocado uma enorme modificação

no mercado, e sobretudo na economia americana e mundial. No Brasil este fenômeno tem se

verificado a partir do início dos anos 90, com a abertura comercial brasileira que se propõe a

inserir o Brasil na economia mundial.

O Brasil passou a última década por gigantescos processos de privatização, como o das

telecomunicações, setor bancário, setor siderúrgico e energia elétrica (para citarmos os mais

divulgados). Não obstante, o país passou a ser uma importante alternativa de investimentos por

parte das empresas estrangeiras, que com o aporte volumoso de capital adquiriram várias

empresas nacionais. Com isso as empresas no país ganharam um dinamismo muito grande

influenciado por práticas administrativas que as transformaram em empresas mais eficientes em

termos de gestão e produção.

O Brasil como um país emergente e em desenvolvimento sempre está atraindo a atenção

dos investidores, não somente dos especuladores, mas dos investidores que injetam capital para

abrir fábricas, comprar empresas, participar de fusões. A partir daí, surge a primeira indagação

por parte dos investidores e das empresas alvo: Quanto vale determinada empresa? A resposta a

esta pergunta não é fácil em termos de Brasil por inúmeras razões. Conforme veremos no

decorrer deste trabalho há uma série de problemas que prejudicam o investidor, sobretudo

estrangeiro, ao analisar determinado investimento. Dentre eles podemos citar: mercado de

capitais incipiente e de pouco volume transacionado por poucas empresas, a maioria das

empresas brasileiras são familiares e de capital fechado, há um emaranhado de leis confusas e

sobrepostas, falta de um histórico de mercado confiável, mudanças continuas da economia e da

moeda vigente, entre outros.

Como se pode perceber ao avaliar uma empresa qualquer, o analista necessita solucionar os

problemas apresentados e ainda por cima encontrar alguns meios que torne sua avaliação a mais

precisa possível.

O presente trabalho tem por objetivo avaliar empresas brasileiras de capital fechado. O

grande problema é encontrar o custo de capital da empresa, pois o analista deverá lançar mão de

alguns recursos subjetivos passíveis de críticas.

2) Revisão Bibliográfica

2.1) Abordagens para a Avaliação

Todo ativo pode ser avaliado. Esta é a máxima dos analistas quando dizem que todo o ativo

por mais complexo que possa ser pode ser avaliado, desde algo de pequeno valor até as maiores

empresas mundiais. No entanto, a complexidade de informações aumenta à medida que aumenta

o ativo a ser avaliado. Por exemplo, quando se avalia um imóvel residencial o analista necessita

de informações diferentes de quando se analisa a aquisição de uma empresa de telecomunicações

na Europa.

De acordo com Damodaran (2000, p. 2-4) a avaliação deve procurar seguir algumas

normas, tais como: a avaliação não é algo certo e objetivo e sim caracterizado pela subjetividade,

uma vez realizada a avaliação ela pode mudar constantemente de acordo com as variáveis

utilizadas na sua avaliação, haverá sempre incertezas quanto à avaliação precisa, a qualidade da

3

avaliação está na busca de dados confiáveis e certos e não somente no método quantitativo, não

pode haver grandes diferenças entre a avaliação do analista e a do mercado, pois o mercado está

quase sempre certo e o processo de avaliação é mais importante que o produto da avaliação

(valor).

Os analistas dispõem de várias ferramentas para avaliação, e de acordo com as

características de determinado ativo o analista utilizará uma ferramenta. Há basicamente três

abordagens para a avaliação. A primeira delas, avaliação por fluxo de caixa descontado,

relaciona o valor de um ativo ao valor presente dos fluxos de caixa futuros esperados relativos

aquele ativo. Copeland, Koller & Murrin (2000, p.135) sustentam que o valor de uma empresa é

movido por sua capacidade de geração de fluxo de caixa no longo prazo. A capacidade de

geração de fluxo de caixa de uma empresa (e, portanto, sua capacidade de criação de valor) é

movida pelo crescimento no longo prazo e pelos retornos obtidos pela empresa sobre o capital

investido em relação ao custo do seu capital. Será esta a abordagem discutida no trabalho. A

segunda abordagem é a avaliação relativa, que estima o valor de um ativo enfocando a

precificação de ativos “comparáveis” relativamente a uma variável comum, como lucros, fluxos

de caixa, valor contábil ou vendas. Um exemplo desta abordagem é a utilização de um índice

preço/lucro setorial médio, para avaliar uma empresa, pressupondo-se que as outras empresas do

setor são comparáveis à empresa objeto da avaliação e que o mercado, em média, precifica essas

empresas de modo correto. A terceira, avaliação de direitos contingentes, utiliza modelos de

precificação de opções para medir o valor de ativos que possuem características de opções. Um

direito contingente ou opção é um ativo que se paga apenas sob determinadas contingências – se

o valor do ativo subjacente exceder um valor preestabelecido para uma opção de venda ou atingir

um valor menor que o preestabelecido para uma opção de venda ou atingir um valor menor que o

preestabelecido para uma opção de compra.

O presente trabalho irá utilizar a abordagem de fluxos de caixa descontados (DCF) por

entender que este método é ainda o mais eficiente para avaliar ativos, no caso empresas. Esta

abordagem tem sua fundamentação na regra de valor presente, onde o valor de qualquer ativo é o

valor presente dos fluxos de caixa futuros dele esperados.

Os fluxos de caixa irão variar de ativo para ativo – dividendos de ações, cupons (juros),

rendimentos de aplicações financeiras, fluxos de caixa de um projeto real. A taxa de desconto

será uma função do grau de risco inerente aos fluxos de caixa estimados, com taxas maiores para

os ativos mais arriscados e taxas mais baixas para projetos mais seguros.

Existem dois caminhos para a avaliação por fluxo de caixa descontado: o primeiro é avaliar

apenas a participação acionária do negócio, enquanto o segundo é avaliar a empresa como um

todo, que inclui, além da participação acionária, a participação dos demais detentores de direitos

na empresa (detentores de bônus, acionistas preferenciais, etc). Embora ambas as abordagens

descontem fluxos de caixa esperados, os fluxos de caixa e taxas de desconto relevantes são

diferentes em cada caminho. O propósito desse trabalho é avaliar a empresa toda, pois no caso

estudado não há acionistas.

O valor da empresa é obtido descontando-se os fluxos de caixa esperados para a empresa,

ou seja, os fluxos de caixa residuais após a realização de todas as despesas operacionais e

impostos, mas antes do pagamento de dívidas, pelo custo médio ponderado de capital, que é o

custo dos diversos componentes de financiamento utilizados pela empresa, com pesos em

conformidade com suas proporções de valor de mercado.

4

Valor da Empresa =

Onde:

t=

t=1

FCFFt

(1+ WACC)t

FCFFt = Fluxo de Caixa Livre da Empresa no período t

WACC = Custo Médio Ponderado de Capital

Embora as duas abordagens utilizem definições diferentes de fluxo de caixa e taxas de

desconto produzirão estimativas consistentes de valor, desde que o mesmo conjunto de

pressuposições seja utilizado em ambas. O erro-chave a ser evitado é combinar fluxos de caixa e

taxas de desconto, uma vez que descontar fluxos de caixa para o patrimônio líquido a valor

presente pelo custo médio ponderado de capital levará a um desvio crescente no valor da

empresa, ao passo que descontar os fluxos de caixa para a empresa a valor presente pelo custo do

patrimônio líquido produzirá um desvio decrescente no valor da empresa.

Aplicabilidade da Abordagem e Limitações do método DCF

A avaliação pelo fluxo de caixa descontado a valor presente é baseada em fluxos de caixa e

taxas de desconto futuros. Dadas essas necessidades de informação, esta abordagem é a mais fácil

de ser utilizada para ativos (empresas) cujos fluxos de caixa sejam atualmente positivos e que

possam ser estimados para períodos futuros com algum grau de confiabilidade, e onde exista um

substituto para risco que possa ser utilizado para a obtenção de taxas de desconto. Quanto mais

longe desse cenário ideal estivermos, mais difícil se tornará a avaliação pelo fluxo de caixa

descontado. Damodaran (2000, p.15-16) cita alguns cenários em que a avaliação pelo fluxo de

caixa descontado poderá encontrar dificuldades e necessitar de adaptações, tais como: Empresas

em Dificuldade, Empresas Cíclicas, Empresas com Ativos Não-Utilizados, Empresas com

Patentes ou Opções de produtos, Empresas em Processo de Reestruturação, Empresas Envolvidas

em Aquisições. Para Empresas de Capital Fechado, Damodaran diz que o maior problema ao se

usarem modelos de avaliação por DCF para avaliar empresas de capital fechado é a medição de

risco – para utilização na estimativa da taxa de desconto – uma vez que a maioria dos modelos de

risco/retorno exige que os parâmetros de risco sejam estimados a partir de preços históricos do

ativo objeto de análise. Como títulos de empresas de capital fechado não são negociados em

bolsa, isto não é possível. Adiante serão apresentadas as soluções para estes problemas.

2.2) Estimativa de Fluxos de Caixa

Para se utilizar o método DCF há necessidade de dois parâmetros, sem os quais é

impossível calcular o valor de uma empresa : Os fluxos de caixa futuros e a taxa de desconto.

Com relação à estimativa de fluxos futuros, verifica-se que há basicamente dois tipos de fluxos

de caixa: para o acionista e o da empresa. Quando se calcula o fluxo de caixa da empresa, a taxa

de desconto a ser utilizada é o custo de capital médio ponderado (WACC) que leva em conta

também o capital de terceiros.

Antes da análise dos fluxos de caixa da empresa, é de suma importância evidenciar as

diferenças entre fluxos de caixa do acionista e o lucro líquido da empresa. A medida padrão dos

retornos para investidores em patrimônio líquido, em termos contábeis, continua sendo o lucro

5

líquido, que desempenha um papel significativo em muitos modelos de avaliação. Na avaliação

por fluxo de caixa descontado, o foco é em fluxos de caixa. Os fluxos de caixa líquidos do

acionista são diferentes do lucro líquido por vários motivos. Primeiro, todos os encargos que não

desembolsam caixa são novamente somados ao lucro líquido para se chegar aos fluxos de caixa

provenientes de operações, como por exemplo a depreciação. Segundo, os fluxos de caixa do

acionista são fluxos de caixa residuais após o atendimento de desembolsos de capital e

necessidades de capital de giro, embora o lucro líquido não inclua qualquer um dos dois.

Uma questão básica em avaliação é a de saber se investidores se importam mais com o

lucro líquido ou com fluxos de caixa, ao determinarem os preços de mercados de ações. Há

circunstâncias em que as ações empreendidas por uma empresa aumentam os lucros utilizando-se

de alterações no método de depreciação e controles de estoques, porém o mercado reage de forma

negativa a essas manobras, pois o mercado dá atenção ao fluxo de caixa gerado e não tanto ao

lucro que pode ser manipulável. Para Rappaport (2001, p.92-93) o valor presente dos fluxos de

caixa futuros de uma empresa, e não seus lucros trimestrais, determina o preço de sua ação, em

que o mercado adota a visão de longo prazo. Portanto, a evidência mais direta vem da avaliação

do que o preço da ação nos diz sobre as expectativas do mercado com relação ao desempenho

futuro da empresa.

Uma empresa é composta de todos os seus detentores de direitos e inclui, além dos

investidores em patrimônio líquido, os detentores de obrigações e acionistas preferenciais. Os

fluxos de caixa para a empresa são, portanto, os fluxos de caixa acumulados de todos esses

detentores de direitos.

Em termos gerais, os fluxos de caixa para a empresa são os fluxos de caixa que sobram após

o pagamento de despesas operacionais e impostos, mas antes que sejam realizados quaisquer

pagamentos a detentores de direitos. Há duas maneiras para se calcular esses fluxos de caixa.

Uma delas é acumularem os fluxos de caixa para diversos detentores de direitos da empresa. A

outra abordagem, que deverá resultar num número equivalente, começa com os lucros antes do

pagamento de juros e impostos.

EBIT (1 – alíquota de imposto)

+ Depreciação

- Desembolsos de Capital

- Necessidades de Capital de Giro

= Fluxos de Caixa Livre da Empresa

Os fluxos de caixa da empresa serão, de modo geral, maiores do que os fluxos de caixa do

acionista em qualquer empresa alavancada, e iguais em empresa não-alavancadas.

Como os fluxos de caixa da empresa antecedem o pagamento de dívidas, não são afetados

pelo montante do endividamento assumido pela empresa. Isto não implica, entretanto, que o valor

da empresa obtido por meio do desconto de fluxos de caixa da empresa pela média ponderada do

custo de capital não sofra os efeitos da alavancagem. À medida que uma empresa assume maior

parcela de endividamento, a média ponderada do custo de capital pode mudar, fazendo com que o

valor da empresa também se altere. Se a média ponderada do custo de capital decresce, o valor da

empresa crescerá.

Intuitivamente, pode parecer razoável que os fluxos de caixa da empresa devam refletir os

benefícios fiscais decorrentes de despesas com juros. Entretanto, o beneficio fiscal proveniente da

dívida já está refletido na média ponderada do custo de capital, por meio da utilização de custo de

6

dívida após o pagamento de impostos, e será computado em dobro, se também for incluído nos

fluxos de caixa.

Outro aspecto importante está na vida útil do ativo a ser avaliado, pois a vida útil dos ativos

pode ser considerada finita ou infinita. Uma empresa sadia a ser avaliada deveria ser considerada

com vida útil infinita. Avaliar um ativo de vida útil finita requer pressuposições sobre a vida do

ativo e o valor do ativo ao final de sua vida útil. Este valor de salvado ou residual geralmente

representa uma fração do custo inicial do ativo, uma vez que seu valor decresce ao longo de sua

vida útil. Avaliar um ativo com vida infinita requer a estimativa do valor do ativo ao final do

horizonte finito. Este valor “final” reflete os fluxos de caixa futuros esperados gerados pelo ativo,

e geralmente é significativamente mais elevado do que o valor inicial, devido ao crescimento dos

fluxos de caixa. Freqüentemente, uma parcela significativa do valor presente provém deste valor

final, tornando a sua estimativa um item-chave da avaliação.

Copeland, Koller & Murrin (2000, p.275) dividem o valor da empresa em duas partes, o

valor presente do fluxo de caixa durante o período de previsão explícita e o valor do fluxo de

caixa após o período de previsão explícita . Este segundo termo representa o valor contínuo.

Trata-se do valor do fluxo de caixa previsto da empresa para além do período de previsão

explícita. Admitindo-se uma taxa de crescimento constante durante este período, elimina-se a

necessidade de se prever em detalhes o fluxo de caixa da empresa por um período prolongado.

Para Damodaran (2000, p.301), se a empresa alcançar uma situação de equilíbrio (estado estável)

e depois de n anos começar a crescer a uma taxa de crescimento estável gn, o valor da empresa

poderá ser descrito como:

t=n

Valor da Empresa =

t=1

FCFFt

(1+ WACC)t

+

FCFFn+1 / (WACC – gn)

(1 + WACC)n

Há várias maneiras de encontrar a taxa de crescimento dos fluxos de caixa da empresa. Para

o propósito deste artigo a taxa de crescimento será constante, sendo adotada como estimativa uma

média do PIB do Brasil dos últimos 8 (oito) anos para fins de taxa de crescimento.

Damodaran (2000, p.347) identifica alguns problemas para se estimar fluxos de caixa de

empresas de capital fechado, tais como: dificuldades em se chegar à taxas de crescimento futuras;

ao se calcular fluxos de caixa a dificuldade em distinguir a remuneração da gerência e o retorno

sobre capital e ausência das rígidas exigências de divulgação de informações a que as empresa de

capital aberta estão sujeitas também faz com que os relatórios financeiros de empresas fechadas

sejam menos confiáveis.

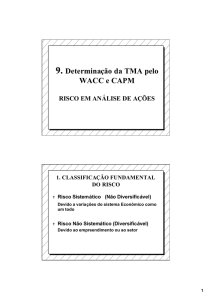

2.3) Estimativa da Taxa de Desconto

O segundo parâmetro e o mais complicado na avaliação por DCF é a taxa de retorno ou

custo de capital da empresa. Se a empresa for financiada tanto por capital próprio quanto capital

de terceiros tem-se o Custo Médio Ponderado de Capital (WACC). Se a empresa for financiada

7

apenas por capital próprio, tem-se o custo de patrimônio líquido que é o retorno que os acionistas

ou proprietários da empresa exigem para serem remunerados.

O WACC é calculado da seguinte maneira:

WACC =

E

+

D

Ke

Kd

D+E

D+E

Onde:

Ke = custo do capital próprio;

Kd = custo efetivo das dividas = Kd (1-T) ; T = imposto de renda;

E = valor de mercado do capital próprio (equity);

D = valor de mercado das dividas (debt).

Os problemas da estimativa do WACC em empresas de capital fechado devem-se ao fato de

elas não possuírem ações e títulos de dívida negociados em Bolsa de Valores, de onde deriva a

inexistência de valores de mercado de suas dívidas e capitais próprios. Em substituição, são

utilizados os valores constantes nos demonstrativos financeiros, procedimento que acarreta uma

série de problemas. Quanto ao cálculo específico do custo do capital próprio, a inexistência de

ações ativamente negociadas inviabiliza a estimativa de elementos como o coeficiente de risco

sistemático (beta). Fatos como a concentração excessiva do mercado de capitais brasileiro na

negociação de poucos papéis e a quase inexistência de representatividade de alguns setores em

Bolsa de Valores contribuem para tornar o problema do calculo de Ke ainda mais complexo.

A taxa de desconto para avaliar uma empresa ou um projeto deve embutir o risco da qual se

“pagará” um retorno ao investidor para o risco assumido. O modelo de risco-retorno mais

difundido nos últimos anos tem sido o CAPM (Capital Asset Pricing Model) que é um modelo de

precificaçao de ativos financeiros. No CAPM os investimentos são analisados sob duas

dimensões: o retorno esperado sobre o investimento e o risco ou variância nos retornos esperados.

No entanto, nem toda a variância de uma ação é recompensada, apenas aquela que não pode ser

eliminada pela diversificação. Dessa maneira, o modelo divide o risco total de um ativo em dois:

risco sistemático ou não- diversificável que é aquele risco a que estão expostas todas as ações de

um país, e risco não-sistemático ou diversificável que é aquele risco inerente à determinada

empresa.

De acordo com a chamada Racionalidade dos Investidores, todos deterão a carteiras com

diversas combinações entre ativos livres de risco e a carteira de mercado (esta carteira é composta

pela combinação de todos os ativos com risco existentes, em proporções correspondentes aos

seus valores de mercado. Para o Brasil pode-se adotar o índice Bovespa como proxy da carteira

de mercado) cabendo a diferença de acordo com as estratégias e aversão ao risco do investidor.

Portanto, o risco de qualquer ativo individual será medido relativamente à carteira de mercado,

ou seja, pelo montante de risco que o título adicionará à carteira (covariância entre os retornos

desse título e os da carteira de mercado). Essa medida, padronizada pela divisão pela variância de

mercado é chamada de beta e aceita como uma medida padronizada de risco não-diversificável

de um ativo. O beta (coeficiente de risco sistemático) é a medida de volatilidade dos retornos de

um título com relação aos retornos do mercado como um todo.

Para Bill Sharpe (um dos fundadores do CAPM), o retorno esperado sobre um ativo é

linearmente relacionado ao beta do ativo. Como o beta é a medida apropriada de risco, os títulos

com betas elevados devem ter retornos esperados superiores aos de títulos com betas menores.

A equação de retorno de um ativo de risco, dada pelo CAPM é composta por um

componente de retorno que seria obtido em aplicações à taxa livre de risco e outro componente

8

de retorno formado pelo prêmio em função da aplicação no mercado de títulos de risco (diferença

entre o retorno esperado da carteira de mercado e a taxa livre de risco) multiplicado pelo beta do

ativo:

ERj = RF + (ERm – RF)

Onde:

ERj = retorno esperado do título;

RF = taxa livre de risco

= coeficiente de risco sistemático do título j

(ERm – RF ) = prêmio pelo risco de mercado.

Estimativa do Custo de Capital de Terceiros

Uma vez que as empresas tomam empréstimos para financiar seus projetos, surge a

necessidade de mensurar esse custo. Tal custo é, por sua vez, determinado em termos gerais por

meio das seguintes variáveis (Damodaran, 1999, p.78): nível corrente da taxa de juros; risco de

inadimplência da empresa e benefícios fiscais associados aos empréstimos – dada a condição de

dedutibilidade dos juros para fins de tributação, há beneficio no endividamento.

Deve-se considerar, também, que o prazo de vencimento e o montante do financiamento são

variáveis que influenciam o custo das dívidas.

Estimativa do Custo de Capital Próprio

É consenso entre os analistas a utilização do CAPM na mensuração do custo de capital

próprio, pois é ajustado ao risco e leva em conta a inflação esperada, mesmo admitidas falhas de

medição e de aplicação. Para aplicá-lo, precisa-se estimar três variáveis:

- taxa livre de risco: é representada, hipoteticamente, pelo retorno de um título ou portfolio

de títulos que não apresenta risco algum e correlação alguma com os retornos de qualquer

outro fator econômico (beta igual a zero);

- prêmio de risco de mercado: é a diferença entre o retorno médio do mercado acionário e o

retorno médio da taxa livre de risco em um período de análise. O histórico deste prêmio

inicia em 1926. Divergem os autores, contudo, na utilização da média aritmética ou

geométrica, sendo este um ponto passível de muitas discussões;

- coeficiente de risco sistemático (beta): é conseguido pela regressão linear entre os

retornos de uma ação e do índice representativo do mercado. A inclinação da reta (beta),

conseguida no gráfico da regressão linear, representa a sensibilidade dos retornos do

título, dadas pequenas mudanças nos retornos da carteira de mercado.

Com relação ao beta das empresas Ross, Westerfield & Jaffe (1995, p.250) os autores

propõem três determinantes do beta de uma ação:

- natureza cíclica das receitas: quanto maior a variação das receitas de uma empresa maior

será o risco de seus negócios, portanto maior será seu beta;

- alavancagem operacional: empresas com uma estrutura total de custos com maior

representação de custos fixos têm resultados mais suscetíveis às oscilações de vendas,

portanto, apresentam maior risco e conseqüentemente maior será seu beta;

9

-

alavancagem financeira: empresas endividadas são empresas com custos financeiros

fixos, o que torna seus resultados líquidos extremamente dependentes dos níveis de

vendas e dos lucros operacionais. Portanto, para essas empresas espera-se um beta maior.

Betas alavancados e desalavancados

Pode-se encarar uma empresa como uma carteira de investimentos (ativos). O beta de uma

carteira de investimentos nada mais é do que a média ponderada dos betas de seus componentes

(no caso de empresas, dividas e capital próprio). Assim, para a empresa há um beta de seus

ativos, um beta de suas dívidas e um beta de seu capital próprio, na seguinte relação:

ATIVOS = DIVIDAS D + CAPITAL PROPRIO E

D+E

D+E

Na prática, o beta das dívidas é muito baixo, cabendo a suposição de que tende a zero

(Ross, Westerfield & Jaffe, 1995, p.251). Assim, o beta da empresa (beta dos ativos ou beta

desalavancado - U) depende do beta do seu capital próprio e de sua estrutura de capital.

ATIVOS = CAPITAL PROPRIO E

D+E

No caso de uma empresa sem dívidas, o beta desalavancado é igual ao beta do patrimônio

líquido, sendo determinado apenas pela natureza cíclica de suas receitas e seu nível de

alavancagem operacional, a relação E/(D+E) é menor que 1, evidenciando que o beta dos ativos é

menor do que o beta do capital próprio (dito, agora, beta alavancado - L) nessa situação.

A relação entre ambos – beta alavancado e beta desalavancado – é dada pela seguinte

formula:

L = U (1 + D(1 – T) / E), onde T é a alíquota de imposto de renda

Outras abordagens para a estimativa de betas

A suposição em cima da qual é fundamentado o modelo CAPM requer preços de mercado

do ativo avaliado (no caso específico, das ações da empresa negociadas em Bolsa de Valores)

para a determinação do seu coeficiente de risco sistemático. Empresas de capital fechado não

permitem a aplicação padrão da regressão linear dos retornos de seus títulos e dos retornos de

mercado. Nesses casos, outras abordagens podem ser usadas para determinar os betas dessas

empresas (Damodaran, 1999, p.72-74 e Copeland, Koller & Murrin, 2000, p.299-304), as quais

são abordadas a seguir:

- utilização de empresas comparáveis: se a empresa de capital fechado a ser avaliada atua

num setor em que outras empresas (comparáveis em termos de risco de negócio e

alavancagem operacional) têm ações negociadas em Bolsa de Valores, pode-se proceder

calculando o beta médio desalavancado daquele setor, partindo do beta desalavancado de

cada empresa participante. De posse desse beta médio desalavancado de setor, calcula-se

o beta alavancado da empresa objeto de análise. As fórmulas para esse cálculo foram

apresentadas no item anterior;

10

-

-

utilização de betas contábeis: o beta contábil é calculado a partir dos lucros em vez dos

retornos. Os lucros periódicos da empresa (EBIT) são regredidos contra os lucros

agregados do setor ou contra um índice de mercado;

utilização de fatores fundamentais (regressão múltipla): consiste na combinação de

fatores básicos setoriais e da empresa para prever betas. As variáveis utilizadas são

encontradas nos demonstrativos de receita e no balanço patrimonial das empresas.

Problemas de estimação do Custo de Capital no Brasil

Para Tomazoni & Menezes (2002, p.42-43) o grande problema na estimação do custo de

capital em países emergentes deve-se à falta de dados históricos confiáveis e de relativa

estabilidade, quer se fale de taxas livres de risco, quer se fale de benchmarks da carteira de

mercado. A adoção do CAPM pressupõe títulos de longo prazo livres de risco e de baixa

dispersão em torno das médias de seus retornos. Pressupõe, ainda, índices de mercado de ações

abrangentes e ponderados pelo valor de mercado dessas ações, não pela liquidez de seus títulos

componentes. O CAPM supõe que existe um coeficiente de risco sistemático que expressa de

forma confiável a sensibilidade dos retornos dos títulos às oscilações do mercado, o que permite

concluir que a qualidade dos betas das ações avaliadas é diretamente proporcional a qualidade do

benchmark escolhido como carteira de mercado.

Continua Tomazoni & Menezes, no Brasil são encontrados problemas de estimação nas três

variáveis do CAPM – taxas livres de risco, betas e prêmios de mercado. Para alguns autores a

taxa livre de risco no Brasil poderia ser o Certificado de Depósito Interbancário (CDI) ou

caderneta de poupança. No entanto, estes índices são falhos ou porque sua aplicabilidade não é

possível para todas as empresas (CDI), ou porque não são tão livres de risco como a caderneta de

poupança. Quanto ao prêmio de mercado, pode-se utilizar uma proxy como o Índice Bovespa.

Mais uma vez surge o problema quanto à utilização deste índice, pois sua negociação é

concentrada em poucos papéis, o que torna seu índice pouco semelhante à carteira de mercado de

um investidor diversificado. Com relação aos betas Franceschini (1999, p.3) e Damodaran

(1999b, p.12) sugerem a alternativa de encontrar empresas abertas negociadas no mercado norteamericano, atuantes na mesma indústria e de estrutura similar à empresa brasileira em questão, e

trabalhar com o beta médio desalavancado encontrado para o setor e depois alavancado-o de

acordo com a estrutura de capital da empresa brasileira.

Devido a todos estes percalços, Franceschini (1999b, p.5) e Cavalcante (1999, p.71)

sugerem para o cálculo do custo de capital próprio de empresas brasileiras, a utilização do

modelo CAPM com dados norte-americanos ajustado ao chamado Risco-Brasil. A fórmula mais

abrangente é a apresentada por Damodaran (1999, p.15):

Ke = RF + (Prêmio de Risco em Mercados Maduros) + (Prêmio Risco do País)

Onde:

Ke = custo do capital próprio

= beta médio desalavancado do setor norte-americano compatível com o setor da empresa

estrangeira em análise, alavancado pela estrutura de capital da empresa brasileira;

Prêmio de Risco em Mercados Maduros = prêmio histórico (média geométrica) das ações de

empresas norte-americanas sobre os bônus do governo norte-americano (duração compatível com

a dos bônus escolhidos como taxas livres de risco);

= grau de exposição da companhia avaliada ao prêmio de risco de seu país (Brasil).

11

Damodaran (1999b, p.12) indica que o ideal é começar com a apuração da medida de risco

do país, baseada na diferença dos bônus corporativos de empresas norte-americanas de mesmo

risco do país da empresa em análise (ambos divulgados por agências classificadoras de risco).

Entretanto, a medida de risco do país é apenas um passo na determinação do prêmio de risco do

país. Sendo válida a suposição de que o prêmio de risco do país deve ser maior que o risco de sua

dívida, tal prêmio deve ser calculado como a multiplicação entre a medida de risco do país e a

relação entre o desvio padrão anualizado do índice de ações do país (Ibovespa) e o desvio padrão

anualizado do bônus corporativo desse mesmo país:

Prêmio de Risco-País = medida de risco do país x (INDICE DE AÇOES / BONUS DO PAIS)

Para uma coerência absoluta com os prazos determinados para taxas livres de risco e

prêmios de mercado, a relação ideal entre os desvios deveria contemplar um período maior (dez

anos), o que ajudaria a diminuir a volatilidade do indicador (Damodaran, 1999b, p.13).

3) Problema de Pesquisa

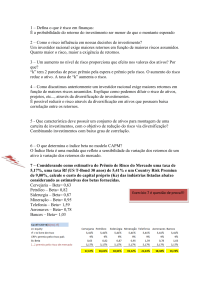

A fim de testar a teoria mostrada, calculou-se o valor da empresa PROSEGUR Brasil S/A

Transporte de Valores e Segurança, empresa espanhola com sede em São Paulo. Apesar da

empresa ser uma Sociedade Anônima, não possui ações negociadas em Bolsa de Valores. A

empresa é líder no segmento de transporte de valores com faturamento em 2001 de 154,4

milhões de dólares. Uma ressalva é a constatação da empresa ser espanhola e não brasileira. O

controle acionário para a Espanha ocorreu somente no início de 2002 e a transação financeira

(Valor de Compra) não foi divulgado, sendo mantido em sigilo pela empresa. O artigo pretende

avaliar esta empresa, a fim de se chegar a um valor de mercado à época da transação.

O modelo de avaliação adotado será o DCF com taxa de crescimento constante dos fluxos

de caixa da empresa.

4) Coleta de Dados

Os dados foram coletados da empresa e também do guia Melhores e Maiores da Revista

Exame de 2002.

Dados para o Fluxo de Caixa

Em 2001 a empresa apresentou os seguintes dados para cálculo de fluxo de caixa da

empresa, em dólares:

EBIT = 4,2 milhões

Alíquota de Imposto de Renda = 33%

Depreciação = 1,1 milhões

Desembolsos de Capital = 1,1 milhões

Necessidades de Capital de giro = 900 mil

12

Observação: De acordo com Damodaran (2000, p. 125) muitos analistas partem do pressuposto

de que a depreciação é igual ao dispêndio de capital em empresas em fase de crescimento estável,

como é o caso em questão.

Dados para o Custo de Capital próprio

Para o cálculo de custo de capital próprio, será utilizada a taxa livre de risco (RF) a partir da

média aritmética anual dos retornos dos Treasury-Bonds norte americanos de 30 anos de 5,21%.

O beta () de 0,925 foi conseguido mediante a alavancagem do beta desalavancdo médio de

empresas comparáveis norte-americana (0,49) pela estrutura de capital da empresa PROSEGUR

(relação D/E igual a 1,3256, pois 57% do capital da empresa é de terceiros e 43% do capital é

próprio). A alíquota de imposto de renda é igual a 33%. O prêmio de risco (R M) utilizado foi a

media aritmética do premio de risco para mercados maduros (ações T-Bonds, de 1928 a 2000) de

7,17% ao ano. O prêmio de risco ajustado (6,31% ao ano) foi conseguido pelo produto dos

fatores “prêmio de risco de default do Brasil” de 4,50% ao ano.

Dados para o Custo de Capital de Terceiros

A empresa trabalha com 57% de capital de terceiros a uma taxa média de juros (há vários

tipos de financiamento) de 1,15 % ao mês (14,71% ao ano) mais TR média de 2,70% ao ano. A

alíquota de imposto de renda é de 33% ao ano.

Dados para a taxa de crescimento dos fluxos de caixa da empresa

A empresa no ramo de transporte de valores tem como “matéria-prima” transportada

numerário (cédulas e moedas) bem como outros tipos de valores (cheques, vales refeição e

transporte, documentos, entre outros). Historicamente a empresa acompanha a variação da

economia, pois quando a economia cresce, aumenta o meio circulante no mercado, e quando a

economia decresce, diminui o meio circulante no mercado. Há outras variáveis importantes que

afetam o meio circulante como taxa de juros e o depósito compulsório, mas basicamente o que

move o ramo de transporte de valores é a variação do PIB. Portanto, considera-se a empresa com

crescimento estável para os próximos dez anos, e a média do PIB brasileiro para os últimos 8

(oito) anos (para coincidir com o inicio do Plano Real) apresentou um crescimento de 3,0%. No

entanto, será considerada uma taxa de crescimento de 4%, a fim de se trabalhar com uma taxa

alvo de crescimento que reflita um bom desempenho da economia brasileira.

5) Análise e Discussão

O fluxo de caixa da empresa em 2001 foi:

FCFF = EBIT (1- alíquota de imposto) + Depreciação – Desembolsos de Capital – Necessidades

de Capital de Giro

FCFF = 4.200.000(1 – 0,33) + 1.100.000 – 1.100.000 – 900.000 = Fluxo de Caixa da

PROSEGUR = U$ 1.914.000

O Custo de Capital Próprio foi:

13

Ke = RF + (RM – RF) + Prêmio de Risco Ajustado

Ke = 5,21 + 0,925(7,17) + 6,31

Ke = 18,15% ao ano

O Custo de Capital de Terceiros foi:

Kd = [( 1,1471) x (1,0270) – 1] x (1-0,33)

Kd = 11,93% ao ano

O Custo Médio Ponderado de Capital (WACC) foi:

WACC = Kd x D/ (D+E) + Ke x E/ (D+E)

WACC = 11,93 x 0,57/ (0,57+0,43) + 18,15 x 0,43/ (0,57 +0,43)

WACC = 14,60% ao ano

Taxa de Crescimento = 4,00% ao ano

Calculo do Valor da Empresa PROSEGUR:

t=n

Valor da PROSEGUR =

(1+

t=1

FCFFt

+

FCFFn+1 / (WACC – gn)

(1+ WACC)t

(1 + WACC)n

Como a empresa apresenta um crescimento constante pode-se utilizar a fórmula de perpetuidade:

Valor da PROSEGUR =

FCFF

(WACC – gn)

=

1.914.000

(0,1460 – 0,040)

Valor da PROSEGUR = U$ 18.056.600

O valor da empresa é de pouco mais de 18 milhões de dólares. Em vez de se utilizar a

fórmula de perpetuidade, poderia ter sido utilizada a fórmula de dois estágios, porém a base de

dados deveria ser mais “rica”, com um histórico de fluxos de caixa passados de 10 anos ou mais e

verificar com mais precisão seu comportamento. Contudo, com os poucos dados disponíveis

pôde-se calcular uma estimativa do valor da empresa, apesar de ela ser de capital fechado o

problema foi contornado quanto ao seu custo de capital de acordo com os fundamentos do

trabalho do Prof. Damodaran , entre outros.

6) Considerações Finais

Procurou-se mostrar como se realiza uma avaliação de empresa de capital fechado em um

país emergente. O assunto Avaliação é muito rico e ainda carece de muitas pesquisas, a fim de

solucionar alguns problemas quanto as metodologias existentes. O trabalho não pretende esgotar

o assunto, pelo contrário, procura suscitar debates em torno do assunto com o objetivo de tornar a

avaliação de empresas mais consensual.

14

A teoria existente propiciou o suporte para que se contornasse alguns problemas de critérios

de dados e fórmulas, como o caso do cálculo de custo de capital da empresa, pois todo o assunto

risco/retorno está baseado no mercado de capitais de países desenvolvidos.

Pode-se concluir que o objetivo do trabalho foi alcançado de forma satisfatória e atendeu

aos objetivos que se propunha, mesmo contando com algum grau de subjetividade ao considerar a

taxa de crescimento, fator este essencial em uma avaliação.

7) Bibliografia

CAVALCANTE, Francisco. Criação de valor para o acionista: FGV, 1999.

COPELAND, Thomas; KOLLER, Tim; MURRIN, Jack. Avaliação de empresas – valuation:

calculando e gerenciando o valor das empresas. Sao Paulo: Makron Books, 2000.

COPELAND, Thomas; WESTON, J. Fred. Financial Theory and corporate policy. Addison

Wesley Publishing Company. EUA, 1988.

DAMODARAN, Aswath. Avaliação de investimentos: ferramentas e técnicas para a

determinação do valor de qualquer ativo. Rio de Janeiro: Qualitymark, 1999a.

DAMODARAN, Aswath. Estimating equity risk parameters. Working Papers Series. New York:

Stern School of Business, New York University, 1999b.

FRANCESCHINI, Ana C. Trousdell. Uma proposta para a determinação do custo de capital do

Banespa. In: SEMEAD 4. Anais. Sao Paulo, out, 1999.

RODRIGUES, Alexandre; FERREIRA DE SOUSA, Almir. Custo do capital próprio em

empresas com autofinanciamento positivo. In: SEMEAD 4. Anais. Sao Paulo, out, 1999.

RAPPAPORT, Alfred. Gerando Valor para o acionista, São Paulo: Atlas, 2001.

ROSS, Stephen; WESTERFIELD, Randolph; JAFFE, Jeffrey. Administração financeira:

corporate finance. São Paulo: Atlas, 1995.

SANVICENTE, Antonio Zoratto; MELLAGI FILHO, Armando. Mercado de capitais e

estratégias de investimento. São Paulo: Atlas, 1996.

SECURATO, José Roberto. Decisões financeiras em condições de risco. São Paulo: Atlas, 1996.

TOMAZONI, Tarcísio, MENEZES, Emílio Araújo. Estimativa do custo de capital de empresas

brasileiras de capital fechado (sem comparáveis de capital aberto). Revista de AdministraçãoRAUSP. São Paulo, v.37, n.4, p.38-48, out./dez. 2002.