VI SEMEAD

ENSAIO

FINANÇAS

Estrutura de Capital e sua Relevância para a Organização

Autor: Daniel Yoshio Shinohara

Graduado no curso de Administração pela Faculdade de Economia, Administração e

Contabilidade da Universidade de São Paulo (FEA-USP) em dezembro de 2002.

Endereço: R. Carlos Sampaio, 118, ap. 133 – Bairro Bela Vista, CEP 01333-020

Telefones para contato: (0xx11) 3285-676

(0xx11) 9254-1341

E-mail: [email protected]

1

RESUMO

A estrutura de capital é um assunto de grande relevância para a administração de uma empresa,

já que se relaciona à função primordial de todo administrador, a maximização da riqueza dos

acionistas. Esta relação surge em função da afirmação de que o valor ótimo de uma empresa

decorre, dentre outros fatores, da escolha da estrutura ótima de capital, isto é, a escolha da forma

de financiamento que proporciona à empresa o menor custo médio ponderado de capital. Este

artigo tem como intuito explicar o termo estrutura de capital, sua relevância para a organização e

as dificuldades quando da busca pela chamada estrutura ótima de capital.

INTRODUÇÃO

Sabe-se que a função essencial da administração em uma organização refere-se à maximização

da riqueza dos proprietários, e neste sentido, o planejamento e o controle de resultados

justificam-se pela produção de resultados relevantes diretamente relacionados à execução efetiva

das responsabilidades primordiais da administração, como bem mostra WELSCH (1983). Dentre

os diversos tipos de planejamento, o planejamento financeiro constitui-se em um dos mais

importantes aspectos para o adequado funcionamento e sucesso da empresa no longo prazo, à

medida que facilita o desempenho do processo de administração; a definição da estrutura de

capital a ser adotada pela empresa é decisiva para uma maior eficiência na consecução dos

objetivos estabelecidos a priori.

Desse modo, fica clara a necessidade de se esclarecer os conceitos de capital e suas fontes e

respectivos custos, para que se compreenda a importância da busca de uma estrutura de capital

condizente com as necessidades e peculiaridades da empresa e do setor em que atua.

CUSTO DE CAPITAL

Capital refere-se à soma de todo o caixa investido nos ativos da empresa, não importando a

forma de financiamento, classificação contábil ou propósito. Custo de capital , por sua vez,

é o mínimo retorno sobre o investimento aceitável, sendo a linha divisória entre a boa e a

má performance corporativa; refere-se à taxa de retorno esperada exigida pelo mercado

para financiar determinado investimento. Assim, o custo de capital reflete as expectativas

dos investidores, as quais estão relacionadas a: taxa real de retorno que os investidores

esperam obter (em troca de deixar outras pessoas utilizarem o dinheiro deles com um dado

nível de risco), inflação esperada (ou seja, depreciação esperada do poder de compra

enquanto o capital está empatado, de modo a refletir o custo de capital em termos nominais)

e risco (isto é, incerteza quanto à quando e de que modo o fluxo de caixa se dará).

De acordo com PRATT (1998), tal custo pode ser utilizado de quatro maneiras:

1- Como taxa de desconto para trazer fluxos de caixa (ou EVA ®s) futuros projetados ao

valor presente;

2

2- Como taxa mínima de retorno para aceitação de novos projetos;

3- Como taxa da despesa financeira para o cálculo do EVA®; e

4- Como referência para taxas de retorno sobre capital empregado.

O custo de capital da companhia pode ser visto ainda como um custo de oportunidade, um

que iguala o retorno total que os investidores desta companhia esperam ganhar investindo o

mesmo montante em um portifólio de ações e títulos de risco semelhante; ou seja, o custo

de capital deriva da relação entre risco e retorno de certo investimento.

Quanto à estrutura de capital da companhia, pode-se dividi-la em capital de terceiros e capital

próprio.

CAPITAL DE TERCEIROS

O capital de terceiros representa o endividamento contraído pela empresa junto a fontes de

financiamento que não os acionistas da empresa.

Há diversas formas através das quais o endividamento pode incrementar a performance da

companhia elevando o seu valor intrínseco. Uma dessas formas refere-se ao benefício fiscal

oriundo do uso de capital de terceiros em detrimento ao capital próprio para financiar

investimentos/projetos. Suponha, por exemplo, uma empresa que decide substituir parte do seu

capital próprio por capital de terceiros. A quantidade total de capital empregada no negócio não

irá mudar e o retorno exigido pelos investidores (acionistas e outros financiadores) também não

se alterará (já que o risco assumido é o mesmo), todavia, o custo de capital próprio implícito é

substituído por uma despesa financeira explícita, a qual é dedutível do imposto de renda. O

resultado desta decisão é uma adição de valor às ações da empresa, em quantia equivalente ao

valor presente da economia de impostos (ou benefício fiscal).

Além do benefício fiscal, o uso de capital de terceiros em detrimento do capital próprio

pode criar valor das seguintes formas:

-

A obrigação de repagar o endividamento inibirá os investimentos de excesso de caixa

em negócios não-merecedores ou em aquisições sobrevalorizadas; uma forte disciplina

em relação ao pagamento da dívida favorece a criação de valor, visto que valor é criado

porque o mercado espera que haja poucos erros na alocação de capital, dado que o

capital é escasso;

-

O uso de endividamento facilita a concentração da propriedade nas mãos das pessoas

mais capazes de afetar o valor: os gerentes e os empregados; isso é benéfico no sentido

que diminui a pressão sobre estas pessoas para criar muito mais valor, já que o custo de

capital próprio (retorno exigido pelos acionistas) é maior que o custo de capital de

terceiros (juros de dívida);

-

Outra vantagem do endividamento reside no fato de que o desejo de pagar a dívida

freqüentemente estimula a venda de ativos ou negócios, os quais normalmente não são

3

os melhores destinos a empregar capital. Desse modo, os recursos são dirigidos ao seu

melhor uso; e

-

A última razão é de origem psicológica; endividamento cria a ilusão de stress

financeiro, muito embora seja essencial e saudável para o negócio. Desse modo, cria-se,

conseqüentemente, um senso de urgência benéfico para criar valor, direcionando

eficientemente os recursos disponíveis.

CAPITAL PRÓPRIO

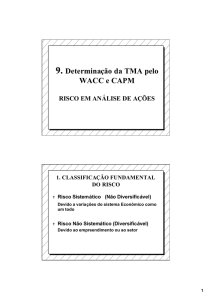

O método mais utilizado para estabelecer o custo do capital próprio é o CAPM (Capital

Asset Pricing Model ou Modelo de Precificação de Ativos de Capital); é um modelo que

associa o risco e o retorno para determinado ativo e que pode ser calculado através da

seguinte equação:

kj = Rf + [bj x (km - Rf)]

Onde,

kj = retorno exigido sobre o ativo j (ou ke, custo do capital próprio)

Rf = taxa de retorno livre de risco (medida geralmente pelo retorno sobre o Título do

Tesouro)

bj = coeficiente beta do ativo j (é um índice do grau de movimento do retorno do ativo j em

resposta à mudança no retorno do mercado)

O coeficiente beta é função da relação entre o retorno exigido sobre determinado ativo e o

retorno exigido pelo mercado, ou seja, é uma medida da sensibilidade da variação dos

retornos de determinada ação em resposta a variações do retorno de alguma medida do

mercado; segundo ROSS, WESTERFIELD E JAFFE (1995), tal coeficiente abarca o risco

sistemático, é, portanto, qualquer risco que afeta um grande número de ativos, e cada um

deles com maior ou menor intensidade) no modelo CAPM. Há muitas variações no modo

como o beta é medido, dependendo da fonte que publica os betas, portanto, o beta de um

ativo calculado por uma fonte pode ser diferente do beta calculado para o mesmo ativo por

uma outra fonte.

Este coeficiente beta para determinado ativo pode ser interpretado da seguinte maneira:

-

se beta > 1,0: um coeficiente beta maior do que 1 significa que, quando a taxa de

retorno do mercado move-se, seja para cima ou para baixo, a taxa de retorno exigida

sobre determinado ativo tende a se mover no mesmo sentido, porém em maior

magnitude. Por exemplo, para determinada ação com beta igual a 1,5, se o retorno do

mercado aumenta em 10%, o retorno exigido sobre esta ação aumentará em 15%;

-

se beta = 1,0: um coeficiente beta igual a 1 significa que, quando a taxa de retorno do

mercado varia, a taxa de retorno exigida sobre determinado ativo também varia no

mesmo sentido na mesma proporção;

4

-

se 1 < beta ≤ 0: um coeficiente beta menor do que 1 e maior ou igual a 0 significa que,

quando a taxa de retorno do mercado move-se, seja para cima ou para baixo, a taxa de

retorno exigida sobre determinado ativo tende a se mover no mesmo sentido, porém em

menor magnitude. Por exemplo, para determinada ação com beta igual a 0,8, se o

retorno do mercado aumenta em 10%, o retorno exigido sobre esta ação aumentará em

8%;

-

se beta < 0: neste raro caso, um coeficiente beta menor do que zero significa que,

quando a taxa de retorno de mercado move-se, seja para cima ou para baixo, a taxa de

retorno exigida sobre determinado ativo tende a se mover no sentido contrário.

O modelo CAPM pode ser melhorado através da incorporação de mais dois elementos: o

prêmio de risco por menor tamanho e o prêmio de risco associado a uma companhia

específica.

O prêmio de risco por menor tamanho se deve a estudos empíricos (estudos da Ibbotson

Associates e estudos da Price Waterhouse1) que indicam que os retornos totais de

companhias menores têm sido significativamente maiores em um longo do tempo do que a

fórmula original do CAPM indicava.

A Ibbotson Associates, uma firma de consultoria norte-americana, explicou em uma das

edições da Stocks, Bonds, Bills and Inflation Yearbook (SBBI), uma publicação anual com

dados históricos, comentários e outras informações estatísticas, que todas as companhias

americanas, exceto as maiores, exigiam um ajuste para mais em seu custo de capital. Este

estudo analisou ações da New York Stock Exchange (NYSE) desde 1926 até 1997,

baseando-se nos dados do Center for Research in Security Prices (CRSP) da Universidade

de Chicago. As empresas foram ordenadas em dez grupos distintos, segundo sua

capitalização; foram então calculados os coeficientes beta para cada grupo (considerando o

horizonte de tempo 1926-1997) e, posteriormente, calcularam-se os retornos para cada

grupo, dado o coeficiente beta encontrado. Verificou-se assim que os retornos calculados

para tal coeficiente beta eram menores do que os retornos verdadeiros (exceto para as

maiores empresas), denotando que pode ser adicionado um prêmio pelo risco de menor

tamanho quando do cálculo do custo de capital da empresa.

Os estudos da Price Waterhouse foram similares aos da Ibbotson Associates, divergindo

apenas no período de tempo coberto (1963-1997), no número de grupos formados (25, ao

invés dos 10 grupos formados pela Ibbotson Associates) e no número de critérios de

tamanho utilizados. Apesar dessas diferenças, as conclusões foram idênticas.

O prêmio de risco associado a uma companhia específica refere-se a uma parcela de risco

diversificável (ou não-sistemático) que determinada empresa apresenta e que será

1

Estudos realizados por firmas de consultoria norte-americanas acerca dos verdadeiros retornos das

companhias abertas da New York Stock Exchange. Para maiores informações, consultar: PRATT, Shannon

P., Cost of Capital. Nova Iorque: Editora Wiley Frontiers in Finance, 1998. pp.89-95

5

considerado se não houver diversificação da carteira (isso porque o risco diversificável ou

não-sistemático refere-se à parcela de risco de um ativo que está associada a causas

randômicas e, portanto, pode ser eliminado por meio de uma diversificação da carteira de

ativos). Tal ajuste se dá baseado em determinadas características da empresa; PRATT

(1998) enumera algumas:

-

Risco da Indústria: a indústria na qual uma companhia opera pode ter mais ou menos

risco do que a média das outras companhias na mesma categoria de tamanho. Esse

diferencial é de difícil mensuração, todavia, se a empresa está obviamente em uma

indústria risco muito baixo ou muito alto, um ou dois pontos de ajuste, para baixo ou

para cima, seria adequado.

-

Volatilidade dos Retornos: a alta volatilidade do retorno (geralmente medido pelo

desvio-padrão do histórico dos retornos em dado período) é outro fator de risco.

Entretanto, sem dados comparáveis da média de outras companhias de mesma categoria

de tamanho e indústria, não é possível realizar tal comparação. Se, quando do cálculo

do custo de capital, se perceber que os retornos da empresa em questão estão

extraordinariamente estáveis ou extraordinariamente voláteis em comparação com

outras empresas de mesma categoria e indústria, algum ajuste deve ser feito para este

fator.

-

Alavancagem: se a estrutura de capital da empresa em questão difere significativamente

da média das empresas de mesma categoria e indústria, algum ajuste, para cima ou para

baixo, no custo de capital seria adequado.

-

Outros fatores específicos da companhia a serem considerados: concentração da base de

clientes, dependência de uma pessoa-chave, dependência de um fornecedor-chave,

processos legais pendentes, entre outros.

Desse modo, o modelo CAPM expandido apresenta-se da seguinte maneira:

kj = Rf + [bj x (km – Rf)] + RPs + RPu

Onde,

RPs = Risk Premium for Small size ou prêmio de risco por menor tamanho

RPu = Risk Premium attributable to the especific company ou prêmio de risco associado a

uma companhia específica

Segundo PRATT (1998), este método implica em 8 suposições (podendo variar de acordo

com a peculiaridade do negócio, do risco associado, do tipo de projeto, etc.):

1. Investidores têm aversão à risco;

2. Investidores racionais procuram manter portifólios diversificados;

3. Todos os investidores têm expectativas semelhantes em relação a certas variáveis

como taxas de retorno esperadas;

6

4. Todos os investidores têm horizontes idênticos acerca da maturidade do

investimento;

5. Não há custos de transação;

6. Não há taxas relacionadas ao investimento;

7. A taxa recebida por emprestar recursos é igual ao custo de captação de recursos; e

8. O mercado tem perfeita divisibilidade e liquidez, isto é, os investidores podem

comprar ou vender rapidamente seus títulos de dívida ou propriedade.

WEIGHTED AVERAGE COST OF CAPITAL (WACC)

Quando se quer avaliar o custo de capital de uma companhia, cuja estrutura de capital é

formada tanto por capital próprio quanto de terceiros, o melhor método a ser empregado é o

WACC (Weighted Average Cost of Capital ou Custo Médio Ponderado de Capital). O

WACC baseia-se no custo líquido de cada componente, ou seja, os efeitos decorrentes de

impostos são considerados (por exemplo, como foi visto anteriormente, os juros oriundos

de empréstimos contraídos junto a terceiros reduzem o imposto de renda, à medida que

reduzem o resultado da empresa), pois constituem uma despesa de caixa para a empresa.

Este método é especialmente apropriado para seleção de projetos/investimentos quando do

orçamento de capital; isso porque as proporções de capital próprio e de terceiros que irão

financiar diferentes projetos podem diferir e o custo de capital deveria ser baseado no

investimento específico.

O WACC pode assim ser calculado:

WACC = kd x (1 - T) x (D/C) + ke x (E/C)

Onde,

kd = (cost of debt) custo de capital de terceiros após impostos em dólares

ke = (cost of equity) custo de capital próprio em dólares americanos

D/C = Capital de Terceiros/Capital Total (a valores de mercado)

E/C = Capital Próprio/Capital Total (a valores de mercado)

T = imposto; efeito “dedução de Imposto de Renda”

ESTRUTURA DE CAPITAL E USOS

A estrutura de capital, portanto, refere-se à forma como a empresa financia os seus ativos e

investimentos, isto é, à composição de seu financiamento, entre capital próprio e capital de

terceiros. A decisão do modo como a empresa se financia é de relevância vital para a firma, visto

que tal decisão tem impactos em diversas ações da empresa. Alguns importantes usos

relacionados:

-

Valor da empresa: a estrutura de capital pode contribuir para o incremento de valor na

empresa, através dos benefícios mencionados anteriormente pela utilização de capital de

terceiros; e

7

-

Planejamento: a decisão de financiamento, ou seja, os custos de capital e prazos associados a

determinado projeto ou período de exercício, é essencial para que o planejamento e previsão

dos fluxos de caixa envolvidos sejam executados mais facilmente;

ESTRUTURA DE CAPITAL ÓTIMA

Se os custos de capital (próprio e de terceiros) permanecessem constantes, e considerando o

benefício fiscal oriundo de endividamento, o ideal seria compor a estrutura de capital da

empresa apenas com capital de terceiros, isto é, financiar todos os ativos da empresa com

dívidas. Entretanto, isto não é possível na realidade. Assim, é imprescindível, quando do

uso crescente de capital de terceiros em detrimento de capital próprio, recordar a

proposição II de Modgliani-Miller2, que argumenta que o retorno esperado do capital

próprio é diretamente associado ao endividamento, pois o risco do capital próprio se eleva

com o endividamento. Isto é facilmente verificado através da seguinte equação:

ke = k0 + Error!Error!( k0 - kd)

Onde,

k0 = custo do capital de uma empresa sem capital de terceiros

Nota-se que a equação acima mostra que o retorno exigido do capital próprio é uma função

linear do quociente entre capital de terceiros e capital próprio. Examinando a equação,

percebe-se ainda, que se k0 for superior à taxa de juros kd (ou custo de capital de terceiros),

então o custo do capital próprio crescerá na mesma proporção do quociente capital de

terceiros/capital próprio, D/E. Isso ocorre porque a possibilidade de falência exerce um

efeito negativo sobre o valor da empresa, apesar de que não é o risco de falência em si que

reduz o valor, mas sim, os custos associados à falência que produzem perda valor, ou mais

genericamente, os custos de dificuldades financeiras3. Tais custos englobam custos diretos

de dificuldades financeiras (como as despesas judiciais e administrativas de liquidação ou

concordata), custos indiretos de dificuldades financeiras (como a redução da capacidade de

operação) e custos de agency (aqui, referem-se aos custos associados aos conflitos de

interesses entre acionistas e credores).

Estes custos contribuem para a elevação do custo de capital da empresa e portanto, há um

estímulo para que a empresa elimine tais custos; porém, pode-se somente reduzi-los e não

eliminá-los, por meio de cláusulas protetoras, consolidação das dívidas ou outro

instrumento de garantia de idoneidade dos administradores financeiros, já que a eliminação

por completo destes necessitaria de diversos outros instrumentos que por sua vez são

2

Para maiores informações, consultar: ROSS, Stephen A., WESTERFIELD, Randolph W., e, JAFFE, Jeffrey

F., Administração Financeira – Corporate Finance. São Paulo: Editora Atlas, 1995. p. 307-308

3

Para maiores informações, consultar: ROSS, Stephen A., WESTERFIELD, Randolph W., e, JAFFE, Jeffrey

F., Administração Financeira – Corporate Finance. São Paulo: Editora Atlas, 1995. p. 325-326

8

custosos, até o ponto em que os custos associados a estes instrumentos não compensariam

as economias proporcionadas pelos mesmos.

Portanto, uma estrutura ótima de capital não é composta simplesmente somente por capital de

terceiros e seu cálculo tampouco é tarefa fácil, devido à dependência de diversas variáveis; o que

é percebido na prática é que as empresas geralmente assumem montantes moderados de dívida,

sendo que esse montante moderado varia para cada setor econômico, devido às suas

particularidades.

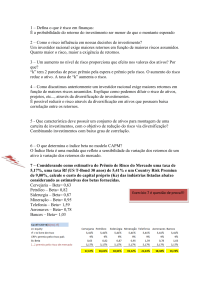

Uma representação gráfica auxilia na compreensão da chamada estrutura ótima de capital:

Valor da Empresa (V)

VL = VU + T x kd

VPL 2

Valor máximo da

empresa

VPL 1

= Valor da empresa,

segundo MM, com

imposto de renda de

pessoa jurídica e

dívidas

V = Valor efetivo da empresa

VU = Valor da empresa sem dívidas

*

Capital de Terceiros (kd)

kd

Nível ótimo de capital de terceiros

Fonte: ROSS, Stephen A., WESTERFIELD, Randolph W., e, JAFFE, Jeffrey F., Administração

Financeira – Corporate Finance – adaptado.

Onde:

VPL1 = Valor presente do benefício fiscal com a utilização de capital de terceiros

VPL2 = Valor presente dos custos de dificuldades financeiras

Graficamente, percebe-se então que o benefício fiscal, oriundo do financiamento com capital de

terceiros, eleva o valor da empresa, entretanto, a possibilidade de dificuldades financeiras reduz

o valor da mesma, assim, os dois fatores se compensam produzindo um nível ótimo de

endividamento. Esse nível ótimo porém, é de determinação impossível, visto que a quantidade de

informações necessárias para tal não compensaria o menor custo de capital dessa estrutura ótima.

FAMÁ, BARROS e SILVEIRA (2001) demonstraram, por meio de pesquisa empírica, que a

estrutura de capital é relevante, obtendo resultados similares aos obtidos por WESTON (1963),

9

todavia, afirmam que, embora a combinação entre capital próprio e capital de terceiros seja

relevante, a identificação de pontos nos quais esta combinação seria ótima não foi possível.

GITMAN (1997) apresenta alguns fatores a serem considerados quando do estabelecimento da

estrutura de capital da empresa:

-

Risco operacional: a estabilidade da receita e o fluxo de caixa apresentados pela empresa

influenciam na escolha da estrutura de capital adequada para a mesma, à medida a

capacidade para cumprir com as obrigações assumidas com o uso de recursos de terceiros

será mais facilmente calculada;

-

Custos de agency: obrigações contratuais, preferências da administração e instrumentos de

controle limitam o tipo de financiamento e a quantidade envolvida, afetando, portanto, a

estrutura de capital da organização; e

-

Informações assimétricas: referentes à avaliação externa do risco e o timing, afetam a

captação de recursos de terceiros, à medida que as classificações de risco podem variar de

credor para credor, além do contexto econômico que pode prejudicar a obtenção de

financiamento junto a fontes de recursos de terceiros.

OUTRAS DIFICULDADES RELACIONADAS À ESTRUTURA DE CAPITAL ÓTIMA

Nota-se que a definição de uma estrutura de capital ótima demanda diversas informações, as

quais anulariam o menor custo proporcionado por essa estrutura de capital; há um aspecto

observado em empresas não-americanas que pode dificultar ainda mais o estabelecimento dessa

estrutura: o custo do capital próprio.

O cálculo do custo do capital próprio normalmente envolve a fórmula CAPM, o qual utiliza um

coeficiente beta que é obtido através das variações nos preços das ações da empresa em resposta

a variações de uma carteira representativa de todos os ativos do mercado; este cálculo, em

empresas brasileiras, por exemplo, é feito de maneira errônea e simplista. Geralmente, quando da

necessidade do conhecimento do capital próprio de determinada firma brasileira, faz-se um

paralelo com empresas norte-americanas similares para a obtenção do coeficiente beta adequado

para a firma em questão, com os devidos ajustes, é claro, porém, p resultado é viesado.

SANVICENTE e MINARDI (1999) propõem uma outra forma de cálculo do beta:

k = -1

Beta = ___________

1+ 2

Sendo os três betas no numerador estimados por mínimos quadrados ordinários, a saber:

k = -1, quando o beta é estimado com a regressão linear simples entre os retornos Ri,t e Rm,t-1

k = 0, quando a regressão envolve os retornos Ri,t e Rm,t

10

k = +1, quando a regressão envolve os retornos Ri,t e Rm,t+1

e, = coeficiente de correlação entre Rm,t e Rm,t-1, sendo i a ação analisada, e m o índice criado

pelo IBMEC em seminário realizado em 1997. Este índice foi criado a partir de uma amostra de

67 ações incluídas no Índice Bovespa, sendo que as ações receberam peso igual na composição

deste índice; a taxa de retorno deste índice, em um mês qualquer, é igual à média aritmética dos

retornos das ações que o compõem. Assim, percebe-se que esta metodologia é mais adequada do

que a utilizada na maioria dos cálculos do custo de capital, já que a realidade da empresa

brasileira torna-se melhor representada4.

CONCLUSÕES

Assim, percebe-se que o completo entendimento quanto ao conceito de estrutura de capital e a

busca pela forma de financiamento que mais de adapta às necessidades da empresa é de suma

importância e todo administrador financeiro deve estar ciente disso. Como foi visto, a estrutura

de capital ótima está fora do alcance do administrador, entretanto, isto não significa que uma

estrutura de capital aleatória seja a melhor decisão; pelo contrário, deve-se procurar atingir

aquela estrutura cuja adequação às peculiaridades da empresa e do setor em que esta atua seja a

melhor.

Referências Bibliográficas

BOQUIST, John A., MILBOURN Todd T., THAKOR Anjan V. How Do You Win the Capital

Allocation Game? Sloan Management Review, Massachusetts, v.39, n.2, p. 59-71, 1998.

DAMODARAN, Aswath, Avaliação de Investimentos. Rio de Janeiro: Qualitymark Editora

Ltda., 1999.

FAMÁ, Rubens, BARROS, Lucas Ayres B. de C., SILVEIRA, Alexandre Di Miceli da. A

Estrutura de Capital é Relevante? Novas Evidências a partir de Dados Norte-Americanos e

Latino-Americanos. Caderno de Pesquisas em Administração, São Paulo, v.08, n.2, p. 71-84,

abril/junho 2001.

GITMAN, Lawrence J., Princípios de Administração Financeira. São Paulo: Editora Harbra, 7ª,

1997.

IUDÍCIBUS, Sérgio de, MARTINS, Eliseu, GELBCKE, Ernesto Rubens, Manual de

Contabilidade das Sociedades por Ações (aplicável às demais sociedades). São Paulo: Editora

Atlas, 5ª, 2000.

4

Para maiores informações, consultar: SANVICENTE, Antônio Zoratto, MINARDI, Andrea Maria Accioly

Fonseca, Problemas de Estimação do Custo de Capital no Brasil. São Paulo, IBMEC, Relatório de Pesquisa,

junho de 1999.

11

LISBOA, Lázaro Plácido. Contribuição à Análise do Endividamento Empresarial. São Paulo,

1987. Tese (Doutorado em Contabilidade) – Departamento de Atuária e Contabilidade da

Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo.

PRATT, Shannon P., Cost of Capital. Nova Iorque: Editora Wiley Frontiers in Finance, 1998.

ROSS, Stephen A., WESTERFIELD, Randolph W., e, JAFFE, Jeffrey F., Administração

Financeira – Corporate Finance. São Paulo: Editora Atlas, 1995.

SANVICENTE, Antônio Zoratto, MINARDI, Andrea Maria Accioly Fonseca. Problemas de

Estimação do Custo de Capital no Brasil. São Paulo, IBMEC, Relatório de Pesquisa, junho de

1999.

WELSCH, Glenn A., Orçamento Empresarial. São Paulo: Editora Atlas S.A., 4ª, 1983.

WESTON, J. F. A test of Cost of Capital Propositions. Southern Economic Journal, Chapel Hill,

NC: University of North Carolina, v. XXX, n.2, outubro 1963.

12