TRINDADE PREV

Instituto Municipal de Previdência dos Servidores Públicos do

Município de Trindade

Relatório Novembro

2013

No mês de novembro, o principal destaque ficou por conta da volatilidade dos ativos brasileiros,

decorrente da divulgação do resultado fiscal consolidado de outubro, que veio muito abaixo do esperado,

contribuindo por ampliar a desconfiança frente à evolução das contas públicas. Outro fator, foi a proposta

apresenta no congresso da não obrigatoriedade do governo federal compensar as metas de superávit

primário dos estados e municípios. Num ambiente onde a inflação corrente e as expectativas permanecem

elevadas, ao mesmo tempo, a atividade econômica mostrando sinais de desaceleração, as taxas de juros

nominais e reais tiveram forte aumento, puxadas especialmente pelos prazos mais longos. Na última reunião

do Comitê de Política Monetária (Copom) no ano, e como esperado pelo mercado, a taxa básica de juros

(Selic) foi elevada para 10,0% ao ano.

ECONOMIA INTERNACIONAL

Nos Estados Unidos, a mensagem da última minuta do FOMC é de que a política de compra de ativos

deve permanecer nos próximos meses, e que, dependendo dos novos dados da economia, o comitê pode

considerar a redução dos ativos. Essa cautela é justificada pelo teor contraditório dos indicadores: a

economia americana cresceu mais do que o esperado no terceiro trimestre. A revisão do Produto Interno

Bruto dos EUA apontou expansão a uma taxa anualizada de 3,6%, com 0,8 pontos percentuais a mais do que

a estimativa inicial. Contudo, o bom desempenho deveu-se principalmente à formação de estoques, o que

indica que o ritmo de crescimento não deve se sustentar. Sem levar em conta fatores temporários, como

estoques, a alta foi de aproximadamente 2%.

Em novembro o setor industrial dos Estados Unidos cresceu pelo sexto mês consecutivo. O índice

que mede esse desempenho ficou em 57,3, maior do que os 56,4 de outubro, segundo o Institute for Supply

Management (ISM). O indicador vem subindo a cada mês desde junho, sendo que a leitura de novembro é a

mais alta em 2013. No mês passado, o indicador de novas encomendas aumentou 3 pontos, para 63,6, e o

de produção subiu para 62,8, ante os 60,8 de outubro. O índice de emprego foi de 53,2 para 56,5, e o de

preços, de 55,5 para 52,5. Qualquer leitura acima de 50 pontos implica expansão. Os gastos com construção,

por sua vez, subiram 0,8% em outubro, na comparação com um mês anterior, acima do previsto por analistas,

e teve alta de 5,3% perante o mesmo mês de 2012. Conforme o Departamento do Comércio, o gasto com

construção somou US$ 747 bilhões, elevação de 5% em relação ao mesmo intervalo de 2012.

Em resumo, a economia americana ainda não apresenta uma trajetória clara de recuperação e a

possibilidade de estímulos ficará ainda em vigor.

Na Europa, O presidente do Banco Central Europeu (BCE), Mario Draghi, disse que o processo de

recuperação da zona do euro deve ser gradual, e reforçou as expectativas de inflação baixa por um período

“prolongado”. Em coletiva de imprensa realizada no dia 05 de dezembro, Draghi anunciou as projeções do

Produto Interno Bruto (PIB) e inflação para a zona do euro até 2015. Para este ano a previsão do PIB é de

contração de 0,4%. Para 2014, a expectativa passou de crescimento de 1% para 1,1%. E em 2015, o BCE

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -2

www.maxxinvestimentos.com.br

prevê expansão de 1,5%. As expectativas de inflação foram reduzidas. Em 2013, a instituição acredita que a

alta de preços chegue a 1,4%; 1,1% em 2014 e 1,3% em 2015. Em setembro, as projeções eram de 1,5%

para 2013 e 1,3% em 2014.

Na Ásia, o governo japonês reduziu a expectativa referente ao crescimento do país no terceiro

trimestre, alegando que os investimentos no período foram menores do que o inicialmente estimado. O

Produto Interno Bruto (PIB) do Japão cresceu a uma taxa anualizada de 1,1% no período entre julho e

setembro, segundo o gabinete do governo. Há três semanas, o país havia anunciado um crescimento

anualizado de 1,9% no período. O resultado mostra uma forte desaceleração comparada ao primeiro

semestre do ano, quando a economia japonesa cresceu em torno de 4,0% ao ano, superando o desempenho

dos Estados Unidos.

Na China, o 3º plenário do Comitê Geral do Partido Comunista chinês resultou em anúncio de um

conjunto abrangente de reformas, como era esperado. No que tange à economia, o objetivo das reformas é

criar um ambiente de crescimento mais sustentável, a fim de minimizar problemas já conhecidos atualmente,

como o da situação fiscal dos governos locais. O crescimento da produção industrial e do investimento

desacelerou levemente em novembro, enquanto as vendas no varejo cresceram em ritmo mais forte neste

ano, conforme demostraram dados oficiais, sugerindo que a economia está a caminho de alcançar a meta de

expansão do governo para este ano. A produção industrial cresceu 10,0 %, mínima de quatro meses e

ligeiramente abaixo das expectativas do mercado, segundo a Agência Nacional de Estatísticas. As vendas no

varejo, importante medida do consumo doméstico, subiram 13,7% em novembro ante o ano anterior. Esse foi

o crescimento mais rápido desde dezembro de 2012, e superou as expectativas do mercado.

ECONOMIA NACIONAL

Atividade Econômica

A economia brasileira encolheu -0,5% no terceiro trimestre deste ano, em comparação com os três

meses antecedentes, conforme levantamento do Instituto Brasileiro de Geografia e Estatística (IBGE). Foi o

pior desempenho nesse tipo de confronto desde o primeiro trimestre de 2009, quando a atividade econômica

diminuiu -1,6%. Entre julho e setembro deste ano, a agropecuária registrou recuo de -3,5% enquanto a

indústria e os serviços ficaram perto da estabilidade, com avanço de apenas 0,1%. Do lado da demanda, a

formação bruta de capital fixo, um indicativo de investimentos, cedeu -2,2% entre julho e setembro, perante o

segundo trimestre. O consumo das famílias subiu 1%. A despesa de consumo da administração pública teve

alta de 1,2%.

Apesar de ter sido o principal responsável pelo encolhimento do Produto Interno Bruto (PIB) no

terceiro trimestre, a agropecuária deve fechar o ano com crescimento, de acordo a Confederação da

Agricultura e Pecuária do Brasil (CNA). A entidade estima que a safra recorde de grãos e o desempenho da

cana-de-açúcar devem fazer o setor encerrar o ano com crescimento de 6,5%. De acordo com o Instituto

Brasileiro de Geografia e Estatística (IBGE), o PIB do agronegócio caiu -3,5% no terceiro trimestre depois de

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -3

www.maxxinvestimentos.com.br

subir 3,9% nos três meses anteriores. A queda foi motivada pelo fim da safra de soja e por perdas em culturas

que sustentam a safra de julho a setembro, como laranja (-14,2%), café (-6,5%) e mandioca (-11,5%).

No primeiro mês do quarto trimestre a indústria nacional cresceu 0,6%, na série que desconta os

efeitos sazonais. A produção industrial subiu em 11 dos 14 locais pesquisados pelo Instituto Brasileiro de

Geografia e Estatística (IBGE) na passagem de setembro para outubro, feitos os ajustes sazonais. Os dados

constam da Pesquisa Industrial Mensal - Produção Física Regional (PIM-PF Regional). O Nível de Utilização

da Capacidade Instalada (NUCI) apresentou relativa estabilidade em novembro, tendo crescido 0,2 pontos

percentuais (p.p.) entre outubro e novembro, ao passar de 84,1% para 84,3%, o maior nível desde julho.

Em novembro, constatou-se ainda, que o movimento de consumidores nas lojas cresceu 1,1% na

comparação com outubro, de acordo com o indicador de atividade do comércio calculado pela Serasa

Experian. No confronto com o mesmo período do ano passado, o aumento foi de 6,7%. No acumulado do

ano, a atividade do setor registra crescimento de 5,2%.

O balanço de pagamentos apresentou déficit de US$4,5 bilhões em outubro. O déficit em transações

correntes somou US$7,1 bilhões no mês e US$67,5 bilhões no ano, até outubro, patamar superior ao

registrado no mesmo período de 2012 que foi de US$39,6 bilhões. Nos doze meses encerrados em outubro,

as transações correntes acumularam déficit de US$82,2 bilhões, equivalente a 3,67% do PIB. A conta

financeira registrou superávit de US$2,5 bilhões no mês, com destaque para o ingresso líquido em

investimentos estrangeiros diretos (IED) da ordem de US$5,5 bilhões.

As reservas internacionais, no conceito liquidez, totalizaram US$376,9 bilhões em outubro, aumento

de US$851 milhões em relação ao estoque do mês anterior. Em outubro, o Banco Central entregou

liquidamente US$5 bilhões ao mercado em operações de linhas de venda de moeda estrangeira com

compromisso de recompra. O estoque dessas operações totalizou, ao final de outubro, US$12,4 bilhões. No

conceito caixa, o estoque de reservas atingiu US$364,5 bilhões em outubro, recuo de US$4,1 bilhões em

relação ao mês anterior. A receita de remuneração das reservas somou US$269 milhões. As variações por

preços aumentaram o estoque em US$461 milhões, e as variações por paridades o reduziram em US$125

milhões.

O estoque de da dívida externa total estimada para outubro somou US$311 bilhões, elevação de

US$1,9 bilhão em relação ao montante estimado para setembro de 2013. A dívida externa estimada de longo

prazo atingiu US$279,1 bilhões, aumento de US$1,9 bilhão, enquanto o estoque de curto prazo manteve-se

estável em US$31,9 bilhões. A variação da dívida externa de longo prazo no período é explicada por

captações líquidas de empréstimos tomados pelo setor não financeiro e pelo governo, US$1,2 bilhão e

US$305 milhões, respectivamente. A variação por paridades aumentou o estoque em US$249 milhões.

Expectativas e Sondagens

O Índice de Confiança do Consumidor (ICC) da Fundação Getúlio Vargas avançou 1,0% entre

outubro e novembro de 2013, ao passar de 111,7 para 112,8 pontos. A evolução favorável no mês é, no

entanto, insuficiente para compensar a perda observada em outubro (-2,2%), mantendo o índice abaixo da

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -4

www.maxxinvestimentos.com.br

média histórica de 115,5 pontos pelo nono mês consecutivo. O grau de satisfação dos consumidores com a

situação da economia no momento atual ficou relativamente estável. Entre outubro e novembro, a proporção

de consumidores que avaliam a situação atual da economia como boa aumentou de 16,2% para 16,6%,

enquanto a dos que a julgam ruim caiu de 35,2% para 35,0%. O otimismo em relação às finanças pessoais

nos meses seguintes foi o quesito que mais contribuiu para melhora das expectativas. O indicador deste

quesito avançou 1,3%, ao passar de 132,9 pontos para 134,6 pontos, permanecendo acima da média

histórica (131,4).

Em novembro, o Índice de Confiança de Serviços (ICS) da Fundação Getúlio Vargas registrou, pelo

terceiro mês consecutivo, ligeira redução frente ao mês anterior (-0,2%), atingindo 115,9 pontos. A evolução

do ICS em novembro foi influenciada por comportamentos distintos dos seus componentes. Enquanto a

percepção sobre a situação atual melhorou pelo segundo mês consecutivo (alta de +1,2% no ISA-S), as

expectativas das empresas em relação aos meses seguintes pioraram (recuo de 1,3% no IE-S, também pelo

segundo mês consecutivo).

O ICOM, calculado pela Sondagem Conjuntural do Comércio, da FGV, atingiu 125,2 pontos em

outubro. A retração mensal de 4,9%, em relação ao mesmo mês de 2012, decorreu dos recuos de 10,2%, no

Índice de Situação Atual (ISA-COM) e de 1,4% no Índice de Expectativas (IE-COM). O ICOM registrou

contração de 3,9% no trimestre encerrado em outubro, em relação ao mesmo período de 2012, resultado das

quedas de 5,6% no ISA-COM e de 2,9% no IE-COM.

O Índice de Confiança da Indústria (ICI) da Fundação Getúlio Vargas avançou 1,2% em novembro

ante outubro, passando de 97,8 pontos para 99,0 pontos. Esta é a primeira alta do indicador após cinco

quedas consecutivas. O indicador de satisfação com o nível de demanda foi o componente com maior

impacto sobre a evolução do Índice da Situação Atual (ISA) em novembro, com melhoras na percepção tanto

sobre a demanda interna quanto externa. O indicador subiu 3,8%, para 99 pontos. A proporção de empresas

avaliando o nível de demanda como forte aumentou de 13,3% para 13,9%, enquanto a parcela daquelas que

o avaliam como fraco recuou de 17,9% para 14,9%.

O Índice de Confiança da Construção (ICST), calculado pela Sondagem Conjuntural da Construção,

da FGV, atingiu 115,9 pontos em novembro. A retração de 3,7% em relação a igual mês de 2012 refletiu

reduções de 5,7% no Índice de Situação Atual (ISA-ICST) e de 1,8% no Índice de Expectativas (IE-ICST). O

ICST também registrou retração de 3,7% de setembro a novembro comparativamente ao mesmo período de

2012, em decorrência das contrações de 5,9% no ISA-ICST e de 1,7% no IE-ICST.

Mercado de trabalho

A taxa de desemprego voltou a cair em outubro (está abaixo de 5,5% desde agosto), mês em que

foram gerados mais postos de trabalho formais do que em igual período de 2012. Divulgados pela Pesquisa

Mensal do Emprego (PME) e pelo Cadastro Geral de Empregados e Desempregados (Caged), esses dois

dados positivos contudo, embutem sinais de um esgotamento do mercado de trabalho. A estabilidade tem

sido garantida mais pela redução da procura por trabalho do que por uma ampliação mais vigorosa da

geração de emprego, arranjo que deixa o mercado de trabalho menos dinâmico e mais apertado.

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -5

www.maxxinvestimentos.com.br

A redução no número de trabalhadores em busca de emprego levou a taxa de desocupação a 5,2%,

menor patamar para o mês de outubro desde 2002, de acordo com a pesquisa do Instituto Brasileiro de

Geografia e Estatística (IBGE). Isso porque a População em Idade Ativa (PIA), que soma todos aqueles com

mais de dez anos de idade, avançou 1,2% em relação a outubro do ano passado, enquanto a População

Economicamente Ativa (PEA), que inclui aqueles que declaram estar empregados ou em busca de trabalho,

caiu -0,5% no conjunto das seis regiões metropolitanas avaliadas pelo levantamento, na mesma comparação.

Mercado Financeiro e Câmbio

O euro terminou o mês com avanço de 5,44%. Já o dólar também teve alta expressiva: a cotação do

mercado fechou novembro com elevação de 4,30%.

Depois de quatro meses seguidos de alta, o Ibovespa voltou a decepcionar e foi a pior opção do mês.

O índice de referência da bolsa brasileira caiu -3,27% cotada a 52.482 pontos

.

Inflação e Taxa de Meta Atuarial

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) de novembro variou 0,54%. O índice teve

uma forte redução dos alimentos, mas esse efeito acabou sendo equilibrado com o aumento nos preços de

itens monitorados, como energia elétrica residencial, devido ao aumento de tarifas no Rio de Janeiro e em

Porto Alegre, ficando apenas 0,03 pontos percentuais abaixo da taxa de outubro (0,57%).

Assim, o IPCA acumulado no ano foi para 4,38%. Nos 12 meses terminados em novembro, o IPCA

aumentou 5,77%, abaixo da taxa dos 12 meses imediatamente anteriores, de 5,84%. O IPCA é calculado pelo

IBGE desde 1980. Ele se refere às famílias com rendimento monetário de 01 a 40 salários mínimos, qualquer

que seja a fonte, e abrange nove regiões metropolitanas do país, além do município de Goiânia e de Brasília.

Índice Nacional de Preços ao Consumidor - INPC apresentou variação de 0,54% em novembro e

ficou 0,07 pontos percentuais abaixo do resultado de outubro (0,61%). Com isto, a variação acumulada no

ano é de 4,95%, abaixo dos 5,42% referentes a igual período de 2012. Em 12 meses, a taxa foi positiva em

5,58%, a mesma registrada nos 12 meses anteriores. O INPC é calculado pelo IBGE desde 1979. O índice se

refere às famílias com rendimento monetário de 01 a 05 salários mínimos, sendo o chefe assalariado, e

abrange nove regiões metropolitanas do país, além do município de Goiânia e de Brasília.

A Taxa de Meta Atuarial (TMA) que é indexada ao indicador IPCA (IPCA + 6% a.a.) variou 1,01% no

mês, acumulando 10,70% no ano. Já para os RPPS que possuem meta atuarial indexada ao INPC (INPC+6%

a.a.), a variação mensal foi 1,01% e no ano 10,56%.

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -6

www.maxxinvestimentos.com.br

REFERÊNCIA

SELIC

IMA-B

CDI

POUPANÇA

IPCA

TMA / IPCA

INPC

TMA / INPC

IBOVESPA

Fechamento

janeiro/13

0,6014

0,5382

0,5900

0,4134

0,8600

1,3744

0,9200

1,4347

(1,9500)

fevereiro/13

0,4900

(0,8800)

0,4816

0,4134

0,6000

1,0196

0,5200

0,9392

(3,9100)

março/13

0,5494

(1,8833)

0,5376

0,4134

0,4700

0,9357

0,6000

1,0663

(1,8700)

abril/13

0,6188

1,5818

0,6088

0,4134

0,5500

1,0628

0,5900

1,1030

(0,7800)

maio/13

0,6000

(4,5200)

0,5800

0,4273

0,3700

0,8819

0,3500

0,8618

(4,3000)

junho/13

0,6100

(2,7900)

0,5900

0,4551

0,2600

0,7247

0,2800

0,7448

(11,3100)

julho/13

0,6825

1,2900

0,7100

0,4761

0,0300

0,5634

(0,1300)

0,4025

1,6400

agosto/13

0,7100

(2,6100)

0,7000

0,4828

0,2400

0,7046

0,1600

0,6242

3,6800

setembro/13

0,7100

0,3862

0,7000

0,5079

0,3500

0,8385

0,2700

0,7581

4,6500

outubro/13

0,8105

0,9103

0,8029

0,5925

0,5700

1,1063

0,6100

1,1465

3,6700

novembro/13

0,7192

(3,5867)

0,7105

0,5208

0,5400

1,0060

0,5400

1,0060

(3,2697)

7,3352

(11,1818)

7,2387

5,2366

4,9453

10,7031

4,8080

10,5583

(13,8951)

dezembro/13

Acumulado 2013

Observações Importantes:

I - O Emitente não é Analista de Valores Mobiliários, tampouco esta mensagem configura-se um Relatório de Análise, conforme definição da Instrução nº 483 da Comissão de Valores

Mobiliários (CVM). II - Esta mensagem tem conteúdo meramente indicativo, não devendo, portanto, ser interpretada como um texto, relatório de acompanhamento, estudos ou análises

sobre valores mobiliários específicos ou sobre valores mobiliários determinados que possam auxiliar ou influenciar investidores no processo de tomada de decisão de investimento. III Investimentos ou aplicações em títulos e valores mobiliários envolvem riscos, podendo implicar, conforme o caso, na perda integral do capital investido ou ainda na necessidade de aporte

suplementar de recursos. IV - As informações expressas neste documento são obtidas de fontes consideradas seguras, porém mesmo tendo sido adotadas precauções para assegurar a

confiabilidade na data da publicação, não é garantida a sua precisão ou completude, não devendo ser considerada como tal.

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -7

www.maxxinvestimentos.com.br

Novembro/ 2013 (Data base: 29/11/2013).

Ativos em R$

FI CAIXA BRASIL IMA-B TP RF LP

BB PREVID RF IRF-M1 TP FIC

BB PREVIDENCIÁRIO RF PERFIL FIC

Total

Carteira %

1,18%

77,38%

21,44%

100,00%

Saldo Anterior

28.836,94

1.615.347,81

501.594,53

2.145.779,29

Carteira

FI CAIXA BRASIL IMA-B TP RF LP

BB PREVID RF IRF-M1 TP FIC

BB PREVIDENCIÁRIO RF PERFIL FIC

CNPJ

dos fundos

10.740.658/0001-93

11.328.882/0001-35

13.077.418/0001-49

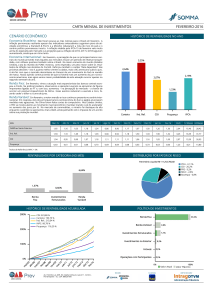

Rentabilidades (Em % - TIR)

Carteira

IMA-B

CDI

TMA - IPCA + 6%

No Mês

0,65

-3,59

0,71

1,01

% IMA-B

100,00

-

Enquadramento

CMN 3.922/2010

Art. 7º, Inciso I, "b"

Art. 7º, Inciso I, "b"

Art. 7º, Inciso IV

% CDI

91,91

100,00

141,59

% TMA

64,91

70,63

100,00

Carteira x TMA

Aplicações

0,00

195.000,00

0,00

195.000,00

Resgates

0,00

0,00

0,00

0,00

Saldo Atual

27.777,37

1.823.043,91

505.000,49

2.355.821,76

Quant. de cotas

19.211,62968100

1.249.137,50091400

402.047,08475600

Valor da Cota

1,44586200

1,45944214

1,25607300

Valor Total

27.777,37

1.823.043,91

505.000,49

Outubro

0,72

0,91

0,80

1,11

Setembro

0,74

0,39

0,70

0,84

No ano

4,73

-11,18

7,24

10,70

% IMA-B

100,00

-

% CDI

65,31

100,00

147,86

% TMA

44,17

67,63

100,00

Carteira x TMA (acumulado no ano)

1,50

12,00

10,00

1,00

8,00

6,00

0,50

Carteira (%)

TMA (%)

0,00

Carteira (%)

4,00

TMA (%)

2,00

0,00

-0,50

-2,00

-1,00

Gráfico da Carteira x TMA

Gráfico da Carteira x TMA

1,50

1,00

0,50

0,00

-0,50

Carteira

IMA-B

CDI

-1,00

TMA - IPCA +

6%

-1,50

-2,00

-2,50

-3,00

-3,50

-4,00

Gráfico da Rentabilidade dos Ativos

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -8

www.maxxinvestimentos.com.br

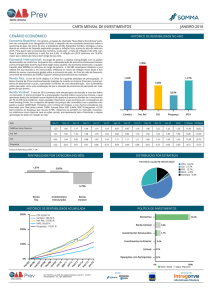

Rentabilidades dos Ativos

FI CAIXA BRASIL IMA-B TP RF LP

BB PREVID RF IRF-M1 TP FIC

BB PREVIDENCIÁRIO RF PERFIL FIC

IMA-B

CDI

TMA - IPCA + 6%

No Mês

-3,67

0,71

0,68

-3,59

0,71

1,01

% IMA-B

100,00

-

% CDI

100,55

95,56

100,00

141,59

% TMA

71,01

67,49

70,63

100,00

Outubro Setembro

0,90

0,27

0,70

0,78

0,80

0,73

0,91

0,39

0,80

0,70

1,11

0,84

No ano

-11,34

6,27

7,17

-11,18

7,24

10,70

% IMA-B

100,00

-

% CDI

86,64

99,01

100,00

147,86

% TMA

58,59

66,96

67,63

100,00

Desempenho dos Ativos

2,00

1,00

0,00

FI CAIXA BRASIL IMA- BB PREVID RF IRF-M1 BB PREVIDENCIÁRIO

B TP RF LP

TP FIC

RF PERFIL FIC

IMA-B

CDI

TMA - IPCA + 6%

-1,00

-2,00

-3,00

-4,00

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -9

www.maxxinvestimentos.com.br

ALOCAÇÃO DOS

RECURSOS/DIVERSIFICAÇÃO

RESOLUÇÃO CMN

3922/2010

% Limite da

3.922

%Limite

Minimo

2013

% Limite

Alvo 2013

% do

montante em

29/11/2013

100,00%

100,00%

15,00%

0,00%

0,00%

0,00%

0,00%

100,00%

0,00%

0,00%

78,56%

0,00%

OK

80,00%

0,00%

0,00%

0,00%

OK

30,00%

0,00%

0,00%

21,44%

Enquadrar

20,00%

15,00%

5,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

OK

5,00%

0,00%

0,00%

0,00%

OK

30,00%

20,00%

15,00%

5,00%

5,00%

5,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

0,00%

OK

Situação

PI

RENDA FIXA

Títulos Públicos registrado no Selic

FI condominio aberto, 100% TPF

Operações Compromissada atreladas TPF

FI condominio aberto, Renda Fixa ou

Referenciado

FI condominio aberto, Renda Fixa ou

Referenciado

Poupança

FI em Diretos Creditórios, condominio aberto

FI em Diretos Creditórios, condominio fechado

FI de Renda Fixa ou Referenciado - Credito

Privado

ART. 7° INCISO I, Letra A

ART. 7° INCISO I, Letra B

ART. 7° INCISO II

ART. 7° INCISO III

ART. 7° INCISO IV

ART. 7° INCISO V

ART. 7° INCISO VI

ART. 7° INCISO VII Letra A

ART. 7° INCISO VII Letra B

OK

OK

OK

OK

RENDA VARIAVEL

FI em Ações, condominio aberto

FI de Índices referenciados em ações,

FI em Ações, condominio aberto

FI Multimercados, condominio aberto

FI em Participações, condominio Fechado

FI Imobiliários, condominio Aberto

ART. 8° INCISO I

ART. 8° INCISO II

ART. 8° INCISO III

ART. 8° INCISO IV

ART. 8° INCISO V

ART. 8° INCISO VI

OK

OK

OK

OK

OK

ATIVOS DESENQUADRADOS

DEMONSTRATIVO - CARTEIRA

Total de Recursos aplicados pelo RPPS:

R$ 2.355.821,76

Segmento:

Renda Fixa

Tipo de Ativo:

FI 100% títulos TN - Art. 7º, I, "b"

Data da posição atual:

29/11/2013

Instituuição Financeira:

CAIXA ECONOMICA FEDERAL

Fundo:

FI CAIXA BRASIL IMA-B TP RF LP

Quantidade de Cotas:

19.211,62968100

Índice de Referência:

IMA-B

Patrimônio Líquido do Fundo:

5.152.088.798,72

% dos Recursos do RPPS:

1,18%

Segmento:

Renda Fixa

Tipo de Ativo:

FI 100% títulos TN - Art. 7º, I, "b"

Data da posição atual:

29/11/2013

Instituição Financeira:

BB GESTÃO DE RECURSOS DTVM S.A.

Fundo:

BB PREVID RF IRF-M1 TP FIC

Quantidade de Cotas:

1.249.137,50091400

Índice de Referência:

IMA

Patrimônio Líquido do Fundo:

4.488.789.602,57

% dos Recursos do RPPS:

77,38%

Segmento:

Renda Fixa

Tipo de Ativo:

FI Renda Fixa ou Referenciado-Art. 7º, Inciso IV

Data da posição atual:

29/11/2013

Instituuição Financeira:

BB GESTÃO DE RECURSOS DTVM S.A.

Fundo:

BB PREVIDENCIÁRIO RF PERFIL FIC

Quantidade de Cotas:

402.047,08475600

Índice de Referência:

CDI

Patrimônio Líquido do Fundo:

2.911.144.922,53

% dos Recursos do RPPS:

21,44%

Segmento:

Disponibilidades Financeiras

Saldo:

R$ 336.393,42

Total de Aplicações no Bimestre: 2.355.821,76

Total de Disponibilidades Financeiras no Bimestre:

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Valor atual da Cota:

1,44586200

CNPJ da Instituição Financeira: 00.360.305/0001-04

CNPJ do Fundo:

10.740.658/0001-93

Valor Total Atual:

27.777,37

% do Patrimônio Líquido do Fundo:

Valor atual da Cota:

1,45944214

CNPJ da Instituição Financeira: 30.822.936/0001-69

CNPJ do Fundo:

11.328.882/0001-35

Valor Total Atual:

1.823.043,91

% do Patrimônio Líquido do Fundo:

Valor atual da Cota:

1,25607300

0,04%

CNPJ da Instituição Financeira: 30.822.936/0001-69

CNPJ do Fundo:

13.077.418/0001-49

Valor Total Atual:

505.000,49

% do Patrimônio Líquido do Fundo:

336.393,42

0,00%

0,02%

Total Geral:

2.692.215,18

Fone/ Fax: (62) 3215-2008

Página -10

www.maxxinvestimentos.com.br

As avaliações apresentadas neste relatório foram extraídas de forma eletrônica e automática dos

sistemas da Maxx Consultoria de Investimentos. Foi utilizada a metodologia de cálculo da TIR (Taxa Interna

de Retorno) para obtenção dos valores de rendimentos e a metodologia “marcação a mercado” conforme

determinação da portaria MPS 402/2008.

No mês de Novembro, em análise realizada pela equipe da Maxx Consultoria de Investimentos,

verificamos que o Instituto Municipal de Previdência dos Servidores Públicos do Município de Trindade obteve

rentabilidade na carteira de 0,65%, portanto INFERIOR a da Taxa de Meta Atuarial que atingiu 1,01%. A

rentabilidade dos indicadores IMA-B e CDI atingiram respectivamente -3,59% e 0,71%.

O fundo FI CAIXA BRASIL IMA-B TÍTULOS PÚBLICOS RF LP obteve rentabilidade negativa de

-3,67% no mês de Novembro. O BB PREVID RF IRF-M1 TP FIC rendeu 0,71%, significando 71,01% da TMA

e 100,55% do CDI. O BB PREVID RF PERFIL FIC obteve rentabilidade de 0,68% atingindo 67,49% da TMA e

95,56% do CDI.

Também verificamos os ativos do TRINDADE PREV em relação à PI 2013 e à Resolução CMN

3.922/2010. Em relação à Resolução, o RPPS encontra-se desenquadrado, pois possui aplicação em ativo

do (Art. 7º, Inciso IV ),condomínio aberto, superior a 20% em um mesmo fundo de investimento, o que não é

permitido. Já em relação à PI, também necessita enquadrar-se, pois na posição de Novembro/13 temos

21,44% dos ativos alocados em FI, Renda Fixa ou Referenciado (Art. 7º, Inciso IV), condomínio aberto,

apesar de não aprovado na PI. Atentamos para o fato de que os limites dos ativos aprovados na PI vigente

devem ser revistos, a fim de atender às necessidades de superação da Meta Atuarial, bem como de maneira

a acatar as exigências do Ministério da Previdência.

Portanto, após análise das aplicações do TRINDADE PREV no mês de Novembro, sugerimos que

o Fundo Municipal realoque seus ativos o mais breve possível para atender ao enquadramento com a

Resolução CMN 3.922/2010 e com a sua Política de Investimentos, objetivando superar a TMA.

_________________________________________

Este relatório foi preparado pela Maxx Consultoria de Investimentos para uso exclusivo do destinatário, não podendo ser reproduzido ou distribuído por este e qualquer pessoa sem expressa autorização

da Maxx Consultoria de Investimentos. Este Relatório é distribuído somente com o objetivo de prover informações e não representa, em nenhuma hipótese, uma oferta de compra e venda ou solicitação

de compra e venda de qualquer valor mobiliário ou instrumento financeiro. As informações contidas neste Relatório são consideradas confiáveis na data de sua publicação. Entretanto, as informações

aqui contidas não representam por parte da Maxx Consultoria de Investimentos garantia de exatidão das informações prestadas o u julgamento sobre a qualidade das mesmas, e não devem ser

consideradas como tal. As opiniões contidas neste Relatório são baseadas em julgamentos e estimativas, estando, portanto, sujeitas a mudança. Os profissionais responsáveis pela elaboração deste

Relatório são certificados pela ANCOR e registrados na CVM – Comissão de Valores Mobiliários.

Rua 1, Nº 928, Ed. Wall Street Center, Sl. 604,

St. Oeste. Goiânia/ GO. CEP: 74.115-040

Fone/ Fax: (62) 3215-2008

Página -11

www.maxxinvestimentos.com.br