APLICAÇÃO DO CUSTEIO POR ABSORÇÃO NA FORMAÇÃO DO PREÇO DE

VENDA: UM ESTUDO DE CASO EM UMA EMPRESA DISTRIBUIDORA DE

MATERIAL PARA A CONSTRUÇÃO CIVIL

RESUMO

Na gestão contemporânea das organizações torna-se necessário conhecer mais profundamente

a formação do preço de venda, procedimento este de extrema importância para a tomada de

decisões gerenciais. Acredita-se, que as micro e pequenas empresas são as mais carentes de

suporte e subsídios em relação à formação de preço de venda. Neste sentido, o presente artigo

tem como objetivo levantar informações que possam contribuir para a compreensão e

conhecimento da necessidade de implementação, utilização de sistema de formação de preço

de venda, e análise de custos compatíveis com a realidade da empresa, capazes de fornecer as

informações adequadas à sua gestão. Utilizou-se de pesquisa exploratória de abordagem

prática na forma de um estudo de caso, envolvendo dados secundários com uma abordagem

quantitativa. Como resultados do presente artigo pode-se destacar: (i) o conhecimento de

todos os custos / gastos da empresa; (ii) a definição dos procedimentos de identificação do

preço de custo dos produtos; e, (iii) a formação do preço de venda mais adequado para a

realidade da empresa.

Palavras - chave: Preço de compra. Preço de venda. Gastos. Custeio por absorção.

1 INTRODUÇÃO

Dentre as decisões gerenciais de uma empresa, está a formação de preço de venda, que

é responsável por parte do resultado esperado na empresa. Em virtude dessa decisão sobre o

preço de venda, as empresas devem ter claros seus objetivos e metas, além de conhecer o

mercado, seus concorrentes e outros fatores que poderão influenciar na sua decisão.

Verifica-se que uma das dificuldades na gestão empresarial é a formação de preço de

venda aliada à qualidade dos serviços oferecidos, sendo que essas deficiências podem ser

mais acentuadas, caso a empresa não acompanhe seus custos de compras, gastos gerais, dentre

outras informações importantes para o gerenciamento dos negócios. Entende-se que, o

conhecimento de algumas técnicas é necessário para a escolha da melhor alternativa para a

empresa.

Pode-se dizer que a capacidade técnica é importante para a gestão da empresa, para

identificar e realizar uma análise criteriosa nos gastos operacionais e variáveis. A partir dessa

análise, é possível determinar a estratégia para a definição do preço de venda dos produtos,

servindo também para orientar em uma futura melhora no serviço. Neste contexto, a presente

pesquisa pretende responder a seguinte questão: Como utilizar as informações de custo para

formação do preço de venda?

Neste sentido, esta pesquisa tem como objetivo geral levantar informações que possam

contribuir para a compreensão e conhecimento das necessidades de implementação e

utilização de sistemas de formação de preço de venda, e também análise de custos

compatíveis com a realidade da empresa, capazes de fornecer as informações adequadas à sua

gestão.

Para alcançar o objetivo geral desta pesquisa, são necessários os seguintes objetivos

específicos: (i) caracterizar a empresa estudada; (ii) levantar os gastos gerais da empresa; (iii)

calcular as taxas de gastos fixos; (iv) apurar custo de aquisição do produto e calcular markup;

e, (v) apurar preço de venda com base nas informações de gastos e rentabilidade desejada.

Quanto a sua estruturação, o trabalho está dividido em cinco capítulos. No primeiro

capítulo são apresentados os aspectos introdutórios, destacando o problema, o objetivo geral,

objetivos específicos e sua justificativa. No segundo, é efetuada a fundamentação teórica

sobre o tema abordado. O terceiro capítulo apresenta a metodologia da pesquisa. O quarto

identifica e caracteriza a empresa alvo do artigo, salientando, além de seu histórico, sua

estrutura organizacional e contábil, trazendo o levantamento e análise dos dados da empresa.

No quinto capítulo serão apresentadas as considerações finais sobre o artigo.

2 FUNDAMENTAÇÃO TEÓRICA

Este capítulo aborda conceitos básicos de formação do preço de venda para auxiliar a

empresa na tomada de decisões, com confiabilidade no levantamento dos dados para gerar

informações.

2.1 CUSTOS

Pode-se dizer que, custo é todo gasto efetuado pela empresa para poder operacionalizar

e comercializar seus produtos. Existe grande dificuldade entre os administradores de empresas

de pequeno porte em distinguir e separar custos fixos, variáveis, diretos e indiretos. Caso estes

custos não sejam alocados corretamente, haverá distorção na formação do preço de venda.

Segundo Dutra (2003, p. 41), “[...] essa classificação diz respeito à possibilidade de

alocação de cada custo diretamente a cada tipo diferente de produto ou de função de custo e à

impossibilidade de sua alocação no momento da ocorrência do custo.”

A busca de resposta cada vez mais precisa para os problemas das empresas, fez crescer

as discussões e a pesquisa em torno da apropriação e da utilização de custos. Para melhor

entendimento, eles são classificados em: fixos e variáveis.

Os custos fixos são aqueles gerados pela parte de operacionalização da empresa. Quanto

menores os custos fixos, menor será o valor de venda do produto. As empresas utilizam-se

das técnicas para alavancar as vendas dos produtos e poderem ratear os custos fixos.

Segundo Matins (2006, p. 254):

[...] não existe Custo ou Despesa eternamente fixos; são, isso sim, fixos dentro de

certos limites de oscilação da atividade a que se referem, sendo que após tais limites,

aumentam, mas não de forma exatamente proporcional, tendendo a subir em

‘degraus’ e variáveis.

Para Santos (1987, p. 30), “são aqueles que independem do volume de produção ou

venda. Representam a capacidade instalada que a empresa possui para produzir e vender bens

ou serviços.”

Já, os custos variáveis, são aqueles que variam proporcionalmente ao volume vendido

pela empresa, ou seja, quanto maior o volume vendido, maiores serão os custos variáveis.

Pode-se citar como exemplo deste custo a comissão paga para vendedores pelas vendas

realizadas, eis que, quanto maior o volume vendido, maiores serão as comissões.

Segundo Crepaldi (1998, p. 221), “são os que, em seu total, variam proporcionalmente

ao volume de produção e/ou vendas.”

2.2 FORMAÇÃO DO PREÇO DE VENDA

Existem diversos fatores que influenciam diretamente na formação de preços de venda,

os quais devem ser considerados e incorporados aos preços a serem ofertados no mercado.

A formação do preço de venda dos produtos é um dos pontos importantes para toda a

empresa que quer alcançar sucesso. Sabe-se que é uma decisão importante para a

administração, pois a sobrevivência em longo prazo da empresa é ameaçada pelas técnicas

mal utilizadas na formação do preço a ser praticado.

Wernke (2006, p. 147) afirma:

A adequada determinação dos preços de venda cada vez mais é questão fundamental

para sobrevivência e crescimento das empresas, independentemente do porte ou área

de atuação. Contudo, na prática é comum observar companhias que não têm uma

acurada noção de rentabilidade proporcionada por seus produtos e serviços, bem

como das necessidades quanto aos volumes de venda para atingir os respectivos

equilíbrios operacionais.

Entende-se que, o preço de venda é o valor que a empresa cobra de seus clientes em

uma transação comercial, valor que será suficiente para que a empresa cubra todos os gastos

que foram necessários para colocar o produto à disposição do mercado, incluindo o lucro

desejado.

2.3 ASPECTOS RELEVANTES À FORMAÇÃO DE PREÇO DE VENDA

A formação do preço de venda é influenciada diretamente por diversos fatores que

devem ser conhecidos, analisados e estudados. Caso esse processo não seja corretamente

efetuado, a empresa corre sérios riscos de sofrer prejuízos financeiros. Toda empresa almeja o

sucesso, portanto, é necessário que haja sempre um constante aprimoramento nas técnicas

utilizadas para alcançá-lo.

Explica Wernke (2006) que, a primeira informação que a empresa deve conhecer é o

custo da compra, que trata do custo de aquisição das mercadorias destinadas à venda,

deduzindo-se o valor dos impostos creditáveis, caso a empresa esteja enquadrada no lucro

real, que serão compensados com os valores dos impostos da venda.

Observa-se que, todos os esforços para a aquisição de mercadorias ou matérias-primas

até o momento de sua utilização integram o custo de compra respectivo. Assim compõem os

custos de compra os seguintes fatores:

a)

(+) custo da fatura (valor constante na nota fiscal);

b) (- ) descontos dados na fatura (incondicionais, mencionados no corpo da nota fiscal de

compra);

c)

(+) despesas acessórias da compra (fretes, seguros, despesas aduaneiras e outros itens

vinculados à aquisição);

d) (+) impostos não recuperáveis fiscalmente (conforme a legislação tributária pertinente);

e)

(- ) impostos recuperáveis fiscalmente (conforme legislação tributária específica);

f)

(=) custo de aquisição das mercadorias, matérias-primas ou serviços.

Calculando-se o preço de venda a partir dos custos, pode-se chegar a um preço de

venda incompatível com o mercado e, portanto, sem condições de competir com a

concorrência. Assim, sugere-se que nas condições atuais analise-se a situação dos custos e

despesas da empresa frente aos preços de mercado, calculando a margem de contribuição e o

faturamento de equilíbrio.

Toda empresa tem como objetivo o lucro, sendo assim, é necessário incorporar ao

preço de venda um percentual que a empresa considere adequado e necessário aos seus

objetivos.

O objetivo do gestor financeiro da empresa é obter lucro na realização de suas

operações. De uma forma geral, lucro é o valor que sobra do valor das vendas menos o custo

das mercadorias vendidas, menos todas as despesas variáveis e fixas.

Neste artigo especificamente, o produto estudado é submetido à substituição tributária

que é um mecanismo de arrecadação de tributos utilizado pelo governo brasileiro. Este atribui

ao contribuinte a responsabilidade pelo pagamento do imposto devido pelo seu cliente. A

substituição será recolhida pelo contribuinte e posteriormente repassada ao governo.

Verifica-se que, para cada produto o governo instituiu uma margem de valor agregado

(MVA) que será determinada com base em preços usualmente praticados no mercado, obtidos

por levantamento, ainda que por amostragem ou através de informações e outros elementos

fornecidos por entidades representativas dos setores, adotando-se a média ponderada dos

preços coletados. A mercadoria submetida ao regime de substituição tributária em operação

interestadual terá a margem de valor agregado estabelecida em Convênio ou

Protocolo. (PORTAL TRIBUTÁRIO, 2010)

A Lei Complementar nº 87/96 em seu artigo 8º, ao tratar do regime de sujeição passiva

por substituição, determina que a base de cálculo será o valor correspondente ao preço de

venda ao consumidor acrescido do valor do frete, IPI e demais despesas debitadas ao

estabelecimento destinatário, bem como a parcela resultante da aplicação (sobre esse total) do

percentual de valor agregado (margem de lucro). Esse percentual é estabelecido em cada caso

de acordo com as peculiaridades de cada mercadoria. (PORTAL TRIBUTÁRIO, 2010)

2.4 ANÁLISE DA FORMAÇÃO DE PREÇO DE VENDA

Para calcular o preço de venda dos produtos, as empresas devem ter o

conhecimento de que não se pode calcular o preço de venda a partir apenas dos custos

internos, sem a preocupação com a concorrência. Cada vez mais, os clientes estão

pesquisando preços e procurando qualidade, tanto dos produtos quanto do atendimento.

Segundo Bruni (2004, p. 350), “[...] para poder ofertar o produto ou serviço, o valor

consiste nos aspectos desejados pelos clientes e atendidos pelo produto ou serviço.”

Assim, os preços calculados por meio de fórmulas servirão apenas como um referencial

para comparação com os de mercado, o que, não significa dizer que não se deve calculá-los,

ao contrário, esse cálculo dará à empresa um parâmetro para avaliar se sua estrutura de custos

lhe permitirá ser competitiva.

Estabelecer preços de venda competitivos é uma tarefa que exige do empresário o

conhecimento dos componentes que dão origem ao preço de venda. A definição da estrutura

de custos é muito importante na formação do preço de venda, pois possibilitará ao

administrador saber quanto lucrou.

Não existe fórmula perfeita para a formação de preço de venda, mas, para que a

administração alcance a maximização de resultados, através da análise de custos como

instrumento de avaliação de desempenho e de tomada de decisão, segundo Santos (1987, p.

21) os seguintes objetivos básicos deverão ser levados em consideração:

a) Custo por produto

b) Resultado de vendas por produtos; por linha; por divisão; por país; por vendedor

etc.;

c) Custo fixo de infra-estrutura instalada;

d) Eficiência de força de trabalho humano e dos materiais publicados;

e) Nível mínimo de vendas desejado;

f) Maximização de lucros através de mix de produtos;

g) Formação de preço de venda;

h) Planejamento e controle das operações;

i) Tomada de decisão, etc.

Constata-se que, muitas empresas não apuram seus custos e despesas de maneira precisa

e os preços de venda são obtidos empiricamente. Essa prática mascara os custos e o lucro da

empresa, acarretando problemas, tais como: preço de venda abaixo do real, o que diminui os

lucros da empresa; ou preço de venda acima do real, o que dificulta as vendas.

2.5 MÉTODO DE CUSTEIO

A formação dos preços de venda dos produtos ou serviços obedece a várias técnicas e

estratégias; porém, a mais antiga e, portanto, a mais usada é a formação de preços por meio da

apuração dos custos dos produtos e/ou serviços.

Assim sendo, os métodos de custeios são considerados fontes gerenciais de extrema

importância para a tomada de decisões, para a obtenção de lucros e para o alcance dos

objetivos previamente traçados. Neste artigo o método de custeio utilizado é o custeio por

absorção.

Para o cálculo dos custos dos produtos comercializados por uma empresa, são

atribuídos, além de seus gastos variáveis, também os custos fixos, utilizando-se neste

contexto, a modalidade de custeio por absorção.

Afirma Bornia (2002) que no custeio por absorção integral, ou total, a totalidade dos

custos (fixos a variáveis) são alocados aos produtos. Este sistema se relaciona com a avaliação

de estoques, ou seja, com o uso da contabilidade de custos com apêndice da contabilidade

financeira, que se presta para gerar informações para usuários externos à empresa.

O custeio por absorção consiste na apropriação de todos os custos fixos e variáveis de

produção aos bens elaborados, assim todos os gastos relativos aos esforços de fabricação são

distribuídos para todos os produtos feitos. (MARTINS, 2006).

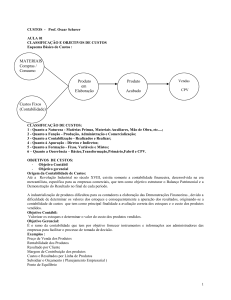

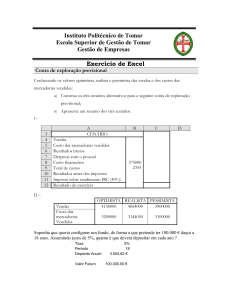

Figura 1 – Custeio por Absorção

Fonte: Considerações de custos e valor da informação. Clemente, 2004.

A atribuição dos gastos fixos aos produtos, entretanto implica naturalmente, a

utilização de rateios. E nisso reside a principal falha do custo por absorção como um

instrumento de controle. Por mais objetivo que pretendam ser os critérios de rateio, sempre

apresentarão forte componente arbitrário, que distorce os resultados apurados por produtos e

dificulta as decisões da gerência com relação a assuntos de vital importância para a empresa,

como, por exemplo; a determinação de preços de venda, a descontinuação da fabricação de

produtos deficitários e outros.

Este sistema relaciona-se à avaliação de estoques, ou seja, ao uso da contabilidade de

custos como apêndice da contabilidade financeira, a qual se presta para gerar informações a

usuários externos à empresa. O método do custeio por Absorção é tido como o básico para a

contabilidade financeira e para a formação do balanço patrimonial, demonstração do

resultado, portando, aceito pelos contadores, fisco, auditoria externa, visto que atende as

exigências para avaliação de estoques.

Explica Wernke (2006, p. 19):

O Custeio por Absorção designa o conjunto de procedimentos realizados para

atribuir todos os custos fabris, querem fixos ou variáveis, diretos ou indiretos, aos

produtos fabricados em um período. Com isso, os produtos “absorvem” todos os

gastos classificáveis como custos – matérias-primas, salários e encargos sociais,

depreciação das máquinas, aluguel do prédio industrial etc. -, independente de sua

natureza, se custo fixo ou não, se custos diretos ou não.

O Custeio por Absorção define que os custos dos produtos serão constituídos por

todos os gastos da empresa, dessa forma, o preço de venda deverá cobrir os custos totais

obtendo-se o lucro bruto, que deverá cobrir as despesas fixas e variáveis, além de

proporcionar o lucro líquido.

Para fins fiscais (imposto de renda), é obrigatória a utilização do custeio por absorção.

Explica Santos (1987, p. 34) que:

O método de custeamento por absorção é falho em muitas circunstâncias, como

instrumento gerencial de tomada de decisão, porque tem como premissas básicas os

‘rateios’ dos chamados custos fixos, que, apesar de se aparentarem lógicos, poderão

levar a alocações arbitrárias e até enganosas.

Crepaldi (1998) apresenta também no custeio por absorção, pontos positivos como:

fixação de preços de venda mais reais, pois engloba todos os custos da empresa nos custos

unitários dos produtos, baseia-se nos Princípios Fundamentais da Contabilidade, demonstra

índices de liquidez mais reais e, no Brasil é aceito pelo Fisco.

São apontados, ainda por Crepaldi (1998) os pontos negativos: os custos dos produtos

não poderão ser comparados em base unitária quando houver alterações no volume de

produção, a forma de atribuição de custos indiretos é feita por meio de rateios, o que complica

e aumenta o trabalho administrativo, além de conferir um grau de subjetividade e essa

atribuição, não oferece informações suficientes para a tomada de decisões, já que muitas das

decisões se baseiam em análise separada dos custos fixos e variáveis, não permite análise do

tipo relação Custo/Volume/Lucro e, dificulta o controle orçamentário e a determinação de

padrões.

O objetivo deste cálculo é uma primeira aproximação do preço, pois, ele poderá sofrer

modificações posteriores, decorrentes das alterações no mercado. Quaisquer alterações nas

condições de mercado impactam este cálculo, forçando a empresa adequar seus custos aos

preços aceitos no mercado. Ignorar o efeito da tributação no momento da formação dos preços

seria um suicídio absoluto para a empresa.

Segundo Bruni e Famá (2004, p. 300),

[...] um dos principais aspectos a serem analisados na formação de custos e no

processo de fixação de preços consiste na análise dos impostos incidentes nas

operações de elaboração e venda. Os tributos não são incorporados nos custos

contábeis dos produtos – apresentam mecânica de registro e compensação

diferenciada; entretanto, devem ser analisados e contemplados com cuidados na

formação de preços. [...] a análise de tributos deve-se iniciar com a distinção entre

tributos cumulativos e não cumulativos.

Além do preço de aquisição da mercadoria e custos fixos que são utilizados para a

formação do preço de venda, têm-se alguns custos variáveis muito importantes, como os

impostos e taxas, pagos sobre a compra e venda das mercadorias, os quais devem ser bem

conhecidos e entendidos pelo profissional responsável pela formação dos preços. São eles:

Imposto sobre Produtos Industrializados (IPI) – âmbito federal, sendo que a alíquota do IPI

varia de acordo com o produto industrializado e Imposto Sobre Operações Relativas à

Circulação de Mercadorias, e Sobre Prestação de Serviços de Transporte Interestadual e

Intermunicipal e de Comunicações (ICMS) – âmbito estadual, sendo que a alíquota varia de

acordo com o Estado, produto e serviço.

Completa Martins (2006) que cada real pago na compra de materiais representa um

adiantamento feito pela empresa; ao efetuar suas vendas, recebimento dos clientes uma

parcela a título deste imposto, e, após se ressarcir do que havia adiantado, recolhe o excedente

ao governo estadual.

Para uma empresa comercial que adquire produtos de uma indústria, no momento da

compra ela pagará o IPI e ICMS já embutidos no valor do produto, porém, o IPI entrará como

custo do produto e o ICMS será recuperado.

O Programa de Integração Social (PIS), na visão de Iudícibus (2006) objetiva

proporcionar a participação dos trabalhadores no lucro das empresas, na forma de poupança

individual.

Já a Contribuição para Financiamento da Seguridade Social (COFINS) na visão do

autor Iudícibes (2006) as empresas têm como base da cálculo para o COFINS a receita

operacional bruta deduzindo o IPI (quando destacado na nota fiscal) e as vendas canceladas,

devolvidas, e os descontos concedidos [...]. A contabilização, no final de cada mês, da

COFINS é feita por meio do débito em conta COFINS s/ faturamento e crédito de COFINS a

recolher. A primeira conta pertence às “deduções da receita operacional bruta” e a segunda,

ao Passivo Circulante.

Quanto ao Imposto de Renda, o mesmo incide sobre o lucro real ou lucro presumido

das pessoas jurídicas.

Verifica-se que, devido a carga tributária do Brasil ser considerada uma das mais altas

do mundo, muitas empresas não conseguem manter-se no mercado.

Sobre esse assunto afirma Wernke (2006) que a legislação tributária brasileira, além

de complexa, é constantemente alterada com relação às alíquotas, incidências, bases de

cálculo e, até mesmo, pela criação de tributos. Entretanto, um ponto que merece atenção dos

gestores é as características inerentes a alguns tributos de que estes podem ser “recuperáveis”

fiscalmente, ou não.

Pela legislação tributária brasileira, as empresas podem optar pelo sistema de

tributação Lucro Real.

A empresa objeto deste estudo é submetida ao regime de tributação Lucro Real, no qual

incidem os seguintes impostos: COFINS não cumulativo com alíquota de 7,6% sobre o

faturamento, onde são feitos débito e crédito, ou seja, a empresa se credita do imposto pago na

compra; PIS não cumulativo com alíquota de 1,65% sobre faturamento, também débito e

crédito; IRPJ, o percentual aplicado sobre o lucro, alíquota de 15%, CSLL, percentual de 9%

aplicado sobre o lucro e o ICMS, que neste caso específico trata-se de 17%, também

submetido a lançamentos de débito e crédito.

2.6 MÉTODOS DE FORMAÇÃO DE PREÇO

Para que se possa realizar com sucesso o processo de análise, avaliação e fixação do

preço de venda dos produtos podem-se, utilizar de vários métodos, os quais poderão trazer

mais eficácia na tomada de decisões e diminuir se não todo o risco de erro grande parte dele.

Para se chegar ao preço de venda, deverá ser utilizado o Mark-up, que se trata de um

índice que se aplica ao custo unitário dos produtos, o qual precisará ser suficiente para cobrir

todas as despesas além dos custos, bem como levar lucratividade para que garanta a

continuidade da empresa.

Para Santos (1987) o o mark-up é um índice aplicado sobre o custo de um bem ou

serviço para a formação do preço de venda. Já Bruni e Famá (2004) afirmam que para se

chegar ao preço a ser praticado, muitas vezes pode-se empregar o mark-up, índice que,

aplicado sobre os gastos de determinado bem ou serviço, permite a obtenção do preço de

venda. O mark-up adicionado ao custo dos produtos deverá cobrir os lucros desejados pela

empresa, os custos fixos e variáveis.

Cobra (1992) concorda, afirmando que uma das táticas mais comuns de política de

preços no mundo dos negócios é o mark-up. O preço de venda é determinado pela adição de

uma percentagem fixa ao custo unitário de venda.

O mark-up é somente um guia, não se constituindo no único indicador para todos os

produtos. É fato, que as empresas não possuem sempre, um único produto, sendo que, na

formação dos preços e a avaliação da lucratividade por linha de produtos, não se deve

trabalhar com um fator de mark-up único ou médio, e sim com diversos fatores individuais, os

mais adequados a cada um dos produtos, os quais, entretanto, devem ser comparados com o

preço praticado pelo mercado. Caso este seja menor do que o preço calculado, a empresa

deverá desenvolver alguma ação para diminuir os seus custos ou despesas ou, então aceitar

um lucro líquido menor. (SEBRAE, 2007).

Diante disso, constata-se que, os empresários devem ter o conhecimento de que o Markup é apenas um indicador ao invés de um padrão para formação de preço de venda.

3 METODOLOGA DA PESQUISA

O enquadramento metodológico da presente pesquisa contempla as seguintes variáveis:

a)

Quanto à natureza do objetivo trata-se de estudo exploratório. Vieira (2002, p. 5) afirma

que “[a] pesquisa exploratória visa proporcionar ao pesquisador uma maior familiaridade

com o problema em estudo”.

b) Quanto à natureza do artigo trata-se de pesquisa prática na forma de estudo de caso.

Segundo YIN (2003) estudo de caso é uma investigação para se preservar as

características holísticas e significativas dos eventos da vida real.

c)

Quanto à coleta de dados, a presente pesquisa envolve dados secundários. Para

Richardson (1999) os dados secundários são aqueles obtidos, por exemplo, de obras

bibliográficas ou de relatórios de pesquisas anteriores sobre o tema.

d) Quanto à abordagem do problema, a mesma é quantitativa. Richardson (1999) destaca

que os quantitativos empregam instrumentos estatísticos, tanto na coleta quanto no

tratamento dos dados.

e)

Quanto aos instrumentos de pesquisa foi realizada análise documental. Que segundo

Oliveira (2003) trata-se de uma forma de coleta de dados em relação a documentos,

escritos ou não, denominados fontes primárias.

Esta pesquisa limita-se, assim, apenas ao estudo de caso de uma empresa situada no

Estado de Santa Catarina, tributada pelo Lucro Real e que seus produtos estejam sujeitos a

Substituição Tributária, não podendo ser utilizada como padrão para análise em outras

empresas, por se tratar de situações diferentes.

4 APRESENTAÇÃO E ANÁLISE DOS DADOS DA PESQUISA

Para o processo de análise necessita-se primeiramente da identificação da empresa e o

conhecimento de todos os gastos/custos mensais da empresa, que serão apresentados a seguir.

4.1. CARACTERIZAÇÃO DA EMPRESA

O estudo de caso foi realizado em uma distribuidora de material para construção civil

fundada em 1986 localizada na cidade de Sombrio / SC.

A empresa conta com 8 (oito) representantes externos, 5 (cinco) colaboradores no

setor administrativo, 2 (dois) no setor de entrega, 1 (um) no controle de estoque e 2 (dois)

sócios-gerentes. A empresa é optante pela forma de tributação com base no Lucro Real, e a

contabilidade da empresa é feita por um dos sócios.

Utiliza-se de um sistema gerencial para seu controle comercial, fiscal, financeiro e de

estoque. Sua carteira de clientes é formada na sua maioria por pessoas jurídicas do ramo de

atividade de Materiais de Construção e Agropecuária.

Observa-se que, para a análise necessita-se primeiramente do conhecimento de todos

os gastos mensais da empresa.

4.2.GASTOS FIXOS

O levantamento dos gastos a seguir, exceto para o alvará e depreciação, foi realizado

com base na análise dos últimos três meses.

Tabela 1 – Gastos fixos mensais da empresa.

Histórico

Gastos Mensais (R$)

Gráfica

400,00

Energia Elétrica

200,00

Telefone

1.600,00

Aluguel

1.245,00

Sistema Informatizado

450,00

Check Express - Consulta Serasa

500,00

Pessoal e Encargos

Alvará (valor mensal)

Depreciação (valor mensal)

Outros gastos

Total dos gastos fixos

14.080,03

14,13

1.562,50

305,17

20.356,83

Fonte: Elaborado pela autora, 2010.

Abaixo, segue um quadro com gastos de pessoal e encargos, que foram utilizados para

apuração dos gastos fixos.

Tabela 2 – Gastos com pessoal e encargos.

Salário

R$

8.432,00

FGTS 8% (sobre salários)

674,56

Férias

702,67

1/3 Férias

234,22

FGTS 8% (sobre férias)

13º Salário

FGTS 8% (sobre 13º salário)

FGTS Rescisório (50% do FGTS)

INSS 27,80% (sobre o salário, 13º e férias)

Total do Pessoal e Encargos

74,95

702,67

56,21

402,86

2.799,89

14.080,03

Fonte: Elaborado pela autora, 2010.

Apresentados os gastos fixos, passa-se a discorrer sobre os gastos variáveis.

4.3. GASTOS VARIÁVEIS

Como já citado anteriormente, os gastos variáveis são aqueles que só ocorrem com a

venda.

Tabela 2 – Gastos variáveis da empresa

Histórico

Despesas Variáveis

PIS

1,65%

COFINS

7,60%

IRPJ

1,50%

CSLL

0,90%

Comissão

3,00%

Margem de Lucro

10,00%

Frete

2,00%

Prazo

2,00%

Taxa de Gastos Fixos

6,78%

Total do percentual dos gastos variáveis

35,43%

Fonte: Elaborado pela autora, 2010.

Os percentuais de PIS, COFINS, foram retirados da legislação tributária na qual a

empresa está enquadrada, que é o Lucro Real. Não se utilizou do percentual de 17% para

ICMS, por tratar-se de venda com substituição tributária e o mesmo é pago no ato da compra

e não da venda como veremos a seguir. Os percentuais de comissão, frete e margem de lucro

foram definidos pelo proprietário da empresa. Já o percentual de 2% utilizado para o prazo foi

determinado porque a empresa compra de seus fornecedores com prazo de 21 dias e vende

para seus clientes com prazo médio de 30 dias, assim, a empresa não corre risco, caso haja

necessidade de pagar juros, de que esse percentual de juros saia de seu lucro.

O percentual do IRPJ e CSLL foi levantado da seguinte maneira. Supondo que a

empresa tenha um faturamento de R$ 300.000,00, e sua margem de lucro seja de 10%, então

seu lucro seria de R$ 30.000,00, desta forma, aplicam-se os percentuais de 15% e 9%,

respectivamente, para IRPJ e CSLL, para posteriormente encontrarem-se os percentuais que

serão aplicados no mark-up, conforme demonstrado no quadro a seguir:

Tabela 3 – Cálculo dos percentuais de IRPJ e CSSL

Faturamento da Empresa

R$

300.000,00

Margem de Lucro (10%)

30.000,00

IRPJ (15% sobre lucro)

4.500,00

CSLL (9% sobre lucro)

2.700,00

Fonte: Elaborado pela autora, 2010.

Para que seja encontrado o percentual do IRPJ, CSLL e Custos Fixos para cálculo de

Mark-up, segue quadro abaixo:

Tabela 4 – Cálculo dos percentuais de IRPJ, CSLL e gastos fixos para aplicação do mark-up.

R$

Faturamento da Empresa

300.000,00

% de IRPJ do Faturamento

4.500, 00 / 300.000,00 = 0,015 x 100 = 1,50%

% CSLL do Faturamento

2.700,00 / 300.000,00 = 0,009 x 100 = 0,90 %

% De Custos Fixos

20.356,83 /300.000,00 = 0,0678 x 100 = 6,78%

Fonte: Elaborado pela autora, 2010.

Esse percentual de gastos fixos irá variar caso ocorra faturamento diferente de R$

300.000,00 ou os gastos fixos sejam modificados. A seguir apresenta-se a apuração do custo

de aquisição dos produtos.

4.4. APURAÇÃO DO CUSTO DE AQUISIÇÃO DO PRODUTO

Para a formação do preço de venda é necessário o conhecimento do preço de custo do

produto, conforme apresentado no quadro a seguir:

Tabela 6 – Cálculo levantamento do custo do produto.

R$

135,04

A

Custos do Produto

B

Valor do IPI ( A x 5%)

C

Soma (A+B)

141,79

D

Base de Cálculo Crédito ICMS (A)

135,04

E

Valor do ICMS Crédito (Ax12%)

16,20

F

MVA (C x 50,33%)

71,36

G

Base de Cálculo Substituição Tributária (C + F)

H

Valor ICMS de Venda no Estado (17% x G)

36,23

I

Valor ICMS Substituição Tributária (H – E)

20,03

6,75

213,15

J

Valor da Nota Fiscal ( C + I )

161,82

L

Crédito PIS (J x 1,65%)

( 2,67)

M

Crédito COFINS (J x 7,60%)

N

Custo Final do Produto

( 12,30)

146,85

Fonte: Elaborado pela autora, 2010.

Conforme demonstrado no quadro acima, creditando-se dos impostos o custo do

produto passará a ser R$ 146,85.

4.5. LEVANTAMENTO DO ÍNDICE DE MARK-UP

Para se encontrar o mark-up, o qual será utilizado no cálculo para obtenção do preço

de venda deste produto, basta somarem-se todos os percentuais já calculados e diminuir de

100%, conforme demonstrado na seqüência:

100 menos % de gastos variáveis, dividido por 100 é igual ao

100 - 35,43 = 64,57 / 100 = 0,6457

índice de MARK-UP

Quadro 1 – Índice divisor de mark-up.

Fonte: Elaborado pela autora, 2010.

Segundo o índice de Mark-up da empresa, no período analisado resultou em 0,6457.

4.6. PREÇO DE VENDA PROPOSTO PELA AUTORA

O preço de venda de referência proposto pelo relatório é apresentado no quadro a

seguir:

Tabela 8 – Preço de venda proposto pela autora.

R$

Custo do Produto

146,85

Índice de MARK-UP

0,6457

Preço de Venda de Referência

146,85 / 0,6457 = 227,47

Fonte: Elaborado pela autora, 2010.

Observa-se que o valor de R$ 227,47, proposto para venda é suficiente para cobrir

todos os gastos fixos e variáveis da empresa dando o retorno desejado pelo proprietário.

Destaca-se que, de forma alguma deve-se deixar de incluir ao preço dos produtos, o custo

operacional da empresa, levando-se em consideração cada tipo de atividade empresarial e o

porte de cada empresa.

Algumas empresas baseiam-se somente na estratégia de preços praticados pelos

concorrentes, estabelecendo o seu nível de preços geralmente abaixo, visando obter mais

rapidamente a conquista de uma fatia de mercado em que atuam, não levando em

consideração que cada empresa detém um gasto operacional fixo diferente.

Já outros, formam e precificam seus produtos levando em consideração apenas o gasto

operacional de sua empresa, esquecendo-se de analisar e levar em consideração as oscilações

de mercado em que está situada, bem como as estratégias mercadológicas e de preços

praticados pelos seus concorrentes.

Constata-se ainda que, no decorrer do processo de formação do preço de venda

demonstrado anteriormente, existem condições, caminhos e alternativas que os empresários

têm para a realização de tal feito. Uma importante e indispensável medida a ser

imediatamente tomada seria o aumento nas vendas da empresa, pois observa-se que com o

aumento das vendas, os gastos fixos serão rateados e terão um percentual menor, tornando a

empresa mais rentável, sólida, eficiente e eficaz.

5 CONCLUSÃO

A formação do preço de venda é considerada como um fator determinante no sucesso

futuro das empresas, já que nos dias atuais improviso não tem mais lugar, assim os dirigentes

necessitam ser mais profissionais e conscientes na administração de suas empresas, em

virtude de que os consumidores de hoje procuram produtos de alta qualidade e preços

competitivos. Além de confiabilidade em seu fornecedor aliada ao conforto de um bom

atendimento.

A área responsável pela formação de preço de venda deverá estar atenta a tudo e a

todos que influenciam direta ou indiretamente na operacionalização da empresa.

Um dos fatores macroeconômicos que se deve observar primeiramente é o mercado

econômico no qual a empresa se encontra, suas oscilações, quais os principais elementos que

provocam essas oscilações, bem como, conhecer profundamente quais os tipos de mercados

existentes e em qual deles a empresa está alocada, conhecendo a fundo suas vantagens e

desvantagens, seus concorrentes e quais as suas principais estratégias de preços.

A apuração e análise de gastos para formação do preço de venda teve grande

importância para a empresa estudada, sendo possível conhecer o valor que deverá ser

imprescindível nas vendas, para que se superem os gastos e também cobrir outros consumos

necessários para a manutenção das atividades da empresa, além, é claro, de produzir o lucro

esperado pelos seus proprietários.

Cabe destacar que, o objetivo proposto para o presente estudo foi atendido no decorrer

da exploração do item quatro, onde foi ilustrado o custo da compra, gastos fixos e variáveis e

o método de formação de preços de venda, permitindo com isso, sinalizar a empresa,

alternativas na gestão de custos.

Ao finalizar este trabalho, é possível afirmar que são necessários o conhecimento e o

controle de todos os gastos e da correta formação de preços, pois estes aspectos são essenciais

para que a empresa possa garantir sua sobrevivência no mercado tão competitivo atualmente.

REFERÊNCIAS

BORNIA, Antônio Cezar. Análise gerencial de custos em empresas modernas. Porto

Alegre: Bookman, 2002.

BRUNI, Adriano L. FAMÁ, Rubens. Gestão de custos e formação de preços. 3. ed. São

Paulo: Atlas, 2004.

COBRA, Marcos. Administração de marketing. 2. ed. São Paulo: Atlas, 1992.

CREPALDI, Silvio Aparecido. Contabilidade gerencial. São Paulo: Atlas, 1998;

DUTRA, René Gomes. Custo: uma abordagem prática. 5. ed. São Paulo: Atlas, 2003.

IUDÍCIBUS, Sérgio de. et al. Contabilidade comercial. 7. ed. São Paulo: Atlas, 2006.

MARTINS, Eliseu, 1945. Contabilidade de custos. 9. ed. São Paulo: Atlas, 2006.

OLIVEIRA, Antonio Benedito Silva. Métodos e técnicas de pesquisa em contabilidade.

São Paulo: Saraiva, 2003.

PORTAL TRIBUTÁRIO. Substituição Tributária. Disponível em:

<http://www.portaltributario.com.br/noticias/substituicao_tributaria.htm>. Acesso em: 08 jul.

2010.

REVISTA DOS TRIBUNAIS. Código tributário nacional. 10. ed. São Paulo: Revista dos

Tribunais, 2005.

RICHARDSON, R.J., Pesquisa Social: Métodos e Técnicas. São Paulo: Atlas, 1999.

SANTOS, Joel José dos, Análise de custos: um enfoque gerencial. São Paulo: Atlas, 1987.

SEBRAE-SP. Formação do preço de venda. Disponível em:

<http://www.sebraesp.com.br/principal/abrindo%20seu%20neg%C3%B3cio/produtos%20seb

rae/artigos/listadeartigos/preco_venda_industria.aspx>. Acesso em: 05 ago.2007.

VIEIRA, Valter Afonso. As tipologias, variações e características da pesquisa de

marketing. Revista FAE, Curitiba, v.5, n.1, p. 61-70, jan/abr. 2002.

YIN, Roberto K. Estudo de caso: Planejamento e Métodos. Porto Alegre: Bookman, 2003.

WERNKE, Rodney. Gestão de custos: uma abordagem prática. São Paulo: Atlas, 2001.

WERNKE, Rodney, Análise de custos e preços de venda. São Paulo: Saraiva, 2006.