A FUNÇÃO FINANCEIRA NAS EMPRESAS

CONCEITOS FUNDAMENTAIS BÁSICOS

O que é Administração Financeira? A Administração Financeira diz respeito às responsabilidades do

administrador financeiro numa empresa. Os administradores financeiros gerenciam ativamente as finanças

de todos os tipos de empresas, financeiras ou não-financeiras, privadas ou públicas, grandes ou pequenas, com

ou sem fins lucrativos. Eles desempenham uma variedade de tarefas, tais como orçamentos, previsões

financeiras, administração do caixa, administração do crédito, análise de investimento e captação de recursos

(Gitman, 1997, p. 4).

Qual o principal objetivo da Administração Financeira? O principal objetivo da Administração Financeira

é o de maximizar a riqueza dos sócios/acionistas. Para tanto, as atribuições do Administrador Financeiro

podem ser sintetizadas em três atividades básicas:

a) realização de análise e planejamento financeiro;

b) tomada de decisões de investimentos; e

c) tomada de decisões de financiamento.

As atividades empresariais envolvem recursos financeiros e orientam-se para a obtenção de lucros. Os

recursos investidos na empresa pelos proprietários (capital próprio – Patrimônio Líquido) e por terceiros

(capital de terceiros – Passivo Exigível) encontram-se aplicados em ativos empregados na produção e/ou

comercialização de bens ou na prestação de serviços.

As receitas obtidas com as operações devem ser suficientes para cobrir todos os custos e despesas

incorridos e ainda gerar lucros. Paralelamente a esse fluxo econômico de resultados, ocorre uma

movimentação de numerário que deve permitir a liquidação dos compromissos assumidos, o pagamento de

dividendos e a reinversão da parcela remanescente dos lucros.

Nesse contexto, a função financeira compreende um conjunto de atividades relacionadas com a gestão

dos recursos (tanto o numerário movimentado pelas empresas, quanto os direitos e obrigações decorrentes das

transações realizadas a crédito) movimentados por todas as áreas da empresa. Tal função, que possui um

papel muito importante no desenvolvimento de todas as atividades operacionais, é responsável pela obtenção

dos recursos necessários e pela formulação de uma estratégia voltada para a otimização da aplicação desses

recursos, contribuindo significativamente para o sucesso do empreendimento.

PRINCIPAIS ATRIBUIÇÕES DO ADMINISTRADOR FINANCEIRO

As funções do administrador financeiro na empresa podem ser avaliadas em relação às demonstrações

contábeis básicas da empresa. Suas três atribuições primordiais são:

a) análise e planejamento financeiro: esta função envolve: 1) transformação dos dados financeiros em

uma forma que possa ser utilizada para orientar a posição financeira da empresa e promover a sua

continuidade; 2) avaliação da necessidade de aumento ou redução da capacidade produtiva; e 3) determinação

de que tipo de financiamento adicional deve ser realizado. Essas três atividades são sustentadas pelas decisões

de natureza estratégica, tática e operacional. Os demonstrativos contábeis, principalmente o Balanço

Patrimonial e a Demonstração do resultado do Exercício, são importantes fontes de informações para

elaboração de análise e planejamento financeiro. Cabe ressaltar que o enfoque do caixa é essencial para o

gestor financeiro. Assim, a utilização dos Fluxos de Caixa também são imprescindíveis, destacando a

principal diferença entre a ótica do contador e a do administrador. Enquanto o primeiro gera informações com

base no regime de competência, o segundo precisa aplicá-las com base no regime de caixa, denotando a

importância dos Fluxos de Caixa nesta atividade;

b) Administração da estrutura de ativo da empresa (Decisão de Investimento): o administrador

financeiro determina a combinação e os tipos de ativos que fazem parte do Balanço Patrimonial da empresa.

Essa atividade está relacionada ao lado esquerdo do Balanço. A composição refere-se ao montante de recursos

aplicados em Ativos Circulantes e em Ativos Permanentes (fixos). Depois que a composição estiver definida,

o administrador financeiro deve fixar e tentar manter níveis ótimos para cada tipo de Ativo Circulante. Deve

também decidir quais são os melhores Ativos Permanentes a adquirir e saber quando os ativos existentes se

tornarão obsoletos e precisarão ser modificados, substituídos ou liquidados. A determinação da melhor

estrutura de ativo para a empresa não é uma tarefa simples; requer o conhecimento das operações passadas e

futuras das empresas e a compreensão dos objetivos que deverão ser alcançados a longo prazo. Existem várias

técnicas para avaliação dessas decisões, como a Taxa Média de Retorno, Payback (Prazo de Retorno), VPL

(Valor Presente Líquido) e TIR (Taxa Interna de Retorno).

c) Administração da estrutura financeira da empresa (Decisão de Financiamento): relaciona-se com

o lado direito do Balanço Patrimonial da empresa e envolve as fontes de recursos. Dois enfoques sustentam

esta atividade do administrador financeiro: 1) a decisão de qual a composição mais apropriada entre

financiamento a curto e a longo prazo a ser estabelecida, o que é bastante importante, pois afeta tanto a

lucratividade da empresa como sua liquidez global; e 2) o juízo de quais as fontes individuais de

financiamento, a curto ou a longo prazos, são as melhores, em dado momento. Algumas decisões dessa

natureza exigem uma análise profunda das alternativas disponíveis, de seus custos e de suas implicações a

longo prazo. O Custo Médio Ponderado de Capital é uma medida eficaz para este tipo de decisão.

As atividades Financeiras podem ser assim sintetizadas:

Levantamento e Alocação de Recursos

a) Levantamento de recursos: relacionado à terceira função descrita acima, envolve o suprimento dos

recursos necessários às operações normais da empresa e captação de vultosos valores para investimentos em

projetos com longos períodos de maturação. As fontes de recursos à disposição de uma empresa podem ser

classificadas de várias formas:

• recursos próprios (capital integralizado, reservas e lucros retidos) e recursos de terceiros

(compromissos assumidos e dívidas contraídas);

• recursos permanentes (recursos próprios e dívidas a longo prazo) e recursos temporários

(compromissos e dívidas a curto prazo); e

• recursos onerosos (provocam despesas financeiras) e recursos não onerosos.

É importante a adequação entre as fontes e as aplicações de recursos em termos de prazos e custos. A

compra de um equipamento, cujo valor investido somente será recuperado em alguns anos por meio das

receitas de vendas, deverá ser financiada com recursos permanentes. Se forem utilizados recursos

provenientes de um empréstimo com prazo inferior ao da maturação financeira desse investimento, a empresa

poderá enfrentar dificuldades para liquidar a dívida no vencimento do contrato.

Os juros e demais encargos incidentes sobre os empréstimos e financiamentos oneram o resultado

econômico, reduzindo a parcela de lucro que restará aos acionistas. Além disso, os emprestadores de recursos

podem exigir garantias reais e impor condições contratuais que reduzam a flexibilidade de gestão da empresa.

Mesmo os créditos obtidos junto aos fornecedores envolvem custo financeiro, representado pelo desconto

para pagamento a vista que deixou de ser desfrutado. Observa-se a existência de custos explícitos,

perfeitamente mensuráveis em termos de valor e taxa. Somente umas poucas fontes de recursos de curto prazo

não provocam custos financeiros, como salários, impostos a pagar, contribuições a recolher, etc.

Os recursos próprios envolvem um custo implícito que corresponde à expectativa de lucros dos

acionistas que não deve ser frustrada, sob pena de haver desinteresse em se continuar participando do

negócio. Assim, os recursos adicionais a serem fornecidos pelos acionistas por meio de novas integralizações

de capital e os lucros reinvestidos envolvem um custo de oportunidade. Esse custo corresponde ao retorno

que os acionistas obteriam com tais recursos em outras aplicações com o mesmo grau de risco suportado por

seus investimentos na empresa.

b) Alocação de recursos: relacionada à segunda função descrita acima, envolve a constante busca da

otimização na aplicação dos recursos para que seja alcançada a rentabilidade desejada e preservada a

capacidade da empresa de pagar seus compromissos nos vencimentos. Essa responsabilidade amplia bastante

os limites da gestão financeira, obrigando os executivos da área a conhecer todas as fases de funcionamento

da empresa e a analisar profundamente os novos projetos de investimento. Alguns ativos são essenciais para o

desenvolvimento das operações, denominados ativos operacionais, constituídos por Ativos Fixos e Ativos

Circulantes (estoques, duplicatas a receber e disponibilidades), enquanto outros poderão estar ou não

relacionados com as atividades básicas do empreendimento, formados por ativos de natureza operacional ou

não (créditos diversos a curto e longo prazos, participações societárias em outras empresas, imóveis alugados

a terceiros, determinadas aplicações financeiras, etc.).

Os recursos aplicados nos ativos não são encontrados em abundância e envolvem custos financeiros e

custos de oportunidade. Assim, é de se esperar que cada ativo contribua direta ou indiretamente para a

geração de receitas e, conseqüentemente, de lucros.

Meta da Administração Financeira

Quando alguém se dispõe a investir sua poupança em uma empresa, em vez de aplicá-la em alternativas

mais seguras, está disposto a assumir certo risco em troca de um aumento no seu patrimônio ou riqueza

pessoal. Assim, pode-se admitir que o objetivo principal da empresa, e, por conseguinte, de todos os

administradores e empregados, é o de maximizar a riqueza de seus proprietários. A riqueza dos

proprietários de uma sociedade anônima é medida pelo preço da ação, representado pelo valor de mercado da

empresa, ou seja, pelo valor que seria alcançado na venda dos direitos de participação no seu capital.

Cada decisão financeira deve ter como meta o aumento do valor da ação. Nessa busca, duas variáveis

conduzem as decisões: o retorno e o risco. São dois elementos diretamente proporcionais: quanto maior o

retorno esperado, maior o risco. Como exemplo, podemos citar os investimentos em Caderneta de Poupança e

em Ações. Enquanto o primeiro tem menor retorno e menor risco, o segundo deve apresentar maior retorno

em função do risco maior.

Maximização do Preço da Ação

Em um mercado de capitais plenamente desenvolvido, as cotações alcançadas pelas ações nas bolsas de

valores devem refletir o valor de mercado das empresas. Nos momentos de desequilíbrio, tais cotações podem

apresentar-se superavaliadas ou subavaliadas, porém a médio prazo os preços das ações demonstram quanto o

mercado está disposto a pagar pelas frações do capital de cada empresa.

O fato de uma empresa não ter ações cotadas em bolsa não constitui impedimento na determinação de seu

valor de mercado. Resumidamente, pode-se dizer que o valor de mercado de uma empresa corresponde ao

valor atual de seus lucros futuros. Desse modo, o valor de mercado de uma empresa é determinado pela sua

capacidade de gerar lucros mediante o uso dos ativos, pela sua tecnologia e competência gerencial e pelo seu

conceito junto aos credores e clientes.

A meta da Administração Financeira coincide com o objetivo básico dos proprietários ou acionistas. As

decisões financeiras são orientadas para o aumento do valor de mercado da empresa. A meta da

administração financeira é a maximização da riqueza dos acionistas, que constitui algo mais amplo e

profundo do que a maximização dos lucros. A maximização da riqueza envolve os seguintes aspectos:

a) retorno do capital próprio: os acionistas esperam ser remunerados por intermédio de dividendos e,

principalmente, pela valorização de suas ações. O proprietário de uma ação possivelmente espera receber seu

retorno sob a forma de pagamentos periódicos de dividendos ou por meio de valorizações no preço da ação,

ou ambos. O preço de mercado de uma ação reflete um valor de dividendos futuros esperados, bem como de

dividendos correntes; a riqueza do acionista (proprietário) na empresa em qualquer instante é medida pelo

preço de mercado de suas ações. Se um acionista numa empresa desejar liquidar sua participação, irá vender a

ação ao preço vigente no mercado ou bem próximo a dele. Uma vez que o preço de mercado da ação, e não os

lucros, é que reflete a riqueza do proprietário numa empresa, num dado momento, a meta do administrador

financeiro deve ser maximizar essa riqueza;

Exemplo: quatro anos atrás, o Sr. JK comprou uma ação da Cia. Alfa e uma ação da Cia. Beta, cada uma

ao preço de $100. Ambas as Cias. operam no mesmo ramo de negócio. Durante o período de quatro anos,

cada uma das empresas pagou um dividendo anual de $1 por ação. A Alfa obteve um lucro anual de $2 por

ação, ao passo que o lucro anual da Beta foi $3 por ação. Atribui-se a diferença nos lucros ao fato de que a

Alfa despendeu uma grande importância para desenvolver um produto inovador, portanto baixando seus

lucros. A ação da Alfa está atualmente sendo vendida por $130 enquanto a da Beta está sendo negociada por

$110. Essa situação não é incomum, reflete o fato de que, apesar dos maiores lucros da Beta, a ação da Alfa

tem preço maior, que pode ser atribuído à expectativa de que a venda bem sucedida do novo produto gerará

maiores lucros futuros, o que mais do que compensará os baixos lucros experimentados durante o período de

desenvolvimento. A riqueza do Sr. JK na Cia. Alfa é maior do que sua riqueza na Beta, apesar de os lucros da

Beta serem maiores.

b) perspectiva de longo prazo: a empresa deve ser perpetuada e, para tanto, tem de realizar

investimentos em tecnologia, novos produtos, etc., que poderão sacrificar a rentabilidade atual em troca de

maiores benefícios futuros. A maximização do lucro é uma abordagem de curto prazo; a maximização da

riqueza considera o longo prazo. Do exemplo anterior, deve-se depreender que o maior preço da ação da Cia.

Alfa resultou do fato de que suas decisões de curto prazo relacionadas com o desenvolvimento de novo

produto, embora baixando os lucros a curto prazo, produzirão maiores retornos futuros. Uma empresa que

deseja maximizar lucros poderia comprar maquinaria de baixa qualidade e usar materiais também de baixa

qualidade, ao mesmo tempo em que faria um tremendo esforço de vendas dos seus produtos por um preço que

rendesse um elevado lucro por unidade. Essa estratégia de curto prazo poderia resultar em lucros elevados

para o corrente, porém, em anos subseqüentes, os lucros declinariam significativamente, pois os compradores

constatariam a baixa qualidade do produto e o alto custo de manutenção associado à maquinaria de baixa

qualidade. O impacto das vendas decrescentes e custos crescentes tenderia a reduzir os lucros a longo prazo e,

se não combatido, poderia resultar na eventual falência da empresa. As conseqüências potenciais da

maximização do lucro a curto prazo provavelmente estejam refletidas no preço corrente da ação, que talvez

seja menor do que se a empresa tivesse perseguindo uma estratégia de prazo mais longo;

c) valor do dinheiro no tempo: os projetos de investimento envolvem fluxos de desembolsos e de

entradas de caixa. Existem diversas técnicas para avaliar tais projetos, e algumas delas transformam os fluxos

futuros de caixa em valores atuais, por meio da aplicação de determinada taxa de desconto. Essa taxa de

desconto deve refletir um custo de oportunidade dos recursos a ser investidos. Tal custo de oportunidade

corresponde a uma taxa mínima de retorno exigida do projeto para que o valor de mercado da empresa não se

altere. Considerando o valor do dinheiro no tempo, a seleção dos projetos a ser implementados visará a

aumentar ou, pelo menos, manter o valor de mercado da empresa;

Exemplo: uma Cia. está tentando escolher uma máquina. Há duas máquinas que gerarão retornos durante

um período de cinco anos e deverão custar $ 3,00 por ação. Abaixo: os lucros esperados por ação diretamente

atribuíveis a cada uma dessas máquinas:

Embora pareça, com base apenas no objetivo da maximização do lucro, que a máquina A seja a

preferível, é bem possível que, uma vez consideradas as diferenças na época de ocorrência dos benefícios, o

impacto da máquina B sobre a riqueza do proprietário seja maior do que o da máquina A. O exemplo acima

ilustra a superioridade da maximização da riqueza sobre a maximização do lucro. A maximização da riqueza

reconhece que os empresários, mantendo todo o resto constante, preferem receber retornos mais cedo. Essa

preferência está refletida no preço da ação, e não nos lucros.

d) risco: o retorno deve ser compatível com o risco assumido. Maior risco implica a expectativa de maior

retorno. A maximização do lucro não considera o risco, porém a maximização da riqueza considera

explicitamente diferenças no risco. Uma premissa básica na Administração Financeira é de que existe uma

relação entre risco e retorno; os acionistas esperam perceber maiores retornos de investimentos de maior

risco, e vice-versa. Os administradores financeiros precisam, portanto, levar em conta o risco ao avaliar

investimentos potenciais;

Exemplo: uma Cia. está estudando a expansão de sua linha de produção em um de seus dois novos

produtos, C ou D. O produto C parece ser um produto relativamente seguro para se investir, enquanto que o

produto D é considerado um item de moda altamente arriscado. Após considerar todos os custos, espera-se

que os dois produtos gerem os seguintes lucros por ação ao longo de suas vidas de cinco anos:

Se ignorarmos quaisquer diferenças no risco e usarmos uma abordagem de maximização do lucro, parece

que o produto D é o melhor. Contudo, se considerarmos que o produto D é altamente arriscado, enquanto o

produto C representa um investimento seguro, a conclusão poderá não ser tão direta. A empresa poderá

apenas exigir um retorno de 10% sobre o produto C, ao passo que, como compensação para o maior risco do

produto D, tenha de se obter 15%. Tendo em vista que os acionistas exigem maiores retornos para maiores

riscos, é importante que o administrador financeiro considere adequadamente o impacto do risco sobre os

retornos deles. A abordagem da maximização da riqueza considera o risco, enquanto a maximização do lucro

o ignora. A maximização da riqueza é, portanto, a abordagem preferível.

e) Dividendos: deve ser adotada uma política de distribuição regular de dividendos, independentemente

das flutuações dos lucros, minimizando os efeitos negativos que possam afetar as cotações das ações. A

empresa não deve desapontar aqueles acionistas que apreciam receber dividendos periódicos. Os

administradores financeiros devem reconhecer que a política de dividendos da empresa afeta a atratividade de

sua ação para tipos particulares de investidores. Acredita-se que, se o retorno que os acionistas esperam

receber for assegurado, tal fato terá um efeito positivo sobre o preço das ações, garantindo o sucesso de

futuros lançamentos de novas ações no mercado.

Áreas de Decisões Financeiras

De uma maneira bastante abrangente, podemos identificar três áreas de decisões financeiras:

a) decisões de investimento: referem-se tanto à administração da estrutura do ativo quanto à

implementação de novos projetos. A grande concorrência existente nas modernas economias de mercado

obriga as empresas a se manter tecnologicamente atualizadas. Nenhuma empresa pode sentir-se segura em

boa posição conquistada, pois a qualquer momento algum concorrente poderá surgir com um produto melhor

e mais barato. Assim, as empresas são obrigadas a desenvolver continuamente novos projetos e a tomar

decisões sobre a sua implantação. Normalmente, isso significa a necessidade de vultosas somas adicionais de

recursos e elevação no risco do empreendimento, uma vez que investimentos em novos tipos de ativos fixos

têm efeitos prolongados sobre a vida da empresa, e uma decisão inadequada poderá comprometer

irremediavelmente o seu futuro;

b) decisões de financiamento: enquanto as decisões de investimento envolvem importantes aspectos de

natureza não financeira, as decisões de financiamento constituem responsabilidade exclusiva do administrador

financeiro. As decisões de financiamento visam a montar a estrutura financeira adequada às operações

normais e aos novos projetos a ser implantados na empresa. As questões envolvidas nas decisões de

financiamento referem-se à composição das fontes de recursos, que exigem análise profunda das alternativas

existentes e de suas implicações futuras. São questões do tipo:

• Qual deveria ser a proporção entre recursos permanentes e temporários?

• Quanto de recursos próprios e quanto de financiamentos a longo prazo?

• O reinvestimento de lucros seria suficiente para atender às necessidades de recursos próprios?

• O mercado reagiria bem ao lançamento de novas ações?

• Qual seria o impacto dos custos financeiros provocados pelos financiamentos a longo prazo e pelos

empréstimos a curto prazo?

• Em vez de comprar ativos fixos, não deveríamos arrendá-los?

c) decisões relativas à destinação do lucro: o lucro obtido em cada exercício social representa a

remuneração do investimento dos proprietários da empresa. Quanto desse lucro deveria ser distribuído aos

acionistas e quanto seria retido para financiar a expansão dos negócios? Tal indagação revela que a política de

distribuição de dividendos está diretamente relacionada com as decisões de financiamento. Distribuindo

somente uma pequena parcela dos lucros, a empresa ficará menos dependente das fontes onerosas de recursos

e ampliará a participação do capital próprio na estrutura financeira.

Quando a empresa pertence a reduzido número de pessoas, essas decisões são tomadas por consenso ou

por imposição do sócio majoritário. A dificuldade surge quando existe grande número de acionistas, e as

ações são negociadas nas bolsas de valores. Nesse caso, a política de dividendos estará orientada para a

maximização das cotações, devendo basear-se na avaliação das expectativas do mercado acionário, que são

influenciadas por diversos fatores conjunturais.

Se a rentabilidade da empresa for satisfatória, pode-se supor que a maioria dos proprietários prefira abrir

mão dos dividendos. Porém, não deve ser desconsiderado que sempre existirão acionistas desejosos de

realizar, pelo menos, parte dos lucros. Uma empresa bem sucedida sempre terá novos planos de investimentos

que implicam a necessidade de recursos adicionais. Parte dessas necessidades poderá ser atendida com a

retenção de lucros, e o restante terá de ser financiado por meio de outras fontes. Uma política de dividendos

adequada favorece a manutenção dos preços das ações em níveis elevados, e isso poderá garantir o sucesso de

futuros lançamentos de novas ações no mercado.

ÍNDICES DE LIQUIDEZ (OU SOLVÊNCIA)

São utilizados para avaliar a capacidade de pagamento da empresa, ou seja, constituem uma apreciação

sobre a capacidade de a empresa saldar seus compromissos com terceiros (Passivo Exigível). Esses índices

são avaliados pelo critério de “quanto maior, melhor” e não medem a efetiva capacidade de a empresa

liquidar seus compromissos nos vencimentos, mas apenas evidenciam o grau de solvência em caso de

encerramento das atividades.

Um alto índice de liquidez não representa, necessariamente, boa saúde financeira. O cumprimento das

obrigações nas datas previstas depende de uma adequada administração dos prazos de recebimento e de

pagamento. Uma empresa que possui altos índices de liquidez, mas mantém mercadorias estocadas por

períodos elevados, recebe com atraso suas vendas a prazo ou mantém duplicatas incobráveis nas Contas a

Receber poderá ter problemas de liquidez, ou seja, poderá ter dificuldades para honrar seus compromissos nos

vencimentos. É importante avaliar a qualidade dos ativos.

a) Liquidez Corrente (LC): é o mais conhecido e utilizado dentre todos os índices financeiros. Mostra a

capacidade de pagamento (solvência) da empresa a curto prazo, por meio da seguinte fórmula:

Para o estudo destes conceitos serão utilizados os seguintes dados relativos à Casa das Novidades

LTDA.

Casa das Novidades Ltda.

2003

580.000 = 1,70 para 1,00

340.000

2004

650.000 = 2,32 para 1,00

280.000

VALORES EM R$

2004

AC

RLP

AP

PC

ELP

PL

2003

650.000 ........................... 580.000

40.000 ............................. 50.000

140.000 ........................... 160.000

280.000 ........................... 340.000

150.000 ........................... 100.000

400.000 ........................... 350.000

Ainda:

2004

2003

ESTOQUES 420.000

DISPONÍVEL 10.000

390.000

40.000

Em 2003, existiam para cada $1,00 de obrigações exigíveis a curto prazo (PC) $1,70 de bens e direitos

realizáveis a curto prazo (AC).

Em 2004, existiam para cada $1,00 de obrigações exigíveis a curto prazo (PC) $2,32 de bens e direitos

realizáveis a curto prazo (AC). Apesar do crescimento do índice de Liquidez Corrente, ressalta-se que uma

queda nesse índice nem sempre significa perda da capacidade de pagamento. Tal fato pode ter sido

ocasionado por uma Administração Financeira mais rigorosa diante, por exemplo, da inflação, do crescimento

da empresa, etc.

Alguns aspectos relativos à LC devem ser considerados:

• índice de LC não revela a qualidade dos itens no AC (os estoques estão superavaliados, são obsoletos,

os títulos a receber são realmente recebíveis?);

• índice de LC não revela a sincronização entre recebimentos e pagamentos, ou seja, por meio dele não

identificamos se os recebimentos ocorrerão em tempo para pagar as dívidas vincendas;

• índice de LC pode evidenciar uma situação pessimista, uma vez que o Estoque está avaliado a custos

históricos, sendo o seu valor de mercado acima do evidenciado no AC, e o Estoque será realizado a

valores de mercado e não de custo.

b) Capital Circulante Líquido: a análise do Capital Circulante Líquido não é feita em termos relativos

(quociente), mas pela diferença, positiva ou negativa, entre o valor global do Ativo Circulante (AC) e do

Passivo Circulante (PC).

Se o Ativo Circulante for maior do que o Passivo Circulante, tem-se Capital Circulante Líquido Positivo.

Caso contrário, se o Passivo Circulante apresentar-se com valor superior ao do Ativo Circulante, o

Capital Circulante Líquido será negativo.

Aumento do Capital Circulante Líquido, confrontados os anos 1 e 2 = $ 2.000.

Aumento relativo do CCL no ano 2, em confronto com o período anterior = 22,2%.

Aumento do Ativo Circulante = $ 17.500.

Aumento do Passivo Circulante – em valor monetário = $ 15.500.

COMPOSIÇÃO DO CCL

A Figura abaixo evidencia o CCL (Capital Circulante Líquido) e seu papel na estrutura de capitais.

O CCL pode ser encontrado por dois caminhos:

Aqui o CCL é mostrado como o excesso do Ativo Circulante sobre o Passivo Circulante.

Outro aspecto que merece ser ressaltado é a composição do CCL. O Patrimônio Líquido cobre todo o

Ativo Permanente e tem uma parte investida no Ativo Circulante. Essa parcela é chamada Capital Circulante

Próprio ou Capital de Giro Próprio e representa a parcela de capital próprio no Ativo Circulante.

O CCL é, portanto, formado por dois de tipos de recursos:

a) Capital Circulante Próprio = Patrimônio Líquido – (Ativo Permanente + Realizável a Longo Prazo);

b) Capital Circulante de Terceiros = Exigível a Longo Prazo.

Essa distinção é muito importante, porquanto o Capital Circulante Próprio permanecerá na empresa

indeterminadamente, enquanto os Capitais de Terceiros de longo prazo têm um tempo limitado de

permanência. Abaixo, as diversas possibilidades de combinação entre aplicações e origens de recursos:

Capital Circulante Próprio maior que zero

Capital Circulante Próprio igual a zero

Capital Circulante Próprio negativo

Capital Circulante Líquido negativo

AC

RLP

AP

PC

ELP

PL

CCL

CCP

–

–

–

–

–

–

–

–

Ativo Circulante

Realizável a Longo Prazo

Ativo Permanente

Passivo Circulante

Exigível a Longo Prazo

Patrimônio Líquido

Capital Circulante Líquido

Capital Circulante Próprio

Outro aspecto que merece ser ressaltado é o conceito de Capital Circulante Próprio (CCP), que é a

denominação dada ao excesso do Patrimônio Líquido sobre o Ativo Permanente. Esse conceito também será

abordado quando da análise dos Índices de Endividamento (IPL) e do estudo da composição do CCL. O CCP

pode ser apurado pela fórmula:

c) Liquidez Seca (LS): subtraindo-se do Ativo Circulante os estoques e as despesas pagas

antecipadamente, sobram os valores de maior liquidez, como as duplicatas e outras contas a receber a curto

prazo, as aplicações financeiras e as próprias disponibilidades. Ao relacionar tais valores com o Passivo

Circulante, tem-se uma medida mais rigorosa da capacidade de solvência que é a Liquidez Seca. Esse índice

oferece a vantagem de desconsiderar os estoques que necessitam ser vendidos para se transformarem em

Contas a Receber ou Caixa. É obtida pela fórmula:

Ativo Circulante - Estoques

Passivo Circulante

Casa das Novidades Ltda.

2003

580.000 – 390.000 = 0,56

340.000

2004

650.000 – 420.000 = 0,82

280.000

Em 2003, para cada $1,00 de obrigações exigíveis a curto prazo (PC), a empresa dispunha de $0,56 de

Ativo Circulante, exceto os Estoques, indicando que, se a empresa parasse de vender, conseguiria pagar

somente metade de suas dívidas. Já em 2004, para cada $1,00 de obrigações exigíveis a curto prazo (PC), a

empresa dispõe de $0,82 de Ativo Circulante, exceto os Estoques, evidenciando uma melhora significativa do

ano de 2003 para o de 2004.

Se a LS = 1, pode-se dizer que a empresa não depende da venda de seus estoques para saldar os seus

compromissos de CP; quanto mais abaixo da unidade, maior será a dependência de vendas para honrar suas

dívidas. Alguns autores sugerem excluir, além dos estoques, todas as contas que não representam entrada

efetiva de recursos na empresa (Despesas Antecipadas, Impostos a Compensar, Adiantamentos a

Funcionários, etc.). Qualquer que seja a fórmula, é importante que o analista tenha conhecimento dos valores

envolvidos e da relação expressa pelo índice.

d) Liquidez Geral (LG): mede a proporção dos bens e direitos a ser realizados a curto e longo prazos em

relação às dívidas totais, indicando uma folga na capacidade de solvência global.

Ativo Circulante + Ativo Realizável a Longo Prazo

Passivo Circulante + Passivo Exigível a Longo Prazo

Casa das Novidades Ltda.

2003

2004

580.000 + 50.000 = 1,43 para 1

650.000 + 40.000 = 1,60 para 1

340.000 + 100.000

280.000 + 150.000

Em 2003, para cada $1,00 de obrigações exigíveis a curto e longo prazo, existiam $1,43 de bens e direitos

a curto e longo prazo. Para 2004, observa-se acréscimo na LG, que resultou em $1,60.

e) Liquidez Instantânea ou Imediata (LI): expressa o quociente entre as disponibilidades e o Passivo

Circulante. É calculado pela seguinte fórmula:

Disponibilidades: (Caixa + Bancos + Aplicações de Curtíssimo Prazo)

Passivo Circulante

Casa das Novidades Ltda.

2003

40.000 = 0,11 para 1

340.000

2004

10.000 = 0,04 para 1

280.000

Em 2003, para cada $1,00 de obrigações exigíveis a curto e longo prazo, existiam $0,11 de

disponibilidades. Para 2004, observa-se uma redução de $0,07, passando a LI para $0,04.

Para efeito de análise, é um índice sem muito realce, pois relaciona o disponível com valores que

vencerão em datas as mais variadas possível, embora a curto prazo. Assim, temos contas que vencerão dentro

de cinco ou dez dias, como também temos contas que vencerão em 360 dias, e que não se relacionam com a

disponibilidade imediata.

Apesar de a empresa manter certos limites de segurança, esse índice, se muito alto, evidenciaria excesso

de recursos ociosos no caixa, em bancos ou em aplicações de liquidez imediata, que perdem o poder

aquisitivo com a inflação, ou então baixo volume de dívidas a curto prazo. Nem sempre reduções sucessivas

nesse índice representam situações constrangedoras; podem significar uma política mais rígida de disponível

e, até mesmo, uma redução do limite de segurança. Sucessivas reduções na LI, com constantes e crescentes

atrasos no pagamento a fornecedores (detectados mediante informações comerciais obtidas na praça),

constituem indicadores relevantes de dificuldade financeira.

ÍNDICES DE ENDIVIDAMENTO

(Estrutura de Capital)

É por meio desses índices que analisamos o nível de endividamento da empresa. Esses índices são

avaliados pelo critério de “quanto maior, mais cautela”. O Ativo (aplicação de recursos) é financiado por

Capitais de Terceiros (Passivo Circulante e Passivo Exigível a Longo Prazo) e por Capitais Próprios

(Patrimônio Líquido), portanto Capitais de Terceiros e Capitais Próprios são fontes (origens) de recursos. São

os índices de endividamento que informam se a empresa utiliza mais recursos de terceiros ou recursos dos

proprietários, e se os recursos de terceiros têm seu vencimento em maior parte a Curto Prazo (Passivo

Circulante) ou a Longo Prazo (Passivo Exigível a Longo Prazo).

De um modo geral, as empresas recorrem ao endividamento objetivo:

1) complementar os Capitais Próprios para realizar aplicações produtivas em seu Ativo (ampliação,

expansão, modernização, etc.): esse endividamento é sadio, mesmo sendo um tanto elevado, pois as

aplicações produtivas deverão gerar recursos para saldar o compromisso assumido; e

2) pagar dívidas que estão vencendo: por não gerarem recursos para saldar seus compromissos, elas

recorrem a empréstimos sucessivos. Permanecendo esse círculo vicioso, a empresas será séria candidata à

insolvência e, conseqüentemente, à falência.

a) endividamento geral ou endividamento total: expressa a proporção de recursos de terceiros

financiando o Ativo e, complementarmente, a fração do Ativo que está sendo financiada pelos recursos

próprios.

Casa das Novidades Ltda.

2003

440.000 = 0,56 56%

790.000

2004

430.000 = 0,52 52%

830.000

56% dos Recursos Totais originam-se de Capitais de Terceiros idem 52%

56% do Ativo é financiado com Capital de Terceiros idem 52%

Em 2003, dos recursos investidos no Ativo, 52% provêm de terceiros, e o restante (48%) é próprio. Há

predominância de capitais de terceiros na empresa. A empresa deve a curto/longo prazo 52% do seu Ativo. De

2003 para 2004, houve um pequeno decréscimo no endividamento.

b) Relações entre as Fontes de Recursos ou Grau de Endividamento ou Participação de Capitais de

Terceiros: revela qual a proporção existente entre Capitais de Terceiros e Capitais Próprios, isto é, quanto a

empresa utiliza de Capitais de Terceiros (Passivo Exigível) para cada real de Capital Próprio (Patrimônio

Líquido).

Se multiplicarmos o quociente obtido por 100, obteremos a resposta em porcentagem, ou seja, quanto a

empresa utiliza de Capitais de Terceiros para cada R$ 100 do Patrimônio Líquido.

Índice igual a 100%, então capital de terceiros igual ao capital próprio.

Índice maior que 100%, então existe a predominância de capitais de terceiros.

Índice menor que 100%, então o capital próprio supera as obrigações com terceiros.

Casa das Novidades Ltda.

2003

440.000 = 1,26 126%

350.000

2004

430.000 = 1,08 1,08%

400.000

Há predominância de Capital de Terceiros na empresa. Em 2003, para cada $ 100 de Capital Próprio

(PL), a empresa possuía $ 126 de Capitais de Terceiros. De 2003 para 2004, houve um decréscimo na

Participação de Capitais de Terceiros.

Quanto menor for esse índice, mais capitalizada e, conseqüentemente, mais tranqüila será a situação da

empresa. A análise desse índice por vários exercícios evidencia a política de obtenção de recursos da empresa:

está mantendo uma maior dependência de Capital de Terceiros ou está utilizando predominantemente Capital

Próprio?

c) Garantia do Capital Próprio ao Capital de Terceiros: este índice é o contrário do Grau de

Endividamento, que é CT/PL. Indica a garantia ao Capital de Terceiros oferecida pelo Capital Próprio.

Casa das Novidades Ltda.

2003

350.000 = 0,80 para 1

440.000

2004

400.000 = 0,93 para 1

430.000

Para cada $ 1,00 de Capital de Terceiros, há $ 0,80 de Capital Próprio como garantia (2003). A garantia

ao Capital de Terceiros oferecida pelo Capital Próprio aumentou para $ 0,93 em 2004.

d) Composição de Endividamento ou das Exigibilidades (Qualidade da dívida): compara o montante

das dívidas no curto prazo com o endividamento total. Admite-se que quanto mais curto o vencimento das

parcelas exigíveis, maior será o risco oferecido pela empresa. Empresas com o endividamento concentrado no

Longo Prazo, principalmente decorrente de investimentos efetuados, oferecem situação mais tranqüila no

Curto Prazo.

Casa das Novidades Ltda.

2003

340.000 = 0,77 77%

440.000

2004

280.000 = 0,65 65%

430.000

77% dos Capitais de Terceiros vencerão a Curto Prazo

idem 65%.

A empresa opera mais com dívidas a Curto Prazo. Essa situação é desfavorável, prejudicando sua

Liquidez Corrente (Situação Financeira). Todavia, houve boa melhora de um ano para o outro.

Ao multiplicarmos este índice por 100, também podemos interpretá-lo como quanto a empresa terá de

pagar a curto prazo para $ 100 do total das obrigações existentes. De qualquer forma, a interpretação deste

índice deverá ser direcionada para verificar a necessidade de a empresa ter ou não de gerar recursos a curto

prazo para saldar os seus compromissos. Quanto menor for este índice, maiores serão os prazos que a empresa

terá para saldar seus compromissos; em conseqüência, melhor será sua situação financeira atual.

Análise: Quantidade x Qualidade da Dívida

Faremos uma comparação da Cia. JK com a Cia. WZ:

JK

WZ

A JK tem um endividamento (60% = 6.000/10.000) alto para os padrões brasileiros; todavia, está no

limite dos padrões internacionais. Ainda que o endividamento seja alto (quantidade), podemos dizer que é um

bom perfil de endividamento (qualidade), pois praticamente a metade é de longo prazo (menos oneroso e mais

tempo para pagar).

Por outro lado, a WZ tem um endividamento baixo (40% = 4.000/10.000), porém de qualidade ruim, pois

todo ele vai vencer rapidamente, e seria mais oneroso se houvesse financiamentos de instituições financeiras.

A situação financeira da JK é mais folgada que a da WZ no Curto Prazo. Para o Longo Prazo, a JK terá

tempo de gerar mais Circulante a fim de honrar seus compromissos que demorarão a vencer.

e) Imobilização do Patrimônio Líquido (IPL): exprime o quanto do Ativo Permanente da empresa é

financiado pelo Patrimônio Líquido, evidenciando, dessa forma, a maior ou menor dependência de aporte de

recursos financeiros para a manutenção de seus negócios.

Casa das Novidades Ltda.

2003

160.000 = 0,46 46%

350.000

2004

140.000 = 0,35 35%

400.000

Indica que, em 2003, a empresa imobilizou 46% de seu Patrimônio Líquido. Sobraram, portanto, em

2003, 54% de recursos próprios para a aplicação no Ativo Circulante (Capital Circulante Próprio), no caso de

inexistência de Ativo Realizável a Longo Prazo na empresa. A empresa possui dependência de aporte de

capitais de terceiros para a movimentação de seus negócios. De 2003 para 2004, houve decréscimo no grau de

Imobilização do Patrimônio Líquido.

Outro aspecto evidenciado por este índice é a existência ou não da dependência de capitais de terceiros

para financiar o Ativo Circulante. Se todo o Patrimônio Líquido for utilizado para financiar o Ativo

Permanente, não existindo Capital Circulante Próprio, significará que todo o Ativo Circulante mais o

Realizável a Longo Prazo foram financiados somente com recursos de terceiros. Em princípio, esse fato não

indica situação favorável. Sempre que esse quociente for inferior a 1 ou menor que 100%, indicará que a

entidade não imobilizou todo o seu Patrimônio Líquido, existindo, então, o Capital Circulante Próprio.

Quanto maior for a parcela do Patrimônio Líquido aplicada no Ativo Permanente, menor será a participação

dos Capitais Próprios para financiar o Ativo Circulante, e maior será a dependência da entidade em relação ao

Capital de Terceiros.

Quando houver necessidade de utilizar recursos de terceiros para financiar o Ativo Permanente, como

ocorre nas ocasiões de ampliação da empresa, esses recursos devem ser captados para ser pagos a longo

prazo, de modo que possam ser remunerados com os lucros obtidos com a própria movimentação dessas

imobilizações. Remunerar Capitais de Terceiros investidos no Ativo Permanente com recursos gerados por

outras fontes que não os lucros colocará a entidade em situação de insolvência, obrigando-a a trabalhar mais

rapidamente para gerar recursos a curto prazo. Por outro lado, é mais fácil conseguir financiamento para

obtenção de recursos a fim de investir no Ativo Circulante. Geralmente, esses recursos decorrem da atividade

normal da empresa, como contas a pagar a fornecedores, a empregados, ao governo, etc.

f) Imobilização dos Recursos Não-Correntes: revela qual a proporção existente entre o Ativo

Permanente e os Recursos Não-Correntes, isto é, quanto a empresa investiu no Ativo Permanente para cada

real de Patrimônio Líquido mais Exigível a Longo Prazo.

A interpretação deste índice deve ser direcionada para verificar se o Capital Circulante Próprio Negativo

(ocorre quando o Patrimônio Líquido é inferior ao Ativo Permanente) foi compensado por empréstimos a

longo prazo.

Casa das Novidades Ltda.

2003

160.000 = 0,36 36%

350.000 + 100.000

2004

140.000 = 0,25 25%

400.000 + 150.000

Indica que, em 2003, a empresa imobilizou 36% de seu Patrimônio Líquido e do Passivo Exigível a

Longo Prazo. Nesse ano, para cada real de Patrimônio Líquido mais Exigível a Longo prazo, a empresa

investiu no Ativo Permanente $ 0,36. De 2003 para 2004, essa relação baixou para R$ 0,25 de Recursos NãoCorrentes aplicados imobilizados no Ativo Permanente.

Em qualquer circunstância, o ideal é que o Patrimônio Líquido seja suficiente para financiar todo o Ativo

Permanente e ainda uma parte do Ativo Circulante. Essa folga garante à empresa liberdade para tomada de

decisões, sendo benéfica para sua situação financeira. Quando o excesso de imobilizações sobre o Patrimônio

Líquido for financiado por obrigações do Passivo Circulante, a empresa poderá enfrentar sérios problemas de

solvência. Por isso, esse quociente não deve ser superior a 1 ou a 100%, para que não haja obrigações de curto

prazo financiando o Ativo Permanente.

Quando a análise do Índice de Imobilização do Patrimônio Líquido indicar a existência de Capital

Circulante Próprio Negativo, haverá forte evidência de que a situação financeira da empresa não é boa.

Entretanto, não se pode concluir que a empresa atravessa momentos de desequilíbrio financeiro, pois a

interpretação do Quociente de Imobilização dos recursos Não-Correntes poderá revelar a existência de um

quadro mais ameno. Finalmente, mesmo quando a interpretação desses quocientes evidenciar tendência de

desequilíbrio financeiro, para saber se a empresa encontra-se ou não em situação de insolvência, será preciso

interpretar os Quocientes de Liquidez.

g) Passivo Oneroso sobre Ativo (POSA): este índice mostra a participação das fontes onerosas de

capital no financiamento dos investimentos totais da empresa, revelando sua dependência a instituições

financeiras.

Casa das Novidades Ltda.

2003

100.000 = 0,13 13%

790.000

2004

150.000 = 0,18 18%

830.000

Os índices calculados para o POSA indicam que houve um aumento nesses índices de 2003 para 2004.

Deve-se ponderar o custo financeiro incidente sobre o valor do financiamento a longo prazo, bem como sua

finalidade. Deve-se observar que quanto maior for esse índice, maiores serão as despesas financeiras

incorridas, influenciando o resultado do exercício.

ÍNDICES DE RENTABILIDADE

Expressar a rentabilidade em termos absolutos tem utilidade informativa bastante reduzida. Afirmar que a

General Motors teve lucro, digamos de $ 5 bilhões em 19X6, ou que a Empresa Descamisados Ltda. teve

lucro de $ 200 mil, no mesmo período, pode impressionar no sentido de que todo mundo vai perceber que a

General Motors é uma empresa muita grande e outra, muito pequena, e só; não refletirá, todavia, qual das

duas deu o maior retorno.

A combinação de itens do Ativo é que gera receita para a empresa. Na verdade, o Ativo significa

investimentos realizados pela empresa a fim de obter receita e, por conseguinte, lucro. Assim, podemos obter

a Taxa de Retorno sobre Investimentos. Isso representa o poder de ganho da empresa: quanto ela ganhou por

real investido.

Na situação anterior, obtivemos um índice que medirá a eficiência da empresa em gerar resultados;

podemos também, do ponto de vista do empresário, observar que o retorno (lucro) está remunerando

satisfatoriamente o capital investido no empreendimento. Uma vez que os recursos dos empresários estão

evidenciados no Patrimônio Líquido, calcularemos a Taxa de Retorno do Patrimônio Líquido, também

conhecida como Return On Equity (ROE).

ASPECTOS A SER OBSERVADOS NO CÁLCULO DA RENTABILIDADE

Quando compararmos lucro com Ativo, ou lucro com Patrimônio Líquido, devemos considerar dois

aspectos:

a) muitos conceitos de lucro poderão ser utilizados: Lucro Líquido, Lucro Operacional, Lucro Bruto, etc.

É imprescindível que o numerador seja coerente com o denominador. Se utilizarmos o Lucro Líquido no

numerador, utilizaremos o Ativo Total no denominador. Utilizando o Lucro Operacional no numerador,

utilizaremos Ativo Operacional (representa o total do Ativo excluído das aplicações que não estão gerando

lucro, como gastos pré-operacionais) no denominador, e assim sucessivamente.

b) tanto o Ativo com o Patrimônio Líquido, utilizados no denominador para cálculo da Taxa de Retorno

(TRI e TRPL), poderiam ser o médio:

A razão é que nem o Ativo Final nem o Ativo Inicial geraram o resultado, mas a média do Ativo utilizado

no ano. O mesmo para o Patrimônio Líquido. Todavia, para fins de Análise Horizontal, o cálculo com o Ativo

ou Patrimônio Líquido final é válido.

Os índices de Rentabilidade são avaliados pelo critério de “quanto maior, melhor”.

a) Taxa de Retorno sobre Investimentos (TRI) ou Rentabilidade dos Investimentos (RI) ou

Rentabilidade do Ativo Total (RA) ou Poder de Ganho da Empresa (PGE) (do ponto vista da empresa):

evidencia o potencial de geração de lucros por parte da empresa, isto é, quanto a empresa obteve de lucro

líquido para cada real de investimentos totais. A interpretação desse índice deve ser direcionada para verificar

o tempo necessário para que haja retorno dos Capitais Totais (Próprios e de Terceiros).

O conhecimento do tempo necessário para que haja retorno dos Capitais Próprios e de Terceiros

investidos na empresa pode ser obtido por intermédio dos seguintes procedimentos:

• multiplica-se o quociente por 100 (cem), para se obter a resposta em porcentagem;

• por intermédio de regra de três, conhece-se a quantidade de anos necessários para que haja retorno do

capital investido;

• suponhamos, por exemplo, que em uma determinada empresa o Quociente de Rentabilidade do Ativo

seja igual a 0,25. Para conhecermos o tempo necessário para o retorno dos Capitais Totais investidos

na empresa, faremos:

a. 0,25 X 100 = 100%

b. 1 ano = 25%

x anos = 100% onde x = 1 x 100 = 4 anos

25

Com base na lucratividade de 25% ao ano, essa empresa necessitará de apenas 4 anos para dobrar o valor

dos Capitais Totais investidos, contando apenas com os lucros apurados.

Vamos admitir dados da Empresa Sucesso Ltda.

Poder de ganho da empresa: para cada $ 1,00 investido, há um ganho de $ 0,20.

Isso significa que, em média, haverá uma demora de cinco anos para que a empresa obtenha de volta seu

investimento (100%/20%), ou seja, o payback do investimento total é calculado dividindo-se 100% pelo TRI

(payback = tempo médio do retorno).

b) Taxa de Retorno sobre o Patrimônio Líquido (TRPL) ou Rentabilidade do Patrimônio Líquido

(RPL) (do ponto vista dos proprietários): revela qual foi a taxa de rentabilidade obtida pelo Capital Próprio

investido na empresa, isto é, quanto a empresa ganhou de lucro líquido para cada real de Capital Próprio

investido.

A RPL mede a remuneração dos capitais próprios investidos na empresa, ou seja, quanto foi acrescentado

em determinado período ao patrimônio dos sócios. Do ponto de vista de quem investe numa empresa, este é o

índice mais importante. Permite, além de avaliar a remuneração do capital próprio, analisar se esse

rendimento é compatível com alternativas de aplicação, como caderneta de poupança, CDBs, Letras de

Câmbio, Ações, Aluguéis, Fundos de Investimentos, etc. Um investidor, avaliando a RPL, poderá optar por

uma aplicação no mercado financeiro em vez de aplicar numa empresa que está oferecendo baixa

rentabilidade. Em nosso país, deveremos ter como base para comparação o rendimento do Ativo Financeiro

de menor risco, que no caso é a poupança.

Não se pode conceber um retorno de investimento empresarial, cujo conteúdo de risco é significativo, que

seja igual ou inferior ao rendimento da poupança garantida pelo governo. Esse indicador conjuga todos os

demais indicadores de rentabilidade, lucratividade e de atividades, numa expressão final: o quanto

ganhamos.

A interpretação desse índice deve ser direcionada para verificar qual é o tempo necessário para se obter o

retorno do Capital Próprio investido na empresa, ou seja, quantos anos serão necessários para que os

proprietários obtenham de volta o valor do Capital que investiram na empresa. Esse tempo pode ser calculado

da mesma maneira que se calcula o tempo de retorno do Capital Total analisado no item anterior.

Poder de ganho dos proprietários: para cada $ 1,00 investido pelos proprietários, há um ganho de $ 0,25.

Significa, em média, que demorará quatro anos para a empresa recuperar seus investimentos (payback dos

proprietários).

Análise da rentabilidade da empresa x rentabilidade do empresário (ROI x ROE)

Em inglês, ROI é Return On Investiment (Retorno sobre Investimento, que é a mesma coisa que Retorno

sobre o Ativo ou TRI); ROE é Return On Equity (Retorno sobre o Capital Investido pelos proprietários, que é

a mesma coisa que Retorno sobre Patrimônio Líquido ou TRPL). Assim:

A rentabilidade é medida em função dos investimentos. As fontes de financiamento do Ativo são Capital

Próprio e Capital de Terceiros. A administração adequada do Ativo proporciona maior retorno para a

empresa. Por outro lado, os donos da empresa querem saber quanto esse retorno (LL) representa em relação

ao capital que eles investiram.

É possível que essas duas formas de medir rentabilidade pareçam a mesma coisa, sem trazer grande

contribuição para tomada de decisão. No entanto, o exemplo a seguir esclarece decisivamente a importância

da análise por dois ângulos (visão da empresa x visão do empresário). Admitamos que a Empresa Sucesso

Ltda., no ano 1, obteve um lucro de $185.162, tendo o seguinte Balanço Patrimonial:

Admitamos que o gerente do Banco Oportunista ofereça um crédito de $700.000 por um ano, renovável.

O contador faz diversas simulações. Admitindo-se que a empresa aceite os $700.000 emprestados do Banco

Oportunista (elepressupõe todas as alternativas de usar os recursos emprestados tanto no Ativo Circulante

como no Ativo Permanente): a melhor alternativa é um acréscimo no lucro de $ 50.000, se aplicar $400.000

no Circulante e $300.000 no Permanente.

Partindo do pressuposto de que a empresa distribuiu todo o lucro em forma de dividendos, você

concordaria em aceitar esse empréstimo?

Analisando-se como ficaria o Balanço Patrimonial da empresa:

Quadro de índices

Observa-se que, nesse caso, para o proprietário, a aquisição do empréstimo é bom negócio, pois aumenta

rentabilidade de 25% para 32%, reduzindo o payback em um ano.

Todavia, do ponto de vista do administrador, cai a liquidez, aumenta o endividamento e reduz o payback

da empresa em mais de dois anos. Parece que esse empréstimo faria o proprietário mais rico e a empresa mais

pobre. Assim, do ponto de vista gerencial, não é interessante aceitar esse empréstimo, pois os índices

piorariam.

c) Margem Bruta (MB): indica a porcentagem do remanescente da Receita Operacional Líquida após a

dedução dos Custos das Vendas.

Lucro Bruto x 100

Receita Operacional Líquida

d) Margem Operacional de Lucro (MOL): avalia o ganho operacional da empresa em relação ao faturamento, indicando, percentualmente, o que restou da Receita Operacional Líquida após a dedução das despesas

operacionais. A MOL corresponde ao ganho puro das operações, pois o percentual apurado dessa margem não

considera as despesas e receitas financeiras e tampouco o Imposto de Renda. Representa quanto a empresa

obtém de lucro operacional para cada $100 vendidos.

MOL = Lucro Operacional Líquido x 100

Receita Operacional Líquida

e) Margem Líquida (ML): revela a margem de lucratividade obtida pela empresa em função do seu

faturamento, isto é, quanto a empresa obteve de lucro líquido para cada real vendido. Indica o percentual da

Receita Operacional Líquida que restou após deduzidas todas as despesas e computados os resultados não

operacionais, a provisão para o imposto de renda e as participações estatutárias.

ML = Lucro Líquido X 100

Receita Operacional Líquida

f) Rotação do Ativo (RA) ou Giro do Ativo (GA): apesar de não representar um índice essencialmente

de rentabilidade, o estudo da rotação ou “giro” do Ativo constitui um aspecto importante para o entendimento

da rentabilidade do investimento. Este índice indica quantas vezes, durante o período, o Ativo Total da

empresa girou, Em outras palavras, comparando o faturamento do período com o investimento total, indica

quantas vezes a empresa conseguiu “vender o seu Ativo”. Representa quanto a empresa vendeu para cada $ 1

de investimento total. A interpretação desse índice deve ser direcionada para verificar se o volume de vendas

realizadas no período foi adequado em relação ao Capital Total investido na empresa.

RA = Receita Operacional Líquida ou Vendas Líquidas

Ativo Total Médio

Ativo Total

Como os gastos efetuados pelas empresas para o desenvolvimento normal de suas atividades variam em

função do ramo de atividade por elas exercido, também o volume de vendas ideal para cada empresa

dependerá de seu ramo de negócio. O ideal é que esse índice seja superior a um, caso em que estará indicando

que o volume das vendas superou o valor investido na entidade.

Suponhamos, por exemplo, que no exercício de x1 a empresa A tenha efetuado vendas líquidas no valor

de $60.000 para um Capital Total investido no Ativo igual a $20.000. Suponhamos, ainda, que a empresa B,

no mesmo período, tenha realizado vendas líquidas no valor de $300.000 para um Capital Total investido no

Ativo igual a $450.000. Aparentemente, a empresa B realizou melhores negócios, pois o volume das suas

vendas líquidas correspondeu a cinco vezes o volume das vendas líquidas da empresa A. Entretanto, se

compararmos o volume das vendas realizadas com o valor dos investimentos totais efetuados na empresa,

concluiremos que a empresa A foi a que alcançou melhores resultados, pois suas vendas corresponderam a

três vezes o valor do Capital Total investido, ao passo que a empresa B não conseguiu girá-lo uma só vez. É

evidente que outros aspectos precisam ser considerados, pois, mesmo não conseguindo girar uma só vez o

valor do Capital Total investido, a empresa B pode ter obtido maior lucratividade que a empresa A. Por isso, é

importante analisar o índice da Margem Líquida.

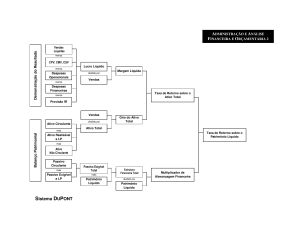

SISTEMA DE ANÁLISE DUPONT

O Sistema Dupont por muitos anos vem sendo utilizado pelos administradores financeiros para analisar

as demonstrações contábeis e o desempenho das empresas. Esse sistema reúne informações da Demonstração

de Resultado do Exercício e do Balanço Patrimonial em duas medidas-síntese de lucratividade: Taxa de

Retorno sobre Investimentos (TRI) e a Taxa de Retorno sobre o Patrimônio Líquido (TRPL).

Inicialmente, o Sistema Dupont reúne a Margem Líquida, a qual mede a lucratividade sobre as vendas

com o Giro do Ativo Total, que indica o quão eficientemente a empresa utilizou seus ativos na geração das

vendas. Na fórmula Dupont, o produto desses dois índices resulta na Taxa de Retorno sobre Investimentos

(TRI):

TRI = Margem Líquida x Giro do Ativo

Substituindo os termos na equação e simplificando seus elementos, temos:

LUCRO LÍQUIDO =

ATIVO TOTAL

LUCRO LÍQUIDO

X

VENDAS LÍQUIDAS

VENDAS LÍQUIDAS

ATIVO TOTAL

A fórmula Dupont permite à empresa decompor seu retorno em dois componentes: lucro sobre vendas e

eficiência no uso dos ativos. Normalmente, uma empresa com baixa Margem Líquida tem um alto Giro do

Ativo, o que resulta em retornos razoavelmente bons sobre o Ativo Total. O mesmo costuma ocorrer com a

situação inversa: empresa com alta Margem Líquida tem um baixo Giro do Ativo.

O segundo passo do Sistema Dupont acrescenta a fórmula Dupont Modificada ou Combinada. Essa

fórmula relaciona a Taxa de Retorno sobre Investimentos (TRI) à Taxa de Retorno sobre o Patrimônio

Líquido (TRPL). A TRPL é obtida multiplicando-se a TRI pelo Multiplicador de Alavancagem Financeira

(MAF), que é obtido pela razão do Ativo Total pelo Patrimônio Líquido:

TRPL = TRI x MAF

ou

TRPL = Margem Líquida x Giro do Ativo x MAF

Substituindo os correspondentes termos na equação e simplificando seus resultados:

LUCRO LÍQUIDO = LUCRO LÍQUIDO x VENDAS LÍQUIDAS x ATIVO TOTAL

PL

VENDAS LÍQUIDAS

ATIVO TOTAL

PL

O uso do MAF para converter o TRI ao TRPL reflete o impacto da alavancagem (uso do capital de

terceiros) sobre o retorno dos proprietários. A análise Dupont Modificada conjuga os aspectos da eficiência

no uso dos ativos (Giro do Ativo), da lucratividade das vendas (Margem Líquida) e da estrutura de capitais

(uso da alavancagem – MAF).

O objetivo da decomposição dos componentes que propiciam a maximização da rentabilidade do Capital

Próprio é possibilitar o estudo de quais componentes ainda eventualmente carecem de adequações corretivas.

Para atingirmos a maior rentabilidade do Capital Próprio (do Patrimônio Líquido), é necessário buscar, ao

mesmo tempo:

a) maior giro do Ativo possível;

b) a maior lucratividade líquida sobre as vendas; e

c) a menor participação do Patrimônio Líquido possível sobre o ativo total (respeitando as condições

mínimas de endividamento e capacidade de pagamento).

Utilização da fórmula para maximização da rentabilidade:

a) para a obtenção do maior giro possível do Ativo Total (VL/AT):

• reduzir as necessidades de recursos aplicados no Ativo, buscando o mínimo de investimentos

operacionais; e

• aumentar ao máximo o faturamento com os recursos existentes;

b) para a obtenção de maior lucratividade sobre vendas (LL/VL):

• aumentar ao máximo o faturamento e o volume vendido; e

• reduzir os custos e as despesas aos menores níveis possíveis;

c) para a obtenção de maior rendimento do Capital Próprio (AT/PL):

• reduzir as necessidades de investimentos no ativo; e

• ter a menor participação possível de capital próprio na estrutura de passivos da empresa, ou seja,

buscar a alavancagem financeira ideal.

ESTUDO

DETALHADO

(MARGEM X GIRO)

DA

TAXA

DE

RETORNO

SOBRE

O

INVESTIMENTO

Retorno é o lucro obtido pela empresa. Investimento é toda aplicação realizada pela empresa com o

objetivo de obter lucro (retorno). As aplicações estão evidenciadas no Ativo. Assim, temos as aplicações

disponíveis, estoques, imobilizados, investimentos, etc. A combinação de todas essas aplicações proporciona

resultado para a empresa: lucro ou prejuízo. Sendo o lucro objetivo de uma empresa, nada melhor do que

estudar de forma detalhada como a empresa obteve esse lucro. Relacionando o lucro auferido e as aplicações,

como já visto, temos a Taxa de Retorno sobre o Investimento:

Taxa de Retorno sobre o Investimento (TRI) = Lucro Líquido

Ativo Total

A taxa de retorno pode decompor-se em dois elementos que contribuirão sensivelmente para seu estudo:

a) Margem de Lucro Líquido: significa quantos centavos de cada real de venda restaram após a dedução

de todas as despesas (inclusive o Imposto de Renda). Evidentemente, quanto maior a margem, melhor.

Margem de Lucro = Lucro Líquido = $... centavos de lucro para $1,00 vendido

Vendas

b) Giro do Ativo: significa a eficiência com que a empresa utiliza seus Ativos, com o objetivo de gerar

reais de vendas. Quanto mais for gerado de vendas, mais eficientemente os Ativos serão utilizados. Este

indicador é conhecido também como “produtividade”. Quanto mais o Ativo gerar em vendas reais, mais

eficiente a gerência está sendo na administração dos investimentos (Ativo). A idéia é produzir mais, vender

mais, numa proporção maior que os investimentos no Ativo.

Giro do Ativo = Vendas = a empresa vendeu o correspondente a ... vezes seu Ativo

Ativo Total

c) Taxa de Retorno sobre Investimentos: pode ser obtida por meio da multiplicação da Margem de

Lucro pelo Giro do Ativo. As empresas que ganham mais na margem normalmente ganham no preço. As

empresas que ganham mais no giro visam quantidade. A rentabilidade de uma empresa é obtida por meio de

uma boa conjugação entre preço e quantidade, ou seja, entre Margem (lucratividade) e Giro

(produtividade):

Margem de Lucro x Giro do Ativo = TRI

Analisemos:

Margem de Lucro

Lucro Líquido

Vendas

Lucro Líquido

Ativo Total

x

x

=

Giro do Ativo = ?

Vendas

= ?

Ativo Total

TRI

Assim:

Margem de Lucro x Giro do Ativo = TRI

Análise da Margem x Giro

As empresas podem ter a mesma Taxa de Retorno sobre Investimentos com margem e giro totalmente

diferentes.

Margem x

Empresa A – TRI = 15% = 0,15

Empresa B – TRI = 15% = 0,075

Empresa C – TRI = 15% = 0,20

Giro

x

x

x

1,0

2,0

0,75

Assim, conforme a característica de cada empresa, o ganho poderá ocorrer numa concentração maior

sobre o giro ou sobre a margem. Empresas que necessitam de grandes investimentos terão dificuldades em

vender o correspondente a uma vez o seu Ativo durante o ano, ou, ainda, necessitam de vários anos para

vendê-lo o correspondente a uma vez apenas. Essas empresas ganharão na margem para obter uma boa TRI.

São os casos das usinas hidrelétricas, do metrô, de companias. telefônicas, etc.

Se o metrô desejar uma TRI de 20% ao ano, sabendo que demorará, em média, quatro anos para vender

uma vez seu Ativo, deverá planejar uma Margem de Lucro de 80%:

TRI = Margem X Giro

20% =

x

X 0,25

x = 80%

Ou seja, de cada ingresso vendido, 20% serão custo e 80% serão lucro. Assim, sem prejudicar a TRI, o

giro lento do Ativo será compensado pela boa margem.

Se comprarmos uma lata de leite em pó, no domingo, em uma padaria, pagaremos um preço bem mais

elevado que num supermercado. Apesar de nossa reação negativa, poderemos afirmar que o proprietário da

padaria não está ganhando mais que o supermercado (talvez menos). O que acontece é que o primeiro está

ganhando na margem (pois as latas ficam estocadas longo tempo nas prateleiras, girando pouco seu Ativo),

enquanto o supermercado ganha no giro (as latas ficam pouco tempo nas prateleiras). Empresa que comercia

ouro, seguradora, butiques, hotéis de luxo, algumas companhias aéreas, etc. são exemplos de empresas que

ganham mais na margem. Supermercados, atacadistas, jornais, fast-food, etc. ganham no giro.

O modelo “Giro x Margem” de análise da rentabilidade é uma evolução do já estudado modelo Dupont.

Nesse modelo, todos os itens que participam, que contribuem para a formação da TRI, são analisados. Tudo

será analisado, item por item. Qual item está contribuindo em proporção maior, por exemplo, para a queda da

Taxa de Retorno?

A regra básica do modelo é considerar a evolução das vendas como ponto de referência dos demais

itens. Nenhum investimento ou despesa pode crescer mais do que as vendas sob pena de redução da

Taxa de Retorno sobre o Ativo.

Admitamos que a TRI da Cia. Maria Júlia esteja decaindo com o passar dos anos. Apurou-se que a razão

básica é a queda da Margem de Lucro, pois o giro se manteve constante. Aprofundando a análise, ficou

constatado que o custo total está crescendo mais que as vendas; que as despesas operacionais cresceram em

proporção maior que todos os itens de custos; que as despesas administrativas são as que mais subiram.

Assim, conhecemos onde reside o problema e podemos, então, agir para solucioná-lo.

A Cia. Tatiana, com fim especulativo, compra um grande lote de Estoque (a prazo) para ganhar com a

inflação. No final do ano, seu presidente constata com surpresa que a TRI da Tatiana caiu. Qual foi o motivo?

Ora, aumentando o Estoque, aumentará o Ativo Circulante, que, por sua vez, aumentará o Ativo Total. Com o

aumento do Ativo Total sem a correspondência nas vendas, aumentará o denominador (não aumenta o

numerador), o giro cairá e, conseqüentemente, cairá a TRI.

Todo esse tipo de análise pode ser realizado simples e objetivamente, de acordo com o quadro a seguir:

Esquema completo da análise Margem x Giro (Du Pont).

O modelo Dupont tem o mérito de unir em uma análise única o Balanço Patrimonial (por meio de Giro

Ativo) e a Demonstração do Resultado do Exercício (por meio da Margem de Lucro).

Em outras palavras, observa-se por esse modelo a análise conjunta de produtividade (Giro do Ativo) com

a lucratividade (Margem de Lucro), ou seja:

ÍNDICES DE AVALIAÇÃO DE AÇÕES

Para as empresas constituídas sob a forma de sociedade por ações, e principalmente para aquelas que têm

esses ativos cotados em bolsas de valores, é fundamental o acompanhamento do preço das ações. Esses

indicadores, de um modo geral, são mais utilizados por pessoas de fora da empresa. Entretanto, é necessário

um acompanhamento interno, objetivando sempre acompanhar a visão que o mercado tem da empresa, para

possíveis futuras tomadas de recursos do mercado, por meio de subscrição de ações ou debêntures

conversíveis em ações.

a) Valor Patrimonial da Ação (VPA): tem por objetivo atribuir um valor para cada ação. Nesse caso, o

valor é representado por uma avaliação a valores contábeis.

Patrimônio Líquido

Quantidade de Ações do Capital Social

Normalmente, esse índice é comparado com o valor de:

• mercado: para verificar se o VPA é maior ou menor. Valor de mercado menor pode significar, por

exemplo, que a empresa tem uma avaliação efetuada pelo mercado que não condiz com o valor

registrado pela contabilidade ou expectativas de pouca rentabilidade futura. Se o mercado conta com

valor superior, pode significar, por exemplo, que ele entende que os valores patrimoniais estão subavaliando a empresa ou que as perspectivas de rentabilidade futura são muito boas.

• aquisição das ações: para avaliar a rentabilidade do investimento.

b) Lucro por Ação (LPA): este índice deve ser obrigatoriamente apresentado pelas Sociedades por

Ações após o Lucro Líquido na Demonstração do Resultado do Exercício. A finalidade do LPA é saber

quanto cada ação ganhou no exercício analisado. Esse indicador será utilizado na composição da fórmula da

relação preço/lucro. Em termos de rentabilidade, o LPA tem o mesmo significado que a rentabilidade do

Capital Próprio.

Lucro Líquido

Quantidade de Ações do Capital Social

As comparações a ser realizadas pelo investidor são as mesmas para a análise da rentabilidade do

Patrimônio Líquido Final, em comparação com outras alternativas de investimentos.

c) Dividendos por Ação (DPA): indica o quanto realmente a ação rendeu em termos financeiros para o

acionista. O LPA mede o resultado econômico do investimento. Os dividendos por ação (DPA) representam o

real encaixe de numerário no exercício. A diferença entre o LPA e o DPA representa o LPA não

distribuído, retido na empresa.

Dividendos Propostos

Quantidade de Ações do Capital Social

O DPA é um dos parâmetros importantes na avaliação do valor de mercado das ações. Ações que não

pagam dividendos continuamente ou em valores reduzidos tendem a perder atratividade no mercado, porque

grande parte dos investidores deseja a disponibilidade de rendimentos financeiros. Além disso, muitos

investidores constituem carteira de ações, objetivando um fluxo contínuo de dividendos para seu fluxo de

caixa.

d) Relação Preço/Lucro (P/L): o objetivo deste indicador é mostrar em quanto tempo haverá o retorno

do capital sobre o valor patrimonial da ação. Dependendo da instabilidade conjuntural da economia, os prazos

de retorno esperados são ainda reduzidos. Economias estáveis admitem prazos maiores.

Valor Patrimonial da Ação (VPA)

Lucro por Ação (LPA)

A relação preço/lucro das ações também é calculada utilizando-se componentes diferentes. Uma

alternativa bastante comum, praticada por investidores interessados somente em fluxo de rendimentos

financeiros por meio de dividendos distribuídos, é a seguinte:

Valor de Mercado da Ação

Dividendos por Ação

Uma outra análise da relação preço/lucro é a que indica em quanto tempo o investidor obteria o retorno

do capital aplicado na aquisição de ações se fosse mantido o LPA verificado no último exercício:

Valor da Cotação da Ação

Lucro por Ação (LPA)

CICLO ECONÔMICO

É o tempo decorrido entre a entrada das compras e as vendas correspondentes, medido pelo Prazo Médio

de Renovação de Estoques (PMRE).

CICLO OPERACIONAL

Indica o tempo decorrido entre o momento em que a empresa adquire as matérias-primas ou mercadorias

e o momento em que recebe o dinheiro relativo às vendas. Trata-se, portanto, de um período (médio) em que

são investidos recursos nas operações sem que ocorram as entradas de caixa correspondentes. Parte desse

capital de giro é financiada pelos fornecedores que concederam prazo para pagamento.

CO = PMRE + PMR

CICLO FINANCEIRO (CF) OU CICLO DE CAIXA

É o tempo decorrido entre o pagamento aos fornecedores pelas mercadorias adquiridas e o recebimento

pelas vendas efetuadas. É o período em que a empresa necessita ou não de financiamento complementar do

seu ciclo operacional.

Quanto maior o ciclo financeiro, mais recursos próprios e de terceiros (exceto fornecedores) estarão

temporariamente aplicados nas operações, provocando custos financeiros e afetando a rentabilidade (despesas

financeiras = redução no lucro).

CF = PMRE + PMR – PMPC ou CO – PMPC

O ciclo financeiro corresponde ao período de tempo entre o pagamento ao fornecedor e o momento em

que a empresa recebe do cliente o dinheiro das vendas. Para esse período (ciclo financeiro), a empresa precisa

conseguir financiamento complementar. Normalmente, o ciclo financeiro é financiado: pelo capital próprio

ou por recursos de terceiros onerosos. Graficamente, tem-se:

Situação A – Os fornecedores financiam totalmente os estoques e uma parte das vendas:

Situação B – Os fornecedores financiam apenas parte do estoque:

No caso da situação B, a empresa deve obter financiamentos para suas vendas e ainda para uma parte do

tempo em que as mercadorias permaneceram em estoque.

Caso prático: uma empresa apresentou os seguintes indicadores de prazo médio:

PMRE = 63 dias; Qual o CO dessa empresa?

CO = 63 + 113 = 176 dias.

PMR = 113 dias; e

PMPC = 68 dias. Qual o CF dessa empresa?

CF = 176 – 68 = 108 dias.

O que isso significa? Significa que a empresa paga seus fornecedores 68 dias após a compra e somente

108 dias após esse pagamento receberá o valor da venda a seus clientes. Para financiar seus clientes por 108

dias, a empresa poderá, então, utilizar-se de recursos próprios ou recorrer a desconto de duplicatas ou outros

empréstimos para capital de giro. Quanto maior o ciclo financeiro, pior para a empresa, pois representa maior

tempo de utilização de financiamento e, portanto, maior despesa financeira.

Admitamos uma empresa que gira o estoque em 30 dias e recebe as vendas em 54 dias, pagando as

compras em 90 dias. A posição relativa é favorável = 0,93.

CO = 30 dias (PMRE) + 54 dias (PMR) = 84 dias

Nesse caso, a empresa tem uma folga financeira de seis dias, ou seja, após vender e receber, esperará seis

dias para pagar suas compras aos fornecedores.

Admitamos que a empresa tivesse de pagar suas compras em 60 dias. Nesse caso, a posição relativa seria

de 84/60 = 1,40 – considerada desfavorável.

CO = 30 dias + 54 dias = 84 dias

PMPC = 60 dias

O período de 24 dias que a empresa pagaria antes de receber as vendas, conhecido como Ciclo

Financeiro, significa Necessidade de Capital de Giro a ser financiada.

CONCILIAÇÃO

DO

RISCO-RETORNO-LUCRATIVIDADE

NA

ANÁLISE

DA

INSOLVÊNCIA TÉCNICA

Existe uma relação entre o retorno e o risco de uma empresa. O retorno, nesse contexto, é medido pelas

receitas menos os custos, enquanto o risco é medido pela probabilidade de a empresa tornar-se tecnicamente

insolvente (incapaz de pagar suas contas no vencimento).

O lucro de uma empresa pode ser aumentado de dois modos:

a) por intermédio de um volume maior de receitas; e

b) por meio da redução dos custos.

Os custos podem ser reduzidos pagando-se menos por um item ou serviço ou usando-se os recursos

existentes de maneira mais eficiente. Qualquer redução nos custos deve aumentar o lucro de uma empresa. O

lucro pode também ser aumentado investindo-se em ativos mais rentáveis, que possam gerar níveis mais

elevados de receitas. É fundamental compreender como o lucro é aumentado e reduzido para se ter idéia da

relação entre retorno e risco.

Uma das formas mais comuns de se mensurar o risco de insolvência técnica é por meio do montante do

capital circulante líquido (CCL) ou do índice de liquidez corrente. Supõe-se que quanto maior o montante

de CCL possuído pela empresa, menos risco ela apresenta. Em outras palavras, quanto mais CCL ela tiver,

mais líquida será e, portanto, menor será a probabilidade de insolvência técnica. O oposto também é

considerado verdadeiro: níveis baixos de liquidez estão relacionados a altos níveis de risco da empresa. A

relação entre CCL, liquidez e risco é tal que, se o CCL ou a liquidez aumentarem, o risco da empresa

diminuirá, e vice-versa.

Ao analisarmos a relação entre o risco-retorno-lucratividade, é necessário fazer inúmeras suposições

básicas. A primeira refere-se à natureza da empresa a ser analisada; a segunda diz respeito às diferenças

básicas na capacidade de gerar lucros dos ativos; e a terceira relaciona-se ao custo dos vários métodos de

financiamento.

a) A natureza da empresa: o tipo de empresa em análise é o industrial, uma vez que esse tipo de negócio