Título do Texto: Lei de Responsabilidade Fiscal e

alterações no Orçamento Público

Nacional

Resumo

Esse trabalho analisa as principais mudanças ocorridas no processo orçamentário no Brasil

após a edição da Lei Complementar nº 101, de 4 de maio de 2000 - Lei de Responsabilidade

Fiscal (LRF). O texto parte da identificação das principais normas orçamentárias em nível

federal, apresenta um estudo das origens da LRF e analisa a política fiscal do Governo

Federal a partir do exercício financeiro de 2000. Como conclusão, identifica-se nas alterações

ocorridas na Lei de Diretrizes Orçamentárias (LDO) a principal contribuição da LRF para a

Política Fiscal no Brasil, nas três esferas de governo.

Palavras-chaves: Responsabilidade Fiscal, Diretrizes Orçamentárias, Metas Fiscais, Riscos

Fiscais.

Abstract

This paper presents a critical reflection about changes in Budgetary System in Brazil after

publication of Fiscal Responsibility Law (FRL). First the paper presents main budget

procedures, the origin of FRL and finally analyzes the fiscal policy in average stated period in

Brazilian Federal Government. The authors conclude that the Budgetary Lines Law (BLL)

became an important instrument of planning the public politics, however, suggest that the

performance of the actors of social control have to be stimulated.

Keywords: Fiscal Responsibility, Budgetary Lines, Fiscal Goals, Fiscal Risks.

1

Introdução

A Lei de Diretrizes Orçamentárias - LDO passou a fazer parte do ordenamento orçamentário e

financeiro no Brasil a partir da Constituição Federal de 1988. Nascimento e Debus (2002)

destacam que “a Carta Constitucional de 1988 devolveu à soberania popular (por meio de

seus representantes legítimos) a prerrogativa de participar da definição das prioridades para

aplicação dos recursos públicos”. Além disso, de acordo com esses autores, “anteriormente à

vigência da atual Constituição, as prioridades do setor público eram definidas unilateralmente

pelo Poder Executivo, sem trânsito pelo Parlamento, não podendo, portanto, negar-se o fato

de que a transformação das diretrizes orçamentárias em lei representa um grande avanço para

a gestão pública nacional”.

Com a edição da Lei Complementar nº 101, de 4 de maio de 2000 - Lei de Responsabilidade

Fiscal (LRF), a LDO passa a receber novas e importantes funções, incluindo a busca pelo

equilíbrio entre receitas e despesas, o controle de custos na administração pública e a

avaliação dos resultados dos programas financiados pelo orçamento, além do estabelecimento

de limitações à expansão de despesas de longo prazo.

Para Matias-Pereira (2006) a LRF “está inserida no contexto de reforma do Estado brasileiro,

fundamentada nos princípios do planejamento, transparência, controle e responsabilização”.

Nesta conjuntura de mudanças nas regras orçamentárias em nível nacional, surgem os

seguintes questionamentos: quais foram os benefícios dessas alterações no planejamento

público e na política fiscal no Brasil?

Richard Musgrave (1980) em seu trabalho clássico

destaca as funções governamentais que

- Finanças Públicas: Teoria e Prática -

visam atingir objetivos macroeconômicos. Para

Musgrave cabe ao setor público promover a alocação de recursos, a distribuição de renda e a

estabilidade econômica. Essas funções serão desempenhadas preferencialmente pelo setor

governamental na medida em que

chamados “bens meritórios”

as “falhas de mercado” ou mesmo a existência dos

poderão afastar o setor privado de algumas atividades na

economia.

Falhas de mercado poderão se apresentar na forma de indivisibilidade do produto, efeitos

externos, custos de produção decrescentes, mercados imperfeitos, riscos e incertezas no

mercado de bens (Riani – 2001).

2

Já os bens meritórios correspondem aqueles que apresentam alto grau de relevância social

como os serviços de educação e saúde que deverão ser ofertados para todas as classes sociais

independentemente do poder de compra (Nascimento – 2006).

A Lei de Responsabilidade Fiscal nos termos da Constituição Federal é uma lei complementar

de finanças públicas (art. 163 da CF/88). As características e os objetivos da LRF, em especial

o equilíbrio das contas e a observação de limites para gastos e endividamento, permite

associar a norma legal à função estabilizadora na economia, conforme proposta por

Musgrave.

Com a estabilidade econômica os governos reunem condições para o aumento na oferta de

serviços públicos essenciais, além da execução de programas governamentais voltados para a

distribuição de renda. Nesse sentido, Matias-Pereira (2006) destaca que o Estado tem o poder

de atuar como indutor da economia, criando condições básicas para estimular, de forma

seletiva, grande número de atividades econômicas.Não se pode dissociar o desenvolvimento

social de uma nação sem levar em consideração a situação econômica, a produção e a divisão

das riquezas.

Outra questão importante no que se refere à atuação do setor público na economia está na

manutenção do equilíbrio nas contas governamentais. Quando o volume de despesas públicas

mantém-se em patamar muito superior ao das receitas arrecadadas, as alternativas buscadas

para o equilíbrio passam pela alienação de ativos e a contratação de operações de crédito

(receitas de capital).

De acordo com Nascimento (2006), quando o setor público realiza um volume de despesas

muito superior a arrecadação de tributos fomenta o déficit público, aumentando o nível de

endividamento, o que traz como conseqüência uma maior absorção de recursos financeiros

disponíveis ao setor privado. A busca por recursos financeiros para a cobertura do déficit nas

contas de custeio principalmente prejudica a formação da poupança interna cujo objetivo é o

financiamento do investimento produtivo. Esse mecanismo é conhecido como fenômeno

crowding-out.

Nesse caso, para cobrir sua necessidade de financiamento, o setor público, por meio de uma

política de juros elevados, absorve parte da poupança interna sinalizando ao setor financeiro

as taxas que deverão ser praticadas no mercado. De fato, funciona nesse caso a lei básica de

3

oferta e procura por moeda. Em outras palavras, o desajuste das contas governamentais

contribui para a elevação do preço da moeda e das taxas de juros. Portanto, o endividamento

público, em última instância, representa um fator de desajuste na economia.

Durante o Governo Fernando Henrique Cardoso (FHC), buscou-se por meio de alienação de

ativos federais a redução do estoque da dívida. Nesse período, os recursos das privatizações

juntamente do superávit primário em nível federal reduziram o montante da dívida em R$ 135

bilhões, aproximadamente (Nascimento e Debus – 2002). No que se refere ao superávit

primário, o Governo FHC conseguiu destinar, em média, cerca de 2,8% do PIB para o

pagamento dos encargos da dívida entre 1995 e 2001. Já durante o Governo Lula, sem novos

ativos disponíveis para alienação, o governo vem optando por uma política fiscal restritiva no

sentido de gerar superávit primário em nível superior ao praticado no governo anterior

visando dessa forma reduzir o endividamento pelo aumento no fluxo de pagamentos.

Origens da Lei de Diretrizes Orçamentárias

O constituinte de 1988, em especial a Comissão que elaborou os projetos referentes à matéria

financeira, destacou a diminuição das prerrogativas legislativas no trato das questões

orçamentárias que vinha ocorrendo no Brasil desde a Constituição de 1946 (Nóbrega – 2002).

A Assembléia Constituinte de 1987/88 reproduz esse sentimento em seus relatórios finais,

onde se encontra a seguinte análise do processo orçamentário:

“A questão do orçamento tem uma importância fundamental para o exercício das

prerrogativas do poder legislativo. Essa participação até o momento vem sendo quase

nula e tem sido na realidade a causa mais determinante para o esvaziamento do

Congresso Nacional.”

Cumpre ressaltar que a LDO brasileira teve ainda inspiração na Lei Fundamental da então

República Federal da Alemanha onde se destaca um orçamento prévio que estabelece metas

para o orçamento anual. O processo orçamentário utilizado na França também influenciou a

confecção do texto da LDO, por meio de regras básicas para a manutenção do equilíbrio

fiscal.

4

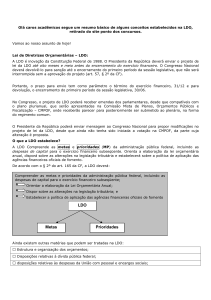

Características da Lei de Diretrizes Orçamentárias

De acordo com a doutrina, a LDO deverá estabelecer os parâmetros necessários à alocação

dos recursos no orçamento anual, de forma a garantir a realização das metas e objetivos

contemplados no Plano Plurianual - PPA, outro instrumento criado pela Constituição Federal

de 1988 . Trata-se, portanto, de norma que funciona como elo entre o PPA e o orçamento

anual (LOA), compatibilizando as diretrizes do Plano à estimativa das disponibilidades

financeiras para determinado exercício. Veja-se a seguir, o texto da Carta Magna onde se

encontram as disposições a respeito da Lei de Diretrizes Orçamentárias:

Art. 165. Leis de iniciativa do Poder Executivo estabelecerão:

I - o plano plurianual;

II - as diretrizes orçamentárias;

III - os orçamentos anuais.

...............................................................................................

§ 2º - A lei de diretrizes orçamentárias compreenderá as metas e prioridades da

administração pública federal, incluindo as despesas de capital para o exercício

financeiro subseqüente, orientará a elaboração da lei orçamentária anual, disporá

sobre as alterações na legislação tributária e estabelecerá a política de aplicação das

agências financeiras oficiais de fomento.

Portanto, nos termos da CF/88, a LDO tem as seguintes funções:

estabelecer metas e prioridades da Administração Publica federal, incluindo as

despesas de capital para o exercício financeiro seguinte;

orientar na elaboração da Lei Orçamentária Anual;

dispor sobre as alterações na legislação tributária; e

estabelecer a política das agências oficiais de fomento.

Além disso, conforme disposição do artigo 35, do Ato das Disposições Constitucionais

Transitórias - ADCT, da CF/88, o projeto de Lei de Diretrizes Orçamentárias será

encaminhado pelo Poder Executivo até oito meses e meio antes do encerramento do exercício

5

financeiro (até meados de abril) e devolvido para sanção presidencial até o encerramento do

primeiro período da sessão legislativa (final de junho). Esses prazos dizem respeito à União,

prevalecendo para Estados, Distrito Federal e Municípios o que estiver disposto nas suas

respectivas Constituições e Leis Orgânicas.

A Lei de Diretrizes Orçamentárias tem também o mérito de submeter à soberania popular a

definição das prioridades para a aplicação dos recursos públicos. Ressalte-se que

anteriormente à vigência da atual Carta Magna, as prioridades do setor público eram definidas

unilateralmente pelo Poder Executivo, sem trânsito pelo Parlamento (Nascimento – 2006).

A Lei de Responsabilidade Fiscal, por sua vez, ampliou o papel e a importância da LDO

tornando-a, ainda, elemento de planejamento para a realização de receitas e o controle de

despesas públicas, com o objetivo de alcançar e manter o equilíbrio fiscal.

A Lei de Responsabilidade Fiscal

De acordo com Nascimento e Debus (2002), a Lei de Responsabilidade Fiscal - Lei

Complementar n º 101, de 4 de maio de 2000, visa a regulamentar a Constituição Federal, na

parte da Tributação e do Orçamento (Título VI), cujo Capítulo II estabelece as normas gerais

de finanças públicas a serem observadas pelos três níveis de governo: Federal, Estadual e

Municipal, além do Distrito Federal. Em particular, a LRF vem atender à prescrição do artigo

163 da CF de 1988, cuja redação é a seguinte:

“Lei complementar disporá sobre:

I - finanças públicas;(grifo nosso)

II - dívida pública externa e interna, incluída a das autarquias, fundações e demais

entidades controladas pelo poder público;

III - concessão de garantias pelas entidades públicas;

IV - emissão e resgate de títulos da dívida pública;

V - fiscalização das instituições financeiras;

6

VI - operações de câmbio realizadas por órgãos e entidades da União, dos Estados,

do Distrito Federal e dos Municípios;

VII - compatibilização das funções das instituições oficiais de crédito da União,

resguardadas as características e condições operacionais plenas das voltadas ao

desenvolvimento regional.”

Matias-Pereira (2006), reforça esse entendimento, destacando que a LRF “surge no cenário

nacional como instrumento legal definidor de normas nacionais de finanças públicas,

complementando, entre outros, o artigo 163 da Constituição Federal de 1988”.

A LRF atende também ao artigo 169 da Carta Magna, que determina o estabelecimento de

limites para as despesas com pessoal ativo e inativo da União a partir de Lei Complementar.

Nesse sentido revoga legislação anterior (Lei Complementar nº 96/1999), conhecida como

“Lei Camata”.

Origens da Lei de Responsabilidade Fiscal

Dentro da perspectiva de uma Administração Pública Comparada, pode-se verificar que a

LRF incorpora alguns princípios e normas internacionais, conforme analisaremos a seguir. Os

modelos que foram tomados como referencial para a elaboração da Lei de Responsabilidade

Fiscal são destacados a seguir:

Fundo Monetário Internacional - FMI, organismo do qual o Brasil é Estado-membro, e

que tem editado e difundido normas de gestão pública em diversos países. A principal

influência recebida do FMI diz respeito ao princípio da transparência nas contas

públicas por meio de uma abertura das contas governamentais à população de forma

simplificada e inteligível.

Nova Zelândia, através do Fiscal Responsibility Act, de 1994 de onde se buscou a

idéia da imposição de limites e restrições aos gastos públicos na busca do ajuste fiscal,

juntamente da transparência das contas públicas, de acordo com metodologia do FMI .

Comunidade Econômica Européia, a partir do Tratado de Maastricht que estabeleceu

condições e regras para os países membros, destacando-se o estabelecimento de metas

de uma relação estável entre dívida e Produto Interno Bruto (dívida/PIB), além do

compromisso da manutenção do equilíbrio fiscal visando a auto-sustentabilidade.

7

Estados Unidos, cujas normas de disciplina e controle de gastos do governo central

levaram à edição do Budget Enforcement Act, aliado ao princípio de “accountability”.

Nesse caso, as influências referem-se às experiências daquele país na administração

financeira orçamentária, em especial por meio de dois mecanismos básicos: o

sequestration e o pay as you go, que dão fundamento ao artigo 9º da LRF na forma de

limites para empenhos de despesas e medidas de compensação.

Cumpre ainda ressaltar que antes da LRF outro instrumento legal já estabelecia normas e

regras para uma gestão fiscal responsável e o equilíbrio nas contas públicas no Brasil. Em

setembro de 1997, com a edição da Lei n° 9.496, a União ficou autorizada a assumir a dívida

pública mobiliária dos Estados e do Distrito Federal, além de outras dívidas autorizadas pelo

Senado Federal1. A exigência para esse que seria o último programa de refinanciamento de

dívidas antes da edição da LRF2, consistia na assinatura de um Programa de Reestruturação

e de Ajuste Fiscal com a observação de metas compromissos referentes a:

1. Dívida financeira em relação à receita líquida real – RLR, que tinha por objetivo

garantir que o endividamento nos Estados não cresceria nos anos seguintes;

2. Resultado primário, entendido como os recursos que deveriam ser gerados para o

pagamento dos juros e do principal da dívida refinanciada;

3. Limites para as despesas com funcionalismo público, medida que visava controlar o

principal componente das despesas públicas em nível estadual: a folha de pagamentos;

4. Intensificação na arrecadação das receitas próprias, o que importava no aumento da

eficiência na arrecadação de tributos estaduais;

5. Programa de privatização, permissão ou concessão de serviços públicos, além de

uma reforma administrativa e patrimonial;

6. Limites para despesas de investimento como proporção das receitas líquidas (RLR).

A assinatura do Programa de Ajuste e a observância rigorosa do cumprimento das metas

fiscais passaram a ser as principais características desta nova etapa de refinanciamento de

1

Com a Lei nº9.496/97 foi feita a repactuação de dívidas contratadas sob o amparo da Lei nº 7.976/89 e da Lei

nº 8.727/93.

2 Com a edição da LRF ficou proibido o financiamento e refinanciamento de dívidas entre as unidades federadas

(art. 35).

8

dívidas, estendida também aos municípios brasileiros por meio da Medida Provisória nº

2.118/1998 e suas reedições.

Ressalte-se que a partir da edição da LRF, a prática de refinanciamento, ou mesmo a

postergação de dívidas contratadas por entes públicos, está proibida no Brasil (art. 35 da

LRF).

Finalmente, deve-se destacar que o reconhecimento da dívida pública como um problema a

ser enfrentado pelos gestores governamentais, não representa

assunto recente na

administração pública nacional. Veja-se nesse sentido o magistério de Rui Barbosa, em ensaio

publicado em 1890:

"O lema do novo regime, deve ser, pois, fugir dos empréstimos e organizar a

amortização, não contrair novas dívidas e reservar, ainda que com sacrifício nos seus

orçamentos, quinhão sério ao resgate (...), o desequilíbrio entre a receita e a despesa

é a enfermidade crônica da nossa existência nacional".

Mudanças Introduzidas na Lei de Diretrizes Orçamentárias

A LDO, na sua concepção original, conforme asseverado, trazia como função básica orientar

a elaboração dos orçamentos anuais, além de estabelecer as prioridades e metas da

administração, no exercício financeiro subseqüente.

A LRF, por sua vez, ampliou o papel e a importância da LDO tornando-a, ainda, elemento de

planejamento para a realização de receitas e o controle de despesas públicas, com o objetivo

de alcançar e manter o equilíbrio fiscal.

A Lei de Diretrizes Orçamentárias para o exercício de 2001 - Lei nº 9.995, de 25 de julho de

incorporou as novas regras trazidas pela LRF3. Em consonância com o Plano

2000 -

Plurianual, essa lei definiu as estratégias básicas da Administração Pública federal para 2001,

visando:

1.

3

consolidar a estabilidade econômica com crescimento sustentado; e

A Lei nº 9.995/2000 foi a primeira LDO editada após a LRF.

9

2.

promover o desenvolvimento sustentável voltado para a geração de empregos e

oportunidades de renda;

Anexo de Metas Fiscais

A Lei de Responsabilidade Fiscal veio alterar de forma consistente a LDO, especialmente a

partir da introdução do Anexo de Metas Fiscais, instrumento onde são estabelecidas metas

anuais em valores correntes e constantes para um período de três anos. Essas metas (que

deverão compor o quadro anexo à LDO) referem-se a arrecadação de receitas e realização de

despesas, valores previstos para o Resultado Nominal e o Resultado Primário4, além do

montante máximo para dívida pública em um período de três anos, isto é, o exercício a que se

referir a LDO e os dois exercícios subseqüentes.

Além das metas a serem alcançadas, o Anexo de Metas Fiscais deverá apresentar uma

avaliação do cumprimento das metas previstas e realizadas em exercícios anteriores. Estes

resultados pretéritos passaram a influenciar a elaboração das novas metas, segundo a LRF,

“evidenciando a consistência delas com as premissas e os objetivos da política econômica

nacional”. Portanto, as metas fiscais previstas deverão levar em consideração os resultados

verificados nos três exercícios anteriores.

Deverá também o Anexo de Metas Fiscais apresentar a evolução do patrimônio líquido dos

entes públicos (União, Estados e municípios), com especial cuidado em relação à destinação

dos recursos originários das privatizações e alienações de ativos em geral. Isso significa que

na LDO deverá constar a destinação que será dada aos recursos de privatizações e vendas de

imóveis e equipamentos públicos, em observação ao princípio da transparência da gestão

pública.

Anexo de Riscos Fiscais

O Anexo de Riscos Fiscais, outra inovação trazida pela LRF, que passou a fazer parte da Lei

de Diretrizes Orçamentárias – LDO em todos os níveis de governo, destaca aqueles fatos

imprevistos que poderão impactar nos resultados fiscais estabelecidos para o exercício

financeiro. Um bom exemplo de riscos fiscais são as sentenças judiciais, que podem a

4

Resultado Primário corresponde à economia que o governo realiza para pagamento dos juros da dívida.

Resultado Nominal corresponde a Necessidade de Financiamento do setor público que diminui na medida em

que o governo realiza o Resultado Primário (ou Superávit Primário).

10

qualquer momento gerar uma despesa inesperada, se não houver uma reserva financeira para

este tipo de gasto. Outro exemplo de risco fiscal é a redução na arrecadação das receitas,

motivada por fatores exógenos (calamidade pública) ou endógenos (greves de servidores).

Nesse caso, o prejuízo na arrecadação será compensado com os recursos contingenciados na

forma do Anexo de Riscos Fiscais.

A LRF, conforme asseverado, elegeu a LDO como instrumento mais importante para a

obtenção do equilíbrio nas contas públicas, a partir de um conjunto de metas que, após

aprovadas, passam a ser compromisso de governo. Nesse sentido, o Anexo de Riscos visa

garantir que as metas fiscais dispostas na LDO (Resultado Primário e Resultado Nominal)

serão efetivamente cumpridas. Com esse instrumento, a Lei Fiscal cria condições para

redução de incertezas e de riscos na gestão pública.

Tendo por base o Anexo de Riscos, a cada mês os governos deverão contingenciar um

determinado volume de recursos para despesas não previstas que serão contabilizadas como

gastos correntes (custeio). Não ocorrendo tais imprevistos, os recursos retornarão para a

cobertura de outras despesas e serão fontes de recursos para novos créditos orçamentários.

O grande objetivo da contingência para a cobertura dos riscos fiscais está na garantia para

realização das metas de Resultado Primário. Em síntese, o Anexo de Riscos tem por objetivo

garantir que as metas estabelecidas no Anexo de Metas sejam cumpridas. Como o Resultado

Primário é produto de receitas próprias arrecadadas (tributos), havendo frustração na

arrecadação das receitas (o que corresponde a um risco nos termos da LRF) a meta fiscal

ficará prejudicada.

Sanções Fiscais e Pessoais

Dado o rigor que a LRF estabelece em relação ao cumprimento da meta de Resultado

Primário positivo (Superávit Primário) e a conseqüente diminuição do endividamento público,

juntamente da Lei Fiscal foi criada em 2000 uma legislação acessória para garantir o

cumprimento das regras estabelecidas na Lei Fiscal. Trata-se da Lei nº 10.028, de 19 de

outubro de 2000, conhecida como “Lei de Crimes Fiscais”.

11

De acordo com essa norma legal, deixar de publicar a LDO sem o Anexo de Metas ou sem o

Anexo de Riscos, ou não cumprir as metas estabelecidas passou a representar crime de

responsabilidade pessoal do gestor público no Brasil. Além disso, aqueles entes públicos

(Estados e Municípios) que não cumprirem essa regra ficarão impossibilitados de contratarem

convênios e receber garantias da União Federal em empréstimos internacionais. Portanto, o

não cumprimento das regras referentes à LDO importarão em sanções pessoais aos gestores e

sanções fiscais aos entes públicos, nos termos da Lei nº 10.028/2000.

A LDO e a Política Fiscal do Governo Federal

Por meio do Anexo de Metas e em observação ao princípio da transparência nas contas

públicas, o Governo Federal apresenta sua política fiscal de médio prazo, com destaque para a

expectativa de arrecadação, os gastos previstos e a evolução da dívida pública. Veja-se nesse

sentido o quadro a seguir, anexo da Lei de Diretrizes Orçamentárias para 2007 – Lei nº

11.439 de 29 de dezembro de 2006.

Quadro 1

O quadro destaca a composição do Resultado Primário do Governo Federal para o período

2007 – 2009 em valores nominais e como proporção do PIB. Ressalte-se que esse resultado

indica a economia que o governo deverá fazer nesses três exercícios financeiros para o

12

pagamento dos juros da dívida. Além disso, o cumprimento da meta de Resultado Primário

(item V do Quadro 1) tem por objetivo reduzir o Déficit Nominal (ou Resultado Nominal), na

trajetória apresentada no item VI, passando de –1,34% do PIB em 2007 para -0,45% do PIB

em 2009.

Portanto, esse relatório exigido pela LRF e anexado à Lei de Diretrizes Orçamentárias da

União evidencia a política fiscal do Governo Federal para o período de três anos. Nesse caso,

as metas para o período 2007/2009 em síntese, estão relacionadas a geração de Superávit

Primário e a redução do Déficit Nominal. Cumpre ainda destacar que essas medidas deverão

contribuir para a redução da dívida líquida em relação o PIB de 31,43% em 2007 para 28,27%

em 2009 (item VII do Quadro 1).

O gráfico a seguir, que tem por fonte a LDO da União, apresenta as metas fiscais verificadas

em nível federal entre 2001 e 2006 juntamente dos resultados alcançados.

Gráfico 1

Verifica-se que desde a edição da LRF, o governo federal vem conseguindo cumprir a meta

de Superávit Primário, o que significa que a cada ano foram gerados recursos suficientes para

o pagamento de parte dos juros da dívida total (interna e externa). Como proporção do PIB,

13

esse resultado vem manteve em porcentual igual a 3,15%.

Mantendo-se essa regra, o

Governo Federal espera até 2011 “zerar” o Déficit Nominal, o que significa a geração de

recursos para o pagamento integral dos juros da dívida pública.

Conclusões

A Lei de Responsabilidade Fiscal, conforme demonstrado nesse trabalho, transformou a LDO

em um instrumento de planejamento de médio prazo e uma ferramenta importante na

elaboração e no acompanhamento das políticas fiscais em nível federal.

Considerando que as novas regras estão estabelecidas em lei complementar, as pressões

políticas para mudanças no ordenamento fiscal poderão encontrar dificuldades junto ao

parlamento, o que de alguma maneira explica a sobrevivência da LRF frente a constantes

articulações de governadores e prefeitos visando modificar a Lei Fiscal5.

No entanto, para que os objetivos propostos pela LRF sejam efetivamente atingidos é

necessária ainda a vigilância dos órgãos de controle, associado ao acompanhamento social

permanente exercido pela sociedade civil e pelos meios de comunicação, atualmente, os

maiores agentes de controle social em nosso país.

5

Para alteração de lei complementar é necessário quorum qualificado, ou a maioria nas duas casas legislativas.

14

6. Referências Bibliográficas

1. Constituição Federal Brasileira de 1988.

2. FIGUEIREDO, Carlos Maurício. Administração Pública. 1 ed. São Paulo: Ed. Revista dos

Tribunais,2002.

3. Manual Técnico Orçamentário – MTO de 2001 a 2006. Ministério de Planejamento e

Gestão. Brasília.Internet: www.planejamento.gov.br.

4. NASCIMENTO, Edson Ronaldo. DEBUS, Ilvo. Entendendo a Lei de Responsabilidade

Fiscal. 2 ed. Brasília: Ministério da Fazenda/ESAF, 2002.

5. NASCIMENTO, Edson Ronaldo. Gestão Pública. 1 ed. São Paulo: Ed.Saraiva,2006.

6. NÓBREGA, Marcos. Curso de Direito Administrativo. 1 ed. São Paulo:Ed. Juarez de

Oliveira, 2004.

7. MACHADO, Jr., José Teixeira e Heraldo da Costa Reis. A Lei nº 4.320 Comentada. 26 ed.

Rio de Janeiro: Instituto Brasileiro de Administração Municipal – IBAM, 2002.

8. MUSGRAVE, Richard Abel. Finanças Públicas:Teoria e Prática. 1 ed. Rio de Janeiro: Ed.

Campus, 1980.

9. MATIAS-PEREIRA. José. Finanças Públicas. 3 ed. São Paulo: Ed.Atlas, 2006.

10. RIANI,Flávio. Economia do Setor Público.2 ed. São Paulo: Ed. Atlas.2001.

11. SECRETARIA DO TESOURO NACIONAL. Resultado do Tesouro Nacional, vários

números. Internet: www.stn.fazenda.gov.br.

15