VI SEMEAD

ENSAIO

FINANÇAS

A FLEXIBILIDADE DO PROCESSO DECISÓRIO

E O VALOR DA OPÇÃO DE ADIAMENTO

Autores:

Rodrigo Maimone Pasin

Mestrando da FEA/USP

Roy Martelanc

Prof. Dr. da FEA/USP

Almir Ferreira de Sousa

Prof. Livre Docente da FEA/USP

Endereço para Contato: Rua Funchal, 263, conj. 162 – Vila Olímpia.

São Paulo/SP. CEP 04551-060. Telefone: (11) 9432-3030.

E-mails para contato: [email protected], [email protected] e [email protected]

A Flexibilidade do Processo Decisório e o Valor da Opção de Adiamento

Abstract

The net present value methods (NPV) ignore the operating flexibilities that give project managers

options to revise decisions in response to changing economic conditions. In a world of

uncertainty, real options offer the flexibility to expand, extend, contract, abandon, or defer a

project in response to exogenous events that drive the value of a project up or down through time.

The NPV also ignore the irreversibility, uncertainty, and the choice of timing in investment

decisions. Thus, this paper will examine the option to defer an investment in one internet service

provider company.

Palavras-Chave: Avaliação de Empresas, Opções Reais; Flexibilidade

1. Introdução

Uma opção pode ser definida como o direito que alguém tem de fazer uma operação em

certas condições pré-definidas, sem que ele tenha qualquer obrigação. Como este direito pode

trazer vantagens econômicas ao possuidor da opção, existe um custo de aquisição de tal opção.

Do outro lado, existe alguém que vendeu a opção, e que pode ter perdas por isto. Estas perdas

possíveis são compensadas por meio do pagamento da opção, também chamado de prêmio da

opção.

O titular é o comprador da opção, que paga pelo direito de decidir se ela será exercida ou

não no seu vencimento. O emitente, também chamado de lançador, é o vendedor da opção. Após

ter vendido a opção ele não toma mais decisões, devendo aguardar a vontade do titular, que será

tomada em função do preço do ativo subjacente.

O termo Opções Reais foi utilizado por MYERS (1977), destacando que as oportunidades

de expansão de uma empresa (novos investimentos) podem ser vistas como sendo análogas às

opções de compra. Iniciava-se assim uma nova abordagem para a análise de investimentos, que

faz uma analogia entre uma opção e um projeto de investimento.

RYGOLON (1999), propôs uma analogia que justifica a utilização de Opções Reais para

avaliação de investimentos: “uma empresa que possui uma oportunidade de investimento

irreversível tem a opção de adiar o investimento (opção de postergar). Ela possui o direito, mas

não a obrigação, de comprar um ativo (o projeto) no futuro, a um preço de exercício

(investimento inicial). Quando a empresa investe, ela exerce a opção e paga um custo de

oportunidade igual ao valor investido. O exercício da opção (investimento) é irreversível, mas a

empresa tem sempre a possibilidade de postergar o investimento, até que as condições do

mercado tornem-se mais favoráveis e para que se possa obter mais informações a respeito do

projeto e dos fatores que o influenciam, diminuindo assim, algumas incertezas”.

2

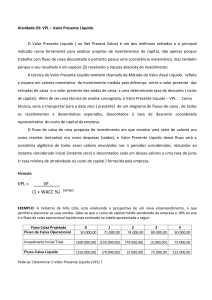

Figura 1 – Analogia entre um Projeto de Investimento e uma Opção Financeira

Projeto de Investimento

Variável

Opção Financeira

Valor Presente do Projeto

S

Preço do Ativo Subjecente

Investimento Inicial

X

Preço de Exercício

Vida Útil do Projeto

t

Tempo até o Vencimento

Taxa de Desconto

r

Taxa de Retorno Livre

de Risco

Incerteza sobre o Fluxo

de Caixa

Volatilidade

Fonte: LUERHMAN (1998), adaptado pelo autor.

Um projeto de investimento pode ser visto como um conjunto de opções reais. Dentre as

opções reais, podem ser citadas as opções de adiar o investimento, cancelar novas etapas do

investimento, alterar a escala de produção (expandir, contrair, fechar temporariamente, reiniciar),

abandonar pelo valor, alterar usos (entradas e saídas) e opções de crescimento. (TRIGEORGIS,

1995)

A empresa tomará decisões de investimento e decisões operacionais, com relação a um

projeto, durante toda a vida deste. Ao avaliar um projeto hoje, supõe-se que as decisões futuras

serão ótimas, contudo, não se sabe ainda quais serão estas decisões, uma vez que grande parte das

informações ainda está por ser descoberta. Desta forma, a possibilidade de adiar o investimento

consiste numa opção importante e que não deve ser desconsiderada ao avaliar um projeto de

investimento. (ROSS et al., 1995)

Os trabalhos pioneiros sobre a aplicação da teoria de opções reais exigiam a identificação

de um ativo negociado no mercado financeiro, que fosse altamente correlacionado com o projeto

de investimento a ser analisado. Assim fica fácil entender o porquê que a aplicação da teoria de

opções reais é amplamente difundida em áreas cujos projetos de investimento estejam

relacionados com preços de commodities, como o petróleo, uma vez que as informações sobre

esses ativos são facilmente observáveis no mercado financeiro.

2. Objetivos e Metodologia

A metodologia de opções reais foi desenvolvida para fins de avaliação de projetos de

investimento que tenham ativos negociados no mercado financeiro, sendo assim a literatura está

repleta de exemplos de avaliações de projetos de investimentos de tais ativos, como por exemplo,

os de exploração de recursos naturais. Desta forma, este trabalho procurará usar esta metodologia

3

para avaliar empresas não correlacionadas com ativos financeiros. Para este fim, será feita uma

avaliação de uma opção de adiamento da aquisição de uma empresa fictícia que atua como

provedora de acesso gratuito à internet.

A metodologia utilizada para avaliação por opções reais será a da árvore de decisões. A

abordagem da análise por árvore de decisões para o orçamento de capital pode levar em

consideração decisões futuras feitas pela empresa e incorporar alguma flexibilidade

administrativa no projeto. Investimentos são freqüentemente divididos em uma série de subinvestimentos que serão realizados em diferentes estágios da vida do projeto. A implementação

destes investimentos nos anos seguintes dependerá de algum evento do futuro, capacitando aos

investidores a decidir investir ou não em tais anos.

O método da árvore de decisões representa uma tentativa de considerar alternativas

existentes ao longo do tempo num processo decisório. De acordo com o artigo de MAGEE

(1964), a árvore de decisões é um meio de mostrar a anatomia de uma decisão de investimento e

de mostrar a interação entre a decisão presente, eventos possíveis, ações de competidores e

possíveis decisões futuras e suas conseqüências. No entanto essas árvores podem se tornar

bastante complexas, quando se procura representar todos os pontos (nós) de decisão relevantes,

assim como os eventos possíveis em cada instante. Quanto mais complexo for o processo

decisório, mais complexa será a árvore. No entanto, o modelo tem a vantagem de explicitar as

opções gerenciais disponíveis, o que ajuda a entender o processo decisório, desenvolvendo a

intuição de negócios.

3. Revisão da Literatura

3.1 Análise de Projetos de Investimento por VPL e por Opções Reais

As regras do VPL e da TIR são as métricas mais utilizadas para análise de investimentos.

Entretanto, segundo DIXIT & PINDYCK (1994), a utilização dos métodos tradicionais de

análise de investimentos pode induzir a decisões de investimento equivocadas, uma vez que duas

características importantes das decisões de investimento são ignoradas por esses métodos, que

são a irreversibilidade do investimento e a possibilidade de adiamento do investimento.

Por meio da análise do VPL, um projeto é aceito se possuir um VPL positivo (VPL > 0).

Por meio da teoria de opções reais, para que um projeto seja aceito, é necessário que o projeto

seja suficientemente lucrativo. Enquanto o método do VPL rejeita os projetos com VPL negativo

(VPL < 0), com a teoria de opções reais é possível recomendar o investimento em projetos

considerados estratégicos, como projetos que possuem opções de expansão significativas.

(DIAS, 1996).

O método do VPL não considera o valor da ação gerencial. A teoria de opções reais

permite ao gerente maximizar os ganhos em situações favoráveis e minimizar as perdas em

situações desfavoráveis. (BREALEY & MYERS, 1992)

A possibilidade de adiamento de um investimento é uma opção importante e que não deve

ser desconsiderada ao se avaliar um projeto de investimento. O VPL de um projeto estático de

investimento (VPL estático) é inferior ao VPL dinâmico de um projeto (VPL expandido), pelo

fato do primeiro incorporar o valor da opção, conforme mostrado por TRIGEORGIS (1995):

VPLexpandido = VPL estático + Opção

4

A melhor forma de se abordar uma avaliação de um projeto de investimento é ver a

oportunidade como uma sucessão de opções de crescimento. Ao se fazer uma avaliação, o cálculo

do retorno a ser obtido no investimento (VPL estático e TIR) pode ser complementado com o

cálculo do valor da opção real que será criada pelo investimento sucessivo na empresa e/ou da

opção de adiamento ou retração.

3.2 A Opção de Adiar um Investimento

De acordo com DIXIT & PINDYCK (1994), existem três importantes características que

devem ser consideradas em um investimento: irreversibilidade, incerteza e timing. Esses três itens

são os pilares da teoria do investimento sob incerteza.

A possibilidade de adiar o investimento – o timing do investimento – é outra

característica importante do investimento, contudo, muitas vezes, essa característica é

subestimada. Ao avaliar um projeto de investimento, é necessário que se considere a

possibilidade de adiar o investimento, para que se possa aguardar por novas informações e, desta

forma, resolver algumas incertezas, e/ou esperar que as condições para a realização do

investimento melhorem. Raramente um investimento é do tipo agora ou nunca. Contudo,

considerações estratégicas podem fazer com que as firmas antecipem os investimentos, visando,

por exemplo, inibir a entrada de competidores, efetivos ou potenciais, na indústria.

A possibilidade de adiar uma decisão de investimento, que é o foco deste trabalho,

permite aos tomadores de decisão tempo para examinar o desenrolar dos futuros acontecimentos

e dá a chance de evitar erros de custo elevado, caso ocorram cenários desfavoráveis. Por outro

lado, caso os eventos futuros caminhem para um cenário mais favorável, a espera terá permitido

realizar o projeto em condições mais vantajosas, com uma maior rentabilidade (DIAS, 1996).

Conforme destaca DIXIT & PINDYCK (1995, p. 106), a opção de adiar o investimento

para um momento t+1 pode ser vista como o custo de oportunidade do investimento. Investir no

momento t, significa “matar” essa opção e a empresa deve pagar por esse custo de oportunidade,

juntamente com o investimento inicial. Assim, para que o projeto seja aceito no momento t, não

basta que o valor presente dos fluxos de caixa do projeto seja positivo, como estabelece a regra

tradicional do VPL, ele deve ser suficientemente positivo, de maneira que exceda o investimento

inicial em um montante igual ao custo de oportunidade.

4. Parte Prática: Determinação do Valor do Adiamento de uma Aquisição

4.1 Situação Atual

Para exemplificar o cálculo da opção de adiar o investimento será utilizado um projeto

fictício de aquisição de uma empresa provedora de acesso gratuito à internet. Um exemplo real

não foi utilizado, pois os autores não encontraram nenhum Balanço Patrimonial e/ou

Demonstração de Resultados de empresas reais.

Neste trabalho foi utilizada uma única fonte de incerteza para os fluxos de caixa do

projeto, que é a incerteza com relação à continuação do oferecimento do acesso gratuito a

internet. Desta maneira, não há incerteza com relação aos custos operacionais, à quantidade

demandada ou outros fatores que possam influenciar o valor do projeto.

5

O motivo de se considerar esta incerteza como uma opção real, é o fato de que o acesso

gratuito atualmente é patrocinado pelas empresas de telecomunicações, que auferem receitas com

o tráfego gerado pelos portais de acesso, porém, compartilhando os custos de tal serviço com

todos os assinantes da telefonia fixa – fazendo que estes “paguem” a conta do acesso grátis,

mesmo aqueles que não possuem computador/não utilizam a internet.

Atenta a este problema, a Agência Nacional de Telecomunicações (ANATEL), contempla

a possibilidade de forçar o interrupção da prestação do serviço de acesso gratuito por parte das

empresas telefônicas, fazendo-as cobrarem no mínimo uma mensalidade dos usuários.

Para exemplificar o conceito de Opções Reais neste contexto, este trabalho adotou o caso

fictício da referida provedora de acesso à internet, cuja receita origina-se da venda de publicidade

e dos repasses feito pelas empresas telefônicas de parte das receitas geradas pelo tráfego e

conexão em suas redes.

Um investidor interessado em adquirir tal empresa, chamada daqui em diante de

INTERNETA, depara-se com a necessidade de tomar uma importante decisão estratégica:

detectou-se a oportunidade de adquiri-la, porém, o negócio somente será vantajoso se está for

obrigada a cobrar uma mensalidade de seus usuários, de forma que a receita advinda de tal

mensalidade suplante a receita dos repasses da companhia telefônica com a qual mantém uma

joint-venture, fazendo que a INTERNETA se torne uma empresa lucrativa. Isto acontecerá se

todas as provedoras forem obrigadas a cobrar um valor mínimo estipulado de seus clientes, a

título de mensalidade.

4.2 Informações Financeiras

Os dados atuais da INTERNETA são os seguintes:

Serviço prestado: Acesso grátis à Internet;

Receitas Anuais com Publicidade –

R$ 1.000.000;

Receitas Anuais com Repasses –

R$ 1.000.000;

Total de Custos e Despesas Anuais –

R$ 2.500.000;

Prejuízo Anual R$ 500.000.

Para avaliar o negócio, foram consideradas as seguintes premissas:

a taxa de desconto (WACC) apropriada ao projeto é de 20% a.a.;

todos os valores estão em termos reais, ou seja, já descontada a inflação.

Uma avaliação rápida do valor da empresa nos traria o seguinte Valor Presente Líquido:

$500.000

20%

- $2.500.000

VPL est VPL est

Em outras palavras, o valor da empresa é negativo. Neste caso, o projeto de aquisição

mostra-se inviável e seria abortado antes mesmo de seu início. Porém, alguns estudos indicam

que existem possibilidades de mudanças na legislação a serem feitas pelos agentes reguladores

(ANATEL) que podem tornar a INTERNETA lucrativa. Se o preço da mensalidade vezes o

número de assinantes gerar uma receita superior a R$ 1.500.000, nossa situação muda e o projeto

pode vir a ser lucrativo.

Este seria um caso típico para negociar uma opção de compra, mas uma proposta deste

tipo poderia influenciar o vendedor de forma a aumentar o preço pedido pela empresa. De

6

qualquer forma, ele pretende vendê-la imediatamente pelo preço de mercado de seus ativos, e se a

transação não for feita imediatamente pode-se perdê-la definitivamente.

As probabilidades de mudanças na legislação são as seguintes, segundo especialistas do

setor:

4.3 A Incerteza sobre os Fluxos de Caixa e a Flexibilidade Gerencial

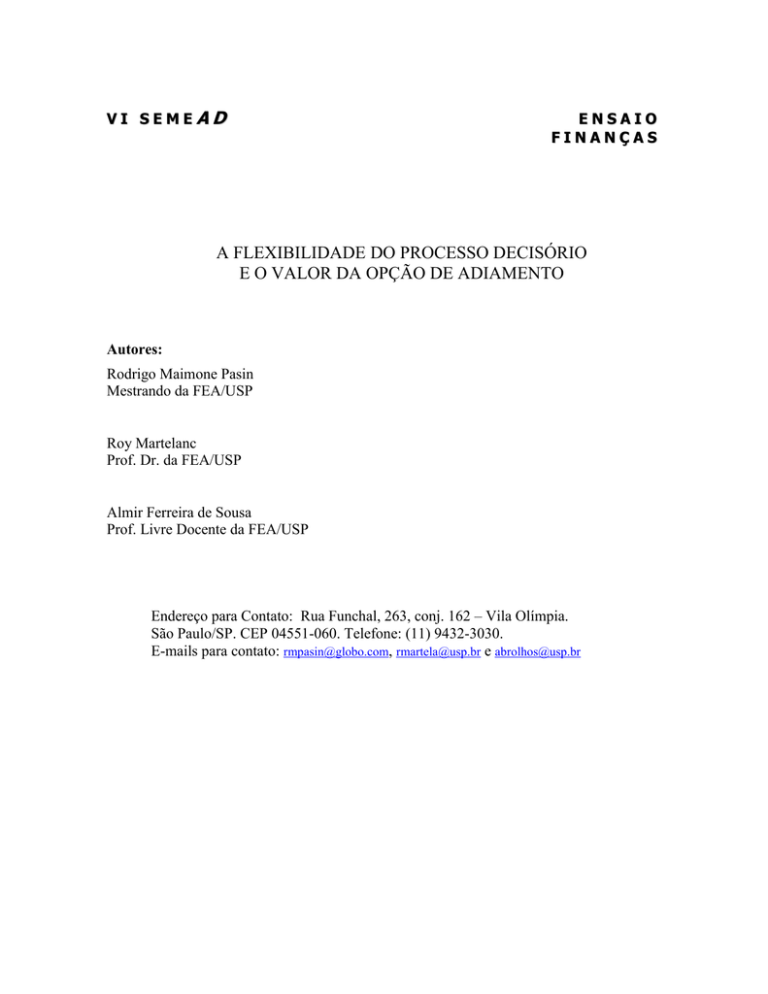

Tabela 1: Cenários Projetados

Probabilidade

Mudança Prevista

50%

Manutenção do sistema de acesso gratuito.

50%

Impedimento da continuação do sistema de acesso gratuito, com

cobrança de uma mensalidade mínima pré-determinada pela ANATEL.

Fonte: Os Autores

As decisões resultantes dessa possível mudança são mostradas na árvore de decisão a

seguir:

Figura 2: Árvore de Decisão

Os dados da empresa caso ocorra a mudança na legislação estão abaixo projetados:

Valor da Aquisição dos Ativos da empresa – R$ 2.000.000

Serviço prestado: Acesso à Internet;

Receitas Anuais com Publicidade –

R$ 1.000.000;

Receitas com Mensalidades R$ 3.500.000;

Total de Custos e Despesas Anuais –

R$ 2.500.000;

Lucro Líquido Anual R$ 2.000.000.

Se for considerada a possibilidade de adquirir a empresa para decidir daqui a um ano

(tempo que se espera que os órgãos reguladores levarão para decidir se as empresas poderão

continuar oferecendo acesso gratuito a internet) a continuidade ou não de um projeto ambicioso

de investimento, teria-se uma situação bastante diferente da inicial.

7

Caso a mudança na legislação não ocorra, abortaría-se o projeto e o valor perdido seria o

valor do investimento na aquisição - R$ 2.000.000 mais o prejuízo de um ano – R$ 500.000.

Porém, se todos os provedores de acesso à internet forem obrigados a cobrar pelo serviço

prestado, podería-se iniciar um projeto de investimento maior e auferir os resultados provenientes

de seu fluxo de caixa.

Então, o VPL de nosso projeto, considerando a probabilidade de continuidade do sistema

atual em 50% e a decisão sendo tomada em um ano (o fluxo é descontado em um período), seria

o seguinte:

VPL exp = - R$ 2.000.000 + 50% * 2.000.000

20%

VPL exp = 3.000.000

O novo investimento na INTERNETA só ocorreria se a mudança na legislação ocorrer,

por isso os outros 50% de probabilidades não aparecem na equação, pois multiplicam fluxos

nulos.

Para melhor visualização, o valor presente líquido de cada cenário após a aquisição está

demonstrado na árvore de decisão abaixo:

Figura 3: O VPL de cada cenário

8

O que é importante observar no cálculo acima:

O projeto teria um VPL negativo nas condições atuais;

Devido às incertezas (risco) sobre o valor futuro do empresa, abriu-se a possibilidade de a

perspectiva futura do negócio ser bem mais vantajosa que a atual;

O investidor pôde adquirir o direito de tomar uma decisão de investir montantes maiores

no futuro, desde que adquirisse a empresa no momento inicial. Pagou um prêmio por isso,

que foi o valor dos ativos desta;

O risco do projeto passou a ser perder os $2.000.000 investidos na empresa (o prêmio),

mais um ano de um possível prejuízo. É uma situação bem mais confortável que deixar de

ganhar $3.000.000 por uma decisão mal formulada.

A operação configura-se exatamente como uma operação de opções, com o diferencial

que o prêmio pago pode ainda ser recuperado com a possível venda posterior da empresa,

podendo praticamente anular a perda.

4.4 O Valor da Flexibilidade

Como o valor da Opção é a diferença entre o VPL expandido e o VPL estático, a opção de

adiamento é calculada da seguinte forma:

Opção = VPLexp – VPLest = 3.000.000 – (- 2.500.000) = 5.500.000

5. Conclusão.

Um projeto de investimento pode ser visto como um conjunto de opções reais. A teoria de

opções reais completa o método do VPL, considera analiticamente as opções de crescimento e

adiamento de investimento em uma firma e possibilita uma maior flexibilidade de gestão.

A teoria de opções reais é amplamente utilizada na área de recursos naturais, uma vez que

os preços dos ativos correlacionados com os projetos de investimento são encontrados no

mercado financeiro. Considerando que a utilização desta metodologia para fins de avaliação de

empresas inteiras ainda não está desenvolvida, este artigo utilizou um exemplo ilustrativo de

como utilizá-la para fins de avaliação de uma empresa provedora de acesso gratuito à internet,

que apresenta como incerteza a possibilidade de vir a ser obrigada a cobrar pelos seus serviços

prestados.

O método tradicional do VPL não considera o valor da ação gerencial. Já a teoria de

opções reais permite ao gerente maximizar os ganhos em situações favoráveis e minimizar as

perdas em situações desfavoráveis.

Ao avaliar um investimento por meio da teoria de opções reais não se abandona a análise

tradicional do VPL. Ao contrário, a avaliação por meio de opções reais inicia-se a partir do

próprio VPL. Nesse sentido, a nova abordagem complementa e refina a regra do VPL tradicional

de avaliação de investimento.

Ao considerar o valor de um mesmo projeto em diferentes datas e condições de mercado,

a teoria de opções reais permite à firma identificar o melhor momento para investir, de tal modo

que o investimento seja consistente com a situação de mercado do produto.

A possibilidade de adiamento de um investimento é uma opção importante e que não deve

ser desconsiderada ao se avaliar um projeto de investimento e a aquisição de uma empresa.

9

O exemplo ilustrativo abordado revelou que a incorporação de tal valor altera

significativamente o valor de um projeto, apontando para a procura de novas maneiras de

incorporar o valor da flexibilidade gerencial conseguida através de uma administração ativa. No

exemplo apresentado, se a avaliação fosse feita exclusivamente pela metodologia do Valor

Presente Líquido (VPL), a empresa não seria adquirida. Porém, se fosse feito o cálculo da

flexibilidade gerencial (VPL expandido e Valor da Opção), a empresa seria adquirida. Neste

sentido, a Teoria das Opções Reais, embora em estágio de desenvolvimento e consolidação, vem

a aprimorar a análise de investimento de projetos de fusões e aquisições e não apenas de projetos

de exploração de recursos naturais.

6. Referências Bibliográficas:

BLACK, F.; SCHOLES, M. (1973). The pricing of options and corporate liabilities.

Journal of political economy. v. 81.

BREALEY, R.; MYERS, S. C. (1992). Princípios de finanças empresariais. Portugal:

McGraw-Hill.

COPELAND, T. E.; ANTIKAROV, V. (2001). Opções reais: um novo paradigma para

reinventar a avaliação de investimentos. Rio de Janeiro, Campus.

DIAS, M. A. G. (1996). Investimento sob incerteza em exploração & produção de

petróleo. Rio de Janeiro. Dissertação (Mestrado). Pontifícia Universidade Católica do Rio de

Janeiro.

DIXIT, A. K.; PINDYCK, R. S. (1995). The options approach to capital investment.

Harvard business review. May-June.

. (1994). Investment under uncertainty. Princeton:

Princeton U. P.

LUEHRMAN, T. A. (1998). Investment opportunities as real options: getting started on

the numbers. Harvard business review. jul-aug.

MAGEE, J. F. (1964), How to Use Decision Trees in Capital Investments, Harvard

Business Review, p. 126-28, Sep/Oct.

MYERS, S. C. (1977) Determinants of corporate borrowing. Journal of financial

economics. n. 5. p. 147-75. Nov.

PINDYCK, R. S. (1988) Irreversible investment, capacity choice, and value of the firm.

American economic review. v 78, n 5, Dec.

RIGOLON, F. J. Z. (1999). Opções reais e análise de projetos. Rio de Janeiro: BNDES.

(Texto para Discussão n. 66).

ROSS, S. A.; WESTERFIELD. R. W.; JAFFE, J. F. (1995). Administração financeira.

São Paulo, Atlas.

TRIGEORGIS, L. (1995). Real options in capital investment: models, strategies and

applications. Westport: Praeger.

10