fev 12

n 035

CARTA DO GESTOR

A quase euforia que havia marcado os mercados financeiros mundiais em

janeiro estendeu-se também (em menor intensidade) para fevereiro. Os ativos de

risco apresentaram, novamente, performance positiva, com bolsas ao redor do mundo encerrando o período com

ganhos, de forma geral. O Ibovespa brasileiro subiu 4,3% no mês, enquanto o S&P 500, nos EUA, valorizou-se em 4,0%.

A taxa de câmbio manteve a dinâmica de queda e fechou em R$ 1,71, acompanhando a tendência externa de

enfraquecimento do dólar norte-americano.

O noticiário europeu permaneceu agitado. A comissão europeia aprovou o segundo pacote de resgate financeiro para

Grécia, apesar de ter estabelecido algumas pré-condições para que o seu desembolso, de fato, ocorra no decorrer do

mês de março, a tempo do grande vencimento de títulos (em torno de €18 bilhões) para o qual o governo grego já

alertou que não tem recursos em caixa para honrar. Em paralelo, houve o anúncio formal das condições do processo de

reestruturação “voluntária” dos detentores privados de dívida grega, pendente desde julho do último ano, e abertura

do período de “inscrição” para a troca. Apesar da manutenção de um ambiente de incertezas na Europa, de forma geral,

que resulta da lentidão e em alguns casos ineficácia da tomada de decisão dos dirigentes, a percepção de que a

recessão europeia será mais leve foi reforçada pelos dados melhores de confiança e por dados reais da economia

alemã.

Outro evento importante, relacionado à liquidez mundial, esteve na realização do segundo leilão de três anos pelo

Banco Central Europeu (BCE). A linha de empréstimos foi um pouco superior à anterior (€ 530 bilhões tomados por 800

bancos ante €489 bilhões no primeiro leilão, realizado em novembro do ano passado) e superou também as

expectativas de mercado. O presidente do BCE, Mario Draghi, mostrou-se satisfeito com o impacto das linhas que, em

sua visão, “tiveram efeito poderoso” sobre as condições de mercado, apesar de críticas vindas dos mais conservadores

de que prover liquidez não é a solução para os problemas, apenas mascara os “sintomas” das questões mais profundas.

Fato é que o grande receio de que eventuais problemas de liquidez pudessem ameaçar a saúde de grandes bancos –

criando um ambiente de crise sistêmica de proporções similares às de 2008 – foi enormemente minimizado com a ação

do BC europeu. Ainda que os recursos não estejam sendo ofertados maciçamente ao setor real das economias – através

de concessão de crédito pelos bancos – a simples presença dos volumes no sistema financeiro já se mostrou benéfica.

Acredita-se, porém, que esta segunda linha de liquidez terá efeito “moral” positivo em investidores e mercados bem

inferior àquele de sua antecessora (percebido principalmente em janeiro, via comportamento dos ativos de risco e taxas

de juros de dívidas europeias em forte queda e retomada das emissões de dívidas corporativas e de bancos). Por ora, o

BCE não anunciou nenhum novo leilão nos próximos meses, e o consenso é de que possivelmente apenas deterioração

importante das condições faria a autoridade lançar novos empréstimos nestes mesmos termos.

Do outro lado do Atlântico, nos EUA, os indicadores seguiram trazendo boas notícias a respeito do andamento da

economia local. O mercado de trabalho, que já apresenta sinais de recuperação gradual há cerca de seis meses, seguiu

na mesma toada, com queda do desemprego e elevação no número de vagas geradas a cada mês. Ao mesmo tempo,

índices de confiança de famílias e de empresários, bem como níveis de atividade na indústria, permanecem em

patamares satisfatórios. No entanto, as projeções de crescimento do PIB do primeiro trimestre do ano sofreram leve

revisão para baixo nas últimas semanas após dados um pouco mais fracos vindos de consumo e investimento em

janeiro, vistos ao mesmo como temporários. Como resultado, as estimativas de crescimento no 1º trimestre estão um

pouco inferiores a 2%, depois de uma variação de 3% no 4º trimestre de 2011. O presidente do Federal Reserve, Ben

Bernanke, continua encarando a recuperação com cautela e tem evitado otimismo excessivo ao tratar da melhora de

geração de empregos e desocupação. Deixa assim claro que as surpresas recentes para melhor não o fizeram mudar o

cenário do Comitê de crescimento ainda abaixo do potencial por algum tempo. Ao mesmo tempo, o Banco Central

também não dá sinais de que esteja considerando para breve a adoção de uma terceira rodada de afrouxamento

monetário. Especula-se que o novo programa de expansão está sendo mantido como uma “carta na manga” pelo Fed,

para ser utilizado caso a economia se deteriore e enfrente novos períodos delicados. Por ora, a autoridade apenas

mantém a indicação de que os juros devem permanecer estáveis até pelo menos final de 2014.

No Brasil, no campo da política monetária, o mês começou ainda sob os reflexos da sinalização, na ata da última reunião

do Copom, de que a autoridade conduziria os juros brasileiros para o nível de um dígito com elevada probabilidade. No

decorrer do mês, porém, passou-se a cogitar a hipótese de que o Banco Central pudesse acelerar o ritmo de cortes da

Taxa Selic, especialmente sob influência da ofensiva do governo contra a valorização do real (através da redução do

diferencial de juros com o exterior), que incluiu desde críticas explícitas do Planalto ao “tsunami monetário” provocado

pela política de países desenvolvidos de expansão de liquidez (na tentativa de minorar os riscos ao sistema financeiro)

até imposição de novo IOF em captações externas de médio prazo e intensificação das intervenções do BC no mercado

de câmbio.

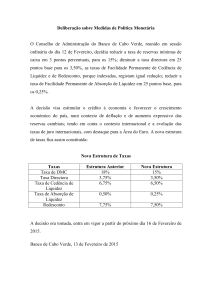

De fato, as apostas de aceleração mostraram-se acertadas após a surpreendente decisão da autoridade por queda de

0,75 p.p., conduzindo a Taxa Selic de 10,50% para 9,75% ao ano. O comunicado publicado após a reunião foi

extremamente sucinto, especialmente em se tratando de uma decisão inesperada pela esmagadora maioria dos

economistas. Apesar da ausência de detalhes sobre sua intenção para os próximos encontros, optamos por revisar

nosso cenário de Selic por entendermos que a surpresa com a aceleração de ritmo dos cortes representou uma

sinalização importante de que o Banco Central está consideravelmente mais “engajado” no projeto de estimular a

economia e impedir a apreciação da moeda brasileira, “lutando” assim ao lado do governo federal pelos mesmos

objetivos, e menos desconfortável com a elevação das expectativas de inflação de mercado para os próximos anos do

que supúnhamos até então. Neste sentido, esta decisão pode ser encarada como um “divisor de águas” em nosso

cenário.

Parece bastante improvável que um Banco Central que opta por acelerar o ritmo de ajustes esteja considerando a

hipótese de encerrar o ciclo muito em breve. É por isso que agora projetamos, em lugar do cenário que tínhamos

anteriormente de apenas mais um corte de 0,50 p.p. em abril, queda de 0,75 p.p. na reunião de abril seguida por corte

de 0,50 p.p. para o encontro de maio, com Selic permanecendo estável em 8,50% até o final do ano. E o risco, na nossa

interpretação, é de que a taxa Selic vá para patamar ainda mais baixo do que o atualmente previsto. Até maio, os

números de inflação seguirão em níveis baixos por influência da sazonalidade e a atividade irá se acelerar muito

lentamente, graças à defasagem com que a política monetária afeta a economia. Isto tornará o terreno propício para

que o Banco Central siga reduzindo a taxa apoiado nos dados correntes, como parece estar sendo o padrão de atuação

desta diretoria. A partir de então, a situação ficará um pouco mais desconfortável para que se siga reduzindo o juro,

principalmente pela retomada de fôlego da atividade doméstica, daí nossa expectativa de estabilidade dos juros. Em

consequência do sinal emitido pelo Banco Central nesta última reunião, colocamos sob revisão também nossas

projeções de inflação, principalmente para 2013, que provavelmente terão que ser elevadas dados os novos elementos

no cenário, e a maior injeção de “anabolizantes” na economia brasileira também pelo próprio Planalto.