P

PELO MUNDO

Nippon Ginko: sím

do desenvolvimen

Jorge Varaschin

Arquivo pessoal

O nono artigo da coluna “Pelo Mundo” trata do Banco de Desenvolvimento do Japão,

conhecido como Nippon Ginko. O artigo foi escrito por Jorge Varaschin, Bacharel e

mestre em Economia do Desenvolvimento pela Universidade Federal do Rio Grande

do Sul (UFRGS). Jorge obteve o 2º lugar no 34º Prêmio BNDES de Economia e no

Prêmio do Conselho Regional de Economia do RS 2014 com a dissertação “Para

Além do Populismo Econômico: Uma Interpretação da Política Econômica do

Governo João Goulart (1961 – 1964)”.

O

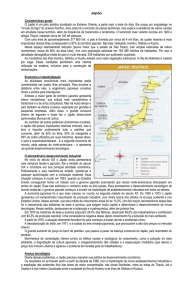

Japão obteve, durante todo o século XX, uma

das maiores taxas de crescimento do produto

verificadas até então. Símbolo do capitalismo

asiático, sua nova estrutura de organização

empresarial, câmbio desvalorizado e uma política monetária heterodoxa fizeram da construção do capitalismo japonês uma das mais exitosas experiências de desenvolvimento econômico do século passado. Sua peculiaridade

ultrapassa uma suposta vitalidade inerente à economia japonesa: associada a uma estratégia de expansão do mercado

externo via aumento das exportações, redução dos custos

empresariais e uma política deliberada de desvalorização

cambial, atrelando o iene ao dólar, a experiência japonesa

demonstra que uma perspectiva de desenvolvimento de longo prazo exige uma certa dose de paciência e criatividade.

Em outras palavras: o Japão nos mostra que os manuais

podem não apresentar as melhores soluções para um determinado cenário de política econômica. No caso, situações

específicas demandam respostas específicas.

Nesse contexto, o principal espaço de elaboração da política monetária, o Banco do Japão, conhecido como Nippon

Ginko, aparece como um dos grandes protagonistas na trajetória de crescimento do país, exercendo importante

influência nos rumos do processo de formação do capitalismo japonês. Criado em 1882 para sedimentar a unificação

monetária logo após a Restauração Meiji, que pôs fim à chamada Era Tukugawa e à descentralização econômica e política estabelecida pelos han, a instituição estabeleceu uma

ampla reforma financeira e monetária, com base na realocação dos fundos públicos herdados do período anterior.

Através, principalmente, da criação de uma dívida pública

nacional, lastreou-se a formação de um sistema financeiro

com capilaridade nos bancos privados em formação.

Apresentando o cenário do final do século XIX: as casas da

moeda dos antigos feudos tornaram-se, após a Restauração,

bancos comerciais com poder de emissão que, somado à Lei

da Cunhagem de 1871, instituindo o padrão-ouro no país,

criou um contexto de desordem monetária. Esse cenário foi

minimizado apenas em 1885, quando o recém-criado Banco

do Japão passou a emitir suas próprias moedas conversíveis,

tornando-se, a partir desse momento, o referencial para a

emissão monetária, política de crédito e controle inflacionário. Mais que isso: por meio de uma política de criação de

“bancos especiais”, que limitariam a expansão creditícia e

atuariam como bancos semioficiais (já que com recursos do

banco japonês e sob sua coordenação) de investimentos de

longo prazo, centralizaram-se capitais, tendo como perspectivas a adoção de políticas industriais seletivas para diferentes setores, além, é claro, de atuarem contra o ciclo econômico em momentos de recessão. Em outras palavras: o Banco

do Japão surgia como responsável por garantir a liquidez

para o sistema em sua totalidade. Anos mais tarde, essa política deliberada do governo japonês, sob a salvaguarda de seu

Banco Central, formaria os chamados Zaibatsus, conglomerados existentes em diversos setores industriais. Com isso,

em comparação com bancos europeus, estabelecia similaridades com o Reichsbank alemão, por meio de um manuseio

ativo da política monetária a favor da formação de novas

indústrias, marca indelével dos países da Segunda Revolução

Industrial. A elasticidade do sistema monetário permaneceu, regulando-se a partir de 1888, através de uma emenda à

Lei do Banco do Japão que impunha regras para a emissão

por parte dos bancos, lastreado, principalmente, por títulos

da dívida pública. Tendo como pano de fundo a visão de

uma moeda endógena, propunha-se garantir a liquidez para

as indústrias nascentes, o que, ligado ao então militarismo

existente no país, favoreceu amplamente a indústria bélica.

O que se depreende nesse momento é a centralidade do

papel do banco japonês no processo de industrialização nacional, adotando postura ativa e propositiva na condução de

RUMOS – 44 – Maio/Junho 2015

bolo da peculiaridade

to capitalista japonês

uma política monetária em prol do crescimento do produto e da consolidação de

um sistema financeiro nacional, com capilaridade e liquidez em seu sistema bancário. Tal postura tornou-se elemento cultural do próprio banco e mesmo da economia japonesa, permanecendo no pósSegunda Guerra Mundial, período no qual

se inicia uma nova etapa em seu desenvolvimento.

Após o lançamento de duas bombas

nucleares sob Hiroshima e Nagasaki e a consequente rendição para os Aliados, em

1945, o Japão estava devastado. Sua indústria estava destruída, assim como grande

parte da infraestrutura do país. Além disso,

nos anos posteriores à guerra, elevou-se a

emissão monetária, acarretando uma forte

pressão inflacionária. Em 1949, após uma

reformulação na chamada Banking Law of

1942, que estruturava a dinâmica interna do

banco, o Policy Board tornou-se o órgão

decisório, responsável pela elaboração e

supervisão das políticas monetária e creditícia. Juntamente a essas alterações, instituíase uma reforma orçamentária objetivando a queda das taxas

de inflação, paralelamente a um reordenamento da atividade

econômica, voltando-se a canalizar recursos para indústrias

estratégicas impactadas pela guerra. Nesse sentido, apesar das

pressões dos países aliados para que se desmantelassem os

Zaibatsus, o banco manteve o direcionamento da poupança

para determinados setores industriais, com taxas de juros artificialmente baixas. Essa política se manteve durante as décadas de 1950 a 1970, quando houve um aumento gradativo da

liberalização do mercado financeiro japonês. Durante esse

período, fortaleceu-se o sistema bancário do país, com o intuito de dar continuidade à supervisão da política creditícia, operada tanto pela taxa de redesconto quanto pelo controle quantitativo dos empréstimos aos bancos comerciais. Mantinhase, assim, uma combinação de políticas quantitativas e qualitativas para o fornecimento de crédito bancário.

O resultado das políticas descritas acima, somadas ao câmbio fixo, foi um rápido crescimento da economia japonesa,

mantendo em patamares moderados o nível geral de preços,

o que demonstra um aumento substancial de sua produtividade. Entre os anos de 1960 a 1973, o Produto Nacional

“

Bruto (PNB) cresceu a uma taxa média anual de 9,4%, com índices de inflação em torno de 5,8%. Em 1973, com o fim do sistema de câmbio fixo, voltou-se a uma política

monetária restritiva que, após um período

de relaxamento em 1975, se manteve até

1979. Como já referido anteriormente, a

década de 1980 representa o início de uma

liberalização gradual de seu sistema financeiro, acarretando um fortalecimento do

mercado de capitais, com um afastamento

entre as empresas e o sistema bancário nacional, diminuindo, com isso, o endividamento das primeiras. Durante todo o

período, o Banco do Japão operou ativamente para o fortalecimento da economia

japonesa em geral e de sua indústria em particular, com priorização de setores estratégicos, via crédito seletivo. É a liberalização

financeira, sob a pressão dos Estados

Unidos da América (EUA), que põem termo a esse modelo de política econômica.

As décadas de 1980 a 2000 foram de flexibilização do sistema financeiro japonês,

com feitos no dinamismo de seu sistema

bancário. O baixo crescimento, diretamente relacionado

com a valorização do iene, promovida no final da década de

1980, após pressão norte-americana, e seus previsíveis efeitos nas exportações do país, fizeram o banco japonês manter

uma taxa de juros em patamares muito baixos durante todo o

período. Com a crise de 2008, a situação se deteriorou, com

crescimento perto de zero e ainda o perigo deflacionário.

Nessa conjuntura, o início do século XXI tem sido de estagnação da economia japonesa, a despeito das tentativas de estímulo da instituição via política monetária. A liberalização

das últimas três décadas retirou parte substancial da capacidade de incidência do banco japonês, com aumento da

importância do mercado de capitais para o financiamento

das empresas, o que impõe limites e reduz a eficácia de sua

atuação.

Nesse contexto, sua peculiaridade, baseada em sua política pró-crescimento, por intermédio de uma certa dose de

heterodoxia, desvaneceu a partir do final do século passado.

Seu símbolo, porém, se mantém como uma das marcas do

capitalismo japonês e da expansão econômica asiática

durante o século XX.

A experiência

japonesa

demonstra

que uma

perspectiva de

desenvolvimento

de longo prazo

exige uma

certa dose de

paciência e

criatividade

“

RUMOS – 45 – Maio/Junho 2015