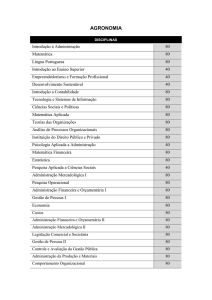

Talita Pimenta Félix

Mestre e doutoranda pela PUC/SP, Conselheira do CARF e

do CAT/GO, Professora e Coordenadora do IBET/GO

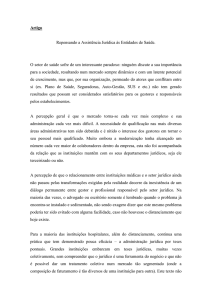

efetividade da operação, pagamento

espécies de ágio: interno, intragrupo, ágio de si mesmo e

indireto,

substância econômica, propósito negocial, arm’s length,

empresa-veículo,

custo de aquisição,

laudo de avaliação e outras provas, agentes independentes,

confusão patrimonial, real investidor, alteração de controle das

sociedades envolvidas,

transferência de ágio,

despesa submetida ao conceito do art. 299/RIR,

complementaridade das leis comerciais e fiscais,

multa qualificada.

ANTECEDENTE – se ocorrer:

(I) a aquisição de participação societária em coligada ou controlada e,

(ii) a sociedade avaliará o investimento pelo valor do PL,

CONSEQUENTE - deve ser que:

(iii) o adquirente desdobre o custo de aquisição do investimento em valor do PL e

ágio ou deságio,

(iv) mencionando o fundamento econômico, seja por: (a) valor de mercado dos

bens da sociedade investida, (b) expectativa de rentabilidade futura ou (c) fundo

de comércio, intangíveis e outras razões econômicas.

ANTECEDENTE – se:

(i) uma pessoa jurídica absorver patrimônio de outra,

(ii) em virtude de fusão, cisão ou incorporação, na qual detenha

participação societária adquirida com ágio fundamentado em expectativa

de rentabilidade futura da sociedade investida,

CONSEQUENTE – deve ser que:

(iii) realize a amortização do ágio, nos balanços correspondentes à

apuração do lucro real, levantados após a operação societária,

(iv) à razão de 1/60, no máximo, para cada mês do período de apuração.

ANTECEDENTE – se ocorrer: (I) a aquisição de participação societária em coligada

ou controlada: (i.1) efetividade da operação/pagamento

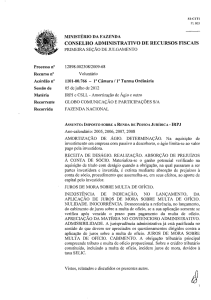

“Não havendo ocorrência de fraude ou simulação e tendo sido

verdadeiras e legítimas as operações perpretadas, inclusive, com a

ocorrência do efetivo pagamento do preço, a dedução do ágio é

possível, ainda que o benefício fiscal seja o principal ou mesmo o único

elemento motivador”. Caso Credit Suisse – Acórdão 1201-001.438.

Favorável ao contribuinte: Banco Itaucard SA, Metalúrgica Nakayone

Ltda, CTEEP

Favorável ao fisco: Itapebi (permuta de ativos), Britânia (sem fluxo

financeiro), Aangeloni e Cia Ltda (inexistência de contrapartida de

terceiro que gere dispêndio), Carrefour (pagamento deve ser

comprovado)

(I) a aquisição de participação societária em coligada ou controlada:

(1.2) espécies de ágio.

“A operação mediante incorporação intermediária, intragrupo, com o

propósito eminentemente fiscal, deve ser desconsiderada para fins

tributários”. Caso Pimaco Autoadesivos. Acórdão 1402-002.125.

“Os atos de reorganização societária registrados pela recorrente ainda

que formalmente regulares, se não configuram uma efetiva aquisição de

participação societária, mas mera permuta de ativos entre

controladora e controlada, sendo correta a glosa dos valores

amortizados como ágio efetuada pelo Fisco”. Caso Itapebi Energia.

Acórdão 1302-001.950.

“Não é possível o registro de ágio, no ativo da investidora, sobre

participações societárias que compõem o patrimônio de sua investida,

por absoluta falta de previsão legal e ofensa ao princípio da entidade”.

Ágio indireto. Caso Citicard. Acórdão 1402-002.152.

ANTECEDENTE – se ocorrer: (I) a aquisição de participação societária em coligada

ou controlada: (i.3) reorganizações societárias com substância econômica, propósito

negocial, princípio do arm’s length

“Não produz o efeito tributário almejado pelo sujeito passivo a incorporação de

pessoa jurídica, em cujo patrimônio constava registro de ágio com fundamento em

expectativa de rentabilidade futura, sem qualquer finalidade negocial ou societária,

especialmente quando decorridos apenas 2 (dois) dias entre a integralização de

capital na incorporada (sem fluxo financeiro) e o posterior evento da incorporação.

Nestes casos, resta caracterizada a utilização da incorporada como mera “empresa

veículo”para transferência do ágio à incorporadora”. Caso Britânia. Acórdão 1401-

001.534

“As operações entre partes relacionadas devem ser testadas sob o princípio do

arm´s length, de tal sorte que os preços e as demais condições da aquisição

sejam compatíveis com aqueles que seriam normalmente utilizados no mercado, a

partir de princípios econômicos como a livre concorrência e a livre manifestação

da vontade. A ausência de fundamento econômico na operação enseja a glosa dos

valores artificialmente constituídos”. Caso Sustentare. Acórdão 1201-001.456

ANTECEDENTE – se ocorrer: (I) a aquisição de participação societária

em coligada ou controlada: (1.4) empresa-veículo.

“Não há previsão legal, no contexto dos artigos 7º e 8º da Lei nº

9.532/1997 e dos artigos 385 e 386 do RIR/99, para transferência de

ágio por meio de interposta pessoa jurídica da pessoa jurídica que

pagou o ágio para a pessoa jurídica que o amortizar, que foi o caso dos

autos, sendo indevida a amortização do ágio pela recorrida”. Caso

Barigui Veículos. Acórdão 9101-002.300

“A aquisição de participação societária por empresa veículo é

inoponível ao Fisco quando sua causa real, preponderante sobre a

causa negocial, é a geração do ágio para o subsequente

aproveitamento”. Caso Man Latin América Veículos. Acórdão 1401001.569

ANTECEDENTE – se ocorrer: (ii) a sociedade avaliará o investimento pelo

valor do PL

CONSEQUENTE - deve ser que: (iii) o adquirente desdobre o custo de

aquisição do investimento em valor do PL e ágio ou deságio: (iii.1) custo de

aquisição (art. 385/RIR), registro em subcontas distintas do custo de aquisição do

investimento.

Obs.: No período selecionado, não localizei nenhuma discussão relativa a

esses dois tópicos.

CONSEQUENTE - deve ser que: (iv) mencionando o fundamento

econômico, seja por: (a) valor de mercado dos bens da sociedade investida, (b)

expectativa de rentabilidade futura ou (c) fundo de comércio, intangíveis e outras

razões econômicas: (iv.1) laudo de avaliação e outros, (iv.2) atuação de agentes

Independentes.

“A cognição para verificar se a amortização do ágio passa por verificar,

primeiro, se os fatos se amoldam à hipótese de incidência dos arts. 385 e

386 do RIR/99, segundo, se requisitos de ordem formal estabelecidos

encontram se atendidos, como arquivamento da demonstração de

rentabilidade futura do investimento e efetivo pagamento na aquisição,

e, terceiro, se as condições do negócio atenderam os padrões normais de

mercado, com atuação de agentes independentes e reorganizações

societárias com substância econômica”. Caso Cosern e Termopernambuco,

ambos da CSRF

ANTECEDENTE – se: (i) uma pessoa jurídica absorver patrimônio de outra:

(i.1) confusão patrimonial, (1.2) real investidor/investidor originário, (i.3)

alteração de controle das sociedades envolvidas.

“São dois os eventos em que a investidora pode se aproveitar do ágio

contabilizado: (1) a investidora deixa de ser a detentora do investimento,

ao alienar a participação da pessoa jurídica adquirida com ágio; (2) a

investidora e a investida transformam se em uma só universalidade

(em eventos de cisão, transformação e fusão)”. Caso Alliance One.

Acórdão n. 9101-002.311 CSRF

“Nos termos da legislação fiscal, é indedutível o ágio deduzido pela

investida, em inexistindo a necessária confusão patrimonial com as

suas reais investidoras”. Caso Columbia Chemicals. Acórdão n. 9101002.213 CSRF

ANTECEDENTE – se: (ii) em virtude de fusão, cisão ou

incorporação, na qual detenha participação societária adquirida

com ágio fundamentado em expectativa de rentabilidade futura da

sociedade investida: (ii.1) transferência de ágio.

“Não há previsão legal para fruição do tratamento fiscal previsto

nos arts. 7º e 8° da Lei nº 9.532/1997 nos casos em que ocorre

transferência do ágio pago pela adquirente para outra empresa

que será posteriormente extinta por incorporação reversa".

Caso ALL América Latina Logística. Acórdão 1301-002.019.

CONSEQUENTE – deve ser que: (iii) realize a amortização do ágio, nos balanços

correspondentes à apuração do lucro real, levantados após a operação societária: (iii.1)

‘despesa’ submetida ao conceito do art. 299/RIR (necessidade, usualidade e

normalidade), iii.2) complementaridade das leis comerciais e fiscais,(iii.3) multa

qualificada.

”Não há norma de despesa que recepcione um situação criada artificialmente. As

despesas devem decorrer de operações necessárias, normais, usuais da pessoa jurídica.

Não há como estender os atributos de normalidade, ou usualidade, para despesas

derivadas de operações atípicas, não consentâneas com uma regular operação econômica

e financeira da pessoa jurídica”. Caso Cosern. Acórdão 9101-002.303 CSRF

“Operações empreendidas no universo de um mesmo grupo econômico, com transferência de

ações com sobrepreço para integralizar o capital social de uma empresa de papel, sem

sacrifício de ativos, sem pagamento pelo sobrepreço, que foi criado artificialmente e

especificamente para consumar o aproveitamento de uma despesa fictícia, implicam na

presença dos elementos volitivo e cognitivo, caracterizando o dolo, o plus na conduta que

ultrapassa o tipo objetivo da norma tributária e é apenado com a qualificação da multa de

ofício”. Caso Center Automóveis. Acórdão 9101-002.301 CSRF.

CONSEQUENTE – deve ser que: (iv) à razão de 1/60, no máximo, para

cada mês do período de apuração.

Obs.: No período selecionado, não localizei nenhuma discussão relativa a

esses dois tópicos.

Atenciosamente,

Talita Félix

[email protected]