ADMINISTRAÇÃO FINANCEIRA ORÇAMENTÁRIA

AULA 04: ADMINISTRAÇÃO FINANCEIRA DE CURTO PRAZO

TÓPICO 01: ADMINISTRAÇÃO FINANCEIRA DE CURTO PRAZO

VERSÃO TEXTUAL

Neste tópico, apresentamos os elementos constituintes da gestão

financeira de curto prazo referenciado na gestão do capital de giro e

sua relação com o risco e retorno das empresas.

Espera-se que você seja capaz, ao final deste tópico:

■ Descrever o ciclo operacional, de caixa e econômico das empresas;

■Discutir as formas de financiamento do capital de giro e suas

implicações na rentabilidade e riscos das organizações;

Embora a geração de valor esteja associada, de forma mais efetiva, às

políticas de longo prazo das organizações, sua aferição se dá no curto prazo.

Adicionalmente, você deve se perguntar: existe perspectiva de longo prazo se

não há gestão eficiente no curto prazo? Nenhuma organização chegará muito

longe se a gestão de seus ativos e passivos de curto prazo não for executada

de forma eficiente.

A administração financeira de curto prazo, embora apresente uma

estrutura de gestão própria, deve convergir para uma política de gestão de

longo prazo, principalmente no que se refere aos custos estimados e

utilizados para a determinação dos projetos, às previsões realizadas, ao uso

de capitais, às formas de pagamento e recebimento determinadas tanto

quanto de seus investimentos em ativos cíclicos.

OLHANDO DE PERTO

Gestão de Curto Prazo

Podemos, aqui, nos referir à gestão de curto prazo como sendo a

gestão da execução financeira e operacional da empresa. A gestão de curto

prazo é que age pro-ativamente e reativamente aos estímulos do mercado.

De forma mais ampla, qualquer insucesso nos investimentos de longo

prazo tenderão a compor um efeito intenso nas finanças de curto prazo.

Por isso, é preciso conhecer mais a dinâmica das decisões de curto prazo.

Assim sendo, esta unidade tem como objetivo fazer com que você

compreenda a administração de curto prazo e seus itens constituintes

como a gestão do capital de giro. Para isso, você precisará resgatar

conhecimentos

contabilidade.

tratados

em

disciplinas

anteriores,

tais

como

a

ASPECTOS GERAIS DA ADMINISTRAÇÃO DO CAPITAL DE GIRO

ASPECTOS GERAIS DA ADMINISTRAÇÃO DE CAPITAL DE GIRO

É notável que uma boa gestão financeira, seja mediada pelo

gerenciamento efetivo de suas contas a pagar e receber, seja pela captação

adequada de recursos no curto prazo, representa boa parte das atividades

de um administrador financeiro. Não por menos, todas as dificuldades

operacionais serão evidenciadas na gestão do capital de giro. E, neste

ponto, notícias veiculadas na imprensa e pesquisas acadêmicas têm

apontado um número considerável de fechamento de empresas por má

gestão financeira. Não é difícil inferir que parcela relevante destas

ocorrências advém de problemas de curto prazo.

As próprias políticas de curto prazo de uma empresa podem contribuir

para uma inatividade ou perda de competitividade. Neste sentido,

podemos dizer que dificuldades financeiras também podem estar

vinculadas à condução equivocada dos elementos do giro que, de forma

geral, contribui para a redução do resultado almejado e, por consequência,

a perda de competitividade.

Dentro desta perspectiva, devemos ser capazes de identificar e avaliar

os pontos relevantes para uma gestão financeira de curto prazo eficiente.

Isto significa que precisamos diagnosticar e avaliar os elementos

constituintes da estrutura financeira de curto prazo, a fim de promovermos

ações de correção e implementação de políticas de capital de giro que

atendam as necessidades da organização.

ASPECTOS NORTEAORES DA GESTÃO DO CAPITAL DE GIRO

O capital de giro tem participação relevante no desempenho

operacional das empresas, cobrindo geralmente mais da metade de seus

ativos totais investidos.

É importante você ter em mente que a administração do capital de giro

trata dos ativos e passivos correntes. E as decisões acerca destes elementos

devem ser tomadas como interdependentes. Por exemplo: o que acontece

se uma empresa dimensiona uma maior participação de estoques no ativo

circulante? Certamente ela perderá liquidez. E o que isso tem de

importante? Se não houver compensação de um maior volume de caixa, a

empresa pode apresentar maiores dificuldades para pagamento de suas

contas. De forma equivalente, qual a importância de mudarmos a política

de compras de nossa empresa e passarmos a comprar com prazos menores,

ainda que tenhamos um desconto na transação? A presença de passivos de

prazos mais curtos exige, por seu lado, ativos correntes mais líquidos, ou

seja, recursos que consigam transformar-se em dinheiro rapidamente. A

presença de ativos correntes na estrutura financeira das empresas é

importante para viabilizar financeiramente seus negócios e contribuir para

a formação do retorno econômico do investimento realizado.

A definição do montante de capital de giro é uma tarefa com fortes

repercussões sobre o sucesso dos negócios, exercendo evidentes influências

sobre a liquidez e rentabilidade das empresas. Sob determinado enfoque,

uma empresa deve investir em capital de giro enquanto o retorno marginal

dos ativos correntes se mantiver acima do custo dos recursos alocados para

seu financiamento. Apesar da quantificação destas medidas de custo e do

retorno nem sempre ser simples na prática, a proposição é relevante

principalmente como uma orientação teórica para as decisões que

envolvem investimentos em capital de giro.

A importância e o volume do capital de giro para uma empresa são

determinados por diversos fatores como volume de vendas, política de

estoques, valores a receber e nível de caixa. A sazonalidade dos negócios

também pode determinar variações nas necessidades de recursos ao longo

do tempo. Mas como? As companhias de cerveja, por exemplo, devem se

preparar, antecipadamente, para disponibilizar as cervejas em épocas de

maior consumo como janeiro e fevereiro. Neste caso, a produção e estoque

devem ser mais intensos nos meses precedentes (ainda mais por

considerarmos que a produção de uma cerveja leva em média 14 dias).

LEITURA COMPLEMENTAR

Para uma melhor compreensão do termo capital de giro leia o texto

"Natureza e Terminologias do Capital de Giro" (clique aqui para abrir)

(Visite a aula online para realizar download deste arquivo.).

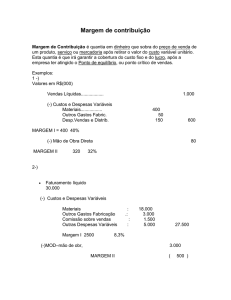

EXEMPLO 1

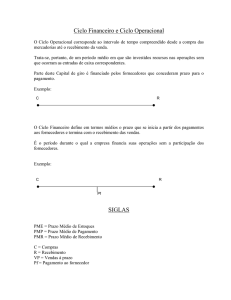

Ilustrativamente, admita a seguinte estrutura patrimonial de uma

empresa representada na Figura a seguir.

Figura – Empresa com capital de giro líquido positivo

O valor do capital circulante líquido apresenta, utilizando-se as

identidades de cálculo enunciadas, o mesmo resultado:

Observe que, como não há nenhum recurso descrito no Realizável

Longo Prazo, seu valor é igual a zero. Observe na ilustração que, do total de

R$ 40 aplicados no ativo circulante, R$ 15 são financiados por créditos de

curto prazo (passivo circulante), e os R$ 25 restantes, que representam o

capital de giro líquido da empresa, são oriundos de recursos de longo prazo

(exigível de longo prazo e patrimônio líquido).

Em outras palavras, dos R$ 85 captados à longo prazo, R$ 60 estão

aplicados em ativos também de longo prazo (ativo permanente) e os R$ 25

excedentes são direcionados para financiar o capital de giro da empresa,

denotando certa folga financeira.

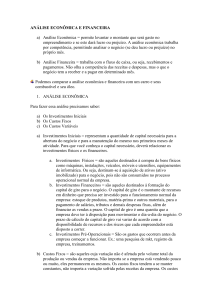

Uma empresa com capital de giro líquido negativo, isto é, com passivo

circulante maior que ativo circulante, denota que os recursos de longo

prazo da empresa não são suficientes para cobrir suas aplicações de longo

prazo, devendo utilizar recursos do passivo circulante para tal fim. Ou seja,

um CCL negativo revela que a empresa está usando recursos passivos

correntes para financiar seus investimentos permanentes.

EXEMPLO 2

A Figura a seguir ilustra a estrutura financeira de uma empresa com

capital de giro líquido negativo.

Figura – Empresa com capital de giro líquido negativo

Perceba, neste caso, que a empresa não apresenta folga financeira pela

presença de exigibilidade de curto prazo financiando aplicações com prazos

de retorno maiores. Em outras palavras, parte da dívida tem prazo de

resgate menor que o retorno da aplicação destes recursos.

Nesta figura, o CCL é de menos R$10, indicando que R$ 10 dos R$ 70

aplicados em ativo permanente são financiados por dívidas de curto prazo.

Observa-se que a empresa tem levantado R$ 60 de recursos de longo prazo

(exigível e patrimônio líquido), não sendo suficiente para cobrir suas

aplicações permanentes de R$ 70. A diferença de R$ 10 é coberta por

obrigações correntes (passivo circulante).

Esta situação de aperto de liquidez é, muitas vezes, uma decisão de

estrutura financeira da empresa, optando-se por uma preferência em

relação ao dilema risco-retorno. A posição de liquidez é decidida com base

na estrutura que melhor satisfaça às necessidades e aos objetivos da

empresa. Por exemplo, empresas com fluxos de caixa bastante previsíveis

podem operar com capital circulante líquido baixo ou, até mesmo,

negativo.

No entanto, para a maioria das empresas, a presença de um CCL

positivo é básica aos seus negócios, principalmente ao se constatar que as

saídas de caixa (pagamentos) são eventos relativamente previsíveis,

enquanto as entradas de caixa (recebimentos) são geralmente de difícil

previsibilidade.

FONTES DAS IMAGENS

1. http://www.adobe.com/go/getflashplayer

Responsável: Prof. Sérgio César de Paula Cardoso

Universidade Federal do Ceará - Instituto UFC Virtual

![0400719 - CCN - Departamento de Ciências Contábeis [UFSC]](http://s1.studylibpt.com/store/data/003556003_1-2db22fc64013d98db641bd91b971f304-300x300.png)