UNIJUÍ - UNIVERSIDADE REGIONAL DO NOROESTE DO ESTADO DO RS

DACEC – DEPARTAMENTO DE CIÊNCIAS ADMINISTRATIVAS, CONTÁBEIS,

ECONÔMICAS E DA COMUNICAÇÃO

PÓS-GRADUAÇÃO LATO SENSU EM MARKETING

SERVIÇOS E ATENDIMENTO BANCÁRIO DE CLIENTES PESSOA JURÍDICA:

UM ESTUDO NA AGÊNCIA HORIZONTINA DO BANCO DO BRASIL

FELIPE ANDRÉ BRAUN

Orientador: Ariosto Sparemberger

Resumo

Este artigo tem por objetivo avaliar a percepção sobre o atendimento e os serviços prestados

aos clientes pessoa jurídica do Banco do Brasil (BB), agência Horizontina. Levando-se em

conta a atividade bancária, o cliente é o foco principal, sendo que todo o empenho em

conquistá-lo e cultivá-lo será pouco para manter um relacionamento longo e fiel, se os

serviços e o atendimento prestados, por parte da empresa, não atenderem ao que os clientes

desejam. A pesquisa realizada, de forma quantitativa, consistiu na coleta de dados junto aos

clientes pessoa jurídica da agência Horizontina do BB, através de questionários estruturados

conforme as cinco dimensões da escala SERVQUAL. Para isso, aplicaram-se 40 questionários

para uma amostra não probabilística do público alvo: clientes empresariais com conta corrente

ativa e com limite de cheque especial. O período de pesquisa foi de 17 de janeiro a 09 de

março de 2012. Os dados obtidos foram, posteriormente, analisados através de percentuais, e

apresentados em tabelas e gráficos. A partir da presente pesquisa, foi possível concluir que os

clientes avaliaram como bom o atendimento e os serviços prestados pela agência Horizontina

do Banco do Brasil.

Palavras chave: marketing de relacionamento, marketing de serviços, atendimento bancário,

clientes.

Abstract

This article aims to assess the perception of the work and service provided to corporate clients

of Banco do Brasil, office Horizontina. For bank activities, the customer is the main focus,

considering every effort to conquer and cultivate them as still little in order to keep a

relationship which is long, intense and faithful if the work and services provided by the

company do not reach the clients’ expectations. The survey, conducted in a quantitative way,

consisted of collection of data from the target audience through structured questionnaires

according to the five dimensions of SERVQUAL. For that, 40 questionnaires for a non

probabilistic sample of the target market were applied: corporate clients with active current

account and with limit for overdraft. The period of the research was from January 17 th to

March 9th 2012. The data obtained were later analyzed through percentages, and presented in

tables and graphs. From the present research, it has been possible to conclude that the clients

evaluated as good both the service and the work provided by Banco do Brasil’s Horizontina’s

office.

Keywords: relationship marketing, marketing services, bank service, clients.

2

1 Introdução

Ao observar a concorrência no mercado bancário brasileiro, percebe-se o acirramento

na disputa por clientes. Mas, o foco para aumentar as margens de lucros dos grandes bancos

pode estar mudando. Ao invés de focar o trabalho somente na captação de novas contas, os

principais personagens do setor estão traçando estratégias de rentabilização com base no

chamado marketing de relacionamento.

A necessidade de manter clientes e, mais do que isso, mantê-los fiéis à mesma

empresa, acontece através da atuação de diversos setores trabalhando focados em uma mesma

estratégia. O processo de marketing de relacionamento inicia-se com a identificação das

necessidades dos clientes. Assim, o conhecimento sobre os clientes vem das interações destes

com a empresa e todas as tecnologias e processos auxiliam a empresa a aprimorar o

relacionamento com o cliente e com outros dentro da cadeia de relacionamento (GORDON,

2002).

O tipo de interação e o modo como ela acontece entre os clientes e a empresa pode

beneficiar ou prejudicar a relação entre ambos. Por isso, faz-se necessária uma análise maior a

respeito dos aspectos envolvidos no atendimento presencial e também no que tange a

aceitação dos produtos e serviços e aos canais tecnológicos utilizados – terminais de

autoatendimento e autoatendimento via internet.

Assim sendo, este artigo expõe o referencial teórico fundamentado no marketing de

relacionamento, no marketing de serviços e no atendimento ao cliente, e uma breve

caracterização do Sistema Financeiro Nacional. Posteriormente, apresentam-se os

procedimentos metodológicos adotados na pesquisa e também a análise quantitativa.

Este estudo tem por objetivo analisar como os clientes pessoa jurídica do Banco do

Brasil S/A, agência de Horizontina, percebem o atendimento e os serviços oferecidos pelo

banco. A pesquisa quantitativa tem por base dados obtidos em questionários estruturados

conforme as cinco dimensões da escala SERVQUAL. Aplicaram-se 40 questionários durante

o período de 17 de janeiro a 09 de março de 2012. Os dados obtidos foram posteriormente

analisados através de percentuais e apresentados em tabelas e gráficos.

Ao final do trabalho apresentam-se a partir da análise dos dados obtidos, algumas

proposições visando melhorar o atendimento e a prestação de serviços aos clientes pessoa

jurídica.

2 O Marketing de Relacionamento

Atualmente, um dos maiores desafios para a realização de bons negócios é a busca de

adequado relacionamento entre empresa e cliente, contudo, as perspectivas para a realização

de negócios apóiam-se em parcerias com clientes e empresa, através de um jogo de interesses

recíproco.

Interações com clientes é uma importante fase em que se estabelecem e se gerenciam

comunicações com os clientes existentes e clientes potenciais, com informações e ofertas

relevantes e convenientes. Para isso, utilizam-se diversos canais de interação e aplicações

administrativas, incluindo aplicações de atendimento a clientes, de vendas e de contato com

clientes, além de aplicações interativas. A partir deste contexto aparece o marketing de

relacionamento.

O marketing de relacionamento surgiu a partir do marketing tradicional buscando

meios para atrair, reter e fidelizar clientes. “O marketing de relacionamento tem como

objetivo estabelecer relacionamentos mutuamente satisfatórios de longo prazo com parteschave” (KOTLER, 2000, p. 35).

3

Gordon (2002) conceitua o marketing de relacionamento como processo contínuo de

identificação e criação de novos valores com clientes individuais e o compartilhamento de

seus benefícios durante uma vida toda de parceria. Isso envolve a compreensão, a

concentração e a administração de uma contínua colaboração entre fornecedores e clientes

selecionados para a criação e o compartilhamento de valores mútuos por meio de

interdependência e alinhamento organizacional. Kotler (1998) ressalta também a importância

de procurar resolver e melhorar os negócios dos clientes interessando-se por eles como

pessoas e não só lembrar deles na hora de efetivar os pedidos.

O estabelecimento de um relacionamento cada vez maior e mais forte com os clientes

é uma estratégia que as empresas utilizam para conhecer melhor os consumidores, ouvir o que

eles têm a dizer e para poder gerar futuras vendas com base nos dados obtidos. “O marketing

de relações se mostra como essencial ao desenvolvimento de liderança, fidelidade do

consumidor e rápida aceitação de novos produtos e serviços no mercado” (MCKENNA, 1997).

Assim, o marketing teve sua origem em atender as necessidades de mercado, mas não se

limita aos bens de consumo. É também usado para “vender” ideias. As técnicas de marketing

são amplamente usadas em todos os sistemas e, em muitos aspectos da vida.

Dentro do marketing de relacionamento, Gordon (2002) estabelece oito principais

componentes:

- Cultura e valores: os clientes devem ser compreendidos de tal forma que possibilite

a formação de relacionamentos duradouros.

- Liderança: essa questão é colocada em função das ações dos líderes das empresas. A

ideia central é que ambas as partes obtenham ganhos nas relações, e não somente uma leve

vantagem, passando por cima da outra.

- Estratégia: o foco deve estar voltado sempre para os clientes e a criação de valor

para estes.

- Estrutura: a estrutura bem organizada em torno de vendas e relacionamento gera

ganhos em termos de tempo e espaço.

- Tecnologia: este componente, em tempos atuais, pode ser entendido como variados

meios de comunicação e de conveniência para o cliente. Manter canais acessíveis para o

contato com a empresa e um autoatendimento fácil e rápido facilita a interação de diversas

formas.

- Conhecimento e percepção: a empresa deve estar voltada, constantemente, para

conhecer melhor o cliente, e buscar perceber o que ele deseja.

- Pessoal: funcionários bem treinados são fundamentais para um bom atendimento. As

vendas são mais fáceis de acontecer se o cliente tiver esclarecidas as suas dúvidas.

- Processos: os processos também devem girar em torno do cliente, para que este se

sinta valorizado e envolvido com a empresa.

Outra ação bastante utilizada atualmente no marketing é o CRM (Customer

Relationship Management), ou Gestão de Relacionamento com o Cliente: o consumidor passa

a ser o centro das informações e, consequentemente, das atenções da empresa. O CRM

possibilita, através da agregação, em sistemas informatizados, de dados pessoais e de

consumo dos clientes, que o atendente proponha o produto mais adequado de acordo com o

perfil relacionado.

A importância de manter o cliente num programa estruturado de fidelização é que ele

se torna mais responsivo às campanhas. O banco de dados de clientes facilita a transformação

de compradores potenciais em leais. É indispensável agregar valor utilizando o conceito da

hierarquia de valor ao cliente para que os benefícios possam sempre ser renovados, causando

o encantamento que é necessário para manter a empresa numa posição privilegiada na mente

do cliente.

4

2.1 O Cliente

Cliente é a pessoa que recebe os produtos resultantes de um processo no intuito de

satisfazer suas necessidades e, de cuja aceitação, depende a sobrevivência de quem os fornece.

O cliente é a razão de ser e de existir da empresa. O negócio existe para atender as

necessidades da sociedade e do cliente. A empresa somente será bem-sucedida na

medida em que o cliente esteja satisfeito com o produto ou serviço adquirido e esteja

disposto a comprá-lo novamente. (CHIAVENATO, 2003, p.134)

Uma empresa nunca se tornará obsoleta se tiver habilidade de evoluir continuamente,

e seu sucesso não é garantido apenas pelo que o cliente pede, mas também pela capacidade

desta perceber o mercado e preparar-se para o futuro rompendo com paradigmas do passado.

Cliente é qualquer um que recebe ou é afetado pelo produto ou processo. Nesta ideia, clientes

são pessoas que estão envolvidas com o produto.

É através do marketing de relacionamento que as empresas podem projetar e lançar

novas ações voltadas aos clientes, buscando sempre que estes se tornem cada vez mais

familiares aos seus produtos e serviços, de forma a utilizá-los e recomendá-los a inúmeras

pessoas. Marketing de relacionamento é a criação e a manutenção de relações sólidas e

duradouras entre uma organização e seus clientes, como uma forma de se conhecer as suas

necessidades e, a partir daí, satisfazê-las.

2.1.1 Níveis de Relacionamento com Clientes

Neto (2004) argumenta que uma das definições de Marketing é a tarefa de descobrir e

satisfazer necessidades. O Marketing começa muito antes de a empresa ter o produto e

continua por toda a vida, englobando ações, como conquistar novos clientes, melhorar o poder

de atração e o desempenho do produto, tirar lições dos resultados das vendas (de produtos e

de serviços), gerenciar as vendas repetidas aos mesmos clientes e melhorar cada vez mais o

atendimento, estreitando as relações com os clientes.

Para identificar clientes, e aumentar a competitividade é necessário conhecer os

diversos tipos de clientes. Há vários métodos para este fim, entre eles o IDIP: identificar,

diferenciar, interagir e personalizar:

a) Identificar: conhecer e classificar o cliente, podendo ser utilizada, para isso, diferentes

abordagens.

b) Diferenciar: a diferenciação ocorre através da comparação entre os clientes,

destacando aqueles com maior potencial de realização de negócios, oferecendo assim,

um tratamento diferenciado.

c) Interagir: estabelecer interação com o cliente com o objetivo de obter feedbacks

(retornos).

d) Personalizar: Adaptar produtos e serviços a partir das informações obtidas. Com base

no feedback obtido junto ao cliente, sabe-se como combinar e adaptar modalidades no

produto ou serviço. Ao personalizar, talvez a empresa não esteja ofertando a um único

cliente, mas cria-se para um cliente singular, com determinadas características,

necessidades e desejos. (SEBRAE, 2004, p. 62)

Como consequência dessa diversidade de perfis, as pessoas têm necessidades

diferentes. Portanto, a empresa deve reconhecer essas necessidades a atendê-las com produtos

diferentes ou especializar-se no atendimento de um tipo específico de público.

5

3 Atendimento ao Cliente

O atendimento ao cliente constitui-se como a “relação interpessoal que envolve o

funcionário de uma organização e o destinatário de produtos, ideias ou serviços dessa

organização” (PILARES, 1989, p. 72).

Considerando a dimensão de relacionamento da empresa com os seus clientes, um dos

elementos fundamentais é o atendimento ao cliente. Atualmente, as empresas oferecem aos

consumidores produtos e serviços muito semelhantes entre si. Este fato faz com que, muitas

vezes, o que mais pesa na decisão da pessoa de tornar-se cliente de uma ou de outra empresa

seja o atendimento recebido. Neste sentido, Shiozawa (1993, p. 48) entende que “o

atendimento ao cliente está constituindo-se, na era da informação, no principal fator de

vantagem competitiva entre as organizações”.

No mesmo enfoque, os autores Sparemberger e Zamberlan (2011) indicam que a

empresa precisa direcionar esforços para oferecer um atendimento totalmente voltado para

descobrir as necessidades dos clientes, reconhecendo o perfil individual para, posteriormente,

satisfazê-los e conquistá-los.

Carnegie (2003) aponta que, quando lidamos com pessoas, deve-se lembrar que não

estamos lidando com criaturas dotadas de lógica, e sim, com criaturas dotadas de emoção e

motivadas pelo orgulho e pela vaidade. O consumidor exigente, não quer apenas receber um

bom atendimento, como outro qualquer; ele quer e exige o melhor atendimento possível.

Em cada interação do cliente com a empresa, o cliente espera ser bem atendido quanto

às suas demandas. Se isso acontece, ele entende que o funcionário não fez mais do que a

obrigação. Se as necessidades não forem satisfeitas pelo funcionário, além de gerar uma

insatisfação naquele cliente, ele pode comunicar isso para outras pessoas, o que poderá gerar

uma imagem negativa da organização. Agora, se o atendimento prestado foi além das

expectativas, a comunicação será positiva para outras pessoas, o que poderá gerar novos

negócios para a empresa.

Assim sendo, em cada momento que o cliente procura um atendimento presencial ou

telefônico, é uma oportunidade única para entender suas necessidades e buscar superá-las. É

nisso que as empresas precisam focar. Superar as expectativas do cliente, transformando o

atendimento em um importante diferencial competitivo.

3.1 Satisfação do Cliente

A satisfação de um cliente é decorrência de uma série de eventos que começa quando a

empresa procura pela primeira vez o cliente, transformando-se em um método contínuo. A

satisfação do cliente gera a lealdade, refletindo-se em lucros, e são efeitos que as instituições

bancárias não podem desconsiderar.

No entendimento de Las Casas (1993), o marketing é uma área do conhecimento que

engloba atividades direcionadas às relações de trocas, orientadas para a satisfação dos desejos

e necessidades dos clientes, visando alcançar determinados objetivos de empresas ou

indivíduos e considerando sempre o meio ambiente de atuação e o impacto destas relações

com a sociedade.

A questão de satisfação de clientes no setor bancário é muito bem colocada a seguir.

Muitos bancos parecem operar com a mentalidade de extrair valor dos seus clientes,

não de entregá-lo. Eles tendem a ver seus clientes como vacas a serem ordenhadas

e não perdem nenhuma oportunidade para impor penalidades, honorários extras e

cobranças especiais. (ALBRECHT, 1999, p. 5).

6

Ainda segundo este mesmo autor, as empresas que estão voltadas para a prestação de

serviços compreendem as necessidades básicas e situações de vida de seus clientes. Estes são

vistos como pessoas únicas e não como unidades de mercado.

4 Marketing de Serviços

Nas palavras de Bateson e Hoffman (2001) serviço é um ato ou desempenho oferecido

por uma parte à outra. Embora o processo possa estar ligado a um produto físico, o

desempenho é essencialmente intangível e normalmente não resulta em propriedade de

nenhum dos fatores de produção.

O serviço é uma única atividade ou uma série de atividades de natureza mais ou

menos intangível, que normalmente, mas não necessariamente, acontece durante as

interações entre clientes e empregados de serviço ou recursos físicos ou bens ou

sistemas de fornecedor de serviços que é fornecida como solução aos problemas dos

clientes. (GRONROOS, 1993, p.36).

O serviço bancário apresenta características tangíveis e intangíveis. Lovelock e Wright

(2001) consideram que o grau de envolvimento do cliente é, muitas vezes, determinado mais

pela tradição e por um desejo de conhecer pessoalmente o fornecedor de serviço do que pelas

necessidades do processo operacional.

Como os serviços de atendimento, além de subjetivos, dependem da ótica de quem

presta e de quem recebe; são também intangíveis, pois não podem ser sentidos fisicamente, é

importante identificar a forma pela qual o cliente interage com o serviço e como ele percebe e

valoriza o atendimento.

4.1 Qualidade em Serviços

Considerando que os serviços ocorrem a partir de interações entre os prestadores

(funcionários das empresas) e os consumidores (clientes da empresa), a avaliação da

qualidade em serviços pode ser avaliada conforme a percepção do serviço recebido pelos

clientes.

Em serviço, a avaliação da qualidade surge ao longo do processo da prestação que

geralmente ocorre no encontro entre um cliente e um funcionário da linha de frente.

[...]. A satisfação do cliente com a qualidade do serviço pode ser definida pela

comparação da percepção do serviço prestado com a expectativa do serviço desejado.

Quando se excede à expectativa, o serviço é percebido como a qualidade

excepcional. Quando, no entanto, não se atende às expectativas, a qualidade do

serviço passa a ser inaceitável. (FITZSIMMONS e FITZSIMMONS, 2000, p. 249).

Ainda, para o mesmo autor, existem cinco dimensões que os clientes utilizam para

julgar a qualidade dos serviços: confiabilidade, responsabilidade, segurança, empatia e

tangibilidade. (FITZSIMMONS e FITZSIMMONS, 2000). Sob a mesma perspectiva,

Grönroos (1993) salienta que a qualidade é qualquer coisa que os clientes afirmam ser, e a

qualidade de um produto ou serviço, em particular, é qualquer coisa que o cliente perceba

como tal.

A qualidade em serviços está diretamente ligada à satisfação com o serviço. Um

cliente satisfeito com o serviço recebido o percebe como um serviço de qualidade, além de,

provavelmente, voltar a contratar o serviço ou indicar a outras pessoas com as quais se

7

relacione. A qualidade percebida é determinada pela diferença entre a qualidade esperada e a

qualidade experimentada, ou seja, é a diferença entre as percepções e expectativas dos clientes.

Isso significa entender que, para satisfazer as necessidades dos consumidores, é

preciso que os produtos e serviços a serem ofertados tenham boa qualidade, que as

características atendam as necessidades dos consumidores, com boas opções e

estilos[...] que proporcionem adequados retornos financeiros à organização

(COBRA, 1992, p.42- 43).

Grönroos (1993) destaca que a qualidade de um serviço como é percebida pelos

consumidores tem duas dimensões, uma técnica e outra funcional. A dimensão técnica diz

respeito ao processo de produção do serviço. Esse processo pode envolver a utilização de

máquinas e equipamentos para racionalização dos serviços de atendimento.

Já a dimensão funcional da qualidade de um atendimento diz respeito à maneira como

o consumidor percebe e valoriza a qualidade do serviço. É fácil observar que a dimensão

funcional não pode ser avaliada com a mesma objetividade que é possível avaliar a qualidade

na dimensão técnica.

5 O Sistema Financeiro Nacional e o Mercado Bancário no Brasil

Fortuna (1999) conceitua o sistema financeiro como um conjunto de instituições que

se dedicam ao trabalho de manter um fluxo de recursos entre poupadores e investidores.

Assim, o sistema abrange dois grupos: os intermediários financeiros e as chamadas

instituições auxiliares.

Os intermediários financeiros são os agentes que captam recursos diretamente do

público e o aplicam através de empréstimos e financiamentos. Dentro deste grupo estão, entre

outros, os bancos comerciais e as caixas econômicas. As instituições auxiliares são aquelas

que propiciam o contato entre os poupadores e os investidores como, por exemplo, as bolsas

de valores.

O órgão máximo do Sistema Financeiro Nacional (SFN) é denominado Conselho

Monetário Nacional (CMN), que tem como função traçar as normas da política monetária e

creditícia. Além disso, integra também o SFN as entidades reguladoras dos segmentos de

seguro, previdência complementar aberta, valores mobiliários e capitalização.

O tipo de instituição financeira dominante no Brasil é o Banco Múltiplo, que atua em

vários segmentos do mercado financeiro, notadamente a captação de depósitos e a

intermediação de crédito. De um lado, oferecem oportunidades a poupadores, que se

interessam em acumular riqueza. De outro, auxiliam as pessoas físicas e jurídicas que

necessitam de captação de recursos.

Atualmente, existem no Brasil diversos bancos múltiplos, tanto públicos como

privados. Conforme dados consolidados do Banco Central do Brasil (BACEN) de setembro

de 2011, os cinco maiores do país por ativos totais são Itaú Unibanco, Banco do Brasil,

Bradesco, Caixa Econômica Federal e Santander.

A partir do começo dos anos 90 do século passado, o Brasil presenciou o início de um

processo de consolidação bancária 1 . Três vetores vêm determinando essa consolidação: a

mudança do regime inflacionário, a liberalização econômica e a ação do Banco Central.

(CUNHA e BICHARA, 2003). A maior participação de bancos de capital estrangeiro

colaborou com o acirramento da concorrência nesse mercado.

1

Entende-se por consolidação o processo de reconfiguração de um mercado, que se dá por mutações

patrimoniais ou e/ou alianças estratégicas. (CUNHA e BICHARA, 2003).

8

Dentro deste cenário os bancos, através de modernas tecnologias de atendimento e

gestão, buscam propiciar maior satisfação para os clientes. Essas tecnologias visam tornar a

empresa mais competitiva, com ganhos de eficiência e rentabilidade de longo prazo.

6 Procedimentos metodológicos

Os procedimentos metodológicos são investigações que visam explicar alguns

fenômenos, ou seja, indicam de que forma a pesquisa foi realizada, quais os métodos

utilizados e como os dados foram coletados e analisados.

Inicialmente, utilizou-se a pesquisa bibliográfica para a estruturação do referencial

teórico. Para isso, empregaram-se, fundamentalmente, as contribuições dos diversos autores

sobre determinado assunto, através de livros, artigos e trabalhos realizados sobre os temas

abordados.

Para a pesquisa de marketing pode ser utilizada a abordagem quantitativa ou a

qualitativa. A quantitativa caracteriza-se pelo emprego da quantificação das informações. Já a

análise qualitativa de um problema, justifica-se, sobretudo, por ser uma forma adequada para

se entender a natureza de um fenômeno social (RICHARDSON, 1999, p. 79). O método

empregado na pesquisa foi o quantitativo, visto que foram analisadas informações com base

em dados, números e percentuais.

A coleta de dados primários (dados obtidos diretamente pelo pesquisador) realizou-se

através de questionários. O pesquisador tomou por base instrumento de coleta em forma de

questionário já utilizado em outro trabalho (OLIVEIRA, 2006). Houve também o uso de

dados secundários, a partir de bancos de dados on-line, armazenados em computadores.

A escala de classificação utilizada no questionário foi a escala de Likert, demonstrada,

conforme Malhotra (2001):

Uma escala de medida com cinco categorias de respostas que vão de “discordo

totalmente” a “concordo totalmente” , e que exige que os participantes indiquem um

grau de concordância ou de discordância com cada uma de uma série de afirmações

relacionadas com os objetos de estímulo (MALHOTRA, 2001, p. 255).

A estruturação do questionário tomou por base a ferramenta de pesquisa SERVQUAL,

que mede a qualidade em serviços através de cinco dimensões. Identificadas por

pesquisadores de marketing no estudo de várias categorias de serviços, as dimensões

utilizadas pelos clientes para julgar a qualidade dos serviços são: confiabilidade,

responsabilidade, segurança, empatia e tangibilidade. (FITZSIMMONS e FITZSIMMONS,

2000, p.249).

Um tipo de pesquisa de relacionamento que é usado para a avaliação de serviços é o

SERVQUAL. Como enfatizamos neste texto, os clientes avaliam a qualidade do

serviço da empresa pela comparação das percepções de serviços com as expectativas

relativas a esses serviços. O SERVQUAL que é uma escala multidimensional para a

medição das percepções e avaliações dos clientes, foi criado para captar as

avaliações dos clientes sobre a qualidade dos serviços. A escala reflete as cinco

dimensões da qualidade dos serviços, sendo que cada dimensão contém múltiplos

itens responsáveis pela captação dos atributos fundamentais do serviço.

(ZEITHAML e BITNER, 2003, p. 123).

Para a obtenção de informações sobre aspectos de um grupo numeroso, é praticamente

impossível fazer um levantamento do todo. Dessa forma, surge a necessidade de investigar

apenas uma parte dessa população. Essa parte constitui-se na amostra, ou seja, uma parcela do

todo. O presente trabalho utilizou-se de amostragem não probabilística por acessibilidade,

9

definido por Vergara (2009, p. 47): “longe de qualquer procedimento estatístico, seleciona

elementos pela facilidade de acesso a eles”.

Como amostra da presente pesquisa, determinou-se os clientes pessoa jurídica do

Banco do Brasil, Agência Horizontina, possuidores de conta corrente ativa e com limite de

cheque especial, que em janeiro de 2012 representavam 162 clientes. A apresentação dos

questionários por amostra não probabilística para 40 empresas realizou-se diretamente para os

dirigentes, no momento em que estes demandaram atendimento presencial na agência, e

também alguns foram entregues na própria empresa, mediante visita, ou de forma eletrônica,

via e-mail. O período compreendido para a obtenção dos dados foi entre 17 de janeiro de

2012 e 09 de março do mesmo ano.

Após a obtenção dos dados primários através dos questionários, os mesmos foram

tabulados e analisados, considerando-se os percentuais encontrados para cada item. Para

melhor visualização e análise, os dados quantitativos são apresentados através de tabelas e

gráficos.

7 Apresentação e Análise dos Resultados

7.1 Caracterização da Organização

A criação do Banco do Brasil (BB) foi realizada em 12 de outubro de 1808, através de

alvará do príncipe regente D. João, que havia recém chegado ao Brasil após ter deixado

Portugal por causa da invasão das tropas de Napoleão Bonaparte.

Após muitas transformações ao longo de mais de 200 anos de história, o BB atua

como banco múltiplo, oferecendo os mais variados tipos de produtos e serviços bancários.

Segundo dados consolidados de dezembro de 2011, o número de agências foi de 5.263, com

um total de 113.810 funcionários, 33 milhões 875 mil contas correntes pessoa física e 2

milhões 247 mil contas corrente pessoa jurídica.

A agência Horizontina foi inaugurada em 22 de abril de 1974 e está localizada na Rua

Uruguai, número 936, no centro da cidade. Atualmente, conta com uma equipe de 14

funcionários, sendo dois responsáveis pelo atendimento dos clientes pessoa jurídica.

Para os clientes empresariais, o banco disponibiliza uma variada gama de produtos e

serviços, principalmente no que se refere a investimentos, com as linhas de crédito Finame,

Proger Urbano Empresarial e Cartão BNDES e para capital de giro, como o Giro Rápido e o

Giro Empresa Flex.

7.2 Caracterização da Amostra

A partir dos dados dos questionários, foi possível obter informações das empresas

clientes, sendo apresentadas através do porte, tempo de atividade e tempo de conta corrente

no Banco do Brasil.

Para a classificação de porte da empresa, utilizou-se o critério de limites de

faturamento bruto anual, descrito pela Lei Geral das Micro e Pequenas Empresas (Lei

Complementar 123/06), e atualizados pelo Projeto de Lei da Câmara 77/11, que relaciona as

seguintes classificações:

- Microempresa: faturamento de até R$ 360.000,00.

- Pequena Empresa (ou empresa de pequeno porte): faturamento de até 3.600.000,00.

10

Para médias e grandes empresas, foram consideradas aquelas que possuem

faturamento acima de R$ 3.600.000,00.

Dentro destes parâmetros, das empresas respondentes, 50% estão classificadas como

microempresas, 45% como pequena empresa e 5% como média e grande empresa. Já

considerando o tempo de atividade, conforme observado na tabela 1, a maior parte das

empresas pesquisadas possui conta há mais de 10 anos no BB.

Tempo de Atividade

%

Até um ano

2,5

De um a cinco anos

20

De cinco a 10 anos

17,5

De 10 a 20 anos

30

Mais de 20 anos

30

Total

100

Tabela 1 – Tempo de Atividade da Empresa

No que se refere ao tempo de conta corrente no BB, o maior percentual encontrado foi

de empresas com mais de 10 anos de conta, sendo 25% de clientes de 10 a 20 anos de conta e

25% de clientes com mais de 20 anos de conta, conforme consta na tabela 2.

Tempo de conta corrente no Banco do Brasil

%

Até um ano

7,5

De um a cinco anos

25

De cinco a 10 anos

17,5

De 10 a 20 anos

25

Mais de 20 anos

25

Total

100

Tabela 2 – Tempo de conta corrente no Banco do Brasil

O perfil dos dirigentes entrevistados obtido pelas respostas apresentadas, caracteriza

60% de homens, e 40% de mulheres. Do total, 62,5% possuem 40 anos ou mais de idade.

Considerando o item escolaridade, 5% responderam terem concluído o ensino fundamental,

50% o ensino médio, 35% o ensino superior e 10% possuem pós-graduação.

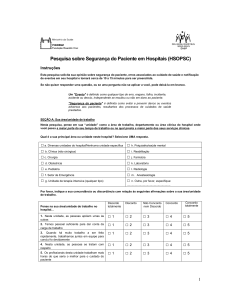

7.3 Análise quantitativa

O módulo responsabilidade auxilia na exposição das percepções que os clientes têm

sobre o desempenho dos funcionários na prestação dos serviços. Denton (1990, p. 69) acredita

“que poucas coisas são mais irritantes para os clientes do que serviços sem respostas. Para

muitos clientes, mesmo que o serviço seja bom, ele não será se chegar tarde”. Assim, as

questões desta dimensão analisam os aspectos relacionados ao desempenho dos funcionários.

Observa-se na tabela 3 que, na maioria dos itens avaliados, os clientes concordam total

ou parcialmente com as afirmativas referentes aos serviços e atendimento prestados pelos

funcionários. Destacam-se três itens, no entanto, que aparecem com menores percentuais de

concordância: a questão “Os funcionários conhecem o mercado/concorrência”, a questão “Os

11

funcionários demonstram motivação” e a questão “Os funcionários informam aos clientes

exatamente o prazo que leva um serviço”.

Responsabilidade

1) Os funcionários são rápidos e dinâmicos no atendimento

D/DP

2,5

NC/ND

10

CP/C

87,5

2) Os funcionários resolvem os problemas dos clientes

0

5

95

3) Os funcionários têm conhecimento dos produtos do Banco

0

2,5

97,5

12,5

32,5

55

4) Os funcionários conhecem o mercado/concorrência

5) Os funcionários demonstram capacitação/treinamento geral

5

2,5

92,5

6) Os clientes são atendidos pelos funcionários da mesma maneira

12,5

2,5

85

7) O gerente mostra-se acessível aos clientes

7,5

7,5

85

8) Os funcionários concentram-se no seu atendimento

0

2,5

97,5

9) Os caixas são bem informados e rápidos no atendimento

10

0

90

10) Os funcionários demonstram motivação

30

0

70

12,5

12,5

75

11) Os funcionários informam aos clientes exatamente o prazo que leva um serviço

12) Os funcionários demonstram disponibilidade p/ atender aos pedidos dos clientes

2,5

5

92,5

D = Discordo/Discordo Parcialmente; NC/ND = Não concordo/Nem discordo; CP/C = Concordo

Parcialmente/Concordo.

Tabela 3 – Módulo Responsabilidade

Conforme a tabela, na questão “Os funcionários conhecem o mercado/concorrência”,

12,5% apresentam alguma discordância. No item “Os funcionários demonstram motivação”,

30% discordam total ou parcialmente. Já na questão 11, “Os funcionários informam aos

clientes exatamente o prazo que leva um serviço”, 12,5% entendem que, em algum momento,

o prazo exato de um serviço não foi informado.

Empatia

13) Os funcionários dão atenção pessoal aos clientes

D/DP

2,5

NC/ND

5

CP/C

92,5

14) O horário de funcionamento do BB é conveniente para seus clientes

10

5

85

15) O BB dá atenção individual ao cliente

5

15

80

16) Os funcionários são gentis e corteses

0

2,5

97,5

17) O BB prioriza os interesses do cliente

5

10

85

18) Os funcionários entendem as necessidades específicas dos clientes

2,5

10

87,5

D = Discordo/Discordo Parcialmente; NC/ND = Não concordo/Nem discordo; CP/C = Concordo

Parcialmente/Concordo.

Tabela 4 – Módulo Empatia

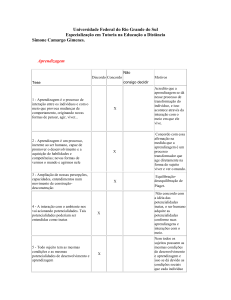

Empatia é a capacidade de se colocar no lugar do outro, ou ver a partir da visão do

cliente. A dimensão da empatia direciona a avaliação de quanto que a empresa entende as

necessidades e desejos de seus clientes. Atitudes como chamar a pessoa pelo nome e também

demonstrar capacidade de ouvi-la são muito importantes no atendimento.

Referente aos dados apresentados na tabela 4, nota-se que os clientes percebem no

atendimento Pessoa Jurídica da agência Horizontina do Banco do Brasil, que os atendentes

despendem atenção e procuram atender cada um de forma personalizada, pois todas as

questões do módulo empatia apresentaram percentuais de concordância parcial ou total acima

de 80%.

12

O módulo segurança procura captar de que forma quem recebe o serviço avalia a

confidencialidade no que é tratado. “A dimensão segurança inclui as seguintes características:

competência para realizar o serviço, cortesia e respeito ao cliente, comunicação efetiva com o

cliente e a ideia de que o funcionário está realmente interessado no melhor para o cliente”

(FITZSIMMONS e FITZSIMMONS, 2000, p.240).

Segurança

19) O Banco do Brasil inspira confiança aos seus clientes

D/DP

0

NC/ND

0

CP/C

100

20) As transações via internet apresentam elevado nível de segurança

2,5

15

82,5

21) Os clientes sentem-se seguros ao realizar transações com o Banco

0

2,5

97,5

22) Os funcionários têm conhecimento p/ responder às perguntas dos clientes

0

7,5

92,5

D = Discordo/Discordo Parcialmente; NC/ND = Não concordo/Nem discordo; CP/C = Concordo

Parcialmente/Concordo.

Tabela 5 – Módulo Segurança

Os percentuais apresentados na tabela 5 enfatizam a noção de que os serviços são

considerados como seguros no que se referem às transações realizadas pelos clientes no banco.

Destaca-se o item “O Banco do Brasil inspira confiança aos seus clientes”: 100% dos que

responderam concordam parcial ou totalmente com esta afirmação.

No entendimento de Bateson e Hoffman (2001), a dimensão da confiabilidade é

percebida pelos clientes como a mais importante entre as cinco dimensões SERVQUAL. Se

uma empresa promete a realização de algum serviço dentro das condições previamente

negociadas, e esta não cumpre o prometido, ela pode causar a impressão de não ser confiável.

Confiabilidade

23) Os funcionários cumprem as promessas que fazem

D/DP

0

NC/ND

2,5

CP/C

97,5

24) Os funcionários não deixam o cliente esperando para ser atendido

10

15

75

25) Os funcionários comunicam-se com eficácia ao telefone

0

5

95

26) Os funcionários reparam possíveis falhas existentes

0

15

85

27) Os clientes são atendidos de forma personalizada

2,5

10

87,5

28) Os serviços do BB oferecem condições superiores que os dos concorrentes

12,5

27,5

60

29) Os produtos do BB atendem as suas necessidades

2,5

15

82,5

20

35

45

12,5

17,5

70

30) As taxas de juros do Banco do Brasil são menores que as dos concorrentes

31) Os produtos são vendidos de acordo com o desejo do cliente

32) Os produtos do BB são mais adequados que os dos concorrentes

12,5

42,5

45

D = Discordo/Discordo Parcialmente; NC/ND = Não concordo/Nem discordo; CP/C = Concordo

Parcialmente/Concordo.

Tabela 6 – Módulo Confiabilidade

As respostas dos clientes indicam alguns itens que merecem maior atenção diante do

que é oferecido pelo banco. Mesmo apresentando um elevado percentual de concordância no

quesito “Os funcionários cumprem as promessas que fazem”, 12,5% dos que responderam

discordam parcial ou totalmente a respeito da afirmação “Os produtos são vendidos de acordo

com o desejo do cliente”. O mesmo percentual de discordância existe também referente à

questão “Os produtos do BB são mais adequados que os dos concorrentes”.

Da mesma forma, os que demonstram concordar sobre o item “As taxas de juros do

Banco do Brasil são menores que as dos concorrentes” somam somente 45% do total, o que

13

pode indicar que as taxas de juros praticadas pelo Banco do Brasil para a Pessoa Jurídica

estão mais elevadas do que em outros bancos.

Em relação aos tangíveis, eles “são usados pelas empresas de serviços para fortalecer

sua imagem, promover unidade e coesão e dar indicativo de qualidade aos clientes”

(ZEITHAML E BITNER 2003, P. 96).

A dimensão de tangibilidade possibilita o julgamento das instalações físicas do

ambiente onde se localiza o prestador do serviço. Um ambiente moderno e organizado

demonstra que a organização quer que seu cliente se sinta bem ao frequentar suas instalações,

de modo que os equipamentos e móveis disponibilizados no atendimento transmitam conforto

e fácil acesso nas mais diversas situações.

Tangíveis

33) A agência do Banco do Brasil de Horizontina está bem localizada

D/DP

2,5

NC/ND

2,5

CP/C

97,5

34) A agência tem uma boa apresentação visual

0

0

100

35) A agência possui um bom ambiente interno (cadeiras, ar condicionado)

0

0

100

36) Sinto-me seguro (a) no interior da agência

0

5

95

37) O ambiente físico da sala de autoatendimento é bom

0

2,5

97,5

38) Sinto-me seguro (a) na sala de autoatendimento

2,5

10

87,5

39) Os equipamentos do BB são modernos

2,5

12,5

85

40) A agência é bem organizada internamente

0

2,5

97,5

D = Discordo/Discordo Parcialmente; NC/ND = Não concordo/Nem discordo; CP/C = Concordo

Parcialmente/Concordo.

Tabela 7 – Módulo Tangível

Considerando os aspectos apresentados na tabela 7, observa-se que as respostas dadas

indicam uma elevada satisfação com o ambiente físico disponibilizado pela agência

Horizontina, sendo que dos itens “A agência tem uma boa apresentação visual” e “A agência

possui um bom ambiente interno (cadeiras, ar condicionado)” apresentaram 100% de

concordância.

Na questão “Considerando todos os itens anteriores analisados (questão 1 até 40)

indique os 6 mais importantes para você, sendo 1 – mais importante e 6 – menos importante”,

o cliente indicou as afirmações mais importantes entre todas as apresentadas nos módulos

Responsabilidade, Empatia, Segurança, Confiabilidade e Tangíveis.

A análise quantitativa desta questão realizou-se através da atribuição de um peso para

cada questão indicada. Para as questões indicadas em primeiro lugar como as mais

importantes foi atribuído peso 6, para as que foram indicadas em segundo lugar atribuiu-se

peso 5, e assim sucessivamente, sendo multiplicada a quantidade de votos de cada questão

com o peso da respectiva colocação na ordem de preferência.

Sendo assim, obteve-se a qualificação das afirmações mais importantes conforme o

peso calculado para cada uma delas. A tabela 8 apresenta as 10 questões mais importantes, de

acordo com essa classificação.

Analisando os dados apresentados na tabela 8, observa-se que os itens considerados

mais importantes foram “O Banco do Brasil inspira confiança aos seus clientes”, constante no

módulo segurança e “As taxas de juros do Banco do Brasil são menores que as dos

concorrentes”, constante no módulo confiabilidade.

Na afirmação “O Banco do Brasil inspira confiança aos seus clientes”, o percentual de

concordância foi 100%, indicando que o item mais importante na visão dos clientes também é

um dos mais bem avaliados dentre as 40 questões apresentadas. Já o item “As taxas de juros

14

do Banco do Brasil são menores que as dos concorrentes” obteve 45% de concordância, sendo

um dos itens com pior avaliação.

Questão

Classificação

19)

O

Banco

do

Brasil

inspira

confiança

aos seus clientes

1º

2º

3º

4º

5º

6º

7º

8º

9º

10º

30) As taxas de juros do Banco do Brasil são menores que as dos

concorrentes

2) Os funcionários resolvem os problemas dos clientes

1) Os funcionários são rápidos e dinâmicos no atendimento

17) O BB prioriza os interesses do cliente

28) Os serviços do BB oferecem condições superiores que os dos

concorrentes

20) As transações via internet apresentam elevado nível de segurança

23) Os funcionários cumprem as promessas que fazem

21) Os clientes sentem-se seguros ao realizar transações com o Banco

29) Os produtos do BB atendem as suas necessidades

Peso

81

Votos

21

81

76

64

40

18

17

15

11

36

35

35

33

31

9

10

9

9

12

Tabela 8 – Questões mais importantes

Na questão de número 42, de múltipla escolha, o cliente foi solicitado a indicar quais

os itens que levaram a empresa a procurar os produtos e serviços do banco, podendo ser

citados, no máximo, três. Os itens mais destacados nesta questão foram a tradição do BB no

mercado e a rede de atendimento.

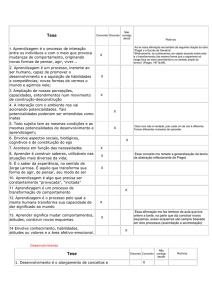

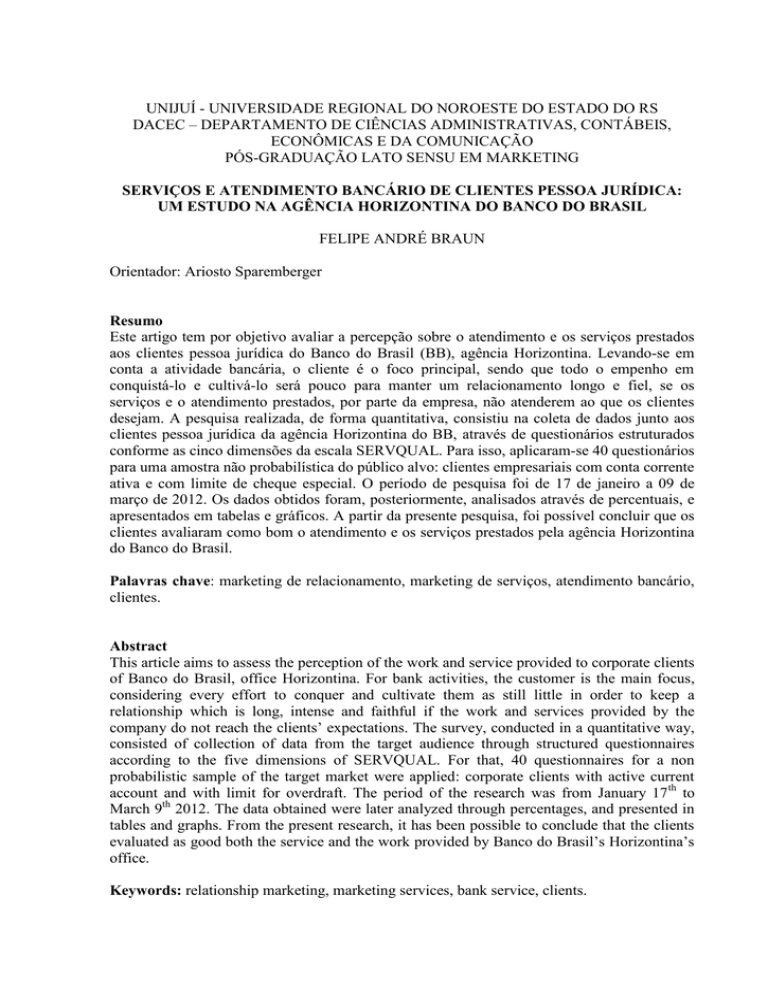

Gráfico 1 – Maior preocupação do atendimento Pessoa Jurídica

A indicação, por parte dos clientes, dos aspectos que mais preocupam os funcionários

no atendimento prestado, permite concluir também se realmente os clientes representam a

parte mais importante da relação entre estes e a empresa.

Através dos dados analisados pelo item 43 – Na sua opinião, o Banco do Brasil –

Agência Horizontina no setor empresarial está mais preocupado com – do questionário, e

15

apresentados no gráfico 1, pode-se observar que 58% entendem que o atendimento às

necessidades dos clientes é a principal preocupação no setor pessoa jurídica da agência.

Ainda analisando os dados do gráfico 1, verifica-se que o segundo item mais indicado

como a maior preocupação do atendimento PJ é o relacionamento e a fidelização dos clientes,

com 17,5%. Os demais aspectos relacionados são: com 15%, a venda de produtos, com 7,5%

a diminuição da inadimplência, e com 2,5%, os processos internos.

Por outro lado, é importante ressaltar os aspectos apontados pelos clientes nos quais

eles encontraram algum tipo de dificuldade. Em relação a este ponto, a questão 44 solicita que

sejam indicados os itens que a empresa encontrou maior dificuldade no último mês, podendo

ser, no máximo, três. Assim, as maiores dificuldades indicadas pelos clientes foram em

relação aos valores das taxas/tarifas, a liberação de algum empréstimo/financiamento e ao

atendimento telefônico.

Na questão 45, os clientes podem destacar se o padrão de atendimento do Banco do

Brasil é melhor do que o dos concorrentes. Das 40 empresas que responderam a pesquisa, 21

delas, ou seja, 52,5% do total, colocaram que sim, o padrão do BB é melhor que dos

concorrentes.

Em relação à questão 46, que solicita a atribuição de uma nota de 0 a 10 ao

atendimento empresarial no BB, sendo 0 a menor nota e 10 a maior nota, a média das notas

obtidas foi de 8,45.

É importante ressaltar o resultado apresentado através das questões 45 e 46, pois

indicam uma percepção geral dos clientes de que a agência Horizontina do BB presta um bom

atendimento aos clientes pessoa jurídica.

8 Conclusão

O mercado bancário tem passado, nos últimos anos, por diversas transformações. A

entrada no Brasil de bancos estrangeiros, a fusão entre bancos tradicionais e as crises

financeiras internacionais estão entre as causas das principais transformações ocorridas.

Diante disso, e em um mercado já caracterizado por uma concorrência acirrada, a

preocupação com o atendimento, a fidelização e satisfação do cliente tomou proporções ainda

maiores, considerando que os clientes têm muitas opções à disposição no que se refere a

produtos e serviços bancários.

O cliente possui o poder. Se não está satisfeito com o banco do qual ele é cliente, ou se

considerar que o que ele paga mensalmente para manter a conta corrente é muito caro, ou a

taxa de juros que ele paga por algum empréstimo é muito elevada, ele pode optar por mudar

de banco, de uma forma muito mais fácil do que era há alguns anos atrás.

A ideia é que, “partindo do pressuposto de que possuem uma escolha, os clientes

tornam-se leais a uma empresa quando recebem mais valor relativamente ao que esperam

receber dos concorrentes” (ZEITHAML E BITNER 2003, p. 140). Diante disso, é muito

importante a empresa conhecer como o que está sendo oferecido é percebido pelos clientes.

Sendo assim, este trabalho foi estruturado para avaliar em que medida o cliente pessoa

jurídica da agência Horizontina do Banco do Brasil está satisfeito em relação ao atendimento

e aos serviços oferecidos.

Assim sendo, conclui-se que os objetivos da pesquisa foram atingidos. Através dos

dados obtidos pelos questionários respondidos pelas empresas da amostra avaliada, foi

possível identificar que os clientes empresariais, de um modo geral, estão satisfeitos em

relação à maior parte dos itens analisados.

Isto demonstra que, mesmo contando com um quadro reduzido de funcionários para o

atendimento aos clientes empresariais (apenas dois), o trabalho realizado, juntamente com os

16

produtos e serviços oferecidos pelo banco, aliado à tecnologia do autoatendimento BB e à

tradição no mercado fazem com que a percepção dos clientes pessoa jurídica que responderam

a pesquisa seja de um bom serviço prestado. O padrão de atendimento também foi

considerado como melhor do que os dos concorrentes.

Considerando o valor do relacionamento entre o banco e seus clientes, destaca-se a

escolha da maior parte dos entrevistados sobre qual foi, entre todos os itens dos cinco

módulos, o mais importante: “O Banco do Brasil inspira confiança aos seus clientes”.

Conforme colocado pelos autores Sparemberger e Zamberlan (2011, p. 78), “a confiança

permite o aumento da profundidade e da amplitude do relacionamento”.

Outro fator destacado na pesquisa realizada foi que os clientes entendem que a maior

preocupação do atendimento pessoa jurídica é exatamente o atendimento às necessidades dos

clientes. Esse aspecto é muito relevante dentro de todos os itens questionados na pesquisa,

pois reforça a percepção de bom atendimento, considerando a importância de resolver as

demandas das empresas.

Os itens que podem ser aperfeiçoados são os relativos à motivação dos funcionários e

ao conhecimento da concorrência por parte destes. A questão dos valores de tarifas e taxas de

juros cobrados também pode ser observada com maior atenção por parte dos responsáveis

pela precificação dos produtos e serviços, considerando que os clientes avaliaram como muito

altas as taxas praticadas pelo BB.

A partir das conclusões obtidas através do presente trabalho, uma proposta para a

gerência da agência Horizontina, e também visando o estreitamento do relacionamento entre o

banco e os clientes pessoa jurídica, seria a de priorizar as visitas aos clientes. Nesse momento,

o gerente de relacionamento pode apresentar e ofertar mais claramente os produtos e serviços

mais adequados ao cliente visitado. Dessa forma, o cliente poderá visualizar as soluções

apresentadas pelo banco para facilitar e melhorar a gestão financeira da empresa.

Como sugestão para futuros estudos poderia ser realizada pesquisa relacionada ao

atendimento e serviços prestados aos clientes pessoa física dos bancos.

9 Referências bibliográficas

ALBRECHT, Karl. A única coisa que importa: trazendo o poder do cliente para dentro da

sua empresa. 6. ed., São Paulo: Editora Pioneira, 1999.

ALBRECHT, Karl. Revolução nos serviços: como as empresas podem revolucionar a

maneira de tratar os seus clientes. 6. ed. São Paulo: Pioneira, 2000.

BANCO CENTRAL DO BRASIL, disponível em <http://www.bcb.gov.br>. Acesso em: 13

de dezembro de 2011.

BANCO DO BRASIL, Disponível em: <http://www.bb.com.br>. Acesso em: 16 de setembro

de 2011, 24 de novembro de 2011, 10 de dezembro de 2011 e 17 de março de 2012.

BATESON, John E. G; HOFFMAN, K. Douglas. Marketing de serviços. 4.ed. Porto Alegre:

Bookman, 2001.

CARNEGIE, Dale. Como fazer amigos e influenciar pessoas. 51. ed. São Paulo: Companhia

Editora Nacional, 2003.

CHIAVENATO, Idalberto. Administração de empresas: uma abordagem contingencial. São

Paulo: Makrom Books, 1994.

CHIAVENATO, Idalberto. Administração de empresas: uma abordagem contingencial. São

Paulo: Makrom Books, 2003. DRUCKER, Peter. Novos paradigmas da administração.

CUNHA, A. M; BICHARA, J. S. Algumas considerações sobre a consolidação no setor

bancário brasileiro. 2003. Obtido através de <http://revistas.fee.tche.br>. Acesso em:

13/12/2011.

17

DENTON, K. Qualidade em serviços: o atendimento ao cliente como fator de vantagem

competitiva. São Paulo: Makron Books, 1990.

DNRC – Departamento Nacional de Registro do Comércio. Disponível em

<http://www.dnrc.gov.br>. Acesso em: 23 de abril de 2012.

EXAME. São Paulo, ed.682, n 4, 24/fev. 1999.

COBRA, Marcos. Administração de Vendas. 3. ed. São Paulo: Atlas, 1992.

FACHIN, Odílio. Fundamentos de Metodologia. São Paulo: Saraiva, 2003.

FITZSIMMONS, James A; FITZSIMMONS, Mona J. Administração de serviços: operações,

estratégia e tecnologia da informação. 2. ed. Porto Alegre: Bookman, 2000.

GORDON, Ian. Marketing de Relacionamento: estratégias, técnicas e tecnologias para

conquistar clientes e mantê-los para sempre. 5. ed. São Paulo: Futura, 2002.

______.Marketing de Relacionamento. São Paulo: Futura, 1999.

GRÖNROOS, Christian. Marketing: gerenciamento e serviços: a competição por serviços na

hora da verdade. Rio de Janeiro: Campus, 1993.

KOTLER, Philip. Administração de Marketing. 10. ed. São Paulo: Prentice Hall, 2000.

KOTLER, Philip; ARMSTRONG, Gary. Princípios de Marketing. 7º ed. Rio de Janeiro:

Prentice Hall, 1998.

______.Administração de Marketing. 5.ed. São Paulo: Atlas, 1995.

LAKATOS, Eva Maria; MARCONI, Marina de Andrade. Técnicas de pesquisa. São Paulo:

Atlas, 2007.

LAS CASAS, Alexandre Luzzi. Marketing: conceitos, exercícios e casos. 3. ed. São Paulo:

Atlas, 1993.

LOVELOCK, C.WRIGHT, L. Serviços: Marketing e Gestão. São Paulo: Saraiva, 2001.

MCKENNA, R. Administração de Marketing. 5.ed. São Paulo: Atlas, 1995.

Marketing de relacionamentos: Estratégias bem sucedidas para a era do cliente. 21

reimpressão. Rio de Janeiro: Campus, 1997.

______.Marketing de Relacionamento: estratégias bem-sucedidas para a era do cliente. 8.

ed. Rio de Janeiro: Campus, 1993.

MALHOTRA, Naresh K. Pesquisa de marketing: uma orientação aplicada. 3. ed., Porto

Alegre: Bookman, 2001.

MAYER, Thomas; DUESENBERRY, James S; ALIBER, Robert Z. Moeda, bancos e a

economia. 3. ed., Rio de Janeiro: Campus, 1993.

NETO, João Fornasier. Conheça melhor o seu cliente : Guia para a execução de pesquisas

junto a clientes. 1ª ed. Porto Alegre: SEBRAE, 2004.

OLIVEIRA, Chirlaine Daniele. Qualidade do atendimento aos clientes pessoa jurídica do

Banco do Brasil de Santa Rosa: 2006.

OLIVEIRA, Silvio Luiz. Tratado de metodologia científica: Projetos de Pesquisas, TGI,

TCC, Monografias, Dissertações e Teses. São Paulo: Pioneira Thomsom Learning, 2004.

PILARES, N. C. Atendimento ao cliente: o recurso esquecido. 5. ed. São Paulo: Nobel,

1989.

RICHARDSON, Roberto Jarry. Pesquisa Social, Métodos e Técnicas. São Paulo: 1999.

SANDRONI, Paulo. Novíssimo dicionário de economia. São Paulo: Best Seller, 2004.

SEBRAE. Série Marketing Essencial: O poder do Pós-venda. 2.ed. Porto Alegre: SEBRAE,

2004.

SEBRAE. Disponível em <http://www.sebrae.com.br>. Acesso dia 18/03/2012.

SENADO FEDERAL. Disponível em <http://www.senado.gov.br>. Acesso em: 23 de abril

de 2012.

SHIOZAWA, R. S. C. Qualidade no atendimento e tecnologia de informação. São Paulo:

Atlas, 1993.

18

SPAREMBERGER, Ariosto; ZAMBERLAN, Luciano. Vendas: fundamentos e

relacionamentos com os clientes. Ijuí: Unijuí, 2011.

VERGARA, Sylvia Constant. Projetos e Relatórios de Pesquisa em Administração. 10. ed.

São Paulo: Atlas, 2009.

ZEITHAML, Valarie A; BITNER, Mary Jo. Marketing de serviços: a empresa com foco no

cliente. 2. ed., Porto Alegre: Bookman. 2003.

Apêndice A

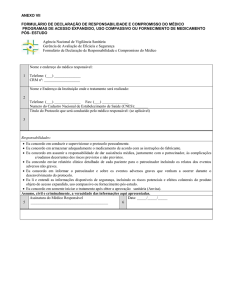

QUESTIONÁRIO

Esta pesquisa tem como objetivo avaliar os serviços e o atendimento prestados aos Clientes Pessoa Jurídica do Banco

do Brasil de Horizontina. Este estudo faz parte do trabalho final de pós-graduação em Marketing da Unijuí e procura detectar a

qualidade percebida pelos clientes empresariais em relação ao Banco do Brasil. O presente questionário é anônimo e a sua opinião

é muito importante para esta pesquisa. Muito obrigado.

Nos quadros abaixo, assinale o grau de concordância em relação às afirmações, conforme descrito a seguir:

Discordo

Discordo

Parcialmente

Não Concordo

Nem Discordo

Concordo

Concordo

Parcialmente

1

2

3

4

Discordância

Módulo Responsabilidade

1) Os funcionários são rápidos e dinâmicos no atendimento

1( ) 2( )

2) Os funcionários resolvem os problemas dos clientes

1( ) 2( )

3) Os funcionários têm conhecimento dos produtos do Banco

1( ) 2( )

4) Os funcionários conhecem o mercado/concorrência

1( ) 2( )

5) Os funcionários demonstram capacitação/treinamento geral

1( ) 2( )

6)Os clientes são atendidos pelos funcionários da mesma maneira

1( ) 2( )

7) O gerente mostra-se acessível aos clientes

1( ) 2( )

8) Os funcionários concentram-se no seu atendimento

1( ) 2( )

9) Os caixas são bem informados e rápidos no atendimento

1( ) 2( )

10) Os funcionários demonstram motivação

1( ) 2( )

11) Os funcionários informam aos clientes exatamente o prazo que leva um 1 ( ) 2 ( )

serviço

12) Os funcionários demonstram disponibilidade p/ atender os pedidos dos 1 ( ) 2 ( )

clientes

5

3(

3(

3(

3(

3(

3(

3(

3(

3(

3(

3(

)

)

)

)

)

)

)

)

)

)

)

Concordância

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

3( )

4( )

5( )

Módulo Empatia

13) Os funcionários dão atenção pessoal aos clientes

14) O horário de funcionamento do BB é conveniente para seus clientes

15) O BB dá atenção individual ao cliente

16) Os funcionários são gentis e corteses

17) O BB prioriza os interesses do cliente

18) Os funcionários entendem as necessidades específicas dos clientes

Discordância

1( ) 2( )

1( ) 2( )

1( ) 2( )

1( ) 2( )

1( ) 2( )

1( ) 2( )

3(

3(

3(

3(

3(

3(

)

)

)

)

)

)

Concordância

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

Módulo Segurança

19) O Banco do Brasil inspira confiança aos seus clientes

20) As transações via internet apresentam elevado nível de segurança

21) Os clientes sentem-se seguros ao realizar transações com o Banco

22) Os funcionários têm conhecimento p/ responder às perguntas dos clientes

Discordância

1( ) 2( )

1( ) 2( )

1( ) 2( )

1( ) 2( )

3(

3(

3(

3(

)

)

)

)

Concordância

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

19

Discordância

Módulo Confiabilidade

23) Os funcionários cumprem as promessas que fazem

1( ) 2( )

24) Os funcionários não deixam o cliente esperando para ser atendido

1( ) 2( )

25) Os funcionários comunicam-se com eficácia ao telefone

1( ) 2( )

26) Os funcionários reparam possíveis falhas existentes

1( ) 2( )

27) Os clientes são atendidos de forma personalizada

1( ) 2( )

28) Os serviços do BB oferecem condições superiores que os dos

1( )

2( )

concorrentes

29) Os produtos do BB atendem as suas necessidades

1( ) 2( )

30) As taxas de juros do Banco do Brasil são menores que as dos 1 ( ) 2 ( )

concorrentes

31) Os produtos são vendidos de acordo com o desejo do cliente

1( ) 2( )

32) Os produtos do BB são mais adequados que os dos concorrentes

1( ) 2( )

Discordância

Módulo Tangíveis

33) A agência do Banco do Brasil de Horizontina está bem localizada

1( ) 2( )

34) A agência tem uma boa apresentação visual

1( ) 2( )

35) A agência possui um bom ambiente interno (cadeiras, ar- 1 ( ) 2 ( )

condicionado)

36) Sinto-me seguro(a) no interior da agência

1( ) 2( )

37) O ambiente físico da sala de auto-atendimento é bom

1( ) 2( )

38) Sinto-me seguro(a) na sala de auto-atendimento

1( ) 2( )

39) Os equipamentos do BB são modernos

1( ) 2( )

40) A agência é bem organizada internamente

1( ) 2( )

3(

3(

3(

3(

3(

)

)

)

)

)

Concordância

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

4( )

5( )

3( )

4( )

5( )

3( )

3( )

4( )

4( )

5( )

5( )

3( )

3( )

4( )

4( )

5( )

5( )

3( )

3( )

3( )

Concordância

4( )

5( )

4( )

5( )

4( )

5( )

3(

3(

3(

3(

3(

4(

4(

4(

4(

4(

)

)

)

)

)

)

)

)

)

)

5(

5(

5(

5(

5(

)

)

)

)

)

41) Considerando todos os itens anteriores analisados (questão 1 até 40) indique os 6 mais importantes para você, sendo 1 –

mais importante e 6 – menos importante: (Obs: coloque o número da questão correspondente na linha indicada):

_____

_____

_____

_____

_____

_____

1

2

3

4

5

6

42)Selecione com um X no máximo 3 itens que levou(aram) a sua empresa a procurar os produtos e serviços do Banco do

Brasil:

1. ( ) Tradição no mercado

6. ( ) Algum produto ou serviço específico

2. ( ) Comodidade e Segurança

7. ( ) Atendimento

3. ( ) Rede de atendimento

8. ( ) Praticidade no auto atendimento

4. ( ) Recebimento de Salário

9. ( ) Não teve uma razão especial

5. ( ) Taxas/Custos de Produtos e Serviços

10. ( ) Outros Motivos:_____________________

43) Na sua opinião, o Banco do Brasil – Agência Horizontina no setor empresarial está mais preocupado com:

(Marque apenas 1 item):

1. ( ) O atendimento às necessidades de seus clientes

4. ( ) A diminuição da inadimplência

2. ( ) A venda de produtos

5. ( ) O relacionamento e fidelização dos clientes

3. ( ) Os processos internos

6. ( ) Outros ______________________________

44) Marque um X em qual(is) dos itens abaixo a sua empresa tem encontrado maior dificuldade no último mês. Assinale no

máximo 3 itens:

1. ( ) Liberação de algum empréstimo/financiamento

6. ( ) Valores das taxas/tarifas

2. ( ) Atendimento telefônico

7. ( ) Auto atendimento

3. ( ) Tempo de espera para ser atendido

8. ( ) Atendimento nos caixas

4. ( ) Resolução de alguma dúvida ou problema

9. ( ) Atendimento pessoal

5. ( ) Exigência de documentação

10. ( ) Outros______________________________

45) Você acha que o padrão de atendimento praticado pelo Banco do Brasil – Agência Horizontina é melhor que o padrão

dos concorrentes?

1. ( ) Sim

2. ( ) Não

46) Atribua uma nota de 0 a 10 para o atendimento empresarial do Banco do Brasil – Agência Horizontina:

( ) 0 ( ) 1 ( ) 2 ( ) 3 ( ) 4 ( ) 5 ( ) 6 ( ) 7 ( ) 8 ( ) 9 ( ) 10

Perfil dos Clientes Empresariais:

47. Porte da Empresa:

1. ( ) Microempresa

2. ( ) Pequena Empresa

3. ( ) Média Empresa

4. ( ) Grande Empresa

20

48. Tempo de atividade da empresa

1. ( ) Até um ano

2. ( ) De um a cinco anos

3. ( ) De cinco a 10 anos

4. ( ) De 10 a 20 anos

5. ( ) Mais de 20 anos

49. Tempo de conta corrente no Banco do Brasil

1. ( ) Até um ano

2. ( ) De um a cinco anos

3. ( ) De cinco a 10 anos

4. ( ) De 10 a 20 anos

5. ( ) Mais de 20 anos

50. Sexo do(a) dirigente entrevistado(a):

1. ( ) Masculino

2. ( ) Feminino

51. Faixa etária do(a) dirigente entrevistado(a):

1. ( ) Até 19 anos

4. ( ) De 40 a 49 anos

2. ( ) De 20 a 29 anos

5. ( ) De 50 a 59 anos

3. ( ) De 30 a 39 anos

6. ( ) 60 anos ou mais

52. Escolaridade

1. ( ) Ensino Fundamental

3. ( ) Superior

2. ( ) Ensino Médio

4.( ) Pós-Graduação