As informações contidas neste Prospecto Preliminar estão sob análise da Comissão de Valores Mobiliários, a qual não se manifestou a respeito. O presente Prospecto Preliminar está sujeito à complementação

e correção. O Prospecto Definitivo será entregue aos investidores durante o período de distribuição.

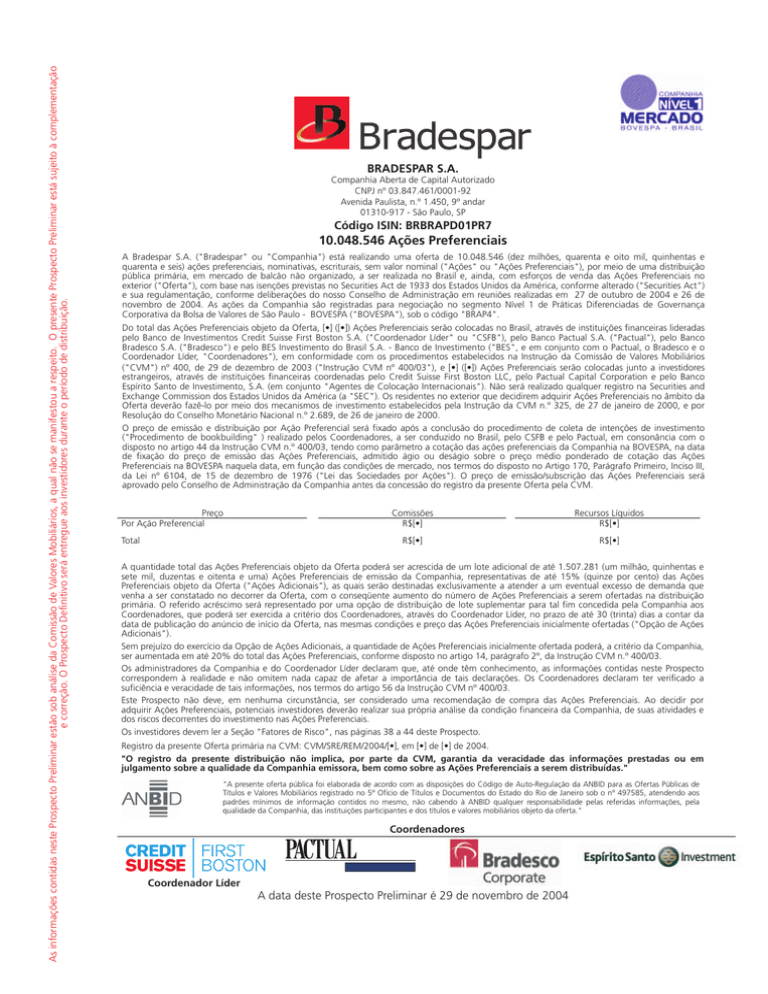

BRADESPAR S.A.

Companhia Aberta de Capital Autorizado

CNPJ nº 03.847.461/0001-92

Avenida Paulista, n.º 1.450, 9º andar

01310-917 - São Paulo, SP

Código ISIN: BRBRAPD01PR7

10.048.546 Ações Preferenciais

A Bradespar S.A. ("Bradespar" ou "Companhia") está realizando uma oferta de 10.048.546 (dez milhões, quarenta e oito mil, quinhentas e

quarenta e seis) ações preferenciais, nominativas, escriturais, sem valor nominal ("Ações" ou "Ações Preferenciais"), por meio de uma distribuição

pública primária, em mercado de balcão não organizado, a ser realizada no Brasil e, ainda, com esforços de venda das Ações Preferenciais no

exterior ("Oferta"), com base nas isenções previstas no Securities Act de 1933 dos Estados Unidos da América, conforme alterado ("Securities Act")

e sua regulamentação, conforme deliberações do nosso Conselho de Administração em reuniões realizadas em 27 de outubro de 2004 e 26 de

novembro de 2004. As ações da Companhia são registradas para negociação no segmento Nível 1 de Práticas Diferenciadas de Governança

Corporativa da Bolsa de Valores de São Paulo - BOVESPA ("BOVESPA"), sob o código "BRAP4".

Do total das Ações Preferenciais objeto da Oferta, [•] ([•]) Ações Preferenciais serão colocadas no Brasil, através de instituições financeiras lideradas

pelo Banco de Investimentos Credit Suisse First Boston S.A. ("Coordenador Líder" ou "CSFB"), pelo Banco Pactual S.A. ("Pactual"), pelo Banco

Bradesco S.A. ("Bradesco") e pelo BES Investimento do Brasil S.A. - Banco de Investimento ("BES", e em conjunto com o Pactual, o Bradesco e o

Coordenador Líder, "Coordenadores"), em conformidade com os procedimentos estabelecidos na Instrução da Comissão de Valores Mobiliários

("CVM") nº 400, de 29 de dezembro de 2003 ("Instrução CVM nº 400/03"), e [•] ([•]) Ações Preferenciais serão colocadas junto a investidores

estrangeiros, através de instituições financeiras coordenadas pelo Credit Suisse First Boston LLC, pelo Pactual Capital Corporation e pelo Banco

Espírito Santo de Investimento, S.A. (em conjunto "Agentes de Colocação Internacionais"). Não será realizado qualquer registro na Securities and

Exchange Commission dos Estados Unidos da América (a "SEC"). Os residentes no exterior que decidirem adquirir Ações Preferenciais no âmbito da

Oferta deverão fazê-lo por meio dos mecanismos de investimento estabelecidos pela Instrução da CVM n.º 325, de 27 de janeiro de 2000, e por

Resolução do Conselho Monetário Nacional n.º 2.689, de 26 de janeiro de 2000.

O preço de emissão e distribuição por Ação Preferencial será fixado após a conclusão do procedimento de coleta de intenções de investimento

("Procedimento de bookbuilding" ) realizado pelos Coordenadores, a ser conduzido no Brasil, pelo CSFB e pelo Pactual, em consonância com o

disposto no artigo 44 da Instrução CVM n.º 400/03, tendo como parâmetro a cotação das ações preferenciais da Companhia na BOVESPA, na data

de fixação do preço de emissão das Ações Preferenciais, admitido ágio ou deságio sobre o preço médio ponderado de cotação das Ações

Preferenciais na BOVESPA naquela data, em função das condições de mercado, nos termos do disposto no Artigo 170, Parágrafo Primeiro, Inciso III,

da Lei nº 6104, de 15 de dezembro de 1976 ("Lei das Sociedades por Ações"). O preço de emissão/subscrição das Ações Preferenciais será

aprovado pelo Conselho de Administração da Companhia antes da concessão do registro da presente Oferta pela CVM.

Preço

Por Ação Preferencial

Total

Comissões

R$[•]

Recursos Líquidos

R$[•]

R$[•]

R$[•]

A quantidade total das Ações Preferenciais objeto da Oferta poderá ser acrescida de um lote adicional de até 1.507.281 (um milhão, quinhentas e

sete mil, duzentas e oitenta e uma) Ações Preferenciais de emissão da Companhia, representativas de até 15% (quinze por cento) das Ações

Preferenciais objeto da Oferta ("Ações Adicionais"), as quais serão destinadas exclusivamente a atender a um eventual excesso de demanda que

venha a ser constatado no decorrer da Oferta, com o conseqüente aumento do número de Ações Preferenciais a serem ofertadas na distribuição

primária. O referido acréscimo será representado por uma opção de distribuição de lote suplementar para tal fim concedida pela Companhia aos

Coordenadores, que poderá ser exercida a critério dos Coordenadores, através do Coordenador Líder, no prazo de até 30 (trinta) dias a contar da

data de publicação do anúncio de início da Oferta, nas mesmas condições e preço das Ações Preferenciais inicialmente ofertadas ("Opção de Ações

Adicionais").

Sem prejuízo do exercício da Opção de Ações Adicionais, a quantidade de Ações Preferenciais inicialmente ofertada poderá, a critério da Companhia,

ser aumentada em até 20% do total das Ações Preferenciais, conforme disposto no artigo 14, parágrafo 2º, da Instrução CVM n.º 400/03.

Os administradores da Companhia e do Coordenador Líder declaram que, até onde têm conhecimento, as informações contidas neste Prospecto

correspondem à realidade e não omitem nada capaz de afetar a importância de tais declarações. Os Coordenadores declaram ter verificado a

suficiência e veracidade de tais informações, nos termos do artigo 56 da Instrução CVM nº 400/03.

Este Prospecto não deve, em nenhuma circunstância, ser considerado uma recomendação de compra das Ações Preferenciais. Ao decidir por

adquirir Ações Preferenciais, potenciais investidores deverão realizar sua própria análise da condição financeira da Companhia, de suas atividades e

dos riscos decorrentes do investimento nas Ações Preferenciais.

Os investidores devem ler a Seção "Fatores de Risco", nas páginas 38 a 44 deste Prospecto.

Registro da presente Oferta primária na CVM: CVM/SRE/REM/2004/[•], em [•] de [•] de 2004.

"O registro da presente distribuição não implica, por parte da CVM, garantia da veracidade das informações prestadas ou em

julgamento sobre a qualidade da Companhia emissora, bem como sobre as Ações Preferenciais a serem distribuídas."

"A presente oferta pública foi elaborada de acordo com as disposições do Código de Auto-Regulação da ANBID para as Ofertas Públicas de

Títulos e Valores Mobiliários registrado no 5º Ofício de Títulos e Documentos do Estado do Rio de Janeiro sob o nº 497585, atendendo aos

padrões mínimos de informação contidos no mesmo, não cabendo à ANBID qualquer responsabilidade pelas referidas informações, pela

qualidade da Companhia, das instituições participantes e dos títulos e valores mobiliários objeto da oferta."

Coordenadores

Coordenador Líder

A data deste Prospecto Preliminar é 29 de novembro de 2004

(Esta página foi intencionalmente deixada em branco)

ÍNDICE

1. INTRODUÇÃO

• Definições ......................................................................................................................................................3

• Informações sobre a Oferta ............................................................................................................................6

• Apresentação das Informações Financeiras....................................................................................................19

• Considerações sobre Estimativas e Declarações Futuras ...............................................................................23

• Identificação de Administradores, Consultores e Auditores ..........................................................................24

• Informações Cadastrais da Companhia .........................................................................................................27

• Sumário ..........................................................................................................................................................28

A Companhia.................................................................................................................................................28

Estrutura da Oferta.........................................................................................................................................34

Resumo das Informações Financeiras............................................................................................................37

• Fatores de Risco .............................................................................................................................................39

• Destinação dos Recursos ................................................................................................................................46

2. INFORMAÇÕES SOBRE A COMPANHIA

• Informações sobre os Títulos e Valores Mobiliários Emitidos.......................................................................48

• Capitalização ..................................................................................................................................................51

• Diluição ..........................................................................................................................................................52

• Informações Financeiras Selecionadas...........................................................................................................53

• Análise e Discussão da Administração sobre a Situação Financeira e o Resultado das Operações ...............55

• Atividades da Companhia ..............................................................................................................................75

• Administração ................................................................................................................................................91

• Principais Acionistas ......................................................................................................................................99

• Operações com Partes Relacionadas ..............................................................................................................101

• Descrição do Capital Social ...........................................................................................................................102

• Dividendos e Política de Dividendos .............................................................................................................114

3. ANEXOS

• Estatuto Social Consolidado...........................................................................................................................117

• Assembléia Geral Extraordinária de 10.11.2004............................................................................................125

• Reunião do Conselho de Administração de 27.10.2004.................................................................................131

• Reunião do Conselho de Administração de 26.11.2004.................................................................................135

• Informações Anuais relativas ao exercício social encerrado em 31.12.2003 (apenas as informações não

constantes do Prospecto) ................................................................................................................................139

4. DEMONSTRAÇÕES FINANCEIRAS

• Demonstrações Financeiras da Bradespar S.A. relativas aos exercícios sociais encerrados em 31.12.2001,

31.12.2002 e 31.12.2003 e respectivos pareceres dos auditores independentes.............................................203

• Demonstrações Financeiras da Bradespar S.A. relativas aos período de nove meses findos em 30.09.2004

e 30.09.2003 e respectivo parecer dos auditores independentes.....................................................................265

(Esta página foi intencionalmente deixada em branco)

1. INTRODUÇÃO

• Definições

• Informações sobre a Oferta

• Apresentação das Informações Financeiras

• Considerações sobre Estimativas e Declarações Futuras

• Identificação de Administradores, Consultores e Auditores

• Informações Cadastrais da Companhia

• Sumário

A Companhia

Estrutura da Oferta

Resumo das Informações Financeiras

• Fatores de Risco

• Destinação dos Recursos

1

(Esta página foi intencionalmente deixada em branco)

2

DEFINIÇÕES

Para fins do presente Prospecto, os termos indicados abaixo terão o significado a eles atribuídos, salvo

referência diversa neste Prospecto.

Acionistas Controladores ou Cidade de Deus – Companhia Comercial de Participações, Nova Cidade de

Grupo Controlador

Deus Participações S.A., Fundação Bradesco e NCF Participações S.A.

Ações, Ações Preferenciais

Ações preferenciais, escriturais, sem valor nominal de emissão da

Companhia, emitidas no âmbito desta Oferta.

Ações Adicionais

Lote suplementar de até 1.507.281 (um milhão, quinhentas e sete mil,

duzentas e oitenta e uma) Ações Preferenciais.

ANBID

Associação Nacional dos Bancos de Investimento.

ANEEL

Agência Nacional de Energia Elétrica.

Babié

Babié Participações S.A.

BACEN

Banco Central do Brasil.

Banco Bradesco ou Bradesco

Banco Bradesco S.A.

BES

BES Investimento do Brasil S.A. – Banco de Investimento.

BNDES

Banco Nacional de Desenvolvimento Econômico e Social S.A.

BNDESPAR

BNDES Participações S.A.

Bonaire

Bonaire Participações S.A.

BOVESPA

Bolsa de Valores de São Paulo.

Bradespar

Bradespar S.A.

Bradesplan

Bradesplan Participações S.A.

Brasil

República Federativa do Brasil.

Cidade de Deus Participações Cidade de Deus – Companhia Comercial de Participações.

CMN

Conselho Monetário Nacional.

Companhia ou Bradespar

Bradespar ou o conjunto de empresas formado pela Bradespar e suas controladas.

A Bradespar e o conjunto de empresas formado pela Bradespar e suas controladas

podem, ainda, ser referidas neste Prospecto na primeira pessoa do plural.

Conselho de Administração

Conselho de Administração da Bradespar.

Conselho Fiscal

Conselho Fiscal da Bradespar.

Consolidado Holding

O método "Consolidado Holding" é a consolidação dos resultados de nossas

subsidiárias diretas, existentes em cada data base, bem como, as demais empresas

incorporadas ou alienadas no período, quais sejam: (i) em 30 de setembro de 2004,

Bradesplan e Millennium, bem como a Babié, incorporada pela Bradesplan em

abril de 2004, a Elétron, cindida em março de 2004 (conforme estruturado na

operação de compra de participação do Opportunity), e a Rubi, vendida em maio

de 2004; e (ii) em 31 de dezembro de 2003, Bradesplan, Millennium, Rubi, Babié

e Elétron e em 31 de dezembro de 2002 e 2001, Bradesplan, Babié, e Elétron.

Constituição Federal

Constituição da República Federativa do Brasil.

Coordenadores

Coordenador Líder, Banco Pactual S.A., Banco Bradesco S.A. e BES

Investimento do Brasil S.A. – Banco de Investimento.

3

Coordenador Líder

Banco de Investimentos Credit Suisse First Boston S.A.

Corretoras Consorciadas

Denominação atribuída às sociedades corretoras membros da BOVESPA,

subcontratadas pelos Coordenadores, para fazer parte exclusivamente do esforço

de colocação de Ações junto aos acionistas minoritários da Companhia.

CPFL Energia

CPFL Energia S.A.

CPFL Geração

CPFL Geração S.A.

CSFB

Banco de Investimentos Credit Suisse First Boston S.A.

CSN

Companhia Siderúrgica Nacional.

CVM

Comissão de Valores Mobiliários.

CVRD

Companhia Vale do Rio Doce.

Dólar, US$

Dólar dos Estados Unidos da América.

Elétron

Elétron S.A.

Estatuto

Estatuto Social da Companhia.

Fundação Bradesco

Fundação Bradesco.

Gespar

Gespar Participações Ltda.

Governo Federal

Governo Federal do Brasil.

Grupo Espírito Santo

Banco Espírito Santo S.A., sociedades controladas pelo Banco Espírito

Santo S.A., sociedades controladas pelo mesmo controlador do Banco

Espírito Santo S.A. e sociedades que sejam administradas pelo Banco

Espírito Santo S.A.

IBGE

Instituto Brasileiro de Geografia e Estatística.

IGP-M

Índice Geral de Preços ao Mercado, divulgado pela Fundação Getúlio Vargas.

INPI

Instituto Nacional da Propriedade Industrial.

Investment Company Act

Investment Company Act of 1940.

IPCA

Índice de Preços ao Consumidor Ampliado, apurado pelo IBGE.

Latibex

Bolsa eletrônica criada em 1999 pela Bolsa de Madri para negociação em

euros de ações de companhias da América Latina.

Lei das Sociedades por Ações Lei n.º 6.404, de 15 de dezembro de 1976, e alterações posteriores.

Lock-up

Período de impedimento à negociação ou qualquer outra forma de alienação

ou oneração de Ações, pela Companhia, por seus conselheiros ou diretores e

pelos Acionistas Controladores.

Millennium

Millennium Security Holdings Corp.

Mitsui

Mitsui & Co., Ltda.

NCF

NCF Participações S.A.

Net

Net Serviços de Comunicações S.A.

Nova Cidade de Deus

Nova Cidade de Deus Participações S.A.

NYSE

New York Stock Exchange, a bolsa de valores de Nova Iorque.

Oferta

A presente distribuição pública primária de Ações Preferenciais registrada

junto à CVM.

4

Opção de Ações Adicionais

Opção a ser concedida pela Companhia ao Coordenador Líder para

subscrição das Ações Adicionais, no prazo de até 30 (trinta) dias a contar da

data de publicação do Anúncio de Início, exclusivamente para o atendimento

de um excesso de demanda.

Opportunity

Opportunity Anafi Participações S.A.

Organizações Globo

Globo Comunicações e Participações S.A., Distel Holding S.A. e Roma

Participações Ltda.

País

República Federativa do Brasil.

Práticas Contábeis Adotadas Práticas contábeis previstas na Lei das Sociedades por Ações e nas

no Brasil

instruções e deliberações da CVM e as práticas contábeis emitidas pelo

Instituto dos Auditores Independentes do Brasil.

PricewaterhouseCoopers

PricewaterhouseCoopers Auditores Independentes, auditores da Companhia.

Prospecto

Este Prospecto Preliminar de Distribuição Pública Primária de Ações

Preferenciais de Emissão da Companhia.

Prospecto Definitivo

Prospecto Definitivo de Distribuição

Preferenciais de Emissão da Companhia.

Rubi

Rubi Holdings S.A.

Scopus

Scopus Tecnologia S.A.

SEC

United States Securities and Exchange Commission.

Sweet River

Sweet River Investment Limited.

UGB

UGB Participações S.A.

US GAAP

Práticas Contábeis Adotadas nos Estados Unidos da América.

Valepar

Valepar S.A.

VBC Energia

VBC Energia S.A.

VBC Participações

VBC Participações S.A.

521 Participações

521 Participações S.A.

5

Pública

Primária

de

Ações

INFORMAÇÕES SOBRE A OFERTA

COMPOSIÇÃO ATUAL DO CAPITAL SOCIAL

Conforme ata da Assembléia Geral Extraordinária realizada em 10 de novembro de 2004, a composição de

nosso capital social é a seguinte:

Subscrito/Integralizado (1)

Espécie e classe

Quantidade

Ordinárias

15.333.063

Preferenciais

14.812.576

30.145.639

Total(1)

(1)

Todas as ações emitidas foram integralizadas.

Valor (R$) milhoões

508,6

491,4

1.000,00

Após a conclusão da Oferta, a composição de nosso capital social será a seguinte(1):

Subscrito/Integralizado

Quantidade

Espécie e classe

Ordinárias

15.333.063

Preferenciais

24 861 122

Total

40 194 185

(1)

Sem considerar a Opção de Ações Adicionais

Valor (R$)

[•]

[•]

[•]

O quadro abaixo indica a quantidade de Ações Preferenciais detidas por acionistas da Companhia, na data

deste Prospecto, e após a conclusão da Oferta:

Acionistas

Grupo Controlador (1)

Grupo Espírito Santo

Mercado (free float)

Total

Ações Preferenciais

Ações

501.247

3.163.394

11.147.935

14.812.576

(%)

3,38

21,36

75,26

100

Ações Preferenciais após a Oferta

Ações

(%)

[•]

[•]

[•]

[•]

[•]

[•]

[•]

[•]

_______________

(1)

Não estão incluídas as ações preferenciais detidas pelos membros do Conselho de Administração, Diretoria e Conselho Fiscal, na quantidade de

125.069 ações preferenciais, representando 0,84% da totalidade de ações preferenciais da Companhia.

CARACTERÍSTICAS E PRAZOS

Descrição da Oferta

A Oferta compreende a distribuição pública primária a ser realizada no Brasil, em mercado de balcão não organizado,

de, inicialmente, 10.048.546 (dez milhões, quarenta e oito mil, quinhentas e quarenta e seis) Ações Preferenciais, cuja

emissão será feita dentro do limite de capital autorizado previsto em nosso Estatuto Social, com a exclusão do direito

de preferência dos atuais acionistas da Companhia (“Acionistas da Companhia”), nos termos do artigo 172 da Lei das

Sociedades por Ações e dos parágrafos 1º e 2º do artigo 6º do Estatuto Social da Companhia. Não obstante a exclusão

do direito de preferência dos atuais Acionistas da Companhia, os mesmos contarão com alocação prioritária das Ações

Preferenciais objeto da Oferta, sem considerar as Ações Adicionais (abaixo definidas), de forma a permitir a

manutenção de suas participações no capital social da Companhia, conforme descrito no terceiro parágrafo do item

“Atendimento Prioritário aos Acionistas da Companhia” abaixo.

Serão também realizados simultaneamente esforços de venda das Ações Preferenciais nos Estados Unidos da América,

com base em isenções de registros previstas no Securities Act e nos demais países (exceto nos Estados Unidos da

América), com base na Regulation S do Securities Act, editada pela SEC e sua regulamentação. Os referidos esforços

de venda nos Estados Unidos da América visarão exclusivamente investidores institucionais qualificados, conforme

definido na Rule 144A editada pela SEC, que também sejam compradores qualificados (qualified institutional buyers),

conforme definido pelo Investment Company Act. Os investidores institucionais estrangeiros, que também sejam

compradores qualificados nos Estados Unidos da América, e os investidores institucionais estrangeiros fora dos

Estados Unidos da América (e que não sejam “pessoas dos Estados Unidos da América”, conforme definido pelo

Securities Act), junto aos quais serão empreendidos esforços de venda no exterior, deverão ser registrados na CVM,

nos termos previstos na Instrução CVM n° 325, de 27 de janeiro de 2000, e na Resolução do Conselho Monetário

Nacional nº 2.689, de 26 de janeiro de 2000 ("Investidores Institucionais Estrangeiros").

6

Nos termos do artigo 24 da Instrução CVM n.º 400/03, a quantidade total das Ações Preferenciais objeto da

Oferta poderá ser acrescida de um lote adicional de até 1.507.281 (um milhão, quinhentas e sete mil, duzentas e

oitenta e uma) Ações Preferenciais de emissão da Companhia, representativas de até 15% (quinze por cento) das

Ações Preferenciais objeto da Oferta (“Ações Adicionais”), as quais serão destinadas exclusivamente a atender

um eventual excesso de demanda que venha a ser constatado no decorrer da Oferta, com o conseqüente aumento

do número de Ações Preferenciais a serem emitidas na distribuição primária (“Opção de Ações Adicionais”). O

referido acréscimo será representado por uma opção de distribuição de lote suplementar de Ações Preferenciais

para tal fim concedida pela Companhia aos Coordenadores, que poderá ser exercida a critério dos

Coordenadores através do Coordenador Líder no prazo de até 30 (trinta) dias a contar da data de publicação do

anúncio de início da Oferta ("Anúncio de Início"). Na hipótese de exercício da Opção de Ações Adicionais, as

Ações Adicionais serão emitidas através de deliberação do Conselho de Administração da Companhia, dentro do

limite de capital autorizado previsto no Estatuto Social da Companhia, com a exclusão do direito de preferência

dos atuais acionistas da Companhia, nos termos do artigo 172 da Lei das Sociedades por Ações e dos parágrafos

1º e 2º do artigo 6º do Estatuto Social da Companhia, e sem alocação prioritária dos atuais Acionistas da

Companhia na subscrição dessas Ações Adicionais.

Sem prejuízo do exercício da Opção de Ações Adicionais, a quantidade de Ações Preferenciais inicialmente

ofertada poderá, a critério da Companhia, ser aumentada em até 20% do total das Ações Preferenciais, conforme

disposto no artigo 14, parágrafo 2º, da Instrução CVM n.º 400/03. Caso essas ações sejam emitidas, ficará excluído

o direito de preferência dos atuais Acionistas da Companhia e não haverá alocação prioritária dos mesmos.

A Oferta será coordenada pelo CSFB, Pactual, Bradesco e pelo BES. Para os fins do disposto na Instrução

CVM nº 400/03, o CSFB é o Coordenador Líder da presente Oferta.

Quantidade, Valor, Classe e Espécie dos Valores Mobiliários

Na hipótese de não haver exercício da Opção de Ações Adicionais:

Espécie e classe

Quantidade

Preferenciais

10.048.546

Preço de distribuição Montante

por ação (R$)

(R$)

[•]

[•]

Recursos líquidos

(R$)

[•]

Na hipótese de haver exercício integral da Opção de Ações Adicionais:

Espécie e classe

Quantidade

Preferenciais

11.555.827

Preço de distribuição Montante

por ação (R$)

(R$)

[•]

[•]

Recursos líquidos

(R$)

[•]

Preço de Emissão

O preço de emissão das Ações Preferenciais será fixado após (a) a efetivação dos Pedidos de Reserva (abaixo

definido) de Ações Preferenciais no Período de Reserva e (b) a finalização do procedimento de coleta de

intenções de investimento ("Procedimento de Bookbuilding"), a ser conduzido no Brasil, pelo CSFB e pelo

Pactual, em consonância com o disposto no artigo 44 da Instrução CVM n.º 400/03, tendo como parâmetro a

cotação das ações preferenciais da Companhia na BOVESPA, na data de fixação do preço de emissão das

Ações Preferenciais, admitido ágio ou deságio sobre o preço médio ponderado de cotação das Ações

Preferenciais na BOVESPA naquela data, em função das condições de mercado, nos termos do disposto no

Artigo 170, Parágrafo Primeiro, Inciso III, da Lei das Sociedades por Ações (“Preço por Ação”). Nos termos

do Artigo 170, Parágrafo 7.°, da Lei das Sociedades por Ações, a escolha do critério de valor de mercado das

ações da Companhia para a determinação do preço de emissão das Ações Preferenciais, tomando-se por base

a cotação das ações preferenciais de emissão da Companhia na BOVESPA, é justificada, tendo em vista

tratar-se de uma distribuição pública, em que o Procedimento de Bookbuilding reflete o valor pelo qual os

investidores apresentam suas intenções de compra sendo, portanto, o critério mais apropriado para determinar

o preço justo das Ações Preferenciais. O preço de emissão das Ações Preferenciais será aprovado pelo

Conselho de Administração antes da concessão do registro da presente Oferta pela CVM.

7

Os Acionistas da Companhia que efetivarem Pedidos de Reserva não participarão diretamente do

Procedimento de Bookbuilding e, portanto, do processo de determinação do preço de emissão das Ações

Preferenciais, devendo tais Acionistas da Companhia observar que o preço de subscrição poderá ser diferente,

inferior ou superior, em relação às cotações das ações preferenciais de emissão da Companhia na BOVESPA,

na data da definição do preço de emissão das Ações Preferenciais ou na realização do respectivo Pedido de

Reserva (abaixo definido).

Preço

Comissões (1)

Recursos líquidos para o

(R$)

emissor (1) (R$)

(R$)

Por Ação Preferencial

[•]

[•]

[•]

(1)

Sem a dedução das despesas incorridas por nós e sem levar em conta o exercício das Opções.

Custos de Distribuição

Abaixo segue descrição dos custos relativos à Oferta:

Comissões e Taxa

Comissão de Coordenação

Comissão de Colocação

Comissão de Garantia Firme de Subscrição / Aquisição

Total Comissões

Despesas de Registro e Listagem da Oferta

Outras Despesas (1)

Total (2)

Valor (R$)

[•]

[•]

[•]

[•]

[•]

[•]

[•]

(%) em Relação ao

Valor Total da Oferta

[•]

[•]

[•]

[•]

[•]

[•]

[•]

(1) Custos estimados com advogados, consultores e publicidade da Oferta.

(2) Sem levar em consideração o exercício das Opções.

Aprovações Societárias

A autorização para realização do aumento de capital da Companhia e a realização da distribuição primária da

Oferta foram aprovadas em reuniões do Conselho de Administração, realizadas em 27 de outubro de 2004 e

26 de novembro de 2004.

Em 10 de novembro de 2004, foi realizada Assembléia Geral Extraordinária da Companhia a qual aprovou a

modificação de seu Estatuto Social permitindo a exclusão do direito de preferência dos atuais Acionistas

da Companhia.

A fixação do Preço por Ação será aprovada em reunião do Conselho de Administração a ser realizada em [•]

de [•] de 2004.

Reserva de Capital

Não haverá destinação de recursos para formação de reserva de capital.

8

Histórico de Preços das Ações Preferenciais

As tabelas a seguir apresentam os preços de venda máximos, médios e mínimos das ações preferenciais da

Companhia no fechamento do pregão da BOVESPA, para os períodos indicados:

2000 .........................................................

2001 .........................................................

2002 .........................................................

2003 .........................................................

Máximo

73,82

63,00

41,50

63,00

BOVESPA

Reais por ação preferencial

Médio

60,55

43,07

29,55

36,61

Mínimo

50,42

23,50

21,50

27,50

Máximo

BOVESPA

Reais por ação preferencial

Médio

Mínimo

2002

Primeiro Trimestre ....................................

Segundo Trimestre ....................................

Terceiro Trimestre.....................................

Quarto Trimestre .......................................

41,50

39,00

26,50

29,00

38,39

32,28

24,13

24,06

34,50

26,00

21,50

21,50

2003

Primeiro Trimestre ....................................

Segundo Trimestre ....................................

Terceiro Trimestre.....................................

Quarto Trimestre .......................................

35,00

34,50

42,00

63,00

31,13

32,46

35,62

46,98

27,50

30,50

30,50

39,00

2004

Primeiro Trimestre ....................................

Segundo Trimestre ....................................

Terceiro Trimestre.....................................

69,00

75,00

83,79

65,38

58,43

68,20

59,50

52,00

51,60

Junho de 2004 ...........................................

Julho de 2004 ............................................

Agosto de 2004 .........................................

Setembro de 2004......................................

Outubro de 2004........................................

Novembro de 2004(até 25.11.2004) ..........

Máximo

58,00

59,70

74,70

83,79

83,70

81,85

BOVESPA

Reais por ação preferencial

Médio

54,88

56,17

67,64

80,80

74,03

77,09

Mínimo

53,00

51,60

61,30

74,49

68,00

68,00

_____________

Fonte: Economática Ltda.

Em [•] de dezembro de 2004, o preço de fechamento de nossas ações preferenciais na BOVESPA foi de R$[•]

por ação.

Público Alvo da Oferta

Os Coordenadores e as Corretoras Consorciadas realizarão a colocação das Ações Preferenciais, nos termos

da Instrução CVM nº 400/03, exclusivamente junto aos Acionistas da Companhia que venham a realizar

Pedido de Reserva (abaixo definido) de Ações Preferenciais. Adicionalmente, os Coordenadores realizarão a

colocação das Ações Preferenciais junto a Investidores Institucionais (abaixo definidos). Em ambos os casos

serão observadas as condições descritas abaixo.

9

Cronograma e Procedimentos da Oferta

Cronograma da Oferta

O cronograma previsto para a realização da Oferta é o seguinte:

Ordem dos

Eventos

1

2

Data Prevista (1)

•

•

•

•

3

4

•

•

•

•

•

•

5

•

•

•

6

7

•

•

8

•

(1)

Publicação do Aviso ao Mercado

Início do Roadshow

Início do Período de Reserva para Acionistas da

Companhia que não sejam Acionistas Vinculados

Data única para Pedido de Reserva de Acionistas

Vinculados (abaixo definido)

Início de Procedimento de Bookbuilding

Encerramento do Período de Reserva para Acionistas da

Companhia

Encerramento do Roadshow

Encerramento do Procedimento de Bookbuilding

Fixação do Preço de Emissão por Ação Preferencial

Assinatura do Contrato de Distribuição e do Placement

Agency Agreement

Registro da Oferta

Publicação do Anúncio de Início

Início do Prazo para o Exercício da Opção de Ações

Adicionais

Data de Liquidação da Oferta

Fim do Prazo para o Exercício da Opção de Ações

Adicionais

Publicação do Anúncio de Encerramento

•

•

•

29 de novembro de 2004

29 de novembro de 2004

6 de dezembro de 2004

•

6 de dezembro de 2004

•

•

6 de dezembro de 2004

10 de dezembro de 2004

•

•

•

•

14 de dezembro de 2004

14 de dezembro de 2004

14 de dezembro de 2004

14 de dezembro de 2004

•

•

•

15 de dezembro de 2004

15 de dezembro de 2004

15 de dezembro de 2004

•

•

20 de dezembro de 2004

19 de janeiro de 2005

•

20 de janeiro de 2005

Todas as datas previstas acima são meramente indicativas e estão sujeitas a alterações e adiamentos.

Procedimentos da Oferta

Após a concessão do competente registro pela CVM, a publicação do Anúncio de Início e a disponibilização

do Prospecto Definitivo, a distribuição pública primária será efetuada pelos Coordenadores e pelas Corretoras

Consorciadas, em mercado de balcão não organizado, nos termos previstos no artigo 21 da Instrução CVM nº

400/03, observado o disposto abaixo.

Pedido de Reserva

Atendimento Prioritário aos Acionistas da Companhia

Será concedido exclusivamente aos Acionistas da Companhia o prazo de 5 dias úteis, a ser iniciado em 6 de

dezembro de 2004, inclusive, e encerrado em 10 de dezembro de 2004, inclusive ("Período de Reserva"), para

a realização de pedido de reserva, mediante o preenchimento de formulário específico ("Pedido de Reserva"),

destinado à subscrição de Ações Preferenciais nas condições descritas abaixo, junto às dependências dos

Coordenadores ou das Corretoras Consorciadas indicadas abaixo. Os Acionistas da Companhia que forem

correntistas do Bradesco e que também tiverem as suas ações custodiadas no Bradesco poderão

realizar seu Pedido de Reserva junto a qualquer agência do Bradesco localizada no território nacional

ou junto às Corretoras Consorciadas. Os demais Acionistas da Companhia, que forem minoritários,

poderão ser atendidos pelas Corretoras Consorciadas.

A reserva dos Acionistas da Companhia que sejam considerados pessoas vinculadas à Oferta, nos termos do artigo 55

da Instrução CVM nº 400/03 (“Acionistas Vinculados”), será realizada exclusivamente no dia 6 de dezembro. Os

Acionistas Controladores da Companhia, a Gespar e o Jampur – Trading Internacional, Lda. realizarão seus Pedidos de

Reserva exclusivamente no dia 6 de dezembro de 2004 junto ao Coordenador Líder.

10

Será assegurado a cada Acionista da Companhia que fizer o seu Pedido de Reserva, a subscrição do número de Ações

Preferenciais objeto da Oferta (sem considerar as Ações Adicionais) necessário à manutenção da proporção de sua

participação no capital social da Companhia, conforme sua posição de custódia na CBLC, verificada após a liquidação

em 03 de dezembro de 2004, das operações efetuadas até o pregão da BOVESPA de 30 de novembro de 2004 e/ou a

posição de custódia verificada em 30 de novembro de 2004 na instituição depositária das ações da Companhia

("Limite Máximo de Subscrição de Ações Preferenciais"), desde que os Acionistas da Companhia, ao fazerem seus

Pedidos de Reserva, não o condicionem a um preço máximo de emissão ou, caso o façam, o preço máximo de emissão

condicionante seja igual ou superior ao preço de emissão das Ações Preferenciais.

Os Acionistas Controladores da Companhia e o Grupo Espírito Santo informaram aos Coordenadores que têm a

intenção de efetivar os seus respectivos Pedidos de Reserva “a mercado” para subscrever Ações Preferenciais nesta

Oferta de modo a subscrever seus respectivos Limites Máximos de Subscrição de Ações Preferenciais. Não

obstante, para permitir que a quantidade de Ações destinada aos Investidores Institucionais (abaixo definidos) seja

de, no mínimo, 36,3512% da Oferta, a quantidade de ações objeto dos Pedidos de Reserva dos Acionistas

Controladores poderá ser reduzida ou cancelada a critério exclusivo do Coordenador Líder e do Pactual.

Cada Acionista da Companhia interessado em participar da Oferta deverá realizar seu Pedido de Reserva e informar,

para tanto, a quantidade de Ações Preferenciais que pretende subscrever. Os Pedidos de Reserva nos quais a

quantidade de Ações Preferenciais exceder o Limite Máximo de Subscrição de Ações Preferenciais serão

automaticamente cancelados. Os Coordenadores poderão cancelar Pedidos de Reserva de Acionistas da Companhia

que sejam residentes e domiciliados no exterior, caso a subscrição de Ações Preferencias na Oferta por estes

investidores esteja em desacordo com as leis e regulamentos de suas respectivas jurisdições.

Os Coordenadores recomendam fortemente que os Acionistas da Companhia interessados na efetivação

de reserva no decorrer do Período de Reserva leiam, atenta e cuidadosamente, os termos e condições

estipulados no texto do instrumento de Pedido de Reserva, especialmente no que diz respeito aos

procedimentos relativos ao pagamento do preço de subscrição e à liquidação da Oferta, bem como as

informações constantes deste Prospecto.

Não há valor mínimo exigido para a efetivação do Pedido de Reserva pelos Acionistas da Companhia, nem

tampouco há exigência de depósito prévio do valor do investimento pretendido como condição de eficácia

para a efetivação do Pedido de Reserva. Cada Pedido de Reserva deve ser realizado pelo Acionista da

Companhia, de maneira irrevogável e irretratável, observadas as seguintes condições:

(a) ao efetivar o seu Pedido de Reserva, o Acionista da Companhia deverá informar o número de

ações que pretende subscrever, observado o limite máximo necessário à manutenção da proporção de

sua participação no capital social da Companhia, conforme sua posição de custódia na CBLC,

verificada após a liquidação em 03 de dezembro de 2004, das operações efetuadas até o pregão da

BOVESPA de 30 de novembro de 2004 e/ou a posição de custódia verificada em 30 de novembro de

2004 na instituição depositária das ações da Companhia;

(b) recomenda-se aos Acionistas da Companhia verificar com a Corretora Consorciada de sua

preferência, antes de realizar seu Pedido de Reserva, se esta, a seu exclusivo critério, exigirá a

manutenção de recursos em conta de investimento aberta e/ou mantida junto a mesma, para fins de

garantia do Pedido de Reserva solicitado;

(c) após a publicação do Anúncio de Início, o início do período de distribuição da Oferta e a

disponibilização do Prospecto Definitivo, a quantidade de Ações Preferenciais subscritas e o

respectivo valor de pagamento da subscrição serão confirmados ao Acionista pelo Coordenador ou

pela Corretora Consorciada, conforme o caso, junto ao qual o Pedido de Reserva tenha sido

realizado, até às 12:00 horas do dia seguinte da data de publicação do Anúncio de Início;

(d) na Data de Liquidação, cada Coordenador ou Corretora Consorciada, conforme o caso, junto ao

qual o Pedido de Reserva tenha sido realizado, entregará a cada Acionista da Companhia que com ele

tenha feito a reserva, o número de Ações Preferenciais objeto do Pedido de Reserva;

11

(e) observado o Limite Máximo de Subscrição de Ações Preferenciais, será assegurado o

atendimento prioritário da totalidade dos Pedidos de Reserva dos Acionistas da Companhia e,

portanto, não será realizado rateio entre os Acionistas, sendo que as Ações Preferenciais

remanescentes após o atendimento dos Acionistas da Companhia serão destinadas aos Investidores

Institucionais (abaixo definidos);

(f) na hipótese de ser verificada divergência relevante entre as informações constantes deste

Prospecto e do Prospecto Definitivo que altere substancialmente o risco assumido pelo Acionista da

Companhia, ou a sua decisão de investimento, poderá referido Acionista desistir do Pedido de

Reserva após o início do período de distribuição da Oferta, sem nenhum ônus para o Acionista. Nesta

hipótese, o Acionista deverá informar sua decisão de desistência do Pedido de Reserva ao

Coordenador ou a Corretora Consorciada junto à qual efetuou o Pedido de Reserva, em conformidade

com os termos e no prazo previsto no respectivo Pedido de Reserva;

(g) na hipótese de resilição do Contrato de Coordenação, Garantia Firme de Subscrição e Colocação de

Ações Preferenciais de Emissão da Companhia ("Contrato de Distribuição"), os Pedidos de Reserva serão

automaticamente cancelados e o respectivo Coordenador ou Corretora Consorciada, conforme o caso,

comunicará ao Acionista que com ele tinha realizado o Pedido de Reserva, o cancelamento da Oferta, o

que ocorrerá, inclusive, através de publicação de comunicado ao mercado; e,

(h) cada Acionista poderá efetuar Pedido de Reserva em apenas um dos Coordenadores ou Corretoras

Consorciadas ou nas agências do Bradesco, conforme o caso.

O prazo para a subscrição e colocação das Ações Preferenciais é de até 3 (três) dias úteis, contados a partir da

data de publicação do Anúncio de Início. A liquidação financeira da Oferta está prevista para o terceiro dia

útil após a data de publicação do Anúncio de Início (“Data de Liquidação”). Não serão negociados recibos de

subscrição de Ações Preferenciais durante o Prazo de Distribuição das Ações.

Investidores Institucionais

As sobras de Ações Preferenciais mencionadas no item (e) da Seção "Pedido de Reserva" acima, que não

forem destinadas aos Acionistas da Companhia que venham a realizar Pedidos de Reserva no Período de

Reserva, serão destinadas à colocação pública junto a Investidores Institucionais (abaixo definidos) clientes

dos Coordenadores da Oferta, não sendo admitidas para estes Investidores Institucionais reservas antecipadas

e inexistindo valores mínimos ou máximos de investimento.

Consideram-se investidores institucionais, para os fins da presente Oferta, as pessoas físicas ou jurídicas

residentes no Brasil que possuam investimentos financeiros em valor superior a R$ 300.000,00 (trezentos mil

reais), os clubes de investimento registrados na BOVESPA, nos termos da regulamentação em vigor, os

fundos de investimentos, os fundos de pensão, as entidades administradoras de recursos de terceiros

registradas na CVM, as entidades autorizadas a funcionar pelo Banco Central do Brasil, os condomínios

destinados à aplicação em carteira de títulos e valores mobiliários registrados na CVM e/ou na BOVESPA, as

seguradoras, as entidades de previdência complementar e de capitalização, as entidades abertas e fechadas de

previdência privada, as pessoas jurídicas não financeiras com patrimônio líquido superior a R$ 5.000.000,00

(cinco milhões de reais), bem como os Investidores Institucionais Estrangeiros ("Investidores Institucionais").

O plano de distribuição das Ações Preferenciais organizado para a Oferta pelos Coordenadores, com a

expressa anuência da Companhia, leva em conta as relações com clientes e outras considerações de natureza

comercial ou estratégica dos Coordenadores e da Companhia, observado que os Coordenadores deverão

assegurar a adequação do investimento ao perfil de risco de seus clientes, bem como o tratamento justo e

eqüitativo aos investidores, nos termos do artigo 33, parágrafo 3º, da Instrução CVM nº 400/03.

12

Caso o número de Ações Preferenciais objeto de ordens recebidas de Investidores Institucionais durante o Procedimento

de Bookbuilding exceda o total de Ações Preferenciais remanescentes após o atendimento dos Pedidos de Reserva dos

Acionistas da Companhia, terão prioridade no atendimento de suas respectivas ordens os Investidores Institucionais que, a

critério dos Coordenadores e da Companhia, melhor atendam o objetivo desta Oferta de criar uma base diversificada de

acionistas formada por Investidores Institucionais com diferentes critérios de avaliação sobre as perspectivas, ao longo do

tempo, da Companhia, seu setor de atuação e a conjuntura macroeconômica brasileira e internacional.

Os Investidores Institucionais deverão realizar a subscrição de Ações Preferenciais mediante o pagamento à

vista, em moeda corrente nacional, no ato da subscrição.

A data de início do período de distribuição da Oferta será divulgada mediante a publicação do Anúncio de

Início, em conformidade com o previsto no parágrafo único do artigo 52 da Instrução CVM nº 400.

Caso as Ações Preferenciais alocadas não tenham sido totalmente liquidadas no prazo de até 3 (três) dias úteis, contado

a partir da data da publicação do Anúncio de Início, os Coordenadores deverão subscrever, pelo preço a ser indicado

no Anúncio de Início, ao final de tal prazo, a totalidade do saldo resultante da diferença entre o número de Ações

Preferenciais objeto da garantia firme por eles prestada e o número de Ações Preferenciais efetivamente colocadas no

mercado e liquidadas pelos investidores que as subscreveram, observado o limite da garantia firme de subscrição

prestada individualmente por cada Coordenador, de forma a garantir a colocação da totalidade das Ações Preferenciais

objeto da Oferta.

O prazo de distribuição das Ações Preferenciais é de até 6 (seis) meses, contado a partir da data de publicação

do Anúncio de Início, conforme dispõe o Artigo 18, da Instrução CVM n.º 400/03, ou até a data de publicação

do anúncio de encerramento de distribuição pública primária de ações preferenciais de emissão da Companhia

(respectivamente, "Anúncio de Encerramento" e "Prazo de Distribuição"), o que ocorrer primeiro.

Em caso de exercício da garantia firme e posterior revenda das Ações Preferenciais junto ao público pelos

Coordenadores durante o Prazo de Liquidação, o preço de revenda será o preço de mercado das Ações

Preferenciais, limitado, entretanto, ao Preço por Ação, ressalvada a atividade de estabilização, que poderá ser

realizada nos termos do Instrumento Particular de Contrato de Prestação de Serviços de Estabilização de

Preço de Ações Preferenciais Emitidas pela Bradespar S.A. Para maiores informações sobre a garantia firme,

veja “– Contrato de Distribuição – Garantia Firme”.

O término da Oferta e seu resultado serão anunciados mediante a publicação de Anúncio de Encerramento,

em conformidade com o artigo 29 da Instrução CVM nº 400/03.

O investimento em ações representa um investimento de risco, posto que é um investimento em renda

variável e, assim, os investidores que pretendam investir nas Ações Preferenciais estão sujeitos a

diversos riscos, inclusive aqueles relacionados à volatilidade do mercado de capitais. Veja a Seção

“Fatores de Risco”.

Contrato de Distribuição

A Companhia celebrará, com os Coordenadores e a CBLC (como interveniente anuente) o Contrato de

Distribuição. De acordo com os termos do Contrato de Distribuição, os Coordenadores concordaram em

distribuir, inicialmente, em regime de garantia firme de subscrição, de maneira não solidária, as quantidades

de Ações Preferenciais indicadas na tabela abaixo:

Número de Ações

Coordenador Líder

[•]

Pactual

[•]

Bradesco

[•]

BES

[•]

Total ..................................................................................... [•]

13

Foram contratados o Credit Suisse First Boston LLC, o Pactual Capital Corporation e o Banco Espírito Santo

de Investimento, S.A. ("Agentes de Colocação Internacionais") para realizarem, exclusivamente no exterior,

através do Placement Agency Agreement, esforços de venda das Ações Preferenciais exclusivamente junto a

Investidores Institucionais Estrangeiros. As Ações Preferenciais que forem objeto de esforços de venda no

exterior pelos Agentes de Colocação Internacionais, junto a Investidores Institucionais Estrangeiros, serão

obrigatoriamente subscritas, pagas e liquidadas junto ao Coordenador Líder, ao Pactual e ao BES.

Segundo o Contrato de Distribuição, os Coordenadores estão autorizados a celebrar contratos de adesão com

as Corretoras Consorciadas para a participação destas na Oferta.

De acordo com o Contrato de Distribuição e com o Placement Agency Agreement, a Companhia irá se obrigar

a indenizar os Coordenadores e seus Agentes de Colocação Internacional, respectivamente, contra

determinadas contingências, inclusive contingências resultantes das regras do Securities Act.

A tabela abaixo indica o Preço por Ação, o valor total da Oferta, a comissão a ser paga por nós aos Coordenadores,

bem como a demonstração dos recursos auferidos por nós na Oferta.

Sem o Exercício da Opção

de Distribuição de Lote

Suplementar

Com o Exercício Integral

da Opção de Distribuição

de Lote Suplementar

Preço ............................................................... [•]

[•]

[•]

Comissões ........................................................ [•]

[•]

[•]

Custo ................................................................ [•]

[•]

[•]

Recursos para Bradespar, sem dedução de

custos da distribuição ...................................... [•]

[•]

[•]

(em Reais)

Por

Ação

Garantia Firme

De acordo com o Contrato de Distribuição, a colocação da totalidade das Ações Preferenciais objeto da Oferta será

realizada em regime de garantia firme de subscrição, não solidária. A garantia firme consiste na obrigação de realizar a

subscrição do saldo das Ações Preferenciais não liquidadas pelos Acionistas da Companhia e pelos Investidores

Institucionais até a Data da Liquidação, por cada um dos Coordenadores, pelo Preço de Venda, nas respectivas

quantidades indicadas acima. Tal garantia é vinculante a partir da celebração do Contrato de Distribuição, o qual será

assinado somente após a conclusão do Procedimento de Bookbuilding.

Restrições à Negociação de Ações Preferenciais (Lock-up)

A Companhia, os Acionistas Controladores, administradores e o Grupo Espírito Santo concordarão que não

irão vender ou transferir quaisquer Ações Preferenciais no prazo de 180 (cento e oitenta) dias a contar da data

deste Prospecto sem o consentimento prévio por escrito do Coordenador Líder, na qualidade de representante

dos Coordenadores. Especificamente, a Companhia concorda, sujeito a determinadas exceções, que não irá,

direta ou indiretamente:

•

•

•

•

•

•

•

oferecer, empenhar, vender ou contratar a venda de quaisquer Ações Preferenciais;

vender qualquer opção ou contrato para compra de quaisquer Ações Preferenciais;

comprar qualquer opção ou contrato para venda de Ações Preferenciais;

conceder qualquer opção, direito ou bônus de subscrição para venda de Ações Preferenciais;

emprestar ou dispor ou transferir de qualquer outra forma quaisquer Ações Preferenciais;

solicitar ou requerer arquivamento de pedido de registro relativo as Ações Preferenciais; ou

celebrar qualquer instrumento de swap ou outros acordos que transferem a outra pessoa, no todo ou

em parte, qualquer dos direitos patrimoniais relativos às Ações Preferenciais, independentemente de

qualquer destas operações de swap serem efetivamente liquidadas mediante a entrega de ações ou

quaisquer outros valores mobiliários, em dinheiro, ou de outra forma.

14

Estas disposições de restrição de venda de ações aplicam-se a Ações Preferenciais e a valores mobiliários

conversíveis em, permutáveis por ou que admitam pagamento mediante entrega de, Ações Preferenciais.

Estabilização do Preço de Ações Preferenciais

O Coordenador Líder, por intermédio da Credit Suisse First Boston S.A. Corretora de Títulos e Valores

Mobiliários, poderá realizar atividades de estabilização do preço de Ações Preferenciais na BOVESPA. As

atividades de estabilização poderão ser realizadas no prazo de até 30 (trinta) dias, contados da data do

Prospecto Definitivo. Para tal fim, será celebrado contrato de prestação de serviços de estabilização de preço

das Ações Preferenciais, conforme minuta a ser previamente aprovada pela CVM e pela BOVESPA.

As atividades de estabilização de preço das Ações Preferenciais poderão ser exercidas ao exclusivo critério do

Coordenador Líder. Além disso, não podemos prever o alcance dos efeitos das operações de estabilização

sobre o preço das Ações Preferenciais.

Direitos, Vantagens e Restrições de Ações Preferenciais

As Ações Preferenciais a serem subscritas durante a Oferta apresentam direitos e características iguais às

ações preferenciais em circulação, a saber:

(i)

prioridade no reembolso de capital, sem prêmio, em relação às ações ordinárias de emissão

da Companhia, em caso de liquidação da Companhia;

(ii)

direito ao recebimento de dividendos, por ação preferencial, 10% (dez por cento) maiores do

que os atribuídos a cada ação ordinária de emissão da Companhia; e

(iii)

atribuição de dividendos e todos os demais benefícios que forem conferidos aos demais

detentores de ações preferenciais de emissão da Companhia a partir da Data de Liquidação,

nos termos do previsto no Estatuto Social da Companhia, na Lei das Sociedades por Ações e

no Regulamento de Listagem dos Níveis 1 e 2 de Práticas Diferenciadas de Governança

Corporativa da Bolsa de Valores de São Paulo – BOVESPA ("BOVESPA"), referente à

listagem pela Companhia de suas ações no Nível 1 da BOVESPA.

As Ações Preferenciais a serem emitidas não possuem direito de voto, exceto em circunstâncias especiais e

limitadas, nas Assembléias Gerais da Companhia.

Negociação das Ações Preferenciais

Nossas ações ordinárias e ações preferenciais começaram a ser negociadas na BOVESPA em 10 de agosto de

2000, sob os símbolo “BRAP3” e “BRAP4”. Nossas ações ordinárias e ações preferenciais são negociadas no

segmento Nível 1 de Práticas Diferenciadas de Governança Corporativa da BOVESPA. Para maiores

informações sobre a negociação das Ações Preferenciais na BOVESPA, consulte uma sociedade corretora de

valores mobiliários autorizada a operar na BOVESPA.

Alteração das Circunstâncias, Revogação ou Modificação

Poderemos requerer que a CVM nos autorize a modificar ou cancelar a Oferta, caso ocorram alterações posteriores,

substanciais e imprevisíveis nas circunstâncias inerentes à Oferta existentes na data do pedido de registro de

distribuição, que resulte em um aumento relevante nos riscos por nós assumidos. Adicionalmente, poderemos

modificar, a qualquer tempo, a Oferta, a fim de melhorar seus termos e condições para os investidores, conforme

disposto no parágrafo 3o do artigo 25 da Instrução CVM n.º 400. Caso o requerimento de modificação nas condições

da Oferta seja aceito pela CVM, o prazo para distribuição das Ações Preferenciais poderá ser adiado em até 90

(noventa) dias, contados da aprovação do pedido de registro. Se a Oferta for cancelada, os atos de aceitação anteriores

e posteriores ao cancelamento serão considerados ineficazes.

15

A revogação da Oferta ou qualquer modificação deferida pela CVM na Oferta será imediatamente divulgada

por meio do jornal Valor Econômico, veículo também usado para divulgação do Aviso ao Mercado e do

Anúncio de Início, conforme disposto no artigo 27 da Instrução CVM n.º 400 (“Anúncio de Retificação”).

Após a publicação do Anúncio de Retificação, os Coordenadores só aceitarão ordens no Procedimento de

Bookbuilding e Pedidos de Reserva daqueles investidores que indicarem em campo específico estarem cientes

dos termos do Anúncio de Retificação. Os investidores que já tiverem aderido à Oferta serão considerados

cientes dos termos do Anúncio de Retificação quando, passados 5 (cinco) dias úteis de sua publicação, não

revogarem expressamente suas ordens no Procedimento Bookbuilding ou Pedidos de Reserva. Nesta hipótese,

os Coordenadores da Oferta presumirão que os investidores pretendem manter a declaração de aceitação.

Em qualquer hipótese, a revogação torna ineficaz a Oferta e os atos de aceitação anteriores ou posteriores,

devendo ser restituídos integralmente aos investidores aceitantes os valores dados em contrapartida às Ações

Preferenciais, sem qualquer acréscimo, conforme disposto no artigo 26 da Instrução CVM n.º 400, sendo

permitida a dedução do valor relativo à CPMF.

Relacionamento entre a Companhia e os Coordenadores da Oferta

Banco de Investimentos Credit Suisse First Boston S.A.

Além das operações relacionadas com a Oferta, o CSFB mantém relacionamento comercial com a Companhia

de acordo com as práticas usuais de mercado.

Banco Pactual S.A.

Além das operações relacionadas com a Oferta, o Pactual não mantém qualquer relacionamento comercial

com a Companhia.

Banco Bradesco S.A.

O Bradesco é controlado pelo mesmo grupo controlador da nossa Companhia.

Além das operações relacionadas com a Oferta, o Bradesco mantém relacionamento com a Companhia por

meio de operações de banco comercial e de investimentos. O relacionamento comercial se resume à prestação

de serviços de custódia e serviços de seguros em geral, tais como saúde, vida e previdência. Além disso,

empresas ligadas ao Bradesco e alguns fundos de investimento administrados pelo Bradesco são detentores de

algumas debêntures da 2ª emissão da Bradesplan.

O Bradesco é, ainda, locador em contrato de aluguel com a Companhia, referente a locação da área utilizada

por esta como sede.

O relacionamento entre o Bradesco e a Companhia é mantido de acordo com as práticas usuais de mercado.

BES Investimento do Brasil S.A. – Banco de Investimento

O BES é controlado indiretamente por um grupo financeiro titular de ações ordinárias e preferenciais

representativas de 15,98% do capital social atual da Bradespar S.A..

O BES e algumas de suas coligadas mantêm relações comerciais com a Companhia ou com sociedades do

mesmo grupo e prestam serviços de banco de investimento, consultoria financeira e outros serviços para a

Companhia, ou sociedades do grupo, pelos quais receberam ou pretendem receber comissões, de acordo com

as práticas usuais de mercado.

Instituição Financeira Depositária das Ações Preferenciais

A instituição financeira depositária contratada pela Companhia para prestação de serviços de escrituração das

Ações Preferenciais é o Bradesco.

16

INFORMAÇÕES ADICIONAIS

Mantemos o registro de companhia aberta junto à CVM e as informações referentes ao referido registro

encontram-se atualizadas.

Os Coordenadores recomendam aos investidores, antes de tomar qualquer decisão de investimento relativa à Oferta,

a consulta a este Prospecto, que estará à disposição dos interessados a partir de 29 de novembro de 2004, nos

endereços das Instituições Participantes da Oferta mencionadas abaixo. A leitura deste Prospecto possibilita aos

investidores uma análise detalhada dos termos e condições da Oferta e dos riscos a elas inerentes.

Poderão ser obtidas informações adicionais sobre a Oferta e sobre o procedimento de reserva junto ao CSFB,

Pactual, Bradesco ou BES nos endereços abaixo indicados, e, ainda, nas dependências das Corretoras

Consorciadas indicadas no Aviso do Mercado publicado em 29 de novembro de 2004. Este Prospecto está

disponível

nos

sites

www.bradespar.com.br,

www.csfb.com.br,

www.pactual.com.br,

www.shopinvest.com.br, www.besinvestimento.com.br, www.cvm.gov.br, www.bovespa.com.br e

www.cblc.com.br. Informações adicionais sobre as Corretoras Consorciadas credenciadas junto à CBLC

poderão ser obtidas no site da CBLC (www.cblc.com.br).

São as seguintes as dependências dos Coordenadores e Corretoras Consorciadas às quais os Acionistas da

Companhia poderão se dirigir para a realização de reserva de Ações Preferenciais, bem como para a obtenção

de informações adicionais sobre a Oferta:

Coordenadores

Banco de Investimentos Credit Suisse First Boston S.A.

Avenida Brigadeiro Faria Lima, n.o 3.064, 13º andar

São Paulo – SP

Banco Pactual S.A.

Praia de Botafogo, n.º 501, 6º andar – Torre Corcovado

Rio de Janeiro – RJ

Avenida Brigadeiro Faria Lima, n.º 3.729, 6º andar

São Paulo – SP

Banco Bradesco S.A.

Qualquer agência do Bradesco localizada no território nacional.

BES Investimento do Brasil S.A. – Banco de Investimento

Avenida Brigadeiro Faria Lima, n.º 3.729, 8º andar

São Paulo – SP

Corretoras Consorciadas

Dependências das Corretoras Consorciadas indicadas no Aviso ao Mercado.

17

DECLARAÇÃO DA COMPANHIA E DO COORDENADOR LÍDER

A Companhia declara ser responsável pela veracidade, consistência, qualidade e suficiência das informações

prestadas por ocasião do registro e fornecidas ao mercado durante a distribuição pública primária de Ações

Preferências de sua emissão.

Considerando que:

(a) a Companhia e o Coordenador Líder constituíram assessores legais para nos auxiliar na implementação da Oferta;

(b) para tanto, foi efetuada due diligence na Companhia e em suas subsidiárias, iniciada em 6 de outubro de

2004, a qual se encontra, ainda, em andamento;

(c) foram disponibilizados pela Companhia os documentos que esta considerou materialmente relevantes para

a Oferta;

(d) além dos documentos acima mencionados, foram solicitados pelo Coordenador Líder documentos e

informações adicionais relativos à Companhia;

(e) segundo informado pela Companhia, foram disponibilizados pela Companhia, para análise do

Coordenador Líder e seus assessores legais, todos os documentos, bem como foram prestadas todas as

informações, consideradas relevantes sobre os negócios da Companhia e de suas subsidiárias para permitir aos

investidores a tomada de decisão fundamentada sobre a Oferta;

nós e o Coordenador Líder declaramos que este Prospecto contém e o Prospecto Definitivo conterá, na data de

início da Oferta, as informações relevantes necessárias ao conhecimento pelos investidores da Oferta, dos

valores mobiliários a serem ofertados, da Companhia, nossas atividades, situação econômico-financeira, os

riscos inerentes a nossa atividade e quaisquer outras informações relevantes e será elaborado de acordo com

as normas pertinentes.

18

APRESENTAÇÃO DAS INFORMAÇÕES FINANCEIRAS

Elaboramos nossas demonstrações financeiras consolidadas de acordo com as práticas contábeis previstas na

Lei das Sociedades por Ações, as instruções e deliberações prescritas pela CVM e as práticas contábeis

emitidas pelo Instituto dos Auditores Independentes do Brasil, consubstanciadas e definidas como “Práticas

Contábeis Adotadas no Brasil”. Nossas demonstrações financeiras consolidadas são elaboradas em

cumprimento aos artigos 4 e 5 da Lei n.º 9.249, de 26 de dezembro de 1995, que eliminou a correção

monetária das demonstrações financeiras a partir de 1º de janeiro de 1996. Referimo-nos a estas práticas

contábeis, princípios e procedimentos como Práticas Contábeis Adotadas no Brasil.

Demonstrações Financeiras

As seguintes demonstrações financeiras estão incluídas neste Prospecto:

•

•

Demonstrações Financeiras consolidadas da nossa Companhia, relativas aos exercícios sociais encerrados em

31 de dezembro de 2003, 2002 e 2001, as quais foram auditadas pela PricewaterhouseCoopers Auditores

Independentes conforme as normas de auditoria aplicáveis no Brasil; e

Informações Trimestrais da Companhia relativas aos períodos de nove meses encerrados em 30 de setembro

de 2004 e 30 de setembro de 2003, objeto de revisão limitada pela PricewaterhouseCoopers Auditores

Independentes de acordo com as normas específicas estabelecidas pelo Instituto dos Auditores Independentes

do Brasil – IBRACON e com o Conselho Federal de Contabilidade.

Informações Financeiras Consolidado Holding

A fim de facilitar a análise de nossas demonstrações financeiras, apresentamos nas Notas Explicativas de nossas

demonstrações financeiras informações financeiras elaboradas pelo método que chamamos de “Consolidado

Holding”. O método "Consolidado Holding" é a consolidação dos ativos, passivos e resultados de nossas

subsidiárias diretas (definidas como as empresas controladas, nas quais a Bradespar direta ou indiretamente é titular

de direitos de sócio que lhe assegurem a preponderância nas deliberações sociais), existentes em cada data base,

bem como, as demais empresas incorporadas ou alienadas no período, sendo as demais subsidiárias indiretas

(empresas controladas em conjunto) apresentadas como investimento e contabilizadas pelo método de equivalência

patrimonial. Em cada data base nossas subsidiárias integrais eram:

(i)

em 30 de setembro de 2004, Bradesplan e Millennium, bem como a Babié, incorporada pela

Bradesplan em abril de 2004, a Elétron, cindida em março de 2004 (conforme estruturado na

operação de compra de participação do Opportunity), e a Rubi, vendida em maio de 2004;

(ii)

em 31 de dezembro de 2003, Bradesplan, Millennium, Rubi, Babié e Elétron;

(iii)

em 30 de setembro de 2003, Bradesplan, Rubi, Babié, Millennium e Elétron; e

(iv)

em 31 de dezembro de 2002 e 2001, Bradesplan, Babié e Elétron.

De acordo com o método "Consolidado Holding", os empréstimos entre as controladas consolidadas, os

saldos, receitas, despesas e lucro a realizar são eliminados em nossas demonstrações e informações

financeiras. O ágio relativo à aquisição de nossas investidas é apresentado no ativo permanente. Investimentos

e participações minoritárias são apresentados em separado. Acreditamos que esta forma de apresentação de

informações é a que melhor reflete nossa situação financeira, porque este método (1) consolida os resultados

das nossas subsidiárias diretas, criadas para investir em sociedades operacionais; e (2) separa de forma clara

nossos direitos e obrigações dos direitos e obrigações relativos às nossas investidas.

19

Não obstante, o método Consolidado Holding apresenta determinadas diferenças em relação (1) ao critério de

consolidação proporcional, previsto na Instrução CVM n.º 247, de 27 de março de 1996; e (2) às

demonstrações financeiras publicadas pela nossa Companhia. Veja Notas Explicativas n.º 2 e 4 às nossas

demonstrações financeiras relativas ao período encerrado em 30 de setembro de 2004, anexas a este Prospecto

e a Nota Explicativa n.º 2 às nossas demonstrações financeiras relativas ao exercício social encerrado em 31

de dezembro de 2003, também anexas a este Prospecto.

A não ser que seja expressamente indicado o contrário, as informações financeiras constantes deste

Prospecto e a discussão da administração sobre a situação financeira e o resultado das operações estão

baseadas nas informações financeiras elaboradas de acordo com o método "Consolidado Holding".

Auditoria de Subsidiárias

Algumas de nossas subsidiárias não foram auditadas pela PricewaterhouseCoopers, nossos auditores

independentes. Para ter acesso às informações financeiras relacionadas a esses investimentos, estamos

tomando como base, necessariamente, os relatórios de outros auditores independentes de tais subsidiárias.

Esclarecemos, ainda, que os pareceres e relatórios de revisão limitada dos auditores independentes continham:

•

Em relação a VBC Participações para o exercício social encerrado em 31 de dezembro de 2003, 2002 e o

período de 9 meses encerrado em 30 de setembro de 2004: (1) ressalva em relação ao fato de determinadas

de suas subsidiárias terem optado pelo diferimento de variações cambiais passivas líquidas, de acordo com a

Lei 10.305/01, em desacordo com as Práticas Contábeis Adotadas no Brasil; e (2) parágrafo de ênfase

mencionando que determinadas controladas da VBC Participações ajustaram os montantes referentes às

transações de energia realizadas no âmbito do Mercado Atacadista de Energia Elétrica – MAE, com base em

cálculos preparados e divulgados pelo MAE e com base em estimativas das controladas da VBC

Participações. Durante 2004, as controladas indiretas da VBC Participações celebraram acordos com parte de

seus devedores para o recebimentos dos créditos remanescentes. Tais montantes podem estar sujeitos a

modificação dependendo de decisão de processos judiciais em andamento movidos por empresas do setor.

Adicionalmente, com relação ao exercício social encerrado em 31 de dezembro de 2002, parágrafos de

ênfase mencionado: (1) a realização de créditos fiscais estava condicionada diretamente à geração de

resultados tributáveis futuros, que dependiam do sucesso das operações a serem implementadas pela VBC

Participações, tendo em vista as reestruturações societárias desenvolvidas no grupo VBC, a VBC

Participações decidiu reverter estes créditos ficais diretamente no resultado do exercício de 2002, e (2) a

VBC Participações apresenta passivos em excesso aos ativos, sendo que a empresa está analisando opções

visando à recomposição de seu patrimônio líquido.

•

Em relação a VBC Participações para o período de 9 meses encerrado em 30 de setembro de 2004: (1)

parágrafo de ênfase mencionando que suas subsidiárias concessionárias de energia elétrica alteraram

retroativamente à 1º. de janeiro de 2004, a razão de amortização do ágio na aquisição de investimentos e na

incorporação de controladora de 10% ao ano para um percentual anual variável determinado pela projeção de

rentabilidade futura durante os períodos remanescentes de suas concessões e com a conseqüente

reclassificação dos saldos dos ágios do ativo diferido para o ativo imobilizado; e (2) parágrafo de ênfase

mencionando que as demonstrações financeiras relativas ao período encerrado em 30 de setembro de 2004

não contemplam eventuais ajustes que poderão resultar por ocasião do reposicionamento tarifário definitivo

de controladas indiretas da VBC Participações, como resultado de processos de revisão tarifária das

controladas indiretas de distribuição de energia elétrica da VBC Participações, conduzidos pela Agência

Nacional de Energia Elétrica – ANEEL

20

•

Em relação a Net para o exercício social encerrado em 31 de dezembro de 2003 e 2002 e o período de 9

meses encerrado em 30 de setembro de 2004: parágrafo de ênfase mencionando que (i) as demonstrações

financeiras foram preparadas no pressuposto da continuidade normal dos negócios da Net e (ii) a Net e suas

controladas possuem créditos fiscais, registrados no ativo, decorrentes do processo de reestruturação

societária cuja realização depende da geração de resultados tributários futuros e da conclusão do processo de

reequacionamento da sua situação financeira.

Informações Financeiras de Nossas Investidas

Incluímos neste prospecto determinadas informações financeiras e outras informações verificadas nas

demonstrações financeiras de nossas investidas, algumas das quais também reproduzimos nas nossas

demonstrações consolidadas e nas informações financeiras contidas neste Prospecto.

No contexto de sua oferta pública inicial de ações ordinárias, a CPFL Energia elaborou demonstrações

financeiras especiais, objeto de ajustes e reclassificações para eliminar o efeito do diferimento de variações

cambiais passivas líquidas e para aproximá-las das práticas de divulgação norte americanas.

As informações financeiras da CPFL Energia aqui incluídas e reproduzidas nas nossas demonstrações

financeiras (que são baseadas nas demonstrações financeiras publicadas no Brasil pela CPFL Energia)

diferem das informações contidas no prospecto da CPFL Energia arquivado na CVM e SEC em 28 de

setembro de 2004 (as quais foram objeto de reclassificações por conta da Oferta que não foram feitos nas

demonstrações financeiras publicadas). As principais razões para essa diferença são que as informações

financeiras contidas no prospecto da CPFL Energia foram ajustadas, principalmente, como segue:

(i)

as demonstrações financeiras consolidadas de 2001 e 2002 da CPFL Energia foram apresentadas

englobando participações na Companhia Paulista de Força e Luz e CPFL Geração S.A., que

somente passaram a ser consolidadas nas demonstrações financeiras publicadas da CPFL Energia a

partir de agosto de 2002.

(ii) eliminação dos efeitos do diferimento das perdas cambiais incorridas pela CPFL Energia em 2001,

originadas pela desvalorização do real no que tange as obrigações e recebíveis denominados em moeda

estrangeira. Este diferimento não é permitido pelas Práticas Contábeis Adotadas no Brasil, as quais exigem

que tais perdas sejam contabilizadas como despesas quando incorridas. Entretanto, essas perdas foram

diferidas conforme permitido pela Deliberação CVM nº 404, de 27 de setembro de 2001. A CPFL Energia

amortiza o montante diferido pelo método de amortização linear, limitado a quatro anos, contados de 2002.

A tabela abaixo mostra o efeito líquido de impostos, em milhões de reais, da eliminação do diferimento das

perdas cambiais incorridas pela CPFL Energia no lucro (prejuízo) líquido e patrimônio líquido da Bradespar

em cada um dos exercícios e períodos indicados.

Período de Nove

Meses Encerrado

em (1)

Para o Exercício

Social Encerrado em

2003

2003

2002

2001

Publicado

Lucro

(Prejuízo)

Líquido

(82,4)

(Em Milhões de Reais)

(114,0)

(222,1)

(120,6)

Patrimônio Líquido

1.133,4

1.101,8

1.215,7

1.437,9

(86,4)

(109,0)

(213,1)

(136,6)

1.131,4

1.104,8

1.208,7

1.453,9

Ajustado

Lucro

(Prejuízo)

Líquido

Patrimônio Líquido

(1)

no período de nove meses findo em 30 de setembro de 2004, o valor do ajuste não é relevante.

21

Dessa forma, de acordo com as Práticas Contábeis Adotadas no Brasil, os efeitos de variação cambial devem

ser reconhecidos quando incorridos nos respectivos resultados para os exercícios findos em 31 de Dezembro

de 2003, 2002 e de 2001 e para o trimestre findo em 30 de setembro de 2003. Assim, em 31 de Dezembro de

2003, 2002 e de 2001 e em 30 de setembro de 2003, o Patrimônio Líquido da Bradespar estava superavaliado

(subavaliado) em (R$ 3 milhões ) , R$ 7 milhões, R$ 16 milhões e R$ 2 milhões, respectivamente e os