COPOM: Agosto/11: Surpresa total , “cavalo de pau de

360 graus”. E a reação dos mercados?

28. Em suma, o Copom reconhece um ambiente econômico em que prevalece

nível de incerteza crescente e acima do usual, e identifica riscos à

concretização de um cenário em que a inflação convirja tempestivamente para

o valor central da meta. Desde a última reunião, no âmbito externo, as

evidências apontam moderação adicional no processo de recuperação em que

se encontram as economias do G3 e, em outra perspectiva, ainda revelam

influência ambígua sobre o comportamento da inflação doméstica. No âmbito

interno, ações macroprudencias e, principalmente, ações convencionais de

política monetária recentemente implementadas ainda terão seus efeitos

incorporados à dinâmica dos preços, processo que tende a se acentuar neste

semestre. Embora incertezas elevadas e crescentes que cercam o cenário

global e, em escala marcadamente menor, o cenário doméstico, não permitam

identificar com clareza o grau de perenidade de pressões inflacionárias

recentes, o Comitê avalia que o cenário prospectivo para a inflação mostra

sinais mais favoráveis.

29. Nesse contexto, avaliando o cenário prospectivo e o balanço de riscos para

a inflação, o Copom decidiu, por unanimidade, neste momento, elevar a taxa

Selic para 12,50% a.a., sem viés.

30. A demanda doméstica se apresenta robusta, em grande parte devido aos

efeitos de fatores de estímulo, como o crescimento da renda e a expansão do

crédito. Além disso, em que pese iniciativas recentes apontarem contenção das

despesas do setor público no primeiro semestre, impulsos fiscais e creditícios

haviam sido aplicados na economia anteriormente, e ainda deverão contribuir

para a expansão da atividade e, consequentemente, para que o nível de

ociosidade dos fatores se mantenha em patamares baixos. Aos efeitos desses

estímulos, entretanto, contrapõem-se os efeitos da reversão de iniciativas

tomadas durante a crise financeira de 2008/2009, os das recentes ações

macroprudenciais e, principalmente, os das ações convencionais de política

monetária implementadas neste ano. Esses elementos e os desenvolvimentos

no âmbito fiscal e parafiscal são parte importante do contexto no qual decisões

futuras de política monetária serão tomadas, com vistas a assegurar a

convergência tempestiva da inflação para a trajetória de metas.

Não, esse não é o statement da reunião do COPOM de ontem. São os

parágrafos de 28 a 30 da última ata do COPOM de julho (o sublinhado em

alguns trechos são meus e mostram ainda uma preocupação com a

trajetória de inflação, mesmo após seguidas altas de juros) escrita a 45

dias (não meses...) atrás. O BC surpreendeu o Brasil e o mundo e cortou a

taxa básica de juros para 12% ao ano em seu encontro de agosto.

Desde lá, é verdade que houve alguma reprecificação de crescimento nas

economias desenvolvidas, movimento feito por todos os analistas a partir de

dados macroeconômicos decepcionantes nos EUA e Alemanha. O mundo

chegou a chacoalhar com uma nova rodada de desconfiança na solvência de

países da Europa cada vez mais importantes – Itália, por exemplo – e com o

rebaixamento dos EUA.

Porém, gradativamente, a situação foi se reequilibrando, pelo menos em

termos de expectativas dos agentes econômicos. Os preços de

commodities, apontados pelo BC e o Governo como o vilão da inflação em

2010 e 2011, que chegaram a cair, em média, 20% no auge da crise em

agosto, hoje voltaram para um nível perto de 5% de suas cotações máximas

recentes. Em uma coincidência paradoxal, a cotação do minério de ferro voltou

a bater a casa de US$ 180/tonelada exatamente ontem, mostrando que a

demanda mundial está longe de estar fraca. As bolsas, tanto no Brasil, como

no exterior, também recuperaram, em média, 15% de seus piores momentos.

O mercado interbancário nos EUA, outro grande sinalizador de crises, que viu o

spread entre as taxas de juros e a Libor de três meses disparar para inéditos

4,6% a.a. em out/08, teve um mês de agosto relativamente calmo,

considerando o ambiente (diferencial ao redor de 0,25% a.a.,, dentro da média

histórica).

Enfim, se considerarmos que o mercado reflete, em seu equilíbrio de preços, a

média das opiniões, a decisão e as expectativas do BC estão muito fora da

curva (o que não significa que ele não esteja certo!). Porém, me antecipando

aos críticos que duvidam da capacidade do mercado de prever alguma

coisa, é bom lembrar que o Banco Central da China, também pressionado

pela inflação e pertencente aos mesmos potenciais riscos do planeta

Terra, na última sexta-feira, ampliou a base incidente de compulsórios,

em uma continuada direção de aperto de política monetária, oposta do

caminho tomado pelo BC brasileiro.

Não que o cenário mundial não inspire grandes cuidados. Não que um

banco central não deva tomar uma atitude radical ou não possa “rasgar o

livro de formação de expectativas” em situações de emergência. Pode e

deve, essa é a sua obrigação, por sinal. O que está sendo discutida é a

lógica da argumentação do BC de que estamos inexoravelmente

caminhando para uma recessão mundial, com potencial efeitos nos

canais de crédito (a “la 2008”) e que isso tudo isso veio à tona nos

últimos 45 dias, obrigando a autoridade monetária a fazer um “cavalo de

pau de 360 graus”.

O ambiente interno (tão bem descrito na ata de julho) é um agravante na

decisão do BC. Além do IPCA acumulado de 12 meses continuar

teimosamente acima do teto da meta de inflação, estamos indo para o segundo

ano consecutivo com o centro da meta estabelecida pelo CMN não sendo

cumprida e para um ano de 2012, que começa com um aumento de salário

mínimo superior a 13%, com as expectativas dos agentes acima de 4,5% para

o indicador referência. É fato que houve desaceleração recente na economia,

sobretudo na indústria, mas não em patamar que embase mudança de postura

tão radical do COPOM.

Enfim, o BC tomou um caminho sem volta. O curioso é que não dá nem

para torcer que ele esteja correto, o que significaria que 2012 poderia

repetir 2008, algo que ninguém deseja. Ironias à parte, a autoridade

monetária tomou um caminho sem volta. Será muito custoso para o país,

caso a decisão se confirme precipitada.

Começamos a semana com muita esperança. Passamos a escutar, de repente,

discursos do Executivo que sempre sonhamos, de mais “atenção ao aperto

fiscal para que possamos reduzir os juros”. Música para os ouvidos.

Obviamente, o anúncio de elevação de superávit primário em R$ 10 bilhões

(0,3% do PIB) para 2011, longe de ser algo fantástico, pelo menos provia

esperança em relação a uma mudança de postura. Quando ouvimos a

Presidenta Dilma falar na terça sobre a necessidade de se criar condições para

reduzir a estratosférica carga de impostos na economia brasileira, parecia que

algo no Brasil realmente estava mudando.

Sejamos, porém, justos. No statement do BC, a questão fiscal foi citada apenas

como um pequeno apêndice do racional muito pessimista em relação ao futuro

da economia mundial.

“A propósito, também aponta nessa direção a revisão do cenário para a política

fiscal.”

Resta esperar para ver os próximos passos do COPOM. O “cavalo de pau

de 360 graus” que foi dado compromete de certa forma o BC à

continuidade do processo de relaxamento da política monetária na

próxima reunião de outubro. A teoria é que “podemos estar diante de um

corte apenas, somente com o objetivo de ajustar a SELIC a um risco de

queda mais pronunciada da economia” carece de qualquer

fundamentação. É no mínimo presunçoso que alguém ache que exista tal

grau de precisão na política monetária, com uma ciência exata. Não há

dúvida que mais uma mudança de direção (incluindo a parada no

processo de queda) poderia ser bastante negativa.

Reação dos Mercados:

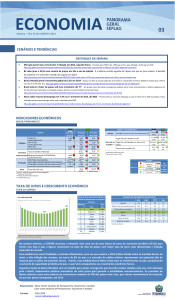

JUROS - O mercado de DI, conforme esperado, corrigiram preços de forma

abrupta, à espera de novos cortes nas taxas (precificação de mais duas

quedas de 0,5% ao ano). A resultante foi uma curva de juros mais

“empinada” que a observado antes da decisão, o que mostra uma elevação da

percepção de risco entre os agentes.

BOLSA - A reação do mercado de bolsa foi questionada por muitos: Como a

bolsa pode subir, se o mercado está questionando a decisão do BC? A

resposta é simples: A crítica está sendo respaldada pelos investidores de

bolsa, que amanheceram hoje com uma taxa SELIC mais baixa e uma direção

de afrouxamento na política monetária e com um cenário que não considerado

tão catastrófico. Se a Bolsa tivesse “comprado” as previsões do BC, as

cotações teriam caído, apesar dos juros mais baixos. Destaque para os

bancos, que sofreram muito com a crise externa e o aperto de juros do BC. E

para o setor imobiliário, muito menos pelas taxas mais baixas (no segmento já

existe subsídio), mas pela garantia de crédito farto. Porém, há algo que os

investidores parecem ter esquecido. Muito mais importante do que o nível de

taxas de juros, a inflação é um risco importante para um setor que “compra

terreno e constrói na frente e vende depois”. Em outras palavras, a aparente

boa notícia de hoje pode virar uma enorme frustração amanhã.

INFLAÇÃO: O mais relevante, porém, no pregão pós-COPOM, foi o

comportamento da inflação implícita nos títulos das NTN-Bs. Para 2012

fechado, o IPCA projetado saltou de 6,19% (ontem) para 6,42% a.a. hoje;

para o IPCA anualizado até maio/2013, a inflação estimada de 5,88% para

6,13% a.a.; e o IPCA fechado para 2014 saltou de 5,80% para 6,01% a.a. .

Essa reação mostra a desconfiança acerca dos resultados futuros da

decisão do COPOM.

Enfim, cabe esperar para vermos os próximos dados da economia brasileira e

mundial para medirmos até que ponto o BC acertou na polêmica decisão no

COPOM/Agosto.

Alexandre Póvoa

Economista e Gestor de Recursos – Valorando Consultoria

Autor do Livro “Mundo Financeiro – O Olhar de um Gestor”

(Editora Saraiva)

Email: [email protected]