FACULDADE IBMEC SÃO PAULO

Programa de Mestrado Profissional em Economia

Danilo Perretti Trofimoff

EXPOSIÇÃO CAMBIAL ASSIMÉTRICA: EVIDÊNCIA SOBRE

O BRASIL

São Paulo

2008

1

Danilo Perretti Trofimoff

Exposição Cambial Assimétrica: Evidência sobre o Brasil

Dissertação apresentada ao Programa de Mestrado

Profissional em Economia da Faculdade Ibmec São Paulo,

como parte dos requisitos para a obtenção do título de

Mestre em Economia.

Área de concentração: Finanças e Macroeconomia

Aplicadas

Orientador: Prof. Dr. Jose Luiz Rossi Junior – Ibmec São

Paulo

São Paulo

2008

2

Trofimoff, Danilo Perretti

Exposição Cambial Assimétrica: Evidência sobre o Brasil /

Danilo Perretti Trofimoff; orientador José Luiz Rossi Junior – São

Paulo: Ibmec São Paulo, 2008.

46f.

Dissertação (Mestrado – Programa de Mestrado Profissional

em Economia. Área de concentração: Finanças e Macroeconomia

Aplicadas) – Faculdade Ibmec São Paulo.

1. Exposição cambial 2. Assimetria

3

FOLHA DE APROVAÇÃO

Danilo Perretti Trofimoff

Exposição Cambial Assimétrica: Evidência Sobre o Brasil

Dissertação apresentada ao Programa de Mestrado

Profissional em Economia do Ibmec São Paulo, como

requisito parcial para obtenção do título de Mestre em

Economia.

Área de concentração: Finanças e Macroeconomia

Aplicadas

Aprovado em: Julho de 2008

Banca Examinadora

Prof. Dr. Jose Luiz Rossi Junior

Orientador

Instituição: Ibmec São Paulo

Assinatura: _________________________

Prof. Dr. Marcelo Moura

Instituição: Ibmec São Paulo

Assinatura: _________________________

Prof. Dr. Ricardo Rochman

Instituição: EAESP FGV-SP

Assinatura: _________________________

4

DEDICATÓRIA

Dedico este estudo a minha futura esposa que me apoiou em todos os momentos durante o

período das aulas e elaboração deste tema, principalmente nos momentos em que estive

ausente para que pudesse me desenvolver. A meus pais sempre me apoiaram e me

incentivaram não somente neste momento, mas em toda minha vida tanto pessoal quanto

profissional.

5

AGRADECIMENTOS

Agradeço à paciência da minha futura esposa que me apoiou em todos os momentos. Não

posso deixar de agradecer ao meu primo Leandro Perretti Mingrone que forneceu sua casa

para que eu pudesse me concentrar para desenvolver e escrever esta dissertação. Ao Marcio

Poletti Laurini pelo auxilio na elaboração da programação nos modelos utilizados aqui e ao

meu orientador, Jose Luiz Rossi Junior que me apoiou e auxiliou nas discussões e

aprimoramento do tema. Aos meus pais que em todos os momentos me apoiaram.

6

RESUMO

TROFIMOFF, Danilo Perretti. Exposição Cambial Assimétrica: Evidência para o Brasil.

2008. 42 f. Dissertação (Mestrado) – Faculdade Ibmec São Paulo, São Paulo, 2008.

O escopo deste estudo é analisar o comportamento das empresas brasileiras frente a

variações cambiais, incorporando a presença de assimetria através de um modelo não

linear. Observou-se que diversas empresas brasileiras possuem exposição cambial e

assimetria. A quantificação destes efeitos, porém, diverge entre a utilização de modelos

lineares e não lineares. De um total de 153 empresas, durante o período de 1999 a 2007,

obtém-se que, na análise linear, a exposição cambial afeta 50% da amostra. Com a

elaboração de um modelo não linear, entretanto, tem-se que 30% da amostra é afetada

significativamente por uma exposição cambial e presença de assimetria. Além disso, neste

caso, 47% possui ou a presença de exposição ou assimetria. Desta forma, a análise da não

linearidade na exposição do risco de câmbio aumenta consideravelmente a precisão e o

significado de estimativas da exposição cambial.

Palavras-chave: Exposição Cambial; Assimetria; Taxa de câmbio

7

ABSTRACT

TROFIMOFF, Danilo Perretti. Asymmetric Exchange Risk Exposure: Evidence from

Brazil 2008. 42 f.. Dissertation (Mastership) – Faculdade de Economia e Administração.

Imbed Sao Paulo, São Paulo, 2008.

The aim of this project is to analyze Brazilian’s companies’ behavior under currency

movements by adding asymmetry through a non-linear model. It has been shown that several

Brazilian companies possess exchange risk and asymmetry. There is a divergence between

results when data are analyzed using a non-linear model instead for a linear model. Results

show that 50% of a sample of 153 companies, analyzed between 1999 and 2007, are affected

by exchange exposure when the linear model is used. When a non-linear model is used, 30%

of the sample present an asymmetry and exchange exposure. In addition, 47% have either

asymmetry or exposure. Therefore, by introducing non-linearity in currency risk exposure, the

accuracy and the significance of exposure estimates are noticeably improved.

Keywords: Exchange risk; Asymmetry; Exchange Rate

8

SUMÁRIO

1 Introdução . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .12

2 Revisão da Literatura . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 14

3 Assimetria do Risco Cambial. . . . . . .. . . . . . . . . . . . . . . . . .. . . . . . . . . . . . . . . . . . .15

3.1 Assimetria devido à existência de Hedge. . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . 16

3.2 Assimetria devido a precificação incorreta dos ativos . . . . . . . . . . . . . . . . . . . . . 17

3.3 Assimetria devido a investimentos de alto risco. . . . . . . . . . . . . . . . . . . . . . . . . .17

3.4 Assimetria devido à interferência governamental. . . . . . . . . . . . . . . . . . . . . . . . .18

4 Metodologia. . . . . . . . . . . . . . . . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .19

5 Dados Utilizados . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .24

6 Resultados. . . . .. . . . . . .. . . . . . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 28

6.1 Modelo Linear. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 28

6.1.1 Modelo Relativo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 29

6.1.2 Modelo Absoluto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 31

6.2 Modelo Não Linear. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 33

6.2.1 Modelo GARCH. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 33

6.2.2 Modelo Assimétrico . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 35

7 Conclusão . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .41

Referências. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 44

Apêndice. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 46

9

LISTA DE TABELAS

Tabela 1 – Número de Observações . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .25

Tabela 2 – Setor Econômico das empresas. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .26

Tabela 3 – Correlação das observações explicativas. . . . . . . . . . . . . . . . . . . . . . . . . . . .27

Tabela 4 – Sumário estatístico das variáveis de análise . . . . . . . . . . . . . . . . . . . . . . . . .28

Tabela 5 – Modelo Linear Relativo. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .29

Tabela 6 – Modelo Linear Absoluto. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .31

Tabela 7 – Modelo GARCH. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .34

Tabela 8 – Sinal da exposição cambial. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .36

Tabela 9 – Relação de empresas expostas e assimétricas. . . . . . . .. . . . . . . . . . . . . . . . .37

Tabela 10 – Modelo Assimétrico. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .38

Tabela 11 – Sinal de impacto cambial. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .39

Tabela 12 – Sinal conjunto de impacto cambial do modelo assimétrico. . . . . . . . . . . . .40

Tabela 13 – Relação de empresas expostas e assimétricas. . . . . . . . . . . . . . . . . . . . . . .41

Tabela 14 – Séries estatisticamente significantes. . . . . . . . . . . . . . . . . . . . . . . . . . . . . .42

Tabela 15 – Efeito do Impacto Cambial sobre o retorno dos ativos. . . . . . . . . . . . . . . .42

10

LISTA DE FIGURAS

Figura1 – Evolução da taxa de câmbio e taxa de juros . . . . . . . . . . . . . . . . . . . . . . . . . 25

Figura 2 – Evolução da variação da taxa de cambio e índice Bovespa . . . . . . . . . . . . . 27

11

1. Introdução

Um dos maiores interesses e discussões da literatura de finanças internacionais é

verificar qual é a real exposição cambial existente para empresas ou setores da economia.

Estas discussões se fortificaram durante a década de 1990 quando ocorreram seqüências de

crises financeiras no mundo, como a crise da Rússia e a crise Asiática. Estas crises fizerem

com que as políticas cambias existentes fossem sendo alteradas, gerando assim diversos

debates sobre a vulnerabilidade econômica de países emergentes e sobre como as empresas

destes países se comportariam e reagiriam a uma determinada crise.

Esta questão não ficou inicialmente focada em análises de países emergentes, mas sim

em estudos para países norte americano e europeu. Desta forma, grande número de estudos

analisou o ponto sobre o impacto da taxa de câmbio sobre as empresas e os riscos cambiais

existentes (Pantzalis, Simkins e Lauz, 2001; Rossi, 2008; Miller e Reuer, 1998 através de uma

análise linear; e Koutmos e Martin, 2005; Muller e Verschoor, 2006 através do uso de

modelos não lineares).

Estas crises financeiras mostraram que nos chamados países emergentes a

vulnerabilidade sobre o fluxo internacional de capitais é maior, ou seja, em períodos de

relativa tranqüilidade e otimismo há um grande fluxo de entrada de capitais estrangeiros, mas

em períodos de incertezas ou crises, há uma rápida fuga de capitais. “Mesmo havendo um

consenso sobre a necessidade (...) de adoção de medidas para reduzir esta possível

vulnerabilidade” (Rossi 2008) não há um consenso sobre qual a forma de política cambial

ótima.

Com a existência de assimetria no mercado e a sensibilidade do mercado brasileiro às

políticas internas e/ou externas e crises econômicas internas e/ou externas, é possível analisar

quais os impactos existentes pelas variações cambiais através de um modelo não linear

assimétrico. Esta assimetria pode ser caracterizada como a existência de fatores antes não

mensurados em análise de exposição cambial, por isso modelos lineares de exposição

simétrica não são capazes de detectar o impacto de movimentos da moeda sobre o valor das

empresas.

O presente trabalho visa encontrar o impacto da exposição cambial sobre os retornos

das empresas de capital aberto no Brasil, não apenas estabelecendo uma relação linear como

apresentado na maioria dos estudos, mas também analisar uma possível existência de uma

relação não linear devido à presença de assimetria, as quais podem ser caracterizadas pela

12

presença de hedge das empresas, intervenções governamentais, precificações indevidas, entre

outras.

A realização deste trabalho é baseada na idéia de Muller e Verschoor (2006) que

argumentam que a realização de um modelo não linear não foi muito explorada e não obteve

muita atenção, mas que devido a alguns fatores este modelo se torna relevante para se

concluir os reais efeitos existentes nos impactos cambiais sobre o preço dos ativos.

O escopo deste trabalho é verificar o comportamento da exposição cambial sobre o

efeito dos retornos dos ativos das empresas brasileiras durante o período de câmbio flexível

para 153 empresas com negociação na Bolsa de Valores de São Paulo, pertencentes ao índice

Bovespa durante o período de 1999 a 2007 para dados mensais.

Inicialmente, o modelo linear seguirá por duas metodologias apresentadas através do

uso de um modelo baseline e um baseline ajustado, onde foi encontrado que no modelo

baseline no caso de uma valorização de 1% cambial o retorno dos ativos na média elavam-se

em 0,023%. Já no modelo baseline ajustado esta valorização gera uma queda de 0,58% no

retorno dos ativos.

Depois será apresentado o uso do modelo GARCH, este último devido à existência de

em séries financeiras existirem grandes valores em um determinado instante do tempo

seguidos por valores elevados em períodos subseqüentes, não necessariamente na mesma

direção, mas um ponto fundamental para a utilização desta metodologia deve-se ao fato da

possibilidade de haver uma persistência da volatilidade das séries dos retornos, mostrando que

uma valorização cambial de 1% gera um incremento no retorno dos ativos de 0,05%.

Já o modelo referente à assimetria, segue uma metodologia apresentada por Muller e

Verschoor (2006), o qual analisa dois efeitos, sendo o primeiro referente à visão de efeito

linear, muito similar ao modelo baseline ajustado, e o segundo verificando a possibilidade da

existência de assimetria, mostrando que para os dados analisados a presença de assimetria é

significante e que em caso de uma valorização de 1% do câmbio há o efeito da exposição

cambial em 0,009% e a assimetria colabora com um efeito negativo aproximado de 0,008%.

A presença de assimetria apresenta relevância quando analisado o efeito da exposição

cambial, mostrando assim que estes fatores não mensuráveis afetam a análise e o efeito do

impacto referente à exposição.

O trabalho foi ordenado da seguinte maneira: na seção 2, descreve-se o motivo do

modelo ser assimétrico. Na seção 3, são apresentados os dados utilizados; a metodologia é

descrita na seção 4; os resultados são relatados na seção 5; e a seção 6 apresenta as conclusões.

13

2. Revisão da Literatura

Durante os anos de 1990, a taxa de câmbio tornou-se foco de análise de muitos estudos,

isso devido ao fato de muitos países, principalmente em países chamados emergentes, terem

seus respectivos regimes cambiais alterados ao longo dos anos. Mudanças estas ocorridas

conforme a necessidade econômica de cada país em determinado cenário da economia

mundial.

Jorion (1990) apresenta uma análise de exposição cambial partindo de uma análise de

um modelo APT, mostrando que o retorno do ativo é impactado tanto pelo retorno de

mercado quanto pela variação da taxa de câmbio, esta ultima sendo o parâmetro de interesse,

mostrando em seu estudo que a exposição cambial para setores americanos diferencia entre

elas, sugerindo que a exposição cambial é pequena ou quase nula, apresentando um resultado

de que apenas 15 empresas possuem significância de uma amostra de 287 empresas

americanas analisadas durante o período de 1971 e 1987. Resultado este similar ao

apresentado por Bartov e Bodnar (1994) e Amihud (1994), em estudos realizados com

períodos distintos, mas com conclusões semelhantes. Os estudos realizados para empresas de

outros países, utilizando esta mesma metodologia, como Bodnar e Gentry (1993) para o Japão,

Estados Unidos e Canadá, apresentam poucas empresas significantes durante o período de

1979 a 1988, resultado similar foi obtido no estudo realizado para empresas alemãs elaborado

por Brunner e Himmel (2000) para o período de 1974 a 1997.

Bodnar e Wong (2003) observaram insignificância para os dados americanos para o

período de 1979 a 1988, e apresentam uma crítica ao modelo de Jorion (1990). Eles sugerem

uma estimação da exposição cambial através de pesos iguais para retornos portfólios para

controlar as condições de mercado, no qual o coeficiente das variações cambiais pode ser

interpretado como uma exposição do total da empresa, mas deve ser interpretada de forma

diferente entre a elasticidade da exposição e a exposição ao mercado ajustado pelo beta de

mercado. Isso se deve ao fato de caso um portfólio esteja exposto, a distribuição de exposição

da empresa se elevará.

O efeito do sinal da exposição cambial não significa efetivamente uma relação de

exposição e sim uma relação com o retorno de mercado, sendo na verdade uma exposição

relação com o mercado, aprimorando o modelo inicial através de uma construção de

portfólios com pesos iguais.

14

Outra forma de análise é através da elaboração de portfolios nos quais são dados pesos

às empresas conforme a magnitude dentro de seus países, como elaborado por Koutmod e

Martin (2006) em que para dados de empresas americanas é encontrado uma exposição

cambial ocorre uma interferência nos retornos dos ativos em torno de 1 a 2 dias.

Estudos teóricos documentados por Baldwin e Krugman (1989), Ohno (1989) Knetter

(1994), Kanas (1997), Pollard e Coughlin (2003), focados em temas como flutuação cambial,

formação de preços e finanças corporativas, mostram que a assimetria cambial era um fator

relevante para a análise, como (i) existência de hedge, (ii) precificações incorretas, (iii)

investimentos de altos riscos, (iv) interferência governamental, mostrando razões importantes

para uma análise de não linearidade sobre como a questão da exposição cambial interfere na

análise, porém estes estudos não receberam muita atenção sobre o ponto referente à exposição

cambial.

Desta forma, alguns estudos, como os de Miller e Reuer (1998), como Bartram (2004),

Tai (2005) e Koutmos e Martin (2003a), analisaram a possibilidade da utilização de não

linearidade para modelos com foco na análise da exposição cambial e na existência de

assimetrias durante períodos de valorização e desvalorização, mostrando que este efeito

ocorre principalmente em empresas financeiras e em setores não cíclicos. Muller e Verschoor

(2006) verificam a existência da exposição cambial para empresas e setores dos Estados

Unidos para o período de 1990 a 2001, mostrando que 29% das empresas de um total de 935

apresentam exposição cambial significante, além do fato de estas empresas reagirem à

assimetria ocorrida nas movimentações das taxas de câmbio utilizadas, mostrando que 37% da

amostra utilizada possuem exposição cambial linear e presença de assimetria.

3. Assimetria do risco cambial

Muitos estudos que se preocuparam em analisar os impactos da exposição cambial

sobre o preço dos ativos utilizaram uma metodologia linear, na qual se analisa o efeito da

variação do retorno de empresas ou setores econômicos com relação ao índice de retorno do

mercado da taxa de câmbio, no qual o parâmetro desta taxa de câmbio.

Muller e Verschoor (2006) mostram que a exposição cambial segue um impacto não

linear sobre o retorno dos ativos. Esta não linearidade se deve a determinados fatores

existentes na economia mundial, isso porque as sensibilidades das variações dos retornos

ativos em relação às mudanças cambiais dependem do comportamento dos sinais das

15

variações cambiais e das magnitudes existentes nestas oscilações, além de fatores de impacto

sobre os fluxos de caixa futuros das empresas.

A seguir são apresentadas algumas das razões pelas quais as análises referente ao

impacto cambial sobre o retorno dos ativos não pode seguir um modelo linear.

3.1 Assimetria devido à existência de Hedge

Segundo Muller e Verschoor (2006), um dos maiores argumentos para a existência da

hipótese de assimetria é a existência de atividade de hedge realizada pelas empresas com

relação à exposição cambial, podendo ser uma proteção financeira ou operacional.

A existência deste tipo de operação gera uma redução das incertezas futuras sobre o

impacto cambial sobre os resultados das empresas, reduzindo assim a insegurança dos

investidores e da própria empresa. Este efeito pode ser percebido em empresas exportadoras

que realizam hedges a fim de reduzir as incertezas sobre seus fluxos de caixa futuros e

impactos futuros que podem ser gerados, mesmo podendo ser positivo ou negativo, mas

mantendo um resultado esperado dentro do range, sem grandes variações, tanto na questão de

custos quanto nos lucros.

A questão referente à existência de hedge difere de opinião entre alguns estudos, como

Jorion (1991) apresenta a teoria moderna de portfolio diz que os investidores não estão

dispostos a pagar um prêmio extra às firmas que realizam hedge em suas operações se os

riscos cambiais podem ser dispersos de outras maneiras, porém o estudo de Ross (1976)

sugere que uma pequena parte dos investidores está disposta a pagar um prêmio para as firmas

que evitam riscos cambiais, uma vez que este tipo de proteção cambial gera reduções sobre o

custo de capital das firmas, já Pantazalis, Simkins e Laux (2001), utilizam dados dos Estados

Unidos e mostram que firmas das quais utilizam operações de hedge para redução de risco

cambial possuem exposições cambias inferiores e conseqüentemente estas apresentam pouco

impacto da variação cambial sobre o preço da firma, sendo um fator importante para

determinar seu respectivo valor.

Não há um consenso sobre a veracidade da interferência do hedge sobre o preço dos

ativos, logo há uma possibilidade de existência de assimetria com relação a tais itens.

16

3.2 Assimetrias devido a Precificação incorreta dos ativos

Outro argumento é a má precificação de ativos pelos analistas financeiros

caracterizada por um erro entre movimentos cambiais e o real valor das empresas. Erros estes

causados pela assimetria de impacto de valorização ou de desvalorização cambial sobre o

fluxo de caixa das empresas, desconhecimento da real magnitude sobre as crises cambiais, por

não se saber se estes movimentos cambiais possuem efeitos temporários ou permanentes,

além do fato de não se saber quantificar ao certo quanto do fluxo de caixa das empresas está

sobre hedge. Enfim, tudo isso determinando que a assimetria de informação existente o

mercado possa gerar erros de estimativas.

Muller e Verschoor (2006) argumentam que este erro de precificação está relacionado

principalmente ao fato dos analistas financeiros ignorarem pequenas oscilações cambiais por

considerarem-nas “passeios aleatórios” do câmbio, desconsiderando desta forma, pequenos

impactos sobre o valor das empresas. Isso se deve ao fato dos investidores serem mais avessos

ao risco em períodos em que existam grandes variações cambiais, reagindo principalmente em

momentos de crises, através de noticias internas e/ou externas negativas, com isso

amplificando os efeitos negativos existentes em momentos de atenção. Em casos de

favorecimento cambial, os investidores e/ou analistas financeiros tornam-se mais otimistas,

aumentando assim seus investimentos nas firmas, podendo, em contrapartida, aumentar a

volatilidade do mercado no futuro.

3.3 Assimetrias devido a investimentos de alto risco

O valor das firmas pode ser afetado devido a esta incerteza de mercado em um

contexto de exposição cambial, isso ocorre quando firmas exportadoras são atraídas a

investirem em novos mercados devido à depreciação das moedas locais, gerando ganhos

competitivos, em mercados com alto custo de investimento.

Este conceito aqui descrito refere-se à entrada em novos mercados onde há altos

custos de investimento para se iniciar uma nova comercialização, não necessariamente um

novo segmento de mercado, e sim uma posição estratégica para a empresa, nos quais estes

investimentos são altos e de difícil reversão, em que com uma taxa de câmbio elevada seriam

inviáveis estes investimentos.

17

Como conseqüência, mesmo com a entrada em um novo segmento de mercado, o

impacto sobre o valor da firma pode ser pequeno devido ao alto sunk-cost existente nos

investimentos realizados, porém deve-se ressaltar que o impacto no valor da firma deve variar

conforme as oscilações existentes na taxa de câmbio em cada país, conforme dito por Baldwin

e Krugman (1989).

Devido a este risco de investimento, mesmo com uma grande oportunidade existente,

alguns investidores, por serem mais avessos ao risco que as firmas, podem não estar dispostos

em incorrer neste tipo de risco existente, pois caso haja depreciação da moeda doméstica, este

investimento inicialmente positivo pode tornar-se negativo, e como este é caracterizado por

um alto valor inicial, há um probabilidade de perdas futuras, dependendo da magnitude da

variação cambial, além da possibilidade do produto a ser comercializado se tornar não

competitivo com a concorrência internacional. Mesmo com a utilização de hedges existentes

no mercado, o custo pode ser demasiadamente elevado, impactando assim nos fluxos de caixa

futuro da empresa, principalmente conforme dito anteriormente, poucos investidores pagam

um prêmio por firmas que possuem hedge cambais.

3.4 Assimetrias devido à interferência governamental

Uma razão para a existência de assimetria é a possibilidade de interferências

governamentais, em grande parte ocorrida através dos respectivos Bancos Centrais, sobre a

variação da taxa de câmbio.

Estas interferências podem ocorrer em momentos em que a taxa de câmbio estiver

muito apreciada ou depreciada, impactando nos resultados de conta corrente do país ou em

determinados momentos criando oportunidades para especulações sobre a credibilidade da

economia do país.

A interferência governamental consta em forma indireta de auxílio às empresas

exportadoras ou importadoras. As medidas adotadas dependem da variação cambial: altas

apreciações favorecem as importações e altas depreciações favorecem as exportações. Este

movimento ocorre em períodos de crise eminente e riscos financeiros ao país.

O governo age sobre as movimentações cambiais somente em situações em que a taxa

de câmbio ultrapassa um determinado ponto crítico, ponto este classificado e pré-definido

pelo próprio governo do país.

18

Quando ocorridas, normalmente estão focados em momentos em que há uma

depreciação cambial e como isso acaba impactando de certa forma no pagamento das dívidas

externas, o governo pode interferir para controlar o câmbio com a intenção de reduzir os

riscos de não pagamento das dívidas. No caso de uma depreciação, a interferência do governo

ocorre para reduzir este efeito com a compra da moeda estrangeira aproveitando a

oportunidade para aumentar as reservas internacionais.

Estas ações governamentais estão concentradas principalmente nos chamados países

emergentes, uma vez que estes possuem dívidas externas e históricas de crises cambiais,

crises estas não necessariamente ocorridas nos próprios países, como no caso dos anos

noventa quando houve a crise da Rússia e a crise Asiática que impactaram a economia destes

países emergentes.

4. Metodologia

Adler e Dumas (1984) mostram que uma aproximação para a análise de exposição

cambial pode ser estimada pela regressão do retorno dos ativos pelo retorno de mercado e da

variação da taxa de câmbio, no qual o parâmetro encontrado da taxa de câmbio corresponde à

exposição existente, metodologia esta chamada de Efeito Relativo, conforme equação (1).

ri ,t = α + β1 * rm ,t + γ * ∆et + ε i ,t (1)

Onde ri ,t refere-s ao retorno dos ativos da empresa i no período t, rm ,t representa o

retorno do mercado no período t, β1 corresponde à sensibilidade de retorno das variações

ocorridas ao longo do período de análise e γ representa a exposição cambial da empresa i

independentemente do efeito do cambo sobre o mercado e a sensibilidade de retorno não

esperados das variações cambiais, e ε i ,t representa o erro do modelo apresentado acima.

Este modelo é estimado através de uma regressão linear via Ordinare Least Square

(OLS). Assim como na utilização do CAPM, espera-se que o sinal do parâmetro α seja igual

a zero e que o parâmetro β1 esteja entre -1 e 1, já o sinal esperado do parâmetro γ deve

variar conforme a estrutura da empresa analisada, isso porque uma depreciação cambial para

uma empresa exportadora deve gerar um resultado positivo de gama, pois melhorariam seus

fluxos de caixa futuro, diferente de uma empresa importadora, onde uma depreciação deteria

19

efeito contrário, sendo uma forma simplória de analisar, pois se devem considerar outros

efeitos internos da empresa, como a dívida existente em moeda local ou externa.

Este modelo, apresentado pela equação (1) tem como hipótese a existência de uma

variância constante, a qual é rejeita quando se utiliza séries temporais financeiras1, gerando a

presença de heterocedasticidade, o que invalida o teste do modelo de efeito relativo.

Estes problemas estatísticos apresentados devem-se ao fato do efeito da exposição

cambial não ser efetivamente uma exposição, mas na verdade uma relação entre a taxa de

câmbio e o retorno de mercado, sendo considerado desta forma um pareamento entre o

câmbio e o mercado, devido à interação existente entre estas variáveis2, assim o sinal a ser

encontrado com este modelo apresentará qual é a relação entre estas duas variáveis, não

obtendo efetivamente o resultado de exposição cambial.

As correções destes problemas estatísticos podem ser realizadas através de um ajuste

na equação (1), onde será realizada primeiramente uma regressão linear entre o retorno do

mercado e a taxa de câmbio, conforme a equação (2), realizando assim a ortogonalização

entre a taxa de cambio e o retorno de mercado.

O resíduo gerado pela equação (2), chamado de Ft representa o excesso de retorno de

mercado que ortogonaliza o efeito entre a taxa de câmbio e o retorno de mercado, podendo

assim verificar o quanto à variação do câmbio afeta exclusivamente o retorno dos ativos.

Ft = ε 3 = rm,t − α − β * ei ,t

(2)

Com isso, o modelo a ser estimado, também via Ordinare Least Square, é dada pela

equação (3), no qual o retorno de mercado é substituído pela série Ft .

ri ,t = α + β * Ft + γ * ∆et + ε i ,t

(3)

Este modelo ajustado é chamado de Efeito Absoluto, pois mostra o efeito direto do

câmbio sobre o retorno dos ativos, uma vez que a variável Ft não é afetado pelo efeito do

câmbio sobre o retorno do mercado, possibilitado assim verificar o real efeito do câmbio

sobre o retorno dos ativos.

1

2

Afirmação apresentada por Muller e Verschoor (2006)

Afirmação apresentada por Glaum, Brunner e Himmel (2000)

20

Os sinais esperados do parâmetro do câmbio podem ser alterados, pois agora é

possível com este modelo verificar o quanto o câmbio afeta exclusivamente o ativo sem que

haja interferência no retorno de mercado simultaneamente.

Este método é utilizado como uma saída às críticas realizadas por Bodnar e Wong

(2003), os quais mostram que existe um ponto inconveniente no modelo apresentado

inicialmente pela equação (1). Eles explicam que o sinal apresentado referente à exposição

não significa efetivamente uma exposição, mas sim uma relação com o retorno de mercado.

Este argumento elaborado pelos autores foi devido ao fato de grandes empresas possuírem

grande peso na variação do retorno de mercado e estas podem estar influenciando o resultado

de estimação para outras empresas. Segundo Rossi (2008), no caso brasileiro, se as grandes

empresas possuem grandes níveis de dívida em moeda estrangeira e de acordo com seu

respectivo peso sobre o retorno de mercado, este efeito estará viesando o resultado de

exposição à taxa de câmbio para as demais empresas de tamanho menor, desta forma a

realização da ortogonalização retira este problema de viés.

Em comparação ao modelo descrito equação (3), será realizado um modelo no qual se

adiciona um GARCH (1,1) 3, pois os erros obtidos equação (1) possuem heterocedasticidade,

o que invalida a utilização de uma modelo linear de Ordinare Least Square (OLS), além do

fato do modelo de efeito relativo e do modelo absoluto terem como hipótese uma variância

constante, desta forma, a utilização do modelo GARCH incorpora a variância condicional no

sistema, sendo assim uma crítica ao modelo descrito anteriormente.

Esta nova metodologia utilizou as seguintes equações:

ri ,t = α + β * rm ,t + γ * ∆et + ε i ,t

ε i ,t = µ i ,t * (hi ,t )2

1

(4)

hi ,t = δ + τε i2,t −1 + vi hi ,t −1

Onde hi ,t representa a variação residual, δ i , τ i e ν i são parâmetros desconhecidos e

µ i,t representa o termo de erro.

3

A escolha da utilização da especificação de um GARCH (1,1) é suportada por diversos estudos empíricos que

demonstram que esta é a melhor forma para a utilização com dados financeiros de séries temporais

21

Conforme apresentado na seção 3, existem algumas razões para que o modelo de

análise de exposição cambial responda à assimetria devido a fatores não mensuráveis, assim

será utilizada a metodologia apresentado por Muller e Verschoor (2006).

Para isso, este modelo adaptado, chamado de firm specific currency risk factor (risco

cambial especifico de uma firma) consiste na taxa da variação cambial sobre as variações dos

retornos dos respectivos ativos, e a metodologia utilizada para a realização deste modelo

adaptado é conhecida como STAR (Smooth Transition AR), a qual será detalhada a seguir

através das seguintes equações (5) e (6).

Este modelo STAR assume a existência de dois regimes dado pela especificação da

variável dependente, neste caso o retorno do ativo, através de uma variação gradual entre os

diferentes regimes existentes, os quais são representados por valorização ou desvalorização

cambial.

O modelo base desta metodologia assume a presença de uma função logística e a

necessidade de um ponto inicial já conhecido o qual representa a suavização entre os regimes

o qual é suavizado através de um parâmetro desconhecido.

ri ,t = α + β i * rm ,t + Γi Θ t + ε i ,t

ε i ,t = µ i ,t (hi ,t )

1

2

(5)

hi ,t = δ i + τε i2,t −1 + υ i hi ,t −1

Γi Θ t = γ * θ t

O parâmetro θ t representa as flutuações cambiais utilizadas no estudo, já γ mensura a

exposição cambial da firma sobre o câmbio.

Para que o modelo incorpore a assimetria existente, descrito na seção 3, primeiramente

será realizado um teste da hipótese para a que a assimetria seja verificada com a incorporação

de uma dummy, denominada S t , conforme apresentado abaixo:

ri ,t = α + β i * rm ,t + (Γi + Γi' * S i )* Θ t + ε i ,t

ε i ,t = µ i ,t (hi ,t )

1

2

(6)

hi ,t = δ i + τε i2,t −1 + υ i hi ,t −1

22

Onde S t será igual a 0 quando a variação da taxa de câmbio movimenta-se

negativamente e será 1 quando o movimento for positivo. Já o parâmetro Γi' mensura a

resposta da assimetria sobre a variação do retorno do ativo da firma i a mudanças da variação

cambial.

Para elaboração desta metodologia, é necessário encontrar um ponto inicial entre os

regimes existentes, o qual será suavizado ao longo do período de análise, e como esta

assimetria pode variar entre oscilações cambiais, podendo ser relativamente grandes ou

pequenas. Para isso Muller e Verschoor (2006), propõem que o modelo descrito na equação

(6) seja adaptado para o modelo conforme a equação (7).

Esta adaptação é utilizada para verificar se o fato de uma exposição cambial segue

mudanças bruscas ou se as movimentações cambiais quando suavizadas geram uma melhor

forma de análise do impacto da assimetria cambial.

ri ,t = α + β i * rm ,t + (Γi + Γi' * M i (u t ; k i , λi ))* Θ t + ε i ,t

ε i ,t = µ i ,t (hi ,t )

1

(7)

2

hi ,t = δ i + τε i2,t −1 + υ i hi ,t −1

Onde esta função de transação assumirá valores entre 0 e 1, dependendo

principalmente da magnitude dos movimentos cambiais entre valorizações e desvalorizações,

desta forma suavizando as movimentações cambiais ao longo do tempo, não havendo

mudanças bruscas entre os regimes existentes.

( (

) )

M i (ut ; k i , λi ) = 1 + exp(− )µ t − k i u t λi

−1

(8)

Onde u t representa a média das variações cambiais, k i representa a transição entre os

regimes de oscilações cambiais e λi indica a velocidade de transição entre as variações

cambiais.

Este modelo no qual apresenta a existência de assimetria pode ser dividido em dois

regimes, sendo a primeira correspondente ao efeito linear, no qual é possível verificar se há a

presença de exposição cambial e sua respectiva magnitude e um segundo regime que verifica

se há a presença de assimetria conforme as oscilações cambiais. (Apêndice A)

23

A estimação do modelo assimétrico é realização através da máxima verossimilhança,

já o parâmetro de início entre os regimes foi estimado através da análise do critério de menor

valor de SSR (Sum of Square Residual) 4.

5. Dados Utilizados

A economia brasileira pode ser tratada como um exemplo da análise do impacto

cambial sobre os retornos dos ativos. Desta forma, este trabalho possui como fonte de dados

principal o sistema Economática de análise, de onde foi extraída grande parte das informações.

Este sistema fornece dados sobre o mercado acionário e dados contábeis para todas as

empresas com capital aberto no Brasil e de dados de diversos ativos da América Latina.

São utilizados ao todo 153 ações de empresas listadas no Bovespa, do inicio de março

de 1999 a dezembro de 2007, de um total de ações extraídas de 227, com negociação existente

dentro deste período de análise.

Para as empresas que possuem ações do tipo PN e ON durante o período de analise no

mercado acionário, foi selecionado o ativo de maior liquidez entre elas, desta forma mantendo

na amostra apenas um ativo por empresa, para que desta forma não se obtenha uma conclusão

indevida sobre a quantidade de empresas afetadas.

Os dados foram extraídos com os preços de fechamento diário, para os dias em que

não houve negociação foi utilizado o valor da ultima negociação ocorrida na bolsa de valores.

Uma vez selecionados os ativos e completados os dados dos preços foi calculado o

percentual de dias em que não houve negociação dentro do período de análise, assim as

empresas com mais de 80% dos dias sem negociação foram excluídas da análise.

Com a série diária preparada, foi realizado a “mensalização” dos dados diários,

utilizando-se como preço mensal o último preço de negociação do mês.

A utilização de dados mensais foi definida através de uma hipótese na qual o mercado

demora em alguns momentos para entender e perceber os efeitos do câmbio sobre os preços

de diversos ativos, assim no curto prazo é mais difícil verificar a sensibilidade da exposição

cambial.

Para os dados referentes à taxa de câmbio foram usados os preços de fechamento de

venda diário de Reais por Dólar. Da mesma forma que realizado com o preço das ações, o

preço de fechamento do câmbio do mês corresponde ao valor a ser estudado.

4

Muller e Verschoor (2006) utilizam como critério de informação o Akaike (AIC) para definição do ponto

inicial entre os regimes.

24

Para o estudo complementar, para os dados da taxa de juros foi utilizado o taxa

percentual da poupança do mês de análise, a fim de refletir um ativo de baixo risco financeiro

para o caso brasileiro.

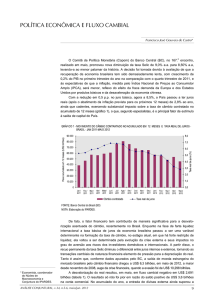

Abaixo segue o gráfico da evolução da taxa de câmbio e da taxa de juros utilizada no

estudo:

Figura1 – Evolução da taxa de câmbio e taxa de juros

0,80%

0,70%

0,60%

0,50%

0,40%

0,30%

Taxa de Câmbio

30/7/07

26/2/07

25/9/06

24/4/06

27/6/05

28/11/05

31/1/05

30/8/04

29/3/04

27/10/03

26/5/03

30/12/02

29/7/02

25/2/02

24/9/01

30/4/01

27/11/00

26/6/00

31/1/00

30/8/99

0,20%

0,10%

0,00%

Taxa de Juros (%)

4,50

4,00

3,50

3,00

2,50

2,00

1,50

1,00

0,50

0,00

29/3/99

Taxa de Câmbio

(R$/dólar)

Evolução da Taxa de Câmbio e de Juros

Taxa de Juros

Com estes dados, são analisadas ao todo 110 observações para as ações com

negociação em todo o período de análise. A Tabela 1 nos mostra o número de empresas

utilizadas para os períodos de análise e o número de observações por ano.

Estas ações utilizadas neste estudo estão distribuídas em diversos setores da economia,

não havendo assim uma análise setorial e nem específica por empresa, conforme Tabela 2. A

intenção de analisar diversos setores da economia é verificar o comportamento das empresas

brasileiras e não apenas uma análise setorial.

25

Tabela 2 - Setor Econõmico das ermpresas

1999

Agro e Pesca

Alimentos e Beb

Comércio

Construção

Eletroeletrônicos

Energia Elétrica

Máquinas Indust

Mineração

Minerais não Met

Outros

Papel e Celulose

Petróleo e Gas

Química

Siderur & Metalur

Textil

Transporte Serviç

Veiculos e peças

Total

2000

2001

2002

2003

2004

2005

2006

2007

1

10

5

6

5

19

4

3

2

14

6

8

17

24

11

2

11

1

10

5

6

5

19

4

3

2

16

6

8

17

24

11

2

11

1

10

5

6

5

19

4

3

2

16

6

8

17

25

11

2

11

1

10

5

6

5

19

4

3

2

16

6

8

17

25

11

2

11

1

10

5

6

5

19

4

3

2

16

6

8

17

25

11

2

11

1

10

5

6

5

20

4

3

2

16

6

8

17

26

11

2

11

1

10

5

6

5

20

4

3

2

16

6

8

17

26

11

2

11

1

10

5

6

5

20

4

3

2

16

6

8

17

26

11

2

11

0

10

5

6

5

19

4

3

2

14

6

8

16

24

11

2

11

148

150

151

151

151

153

153

153

146

Uma vez definido os dados mensais e as empresas a serem utilizadas, foi calculado o

retorno dos ativos utilizados através de uma variação logarítmica.

retorno i ,t = log (ativoi ,t ) − log(ativoi ,t −1 )

Para os dados de câmbio, foi utilizada a mesma premissa para o cálculo da variação.

∆câmbioi ,t = log(câmbioi ,t ) − log(câmbioi ,t −1 )

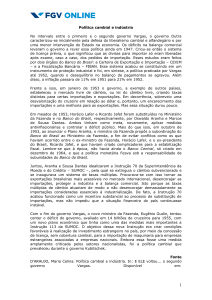

Abaixo segue um gráfico com a variação dos dados do índice Bovespa e da taxa de

câmbio, mostrando a relação existente entre os dados:

26

Figura 2 – Evolução da variação da taxa de cambio e índice Bovespa

Variação da taxa de Câmbio e Ibovespa

30%

20%

10%

0%

-10%

-20%

-30%

IBOVESPA

Câmbio

As correlações entre as variáveis explicativas nos mostram que os dados de retorno de

mercado são negativamente correlacionados com as demais variáveis, porém a matriz de

correlação nos mostra que há uma grande relação entre as variáveis, mas o que chama atenção

é a correlação negativa entre a taxa de câmbio e o retorno de mercado.

Tabela 3 - Correlação das observações explicativas

Retorno de Mercado Câmbio

Retorno de Mercado

Câmbio

Juros

1,00000

-0,29260

-0,60004

1,00000

0,20805

Juros

1,00000

Quando analisados os dados estatísticos das variáveis de análise, percebemos que

todas as variáveis possuem Kurtosis altas (maiores que 3), indicando uma não distribuição

normal dos dados, mas como um desvio-padrão relativamente baixo.

27

Tabela 4 -Sumario Estaístico das variáveis de análise

Média

Mediana

Maximo

Mínimo

Desvio-Padrão

Skewness

Kurtosis

Observações

Retorno de Mercado

0,0161

0,0147

0,1993

-0,2476

0,0840

-0,4310

3,4677

100

Câmbio

0,0006

-0,0115

0,2352

-0,1141

0,0468

1,3357

8,3080

100

Juros

-0,0118

0,0000

0,1452

-0,3365

0,0529

-2,3693

17,4658

100

6. Resultados

Seguindo Muller e Verschoor (2006), nesta seção serão apresentadas separadamente as

análises dos modelos lineares e não-lineares, conforme apresentado na seção 5.

Inicialmente, serão analisados os resultados dos modelos lineares juntamente com uma

crítica entre os modelos utilizados. Em seguida serão apresentados os modelos não lineares,

mostrando-se o fator do risco cambial entre dois modelos.

Em todos os resultados obtidos, serão apresentadas as quantidades totais de empresas

analisadas, descritas por N, as quantidades de empresas significantes, N*, e o percentual de

empresas estatisticamente significantes testados ao nível de significância de 5%, descrito por

N**. Este detalhamento será relevante para a realização da comparação entre os modelos

analisados e resultados de estudos realizados anteriormente.

Abaixo de cada parâmetro encontrado é mostrado abaixo um teste de validação,

verificando através de um teste se o parâmetro é igual à zero.

Em todos os modelos realizados, será apresentada em conjunto uma análise adicional

no qual será incorporada a série de taxa de juros. O intuito desta análise com a presença de

taxa de juros é verificar se esta série ajuda a explicar o comportamento da exposição cambial

das empresas brasileiras.

6.1 Modelo Linear

Seguindo a metodologia utilizada por muitos autores para explicar a exposição

cambial serão apresentados os resultados da equação (1), chamado de Modelo Relativo,

depois será analisado o Modelo Absoluto, conforme equação (3).

Estes dois modelos são caracterizados como lineares, porém com particularidades

individuais, sendo o segundo modelo conseqüência do primeiro.

28

6.1.1 Modelo Relativo

O primeiro ponto de verificação dos resultados é a verificação do parâmetro do retorno

de mercado, β1 , o qual deve estar entre 0 e 1, já o sinal do parâmetro do câmbio, γ dependerá

da forma que as empresas brasileiras estão expostas com relação à exposição cambial,

parâmetros estes correspondem à média dos parâmetros para todas as empresas analisada.

Tabela 5 - Modelo Linear Relativo

Tabela 5.1

Constante

α

Média

Mediana

0,01484

0,01660

0,00000

0,00000

Retorno de Mercado β

0,55043

0,55398

0,00000

0,00000

γ

0,02329

0,04326

0,53650

0,19580

Câmbio

Exposiçã Positiva

Exposiçã Negativa

Tabela 5.2 - incorporando taxa de juros

Média

Mediana

Constante

α

0,01372

0,0000

Retorno de Mercado β

0,54632

0,55636

0,0000

0,0000

γ

0,01695

0,04441

0,6562

0,3320

-0,10470

-0,06682

0,0011

0,0150

Juros

Exposiçã Positiva

Exposiçã Negativa

φ

N**

N

8,5%

13

153

11,8%

10

85

4,4%

3

68

N*

N**

N

9,2%

14

153

12,0%

10

83

5,7%

4

70

0,01564

0,0000

Câmbio

N*

O valor médio de retorno de mercado está dentro do esperado, obtendo um valor

médio de 0,55043 e uma mediana de 0,55398, conforme apresentado pela tabela 5.1. Já o

parâmetro da taxa de câmbio possui uma média 0,02329 e uma mediana de 0,04326, porém

estatisticamente estes parâmetros são na média iguais a zero, mesmo quando incorporando a

série de taxa de juros, a significância dos parâmetros não é alterada.

Esta não significância do parâmetro médio de exposição cambial deve-se ao fato de

apenas 8,5% das empresas possuem uma exposição cambial estatisticamente significante, e

29

quando incluída a taxa de juros (tabela 5.2), o efeito do câmbio eleva-se para 9,2%. Este

percentual é calculado através de um teste F-statistic.

Outro ponto que pode explicar esta não significância, não ocorrendo em apenas 13

empresas, deve-se pela falta de ortogonalidade dos erros, pois conforme descrito na seção 4,

esta metodologia apresenta heterocedasticidade e multicolinearidade, assim esta parâmetro

pode estar sendo impactado pela relação entre as variáveis de retorno de mercado e variação

cambial.

Mas se analisarmos o sinal dos parâmetros, percebe-se que, na média, há um impacto

positivo da taxa de câmbio sobre o retorno dos ativos, efeito este reduzido quando a

incorporado a taxa de juros, assim uma desvalorização de 1% da taxa de câmbio o retorno das

empresas brasileiras diminui na média 4%, independentemente da incorporação da taxa de

juros.

Quando analisado a tabela 5.1, grande parte das empresas possui impacto positivo,

porém apenas 11,8% destas possuem significância. No modelo com a taxa de juros,

demonstrado pela tabela 5.2, das 83 empresas com impacto positivo, somente 12,05% são

significantes. Em relação às empresas com impacto negativo, o número é inferior, tanto no

absoluto quanto percentualmente, mas um detalhe é que no modelo com taxa de juros, há uma

empresa a mais que no modelo inicial.

Rossi (2008) encontrou um resultado similar para os dados de empresas brasileiras,

com análise durante o período de 1996 a 2002, sendo que no período de câmbio flexível

verificou que 16,3% das 165 empresas analisadas possuem exposição cambial e para o

período de câmbio fixo há 62,5% das empresas impactadas pelo câmbio, dado o mesmo

número de empresas analisadas. Para dados americanos no período de 1971 a 1987, Jorion

(1990) encontrou que apenas 15 das 287 empresas analisadas possuem uma exposição

cambial significativa, resultado consistente com Amihud (1994) que encontrou apenas 11%

de empresas estatisticamente significante para o período de 1979 a 1988.

Como este modelo de análise de exposição cambial leva em consideração as variáveis

explicativas de retorno de mercado e da taxa de câmbio pode-se gerar heterocedasticidade

devido ao fato desta variável explicar tanto os movimentos da taxa de retorno dos ativos

quanto à taxa de retorno do mercado, neste caso o índice Bovespa, assim os efeitos podem ser

encobertos pelo efeito da taxa de câmbio afetar tanto a variável explicativa como a variável

explicada. Isso explica porque este modelo é chamado de Modelo Relativo, uma vez que os

resultados obtidos são relativos aos impactos cambiais sobre o retorno de mercado.

30

Como dito na seção 4, esta metodologia apresenta a heterocedasticidade e

multicolinearidade, invalidando assim o resultado obtido e uma solução é realizar o modelo

apresentado pela equação (4).

6.1.2 Modelo Absoluto

Neste Modelo Absoluto, muito similar ao modelo apresentado anteriormente, é

realizado o ajuste sobre o retorno de mercado, extraindo-se o efeito da taxa de câmbio sobre o

retorno de mercado, e mantendo assim exclusivamente este efeito sobre a taxa de retorno dos

ativos.

Assim como no modelo de efeito relativo, os sinais dos parâmetros permanecem os

mesmo, sendo o retorno de mercado, β1 ,entre 0 e 1, e o sinal do parâmetro do câmbio, γ ,

dependerá da forma que as empresas brasileiras estão dispostas com relação à exposição

cambial.

Tabela 6 - Modelo Linear Absoluto

Tabela 6.1

Média

Mediana

α

0,02411

0,02496

0,00000

0,00000

Retorno de Mercado β

0,55043

0,55398

0,00000

0,00000

γ

-0,58710

-0,55098

0,00000

0,00000

Constante

Câmbio

Exposiçã Positiva

Exposiçã Negativa

Tabela 6.2 - incorporando taxa de juros

Média

Mediana

Constante

α

0,02291

0,00000

Retorno de Mercado β

0,54632

0,55636

0,00000

0,00000

γ

-0,58889

-0,55358

0,00000

0,00000

-0,10470

-0,06682

0,00110

0,01500

Juros

Exposiçã Positiva

Exposiçã Negativa

φ

N**

N

51,0%

78

153

0,0%

0

11

54,9%

78

142

N*

N**

N

51,0%

78

153

0,02302

0,00000

Câmbio

N*

0,0%

0

11

54,9%

78

142

31

Analisando os resultados obtidos, devemos mais uma vez, perceber que o parâmetro

do retorno de mercado está dentro do range de valor esperado, com um valor de na média de

0,55043 e uma mediana de 0,55398 (tabela 6.1), e quando incorporado a taxa de juros no

modelo (tabela 6.2), o parâmetro médio é de 0,54632 e uma mediana de 0,55636. Tanto no

modelo de Efeito Relativo quanto no modelo de Efeito Absoluto, o impacto no mercado sobre

o retorno dos ativos é positivo.

Diferente do modelo de efeito relativo, o sinal da exposição cambial se altera com a

ortogonalização dos erros, passando de um efeito positivo para um negativo, mostrando assim

que as empresas brasileiras possuem uma exposição cambial negativo em relação aos retornos

dos ativos.

Analisando os dados de exposição cambial, percebe-se que ao verificar a composição

das empresas que possuem sinal negativo, 142 empresas possuem impacto negativo, sendo

54,9% significativos, conforme a tabela 6.1, mesmo quando analisado a tabela 6.2, não há

uma grande variação de empresas que possuem um impacto negativo em relação à exposição

cambial.

Outro fator relevante neste modelo é o número superior de empresas significativas,

sendo de 51% com e sem taxa de juros, mostrando desta forma que este modelo é mais

eficiente que o anterior demonstrado também pela significância dos parâmetros médios, os

quais todos são estatisticamente significativos e todos os parâmetros diferentes de zero.

Um ponto muito interessante neste modelo em relação ao modelo anterior é o fato do

número de empresas com exposição negativa aumentar substancialmente, passando de 68 para

141 empresas e uma queda no efeito positivo de 85 empresas para apenas 11 empresas, sendo

no modelo de efeito relativo, pouquíssimas empresas possuem significância e quando

incorporada a taxa de juros, apenas 4 empresas são significativas, não alterando a conclusão

encontrada. Esta variação deve-se ao fato de que no Brasil as grandes empresas dominam o

portfólio de mercado e estas possuem uma maior quantidade de dividas em moeda estrangeira.

Desta forma, este modelo nos mostra que na média as empresas brasileiras não são

beneficiadas em casos de depreciação da moeda doméstica, hipótese esta consistente de que

depreciações cambiais causam queda nos preços dos ativos, conforme Rossi (2003), no qual o

modelo utilizado mostra uma análise dos efeitos da exposição cambial de acordo com a

estrutura financeira das empresas brasileiras, focando na exposição cambial de seus

respectivos balanços.

32

Neste mesmo estudo, o resultado encontrado para o período de 1996 a 2002 foi de que

38 empresas brasileiras possuem uma exposição cambial de uma amostra de 165 durante o

período de câmbio flexível e de 101 empresas para o período de câmbio fixo. Rossi (2008) ao

ampliar a amostra (1996 a 2006), encontrou 25% das empresas não financeiras de um total de

177 possuem exposição cambial significativa, mostrando também que o número de empresas

expostas é maior em períodos de crises financeiras e maiores do que durante o período de

câmbio flexível do que durante o câmbio fixo no Brasil. Em ambos os estudos de Rossi, o

sinal encontrado da exposição está de acordo com o encontrado neste estudo.

6.2 Modelos Não Lineares

6.2.1 Modelo GARCH

Uma terceira forma de análise do impacto do câmbio sobre o retorno dos ativos sobre

uma visão agora não linear é a utilização da metodologia GARCH (modelo proposto por

Bollerslev em 1986).

A utilização do modelo GARCH deve-se ao fato de que em séries financeiras é

comum haver o fato de que grandes valores num determinado instante do tempo que sejam

seguidos por valores também elevados nos períodos subseqüentes, não necessariamente na

mesma direção, além da possibilidade de existir uma alta persistência na volatilidade das

séries de retorno, desta forma, este modelo expressa a variância condicional como uma

defasagem distribuída do quadrado dos retornos passados com uma tentativa de expressar de

uma forma mais parcimoniosa a dependência temporal da variância condicional.

A utilização deste modelo deve-se para tentar corrigir o problema da presença de

heterocedasticidade existente no Modelo Relativo, equação (1). Desta forma, foi utilizado um

GACH (1,1), sendo a melhor estimativa encontrada, assim como no modelo base de Muller e

Verschoor (2006), no qual há uma variância condicionada a todas as empresas brasileiras

analisadas.

Mesmo utilizando esta outra metodologia, o valor esperado do parâmetro do retorno

de mercado, β1 , permanecer entre 0 e 1 assim como nos modelos anteriores.

33

Tabela 7 - Modelo GARCH

Tabela 7.1

Constante

α

Média

Mediana

0,00990

0,01049

0,0000

0,0000

Retorno de Mercado β

0,53513

0,56775

0,0000

0,0000

γ

0,05348

0,05463

0,0000

0,0000

0,00650

0,00204

Câmbio

Constante

δ

0,00000

0,00000

-0,00918

ARCH

τ

0,14779

0,01490

0,74640

GARCH

υ

0,59815

0,73256

0,00000

0,00000

Exposiçã Positiva

Exposiçã Negativa

Tabela 7.2 - incorporando taxa de juros

Média

Mediana

Constante

α

0,00932

0,0000

Retorno de Mercado β

0,54486

0,55929

0,0000

0,0000

γ

0,05876

0,04442

0,13260

0,10560

-0,09041

-0,08718

Juros

φ

0,00160

0,00210

0,00189

Constante

δ

0,00642

0,0000

0,0000

ARCH

τ

0,22816

0,01076

0,07680

1,00000

GARCH

υ

0,62121

0,73440

0,0000

0,0000

Exposiçã Positiva

Exposiçã Negativa

N**

N

19,6%

30

153

22,4%

19

85

16,2%

11

68

N*

N**

N

18,3%

28

153

23,0%

20

87

12,1%

8

66

0,00928

0,0000

Câmbio

N*

A variável de interesse nos mostra que, na média, a exposição cambial segue um efeito

positivo, tanto no parâmetro médio quanto em sua mediana, sinal este diferente do valor

encontrado durante a elaboração do Modelo de Efeito Absoluto, onde na verdade o sinal

esperado seria negativo, conforme apresentado por Rossi (2008). A incorporação da taxa de

juros neste modelo promove a não significância da série de taxa de câmbio.

Um ponto relevante é verificar que o ARCH possui uma não significância nos dois

modelos apresentada pela tabela 7.1 e 7.2. Esta não significância pode estar ocorrendo devido

à periodicidade dos dados utilizados, isso porque como estão sendo utilizados dados mensais,

34

pode-se perder algumas informações relevantes ocorridas ao longo dos dias incorridos em um

determinado mês e como a variável ARCH considera o resíduo da equação no período

anterior, fatos não explicados em um mês não necessariamente irão explicar oscilações no

mês subseqüente.

Quando analisado o número de empresas que possuem exposição cambial positiva,

tem-se que 85 das empresas, sendo apenas 22,4% delas significantes (tabela 7.1) e com a

incorporação da taxa de juros, 87 empresas são afetadas, porém apenas 23% significantes

(tabela 7.2). Já as empresas negativamente impactadas pela taxa de câmbio, 87 das empresas

analisadas são positivamente afetadas, mas com um percentual de significância de 16,2% e

quando incluída a taxa de juros, o numero de empresas é de 66, porém apenas 12,1% delas

são significativas.

Muller e Verschoor (2006) encontraram para dados americanos que apenas 7,27% de

uma amostra de 935 empresas possuem significância quando utilizado este modelo.

6.2.2 Modelo Assimétrico

O modelo não linear proposto por Muller e Verschoor (2006), chamado de Modelo

Assimétrico ou Firm Specific Currency Factor foi originado devido aos pontos descritos na

seção 3.

Para saber o comportamento da exposição cambial em momentos de valorização ou de

desvalorização, será utilizado o modelo escrito pela equação (6), no qual será incorporada ao

modelo uma dummy correspondente de valor igual a 1 para valorização cambial e 0 para

momentos de desvalorização cambial. Através do coeficiente desta dummy é possível

verificar o quanto as empresas estão expostas e quantas empresas são afetadas em caso de

valorização e desvalorização.

Na tabela 8, os dados nos mostram, assim como no modelo de efeito absoluto e do

modelo GARCH, o sinal da exposição cambial da exposição cambial na média não é alterado,

mas a quantidade de empresas que se tornam significativas a 5% é menor, sendo inferior ao

modelo de efeito absoluto, resultado este similar ao estudo de Muller e Verschoor (2006) em

que a quantidade percentual estatisticamente significante está em torno de 8% para empresas

americanas.

35

Tabela 8 - Sinal da Exposição Cambial

Tabela 8.1

Constante

α

Média

Mediana

0,02602

0,02795

0,0000

0,00000

Retorno de Mercad β

0,54851

0,56060

0,0001

0,00010

γ

-0,51809

-0,44779

0,0001

0,00010

-0,12276

-0,10140

0,1036

0,08910

Câmbio

Dummy Câmbio

γ'

Tabela 8.2 - incorporando taxa de juros

Média

Mediana

Constante

α

0,02412

0,00000

Retorno de Mercad β

0,54560

0,55806

0,0000

0,00000

γ

-0,54791

-0,47814

0,0000

0,00000

-0,07971

-0,03292

0,0387

0,74640

-0,10100

-0,07769

0,0022

0,01530

Dummy Câmbio

Juros

γ'

φ

N**

N

19,0%

29

153

3,3%

5

153

N*

N**

N

21,6%

33

153

3,9%

6

153

0,02363

0,0000

Câmbio

N*

Quando analisado os sinais encontrados o sinal dos parâmetros γ e γ ' possuem sinais

semelhantes, diferente do resultado encontrado por Koutmos e Martin (2003a) para análise de

portfólios de indústrias norte americana, que apresenta sinais positivos na média.

Este resultado encontrado nos mostra que a existência de assimetria não apresenta

muita relevância para as empresas brasileiras, uma vez que apenas 2% delas apresentam

significância em relação à assimetria e à exposição cambial, já a quantidade de empresas que

possuem um dos dois efeitos de análise é de 20%, conforme tabela 9, mas com uma

quantidade de empresas expostas ao cambio superior em relação aos modelos de efeito

relativo e GARCH.

Este estudo nos mostra que em caso de uma valorização cambial em 1%, o retorno

médio das empresas brasileiras é afetado negativamente em 0,64% e em momento de

desvalorização, o efeito é de 0,54%.

36

Tabela 9 - Relação de empresas expostas e de assimetria

N*

N**

N

Número de empresas - exposição e assimétrica - significantes

2%

3

153

Número de empresas - exposição ou assimétrica - significantes

20%

31

153

Esta baixa quantidade de empresas que possuem a presença de assimetria pode estar

ocorrendo pela forma de como o modelo foi utilizada, pois não necessariamente há mudanças

bruscas entre os regimes de valorização e desvalorização pode não ser representada apenas

por uma dummy de 0 e 1, mas sim um a utilização de uma função que suavize esta transição a

ser realizada conforme descrito pelas equações (7) e (8).

Esta suavização entre os regimes, descritos pelas equações (7) e (8), por se tratar de

um modelo não linear, a possibilidade de existência de outliers pode ocorrer, e para corrigir

este problema, foram excluídas das análises as séries que estavam interferindo no resultado

quando necessário. Desta forma, na análise inicial, o número de ativos analisados passa de

153 empresas para 152 e quando incorporado à taxa de juros, o número de empresas reduz-se

para 133.

Na tabela 10, são apresentados os dados obtidos, no qual o modelo com a presença da

taxa de juros, Tabela 10.2, não há significância desta variável.

Assim como ocorrido em todas as análises realizadas neste estudo, o resultado do

parâmetro médio de retorno de mercado está de acordo com o range esperado, apresentado

pelos parâmetros β e β1 .

Na Tabela 10.1, o modelo apresenta uma taxa de significância da exposição cambial é

de 30,9% das empresas para o primeiro efeito de exposição cambial e de 46,7% para o

segundo efeito, ou seja, o modelo de exposição cambial para empresas brasileiras mostra que

existe a presença de assimetria quando há suavização entre os regimes existentes. O mesmo

ocorrendo quando incorporado a taxa de juros, tabela 10.2, percebe-se que tato a assimetria

quanto a exposição cambial são estatisticamente e em torno de 42% da amostra.

37

Tabela 10 - Modelo Assimétrico

Tabela 10.1

Média

Mediana

6,45204

5,14945

0,0000

0,00000

N*

N**

N

30,9%

47

152

46,7%

71

152

N*

N**

N

42,1%

56

133

42,9%

57

133

Efeito Linear

Constante

α

Retorno de Mercado β

Câmbio

γ

-0.008209 -0.004078

0,0467

0,00270

0,00924

0,00977

0,0438

0,00010

-6,29750

-6,29750

Efeito Assimétrico

Constante

α1

0,0000

0,00000

Retorno de Mercado β1

0,00743

0,00743

0,0571

0,00270

γ1

-0,00846

-0,00846

0,0646

0,00020

Câmbio

Tabela 10.2 - incorporando taxa de juros

Média

Mediana

Efeito Linear

Constante

α

6,09044

4,90286

0,0000

0,00000

Retorno de Mercado β

-0,00443

-0,00347

0,0269

0,00930

γ

0,01292

0,00783

0,0002

0,00000

0,00038

0,00026

0,8983

1,00000

-5,94228

-4,71544

Câmbio

Juros

φ

Efeito Assimétrico

Constante

α1

0,0000

0,00000

Retorno de Mercado β1

0,00408

0,00346

0,0385

0,01520

γ1

-0,01210

-0,00801

0,0003

0,00010

-0,00019

-0,00015

0,9475

0,86230

Câmbio

Juros

φ1

Mesmo analisando apenas o efeito da taxa de câmbio, γ e γ 1 , a qual nos mostra a

presença de exposição cambial e assimetria, respectivamente, à composição da exposição

cambial possui efeito positivo através do parâmetro γ e efeito negativo através do parâmetro

γ 1 , porém o resultado da exposição cambial ocorrerá conforme as magnitudes das variações

cambiais, mas na média pode-se dizer que o efeito é ligeiramente positivo.

Antes de analisar o efeito combinado da exposição cambial, é interessante verificar

estes efeitos em separado, desta forma, podemos perceber que tanto no modelo com juros ou

38

sem juros (Tabela 10.1 e Tabela 10.2, respectivamente), o primeiro efeito, com relação ao

modelo linear, a exposição cambial apresenta um sinal positivo, diferente do sinal encontrado

no modelo linear absoluto (Tabela 8), mostrando assim que quando incorporado a assimetria e

suavizando a variação cambial, a exposição cambial deixa de ser negativo para 42,1% da

amostra.

Outro fator relevante é a magnitude da exposição cambial encontrada, isso porque no

primeiro modelo analisado, o efeito foi na média de 0,023, no modelo de efeito absoluto foi

de 0,58 e no modelo GARCH foi de 0,053.

Já o efeito referente à existência de assimetria, pode-se perceber que esta variável é

significativa assumindo um valor negativo na média para 46,7% da amostra utilizada.

Um ponto relevante é perceber que a quantidade de parâmetros significantes é superior

para o segundo efeito que em relação ao primeiro, conforme apresentado na tabela 10.

Tabela 11 - Sinal de Impacto Cambial

N

Efeito Linear

N*

N**

N

Efeito Assimétrico

N*

N**

Modelo sem juros

Positivo

103

34,0%

35

50

36,0%

18

Negativo

49

24,5%

12

102

52,0%

53

152

30,9%

47

152

46,7%

71

Positivo

91

48,4%

44

44

29,5%

13

Negativo

42

28,6%

12

89

49,4%

44

133

42,1%

56

133

42,9%

57

Total sem juros

Modelo com juros

Total com juros

Quando analisado a quantidade de empresas com efeitos positivos e negativos,

percebe-se que a grande maioria das empresas possui o efeito linear positivo, sendo que

apenas 35 possuem significância e o segundo efeito, assimétrico, negativo, com 102 empresas

ocorrendo, com 52% deles são significantes.

Esta abertura entre os sinais da exposição cambial e presença da assimetria se torna

relevante por permitir perceber que realmente a presença da assimetria interfere na análise de

exposição e sobre o preço dos ativos das respectivas empresas.

Quando os sinais são analisados em conjunto, pode-se perceber que do total da

amostra utilizada, 102 possuem características semelhantes à média, correspondendo a 33,3%

39

das empresas estatisticamente significantes e quando incorporado a taxa de juros, este

percentual se eleva para 48,3% das 133 empresas analisadas.

Tabela 12 - Sinal conjunto de Impacto Cambial do modelo Assimétrico

γ /γ1

Modelo sem juros

N

N*

Positivo/Positivo

1

N**

0,00%

-

0,00%

-

Negativo/Negativo

-

Positivo/Negativo

102

33,33%

34

Negativo/Positivo

49

24,49%

12

152

30,26%

46

2

0,00%

-

0,00%

-

Total sem juros

Modelo com juros

Positivo/Positivo

Negativo/Negativo

-

Positivo/Negativo

89

48,31%

43

Negativo/Positivo

42

28,57%

12

133

41,35%

55

Total sem juros

Desta forma, pode-se dizer que através deste modelo a exposição cambial para grande

parte das empresas apresenta um efeito positivo, assim uma valorização cambial afeta

positivamente os retornos dos ativos brasileiros na média em 1%.

Com os dados descritos na tabela acima, pode-se perceber que como existem dois

efeitos, sendo o primeiro referente à exposição cambial na relação linear, é na média positiva

para as empresas brasileiras, diferente do resultado obtido com o modelo de Efeito Absoluto,

mostrando assim que o efeito de assimetria realmente impacta tanto na quantidade de

empresas que possuem exposição cambial como no sinal de impacto.

Muller e Verschoor (2006) mostram que a inclusão no modelo linear a análise de

assimetria, a quantidade de empresas que apresentam uma determinada exposição cambial,

sendo linear ou assimétrica, aumenta em 30% em relação ao modelo linear, ocorrendo

principalmente com a incorporação da análise cambial de moedas asiática de latinas. O

resultado encontrado mostra que 23,1% das empresas americanas apresentam exposição linear

e assimetria e 56,04% possuem exposição linear ou assimetria.

Neste estudo, as empresas que possuem exposição cambial e assimetria são de 30% e

as empresas que possuem apenas um efeito são de 47% para o caso da não inclusão da taxa de

40

juros no modelo, conforme Tabela 13, mas é relevante comentar que neste estudo das 47

empresas que possuem exposição cambial significante, apenas uma não possui assimetria

significante.

Tabela 13 - Relação de empresas expostas e de assimetria

N*

N**

N

Número de empresas - exposição e assimétrica - significantes

30%

46

152

Número de empresas - exposição ou assimétrica - significantes

47%

72

152

Além destes pontos, o fator de maior relevância é o fato da significância da presença

de assimetria na análise da variação dos retornos dos ativos com relação à exposição cambial,

desta forma, uma análise de exposição cambial deve-se levar em consideração a existência de

assimetria no processo de análise.

Este ponto prova que muitas vezes análises existentes sobre os preços dos ativos

brasileiros ou sobre comportamentos futuros podem levar a decisões equivocadas, uma vez

que muitos não incorporam a existência desta assimetria no mercado.

7. Conclusão

Este estudo analisa a exposição cambial de empresas brasileiras durante o período de

câmbio flexível entre 1999 e 2007. Observou-se que diversas empresas brasileiras possuem

uma exposição cambial, impacto este que diverge entre a utilização de modelos lineares e não

lineares.

A quantidade de empresas com exposição cambial no Brasil no caso de modelo linear

é relativamente alta, segundo Rossi (2008), sendo em torno de 50% das empresas brasileiras,

dado que na média esta exposição possui um efeito negativo conforme há uma desvalorização

cambial da moeda doméstica. No caso da utilização de um modelo não linear, esta exposição

cambial possui um efeito positivo, contrariando os resultados obtidos com o modelo linear,

corroborando assim, os resultados obtidos por Bleakley e Cowan (2002) para uma amostra de

empresas da América Latina.

Independentemente do modelo analisado, podemos perceber que no Brasil existe uma

grande parcela de empresas que possuem exposição cambial. Na tabela 14 é apresentado um

resumo da quantidade de empresas estatisticamente significante que possuem exposição

cambial, tanto um efeito positivo quanto um negativo. Pode-se perceber que, no modelo linear,

41

o impacto desta exposição é superior em relação aos modelos não lineares, principalmente

quando o problema de ortogonalidade é resolvido, a quantidade de empresas se eleva.

Tabela 14 - Séries Estatiscamente Significativas

N**

N*

N

Modelo Relativo

14

9,2%

153

Modelo Relativo com juros

13

8,5%

153

Modelo Absoluto

78

50,98%

153

Modelo Absoluto com juros

78

50,98%