1

3. Sistema Financeiro Nacional

3.1 Estrutura do SFN

3.2 Subsistema normativo

3.3 Subsistema de intermediação

3.4 Títulos públicos negociados no MF

3.5 Principais papéis privados negociados no MF

3/4/2012

2

3.1 - Estrutura do SFN

• Conjunto de instituições financeiras e instrumentos

financeiros que visam transferir recursos dos agentes

econômicos

(pessoas,

empresas,

governo)

superavitários para os deficitários.

• Órgão normativo máximo: CMN

• Lei de Reforma Bancária de 1964

• Lei do Mercado de Capitais de 1965

• Lei de criação dos Bancos Múltiplos de 1988

3/4/2012

3

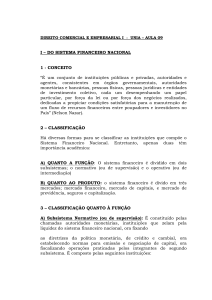

Estrutura do SFN

SUBSISTEMA

NORMATIVO

SISTEMA

FINANCEIRO

NACIONAL

(SFN)

SUBSISTEMA DE

INTERMEDIAÇÃO

3/4/2012

4

Estrutura do SFN

CONSELHO

MONETÁRIO

NACIONAL (CMN)

Comissões

Consultivas

BANCO

CENTRAL

(BACEN)

SUBSISTEMA

NORMATIVO

Responsável pelo

funcionamento do

mercado financeiro e

de suas instituições.

3/4/2012

(CVM) COMISSÃO

VALORES

MOBILIÁRIOS

INSTITUIÇÕES

ESPECIAIS

B.B.

BNDES

CEF

5

Estrutura do SFN

Instituições

Financeiras Bancárias

Instituições

Financeiras não

Bancárias

SUBSISTEMA

DE

INTERMEDIAÇÃO

Sistema Brasileiro de

Poupança e Empréstimo

(SBPE)

Instituições

Auxiliares

Composto pelas instituições

bancárias e não bancárias

que atuam em operações de

intermediação financeira.

3/4/2012

Instituições não

Financeiras

6

3.2 - Subsistema Normativo

CONSELHO

MONETÁRIO

NACIONAL (CMN)

Comissões

Consultivas

BANCO

CENTRAL

(BACEN)

SUBSISTEMA

NORMATIVO

Responsável pelo

funcionamento do

mercado financeiro e

de suas instituições.

3/4/2012

(CVM) COMISSÃO

VALORES

MOBILIÁRIOS

INSTITUIÇÕES

ESPECIAIS

B.B.

BNDES

CEF

7

CMN

FINALIDADE PRINCIPAL: FORMULAÇÃO DE TODA A POLÍTICA

DE MOEDA E DO CRÉDITO, OBJETIVANDO ATENDER AOS

INTERESSES ECONÔMICOS E SOCIAIS DO PAÍS.

•Fixar diretrizes e as normas da política cambial

•Regulamentar as operações de câmbio

•Controlar a paridade da moeda e o equilíbrio do Balanço de Pagamentos

•Regulamentar as taxas de juros

•Regular a constituição e o funcionamento das instituições financeiras

•Fixar índices de encaixe, capital mínimo e normas de contabilização

•Acionar medidas de prevenção ou correção de desequilíbrios

•Disciplinar o crédito e orientar na aplicação dos recursos

•Regular as operações de redesconto e as operações no mercado aberto

3/4/2012

8

CMN

Composto por:

•Ministro da Fazenda

•Ministro de Planejamento

•Presidente do Banco Central

Comissões Consultivas: assessoram em assuntos tais como:

•Assuntos Bancários

•Mercado de Capitais e Mercados Futuros

•Crédito Rural

•Crédito Industrial

•Política Monetária

•Política Cambial

3/4/2012

9

BACEN

• Executor das políticas traçadas pelo CMN e órgão

fiscalizador do SFN.

• Banco fiscalizador e disciplinador do MF.

• Banco que aplica penalidades, na intervenção e na

liquidação extrajudicial de instituições financeiras.

• Banco gestor do SFN ao expedir normas e

autorizações e promover o controle das instituições

financeiras.

• Banco executor da política monetária.

• Banco do Governo.

3/4/2012

10

Atribuições do BACEN

• Fiscalizar as instituições financeiras.

• Autorizar o funcionamento, instalação e transferência de

sedes, fusões e incorporações das IF.

• Realizar e controlar operações de redesconto e as de

empréstimo no âmbito das IF bancárias.

• Emitir dinheiro e controlar a liquidez do mercado.

• Controlar o crédito, os capitais estrangeiros e receber os

depósitos compulsórios dos bancos.

• Efetuar operações de compra/venda de títulos públicos

e federais.

• Supervisionar o sistema de compensação de cheques.

• Receber depósitos compulsórios das IF e executar

operações de política monetária.

3/4/2012

11

Funções Básicas da CVM

• Incentivar a poupança no mercado acionário.

• Estimular o funcionamento das bolsas de valores e

das instituições operadoras do mercado acionário.

• Assegurar a lisura nas operações de compra/venda

de valores mobiliários.

• Promover a expansão dos negócios do mercado

acionário.

• Proteger aos investidores do mercado acionário.

3/4/2012

12

Atuação da CVM

Instituições Financeiras

do Mercado

CVM

Companhias de

Capital Aberto

Investidores

3/4/2012

13

Banco do Brasil

• Sociedade Anônima de capital misto, controlada pela

União. Até 1986 foi considerada uma autoridade

monetária, atuando na emissão de moeda. O privilégio

foi revogado por decisão do CMN.

• Agente financeiro do Governo Federal: na execução de

sua política creditícia e financeira sob a supervisão do

CMN.

• Banco Comercial: pode exercer atividades próprias

dessas instituições.

• Banco de Investimento e Desenvolvimento: financia

atividades rurais, industriais, comerciais e de serviços,

além de fomentar a economia de diferentes regiões.

3/4/2012

14

BNDES

• Empresa pública vinculada ao Ministério do Planejamento, principal instrumento de médio e longo prazo de

execução da política de financiamento do Governo

Federal.

• Objetivo: reequipar e fomentar empresas de interesse ao

desenvolvimento do país.

• Atua através de agentes financeiros, pagando uma

comissão chamada del credere.

• Esses agentes são co-responsáveis na liquidação da dívida

junto ao BNDES.

3/4/2012

15

BNDES

FINAME

Agência Especial

de Financiamento

Industrial

EMBRAMEC

Mecânica

Brasileira S.A.

FIBASA

Insumos Básicos

S.A. - Financiam.

e Participações

IBRASA

Investimentos

Brasileiros S.A.

F U S Ã O

BNDES Participações S.A. - BNDESPAR

3/4/2012

16

BNDESPAR

OBJETIVO: PROMOVER A CAPITALIZAÇÃO DA EMPRESA

NACIONAL POR MEIO DE PARTICIPAÇÕES ACIONÁRIAS

ALTERNATIVAMENTE AO FINANCIAMENTO, O BNDESPAR

COMPRA AÇÕES DAS EMPRESAS, INJETANDO RECURSOS

PRÓPRIOS (NÃO EXIGÍVEIS) PARA FINANCIAR SEUS

INVESTIMENTOS. APÓS CONSOLIDADO O INVESTIMENTO,

O BANCO VENDE AS AÇÕES ADQUIRIDAS NO MERCADO.

OUTRA FORMA DE ATUAÇÃO É A GARANTIA OFERECIDA NO

LANÇAMENTO PÚBLICO DE NOVAS AÇÕES E FINANCIAMENTO

PARA QUE OS ACIONISTAS VENHAM A SUBSCREVER O

AUMENTO DE CAPITAL DA EMPRESA.

3/4/2012

17

CEF

• As caixas econômicas são instituições financeiras

públicas, autônomas e que apresentam um claro

objetivo social.

• A CEF executa atividades características dos bancos

comerciais e múltiplos.

• A CEF é o principal agente do SFH, atuando no

financiamento da casa própria.

• O SFH foi criado em 1964 e , com a extinção do BNH, a

CEF se transformou no seu órgão executivo.

• Os recursos para o SFH são originados pelo FGTS,

cadernetas de poupança e fundos próprios dos

agentes financeiros.

3/4/2012

18

CEF

• Outros objetivos da CEF:

– Administrar com exclusividade os serviços de loterias

federais

– Constituir-se no principal arrecadador do FGTS

– Ter o monopólio das operações de penhor, que são

empréstimos garantidos com bens de valor e alta liquidez

como jóias, metais preciosos, pedras preciosas, etc..

3/4/2012

19

3.3 - Subsistema de

Intermediação

Instituições

Financeiras Bancárias

Instituições

Financeiras não

Bancárias

SUBSISTEMA

DE

INTERMEDIAÇÃO

Sistema Brasileiro de

Poupança e Empréstimo

(SBPE)

Instituições

Auxiliares

Composto pelas instituições

bancárias e não bancárias

que atuam em operações de

intermediação financeira.

3/4/2012

Instituições não

Financeiras

20

•

Instituições Financeiras

Bancárias

Bancos Comerciais:

–

–

–

–

–

Constituídas em forma de S.A.

Executam operações de crédito de curto prazo

Capacidade de criar moeda

Tendência a concentração via fusões

Prestação de serviços, pagamento de cheques, cobranças,

transferências, ordens de pagamentos, aluguel de cofres,

custódia de valores, operações de câmbio

– Classificação:

•

•

•

•

Bancos de varejo: trabalham com muitos clientes

Bancos de negócios: voltados a grandes operações

Private bank: atende pessoas físicas de renda/patrimônio elevado

Personal bank: atende pessoas físicas de renda elevada e pequenas e

médias empresas

• Corporate bank: atende pessoas jurídicas de grande porte

3/4/2012

21

Instituições Financeiras

Bancárias

• Bancos Múltiplos: formados com base nas atividades

(carteiras) de quatro instituições: banco comercial,

banco de investimento e desenvolvimento, sociedade

de crédito, financiamento e investimento e sociedade

de crédito imobiliário.

• Para ser configurada como Banco Múltiplo, uma

instituição deve operar pelo menos duas das carteiras

mencionadas, sendo uma delas a de Banco Comercial

ou Banco de Investimento.

• Sua criação foi uma evolução do mercado, que

mostrava que a segregação de operações impunha

restrições ao setor financeiro com grandes disponibilidades em algumas IF e déficits em outras.

3/4/2012

22

Instituições Financeiras não

Bancárias

• Não têm capacidade de criação de moeda.

• Bancos de Investimento: grandes fornecedores de

créditos de médio e longo prazo, suprindo os agentes

carentes de recursos com fundos para capital de giro e

capital fixo.

• Realizam operações de maior escala como repasse de

recursos oficiais e recursos do exterior.

• Avais, fianças, custódias, administração de carteiras de

títulos e valores mobiliários, etc.

• Usam recursos de terceiros provenientes da colocação

de CDB, vendas de cotas de fundos de investimento,

empréstimos contratados no país e no exterior.

3/4/2012

23

Instituições Financeiras não

Bancárias

• Não têm capacidade de criação de moeda.

• Bancos de Desenvolvimento:

instituições públicas

estaduais que visam promover o desenvolvimento

econômico e social da região de atuação.

• Apoiam o setor privado da economia por meio de

empréstimos, financiamentos e arrendamento mercantil.

• Sua constituição e funcionamento dependem de

autorização do Banco Central.

3/4/2012

24

Instituições Financeiras não

Bancárias

• Não têm capacidade de criação de moeda.

• Sociedades de Crédito, Financiamento e Investimento:

conhecidas como financeiras, dedicam-se a financiar

bens duráveis às pessoas físicas por meio do mecanismo

de crédito direto ao consumidor (CDC).

• Além dos recursos próprios, a fonte de recursos destas

IF, consiste no aceite e colocação de LC no mercado.

• As LC são emitidas pelo devedor e aceitas pela IF.

• Crédito com interveniência: a IF compra os créditos

comerciais de uma loja. A empresa comercial emite as

LC e a financeira as aceita.

3/4/2012

25

Instituições Financeiras não

Bancárias

• Não têm capacidade de criação de moeda.

• Sociedades de Arrendamento Mercantil:

realizam

operações de leasing de bens nacionais, adquiridos de

terceiros e destinados ao uso dos arrendatários.

• Os recursos são levantados pela emissão de debêntures

e empréstimos no país e no exterior.

• Os principais tipos de leasing são:

– Operacional: similar a um aluguel, realizado pelas empresas

fabricantes dos bens.

– Financeiro: realizado por bancos múltiplos e sociedades de

arrendamento mercantil. No final do prazo pode ser exercido

o direito de compra pelo valor residual.

– Lease - back: venda e aluguel automático de um bem.

3/4/2012

26

Instituições Financeiras não

Bancárias

• Não têm capacidade de criação de moeda.

• Cooperativas de Crédito: voltadas a viabilizar créditos a

seus associados, além de prestar determinados serviços.

• Sociedades de Crédito Imobiliário: voltam-se ao

financiamento de operações imobiliárias, que envolvem compra e venda de imóveis. Prestam apoio a

outras operações do setor imobiliário como loteamentos, incorporações, etc. Os recursos são levantados por

meio de letras imobiliárias e cadernetas de poupança.

• Associações de Poupança e Empréstimo: IF que atuam

também na área habitacional, por meio de financiamentos imobiliários.

3/4/2012

27

SBPE

CEF

Sociedades

de

Crédito

Imobiliário

Associações

de

Poupança e

Empréstimo

Bancos

Múltiplos

A CAPTAÇÃO DE RECURSOS DESTAS INSTITUIÇÕES

É FEITA ATRAVÉS DAS CADERNETAS DE POUPANÇA

E DOS FUNDOS PROVENIENTES DO FGTS

3/4/2012

28

INSTITUIÇÕES

AUXILIARES

Bolsas

de

Valores

3/4/2012

Sociedades

Corretoras

de Valores

Mobiliários

Sociedades

Distribuidoras

de Valores

Mobiliários

Agentes

Autônomos

de

Investimento

29

Bolsas de Valores

• Proporcionam liquidez aos títulos negociados, atuando

por meio de pregões contínuos.

• Têm responsabilidade pela fixação de preços justos,

formados pelo mecanismo da oferta e da procura.

• Obrigam-se a divulgar todas as operações realizadas no

menor tempo possível.

• Atuam em diversos tipos de mercados:

–

–

–

–

A vista Mercado de Balcão: resume operações realizadas

A termo com diversos papeis, sem necessidade de registro

Opções em bolsa. Não possui lugar físico.

Futuros

As Caixas de Liquidação (clearing) atuam nos

pregões e têm a função de registrar, liquidar e

compensar as diversas operações.

3/4/2012

30

Sociedades Corretoras

• Instituições que efetuam, com exclusividade, a intermediação financeira nos pregões das bolsas de valo-res,

das quais são associadas, por meio da compra de um

título patrimonial.

–

–

–

–

–

–

–

–

Promovem ou participam de lançamentos públicos de ações.

Administram e custodiam carteiras de títulos e valores.

Organizam e administram fundos e clubes de investimento.

Efetuam a intermediação em títulos e valores mobiliários.

Efetuam compra/venda de metais preciosos.

Operam em bolsas de mercadorias e futuros.

Operam em câmbio.

Prestam assessoria técnica em assuntos inerentes ao mercado

financeiro.

3/4/2012

31

Outras Instituições Auxiliares

• Sociedades distribuidoras: também intermediam em

títulos e valores mobiliários, assemelhando-se seus

objetivos aos das corretoras.

– Intermediação em títulos e valores mobiliários de renda fixa e

variável.

– Operações no mercado aberto.

– Participação em lançamento público de ações.

• Agentes autônomos de investimentos: são pessoas

físicas credenciadas pelas IF intermediadoras para

atuarem na colocação de títulos e valores mobiliários e

outros serviços, pelo recebimento de uma comissão.

3/4/2012

32

Instituições não Financeiras

• Sociedades de Fomento comercial: conhecidas como

empresas de factoring, são empresas comerciais que

operam por meio da compra de duplicatas, cheques e

outros títulos, de forma similar ao desconto bancário. A

empresa de factoring assume o risco do título

negociado.

– Seus recursos são empréstimos bancários ou fundos próprios.

• Companhias Seguradoras: são consideradas no sistema

financeiro porque têm a obrigação de aplicar parte de

suas reservas no mercado de capitais.

3/4/2012

33

3.4 -Títulos Públicos negociados

no Mercado Financeiro

• São títulos federais, estaduais e municipais.

• Os títulos federais são adquiridos no mercado

primário por meio de leilões promovidos pelo BC e

podem, posteriormente, ser negociados no mercado

secundário para outras instituições financeiras ou não

financeiras.

– Consecução da política monetária do Governo, regulando o

fluxo dos meios de pagamento da economia.

– Financiar o déficit orçamentário e de caixa do Governo.

– Prover fundos ao Governo para investimentos públicos.

• Os títulos estaduais e municipais atendem os mesmos

objetivos, exceto o de gestão monetária.

3/4/2012

34

Títulos Públicos negociados no

Mercado Financeiro

• Os Títulos da Reforma Agrária, foram criados para

indenizar proprietários de terras desapropriadas pelo

Governo Federal, conforme a política de Reforma

Agrária. Têm pouca credibilidade e se negociam com

deságio.

• Os Certificados de Privatização foram emitidos pelo

Tesouro Nacional para promover a adquisição de

ações de empresas estatais em seu processo de

privatização. Foram colocadas compulsoriamente nas

IF privadas, companhias de seguros e de assistência

privada. Negociados com deságio.

3/4/2012

35

3.5 - Principais papéis privados

negociados no MF

•

•

•

•

•

•

•

•

Ações

Depositary Receipts

Commercial Papers e Export Notes

Debêntures

Letras de Câmbio

Certificados de Depósitos Bancários (CDB)

Recibos de Depósitos Bancários (RDB)

Certificados de Depósitos Interfinanceiros (CDI)

3/4/2012

36

Principais papéis privados

negociados no MF

• Ações: menor parcela do capital social de uma S.A. Têm

valores negociáveis e são distribuídos aos subscritores de

acordo com sua participação monetária. Podem ser

emitidas com e sem valor nominal.

• Ações ordinárias: direito a voto. Dividendo obrigatório

fixado por lei ou o indicado nos estatutos.

• Ações Preferenciais: sem direito a voto.

– Preferência no recebimento dos dividendos

– Preferência no reembolso do capital

• Ações de Gozo ou Fruição: montante em ações, que

caberia aos acionistas em caso de dissolução da

companhia.

3/4/2012

37

Vantagens dos investidores em

ações

• Dividendos: parte dos resultados da empresa, pago

aos acionistas em dinheiro no final de cada

exercício social.

• Bonificação: emissão e distribuição gratuita aos

acionistas, em quantidades proporcionais ao

capital, de novas ações resultantes de aumento de

capital pela incorporação de reservas.

• Valorização: valorização das ações no mercado.

• Direito de subscrição: direito que cabe aos atuais

acionistas de serem previamente consultados em

todo aumento de capital.

3/4/2012

38

Principais papéis privados

negociados no MF

• Depositary Receipts: são recibos de depósitos de

ações depositadas em custódia em uma instituição

financeira custodiante, responsável por manter a

guarda dos títulos. O DR é emitido com base nesse

lastro de ações, por um banco depositário no exterior.

• ADR: American Depositary Receipt, são recibos

lançados em Estados Unidos.

• IDR: Internacional DR, são recibos emitidos em outros

países.

• BDR: recibos representativos de valores mobiliários

emitidos no país, por empresas sediadas no exterior e

negociados no Brasil.

3/4/2012

39

Principais papéis privados

negociados no MF

• Commercial Papers: nota promissória de curto prazo

emitida por sociedade tomadora de recursos para

financiar seu capital de giro. A garantia do título é o

desempenho da empresa e os títulos podem ser

adquiridos pelas IF para sua própria carteira ou para

repasse aos seus clientes.

• Export Notes: representa a cessão de créditos de

contratos de exportação de empresas brasileiras. O

exportador transfere a um investidor, por este título,

seus direitos sobre uma exportação realizada

recebendo em troca o pagamento em moeda

nacional. Este título é negociável no MF.

3/4/2012

40

Principais papéis privados

negociados no MF

• Debêntures: títulos de crédito emitidos por

sociedades anônimas, tendo por garantia seus ativos.

Os recursos gerados por esta emissão se usam para o

financiamento do capital de giro e o capital fixo das

empresas.

• Oferecem juros, participação nos lucros e prêmios de

reembolso. Se emitidas com cláusula de conversibilidade, por opção do debenturista, a debênture é

resgatada no vencimento em dinheiro ou em seu

equivalente em ações.

3/4/2012

41

Principais papéis privados

negociados no MF

• Letras de Câmbio: são emitidas pelos financiados dos

contratos de crédito. Após do aceite, a LC é vendida a

investidores através do MF. São a principal fonte de

recursos para financiar bens duráveis (CDC), utilizadas

pelas Sociedades Financeiras.

• Certificados de Depósitos Bancários (CDB): é uma

obrigação de pagamento futura de um capital aplicado

em depósito a prazo fixo em IF. Transferível.

• Recibos de Depósitos Bancários (RDB): similar ao

anterior, intransferível, obrigatoriamente nominativos.

3/4/2012

42

Principais papéis privados

negociados no MF

• Certificados de Depósitos Interfinanceiros (CDI):

títulos emitidos pelas instituições que participam

do mercado financeiro.

• As taxas negociadas não sofrem normalmente

intervenções oficiais diretas, refletindo as expectativas do mercado com relação ao comportamento das taxas de juros da economia.

• A taxa CDI pode ser entendida como taxa básica do

mercado financeiro que influencia a formação das

demais taxas de juros.

3/4/2012

43