Gestão de Projetos de TI - II: Fluxo de Caixa Operacional e Técnicas de Avaliação

Este tutorial parte II aborda os elementos relacionados à modelagem econômico-financeira de projetos de

investimento de TI.

Seu conteúdo foi produzido a partir do artigo "Determinação do fluxo de caixa operacional do projeto e

técnicas empregadas em sua avaliação" elaborado pelo autor.

Marcello Muniz da Silva

Doutorando e Mestre em Engenharia Naval e Oceânica pela POLI/USP, Bacharel em Ciências Econômicas

pela FEA/USP e Coordenador do MBA em Gestão de Projetos e Inovação da Fundação Instituto de

Pesquisas Econômicas (FIPE).

Foi Pesquisador da Divisão de Economia do Instituto de Pesquisas Tecnológicas do Estado de São Paulo

(IPT) e Companhia de Processamento de dados do Estado de São Paulo (PRODESP). Participou do Projeto

Políticas Públicas do Projeto Gestão da Inovação no Setor de Telecomunicações do NPGT/USP - Financiado

pela FAPESP.

Atualmente é Pesquisador do Núcleo de Política e Gestão Tecnológica da Universidade de São Paulo

(NPGT/USP) e Consultor em Finanças Corporativas e Teoria Econômica. Participa também como autor em

livros e artigos relacionados à gestão de sistemas de informação, gerenciamento de projetos e finanças.

Email: [email protected]

Categoria: Operação e Gestão

Nível: Introdutório

Enfoque: Negócios

Duração: 20 minutos

Publicado em: 12/05/2008

1

Gestão de Projetos de TI - I: Introdução

O presente material constitui o segundo de uma série de três tutoriais desenvolvidos para o Teleco. Em seu

conjunto, esses materiais procuram dar conta da seguinte questão:

Por que o profissional de TI envolvido em projetos deve estar familiarizado com

temas relacionados aos domínios da ciência econômica e finanças corporativas?

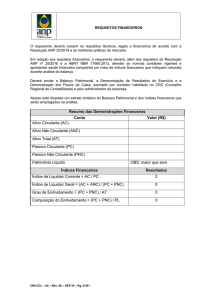

Enquanto o primeiro tutorial ([1] e [2]) tratou de forma sumária a questão do valor, procurando indicar os

aspectos financeiros relacionados às decisões corporativas (investimento, financiamento e operações), bem

como, a importância e finalidade de uso de Demonstrações Financeiras, o presente material aborda

elementos relacionados à modelagem econômico-financeira de projetos de investimento.

Ao fazer isso apresenta exemplos de emprego de técnicas de avaliação de projetos que envolvem a

implementação de sistemas de informação (SI).

Ao tratar do assunto, esse tutorial tem por objetivo apresentar esquemas de enquadramento para a

formatação do fluxo de caixa operacional de um projeto bem como modelos e instrumentos

amplamente empregados nos processos de avaliação de projetos.

Além da apresentação de conteúdo, este tutorial conta com uma planilha que sumariza e relaciona os

principais passos da modelagem econômica e financeira de projetos de investimento. A rigor, o

exercício apresentado aborda a formatação e análise de um projeto que envolve investimento em TI.

Especificamente, explora a análise de investimento na área de vendas por meio de três alternativas

mutuamente excludentes: criação de um sistema de call center, implantação de sistema de e-commerce

ou treinamento de equipe de vendas. Por meio desses exemplos, os temas relacionados abaixo são

explorados.

Este tutorial trata dos seguintes aspectos da modelagem econômico-financeira de projetos:

Elementos da avaliação de projetos.

Fundamentos da análise quantitativa da avaliação.

Aspectos críticos do dimensionamento de um projeto.

Ferramentas de avaliação retrospectiva e prospectiva, incluindo indicadores econômico-financeiros.

Sistematização do fluxo de caixa operacional de um projeto.

Principais indicadores quantitativos orientados para a tomada de decisões de investimento.

[1] O primeiro tutorial da série pode ser acessado através do link Gestão de Projetos de TI - I: Importância

dos Aspectos Financeiros e Econômicos.

[2] Foram os seguintes os temas abordados no primeiro tutorial da série: conceito e importância da geração

de valor; relação do conceito de valor com as principais dimensões econômicas que afetam o retorno sobre

investimentos; tipos e importância das Demonstrações Contábeis na modelagem e avaliação de projetos;

importância de uso de ferramentas destinadas ao dimensionamento e estratégia econômica da operação;

entendimento e identificação de aspectos relevantes na exposição de projetos a linhas de crédito.

2

Gestão de Projetos de TI - II: Avaliação de Projetos

Momento e elementos da avaliação de projetos

Conforme definido nos manuais de gestão de projetos, entre eles o PMBoK ®, os projetos possuem

características únicas, assim como as organizações. Os projetos são executados por pessoas, exigem

planejamento e utilizam recursos escassos. Estes empreendimentos podem e devem ser divididos em fases ou

estágios para facilitar seu gerenciamento (entendido como a ação orientada para o planejamento). Esse inclui

o controle de execução e o emprego de medidas e ou ações corretivas. Além disso, os projetos podem ser

divididos em diversos subprojetos, cada um deles com um ciclo de vida próprio, porém interdependentes.

Na maior parte dos projetos, a análise de viabilidade técnica e econômica se dá durante antes da fase de

iniciação do projeto. De acordo com o PMBoK®,quanto uma organização identifica uma oportunidade

de inversão, em geral irá autorizar um estudo de viabilidade para decidir se deve realizar ou não o

projeto. Embora a equipe de gerenciamento do projeto possa auxiliar na redação do termo de

abertura, a aprovação e o financiamento são tratados fora dos limites do projeto. Dessa forma, a

avaliação constitui uma atividade que deve ser abordada como um projeto a parte. Como é conhecido,

as técnicas de avaliação não são contempladas pelo PMBoK®.

Assim como a fase de iniciação, o estudo de viabilidade envolve poucos recursos (pessoas, equipamentos,

dinheiro, etc.) quando comparadas às demais fases de um projeto (iniciação, planejamento, execução,

controle, etc.). Nunca podemos esquecer que o estudo de viabilidade do projeto atende a restrições de dados

devendo respeitar as características da organização (estrutura funcional, setor de atividade, capacitações

adquiridas, etc.).

Embora a análise econômica do projeto dependa da expectativa de retornos associados ao projeto (receitas

estimadas durante o período de vida útil do empreendimento), uma das entradas fundamentais constitui um

esboço preliminar dos gastos associados ao projeto. Esse resume os prováveis valores que esperamos

gastar/empregar ao longo do ciclo de vida do projeto. Evidentemente, este custo reflete o escopo do projeto

que, por sua vez, se relaciona com o escopo do produto.

Como será descrito abaixo, para construir o fluxo de caixa estimado do projeto devemos, em cada ponto no

tempo, avaliar o saldo líquido entre as receitas e gastos estimados. Estes gastos são compostos por uma série

de subitens que possuem uma classificação padrão: investimento, custos, despesas, etc.. Essa classificação

de gastos e seu tratamento constituem as entradas do processo de avaliação de projetos.

Como vimos, o estudo de viabilidade constitui três estudos específicos:

Dimensionamento (prospecção de demanda/oferta).

Estudos técnicos (localização, tamanho e seleção de tecnologia).

Análise econômica (compreende análise custo/benefício e depende do dimensionamento e estudos

técnicos descritos acima).

Sob o ponto de vista da análise econômico-financeira do projeto as entradas constituem as receitas,

orçamento e custos/despesas estimados para o projeto. Esses dependem das vendas estimadas, origem do

capital que será aplicado durante as fases do projeto e estimativas de custo efetuadas; já aquelas dependem

de estimativas de mercado.

As ferramentas para a análise econômico-financeira advêm da disciplina Finanças Corporativas e a saída

3

fundamental consubstancia diversos indicadores (Net Present Value, Internal Return Rate, Payback,

Indicadores Econômico-Financeiros, etc.) que darão subsídios à tomada de decisão. Certas questões são

críticas:

O projeto contribui para atingir os objetivos estabelecidos no planejamento estratégico?

O projeto é atrativo?

Comparado a outras alternativas de investimento, qual projeto é mais vantajoso?

Que fatores afetam de maneira mais severa a lucratividade do projeto

Como o projeto afeta a composição de ativos e passivos e a estrutura de capital da empresa?

O modelo I, que se encontra na planilha que pode ser acessada pelo link abaixo, aborda parte desses

aspectos. O modelo está organizado num conjunto de tabelas que objetivam fixar os passos da modelagem

econômico-financeira de projetos de investimento.

Modelo I: Organização de receitas e gastos de projeto

(Clique aqui para fazer o download)

Aspectos Quantitativos da Avaliação

A fase conceitual (da qual a análise de viabilidade econômica faz parte), dentro dos processos de

planejamento, constitui um dos pontos de partida para a elaboração do projeto. Nesta “etapa” não são

lançadas medidas precisas os custos. Esses, por exemplo, são lançados em termos paramétricos. Os objetivos

básicos do projeto e seu impacto na estratégia da organização são esboçados.

As premissas (o que é dado como certo ou provável) e restrições (o que não é provável ou factível) são

formuladas e os problemas devem ser definidos (grau de influência de fatores econômicos, políticos,

estruturais, legais, ambientais, culturais, entre outros). Ainda não há pleno detalhamento das metas e escopo

do produto e do projeto.

A medida que o projeto é melhor definido dentro das condições de operação da empresa e do mercado a

análise econômico-financeira pode ser delineada: com o avanço dos estudos conceituais, podemos obter uma

perfeita definição do escopo do produto e do escopo do projeto, só a partir dai torna-se possível fazer

projeções acerca dos investimentos, custos diretos, indiretos, despesas, etc., associados ao projeto (incluindo

despesas financeiras, overheads, etc.). Assim, o estudo de viabilidade econômica e financeira pode ser feito

em duas etapas:

Análise paramétrica (onde obtemos informações preliminares orientadas ao estudo de viabilidade de

um ou vários projetos).

Análises não paramétricas (onde já possuímos uma melhor definição do escopo do produto, escopo

do projeto).

Nessa etapa, as informações são obtidas com maior grau de precisão e isso permite o estudo mais acurado

acerca da viabilidade de um ou vários projetos. De fato, a análise não paramétrica se baseia em um conjunto

maior e mais preciso de informações o que inclui dados mais precisos acerca do dimensionamento

(prospecção de demanda/oferta) e estudos técnicos (localização, tamanho e tecnologia adequada).

Portanto, é com base nas projeções de gastos (investimento, custos, despesas, etc.) e receitas que é

elaborado a análise econômica e o estudo de viabilidade econômica do projeto. É possível afirmar ainda que

a análise econômica é mais complexa que o estudo de viabilidade econômica do projeto pois:

4

A primeira inclui estudos sobre o dimensionamento do projeto (o que inclui avaliar o comportamento

futuro da oferta e demanda) e os estudos técnicos (o que inclui determinar a localização, selecionar a

tecnologia, definir a escala das operações, tamanho da planta).

Já o estudo de viabilidade econômica ou análise custo/benefício, fixa seu foco no aspecto

financeiro associado ao projeto e trabalha com estimativas de orçamento (o que inclui o tratamento de

dados levantados).

Portanto, na fase conceitual circunscreve uma etapa preliminar que envolve a análise de ambiente de

negócios, descrevendo suas potencialidades em termos de recursos disponíveis e receitas prováveis.

Inclui também as estimativas de necessidades de recursos financeiros (próprios e de terceiros) que deverão

sustentar o empreendimento.

Nessa etapa, argumentos e medidas preliminares sobre a viabilidade dos objetivos são levantados. Os

recursos necessários são estimados em termos paramétricos e posteriormente refinados por meio de

projeções financeiras associadas aos gastos e receitas esperadas (por meio de estudos não paramétricos).

Essa massa de informações constitui o substrato da avaliação, seleção e decisão de execução de projetos.

Modelo II: Passos para enquadramento de projetos de TI

(Clique aqui para fazer o download)

5

Gestão de Projetos de TI - II: Dimensionamento do Projeto

Os projetos emergem no sistema econômico e exigem planejamento. Qualquer que seja o projeto a ser

concebido é necessário realizar estudos de dimensionamento, viabilidade técnica e econômica.

Muitas vezes, os estudos de viabilidade técnica tendem a ser colocados em segundo plano; porém, eles são

críticos para o êxito do empreendimento. De fato, o projeto deve, em primeiro lugar, possuir viabilidade

técnica, isto é, ele deve ser realizado de acordo com os procedimentos de engenharia e com base nos

conhecimentos (codificados e tácitos) existentes/disponíveis.

Trata-se de aproveitar os conhecimentos e capacitações disponíveis intra-muros (pessoal e equipamentos de

propriedade da empresa) e extra-muros (acesso a máquinas equipamentos e insumos; uso de conhecimento

codificado presente em publicações, manuais, etc.; serviços de consultoria, estudos laboratoriais, pareceres

técnicos, etc.). É a escolha técnica, combinada com os aspectos relacionados ao dimensionamento do

projeto, que irá determinar a lucratividade do empreendimento.

Não devemos confundir a viabilidade técnica aplicada ao projeto (que tem a ver com o escopo do projeto, ou

seja, com a tecnologia mais eficiente a ser empregada para a execução de todas as atividades destinadas a

possibilitar a entrega do projeto dentro dos parâmetros planejados de prazo, qualidade e custo) com a

viabilidade técnica aplicada ao processo e ao produto (atividade rotineira de produção e reprodução das

condições de oferta do produto ou serviço originário do projeto).

Por outro lado, uma escolha técnica inadequada associada ao projeto pode comprometer as metas de

atendimento do escopo, custo e qualidade, fundamentalmente. A viabilidade técnica é necessária, mas é não

suficiente [1].

A viabilidade econômica é igualmente importante. Ela não se confunde com o dimensionamento do projeto

que está associado a estudos prospectivos quanto a demanda e oferta (tamanho, estrutura de mercado,

identificação de concorrentes, fornecedores, etc.). O dimensionamento do projeto trata de estimar os

parâmetros da função demanda e função oferta e sua evolução ao longo do tempo.

Conforme representado abaixo, a demanda deve ser expressa por feio da função demanda. Essa relaciona a

quantidade demandada ao preço do bem (p), preços dos bens relacionados (pc = preço dos bens

complementares, ps = preço dos bens substitutos, R = renda e demais fatores que determinam a quantidade

demandada.

Em contrate, a oferta deve ser expressa por feio da função oferta. Essa relaciona a quantidade ofertada ao

preço do bem (p), custos dos insumos (w = salários, k = custo fixos de imobilizados, r = custo de capital e

demais fatores que determinam a quantidade ofertada. A função oferta descreve uma relação técnica dada a

tecnologia adotada.

Mais especificamente; considerando que a avaliação de projetos se encontra relacionada à alocação de

recursos entre fins alternativos como meio de gerar valor e que este depende, entre outros fatores, da

interação entre oferta e demanda: como modelar o comportamento dessas unidades de consumo e

6

produção? Um primeiro passo consiste em definir de maneira precisa as características do produto e do

mercado alvo (quadro 1).

Embora fuja ao escopo dessa análise, cabe salientar que as funções demanda e oferta devem ser estimadas a

partir de uma descrição do mercado (quadro 1). Esse exercício visa identificar e relacionar variáveis. A

partir desse processo podem ser levantados dados para que seja possível empregar técnicas econométricas

destinadas a obter os parâmetros que quantifiquem a posição e formato de ambas.

Quadro 1: Modelo 3 - Resumo de passos para a caracterização do mercado alvo e

levantamento de dados para estimar a curva de demanda e oferta.

Passo 1: Caracterização do produto.

(descrever sumariamente as principais características econômicas do produto)

O objetivo é descrever as principais características do produto do ponto de vista econômico (bem de

consumo não durável, bem de consumo durável, bem de capital, serviço, etc.) e suas implicações:

Passo 2: Caracterização do mercado alvo.

(descrever sumariamente as principais características do mercado)

O objetivo é descrever as principais características do mercado do ponto de vista econômico (bem de

consumo não durável, bem de consumo durável, bem de capital, serviço, etc.) e suas implicações.

Passo 3: Relacionar variáveis que afetam a DEMANDA do mercado alvo.

(relacionar variáveis críticas que tendem a afetar a demanda, avaliar possível forma de medição)

N

o que medir?

(apresentar

relevantes)

por que medir?

variáveis (justificar

uso

relacionadas)

de

como medir?

variáveis (relacionar

estatísticas

orientadas para a medição)

1

2

3

4

5

Passo 3: Relacionar variáveis que afetam a OFERTA do mercado alvo.

(relacionar variáveis críticas que tendem a afetar a oferta, avaliar possível forma de medição)

N

o que medir?

(apresentar

relevantes)

por que medir?

uso

variáveis (justificar

relacionadas)

de

como medir?

variáveis (relacionar

estatísticas

orientadas para a medição)

1

2

3

4

7

5

Passo 5: Fatores que afetam direta e indiretamente o funcionamento do mercado.

(descrever sumariamente as principais variáveis que afetam o funcionamento dos mercados relacionadas à

regulação pública, fatores ambientais, etc.)

O objetivo é descrever sumariamente as principais variáveis relacionadas à regulação pública, fatores

ambientais, etc., que afetam o funcionamento dos mercados.

Fonte: Elaborado pelo autor.

Note que é por meio do estudo da interação entre demanda e oferta que se obtêm estimativas de receitas e

não apenas a partir da análise da demanda como muitas vezes é feito. Nesse contexto, consumidores e

empresas se relacionam por meio do mercado – lócus onde são determinados os preços e quantidades

transacionadas dos bens e ou serviços. É sob a ótica dessa interação que os ganhos previstos devem ser

dimensionados e avaliados. Isso nos remete a uma análise sumária da figura 1.

No plano preço/quantidade a curva de demanda (representação da função demanda) apresenta inclinação

negativa em relação ao preço. Sua posição, no entanto, é determinada pelos fatores que afetam a demanda e

que não estão diretamente relacionados na representação gráfica (preferências do consumidor, preços dos

bens complementares, substitutos, renda, etc.). Dados esses, a curva de demanda representa todos os pontos

de equilíbrio do consumidor.

Figura 1: Significado do equilíbrio entre oferta e demanda.

Fonte: Ferguson, 1999.

Por outro lado, a curva de oferta (representação da função oferta) apresenta inclinação positiva. Sua

posição é determinada pelas condições de custo. Esta se relaciona com a tecnologia empregada e grau de

utilização de recursos, bem como comportamento empresarial em relação e estrutura de mercado. Com

efeito, a curva de oferta representa todos os pontos de equilíbrio da firma (dada a estrutura de custos e

tecnologia empregada). Feitas essas considerações, qual o significado do equilíbrio no ponto E?

Conforme a teoria econômica, caso o preço praticado seja 0P1 a firma desejará ofertar QS1. A esse preço os

consumidores desejarão comprar apenas QD1. Isso fará com que as empresas acumulem estoques

indesejados. Dessa forma, terão incentivos a reduzi-los e só poderão fazer isso baixando seus preços. A rigor,

em qualquer ponto acima de P* isso se verificará, pois a quantidade que os vendedores desejam vender

excede o que consumidores desejam adquirir.

8

Por outro lado, quanto o preço se encontra abaixo do preço de equilíbrio (P*) os compradores tomam a

iniciativa. Ao preço 0P2 os consumidores desejam adquirir QD2. Contudo, a esse mesmo preço os

produtores desejam vender apenas QS2. A esse preço nem todos que desejam adquirir o bem o encontram.

Alguns compradores insatisfeitos passam a oferecer um pouco mais para obter o produto. Parte deles será

bem sucedida, outros desistirão pois seu preço de reserva poderá menor. Em geral o ajustamento é feito

pelos ofertantes. Como esses são sensíveis aos preços de reserva dos consumidores, esses agentes farão

ajustamentos no preço aumentando-o. Assim, no curto prazo o preço tenderá a P*.

Uma vez alcançado o equilíbrio a receita total (RT) pode ser obtida da seguinte forma: RT = p* Q*

(geometricamente compreende a área definida pelos pontos 0P*EQ*). Observe que a receita total esperada

depende da interação entre demanda e oferta. Daí surge a seguinte pergunta: como determinar a posição e

formato da curva de demanda?

Por fim, cabe ainda salientar que a análise de viabilidade técnica reúne três elementos relativos à engenharia

do projeto: tecnologia, tamanho e localização e que nunca a análise de viabilidade econômica deve ser

confundida com os estudos técnicos, embora seus resultados dela dependa.

Adicionalmente, nas planilhas se assumiu que a corporação avaliou previamente o impacto de cada projeto:

call center, e-commerce e treinamento de equipe de vendas. As técnicas de estimação de aumento de vendas

fogem ao escopo desse tutorial. Programa-se, em outro tutorial discutir tais técnicas de maneira mais

específica. Por ora, o quadro 1 deve dar subsídios à fase preliminar da avaliação.

[1] Cabe ainda observar que um projeto pode ser eficiente do ponto de vista técnico sem, contudo, ser

eficiente do ponto de vista alocativo.

9

Gestão de Projetos de TI - II: Avaliação Retrospectiva e Prospectiva

No tutorial anterior, argumentou-se que a análise de viabilidade econômica de um projeto é tributária da

disciplina Finanças Corporativas. Essa permite um estudo mais estruturado do projeto sob o ponto de vista

financeiro e contábil. Nesse contexto, os decision makers utilizam técnicas e demonstrativos financeiros

diversos para avaliar o projeto e seu impacto na organização antes de decidir executá-lo.

A disciplina Finanças Corporativa sistematiza um instrumental técnico que permite manter o valor financeiro

da corporação, maximizar o valor do acionista, monitorar e interpretar as informações financeiras do

negócio. Nesse sentido, existe uma grande preocupação com o tratamento dado aos aspectos financeiros pois

as “finanças são [definidas como] a força direcionadora das corporações”. Mais precisamente, a disciplina

Finanças Corporativas é o ramo da Administração Financeira que estuda captação e o uso/gestão do capital

em uma empresa.

Um dos objetivos básicos da disciplina constitui a elaboração de planejamento e controle orçamentários que

possam: viabilizar os recursos necessários para as decisões do plano estratégico de gestão; criar valor

econômico agregado no curto prazo; gerar caixa no curto e longo prazos; aumentar o valor patrimonial da

empresa; aumentar o retorno sobre os ativos e PL; incrementar o uso dos ativos minimizando sua ociosidade,

seu crescimento e rentabilidade.

Outros fatores, como a análise de risco e retorno, estrutura de capital, orçamento de capital e, o que nos

interessa no momento, regras de decisão de investimentos ( NPV, IRR, payback, etc.) devem ser estudados

no âmbito da disciplina Finanças Corporativas e Administração Financeira.

Parte-se do princípio que uma empresa é constituída por unidades de negócio que devem ser estruturadas

por processos e corpos funcionais que possibilitem a geração de valor ao nível das atividades principais e de

suporte. Nesse sentido, é necessário a definição de metas e métricas para a avaliação do desempenho

financeiro. Nesse ínterim, os projetos surgem como conjuntos estruturados de atividades capazes de

viabilizar o processo de geração de valor. Assim, os projetos devem atender aos objetivos financeiros, de

mercado, de tecnologia e processos internos e de inovação e capabilities da força de trabalho. As Finanças

Corporativas fornecem os elementos necessários à tomada de decisão – o que abarca as atividades

operacionais e as orientadas à projetos.

Os Demonstrativos Financeiros são as ferramentas necessárias à gestão, podem indicar a saúde financeira da

empresa e responde a questões formuladas pelos interessados. As respostas, associadas ao presente e futuro,

dependem da habilidade de elaborar, interpretar e projetar demonstrativos. Essa deve ser uma principais

virtudes do gestor de recursos.

É evidente que os negócios das organizações, entre eles as atividades denominadas projetos, emergem em

meio a um cenário mais amplo. Por esta razão as condições gerais dos negócios devem ser avaliadas o que

inclui aspectos macroeconômicos, microeconômicos e financeiros – conforme explicitados na figura acima.

Os indicadores financeiros para a tomada não devem ser encarados como os únicos critérios para a tomada

de decisões. Estes devem ser complementados com critérios econômicos e técnicos (eficiência alocativa,

eficiência dinâmica, estratégia, critérios técnicos, jurídicos, etc.). Embora úteis para a tomada de decisão,

muitas vezes os indicadores financeiros baseiam-se em hipóteses restritivas e devem ser avaliados com

cautela.

10

Os projetos interferem na posição patrimonial das organizações. Imagine que a empresa queira ampliar

suas instalações através da elaboração de um projeto: a conta diferido (que capta as despesas que irão trazer

benefícios futuros) irá sofrer alterações. Quando o projeto for concluído e as novas instalações estiverem

operando, serão outras as necessidades de matérias primas exigidas em estoque, o volume de contas a pagar

e a receber sofreu alterações (ou seja, a “estrutura de financiamento” entre a empresa e o mercado), novos

trabalhadores estão operando, etc. Portanto, dependendo do projeto é mister avaliar seu impacto sobre

a composição do ativo e do passivo da organização. Vale mencionar que muitas empresas vão à

falência em virtude de não realizarem estes estudos!

Há diversos índices econômico-financeiros. Estes podem ser classificados como: índices de solvência ou

liquidez (índice de liquidez imediata, índice de liquidez corrente, índice de liquidez seca), índices de

endividamento (índice de endividamento geral, índice de cobertura de juros) e índices de lucratividade.

Entre os índices de lucratividade encontra-se o Retorno sobre o Patrimônio (ROE), este é obtido a partir

da razão entre o lucro líquido e patrimônio líquido. Esse mede o retorno sobre as ações ordinárias. Já o

Retorno sobre os Ativos Totais (ROA) é obtido a partir da razão entre o lucro líquido e os ativos totais

medindo o retorno sobre os ativos totais operados pela corporação.

Conforme a figura 2, como o ROA pode ser decomposto em margem e giro, esse apresenta vantagens na

avaliação de projetos de TI. O enquadramento e significados dos indicadores econômico financeiros são

apresentados em maior detalhe na próxima seção.

Figura 2: Decomposição do ROA ao nível das operações corporativas.

Fonte: Elaborado pelo autor.

11

Gestão de Projetos de TI - II: Índices Econômico-Financeiros

Conforme discutidos no primeiro tutorial, há grande importância no uso das Demonstrações Contábeis.

Essas são elaboradas a partir de certos princípios contábeis e são usadas pelos interessados nos negócios

(acionistas, credores, fornecedores, governo, etc.) para as mais diversas finalidades.

Em termos mais globais, os demonstrativos constituem um instrumento de acompanhamento e controle da

situação econômica, financeira e patrimonial das empresas. Essas peças traduzem, em uma linguagem

específica, os resultados das atividades empresariais e permitem que os usuários, internos e externos,

avaliem o empreendimento em um sentido estático e dinâmico.

Sempre devemos considerar que cada decisão corresponde a um impacto econômico, financeiro e

patrimonial cuja extensão depende de muitas variáveis. A avaliação por meio de indicadores econômicofinanceiros se presta as análises retrospectiva (avaliação das ações levadas a cabo pelos gestores, credores,

etc.) e prospectiva (avaliação provável do impacto de decisões gerenciais e da implementação de novos

projetos).

Índices de Solvência ou Liquidez

Os índices de solvência medem a capacidade de uma empresa de saldar suas obrigações de curto e de

curtíssimo prazo; ou seja, indicam a capacidade de pagamento de suas contas repetitivas. Freqüentemente

esta classe de índice se encontra associada às exigências de capital de giro (razão entre ativos e passivos

circulantes e variações nas demais contas do ativo e passivo que geram mudanças nos níveis de caixa).

A fonte principal de pagamento dessas dívidas de curto prazo é o ativo circulante (AC) – embora as

empresas possam se desfazer de ativos imobilizados (AI) ou outros ativos fixos (AF) como meio de fazer

frente a dificuldades de caixa. As informações obtidas em sua apuração provêem do Balanço Patrimonial.

Contudo, a origem dos movimentos na liquidez também pode ser capitada por meio do Demonstrativo de

Fluxo de Caixa. Uma operação de financiamento ou a venda de um ativo pode ampliar o volume de caixa.

Por outro lado, o pagamento de juros ou a aquisição de um ativo pode diminuir o nível de caixa de uma

empresa.

Conforme o quadro 1, duas formas de medir a solvência são largamente utilizadas. O índice de liquidez

corrente (ILI) é obtido por meio da razão caixa (C) que compreendem recursos imediatamente disponíveis

(recursos monetários em espécie, depósitos bancários e aplicações em papeis de curto e curtíssimo prazo) e

passivo circulantes (PC). O ILI indica qual a proporção entre ativos imediatamente líquidos e passivos

exigíveis no curto prazo.

O índice de liquidez corrente (ILC) é obtido por meio da razão entre ativo (AC) e passivo circulantes (PC).

Caso tenha problemas de saldar as dívidas de curto prazo a empresa poderá passar por sérios problemas

sendo obrigada a renegociá-las ou obter crédito bancário adicional – em condições nem sempre favoráveis.

Neste caso, o passivo circulante pode crescer ainda mais rápido que o ativo circulante conduzindo a graves

problemas de solvência no futuro. Um baixo ILC representa o primeiro sinal de problemas financeiros. Da

mesma maneira com que devem ser lidas as demais classes de índices apresentadas a seguir, estes devem ser

avaliados sob uma perspectiva histórica e comparado aos níveis verificados em outras empresas do setor.

12

O índice de liquidez seco (ILS) é calculado por meio da razão entre a diferença entre o ativo circulante total

e os estoques (Est) e o passivo circulante. Considera-se que os ativos prontamente disponíveis são

rapidamente conversíveis em caixas sem grandes perdas de valor; o que não é o caso dos estoques. Portanto,

este indicador mede a capacidade da empresa de saldar suas dívidas de curto e curtíssimo prazo sem abrir

mão de seus estoques. O quadro 2 apresenta os referidos índices de liquidez.

Quadro 2: Classes, definições e finalidade dos Indicadores de Liquidez – IL.

Classe de

Índice

Índice de

Liquidez

Corrente (ILC)

Índice de

Liquidez Seco

(ILS)

Índice de

Liquidez

Imediata (ILI)

Definições

Ativo Circulante/

Passivo Circulante

(Ativo Circulante Estoque Total)/

Passivo Circulante

(Caixa)/

Passivo Circulante

Notação

Matemática

O que

mede?

Quem se

interessa

Informação

mais

utilizada

diretamente?

AC

ILC = -----PC

Capacidade

de

pagamento

de contas,

necessidade

de

empréstimos

para

financiar

Capital de

Giro.

Financiadores

de curto prazo

Ativo

(fornecedores, Circulante e

mão-de-obra,

Passivo

credores,

Circulante

etc.).

AC - Est

ILS = --------PC

C

ILI = -----PC

Estoques

são menos

líquidos que

Financiadores

Ativo

demais

de curto prazo Circulante,

ativos. O

(fornecedores,

Passivo

ILS mede a

mão-de-obra, Circulante e

solvência

etc.).

Estoque

imediata do

Passivo

Circulante.

Capacidade

imediata de

pagamento

de contas,

necessidade

de

empréstimos

para

financiar

Capital de

Giro.

Financiadores

Ativo

de curto prazo Circulante,

(fornecedores,

Passivo

mão-de-obra, Circulante e

etc.).

Estoque

Fonte: Elaborado pelo autor.

13

Em suma, o índice de liquidez corrente (ILC) mede a disponibilidade de recursos e a capacidade de

pagamento de contas das empresas. Dá uma idéia a cerca da necessidade de empréstimos para

financiamento de capital de giro. Já o índice de liquidez seco (ILS) deduz do ativo líquido a conta estoques,

pois da classe de ativos circulantes, são os ativos de menor liquidez perdendo grande parte de valor em caso

de sua liquidação.

Os índices de solvência ou de liquidez se relacionam diretamente com uma série de fontes de riscos

(operacional, financeiro, de mercado, de liquidez, cambial e de poder aquisitivo). Quanto maior a

previsibilidade das receitas e dos custos correntes, maior o grau de aceitação de índices de liquidez

relativamente baixos.

Índices de Atividade ou Administração de Ativos

O nível de investimento em ativos está relacionado a vários fatores: setor de atividade, sazonalidade,

características do ciclo operacional, volume de capital alocado (dada a estratégia adotada pela empresa),

etc. Portanto, refletem peculiaridades setoriais e as decisões dos gestores. Como pode ser observado no

quadro 3, os índices de atividade são construídos para medir a eficácia com que os ativos de uma empresa

são empregados e a velocidade com que as várias contas são convertidas em receitas operacionais.

Um dos indicadores mais empregados para medir a eficiência na gestão de ativos é o índice de giro total de

ativos (IGT). Este é obtido por meio da razão entre a receita operacional e o ativo total. Se este índice for

elevado, quando comparado a empresas do mesmo setor, há indícios que a empresa gerencia bem seus

ativos. Caso contrário, ela deve avaliar a magnitude desses e ou aumentar seu esforço na obtenção de

receitas. A interpretação desse indicador deve ser ponderada pela idade dos ativos que ela dispõe.

Ativos mais antigos possuem valor de livro mais baixo do que os ativos mais novos, distorcendo sua

interpretação. Dado o nível de receitas, o processo de acumulação de capital de cada empresa também

interfere na magnitude do GAT. O índice de poder de ganho (IPG) mede a relação entre o lucro líquido e o

total de ativos e servindo como medida da eficiência global na alocação de ativos por parte da empresa.

Outro importante indicador do grau de eficiência com que uma empresa gere seus ativos é o índice de giro

do ativo imobilizado (GAI). Este é obtido por meio da razão entre a receita operacional bruta e o ativo

imobilizado. A partir do saldo médio de contas a receber (SMR) é possível obter o giro de contas a

receber (GCR). Este capta apura quantas vezes a receita operacional é maior que o volume de vendas entre

dois exercícios.

Em suma, o SMR e GCR medem a eficiência com a qual a empresa gere seus investimentos em contas a

receber refletindo a política de crédito junto a seus clientes. Há outros tipos de índices de atividade, entre

eles o índice de índice de rotação estoque (IRE) que mede a eficiência na gestão de estoques.

A figura 3 ilustra os prazos médios de recebimento, pagamento, estoques e a determinação do período de

caixa (número de dias em que parte das despesas da empresa fica a descoberto). A avaliação desses prazos

médios é vital. Muitos dos problemas de insolvência estão relacionados a descompassos entre pagamentos,

estoque e recebimentos.

14

Figura 3: Representação dos prazos de estoque, recebimento, pagamento e caixa.

Fonte: Elaborado pelo autor.

Para medir o prazo de pagamento, estoques, contas a pagar e período de caixa há índices específicos. O

número de dias de contas a receber (DCR) ou prazo médio de recebimento (PMR) compreende a razão

entre o volume de contas a receber (CR) e as vendas médias diárias (obtidas por meio do volume global de

rendas ou receita operacional bruta dividido pelo número de dias no ano). Note o DRE registra o volume de

vendas ao longo do ano. Já o BP registra as contas a receber um momento do ano. O DCR apura em quantos

dias, em média, são recuperadas as contas a receber.

O número de dias de estoque (DEst) ou prazo médio de estoque (PMEst) compreende a razão entre o

volume de estoques (Est) e as vendas médias diárias (obtido por meio do volume global de rendas ou receita

operacional bruta dividido pelo número de dias no ano). Ele apura quantos dias, em média, os recursos de

curto prazo ficam alocados em estoque (matérias primas, produtos em processamento e produtos acabados).

Já o número de dias de contas a pagar (DCP) ou prazo médio de pagamento (PMP) compreende a razão

entre contas a pagar (CP) e as vendas médias diárias (obtido por meio do volume global de rendas ou receita

operacional bruta dividido pelo número de dias no ano). Ele apura quantos dias, em média, os recursos de

curto prazo ficam alocados em contas a pagar, ou seja, quantos dias a empresa usa recursos dos fornecedores

para se financiar.

Por fim, o período de caixa (PCx) compreende a diferença entre (DCR + DEst) e DCP. Ele indica o

período em que a firma fica a descoberto, tendo que financiar suas operações com recursos próprios.

Note que a maior parte dos indicadores de gestão de ativos compreende razões entre certas contas presentes

no Balanço Patrimonial (BP) e no Demonstrativo de Resultados do Exercício (DRE).

Quadro 3: Classes, definições e finalidade dos Indicadores de Administração de Ativos (IAA).

Classe de

Índice

Definições

Notação

Matemática

Giro de Ativos

(IGA)

Receita

Operacional/

Ativo Total

RO

IGA = ------AT

Giro Ativo

Imobilizado

(GAI)

Receita

Operacional/

Ativo

RO

GAI = ------AI

Quem se

Informação

interessa mais

utilizada

diretamente?

Eficiência global Financiadores de

Receita

com que os ativos curto e longo

Operacional

da empresa são prazo (Gestores,

Bruta e

administrados

Acionistas e

Ativo Total

para gerar vendas.

Credores)

O que mede?

Eficiência com Financiadores de

que uma empresa curto e longo

utiliza suas

prazo (Gestores,

Receita

operacional

Bruta e

15

máquinas,

instalações e

equipamentos.

Imobilizado

Contas a

Saldo Médio

Receber (CR)

Contas a

Receber (SCR)

(média)

Política de

Financiadores de

CRt – CRt-1

financiamento da

curto prazo

SCR = -------------organização junto

(Gestores e

2

aos seus clientes

Acionistas)

Receita

Giro Contas a Operacional/

Receber (GCR) Saldo Médio

Recebimento

RO

GCR = ------SCR

Eficiência com

que a empresa

opera sua política

de financiamento

junto a clientes.

Receita

Operacional/

Estoque

RO

IRE = ------Est

Índice de

Rotação de

Estoques (IRE)

Dias de Contas

a Receber

Contas a

(DCR) ou Prazo

Receber/

Médio de

Vendas diárias

Recebimento

(PMR)

Dias de Estoque

Estoques/

(DEst) ou Prazo

Médio de

Vendas diárias

Estoques (PME)

Dias de Contas

Contas a

a Pagar (DCP)

ou Prazo Médio Pagar/ Vendas

de Pagamento

diárias

(PMR)

Período de

Caixa (PCx)

DCR + DEst –

DCP

Acionistas e

Credores)

Ativo

Imobilizado

Média das

Contas a

receber

Gestores,

Acionistas e

Credores

Receita

operacional e

Saldo médio

Recebimento

Eficiência na

administração de

estoques e sua

rotatividade.

Gestores e

Acionistas

Receita

Operacional

Bruta (ROB)

e

Estoques

CR

DCR = ---------(V/360)

Avalia as políticas

de crédito e

cobrança.

Gestores,

Acionistas e

Fornecedores

Contas a

receber e

Vendas

diárias (ROB)

Est

DEst = ---------(V/360)

Avalia as políticas

de crédito e

cobrança.

Gestores,

Acionistas e

Fornecedores

Estoques e

Vendas

diárias (ROB)

CP

DCP = ---------(V/360)

Avalia as políticas

de crédito e

cobrança.

Gestores,

Acionistas e

Fornecedores

Contas a

receber e

Vendas

diárias (ROB)

PCx = (DCR +

DEst) – DCP

Avalia as políticas

de crédito e

cobrança.

Gestores,

Acionistas e

Fornecedores

Diferença

entre DCR +

DEst e DCP

Fonte: Elaborado pelo autor.

Esta classe de índices econômico-financeiros também possui relação com os riscos operacional, financeiro,

de mercado e de poder aquisitivo apresentados, sendo afetados pela variação no nível de receitas de vendas

e volume de estoques. Assim, estão associados à política de administração de ativos da empresa (composição

de contas a receber, magnitude e tipos de ativo imobilizados, etc.). Particularmente, as estratégias de

investimento de cada empresa afetam consideravelmente a magnitude dos índices de poder de ganho e de

gestão de ativos totais e imobilizados.

Índices de Alavancagem Financeira ou Endividamento

16

A capacidade de investimento aumenta o potencial de retorno de um empreendimento e sua

correspondente capacidade de endividamento uma vez que ampliam o volume de ativos e capacidade

de geração de receitas. A composição de recursos destinada a financiar o empreendimento deve ser

planejada com objetivo de maximizar o valor do empreendimento. Em geral, o uso elevado de capital de

terceiros indica uma situação financeira precária, a depender do setor de atividade.

O analista financeiro se preocupa mais com as dívidas de longo prazo, uma vez que estas comprometem a

capacidade da empresa ao longo de muitos períodos. Quanto maior a utilização de recursos de terceiros

maior seu nível de alavancagem financeira, ou seja, ocorre a ampliação conjunta dos níveis de risco e do

retorno.

Conforme o quadro 4, o grau de alavancagem financeira pode ser medido por meio de vários índices. O

nível desses indicadores dá uma noção acerca da “probabilidade” de não pagamento das dívidas

contraídas. Quanto mais endividada uma empresa estiver, maior o peso da dívida onerosa e a possibilidade

de não cumprimento de suas obrigações contratuais. Diferentemente do pagamento de dividendos, que

dependem da política de redistribuição do lucro líquido da empresa. Dívidas geram obrigações jurídicas e seu

não pagamento pode levar a sanções por parte dos credores e até a liquidação da empresa (DAMODARAN,

2004; GITMAN, 2000).

O índice de endividamento geral (IEG) é obtido por meio da razão entre o total das dívidas (Passivo

Circulante e Exigíveis a Longo Prazo – ELP) e total dos ativos. Quanto maior seu valor maior a participação

de capital de terceiros no financiamento das operações corporativas. Outros índices bastante empregados são

o multiplicador de capital próprio e de terceiros (MKPT) e o multiplicador de capital próprio (MKP).

Estes informam sobre a proteção dos credores contra insolvência e a capacidade de obtenção de

financiamento adicional – tendo em vista o aproveitamento de oportunidades de investimento entendidas

como potencialmente atraentes.

O índice de cobertura de juros (ICJ) mede a capacidade da empresa de efetuar pagamentos de juros

previstos em contratos. Ele é obtido por meio da razão entre o lucro antes de impostos e juros (EBIT [1]) e o

valor dos juros (J). Vale destacar que o valor EBIT corresponde ao resultado operacional apresentado no

Demonstrativo de Resultados.

Quadro 4: Classes, definições e finalidade dos Indicadores de Endividamento (IE).

Classe de

Índice

Quem se interessa Informação

mais diretamente?

utilizada

(Passivo

Avalia o grau de

Credores. Quanto

Passivo

Circulante +

alavancagem ou

menor este índice Circulante e

Índice de

Exigível a

percentagem de

menor o risco de

Exigível a

Endividamento

Geral (IEG)

Longo Prazo)/

recursos fornecidos perda em caso de Longo Prazo

Ativo Total

pelos credores.

liquidação.

Ativo Total

Grau de cobertura

Acionistas e

Ativo

Total/

AT

dos

ativos

em

Credores.

Quanto Ativo Total e

Multiplicador do

Patrimônio

Capital Próprio Patrimônio MKP = ------- termos dos recursos maior este índice

(MKP)

aportados pelos

Líquido

PL

maior o uso de

Líquido

acionistas.

capital de terceiros.

Definições

Notação

Matemática

O que mede?

17

Multiplicador do

Dívida Total/

Capital Próprio e

Patrimônio

de Terceiros

Líquido

(MKPT)

Índice de

Cobertura de

Juros (ICJ)

EBIT/

Juros

PC +

ELP

MKPT =

-----------PL

Passivo

Circulante,

Acionistas. Quanto

Grau de cobertura

Exigível a

maior este índice

de obrigações sobre

Longo Prazo

maior a exposição ao

recursos próprios.

(ELP_ e

risco de terceiros.

Patrimônio

Líquido

Mede a capacidade

de atender ao

EBIT pagamento de juros.

ICJ = ------- Extensão do grau de

J

redução de lucro

para atender

serviços da dívida.

Credores, Acionistas.

Mede a capacidade

de geração de lucro

suficiente para

pagamento de juros

previstos em

contratos.

Lucro antes

de Impostos

e Juros e

Pagamento

de Juros /1/

Fonte: Elaborado pelo autor.

Considerando o valor dos ativos (financiados com capital próprio e de terceiros), os índices de alavancagem

ou endividamento são afetados pelo estoque da dívida, fluxo de pagamento de amortizações e pelo nível de

taxas de juros possuindo relação direta com o risco de taxa de juros e cambial (a depender do contrato de

financiamento) e com o risco de tributação (em razão da possibilidade de se afetar o lucro tributável).

Como o setor naval é intensivo em capital, se espera que os índices de endividamento das empresas ligadas

ao setor sejam elevados quando comparado a outros setores da economia. Contudo, como o cálculo do ativo

imobilizado é feito a partir do valor do livro pode haver distorções na interpretação no ICJ. Apesar disso,

para intervalos curtos de tempo estes constituem uma boa ferramenta analítica uma vez que o setor possui

baixa velocidade no incremento de investimentos e no correspondente incremento do endividamento.

Índices de Rentabilidade ou Retorno sobre Investimento

No mercado internacional, as taxas de juros sobre as dívidas são pós-fixadas, um dos atributos de mais difícil

“visualização” e medição em uma empresa é a sua taxa de rentabilidade. Os indicadores consideram um dos

conceitos de lucro (contábil, operacional, bruto, etc.) obtidos a partir do Demonstrativo de Resultados e o

dividem por um indicador de alocação de capital (ativo total, imobilizado, etc.) presente no Balanço

Patrimonial. A depender da metodologia adotada, a rentabilidade de uma empresa reflete sua capacidade de

auto-financiamento, as políticas de distribuição de dividendos e sua capacidade de gerar receitas.

Os principais índices de rentabilidade são apresentados no quadro 4. A margem de lucro bruta (MB) é

calculada a partir da razão entre o lucro bruto e receita operacional. Já a margem de lucro líquida (ML) é

calculada a partir da razão entre o lucro líquido e receita operacional. Ambos medem a capacidade de uma

empresa vender um produto ou prestar um serviço a baixo custo e ou preço elevado. As margens não são

medidas diretas da rentabilidade sobre ativos por que se baseiam na receita operacional e não no

investimento efetuado pela empresa. Empresas comerciais tendem a ter margens mais estreitas e as empresas

prestadoras de serviços tendem a apresentar margens mais elevadas.

O retorno sobre o patrimônio líquido (ROE) mede a razão entre o lucro líquido para os acionistas e o

capital dos acionistas (patrimônio líquido). Empresas tradicionais que operam em mercados altamente

competitivos possuem baixo ROE. Como indicado no quadro 4, o ROE pode ser decomposto a fim de

18

avaliar quanto do retorno depende da margem (LL/Vendas), giro de ativos (Vendas/AT) e

alavancagem financeira (AT/PL).

Já o retorno sobre ativos totais (ROA) mede a eficiência no uso dos ativos por parte da empresa. Trata-se

de uma das medidas mais comuns de desempenho gerencial e é obtido por meio da razão entre o lucro

líquido e o ativo total. Quanto mais capitalizada a empresa menor o ROA. Este indicador de rentabilidade

pode ser desdobrado dando uma idéia de ligação com os demais indicadores financeiros. A relação mais

famosa é conhecida como sistema DuPont de controle financeiro. Como indicado no quadro 4, esse realça o

fato de que o ROA pode ser expresso em termos da margem de lucro liquido (LL/Vendas) e giro dos

ativos (Vendas/AT).

Conforme o quadro 5, é possível encontrar das relações entre o ROA e o ROE. Isso é feito multiplicando o

ROA pela relação entre o ativo total e o patrimônio líquido dos acionistas. Este índice, ao decompor a

eficiência operacional de uma empresa, reflete o que deve ser associado como margem de ganho, giro de

ativos e contribuição incremental dos recursos de parceiros.

Outro coeficiente associado ao ROA é o grau de alavancagem financeira (GAF). Este é obtido por meio da

razão entre o ROE e o ROA. Este mede o grau com que a empresa consegue alavancar sua rentabilidade a

partir do uso de capital de terceiros.

Quadro 5: Classes, definições e finalidade dos Indicadores de Rentabilidade (IR).

Definições

Notação

Matemática

O que mede?

Quem se

interessa mais

diretamente?

Informação

utilizada

Lucro Bruto/

Receita Bruta

LB

MB = ------RO

Parcela sobre as

vendas que resta

para cobrir demais

despesas.

Gestores,

Acionistas e

Credores

Lucro Bruto e

Receita Bruta

Total

LO

MO = ------RO

Mede a renda por

unidade monetária

de vendas após

dedução de todos

os custos e

despesas (incluindo

gastos com juros).

Acionistas,

Gestores

Lucro

Operacional e

Receita Bruta

Total

Lucro Líquido/

Vendas

LL

ML = ------RO

Mede a renda por

unidade monetária

de vendas após

dedução de todos

os custos e

despesas (incluindo

gastos com juros).

Acionistas,

Gestores

Lucro Líquido e

Receita Bruta

Total

Retorno sobre Lucro Líquido/

Patrimônio

Patrimônio

Líquido (ROE)

Líquido

LL

ROE = ------RL

Retorno obtido

com o capital

provido pelos

acionistas.

Acionistas

Lucro Líquido e

Patrimônio

Líquido

Classe de

Índice

Margem Bruta

(MB)

Margem

Operacional

(MO)

Margem

Líquida (ML)

Resultado

Operacional/

Vendas

19

Margem Líquida

x

Decomposição Giro Ativos x

ROE

Multiplicador do

Capital Próprio

(Alavancagem)

Componentes que

contribuem para a

geração de valor ao

acionista

Acionistas e

Credores

Lucro Líquido,

Ativo Total,

Receita Bruta

Total e

Patrimônio

Líquido

Retorno sobre

Ativos Totais

(ROA)

Eficiência

operacional em

gerar lucros a partir

dos ativos após os

efeitos dos

financiamentos

Acionistas,

Gestores e

Credores

Lucro Líquido e

Ativo Total

Eficiência

LL

V

operacional em

ROA = ---- * gerar lucros a partir

---dos ativos após os

V AT

efeitos dos

financiamentos

Acionistas,

Gestores e

Credores

EBIT,

Ativo Total

(Total ativos

Impostos/EBIT)

Grau com que a

empresa consegue

alavancar o retorno

do acionista com

emprego de capital

de terceiros.

Acionistas

ROE e

ROA-

Lucro Líquido/

Ativo Total

(Lucro Líquido/

Vendas) x

Decomposição

ROA

(Vendas/ Ativo

Total)

Grau de

Alavancagem

Financeira

(GAF)

Razão ROE/

ROA-

LL

ROA = ----AT

ROE

GAF = -------ROA

Fonte: Elaborado pelo autor.

Os índices de rentabilidade possuem relação direta com a gestão de ativos das empresas, sua política de

investimento/desinvestimento e forma de financiamento de seus ativos. Particularmente, o ROE sofre de três

deficiências: não leva em conta a perspectiva histórica, oferecendo uma visão de médio prazo; leva em conta

o valor de livro do Patrimônio Líquido, que pode ser muito diferente do valor de mercado, e tem pouco a

dizer acerca do risco do negócio associado ao nível de endividamento da companhia.

Embora o ROA não apresente esta última deficiência (uma vez que toma o valor total do ativo que em

muitas situações é financiado por recursos de terceiros), sofre influência da estratégia de investimento da

empresa. Desta forma, o ROA pode ser muito distorcido pelo nível de endividamento e, portanto, deve ser

olhado com cuidado na comparação de dois negócios diferentes.

[1] Do inglês: Earning Before Interest and Tax (EBIT). Constitui o resultado antes das deduções de Juros e

Impostos e mede a capacidade de saldar estas obrigações garantindo um excedente ao acionista.

20

Gestão de Projetos de TI - II: Fluxo de Caixa Operacional

As próximas seções resgatam os principais passos relacionados a análise econômico-financeira de projetos.

Todos os passos da modelagem se encontram relacionados na planilha, que trata da alternativa de call

center, e-commerce e treinamento de vendas, e que pode ser obtida a partir do link abaixo.

Modelo III: Passos associados à análise econômico-financeira de projetos

(Clique aqui para fazer o download)

Como pode ser observado com base no material, é preciso estabelecer os objetivos e escopo de cada projeto

e confrontar esses com os respectivos benefícios esperados. Assim, definidas as metas de cada alternativa de

investimento é preciso coletar informações e organizá-las. A saída do processo consiste na determinação do

Fluxo de Caixa Operacional de cada alternativa de investimento. Só a partir daí é possível empregar as

técnicas de avaliação do fluxo de caixa.

Fluxo de caixa operacional de projetos

Muitas operações financeiras, incluindo as associadas ao um projeto, envolvem extensas seqüências de

pagamentos e/ou recebimentos. As seqüências de pagamento podem ser classificadas quanto à duração (se o

número de termos de entradas, e/ou saídas de caixa, for limitado a seqüência de pagamentos é temporária; se

o número de termos for infinito ou indeterminado a seqüência é perpétua); valores (nas séries uniformes as

entradas e/ou saídas do caixa possuem o mesmo valor); períodos de ocorrência (pagamentos ou

recebimentos realizados ao final de cada período de capitalização são chamados de termos postecipados);

periodicidade (nas seqüências periódicas o intervalo de tempo entre pagamentos e/ou recebimentos

consecutivos é constante).

Muitas operações financeiras envolvem extensas seqüências de pagamentos e/ou recebimentos. Essas podem

ser representadas e analisadas com base no diagrama de fluxo de caixa.

Observe o fluxo de caixa representado a baixo:

Considerando a classificação apresentada acima é possível afirmar que se trata de uma seqüência de

pagamentos:

Periódica – o intervalo de tempo entre os recebimentos consecutivos é constante;

Finita – o número de termos R que representa cada recebimento é finito;

Postecipada – cada recebimento consecutivo é realizado ao final de cada período;

Com valores constantes – em cada período o recebimento R é idêntico.

As setas orientadas para cima representam entradas de caixa (recebimentos) de R no instante t, onde t = (1,

2, 3, ..., n – 1, n). Assim, também é possível afirmar que o diagrama de fluxo de caixa representado acima foi

construído sob a ‘ótica do credor’.

Sob a ‘ótica do devedor’ o mesmo fluxo pode ser representado como:

21

Seja qual for à ótica considerada é possível determinar o valor atual P e o montante S da seqüência de

pagamentos se forem dados: o valor do pagamento periódico R , o número de períodos da operação n e a

taxa de juros i . Ora, isso equivale a dizer que é possível referenciar os fluxos de pagamentos (ou

recebimentos) no instante t = 0 ou no instante t = n. Exatamente como foi feito quando se calculou o valor

presente e o valor futuro de determinado capital.

Valor presente (PV) de fluxo de caixa de uma operação

O calculo do valor presente da seqüência de pagamentos representada acima é a soma do valor presente de

cada um dos termos R (as n parcelas de pagamentos):

Para obter o valor presente P do fluxo de pagamentos de uma série uniforme com termos postecipados basta

trazer cada termo R ao valor atual e depois somá-los.

Ou de forma equivalente utilizando a notação de somatório:

Simplificando a expressão obtêm-se:

22

Note que essa simplificação só foi possível porque todas as n as parcelas eram iguais em valor, ou seja, iguais

a R. Assim, o valor presente deste fluxo de pagamentos (ou recebimentos) pode ser calculado por meio de

uma fórmula fechada e compacta, ou seja, em função dos parâmetros conhecidos R, i e n. O segundo termo

do lado direito da expressão é o fator de valor atual (FVA).

Exemplo: Um banco concede um empréstimo cobrando uma taxa de 3% a.m. a ser pago em 5 prestações

iguais de $100,00. A primeira prestação é paga um mês após a assinatura do contrato. Calcule o valor

presente da série.

O fluxo de caixa desta operação pode ser representado da seguinte forma:

Para calcular o valor presente da seqüência de pagamentos, basta substituir os dados na fórmula do NVP:

Calculando a expressão, temos: PV = $ 100 X 4,58, ou PV = $ 458,00. Dimensionado o projeto, essas

técnicas podem ser implementadas rapidamente por meio do Excel.

23

Gestão de Projetos de TI - II: Tomada de Decisões

Os principais indicadores para a tomada de decisões são apresentados a seguir.

Net Present Value (NPV)

Denomina-se net present value (NPV) do fluxo de caixa de um projeto de investimento, à soma algébrica de

todos os recebimentos e pagamentos atualizados com base em uma taxa de descontos. Essa deve

corresponder ao custo de oportunidade do capital investido. Sendo i a taxa de descapitalização, n a vida útil

do investimento, e, Rn o valor do fluxo de caixa do instante n:

É possível utilizar este modelo para avaliar a viabilidade econômica de um projeto. Suponha que o gasto

estimado para a execução de um projeto seja R0 = C (só há um desembolso associado ao projeto) e que as

receitas esperadas do empreendimento (atividade contínua resultante do projeto) durante os próximos n

períodos sejam iguais a R. O fluxo de caixa deste projeto encontra-se representado abaixo (como podemos

classificar esse projeto do ponto de vista de seu fluxo de caixa?).

Neste caso o NPV (i) – dado o retorno mínimo exigido pelos acionistas, ou seja, a taxa mínima de

atratividade i – será obtido por meio da seguinte expressão:

Note que só possível aplicar o fator de valor atual na última expressão devido a igualdade dos termos

associados a receita esperada R1 = R2 = R3 = ... = Rn. Caso contrário teríamos que multiplicar cada termo

da série pelo seu respectivo valor de correção 1 / (1 + i)t para que pudéssemos atualizar os valores da série.

À medida que a taxa mínima de atratividade aumenta os valores presentes do fluxo de caixa diminuem.

24

Vejamos a razão através de um exemplo.

Exemplo: Suponha que os custos associados um projeto de construção de uma nova planta industrial foram

estimados em $750 milhões e que o fluxo de receitas durante a vida útil do equipamento seja de $250

milhões para os próximos 4 anos. Para que possamos calcular o NPV (i) temos que considerar a taxa mínima

de atratividade que é a taxa mínima segundo que os investidores exigem para alocar recursos no projeto.

Utilizando uma as formas de cálculo apresentadas obtemos um valor de presente líquido de $42,5 milhões,

dada uma taxa de mínima de atratividade de 10%. Isso indica que, dada esta taxa, este projeto cobre seus

custos, o retorno exigido pelo investidor e ainda apresenta um ganho de $ $42,5 milhões em termos

monetários.

Lembre-se que trata-se do resultado líquido trazido ao valor presente a taxa i = 10%. Como NPV (10%) é

positivo o projeto é atrativo e deve ser executado. Caso tivéssemos várias opções de projeto com o mesmo

horizonte de tempo, optaríamos por aquela que possuísse o maior NPV, dada uma idêntica taxa mínima de

atratividade.

O mesmo projeto calculado para diferentes taxas mínimas de atratividade apresentaria NPV’s diferenciados

uma vez que, para taxas maiores, o fluxo das n parcelas trazidas ao valor presente diminuem ou mesmo se

tornam negativas para dado um valor de i muito elevado – não se esqueçam que o custo estimado do projeto

C é fixo e depende da definição precisa do escopo do produto da qual irá derivar o escopo do projeto. Essa

relação é indicada no gráfico abaixo onde o eixo das abscissas (horizontal) mede a taxa mínima de

atratividade i e o eixo das ordenadas (vertical) mede os respectivos NPV’s.

Gráfico 1: Cálculo do NPV e sensibilidade em relação a taxa de retorno.

Note que só há uma raiz, ou seja, apenas um valor de i torna o NPV (i) = 0. Isso se dá porque só há uma

mudança de sinal no fluxo de caixa estimado do projeto. Esta raiz é o que se denomina de taxa interna de

retorno ou, simplesmente, TIR.

Internal Return Rate (IRR)

Dentre todos os indicadores mais utilizados a IRR é aquele que, ao primeiro exame, aparenta apresentar as

25

menores limitações. Isso se deve, possivelmente, a independência de informações exógenas ao projeto para

a sua obtenção. Em particular, não depende da definição “a priori” de um custo de oportunidade (ou

taxa mínima de atratividade) do capital para sua elaboração, como ocorre nos casos dos outros

indicadores considerados.

Todavia, essa vantagem é apenas aparente, pois a IRR somente será um indicador consistente, em uma

situação em que um investidor que dispuser de um capital para aplicação de valor C, tendo como

alternativas de investimento projetos mutuamente exclusivos, não puder aplicar o valor residual de seu

capital inicial após o investimento no projeto escolhido, o que é uma situação bem pouco realista.

A IRR é definida por:

Onde:

j é a taxa de desconto;

Bi e Ci são os fluxos de benefícios e custos no período i;

(Ri - Ci) é o fluxos de caixa estimado do projeto.

Lembre-se que estes valores representam uma estimativa de todas as receitas e custos estimados associados

ao projeto.

Taxa Interna de retorno modificada (TIRM)

Apesar de uma forte preferência acadêmica pelo NPV, as pesquisas indicam que os executivos preferem a

IRR. Aparentemente é intuitivamente mais atraente analisar os investimentos em termos de taxas de retorno

porcentuais do que em valores de NPV. Diante disso, a solução é elaborar um indicador melhor de

lucratividade relativa do que a IRR. O novo indicador é chamado de IRR modificado (TIRM), definido por:

Valor presente dos custos = Valor presente do valor terminal

Aqui, SC refere-se às saídas de caixa, ou o custo do projeto, e EC refere-se às entradas de caixa. O termo à

esquerda é simplesmente o valor presente dos dispêndios dos investimentos feitos e o numerador do termo

da direita é o valor futuro das entradas, supondo que as entradas de caixa são reinvestidas ao custo de

capital. O valor futuro das entradas de caixa é também chamado de valor terminal (VT). A taxa de desconto

que força o valor presente do VT a se igualar ao valor presente dos custos é definida como TIRM.

Índice de Lucratividade (IL)

O índice de lucratividade (IL), ou índice de Valor Presente é um variante do método NPV. A obtenção de IL

é determinada por meio da divisão do valor presente dos benefícios líquidos de caixa pelo valor presente dos

dispêndios (desembolso de capital), ou seja:

26

Indica em termos de Valor Presente, quanto o projeto oferece de retorno para cada unidade monetária

investida.

Payback Simples

O payback simples (PBS), que não leva em consideração a dimensão tempo do dinheiro é obtido por:

O payback econômico (PBE) considera a dimensão tempo do dinheiro, é obtido por:

Caso essas relações não sejam satisfeitas, diz-se que o projeto não tem Payback.

O “payback” ou prazo para recuperação do capital é um indicador voltado à medida do tempo necessário

para que um projeto recupere o capital investido. É aplicável, sem restrições, a projetos convencionais de

investimento que apresentem um fluxo de caixa com as seguintes características:

Onde Fi é o fluxo de caixa no ano i definido por Bi - Ci, os fluxos de benefícios e de custos dos projetos.

Em projetos onde ocorrem múltiplas mudanças de sinal no fluxo de caixa líquido, a obtenção do Payback

deve ser realizada com cautela, assim como sua interpretação, para que os resultados sejam consistentes.

27

Gestão de Projetos de TI - II: Considerações Finais

O presente material procurou apresentar de maneira esquemática o tipo de problema envolvido em uma

decisão de investimento em projeto. A equipe envolvida nas propostas teve de partir de certas questões. O

primeiro passo compreende em relacionar as alternativas de investimento com as metas definidas no plano

estratégico. Em seguida é preços fixar o volume provável de recursos a serem alocados em cada alternativa e

seu desembolso ao longo do tempo.

Outro aspecto importante consiste em avaliar as condições de aquisição e formação de preço no mercado de

fatores necessários à produção e comercialização do bem ou serviço. Também é necessário dimensionar o

custo do capital em cada alternativa e o comportamento dos agentes em relação aos riscos financeiros. Em

linhas gerais, a análise microeconômica fornece elementos para a melhor elaboração de projetos ao focalizar

em aspectos relevantes da tomada de decisões.

Uma vez definidas as alternativas, feita a análise não paramétrica e paramétrica de receitas e gastos, essas

devem ser refinadas e se traduzir no fluxo de caixa operacional de cada alternativa. Só a partir de então

podem ser empregadas técnicas de avaliação do fluxo de caixa operacional de cada alternativa de

investimentos. Um importante passo consiste em definir a priori os critérios de avaliação.

Nesse tutorial foram apresentadas X técnicas: Net Present Value (NPV), Internal Return Rate, Índice de

Lucratividade (IL) e Período de Payback. Obtidos esses índices podem ser estabelecidas as análises de risco

de cada alternativa

A definição da taxa de desconto dos fluxos de caixa (definição da TMA) não foi aqui abordada. O tutorial

WACC: Weighted Average Cost of Capital apresenta técnicas (CAPM e WACC) que podem ser utilizada

para avaliar o EBIT (lucro antes de juros e impostos) do projeto. Nunca se deve esquecer que cada

alternativa irá alterar a composição de ativos e passivos e estrutura de capital da empresa (a depender da

forma como se espera financiar cada alternativa).

Assim, exercícios de projeção de Demonstrações Financeiras devem ser executados. A idéia é estabelecer a

análise retrospectiva e prospectiva (após o lançamento do projeto) por meio de projeções financeiras e sua

avaliação por meio dos indicadores econômico-financeiros apresentados nesse tutorial.

O tutorial disponibilizou três modelos de enquadramento de projetos. O Modelo 1 apresenta exemplo de

enquadramento do projeto por meio da sistematização de suas diversas contas (gastos com investimento,

receitas esperadas, custos das atividades operacionais, etc.), análise prospectiva de indicadores econômicofinanceiros e avaliação por meio técnicas NPV, IRR, etc. O Modelo 2 procurou detalhar os passos de

enquadramento de projetos de TI. O material é inspirado na teoria microeconômica e metodologia ITIL. O

Modelo 3 sugere um templete de enquadramento para análise e levantamento de dados associados ao

mercado.

A idéia é sistematizar informações para que seja possível a realização do dimensionamento de projetos

(análise e determinação da curva de demanda e curva de oferta). Por fim, o Modelo 4, resume os passos

relacionados a fase conceitual de projetos, sistematização de alternativas, organização de informações

quantitativas, determinação do fluxo de caixa operacional e sua avaliação.

Feita a apresentação e discutidas as técnicas, o terceiro tutorial da série, aborda elementos de economia da

informação e utiliza parte dos conceitos e técnicas apresentadas nos dois primeiros tutoriais para discutir

28

sumariamente o Case I-Phone da Apple.

Referências

1. ASSAF NETTO, A. Finanças corporativas e análise de valor. São Paulo: Atlas, 2002.

2. BLANARU, A.; TELES, E. L. Estudo sobre a avaliação de empresas diante das condições de

incerteza das premissas: análise probabilística gerada por simulação de Monte Carlo como auxílio ao

processo decisório. Disponível em:

http://www.investsul.com.br/textos_academicos.asp

Acesso em: 23 nov. 2006.

3. CARTON, D. W.; PERLOFF, J. M. Modern industrial organization. New York: Pearson Addison

Wesley, 2005.

4. COPELAND, T. E.; KOLLER, T.; MURRIN, J. Avaliação de empresas - valuation: calculando e

gerenciando o valor das empresas. Tradução Allan Vidigal Hastings. 3. ed. São Paulo: Makron Books,

2002.

5. COPELAND, T. E.; WESTON, J. F. Financial theory and corporate policy. 3rd ed. Reading:

Addison-Wesley, 1992.

6. DAMODARAN, A. Finanças corporativas: teoria e prática. 2. ed. Porto Alegre: Bookman, 2004.

7. EHRLICH, P. J.; MORAES, E. A. Engenharia econômica: avaliação e seleção de projetos de

investimento. 6. ed. São Paulo: Atlas, 2005.

8. FERGUSON, C. E. Microeconomia. Rio de Janeiro: Forense Universitária, 1999.

9. HELFERT, E. A. Técnicas de análise financeira. 9. ed. Porto Alegre: Bookman, 2000.

10. KERZNER, H. Gestão de projetos: as melhores práticas. Porto Alegre: Bookman, 2002.

11. PINDYCK, R. S.; RUBINFELD, D. L. Microeconomics. São Paulo: Makron Books, 2002.

12. POMERAZ, L. Elaboração e análise de projetos, São Paulo: Hucitex, 1985.

13. PROJECT MANAGEMENT INSTITUTE. Um guia do conjunto de conhecimentos em

gerenciamento de projetos – guia PMBOK. 3. ed. Newtown Square: PMI, 2004.

14. ROSS, S. A.; WESTERFIELD, R. W.; JAFFE, J. F. Administração financeira: corporate finance.

Tradução Antonio Zoratto Sanvivente. 2. ed. São Paulo: Atlas, 2002.

15. RUTH, G. E. Empréstimos a pessoas jurídicas. São Paulo: IBCB, 1991.

16. SHAPIRO, C.; VARIAN, H. R. Information rules. Massachusetts: Havard Business School Press,

1999.

17. VARIAN, H; FARREL, J.; SHAPIRO, C. The economics of information technology. Cambridge:

Cambridge University Press, 2004.

18. VARIAN, H.R. Microeconomia: princípios básicos. Rio de Janeiro: Campus, 2003.

19. WOILER, S.; MATHIAS, W. F. Projetos: planejamento, elaboração e análise. São Paulo: Atlas, 1996.

294 p.

29

Gestão de Projetos de TI - II: Teste seu Entendimento

1. Quais são as etapas do estudo de viabilidade econômica e financeira de um projeto de TI?

Análise Paramétrica, que se baseia em informações preliminares orientadas ao estudo de viabilidade do

projeto, e Análise Não Paramétrica, que se baseia numa melhor definição do escopo do projeto.

Análise Paramétrica, que se baseia numa melhor definição do escopo do projeto, e Análise Não

Paramétrica, que se baseia em informações preliminares orientadas ao estudo de viabilidade do

projeto.

Análise Objetiva, que se baseia em informações preliminares orientadas ao estudo de viabilidade do

projeto, e Análise Subjetiva, que se baseia numa melhor definição do escopo do projeto.

Análise Subjetiva, que se baseia em informações preliminares orientadas ao estudo de viabilidade do

projeto, e Análise Objetiva, que se baseia numa melhor definição do escopo do projeto.

2. Qual das alternativas abaixo representa um dos principais indicadores econômico-financeiros

usados na avaliação de um projeto de TI?

Índices de Solvência ou Liquidez.

Índices de Atividade ou Administração de Ativos.

Índices de Alavancagem Financeira ou Endividamento.

Índices de Rentabilidade ou Retorno sobre Investimento.

Todas as alternativas anteriores.

3. No contexto do tutorial, qual alternativa abaixo não apresenta alguns dos principais indicadores

para a tomada de decisões?

Net Present Value (NPV).

Internal Return Rate (IRR) e Taxa Interna de retorno modificada (TIRM).

Índice de Lucratividade (IL).

Tabela Price.

Payback Simples.

30