Informação Contábil e Risco

Carlos R. Godoy

Resumo:

A informação contábil é normalmente usada para análise do risco de falência e risco de inadimplência. O uso da

informação contábil para cálculo do risco de mercado da empresa tem sido um assunto pouco discutido no mercado e

na academia. Para as empresas que possuem ações negociadas em bolsas de valores o cálculo do risco (beta) e

conseqüentemente do retorno exigido, tem sido feito pelo uso do modelo tradicional de mercado (CAPM), que utiliza

a valorização das ações das empresas e o índice representativo de mercado. Mas, para as empresas que não

negociam suas ações em bolsas, o cálculo através do modelo fornecido pelo CAPM torna-se difícil. Por esse motivo, o

uso das informações contábeis para calcular o risco da empresa pode ser um bom substituto das informações

tradicionalmente exigidas no modelo tradicional de cálculo de risco.

Palavras-chave:

Área temática: CUSTOS E TOMADA DE DECISÕES

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

INFORMAÇÃO CONTÁBIL E RISCO

Carlos R. Godoy – doutorando em controladoria e contabilidade

Aluno de pós-graduação na FEA.USP

Rua Marta Daher Faiçal, 160 – Jd. São Marcos

S. J. Rio Preto –SP - 15081.350

[email protected]

Área Temática (4): CUSTOS E TOMADA DE DECISÕES

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

INFORMAÇÃO CONTÁBIL E RISCO

Área Temática (4): CUSTOS E TOMADA DE DECISÕES

RESUMO:

A informação contábil é normalmente usada para análise do risco de falência e

risco de inadimplência. O uso da informação contábil para cálculo do risco de mercado

da empresa tem sido um assunto pouco discutido no mercado e na academia.

Para as empresas que possuem ações negociadas em bolsas de valores o cálculo

do risco (beta) e conseqüentemente do retorno exigido, tem sido feito pelo uso do

modelo tradicional de mercado (CAPM), que utiliza a valorização das ações das

empresas e o índice representativo de mercado. Mas, para as empresas que não

negociam suas ações em bolsas, o cálculo através do modelo fornecido pelo CAPM

torna-se difícil. Por esse motivo, o uso das informações contábeis para calcular o risco

da empresa pode ser um bom substituto das informações tradicionalmente exigidas no

modelo tradicional de cálculo de risco.

Introdução

Uma importante finalidade da analise das demonstrações financeiras e dos

índices é analisar o risco envolvido nas operações da empresa. Através da liquidez,

solvência e lucratividade, a análise das demonstrações financeiras está implicitamente

calçada na probabilidade do fluxo de caixa da empresa atingir um nível mínimo.

Normalmente as análises tradicionais não possibilitam mensurar diretamente esta

incerteza. Algumas pesquisas têm examinado a utilidade da Contabilidade para se

mensurar e predizer o risco. Estas pesquisas podem ser classificadas dentro de três

categorias de risco:

1.

Risco de falência.

2.

Risco de crédito ou inadimplência (default), analisado pelas empresas de ratings.

3.

Risco do patrimônio.

O risco de falência reflete a incerteza sobre a habilidade da empresa em

continuar suas operações, caso sua capacidade financeira atinja um nível mínimo.

Tradicionalmente, o risco de falência é calculado por índices emanados das

demonstrações financeiras ou por modelos que sintetizam em equações a importância de

cada índice ou grupo na análise. Alguns modelos de previsão de falência são bastante

conhecidos e utilizados1 .

O risco de crédito ou inadimplência analisado pelas agências de ratings reflete a

capacidade da empresa em saldar seus compromissos. A forma mais utilizada para

medir o risco de inadimplência de uma empresa é a classificação de seus bônus,

atribuída por uma instituição classificadora independente, com base em informações

privadas e pelas demonstrações financeiras.

O risco do patrimônio é o risco de mercado da empresa. O risco futuro da

empresa diante do mercado é normalmente calculado através das cotações das ações e

do desempenho do mercado de ações. Tradicionalmente, esse tipo de risco é estudado

em Finanças, especificamente na Teoria do Portifólio.

1

Por exemplo os modelos de Altman e de Kanitz, appud: SILVA, J. P. Gestão e Análise de Risco de Crédito. São

Paulo: Atlas, 1977.

2

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

As informações contábeis obtidas nas demonstrações financeiras são

normalmente usadas para se avaliar o risco de inadimplência e o risco de falência, mas

poucas pesquisas associam as informações contábeis com o risco definido pela teoria

do portifólio. Essa dissociação reflete o fato de que a teoria do portifólio mensura o

risco da empresa com itens determinados pelo mercado (variação do preço das ações),

tradicionalmente conhecido de modelo de mercado.

O propósito deste artigo é procurar mostrar que as informações contábeis podem

ser usadas não só para se avaliar o risco de falência e de inadimplência, bem

desenvolvidos e explorados na literatura contábil e na prática empresarial, mas também

para serem usadas em substituição às cotações de preço das ações no cálculo do risco de

patrimônio ou risco de mercado das empresas, abordado pela teoria do portifólio e pelo

Modelo de Precificação de Ativos de Capital (Capital Asset Princing Model - CAPM).

Para montar um arcabouço teórico e prático que sustente o objetivo deste artigo,

passamos antes a uma breve explanação de alguns conceitos fundamentais da Teoria de

Finanças, especificamente nos objetivos da empresa, no Modelo de Precificação de

Ativos de Capital - CAPM e no conceito de risco.

Os Objetivos da Empresa

Uma empresa pode desejar atingir vários objetivos, todos eles ligados a

continuidade e ao crescimento da entidade. Podemos encontrar objetivos econômicos e

sociais que visam a produção de bens e serviços que promovam a satisfação das

necessidades da sociedade. Também, objetivos próprios que visam o crescimento e

sobrevivência da empresa.

Para muitos autores da área de finanças o objetivo da empresa envolve a busca

da maximização do valor de mercado da empresa. Segundo Van Horne2 :

"... o objetivo da empresa é a maximizar a riqueza de seus acionistas.”

Para Brealey e Myers3 :

“O sucesso é geralmente julgado pelo valor: os acionistas ganham com

qualquer decisão que aumente o valor da sua participação na empresa... O segredo do

sucesso da gestão financeira é o de aumentar o valor.”

No contexto da administração financeira o objetivo da maximização do seu valor

de mercado resulta, conseqüentemente, no aumento da riqueza dos acionistas. Esse

objetivo está calçado na premissa de que se a empresa aumenta o seu valor, os outros

objetivos serão naturalmente alcançados.

Assaf Neto4 corrobora esta idéia quando cita que:

"O objetivo de maximização do valor de mercado de uma empresa, conforme foi

exposto, é conseqüência (resultado) dos vários objetivos que podem ser estabelecidos

para a empresa. Ao adquirir ações, o acionista está, implicitamente, adquirindo

determinado potencial futuro de riqueza. O valor de seu investimento é função de suas

expectativas em relação ao futuro da empresa. Assim, ao transmitir uma imagem

positiva com relação a seu crescimento, independência, rentabilidade, segurança etc., a

empresa estará gerando uma expectativa otimista no mercado, acarretando um

incremento de seu valor e, conseqüentemente, da riqueza de seus proprietários"

O valor de mercado de uma empresa pode ser medido pelo valor de mercado de

suas ações, ou pelo valor presente dos benefícios econômicos futuros de caixa,

representado pela fórmula:

2

VAN HORNE, J. C. Finantial Management and Policy. New Jersey: Prentice-Hall. Tenth Edition, 1995.

BREALEY, R. A. Princípios de Finanças Empresariais. Portugal: M cGraw-Hill, 3ª edição, 1992.

4

ASSAF NETO, ª Estrutura e Análise de Balanços. São Paulo: Atlas, 4 ª edição, 1998. Pág. 45.

3

3

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

t

ValordaEmp

FCe

esa

T

( 1 WACC

)

t 1

onde,

1.

2.

a)

b)

c)

6.

1)

2)

3)

4)

FCe = fluxo de caixa esperado da empresa no período t.

WACC = (Weighted Average Cost of Capital) custo médio ponderado de

capital = custo do capital próprio x {Patrimônio Líquido / (Dívidas + Patrimônio

Líquido)} + custo de capital de terceiros x {Dívida / (Dívida + Patrimônio Liquido)}.

O Capital Assets Pricing Model (CAPM)

O Capital Asset Pricing Model (CAPM) ou modelo de precificação de ativos de

capital, desenvolvido por diversos autores5 em meados dos anos 60, causou grande

impacto na literatura financeira e contábil6 . O modelo identificou os fatores que

afetavam o valor de mercado dos títulos, especificamente o risco e o fluxo de caixa

esperado da empresa.

O CAPM é muito utilizado em várias operações do mercado de capitais. Com o

modelo é possível apurar a taxa de retorno exigida pelos investidores, usada como custo

de capital próprio da empresa que é utilizado para calcular o custo médio ponderado de

capital (WACC).

Na verdade o CAPM é composto de um conjunto de premissas 7 fundamentais

para seu desenvolvimento, as mais importantes são:

As distribuições das taxas de retornos dos ativos podem ser perfeitamente

descritas pela taxa de retorno esperada e por uma medida de dispersão.

Os mercados são perfeitos, isso significa que:

Nenhum investidor individual pode afetar o preço de mercado de qualquer

ativo e nenhuma empresa é grande o suficiente que possa afetar a oportunidade de um

grupo de investidores.

Não existem custos de transação ou impostos.

Todos ativos são perfeitamente divisíveis.

3. Os investidores são racionais e aversos ao risco.

4. Os investidores assumem que os outros indivíduos agem racionalmente.

5. Todos os investidores têm o mesmo acesso à informação e possuem expectativas

homogêneas.

Existem ativos livres de risco e todos os indivíduos podem obter

empréstimos.

No estudo de avaliação de investimentos e risco é comum que essas hipóteses

sejam consideradas.

Diante dessas premissas, a taxa de retorno esperada de um ativo E(Rj) está em

função:

da taxa de retorno livre de risco, Rf;

da taxa de retorno esperada da carteira de ativos de mercado, E(Rm);

da covariância entre a taxa de retorno de um ativo i e a taxa de retorno de

mercado, COV(Ri, Rm); e

da variância da taxa de retorno de mercado, VAR(Rm).

5

SHARPE, W. F. Capital Assets prices: a Theory of M arket Equilibrium under Conditions of Risk. Journal of

Finance. Sep. 1964. LINTNER, J. "The Valuation of Risk Assets and the Selection of Risky Investments in Stock

Portifolios and Capital Budgets". Review of Economics and Statistics. February 1965. M OSSIN, J. "Equilibrium in a

Capital M arket". Econometrica. October 1966.

6

BALL, R. J. and BROWN, P. "An Empirical Evaluation of Accounting Income Numbers". Journal of Accounting

Reserarch , n. 6 Autumn 1968. Pp. 159-178.

7

Premissas usadas na EM H - Efficient M arkets Hypothesis.

4

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

Esse modelo estabelece a seguinte fórmula:

E ( Ri )

COV

VAR

Rf

[ E ( Rm )

Ri ]

COV

( Ri , Rm )

VAR ( Rm )

O prêmio pelo risco é composto por duas partes: 1) pelo nível de risco,

; e 2) pelo valor por unidade de risco, E ( Rm ) Rf , idêntico para todos os

( Rm )

( Ri , Rm )

ativos.

O Coeficiente Beta ou Risco Sistemático

O nível de risco calculado pela fórmula

COV

( Ri , Rm )

VAR ( Rm )

na verdade é o coeficiente

angular de uma reta de regressão8 , também conhecido como coeficiente beta ou

simplesmente beta ( ).

No modelo CAPM o beta exprime o risco sistemático de um ativo. Com base

nas hipóteses de mercado eficiente o modelo admite que a carteira de mercado contém

apenas risco sistemático, ou seja, o risco que não pode ser diversificável. Considera-se

que o risco não sistemático ou diversificável é totalmente eliminado pela diversificação

da carteira de ativos de um suposto investidor racional.

Na avaliação do risco de uma carteira o beta é entendido como a média

ponderada de cada ativo contido na carteira, determinado pela seguinte equação:

n

p

j

Wj

j 1

onde:

p é o beta da carteira;

j é o risco sistemático (não diversificável) do ativo j;

Wj é a participação relativa do ativo j na carteira.

Vale notar que quanto maior for o beta, mais elevado será o risco da ação,

conseqüentemente, maior será o seu retorno esperado. Podemos observar essa afirmação

pela equação básica do CAPM:

E ( Ri )

Rf

[ E ( Rm )

Ri ]

COV

( Ri , Rm )

VAR ( Rm )

Ativos com betas igual a 1 possuem o mesmo nível de risco da carteira de

mercado. Ativos com betas maiores que 1 são relativamente mais arriscados que o

mercado, e ativos com betas menores que 1 possuem riscos menores que a carteira de

mercado, então:

se = 1, risco do ativo é igual ao risco de mercado;

se < 1, risco do ativo é menor que o risco da carteira de mercado;

se > 1, risco do ativo é maior que o risco da carteira de mercado.

No cálculo do coeficiente beta, o retorno das ações da empresa é comparado

com os retornos das ações do mercado9 . Um beta mais específico pode ser calculado

8

Para maiores detalhes ver: ASSAF NETO, A. M ercado Financeiro. São Paulo: Atlas, 1999, p. 145.

Covariância do retorno das ações da empresa com o retorno das ações de mercado divido pela Variância do retorno

das ações de mercado. O retorno das ações de mercado pode ser, por exemplo o Ibovespa no Brasil ou Standard and

Poor's - S&P, nos Estados Unidos.

9

5

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

pelos retornos das ações de empresas que atuam num mesmo setor, formando uma

carteira de mercado mais específica10 .

A taxa de retorno das ações de uma empresa para um período qualquer é uma

função do fluxo de caixa realizado da empresa para aquele período. Conseqüentemente,

o beta da empresa pode ser expresso como uma função da covariância entre o fluxo de

caixa da firma e índice do fluxo de caixa de mercado 11 .

O Lucro Contábil e o Preço das Ações

Diversos estudos realizados investigaram que os lucros contábeis são

empiricamente relacionados com os preço das ações.

O estudo pioneiro sobre a relação dos lucros contábeis com o preço das ações foi

realizado por Ball e Brown12 . Esse estudo culminou com a popularização da teoria

positiva e da metodologia científica na Contabilidade. Para o estudo foram adotadas as

hipóteses de mercado eficiente (EMH), o estudo concluiu que evidências comprovaram

que alterações nos preços das ações de um dado período (por exemplo, trimestre ou ano)

estão associadas com o movimento e a magnitude dos lucros para aquele período. Dada

as hipóteses do mercado eficiente (EMH), essa evidência é consistente com as hipóteses

de que os lucros contábeis refletem fatores que afetam os preços das ações, ou seja, os

lucros anunciam as futuras alterações nos preços das ações.

Estudos concluíram que os retornos anormais estão muito mais associados com

os lucros do que com o fluxo de caixa operacional13 . Dada a EMH e o CAPM, isso

sugere que o lucro contábil é um bom indicador do fluxo futuro de caixa.

A Segmentação do Risco Empresarial

Verificamos no item anterior que o risco de qualquer ativo é composto por uma

parte sistemática (não diversificável) e outra parte não sistemática (diversificável). O

risco sistemático é determinado pela conjuntura (por exemplo, oscilações na economia),

por isso ele não é diversificável, seu grau independe das decisões da empresa, pois é

inerente a todas(os) a(o)s empresas (ativos) do mercado. Já o risco não sistemático esta

diretamente relacionado às decisões da própria empresa. Portanto:

Risco Total = Risco Sistemático + Risco Não Sistemático

O risco de uma empresa é segmentado em duas grandes partes, risco operacional

ou econômico e risco financeiro. Segundo Assaf Neto14 :

"O risco operacional é derivado do ativo da empresa, da natureza de sua

atividade. Reflete a estabilidade dos negócios da empresa diante do comportamento da

conjuntura econômica".

"Por outro lado, o risco financeiro é determinado pelo endividamento da

empresa".

10

Um beta mais específico poderia ser calculado, por exemplo, pelos retornos das ações da indústria de construção

civil, formando o retorno de mercado da indústria de construção civil.

11

WATTS, R. L. and ZIM M ERM AN, J. L. Positive Accounting Theory. New Jersey: Prentice-Hall, 1986. Pág. 118.

12

BALL, R. J. and BROWN, P. op. Cit.

13

Entre os estudos estão o de: BALL, R. J. and BROWN, P. Op. Cit. BEAVER and DUKES. "Interperiod Tax

Allocation, Earnings Expectation, and the Behavior of Security Prices". Accounting Review. n. 48, April 1972.

PATELL, J. M . and KAPLAN, R. "The Information Content of Cash Flow Data Relative to Annual Earnings".

Unpublished working paper. Palo Alto, Califórnia: Stanford University, August 1977. (appud: WATTS, R. L. and

ZIM M ERM AN, J. L. Positive Accounting Theory. New Jersey: Prentice-Hall, 1986.

14

ASSAF NETO, A. Estrutura e Análise de Balanços - Um Enfoque Econômico - Financeiro. São Paulo: Atlas, 1998,

4ª edição.

6

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

Com isso podemos concluir que uma empresa pode não incorrer em risco

financeiro. Mas como?

Tendo em sua estrutura de capital apenas capital próprio. Entretanto, ela

dificilmente estará livre do risco operacional, determinado: 1) pela conjuntura

(alterações na economia e tecnologia); 2) pelo mercado (concorrência); e 3) pela gestão

da empresa (custos, preços, investimentos e distribuição). Portanto:

Risco Total (empresa) = Risco Operacional + Risco Financeiro

Refletindo sobre os conceitos descritos, podemos ver que o risco operacional

contém uma parte que é sistemática (por exemplo, a economia) e outra parte não

sistemática (por exemplo, a gestão da empresa). O risco financeiro pode conter uma

parte não sistemática, relacionada a decisão inicial de endividamento, e diante desta

decisão incorrer num risco sistemático, advindo, por exemplo, da flutuação da taxa do

câmbio num financiamento em moeda estrangeira.

O Beta Contábil e a Estrutura de Capital

O lucro contábil é um bom indicador do fluxo futuro de caixa da empresa, então

poríamos usá-lo como um substituto do fluxo de caixa? Se isso for verdade, poderíamos

usar o lucro contábil para calcular um beta contábil, calculado pela covariância entre os

lucros da empresa e dos índices de lucros do mercado, dividida pela variância do índice

de lucros do mercado. Criaríamos um substituto ao beta ( ) da empresa calculado pelo

modelo tradicional de mercado.

COV

contábil

( lce , lcm )

VAR ( lcm )

onde,

= beta contábil;

COV(lce, lcm) = covariância entre o lucro contábil da empresa e o índice de

mercado dos lucros contábeis;

VAR(lcm) = variância do índice de mercado dos lucros contábeis.

Watts e Zimmerman15 mencionam que dados contábeis podem ser usados para

estimar o beta de empresas que não possuem ações negociadas no mercado.

Portanto, as variações nos lucros contábeis podem ser úteis para estimar o beta

da empresa. Em empresas não alavancadas (ausência de dívidas na estrutura de capital)

o beta da empresa é igual ao beta das ações. Entretanto, se a empresa possuir dívidas o

beta é diferente do beta das ações. Nesse caso a alavancagem financeira da empresa

(presença de dívidas na estrutura de capital) deve afetar o beta das ações, e por essa

razão a alavancagem deve ser usada na estimação do beta da empresa.

Na ausência de impostos, hipótese do CAPM, a relação dos betas da ação, a, das

dívidas, d, e da empresa, e, pode ser descrita pela equação:

contábil

e

D

E

d

A

E

a

onde,

e:

é o risco da empresa, calculado pela média ponderada dos betas das ações

e das dívidas;

D: é valor de mercado das dívidas;

15

WATTS, R. L. and ZIM M ERM AN, J. L. Positive Accounting Theory. New Jersey: Prentice-Hall, 1986. Pág. 118.

7

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

A: é valor de mercado das ações; e

E: D + A = valor total da empresa.

Rearranjando a equação, temos:

a

e

D

A

(

e

d

)

Na ausência de impostos, hipótese do CAPM, o valor da empresa independe de

sua estrutura de capital16 . Desse modo, o beta da empresa é independente da

alavancagem financeira. Contudo, o aumento da alavancagem aumenta o beta das ações

da empresa, desde que o beta da empresa seja maior que o beta da dívidas. Podemos

testar estas afirmações com um exemplo simples.

Suponha que a empresa X apresente os seguintes números:

Estrutura 1- ausência de dívidas:

Valor de mercado das dívidas = 0,0 (isso irá definir futuramente a

alavancagem financeira).

Valor de mercado das ações = 5.000 (diferença entre o valor de mercado da

empresa e das dívidas).

Valor de mercado da empresa (ativo) = 5.000 (já que na ausência de

impostos o valor da empresa independe da forma como ela é financiada, vamos manter

o seu valor inalterado, alterando somente a estrutura de capital).

s = 1,5.

d = 0,0 (o beta das dívidas tende normalmente a 0, devido a ausência de

17

risco , mas poderemos atribuir em algum momento deste exemplo um valor ao beta das

dívidas apenas para exemplificar a relação dos números).

Estrutura 2 - presença de dívidas:

Valor de mercado das dívidas = 1.000.

Valor de mercado das ações = 4.000.

Valor de mercado da empresa (ativo) = 5.000.

Beta das dívidas = 0,01.

Estrutura 3: beta da dívidas maior que o beta das ações:

Beta das dívidas = 1,70.

Estrutura 4: aumento no valor das dívidas:

Valor de mercado das dívidas = 3.500.

Valor de mercado das ações = 1.000.

Usando as equações apresentadas teríamos em cada estrutura os valores

apresentados no quadro 1:

16

M ODIGLIANI, F. and M ILLER, M . H. "The Cost of Capital, Corporation Finance and Theory of Investment",

American Economic Review 48. June 1958. "Corporate Income Taxes and the Cost of Capital: A Correction".

American Economic Review 53. June 1963.

17

BREALEY, R. ª and M YERS, S. C. Princípios de Finanças Empresariais. Portugal: M cGraw-Hill, 1988, 3ª edição,

pág. 191.

8

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

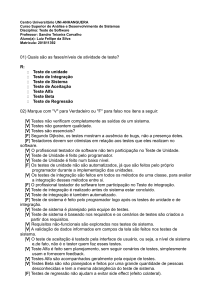

QUADRO 1

ESTRUTURA DE CAPITAL E RISCOS DA EMPRESA X

Estrutura 1

Dívidas

Ações

D+A=E

BETA Ações

BETA Dívidas

BETA Empresa

5.000

5.000

1,50

1,50

Estrutura 3

Dívidas

Ações

D+A=E

BETA Ações

BETA Dívidas

BETA Empresa

1.000

4.000

5.000

1,45

1,70

1,50

Estrutura 2

Dívidas

Ações

D+A=E

BETA Ações

BETA Dívidas

BETA Empresa

1.000

4.000

5.000

1,87

0,01

1,50

Estrutura 4

Dívidas

Ações

D+A=E

BETA Ações

BETA Dívidas

BETA Empresa

3.500

1.500

5.000

1,03

1,70

1,50

Estrutura 5

Dívidas

Ações

D+A=E

BETA Ações

BETA Dívidas

BETA Empresa

3.500

1.500

5.000

4,98

0,01

1,50

Comentários:

Estrutura 1:

Apresenta os dados iniciais do exemplo. O beta das ações é igual ao beta da

empresa (ativo), 1,50.

Estrutura 2:

O efeito da alavancagem financeira não alterou o beta da empresa.

A alavancagem financeira aumentou o beta das ações, passando de 1,50

(estrutura 1) para 1,87 (estrutura 2). Note que o beta da empresa, 1,50 era maior que o

beta das dívidas, 0,01.

Estrutura 3:

A alavancagem financeira diminuiu o beta das ações, passando de 1,87

(estrutura 2) para 1,45 (estrutura 3). Note que aqui o beta da empresa, 1,50 é menor que

o beta das dívidas 1,70.

Estrutura 4:

O beta das ações subiu de forma elevada, pois o beta da empresa apresentase maior que o beta das dívidas.

9

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

Numa suposta estrutura 5 (quadro 1), o beta das dívidas próximo de 0, igual à

estrutura 2 e o beta da empresa maior que o beta das dívidas. Nessa estrutura com o

aumento acentuado das dívidas o beta das ações diminuiu de forma acentuada chegando

a 4,98.

Portanto, a estrutura de capital não altera o risco da empresa, e o risco (beta) das

ações varia negativamente ou positivamente com a alavancagem financeira.

Risco das Empresas através dos Lucros Contábeis

Para calcular o risco de uma empresa (beta) através dos lucros contábeis deve-se

usar a fórmula tradicional do modelo de mercado. A fórmula do beta contábil nesse caso

seria:

COV

contábil

( lce , lcm )

VAR ( lcm )

onde:

lce: lucro contábil da empresa, e

lcm: lucro contábil de mercado.

O lucro contábil da empresa e do mercado se referem, respectivamente, as

variações nos lucros da empresa e as variações nos lucros de mercado.

O beta contábil de uma empresa é calculado conforme o quadro 2 apresentado a

seguir:

QUADRO 2

EMPRESA X S.A.

PER

95

96

97

98

MÉDIA MD

BETA

A

B

EMPRESA X MERCAD

O

20,0%

18,0%

10,0%

11,0%

12,0%

11,0%

16,0%

14,0%

0,145

0,135

Cov(vl,mc)

Var(mc)

0,004

0,003

C

A-MD

D

B-MD

E

(C x D)

F

QD D

0,055

-0,045

-0,025

0,015

0,045

-0,025

-0,025

0,005

0,002

0,001

0,001

0,000

0,004

0,002

0,001

0,001

0,000

0,003

Cov(vl,mc)

Var(mc)

1,30

Na composição dos cálculos apresentados no quadros 2 temos:

Coluna A: variação dos lucros da empresa.

Coluna B: variação dos lucros do setor (mercado).

Coluna C: variação do lucro da empresa menos a média das variações do

lucro da empresa.

Coluna D: variação do lucro do setor menos a média das variações do lucro

do setor.

Coluna E: multiplicação das diferenças encontradas nas colunas C e D. O

somatório da coluna representa a covariância entre os lucros da empresa e do mercado.

Coluna F: quadrado das diferenças encontradas na coluna D. O somatório da

coluna representa a variância dos lucros do setor (mercado).

10

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

Portanto, a divisão da covariância entre os lucros da empresa e do mercado pela

variância dos lucros do setor é igual ao beta contábil da empresa.

Caso a taxa livre de risco em um mercado seja de 6%, e o retorno médio de

mercado seja de 15%, o custo de capital (retorno exigido) da empresa X é calculado por:

E ( Ri )

Rf

E ( Ri )

[ E ( Rm )

6%

E ( Ri )

[15 %

Ri ]

COV

( lce , lcm )

VAR ( lcm )

6 %] x 1 , 30

17 , 7 %

Vale lembrar que:

empresas com betas igual a 1 possuem o mesmo risco do setor. Empresas

com betas maiores que 1 são relativamente mais arriscadas que o setor (agressivas); e

empresas com betas menores que 1, possuem riscos menores que o setor (defensivas).

Se a empresa utiliza apenas capital próprio esse valor encontrado é o custo

de capital da empresa.

Se a empresa utiliza capital de terceiros esse valor servirá para alimentar o

cálculo do custo médio ponderado de capital (WACC).

Conclusão

Os modelos básicos de avaliação de empresa calculados pelo fluxo de caixa

descontado, podem ser usados em qualquer tipo de empresa, empresas de capital aberto

ou de capital fechado. Porém, alguns problemas podem aparecer na avaliação de

empresas fechadas: a) a estimação da taxa de desconto dos fluxos de caixa 18 ; e b) a

estimação dos fluxos de caixa.

O fluxo de caixa pode ser estimado pelos lucros da empresa, e a taxa de

desconto que é normalmente calculada pelo modelo de mercado do CAPM pela

fórmula:

Re

Rf

( Rm

Rf )

COV

( Rj , Rm )

VAR ( Rm )

onde,

Re = retorno exigido.

Rf = retorno livre de risco.

Rm = retorno de mercado.

COV ( Rj , Rm )

beta da empresa das ações.

VAR ( Rm )

Por não terem ações negociadas em bolsas, o beta de empresas de capital

fechado pode ser calculado através dos lucros contábeis. Para Watts e Zimmerman19 os

dados contábeis são úteis para estimar o beta das empresas, não somente para empresas

de capital fechado, mas também para empresas de capital aberto, cujos betas das ações

são calculados pelo modelo de tradicional de mercado.

Bibliografia

ASSAF NETO, A. Estrutura e Análise de Balanços. São Paulo: Atlas, 4ª edição, 1998.

ASSAF NETO, A. Mercado Financeiro. São Paulo: Atlas, 1999. Pág. 145.

18

DAM ODARAN, A. Damodaran on Valuation - Security Analysis for Investment and Corporate Finance. New

York: John Wiley & Sons, Inc. 1994.

19

WATTS, R. L. and ZIM M ERM AN, J. L. Op. Cit. Pág. 120.

11

VII Congresso Brasileiro de Custos – Recife, PE, Brasil, 2 a 4 de agosto de 2000

BALL, R. J. and BROWN, P. "An Empirical Evaluation of Accounting Income

Numbers". Journal of Accounting Research , n. 6 Autumn 1968.

________________________ "Portifolio Theory and Accounting". Journal of

Accounting Research , n. 2 Autumn 1969.

BREALEY, R. A. Princípios de Finanças Empresariais. Portugal: McGraw-Hill, 3ª

edição, 1992.

COPELAND, T. and WESTON, F. Financial Theory and Corprate Policy. AddisonWesley Publishing, 1988.

DAMODARAN, A. Damodaran on Valuation - Security Analysis for Investment and

Corporate Finance. New York: John Wiley & Sons, Inc. 1994.

IUDÍCIBUS, S. Análise de Balanços. São Paulo: Atlas, 6 ª edição, 1994.

____________ Teoria da Contabilidade. São Paulo: Atlas, 1 ª edição, 1981.

____________ Contabilidade Gerencial. São Paulo: Atlas, 6 ª edição, 1998.

MELHORES E MAIORES. Revista Exame. Editora Abril: 1995, 1996, 1997, 1998 e

1999.

MODIGLIANI, F. and MILLER, M. H. "The Cost of Capital, Corporation Finance and

Theory of Investment", American Economic Review 48. June 1958. "Corporate Income

Taxes and the Cost of Capital: A Correction". American Economic Review 53. June

1963.

SILVA, J. P. Gestão e Análise de Risco de Crédito. São Paulo: Atlas, 1977.

VAN HORNE, J. C. Finantial Management and Policy. New Jersey: Prentice-Hall.

Tenth Edition, 1995.

WATTS, R. L. and ZIMMERMAN, J. L. Positive Accounting Theory. New Jersey:

Prentice-Hall, 1986.

WHITE, G. I., SONDHI, A. C., and FRIEND, D. The Analysis and Use of Financial

Statement. New York: John Wiley & Sons, second edition, 1997.

12