Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

Introdução aos Mercados

Futuros e de Opções

Agropecuários no Brasil

3

Félix Schouchana e Wilson Motta Miceli

Dados Internacionais de Catalogação na Publicação (CIP)

(Câmara Brasileira do Livro, SP, Brasil)

Schouchana, Félix, 1953

Introdução aos mercados futuros e opções agropecuários no Brasil

Félix Schouchana.

3. ed. rev. atual. São Paulo: Bolsa de Mercadorias & Futuros, 2004

Bibliografia.

1.Agribusines 2. Futuros financeiros 3. Mercado de futuros

4. Opções (Finanças) 5. Produtos agropecuários I. Título

04-0417

CDD-332.6441

Índices para catálogo sistemático:

1. Mercados futuros e de opções agropecuárias:

Finanças: Economia 332.6441

4

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

ÍNDICE

Introdução ..................................................................................................................... 7

1. Mercado futuro agropecuário no Brasil .................................................................. 9

1.1. O que é o mercado futuro ........................................................................................ 9

1.2. Contrato futuro ...................................................................................................... 10

1.3. Funcionamento do mercado futuro ......................................................................... 11

1.4. Operação em bolsa e o papel do corretor ............................................................... 14

2. Fundamentos econômicos dos mercados futuros e de opções ...........................

2.1. Condições para que exista mercado futuro e de opções ..........................................

2.2. Funções do mercado futuro e de opções .................................................................

2.3. Função das bolsas de derivativos, dos corretores e dos membros de compensação ..

2.4. Liquidação dos contratos em bolsa de futuros .........................................................

15

15

15

16

19

3. Operações de hedge nos mercados futuros de café, boi gordo, bezerro,

açúcar, álcool, milho e soja ..................................................................................... 24

3.1. Hedge de compra de café arábica no mercado interno ........................................... 24

3.2. Hedge de compra de café arábica em reais para exportação ................................... 24

3.3. Hedge de venda de café arábica ............................................................................. 25

3.4. Cash and carry de café arábica ............................................................................... 25

3.5. Arbitragem de café entre bolsas ............................................................................. 25

3.6. Compra de boi gordo no físico para cumprimento de contrato de exportação ........ 28

3.7. Spread de baixa com contratos futuros de boi gordo .............................................. 29

3.8. Operação de semiconfinamento de boi gordo ......................................................... 32

3.9. Relação de troca de boi gordo e bezerro ................................................................. 33

3.10. Spread de alta com contrato futuro de álcool ....................................................... 34

3.11. Decisão de vender álcool a vista ou no futuro ....................................................... 37

3.12. Hedge da variação cambial com utilização de swap .............................................. 37

3.13. Ex-pit com contratos futuros de milho .................................................................. 39

3.14. Hedge de compra de milho para garantia de margem de rentabilidade nos produtos finais . 40

3.15. Compra de CPR física pelo investidor .................................................................... 42

3.16. Compra pelo investidor de CPR financeira indexada ao contrato futuro ................ 43

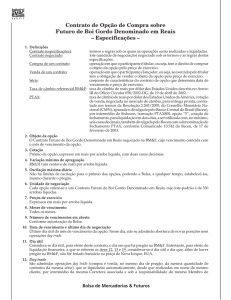

4. Características operacionais do mercado de opções ............................................

4.1. Definições ..............................................................................................................

4.2. Classificações .........................................................................................................

4.3. Margem de garantia ...............................................................................................

4.4. Análise do risco das opções por meio de diagramas de resultado e preço ................

4.5. Posições sintéticas ..................................................................................................

4.6. Fatores que afetam o prêmio ..................................................................................

4.7. Volatilidade ............................................................................................................

4.8. Introdução aos modelos de precificação de opções .................................................

4.9. Estratégias com opções sobre futuro .......................................................................

44

44

46

46

46

48

55

56

58

62

5. Derivativos agropecuários: alternativa para os fundos de investimentos

diversificarem risco e rentabilidade ...................................................................... 77

Anexo I ........................................................................................................................ 86

Bibliografia .................................................................................................................. 94

5

INTRODUÇÃO

As atividades comerciais, por menores que sejam, são dotadas de riscos. O preço de venda

no ato da comercialização é uma incógnita que depende de fatores que, muitas vezes, fogem

do controle do empresário. O momento econômico por qual passa o País, a taxa de juro

balizadora das taxas de financiamento de curto e longo prazos, o câmbio interferindo no

comércio exterior, a oferta e a demanda do mercado interno e externo para o produto, fruto

da comercialização, e outros fatores agregados à mercadoria refletem por si só a preocupação

do empresário quando inicia a concepção do produto.

O risco de preço pode ser controlado pelos mercados derivativos, cuja função econômica

é promover a proteção contra as oscilações de preços da mercadoria.

Este trabalho trata dos principais conceitos e das modalidades operacionais dos mercados

futuros e de opções agropecuários, sua utilização e seu desenvolvimento para o agronegócio

no Brasil.

Dividido em cinco capítulos, apresenta a descrição e o funcionamento desses mercados,

bem como seus fundamentos econômicos e as operações realizadas pelos segmentos envolvidos com a produção e o financiamento agroindustrial. Para os exemplos de operações, foram

utilizados preços negociados nos pregões da Bolsa de Mercadorias & Futuros (BM&F).

Visando ampliar o conhecimento desses mercados, Introdução aos Mercados Futuros e de

Opções Agropecuários no Brasil dirige-se a produtores agropecuários, profissionais das áreas

comercial e financeira de empresas do agribusiness, financiadores, investidores e professores

de economia, administração e agronomia e fundos de investimentos

Nota-se que a literatura sobre os mercados futuros e de opções, tanto de ativos financeiros quanto de produtos agropecuários, é extensa, principalmente a produzida nos Estados

Unidos e na Europa. No Brasil, várias publicações vêm sendo estimuladas com o apoio da

BM&F, por meio de premiação a dissertações de mestrado e teses de doutorado, convênios

com universidades e traduções de livros estrangeiros. Graças ao desenvolvimento dos derivativos no País, houve expressivo aumento no número de edições sobre esse tema, assim como

crescente demanda por cursos nas universidades e na Bolsa.

O objetivo deste livro não é esgotar esse vasto assunto, mas contribuir com aquele leitor

que possui noções sobre o mercado derivativo agropecuário, com aspectos teóricos e práticos

e necessariamente de origem real, evitando-se ao máximo as situações fictícias. O usuário que

desconhece o tema “derivativos” permaneça tranqüilo, pois a abordagem preliminar criará

condições suficientes para conduzir o leitor até o final do livro, sem que este se sinta

desconfortável com os diversos assuntos abordados.

Félix Schouchana e Wilson Motta Miceli

8

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

1. MERCADO FUTURO AGROPECUÁRIO NO BRASIL

1.1. O QUE É O MERCADO FUTURO

Apresentam-se, a seguir, alguns pontos essenciais para se compreender os principais

conceitos referentes ao mercado futuro.

–

–

–

Nos negócios efetuados a futuro, compradores e vendedores de determinados ativos

ou produtos fixam preço com vencimento para data futura.

O comprador a futuro fixa preço de compra de seu produto, antecipadamente, visando

assegurar custo compatível com a margem de rentabilidade, para proteger-se contra o

risco de alta no preço desse insumo.

O vendedor a futuro fixa preço de venda de sua mercadoria, antecipadamente, para

se proteger do risco de queda no preço e garantir a margem de rentabilidade.

Os produtores ou as empresas agropecuárias estão normalmente sujeitos a quatro tipos de

risco: clima, crédito, operacional e preço.

O risco de clima decorre da possibilidade de acontecer intempéries, pragas e outros

fenômenos da natureza. Para cobrir esse tipo de risco, existe o seguro de produção.

O risco de crédito existe quando compromissos assumidos com clientes e bancos podem

ser ou não honrados, seja não entregando a mercadoria, seja não pagando os financiamentos.

Para cobrir esse risco, são exigidas garantias.

O risco operacional decorre de falhas de equipamentos ou humanas. É caracterizado

principalmente pela má administração do empresário.

O risco de preço decorre das oscilações dos preços das mercadorias e, dependendo dessas

variações, o produtor pode não cobrir seus custos e, conseqüentemente, não poderá honrar

seus compromissos com clientes e bancos. O comprador, pelo seu lado, diante de uma alta no

preço do insumo, pode perder a rentabilidade de sua atividade. Para se proteger contra esse

tipo de risco, existem os mercados futuros e de opções. Essa proteção ou cobertura nos mercados

futuros e de opções é chamada de hedge.

Os mercados futuros e de opções devem ser entendidos, portanto, como poderosa ferramenta

na gestão de risco de preço das mercadorias. De maneira integrada ao mercado físico, fazem

parte de um processo que busca integrar produção, processamento, comercialização, consumo

e financiamento.

A bolsa de derivativos desempenha o papel de elo entre a oferta e a demanda, de forma

a expressar e sinalizar, por meio dos preços, as forças de mercado. Além disso, é o local onde

os preços se manifestam, por intermédio de corretores que fecham negócios em nome de seus

clientes.

O entendimento dos princípios econômicos do mercado futuro permite concluir que esse

mecanismo visa atender à necessidade de proteção dos agentes econômicos, decorrente do

desenvolvimento da produção, do comércio e das finanças.

O risco, na bolsa, é transferido daquele que quer minimizar os efeitos da oscilação do

preço para aquele que quer tomá-lo, com base nas expectativas sobre as relações entre os

preços a vista e futuro, e sobre a oferta e demanda futura de uma mercadoria. Os corretores

mostram a seus clientes o risco a que estão expostos, como mensurá-lo e as formas de transferilo, fazendo o hedge ou cobertura em bolsa.

9

Félix Schouchana e Wilson Motta Miceli

O tomador de risco desempenha o papel de uma seguradora, como as que existem para o

seguro de carro, de vida e de bens em geral. Essas empresas fazem cálculos do risco e cobram

um valor para assumi-lo. Da mesma forma, ocorre com o risco de preço, em que o tomador

avalia e mede esse risco, para cobrar um valor compatível.

1.2. CONTRATO FUTURO

O que se negocia na bolsa de futuros são contratos, que representam promessa de compra

ou de venda de mercadoria, para data de vencimento previamente estabelecida, conforme as

cláusulas e especificações elaboradas pela bolsa e aprovadas pelo Banco Central do Brasil e pela

Comissão de Valores Mobiliários.

Nos contratos futuros, constam especificações de qualidade dos produtos negociados, cotação,

variação mínima de apregoação, oscilação máxima diária, unidade de negociação, meses de

vencimento, data de vencimento, local de formação do preço e de entrega da mecadoria, período

e procedimentos de entrega e retirada da mercadoria, liquidação financeira, arbitramento, ativos

aceitos como margens de garantia e custos operacionais. Os contratos futuros são padronizados,

de modo que, no pregão, sejam negociados o preço e a quantidade de contratos, uma vez que

todos se referem ao mesmo produto, mesmo local de entrega e mesma quantidade por contrato.

O contrato futuro é uma evolução do contrato a termo. Nesse contrato, comprador e vendedor

firmam acordo para entregar e receber a mercadoria em determinada data futura, podendo o

pagamento ser feito no início ou no vencimento do contrato, sendo a entrega normalmente feita

no vencimento do contrato. O contrato a termo é muito utilizado, mas contém risco de inadimplência

de ambas as partes. Se o preço do produto subir acima do preço contratado, há possibilidade de

o vendedor não entregar para o comprador, rompendo, assim, o contrato, para vender a mercadoria

a um preço melhor. Caso o preço no vencimento do contrato caia, o comprador poderá não

honrá-lo, preferindo comprar a mercado a um valor menor.

No contrato futuro, esse risco é administrado de forma mais segura, para evitar a possibilidade

de inadimplência. Entre o momento do início do contrato até o vencimento, sempre que o preço

futuro subir acima do preço acordado no contrato, o vendedor deverá antecipar essa diferença ao

comprador. Por outro lado, se o preço futuro cair abaixo do preço contratado, o comprador terá

de antecipar ao vendedor essa diferença. Esse processo de antecipação das oscilações de preço

é chamado de “ajuste diário”. Mais adiante, mostram-se exemplos para elucidar esse mecanismo.

Com o procedimento do ajuste diário, a margem de garantia que a bolsa exige do comprador

e do vendedor, deve ser suficiente para fazer honrar a oscilação do preço futuro de um dia para

outro, pois é este o período do risco de um vendedor ou comprador ficar inadimplente. Nesse

caso, a margem requerida é muito menor do que se fosse exigida uma garantia equivalente ao

período inteiro do contrato. Dessa forma, o custo do sistema fica muito mais reduzido, ao mesmo

tempo em que dá maior garantia a todas as partes para que o contrato seja cumprido.

Por meio do ajuste diário, o contrato futuro permite que qualquer uma das partes possa liquidar

seu contrato no meio da operação, se isso for necessário ou conveniente. Nesse caso, se a percepção

do vendedor ou do comprador for a de que o preço irá aumentar ou diminuir até o vencimento do

contrato, eles poderão comprar ou vender o contrato de forma a cancelá-lo, pois a venda e a

compra, para o mesmo vencimento, excluem os direitos e as obrigações do contrato. Ao comprar

ou vender um contrato, esses clientes estarão repassando suas posições para outros agentes que

tomam seus lugares. Por essa razão, o mercado futuro permite que todos os dias entrem e saiam

diversos agentes para atender a suas necessidades de transferência de risco de preço.

10

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

1.3. FUNCIONAMENTO DO MERCADO FUTURO

1.3.1. COTAÇÕES EM BOLSA

Destacam-se, a seguir, os termos usados no mercado futuro e seus respectivos significados,

tomando-se como base as negociações do café, na BM&F, em 15/4/2003, conforme quadro

abaixo:

QUADRO I – COTAÇÕES DO CAFÉ ARÁBICA NA BM&F

Café arábica (contrato = 100 sacas; cotação = US$/saca)

Vencimento

Contratos

em aberto

Número

de negócios

Contratos

negociados

Volume (R$)

(R$)

Mai/2003

Jul/2003

Set/2003

Dez/2003

Mar/2004

Mai/2004

Jul/2004

Set/2004

3.745

2.605

6.501

4.052

1.093

3

50

163

229

81

91

4

1

0

0

0

885

528

523

20

5

0

0

0

16.984.877,00

10.486.971,00

10.605.188,00

566.802,00

151.250,00

0

0

0

Vencimento

Preço de

abertura

Preço

mínimo

Preço

máximo

Preço de

ajuste

Oscilação

(US$/saca)

Mai/2003

Jul/2003

Set/2003

Dez/2003

Mar/2004

Mai/2004

Jul/2004

Set/2004

61,60

63,80

65,60

70,50

75,00

0

0

0

61,60

63,80

65,30

70,50

75,00

0

0

0

63,20

65,40

67,10

71,00

75,00

0

0

0

63,10

65,40

67,10

71,00

74,90

76,50

77,50

77,00

1,70

1,75

1,80

1,90

1,90

0,50

0,50

0,50

Na BM&F, o café arábica é negociado em dólares norte-americanos por saca de 60 quilos.

Embora a cotação seja nessa moeda, a liquidação financeira ocorre em reais, utilizando a taxa de

câmbio referencial BM&F, a qual é apurada diariamente por meio da coleta das cotações de compra

e venda de dólar por 14 instituições financeiras, que possuem tradição no interbancário de câmbio.

A formação de preço de algumas mercadorias é proveniente do mercado internacional.

Por apresentarem forte liquidez e por longa tradição de negociação, acabam influindo na

formação de preço de algumas mercadorias. É o caso do café arábica, açúcar, soja e algodão.

1.3.2. VENCIMENTOS DE UM CONTRATO

O contrato futuro de café da BM&F permite negociações para março, maio, julho, setembro e dezembro. Esses meses de vencimento são os mesmos do contrato futuro de café de

Nova Iorque. Esse mecanismo permite as arbitragens, que são operações envolvendo a compra

do café em uma bolsa de um país e a venda em bolsa de outro, aproveitando-se da distorção

de preços entre duas praças. O vencimento do contrato futuro de café ocorre no sexto dia útil

anterior ao último dia do mês de vencimento.

11

Félix Schouchana e Wilson Motta Miceli

Os vencimentos dos contratos futuros são definidos em função dos principais meses de

safra e entressafra do produto. Normalmente, não são estabelecidos todos os meses do ano

para que haja concentração de liquidez e tempo para programar as entregas.

1.3.3. CONTRATOS EM ABERTO

Para o vencimento maio de 2003, existiam 3.745 contratos em aberto, em 15/4/2003,

conforme a segunda coluna do Quadro I; ou seja, estes são contratos ainda não liquidados.

Um cliente que compra um número de contratos em determinado dia, só liquidará sua

posição no momento em que vender esse mesmo número de contratos ou vice-versa: se vendeu

contratos, sua posição se encerra mediante a compra do mesmo número de contratos. Isso pode

ser feito em um dia apenas, ou até o vencimento, quando o cliente pode encerrar sua posição

com uma operação contrária (liquidação financeira), ou por entrega e recebimento da mercadoria.

Cada contrato de café é de 100 sacas. Para o vencimento maio de 2003, havia o equivalente

a 374.500 sacas de café em aberto, em 15 de abril. Para o vencimento julho de 2003, existiam

2.605 contratos em aberto, ou 260.500 sacas.

Se cada contrato tivesse sido negociado por uma pessoa, significa que 2.605 pessoas

compraram um contrato para julho e 2.605 venderam um contrato para esse mesmo mês. Para

setembro, havia 6.501 contratos em aberto; para dezembro, 4.052; para março/04, 1.093;

maio/04, 3; julho/04, 50; e para setembro/04, 163, totalizando 18.212, ou o equivalente a

1.821.200 sacas. Esses contratos foram abertos desde que os vencimentos maio, julho, setembro,

dezembro de 2003, março, maio, julho e setembro de 2004 começaram a ser negociados, e

não apenas em 15/4/2003.

1.3.4. NÚMERO DE NEGÓCIOS E CONTRATOS NEGOCIADOS

O número de negócios apresentado na terceira coluna do Quadro I (229, para maio de

2003; 81, para julho; 91, para setembro; 4, para dezembro; 1, para março de 2004; 0, para

maio; 0, para julho e 0, para setembro) diz respeito apenas aos efetuados no dia 15 de abril.

Nota-se que cada transação pode ser feita envolvendo um ou mais contratos. No dia 15,

foram negociados 885 contratos (quarta coluna) por meio de 229 negócios, ou seja, 88.500

sacas, para maio de 2003; 52.800, para julho; 52.300, para setembro; 2.000, para dezembro

e 500, para março de 2004.

1.3.5. VOLUME FINANCEIRO

Na quinta coluna do Quadro I, informa-se o volume financeiro de R$16.984.877,00,

referentes aos contratos negociados em 15 de abril, para o vencimento maio de 2003.

Esse volume resulta da multiplicação do número de contratos negociados para esse

vencimento (885) pelos respectivos preços, convertidos em reais daquele dia. Dividindo esse

volume financeiro pelo número de contratos negociados, chega-se ao valor de R$19.191,95

por contrato, ou R$191,92/saca, que foi o preço médio do café praticado naquele dia, para o

vencimento maio.

Esse volume financeiro não foi pago ou recebido pelos compradores e vendedores – é

apenas o valor de referência do café fixado entre as partes. Para saber o volume financeiro que

trocou de mãos nesse dia, é preciso medir a oscilação do preço entre dois dias.

O preço do café, em 15/4/2003, com vencimento em maio de 2003, oscilou US$1,70/saca

em relação ao dia útil anterior. Portanto, quem estava comprado no dia 14 recebeu US$1,70/

saca (US$63,10 – US$61,40) no dia útil seguinte, pagos pelos vendedores.

12

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

Assim, como havia 3.745 contratos em aberto naquele dia, o volume de recursos que

trocou de mãos foi de 3.745 x 100 x 1,70 = US$636.650,00, sob a forma de ajustes diários. A

esse valor, deve ser acrescido o volume de 229 contratos negociados por intermédio da diferença

entre o valor negociado e o preço de ajuste do dia 15.

1.3.6. PREÇO DE ABERTURA, MÁXIMO E MÍNIMO

O preço de abertura é o do primeiro negócio fechado em pregão. O mínimo e o máximo

são divulgados para que o mercado conheça a oscilação do preço naquele dia. É preciso saber

se o preço de fechamento ou de ajuste está mais próximo do preço máximo ou do mínimo, pois

isso pode indicar tendência de alta ou de baixa no dia seguinte.

1.3.7. PREÇO DE AJUSTE

O preço de ajuste, de US$63,10/saca, para o vencimento maio de 2003, em 15 de abril, é

o do último negócio registrado durante o call de fechamento – que ocorre nos últimos 15

minutos de pregão do dia – ou a melhor oferta. Se não houver negociação no call de fechamento,

o preço de ajuste será o do último negócio do dia. Se não houver negociação durante o dia, o

preço de ajuste será a última oferta de compra. E se não houver negociação nem oferta de

compra ou de venda durante o dia, e existirem contratos em aberto, o preço de ajuste será o

do último dia em que houve negociação.

1.3.8. AJUSTES DIÁRIOS

O preço de ajuste é importante, pois é com base nele que se ajustam todas as posições no

mercado. Assim, se o preço de ajuste do café para julho é de US$65,40/saca (15 de abril) e no

dia seguinte vai a US$67,40, os comprados recebem US$2,00/saca, ou US$200,00 por contrato.

Os vendidos pagam esse mesmo valor. Assim, sempre que o preço oscilar, ocorrerá esse processo.

São, portanto, as oscilações diárias dos preços futuros que geram os ajustes diários, acarretando

o fluxo de caixa diário, em que o hedger ou o investidor deve ficar atento.

Esse mecanismo existe para que se ajuste o preço diariamente – e não no vencimento,

quando grandes diferenças podem acarretar inadimplências. Ademais, permite que os participantes

entrem ou saiam do mercado a qualquer momento. A expressão resultante do ajuste diário é:

(PAt – PO) x f x n, onde PAt é o preço de ajuste do dia; PO é preço da operação efetuada no dia

(se for compra, o sinal da operação será negativo, caso contrário, se for venda, o sinal será

positivo); f é o fator referente à unidade de negociação do contrato, por exemplo, café arábica,

cujo fator é igual 100, o boi gordo é igual a 330; n significa o número de contratos futuros

negociados. Quando a operação permanece no decorrer do vencimento do contrato, o cálculo do

ajuste diário é: (PAt – PAt – 1) x f x n, onde PAt – 1 é o preço de ajuste do dia anterior.

O ajuste diário é sempre liquidado em dinheiro no dia útil seguinte. No dia seguinte, todos os

participantes do mercado de todas as mercadorias, iniciam o dia a um único preço, o preço de

ajuste do dia anterior. Esse mecanismo é estendido a todos os contratos futuros. Esse fato permite

a conclusão de que o mecanismo que rege a modalidade dos contratos futuros é de que a

liquidação é diária, contrariamente ao termo, cuja liquidação se dá somente no final da operação.

No vencimento do contrato futuro, ou quando o comitente encerra sua posição, esse preço

vale a soma algébrica do preço inicial da operação com os valores dos ajustes diários.

Um exemplo prático sobre o mecanismo de ajustes diários para o contrato futuro de café

arábica: na data D0, o comitente compra 20 contratos futuros de café arábica de vencimento

13

Félix Schouchana e Wilson Motta Miceli

dezembro de 2003 a US$65,00 e, nesse dia, o preço de ajuste foi de US$65,50; em D+1, ele

vende dez contratos futuros de café arábica do mesmo vencimento a US$66,00, compra cinco

contratos futuros de café a US$65,90 e o preço de ajuste do dia foi de US$65,80. Calcula-se o

ajuste diário para cada dia e sua posição diária.

D+0

AD: 20 x 100 x (–65,00 + 65,50) = US$1.000,00

Posição: comprado em 20 contratos futuros de café arábica a US$65,50

D+1

AD: 10 x 100 x ( + 66,00 – 65,80) = US$200,00

AD: 5 x 100 x (–65,90 + 65,80) = –US$50,00

AD: 20 x 100 x (–65,50 + 65,80) = US$600,00 (esse ajuste é devido à posição do dia anterior)

Total de ajuste diário em D+1 = US$750,00

Posição: comprado em 15 contratos futuros de café arábica a US$65,80

1.4. OPERAÇÃO EM BOLSA E O PAPEL DO CORRETOR

As operações em bolsa são feitas no pregão pelo sistema de viva voz ou pelo sistema

eletrônico – Global Trading System (GTS), no qual os participantes, por intermédio de corretoras

de mercadorias, ofertam suas ordens e fecham os negócios via rede interna. No pregão de viva

voz, as ordens de compra ou de venda são passadas aos corretores nas mesas de operação e

estes transmitem as ordens aos operadores de pregão. A bolsa estipula um horário de pregão

para cada mercadoria e as regras do contrato definem todos os procedimentos de negociação.

Os preços a futuro, negociados na bolsa, ajudam o produtor, o torrefador e o exportador a

decidir se vendem ou compram o café a vista ou em data futura.

Depois de montada a estratégia de cobertura de risco pelo cliente, seu corretor irá ao

pregão executar suas ordens de compra ou venda de contratos futuros. Apenas o corretor

credenciado pela bolsa pode fazê-lo em nome de seu cliente.

Pelo serviço do corretor, é cobrada a taxa de corretagem, calculada sobre o valor de fechamento do mercado do dia anterior ao da operação, sobre o segundo vencimento em aberto. Essa

taxa, de 0,30% sobre o valor do contrato, incide na compra e na venda de contratos.

Outra taxa cobrada é a de emolumentos da bolsa, igual a 6,32% da taxa operacional

básica, ou seja, sobre os 0,30% da corretagem.

Os custos operacionais representam muito pouco sobre o valor nominal da operação. Vejase o exemplo abaixo.

Para a compra de um contrato futuro de café arábica, supondo-se a cotação de US$67,50/

saca, o valor da corretagem é 67,50 x 100 x 1 x 0,003 = US$20,25; o valor do emolumento é

de 20,25 x,0,0632 = US$1,28. Se somados esses dois valores, há US$21,53, significando 0,32%

sobre o total do seguro, que comparados com outras taxas de seguro, certamente os custos

operacionais para se operar em bolsa é reduzido.

Na ocasião de compra ou venda dos contratos, a bolsa exige dos clientes a chamada

margem de garantia, que pode ser depositada em dinheiro, carta de fiança, fundo de investimento, títulos públicos, privados ou ativos de alta liquidez. O tamanho da margem é função da

volatilidade (oscilação da cotação) de cada mercadoria. Quanto maior a volatilidade maior

será o depósito de margem exigida. A principal função da margem é servir de garantia para

cobrir eventual inadimplência dos ajustes diários. No momento da liquidação dos contratos,

essa margem é devolvida ao cliente.

14

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

2. FUNDAMENTOS ECONÔMICOS DOS MERCADOS FUTUROS

E DE OPÇÕES

2.1. CONDIÇÕES PARA QUE EXISTA MERCADO FUTURO E DE OPÇÕES

Na BM&F, são negociados contratos futuros e contratos de opções sobre futuro de café

arábica, café conillon, boi gordo, bezerro, algodão, soja, açúcar, álcool e milho.

Para que uma mercadoria seja negociada em bolsa de derivativos, alguns requisitos são

necessários:

– o produto deve ser homogêneo e suscetível de padronização e classificação, para que

possa ser comum a qualquer comprador e vendedor;

– deve haver grande oferta e demanda do produto, com grande número de vendedores

e compradores do produto, de forma competitiva;

– o mercado deve ser livre e o preço do mercado a vista deve ser transparente, sem o

constrangimento por parte do governo ou de monopólio;

– deve haver diversos tomadores de risco, de forma a permitir que o custo desse risco se

dilua entre eles;

– a mercadoria, objeto do contrato futuro, deve ter volatilidade, pois, caso contrário, não

há necessidade de hedge;

– as regras do mercado devem ser estáveis e não podem mudar durante a vida do contrato, pois as condições pelas quais os preços foram contratados não devem mudar até o

final do contrato, sob o risco de trazer prejuízo para uma ou ambas as partes;

– o objeto do contrato futuro deve ser de grande interesse econômico pelos agentes

econômicos.

Embora os contratos futuros estabeleçam a liquidação por entrega da mercadoria, registram-se poucas entregas, algo em torno de 1% do volume negociado. Não há necessidade da

entrega no mercado futuro porque, no vencimento do contrato, os preços a vista e a futuro

convergem até se tornarem iguais no vencimento do contrato futuro. Se, eventualmente,

houver diferença de preço entre os dois mercados, os agentes econômicos arbitrarão os preços até que se igualem. Adicionalmente, o mercado físico já tem seus próprios canais de

entrega e os agentes, normalmente, têm contratos de suprimento com clientes há muito

tempo.

Visando aumentar a liquidez e tornar mais acessível o mercado futuro agropecuário aos

investidores, foi criado o contrato de boi gordo com liquidação por preço a vista. Este é calculado pela Escola Superior de Agricultura Luiz de Queiroz (Esalq), de forma a deixar as entregas

físicas apenas para aqueles que queiram receber e entregar.

Em outubro de 2002, a BM&F lançou o contrato futuro de bezerro, cuja liquidação no

vencimento também é por indicador, calculado pela Esalq.

2.2. FUNÇÕES DO MERCADO FUTURO E DE OPÇÕES

Os agentes do mercado agropecuário necessitam do mercado futuro e de opções por uma

série de razões econômicas, dentre elas:

15

Félix Schouchana e Wilson Motta Miceli

–

–

–

–

–

para saber, com antecedência, se o produto terá preço que garanta a rentabilidade do

empreendimento na ocasião de sua venda. Ao vender sua produção, o produtor corre

o risco de o preço não ser suficiente para cobrir seus custos e sua margem de

rentabilidade. Nesse sentido, a fixação do preço antes do plantio, mediante hedge em

bolsa, permite ao agricultor vender seu produto com lucro antes da colheita;

os exportadores fecham negócios para entrega em meses futuros e não precisam

comprar as mercadorias com antecedência, armazená-las e depois embarcá-las. Para

não correr o risco da oscilação dos preços, compram a futuro para garantir sua margem

de rentabilidade. Os mercados futuros e de opções substituem temporariamente a

necessidade de carregar um produto, muitas vezes a um custo mais baixo;

os compradores querem fixar preço dos insumos para garantir o lucro, por isso fazem

o hedge com antecedência, sem correr riscos indesejáveis;

os produtores usam os contratos futuros e de opções como colateral de garantia de

empréstimo junto aos bancos. Estes, por sua vez, ao verificarem que o cliente

praticamente não está exposto ao risco de mercado, podem dar-lhe crédito a um

custo inferior ao que dariam sem a cobertura (o hedge);

existem distorções de negócios em que arbitradores têm papel importante. Quando

são identificadas, eles compram em um mercado e vendem em outro, até que os dois

lados se equilibrem. Essas distorções podem ocorrer entre o preço a vista e futuro,

entre dois vencimentos futuros, ou entre duas praças diferentes.

2.3. FUNÇÃO DE BOLSAS DE DERIVATIVOS, CORRETORES E MEMBROS

DE COMPENSAÇÃO

A bolsa de derivativos é uma associação sem finalidade lucrativa, organizada para

proporcionar a seus corretores os recursos necessários à realização de negócios e para atender

à necessidade de proteção contra a oscilação dos preços, assumindo a condição de centro de

gerenciamento de risco de mercado.

Embora a bolsa seja uma instituição privada, ela tem função pública e social, no sentido de

ser uma entidade que deve permitir o acesso de qualquer pessoa ao mercado, em condições

equânimes. Por ter essa função, a bolsa deve ser uma espécie de guardiã do mercado, garantindo

o livre acesso dos agentes econômicos a seus mercados, proibindo a manipulação de preços,

assegurando a transparência sem privilégios de pessoas ou grupos, desenhando contratos

neutros em relação aos diversos segmentos da cadeia produtiva, sem favorecer grupos em

detrimento de outros segmentos, ajudando os órgãos governamentais na preservação do

aspecto público e social dos mercados.

Também é função da bolsa de derivativos:

–

–

–

–

–

controlar e supervisionar as sessões diárias de negociação (pregões);

divulgar as cotações diárias e estatísticas relativas aos contratos em negociação;

realizar e garantir os procedimentos de liquidação financeira e por entrega da

mercadoria;

desenvolver normas, procedimentos de operações, regulamentos e controles de

negociações para seus membros e fiscalizar sua aplicação;

desenvolver contratos que atendam às funções econômicas dos mercados futuros e

de opções;

16

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

–

–

–

–

promover os mercados derivativos, por meio de cursos, treinamento e divulgação desses

mercados;

zelar pela auto-regulamentação e pelo relacionamento com os governos, com os quais

tem interface;

providenciar classificação dos produtos negociados pela bolsa, dentro de padrões aceitos

pelo mercado, quando os contratos assim o exigirem;

providenciar arbitragem para dirimir dúvidas ou alegações quanto à qualidade do

produto, na ocasião da entrega da mercadoria. A BM&F possui juízo arbitral, no qual

são resolvidas questões de litígio entre as partes de maneira mais rápida e com árbitros

que conhecem as especificidades desse mercado.

A bolsa deve assegurar as condições de competitividade, eliminando qualquer tentativa

de manipulação nos mercados por ela organizados.

Ressalta-se que, nos Estados Unidos, as bolsas de grãos surgiram no início do século XIX,

como locais para transações a vista, normalmente em lotes de vagão de trem ou de barco. Nos

últimos 30 anos, com o enorme crescimento das exportações de grãos e a desregulamentação

dos serviços ferroviários, as bolsas deixaram de ser local de negociação a vista e passaram para

as negociações a futuro, em linhas de trens de 50 ou 100 vagões. O fluxo normal de grãos era

do silo do interior ao silo terminal dos maiores centros comerciais, como Chicago, Kansas ou

Mineápolis, e daí para o destino final (fábricas de ração, moinhos, esmagadores ou terminais

exportadores). Com o tempo, passou a ser do interior, direto para o destino final. Assim, a

principal função das bolsas manteve-se, pois continuou sendo o local onde a formação do

preço das mercadorias melhor se expressa. Os negócios a vista são feitos entre comprador e

vendedor, tomando por base o preço do contrato na bolsa de futuros, com ágios ou deságios.

As bolsas de derivativos possuem os membros de compensação, que são responsáveis

pela liquidação física e financeira dos contratos. Os membros de compensação são a contraparte

dos clientes, ou seja, os compradores dos que vendem contratos e vendedores daqueles que

compram. A câmara de compensação existe para evitar a inadimplência dos clientes (risco de

crédito) e do sistema como um todo, administrando o risco das posições, por intermédio da

exigência das margens de garantia e dos limites operacionais.

As margens de garantia são atribuídas aos clientes compradores e vendedores de contratos,

todos os dias, com base na volatilidade dos preços do ativo-objeto de negociação. Cabe à

câmara administrar essas garantias.

Os limites operacionais são outra forma de salvaguardas que a bolsa utiliza. Existem dois:

limites de posição, cujo intuito é evitar o aumento da concentração das posições em aberto –

esse limite estabelecido pela bolsa é por comitente, grupo de comitentes, corretora de

mercadorias e membros de compensação; e limites de oscilações de preços, estabelecido pela

bolsa, procura preservar a ponta perdedora em função das variações das cotações acentuadas

dos contratos negociados.

Como mencionado anteriormente, a liquidação dos ajustes diários e dos prêmios das opções

ocorrem sempre no dia posterior à negociação (D+1). Esse fato traz maior reforço ao sistema,

limitando o risco de crédito a apenas um dia, o qual é coberto pela margem de garantia.

A bolsa tem exigências quanto ao capital mínimo dos membros de compensação e seu

limite de alavancagem, para que todos os ajustes diários sejam honrados e os contratos

plenamente liquidados. Caso um cliente não possa honrar seus compromissos, a bolsa faz uso

das margens de garantia; se estas não forem suficientes, o corretor é responsável e deve

17

Félix Schouchana e Wilson Motta Miceli

aportar recursos para cobrir a inadimplência; se não atingir o valor necessário, o membro de

compensação da corretora é obrigado a fazê-lo.

Na BM&F, os serviços de câmara de compensação (clearing) são prestados por departamento

interno, que é responsável pelo registro de operações e controle de posições, compensação de

ajustes diários, liquidação financeira e física dos negócios e administração das garantias. Esses

serviços são prestados a membros de compensação, corretoras de mercadorias, e operadores

especiais.

Os membros de compensação são os garantidores de todos os negócios realizados pelas

corretoras, operadores especiais e por todos os participantes do sistema.

O credenciamento como membro de compensação, na BM&F, é concedido a bancos

múltiplos, bancos comerciais, bancos de investimento, corretoras e distribuidoras de títulos e

valores mobiliários.

As corretoras de mercadorias são os intermediadores de todas as operações efetuadas em

nome dos clientes, pessoas jurídicas ou físicas. Os operadores especiais são pessoas físicas ou

firmas individuais autorizadas a atuar diretamente no pregão, operando por conta própria ou

por uma corretora de mercadorias.

Nos sistemas adotados por algumas bolsas estrangeiras, as próprias corretoras administram

o risco representado por seus comitentes, assumindo-o perante a bolsa.

Na BM&F, depois de realizados os negócios em pregão, as corretoras especificam os

comitentes que os originaram, atribuindo-lhes os membros de compensação aos quais estão

vinculados. As posições dos comitentes ficam registradas em contas individualizadas: comitente,

corretora e membro de compensação. Esse registro de posições em contas segregadas permite

o controle dos limites operacionais estabelecidos pela Bolsa.

Quando a operação é registrada em nome de um cliente, a BM&F se coloca entre comprador

e vendedor, assumindo a contraparte. Dessa forma, deixa de importar ao cliente quem é sua

contraparte na operação, já que a Bolsa assume esse papel.

A BM&F fornece relatórios gerenciais para cada membro de compensação, com os valores

que devem ser liquidados com as corretoras de mercadorias. Ao mesmo tempo, as corretoras

recebem relatórios por cliente, com débitos e créditos, taxas e emolumentos a serem pagos.

Com base nesses relatórios, a corretora providencia os pagamentos e recebimentos dos

comitentes e os liquidam junto ao membro de compensação.

O volume financeiro líquido, depois de compensados débitos e créditos originados de

todas as operações, é liquidado no dia útil seguinte entre a bolsa e os bancos liquidantes

indicados pelos membros de compensação. Essa liquidação ocorre por meio do Sistema de

Transferência de Reservas (STR), com o advento do novo Sistema de Pagamentos Brasileiro

(SPB). O STR, administrado pelo Banco Central do Brasil, sensibiliza a conta “reservas bancárias” dos bancos liquidantes.

A BM&F possui três categorias de fundos, constituídos para assegurar a boa liquidação

dos negócios realizados: o fundo especial dos membros de compensação, o fundo de liquidação

de operações e o fundo de garantia dos investidores. O primeiro tem recursos da Bolsa,

permitindo a um membro de compensação requerer empréstimo, mediante depósito de

garantias. O segundo tem recursos depositados por membros de compensação e destina-se a

assegurar a liquidação das operações na Bolsa. O terceiro visa assegurar aos clientes das

corretoras a devolução de diferenças de preços resultantes de execução infiel de ordens de

operação ou do uso inadequado, pela corretora, de importâncias depositadas para aplicações

nos mercados da BM&F.

18

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

2.4. LIQUIDAÇÃO DOS CONTRATOS EM BOLSA DE FUTUROS

Os contratos futuros, antes de seu vencimento, só podem ser liquidados mediante operação

inversa, ou seja, se alguém comprou contratos para determinado vencimento, deve vender o

mesmo número de contratos para liquidar sua posição e vice-versa: quem vendeu contratos

deve comprar em igual quantidade, liquidando sua posição na bolsa.

2.4.1. LIQUIDAÇÃO POR ENTREGA

A liquidação dos contratos por operação inversa, ou liquidação financeira, corresponde a

99% das operações em Bolsa, uma vez que, no vencimento dos contratos, o preço a vista e a

futuro convergem. Assim, a quase totalidade dos contratos é liquidada antes do período de

entrega. Nesse período, muitos contratos ainda são liquidados por operação inversa; e alguns,

por entrega física da mercadoria, procedimento também regulado pela Bolsa para garantir a

plena liquidação dos contratos.

No vencimento do contrato futuro, a liquidação pode ser por entrega, ou seja, o vendedor

entrega a mercadoria dentro dos regulamentos da bolsa. Para ter certeza de que o produto

está de acordo com as especificações do contrato, a bolsa exige prévia classificação, seja por

um departamento próprio, seja por empresa credenciada para tal fim. Adicionalmente, o produto

deve estar depositado em armazém credenciado, que deverá realizar o romaneio do lote e

providenciar a documentação necessária para passar a propriedade da mercadoria ao novo

comprador, livre de ônus de qualquer natureza. Os impostos devem ser recolhidos de acordo

com a legislação vigente no país. O vendedor, por sua vez, recebe o valor da venda após a

mercadoria passar para a propriedade do novo comprador.

Havendo qualquer dúvida em relação à qualidade da mercadoria, depois de classificado

pela bolsa ou por instituição por ela credenciada, ocorrerá processo de arbitragem, garantindo

o direito do comprador, e de juízo arbitral, para dirimir eventuais pendências entre as partes,

de maneira mais rápida do que a justiça comum, uma vez que os árbitros escolhidos pela bolsa

são especialistas nessas questões.

A liquidação por entrega garante que, no vencimento do contrato, os preços a futuro e

disponível sejam convergentes. Isso ocorre porque, se o preço no mercado futuro estiver mais

alto que no mercado a vista, haverá comprador no mercado a vista para vender no mercado

futuro, até que os preços se igualem. Ou se o preço estiver mais baixo no mercado futuro,

alguém comprará nesse mercado para receber e vender no disponível, até que os preços entre

os dois mercados se igualem.

A entrega física também permite evitar distorção no mercado futuro. Por exemplo, se um

comprador ou um grupo de compradores consegue manipular artificialmente os preços no

mercado futuro, fazendo-os subir para ganhar ajustes diários, no vencimento do contrato o

vendedor pode entregar a mercadoria ao preço mais alto, recuperando tudo que perdeu devido

à alta no preço.

2.4.2. LIQUIDAÇÃO POR INDICADOR DE PREÇO A VISTA

Outra forma de liquidar um contrato é pelo preço a vista do mercado disponível. Esse

mecanismo foi adotado pela BM&F em 1995, servindo-se da coleta de preço a vista do boi

gordo pela Escola Superior de Agricultura Luiz de Queiroz (Esalq).

19

Félix Schouchana e Wilson Motta Miceli

Ao se estudar a formação do preço do boi gordo, verificou-se que o estado de São Paulo

é um local onde o número de compras e vendas de boi gordo é muito representativo e

transparente, servindo de ponto de referência para negócios em outros estados.

Dessa forma, a Esalq coleta preços junto a pecuaristas, frigoríficos, compradores de boi

gordo e calcula média ponderada do preço diário a prazo e a vista. A Bolsa divulga diariamente

esse preço. Nos últimos cinco dias de cada vencimento do contrato de boi gordo, a Esalq

calcula a média aritmética desses dias e todos aqueles que ficam posicionados até o último dia

são liquidados por meio desse preço, sem a necessidade da entrega. Ressalta-se que o uso da

média de cinco dias é para evitar qualquer tentativa de manipular o preço em um único dia.

A liquidação por indicador de preço a vista permite o acesso de tomadores de risco que

não querem ficar com a mercadoria. O contrato permite a entrega física apenas entre aqueles

que querem entregar e receber a mercadoria, pois a bolsa permite a entrega em caso de

ambas as partes formalizarem tal intenção.

O indicador de preços elimina ou minimiza o problema das diferentes alíquotas de impostos

entre os estados. No contrato futuro, o comprador conhece os pontos de entrega, mas não

sabe com antecipação em qual deles a mercadoria será entregue. Essa informação é disponível

apenas no momento da apresentação da documentação, próximo ao vencimento do contrato.

Pode-se receber mercadoria de outro estado, onde haverá alíquota diferente da vigente no

mesmo estado ou não haverá o diferimento do imposto.

Um cuidado a ser tomado nos contratos futuros é a diferença de preço entre duas regiões,

pois essa diferença não é sempre a mesma. Esse é o problema da base ou diferencial.

2.4.3. BASE OU DIFERENCIAL

Pode-se abordar o problema da base de duas formas. A primeira trata da diferença entre

o preço da mercadoria negociada na Bolsa, que tem um ponto geográfico de formação de

preço, com o preço praticado fora desse ponto.

Exemplo

O preço do boi gordo, no mercado a vista em Cascavel (PR), é negociado a R$1,00/arroba

abaixo do preço praticado no estado de São Paulo, que é o local de formação do preço do

contrato futuro da BM&F. Essa diferença é devida, principalmente, ao frete entre os dois locais.

Se a diferença de preço entre Cascavel e São Paulo se mantivesse constante, a cobertura

seria perfeita. Se um pecuarista de Cascavel tivesse feito a cobertura em bolsa para vencimento outubro a R$62,00/arroba e o preço no vencimento do contrato fosse de R$58,00, R$62,00

ou R$67,00/arroba, o preço em Cascavel e o preço final seriam os apresentados na Tabela 1.

TABELA 1

Preço no vencimento

(R$/@)

Preço em Cascavel

(R$/@) (a)

Resultado na Bolsa

(R$/@) (b)

Preço fixado

(R$/@) (a + b)

58,00

62,00

67,00

57,00

61,00

66,00

+ 4,00

–

–5,00

61,00

61,00

61,00

20

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

No exemplo, sendo a base constante, o hedge será perfeito. Na prática, dificilmente a

diferença entre Cascavel e São Paulo se mantém constante ao longo do tempo. Havendo

mudança na base, a cobertura terá resultado diferente do apresentado na Tabela 1 e, portanto, não haverá cobertura perfeita, conforme demonstra a Tabela 2.

Tabela 2

Preço no vencimento

(R$/@)

Preço em Cascavel

(R$/@) (a)

Resultado na Bolsa

(R$/@) (b)

Preço fixado

(R$/@) (a + b)

58,00

62,00

67,00

57,10

60,90

66,15

+ 4,00

–

–5,00

61,10

60,90

61,15

Essa diferença e o risco de base não podem ser eliminados. Entretanto, o risco pode

ser conhecido e mensurado, fazendo-se uma comparação por longo tempo entre os

preços nas diferentes praças e calculando-se o desvio-padrão, de forma a incorporá-lo.

O outro conceito de base é a diferença entre o preço do mercado a vista e o do

futuro. Os fatores que determinam essa diferença podem variar de um local a outro. São

eles: oferta e demanda do produto e dos seus substitutos, disparidades geográficas,

frete, meios de transporte alternativos, capacidade de estocagem, qualidade do produto

em diferentes locais, expectativas de preço, precocidade da safra em determinado local

e taxa de juro.

As flutuações da base tendem a ser menores quando comparadas às do mercado

físico e às do mercado futuro, mas devem ser bem acompanhadas para se ter uma boa

administração da cobertura em bolsa.

O mercado físico, com alguma freqüência, não varia da mesma forma que o futuro.

Por essa razão, nem sempre este compensa integralmente a perda ou o ganho no mercado

disponível. Esse risco é conhecido como risco de base e deve-se ao fato de que os preços

futuros podem não se comportar de modo semelhante aos dos preços no mercado a

vista, à medida que os dois mercados se aproximam do vencimento.

A base se fortalece ou se estreita quando a diferença de preço entre o mercado

físico e futuro, à medida que se aproxima do vencimento, diminui. A base se enfraquece

ou se alarga quando a diferença entre ambos aumenta.

Como exemplo, apresentam-se duas situações:

–

–

preço no mercado a vista (D+0) está abaixo do mercado futuro para daqui a 90 dias

(D+90), quando o físico é mês de safra e o futuro é entressafra; e

preço no mercado a vista, em D+0, está acima do futuro para D+90, quando

D+0 é entressafra e D+90 é safra.

Nesses dois casos, o preço daqui a 60 dias (D+60), por exemplo, pode cair ou subir.

Porém, dependendo do movimento em ambos os mercados, a base pode ficar mais firme

ou mais fraca, conforme mostram as Tabelas 3 a 6.

21

Félix Schouchana e Wilson Motta Miceli

Tabela 3 – Mercado futuro acima do mercado a vista e preços em

queda

(US$/saca)

Mercado futuro para D + 90 (a)

Mercado físico (b)

Base (b – a)

–15,00

D+0

Oscilação até D + 60

D + 60

215,00

–15,00

200,00

200,00

–10,00

190,00

D+0

Oscilação até D + 60

D + 60

215,00

–10,00

205,00

200,00

–12,00

188,00

–10,00

Base mais firme

–15,00

–17,00

Base mais fraca

Tabela 4 – Mercado futuro acima do mercado a vista e preços em alta

(US$/saca)

Mercado futuro para D + 90 (a)

Mercado físico (b)

Base (b – a)

–15,00

D+0

Oscilação até D + 60

D + 60

215,00

+15,00

230,00

200,00

+10,00

210,00

D+0

Oscilação até D + 60

D + 60

215,00

+10,00

225,00

200,00

+12,00

212,00

–20,00

Base mais fraca

–15,00

–13,00

Base mais firme

Tabela 5 – Mercado futuro abaixo do mercado a vista e preços em

queda

(US$/saca)

Mercado futuro para D + 90 (a)

Mercado físico (b)

Base (b – a)

+10,00

D+0

Oscilação até D + 60

D + 60

190,00

–15,00

175,00

200,00

–10,00

190,00

D+0

Oscilação até D + 60

D + 60

190,00

–10,00

180,00

200,00

–12,00

188,00

22

+15,00

Base mais fraca

+10,00

+8,00

Base mais firme

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

Tabela 6 – Mercado futuro abaixo do mercado a vista e preços em alta

(US$/saca)

Mercado futuro para D + 90 (a)

Mercado físico (b)

Base (b – a)

D+0

Oscilação até D + 60

D + 60

190,00

+15,00

205,00

200,00

+10,00

210,00

+10,00

D+0

Oscilação até D + 60

D + 60

190,00

+10,00

200,00

200,00

+12,00

212,00

+5,00

Base mais firme

+10,00

+12,00

Base mais fraca

Exportadores e investidores podem obter ganhos com esses movimentos de preços. Por

exemplo, se o exportador esperar que a base irá estreitar, ou seja, o mercado físico irá apreciar

mais que o mercado futuro, ele poderá comprar no mercado físico e vender no mercado

futuro. Em se confirmando sua expectativa, vai obter ganho. Por outro lado, quando compra

contratos futuros contra uma posição vendida no mercado físico, está esperando que a base

se alargue, obtendo um ganho se de fato o mercado futuro apreciar mais que o mercado

físico. Nesses casos, o exportador não está preocupado com o nível absoluto dos preços, nem

mesmo com a tendência do mercado, mas com seus movimentos relativos, isto é, com o

estreitamento ou alargamento da base.

23

Félix Schouchana e Wilson Motta Miceli

3. OPERAÇÕES DE HEDGE NOS MERCADOS FUTUROS DE CAFÉ,

BOI GORDO, BEZERRO, AÇÚCAR, ÁLCOOL, MILHO E SOJA

Este capítulo tem o propósito de apresentar as principais operações de hedge com os contratos

futuros negociados na BM&F. Essas operações não devem ser tomadas como recomendação aos

agentes do mercado antes de se conhecer o contexto econômico-financeiro da empresa.

Em todos os exemplos foram usadas cotações efetivamente praticadas pelos agentes

econômicos, procurando aproximar o leitor das situações do mercado.

3.1. HEDGE DE COMPRA DE CAFÉ ARÁBICA NO MERCADO INTERNO

Uma torrefadora de café fecha contrato de suprimento com um atacadista de 10.000 sacas no

mercado interno, para entrega daqui a três meses, à cotação de US$70,00/saca. Tendo em vista o

risco de alta no preço do café, o que comprometeria a margem de lucro na comercialização do

produto, a torrefadora faz um seguro de preço no mercado futuro, no qual a cotação para o mesmo

vencimento do fornecimento é de US$67,50.

O torrefador faz um hedge de compra de contratos futuros. Portanto, compra 100 contratos

futuros (cada contrato são 100 sacas) a US$67,50.

Nesse momento, o torrefador fixou o custo de aquisição das 10.000 sacas de café, independentemente do preço do café na data do fornecimento.

A Tabela 7 traz o fluxo diário da operação.

Tabela 7

Data

D+0

D+1

D+2

D + 3 meses

Preço de ajuste

Ajuste diário (US$)

67,00

67,80

68,00

72,50

–5.000,00

+8.000,00

+2.000,00

+45.000,00

Cálculo

(–67,5 + 67)

(–67 + 67,8)

(–67,8 + 68)

(–68 + 72,5)

x

x

x

x

100

100

100

100

x

x

x

x

100

100

100

100

O somatório dos ajustes diários no período da contratação do hedge até o encerramento da

posição foi de US$50.000,00.

O torrefador compra café no mercado físico a US$72,50. O valor da aquisição é de 10.000

x US$72,50 = US$725.000,00.

O resultado final é de US$725.000,00 – US$50.000,00 = US$675.000,00, equivalente a

675.000/10.000 = US$67,50/saca, valor assegurado anteriormente.

Dessa forma, o torrefador assegurou a margem de comercialização com o instrumento de

hedge de compra de contrato futuro de café arábica.

3.2. HEDGE DE COMPRA DE CAFÉ ARÁBICA EM REAIS PARA

EXPORTAÇÃO

Uma exportadora (trading) de café fechou a exportação de 20.000 sacas de café a

US$72,50/saca, gerando volume de exportação de US$1.450.000,00. Deverá comprar o café

no mercado interno em reais, para em seguida efetuar a exportação. Nesse caso, o risco da

trading é da oscilação do preço do café desde a data da contratação da exportação até a data

da aquisição da mercadoria. Outro fator de risco de preço é a variação cambial entre o momento

da aquisição do café até o efetivo recebimento do recurso. A cotação do dólar futuro no

vencimento do recebimento da exportação é de R$3,20/dólar.

24

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

O risco da operação é a alta no preço do café (trading adquire a mercadoria no ato da

exportação) e a valorização do real (recebimento da exportação).

Para realizar o hedge no mercado futuro, a exportadora compra 200 contratos a US$70,00/

saca e vende de 29 contratos futuros de dólar comercial a R$3.200,00/US$1.000,00 (cada

contrato de dólar é de US$50.000,00 e as cotações são multiplicadas por US$1.000,00).

Nessa situação de hedge, a trading está assegurada em relação à variação do preço do café e da

variação cambial. A receita em reais referente à exportação da trading é de R$4.640.000,00, o que

equivale a R$232,00/saca. Como o hedge de compra de café foi de US$70,00, o valor de aquisição

segurado é igual a US$1.400.000,00, ou R$4.480.000,00, que equivale a R$224,00, significando

margem de lucratividade de R$8,00/saca.

Supondo-se que, na data da aquisição do café, a trading adquira a R$240,00/saca, o câmbio

esteja a R$3,00/US$ (café = US$80,00/saca) e, na data do recebimento da exportação, a R$2,90/US$,

os fluxos de pagamento e recebimento serão:

– recebimento da exportação: US$1.450.000,00 x R$2,90/US$ = R$4.205.000,00

– aquisição do café no mercado interno: 20.000 sacas x R$240,00 = R$4.800.000,00

– ajuste diário do contrato futuro de café: (240 – 224) x 200 x 100 = R$320.000,00

– ajuste diário do contrato futuro de dólar: (3200 – 2900) x 50 x 29 = R$435.000,00

(1)

(2)

(3)

(4)

A soma dos valores 1, 3 e 4 é igual a R$4.960.000,00, que subtraindo do valor 2 resulta

em R$160.000,00/20.000 sacas = R$8,00/saca.

A conclusão é que a operação de hedge, no mercado de café e de câmbio, garantiu ao exportador

a rentabilidade de R$8,00/saca, independentemente das oscilações observadas no café e no câmbio.

3.3. HEDGE DE VENDA DE CAFÉ ARÁBICA

Um produtor de café deverá ter sua produção colhida no prazo de dois meses. Estima uma

colheita de 30.000 sacas de café arábica ao custo de produção de US$50,00/saca. Como ele

não deseja correr o risco de mercado no ato da comercialização, resolve fazer hedge de metade

da safra (15.000 sacas).

O risco do produtor é o café sofrer redução capaz de comprometer a rentabilidade de sua

atividade. Para efetuar o hedge no mercado futuro, o produtor vende150 contratos futuros de

café arábica a US$65,00/saca, cujo vencimento coincide com a comercialização.

Supondo-se que, na ocasião da venda no mercado físico, o café esteja sendo cotado a

US$60,00/saca, o produtor recebe US$60,00 x 15.000 sacas = US$900.000,00.

No mercado futuro, ele faz uma operação reversa, comprando 150 contratos a US$60,00 a saca:

a) ajustes diários: (65 – 60) x 150 x 100 = US$75.000,00

b) custos operacionais: taxa de corretagem (0,30% sobre a operação de venda e de

compra) e 6,32% sobre o valor da corretagem (taxa da Bolsa):

– taxa de corretagem na venda: 0,3% x (65 x 100 x 150) = US$2.925,00

– taxa da Bolsa: 2.925 x 6,32%: US$184,86

– taxa de corretagem na compra: 0,3% x (60 x 100 x 150) = US$2.700,00

– taxa da Bolsa: 2.700 x 6,32%: US$170,64

– total dos custos operacionais: US$5.980,50

O valor líquido recebido sob forma de ajustes diários é de US$69.019,50. O resultado final é

a soma do recebimento no mercado físico (US$900.000,00) e o valor líquido dos ajustes diários

(US$69.019,50), resultando em valor é igual a US$969.019,50, que equivale a US$64,60 a saca,

25

Félix Schouchana e Wilson Motta Miceli

ou seja, o produtor garantiu os US$65,00 menos os custos de operação na Bolsa, por meio do

seguro de preço realizado no mercado futuro, de forma a assegurar sua margem de rentabilidade.

A taxa de retorno da operação, supondo o ciclo completo (plantio, produção e colheita)

de um ano, é de (64,60/50,00) – 1 = 29,20% ao ano.

3.4. CASH AND CARRY DE CAFÉ ARÁBICA

A operação de cash and carry, cujo significado é “custo e carrego”, consiste em comprar

o café a vista e, simultaneamente, vendê-lo a futuro.

Essa operação é viável somente quando os preços dos meses futuros são superiores aos do

mês presente. Essa diferença entre o mês presente e o mês futuro deve suplantar custos de

armazenagem, frete, custo de oportunidade do dinheiro e custos operacionais.

Um investidor verifica as cotações de café arábica no mercado a vista e futuro e decide

efetuar cash and carry:

–

–

–

cotação no mercado a vista: US$58,72 (posição: compra no mercado a vista);

cotação no mercado futuro: US$67,00 (posição: venda no mercado futuro);

prazo da operação: 70 dias úteis.

O investidor compra o café a vista e vende a mesma quantidade no mercado futuro com

a intenção de auferir uma taxa de juro atrativa.

A intenção da operação é verificar a taxa de retorno e comparar com a taxa de juro básica

de mercado.

Custos operacionais:

–

–

–

–

–

taxa de corretagem da venda do contrato futuro: 0,30% x 67,00 = US$0,20

taxa de entrega do café na Bolsa: 0,45% x 67,00 = US$0,30 (supõe-se que na data da

entrega do café a cotação seja a mesma que a operação de venda no mês presente)

taxa da Bolsa: 6,32% x (0,20 + 0,30) = US$0,032

frete: US$1,06 (estimado o frete entre um armazém localizado no sul de Minas Gerais

até a cidade de São Paulo)

armazenagem e seguro: US$0,60 (considerado o custo de armazenagem e o seguro

de US$0,17/saca por mês, num prazo de 100 dias corridos, que equivale a 3,5 meses)

No momento que o investidor vende o café, deve recolher os tributos: PIS (1,65%) e

Cofins (3,0%) sobre a receita auferida:

–

–

–

tributação: 4,65% x 67,00 = US$3,12

resultado final: 67,00 – (0,20 + 0,30 + 0,032 + 1,06 + 0,60 + 3,12) = US$61,69

fluxo de caixa da operação:

61,69

70 d.u.

58,72

–

–

taxa de retorno no período: (61,69/58,72) – 1 = 5,06%

taxa de retorno anual = (1,05058)252/70 – 1 = 19,44%

Supondo-se uma taxa básica de 18% ao ano, a operação seria considerada viável.

26

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

3.5. ARBITRAGEM DE CAFÉ ARÁBICA ENTRE BOLSAS

A operação de arbitragem visa auferir um ganho entre duas operações de posições

contrárias, podendo ser feita em uma única bolsa, ou em bolsas diferentes. Em se tratando

de café arábica, é normal ocorrerem operações de arbitragem entre a BM&F e a Nybot

(bolsa onde se negocia café em Nova Iorque).

Alguns fatores influem na diferença de preço entre as bolsas, como: qualidade do

café negociado nas bolsas, oferta e demanda regional do produto, frete entre os locais

de formação de preço e barreiras comerciais, se for o caso.

O arbitrador deve analisar séries históricas do diferencial entre as bolsas, da ótica

dos fundamentos que explicam essa variação.

A Figura 1 ilustra a variação entre as bolsas BM&F e Nybot. Como o contrato de

Nova Iorque é de 37.500 libras, equivale a 283,50 sacas de 60kg de café.

Figura 1

(US$¢/lb)

Embora os preços guardem correlação próxima de 1, nota-se que o diferencial entre eles

varia com o decorrer do tempo, por razões já comentadas anteriormente. Para mostrar um

exemplo de arbitragem entre Nybot e BM&F, a Tabela 8 traz as cotações das duas bolsas.

Um exportador resolve fazer uma operação de arbitragem nas duas bolsas, da seguinte forma:

vende 42 contratos de café na Nybot a US$¢66,05/lb e compra 120 contratos a US$¢51,41/lb na

BM&F (no exemplo foi considerado a mesma unidade da cotação da Nybot). Após 25 pregões,

resolve encerrar sua posição nas duas bolsas. Compra 42 contratos na Nybot a US$¢56,10/lb e vende

120 contratos na BM&F a US$¢45,89/lb.

Resultados auferidos nas bolsas:

–

–

–

Nybot: 42 x 283,50 x (66,05 – 56,10) x 1,3228 = US$156.718,27

BM&F: 120 x 100 x (–51,41 + 45,89) x 1,3228 = –US$87.622,27

resultado da arbitragem = US$69.096,00

27

Félix Schouchana e Wilson Motta Miceli

Quando o arbitrador fez essa operação no início, o diferencial entre Nova Iorque e São Paulo era

de US$¢14,64 por libra. Ele esperava que esse diferencial fosse diminuir, o que de fato ocorreu,

quando foi para US$¢10,21 por libra. O arbitrador deve analisar séries históricas para ter dados

suficientes que lhe dê suporte para decidir corretamente a tendência dos preços nas duas praças.

Tabela 8

Nybot (US$/lb)

BM&F (US$/lb)

Diferencial (US$/lb)

66,05

66,35

65,65

65,65

61,15

60,55

59,30

58,35

60,00

59,60

59,30

59,05

59,40

58,90

60,30

61,25

61,35

60,50

60,10

59,65

58,50

56,05

56,30

57,45

56,10

51,41

52,01

51,44

50,50

48,53

47,93

47,40

47,29

48,46

47,85

47,78

47,70

48,00

47,55

48,84

49,06

49,14

48,76

48,38

48,00

47,17

46,19

46,23

46,91

45,89

14,64

14,34

14,20

15,15

12,61

12,62

11,90

11,06

11,54

11,75

11,52

11,35

11,39

11,35

11,46

12,19

12,21

11,74

11,72

11,64

11,33

9,86

10,07

10,54

10,21

3.6. COMPRA DE BOI GORDO NO FÍSICO PARA CUMPRIMENTO DE

CONTRATO DE EXPORTAÇÃO

Um frigorífico fecha uma exportação de 1.000 toneladas de carne a um preço fixo de

US$1.500,00. O embarque será na primeira semana de dezembro e a aquisição do boi no mercado

físico será na primeira semana de novembro.

O risco da operação é de alta no preço do boi e valorização do real. Para realizar o hedge no

mercado futuro, será feita a compra de contratos futuros de boi com vencimento para outubro e

venda de contratos futuros de dólar com vencimento para dezembro.

–

Cotações no mercado futuro de dólar dezembro = R$3,20/dólar; e boi outubro = R$63,00/

arroba

– Quantidade de contratos futuros de boi (compra): 1.000.000/(330 x 15) = 202

– Quantidade de contratos futuros de dólar (venda): 1.500.000/50.000 = 30

– Recebimento assegurado da exportação: (1.500/1.000) x 3,20 = R$4,80/kg

– Aquisição do boi no físico segurado: 63/15 = R$4,20/kg

– Lucro unitário: 4,80 – 4,20 = R$0,60/kg

Dessa forma, o frigorífico quer assegurar ganho de R$0,60/kg de carne exportada, que julga

ser adequado à atividade, independentemente do preço que estiver o dólar ou o boi gordo por

ocasião do embarque da carne.

28

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

Supondo-se que, na data da aquisição do boi e na data do embarque, a cotação do boi gordo

seja de R$65,00/arroba, que equivale a R$4,33/kg; e dólar comercial seja de R$2,95/dólar, tem-se:

–

–

–

–

–

–

Ajuste diário do contrato futuro de boi: (65 – 63) x 202 x 330 = R$133.320,00

Ajuste diário do contrato de dólar: (3.200 – 2.950) x 50 x 30 = R$375.000,00

Recebimento da exportação: 1.000 x 1.500 x 2,95 = R$4.425.000,00

Resultado total: 133.320 + 375.000 + 4.425.000 = R$4.933.320,00

O resultado total: R$4,93/kg

Lucro unitário: 4,93 – 4,33 = R$0,60/kg

Apesar da alteração do preço no vencimento da operação, tanto do dólar quanto do boi gordo,

o frigorífico exportador garantiu sua margem de lucro na operação.

3.7. SPREAD DE BAIXA COM CONTRATOS FUTUROS DE BOI GORDO

A operação de spread é caracterizada pela compra de um contrato futuro e, simultaneamente,

uma venda do contrato futuro com vencimentos distintos. O mercado comumente denomina essa

operação de spread intramercado. Além de spreads com contratos futuros, é possível estruturar

operações com opções. No próximo capítulo, será abordada essa modalidade operacional. O objetivo

é aproveitar o diferencial entre os preços negociados no mercado. Em determinadas circunstâncias,

esse spread está distorcido em relação ao que seria o valor justo. Essa distorção momentânea é

devida a fatores como sazonalidade da mercadoria, efeitos provenientes de entrada ou término da

safra, projeções de alteração na estrutura a termo da taxa de juro ou até mesmo do câmbio,

movimentações bruscas no comércio exterior, como liberações de importação do produto ou abertura

de novos mercados externos.

De qualquer modo é importante que o investidor ou gestor de fundos fiquem atentos a essas

operações, pois resultam em alternativas diferenciadas para rentabilizar uma carteira de ativos.

Quando se compra um mês mais curto e vende-se um mês mais longo ocorre “compra de spread”;

quando se compra um mês mais longo e vende-se um mês mais curto, ocorre “venda de spread”.

A operação que segue é uma venda de spread de boi gordo, na qual a expectativa é que haja

aumento do spread, ou seja, o mês mais curto caia mais rápido que o longo, ou o longo suba mais

rápido que o curto.

Em 27 de junho, o mercado futuro de boi gordo da BM&F estava sendo negociado com as

seguintes cotações: para outubro a R$62,45/arroba; e para janeiro do ano seguinte a R$61,50/

arroba. O spread é negativo, ou seja, o mercado está invertido, com diferença de R$0,95/arroba.

Como o vencimento dos contratos é no último dia do mês, eles vencem em 31 de outubro e 30

de janeiro. A taxa de spread no período de 31 de outubro a 30 de janeiro será de –1,52% no

período e a taxa do spread anual será de –5,88%.

Se comparada com a taxa básica da economia (22% ao ano), a operação de spread

de baixa tem boa probabilidade de auferir lucro. Suponha-se uma venda de 100 contratos futuros de boi gordo, com vencimento outubro, a R$62,45/arroba; e uma compra de

100 contratos futuros de boi gordo, com vencimento janeiro, a R$61,50/arroba.

As Figuras 2, 3 e 4 mostram essa operação diariamente, apurando-se o ajuste diário

acumulado e o comportamento da taxa do spread.

Na Tabela 9, nota-se que o spread “abriu”, ou seja, passou de negativo para positivo, apresentando custo de carrego e gerando a oportunidade de auferir lucro bruto, em

12 de setembro, de R$34.320,00.

29

Félix Schouchana e Wilson Motta Miceli

Figura 2 — Ajuste diário

Figura 3 — Ajuste diário acumulativo

Figura 4 — Taxa de spread

30

Introdução aos Mercados Futuros e de Opções Agropecuários no Brasil

Tabela 9

Início

Data

Vencimento

outubro

Preço de ajuste

vendido

Taxa de

Spread

(ao ano)

27/jun

30/jun

1º/jul

2/jul

3/jul

4/jul

7/jul

8/jul

10/jul

11/jul

14/jul

15/jul

16/jul

17/jul

18/jul

21/jul

22/jul

23/jul

24/jul

25/jul

28/jul

29/jul

30/jul

31/jul

1º/ago

4/ago

5/ago

6/ago

7/ago

8/ago

11/ago

12/ago

13/ago

14/ago

15/ago

18/ago

19/ago

20/ago

21/ago

22/ago

25/ago

26/ago

27/ago

28/ago

29/ago

1º/set

2/set

3/set

4/set

5/set

8/set

9/set

10/set

11/set

12/set

62,45

62,55

62,80

62,70

62,52

62,44

62,11

62,31

62,55

62,29

62,10

62,10

62,40

62,33

62,68

62,65

62,44

62,05

62,30

62,11

62,45

62,39

62,30

62,11

62,30

62,35

62,70

62,74

62,69

62,65

62,48

62,30

62,60

62,75

62,80

62,75

62,83

63,31

63,48

63,61

63,55

63,66

63,30

63,15

63,15

63,45

63,70

63,75

63,58

63,45

63,70

63,45

63,12

62,88

62,71

–5,88%

–3,43%

–4,64%

–4,34%

–4,17%

–4,61%

–3,95%

–4,43%

–4,29%

–3,69%

–4,08%

–4,08%

–4,98%

–4,55%

–4,22%

–5,26%

–5,22%

–4,08%

–4,68%

–4,51%

–4,67%

–4,92%

–4,98%

–4,20%

–4,62%

–3,44%

–4,04%

–4,59%

–4,41%

–4,04%

–3,93%

–3,26%

–3,74%

–3,42%

–3,73%

–3,73%

–3,66%

–4,06%

–4,11%

–3,68%

–3,99%

–2,22%

–1,55%

–1,37%

–0,31%

0,06%

–0,62%

–0,56%

0,31%

0,94%

0,31%

–0,31%

–0,06%

0,13%

0,57%

Vencimento

janeiro

Preço de ajuste

comprado

61,50

62,00

62,05

62,00

61,85

61,70

61,48

61,60

61,86

61,70

61,45

61,45

61,60

61,60

62,00

61,80

61,60

61,40

61,55

61,39

61,70

61,60

61,50

61,44

61,56

61,80

62,05

62,00

61,98

62,00

61,85

61,78

62,00

62,20

62,20

62,15

62,24

62,65

62,81

63,01

62,90

63,30

63,05

62,93

63,10

63,46

63,60

63,66

63,63

63,60

63,75

63,40

63,11

62,90

62,80

31

Ajuste diário

–

13.200,00

–6.600,00

1.650,00

990,00

–2.310,00

3.630,00

–2.640,00

660,00

3.300,00

–1.980,00

0,00

–4.950,00

2.310,00

1.650,00

–5.610,00

330,00

6.270,00

–3.300,00

990,00

–990,00

–1.320,00

–330,00

4.290,00

–2.310,00

6.270,00

–3.300,00

–2.970,00

990,00

1.980,00

660,00

3.630,00

–2.640,00

1.650,00

–1.650,00