Impostos, Eficiência e Justiça

22.05.09

Necessidade de intervenção

A Economia de Mercado apresenta diversas desigualdades, as chamadas falhas de mercado,

que não podem excluir a população do usufruto e consumo de diversos bens como é o caso

dos bens públicos (Defesa Nacional, por exemplo). Como não são fornecidos pelo mercado (já

que não se pode escolher se se quer consumir ou não), tem de haver alguém que os forneça: o

Estado.

O Estado intervém, portanto, para corrigir as desigualdades da Economia de Mercado mas

também para redistribuir recursos. Ora, como o Estado não produz nada, precisa de obter

receitas, financiando-se sobretudo através dos impostos.

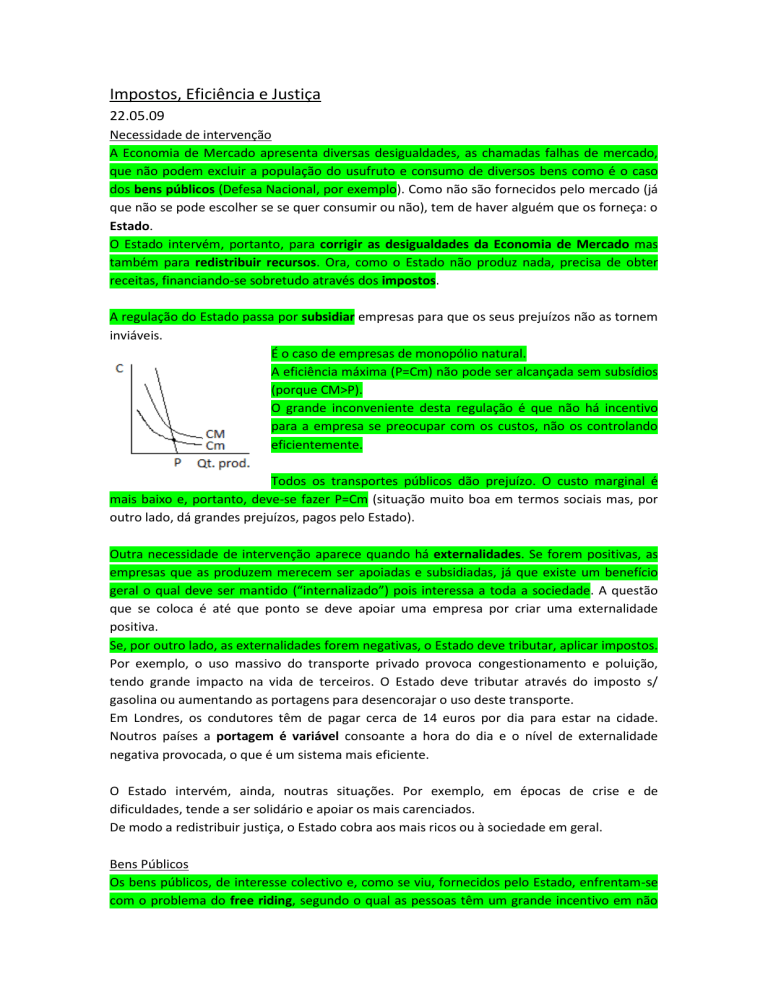

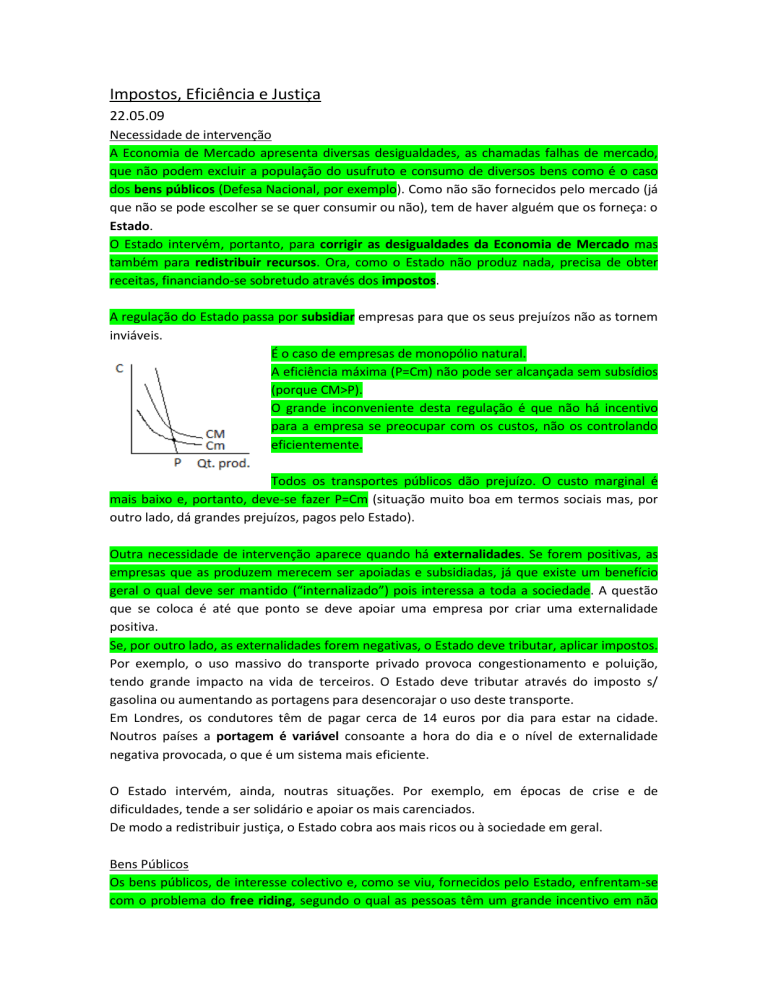

A regulação do Estado passa por subsidiar empresas para que os seus prejuízos não as tornem

inviáveis.

É o caso de empresas de monopólio natural.

A eficiência máxima (P=Cm) não pode ser alcançada sem subsídios

(porque CM>P).

O grande inconveniente desta regulação é que não há incentivo

para a empresa se preocupar com os custos, não os controlando

eficientemente.

Todos os transportes públicos dão prejuízo. O custo marginal é

mais baixo e, portanto, deve-se fazer P=Cm (situação muito boa em termos sociais mas, por

outro lado, dá grandes prejuízos, pagos pelo Estado).

Outra necessidade de intervenção aparece quando há externalidades. Se forem positivas, as

empresas que as produzem merecem ser apoiadas e subsidiadas, já que existe um benefício

geral o qual deve ser mantido (“internalizado”) pois interessa a toda a sociedade. A questão

que se coloca é até que ponto se deve apoiar uma empresa por criar uma externalidade

positiva.

Se, por outro lado, as externalidades forem negativas, o Estado deve tributar, aplicar impostos.

Por exemplo, o uso massivo do transporte privado provoca congestionamento e poluição,

tendo grande impacto na vida de terceiros. O Estado deve tributar através do imposto s/

gasolina ou aumentando as portagens para desencorajar o uso deste transporte.

Em Londres, os condutores têm de pagar cerca de 14 euros por dia para estar na cidade.

Noutros países a portagem é variável consoante a hora do dia e o nível de externalidade

negativa provocada, o que é um sistema mais eficiente.

O Estado intervém, ainda, noutras situações. Por exemplo, em épocas de crise e de

dificuldades, tende a ser solidário e apoiar os mais carenciados.

De modo a redistribuir justiça, o Estado cobra aos mais ricos ou à sociedade em geral.

Bens Públicos

Os bens públicos, de interesse colectivo e, como se viu, fornecidos pelo Estado, enfrentam-se

com o problema do free riding, segundo o qual as pessoas têm um grande incentivo em não

querer pagar (evasão fiscal) pelo ar puro, segurança, etc., uma vez que não se pode fugir ao

seu consumo. Isto é, as pessoas beneficiam na mesma se não pagarem, situação comum a

todos os bens públicos (claro que se todos não pagassem estes bens não existiriam). Este

problema torna o seu financiamento mais difícil.

O princípio do utilizador pagador pode ser uma solução para alguns bens públicos (saúde e

educação) que se podem excluir do consumo de quem não paga.

Segundo este princípio, quem directamente beneficiar deles, paga pelo menos uma parte

(taxas moderadoras). Estas taxas não conseguem cobrir o custo todo mas descriminam quem

se serve dos serviços ou não: é mais eficiente porque quando as coisas são gratuitas os bens

tendem a ser consumidos em excesso (procura excessiva). É preciso muita racionalidade nesta

matéria. Ex: As filas de espera nos hospitais existem porque a saúde é praticamente gratuita.

A oferta dos bens públicos tem um efeito redistributivo porque favorece as pessoas mais

pobres que, se não fossem públicos, não beneficiariam deles. Ex: transportes públicos.

Mas os bens públicos também têm efeitos redistributivos ao contrário. Ex: O Ensino Superior

deve ser gratuito ou pago? O subsídio é muito grande mas é um subsídio aos “ricos” porque

nem toda a gente tem acesso a esse ensino. Este deve ser pago por quem pode e, por outro

lado, deve haver bolsas para quem não o pode pagar.

Impostos

Os impostos, usados para financiar o Estado, são muito complexos e diversos. A tendência da

carga fiscal é, naturalmente, para se tornar cada vez mais pesada e complexa. Não há nenhum

imposto que não tenha efeitos negativos na economia mas é importante referir quem não são

todos iguais. Há uns mais graves do que outros.

Impostos Directos: incidem sobre os rendimentos ou património das pessoas com base numa

matéria colectável perfeitamente determinada (ex: IRS-imposto sobre o rendimento das

pessoas singulares; IRC-imposto sobre o rendimento das pessoas colectivas; IMI).

Impostos Indirectos: incidem sobre o consumo ou despesa e a matéria colectável é

indirectamente determinada (ex: IVA-imposto sobre o valor acrescentado; imposto s/ tabaco;

etc.).

O IRC, que incide sobre pessoas colectivas, é muitíssimo ineficiente, porque acaba por

contribuir para uma dupla tributação, ou seja, é um imposto sobre os lucros de uma empresa,

lucros esses que são posteriormente distribuídos aos seus donos e tributados mais uma vez

através do IRS, agora para cada pessoa singular. Este imposto existe porque dá grandes

receitas ao Estado com pouco trabalho.

O IVA (s/consumo) é muito importante, sendo o imposto que mais receitas dá ao Estado e é

mais eficiente, já que é muito difícil a fuga fiscal e são as empresas que cobram

automaticamente umas às outras, tendo o Estado trabalho reduzido. (VA=Vendas-Compras).

Quem vende cobra imposto e entrega-o ao Estado e quem compra paga IVA e espera recebê-lo

do Estado. Quem acaba por, efectivamente, pagar imposto é o consumidor final.

Nos EUA não há IVA. Este imposto enfrenta uma grande crítica, uma vez que quando

implementado é praticamente impossível não ser aumentado no futuro. Uma subida

significaria uma grande aumento das receitas do Estado.

O Imposto sobre Produtos Petrolíferos (ISP) é praticado por toda a Europa, pelo que o preço

da gasolina nestes países é muito maior do que noutros locais, como os EUA e países

exportadores de petróleo. De facto, ¾ do preço da gasolina é imposto. Este imposto é muito

mais racional mas tem um efeito externo muito mais negativo, uma vez que socialmente as

pessoas não o aceitam.

Introdução do imposto: diferenciação das curvas. Impacto maior

quando os bens têm procura inelástica.

Os impostos sobre factores de produção são dos mais negativos para a economia.

O imposto sobre o trabalho (contribuições para a segurança social) não é voluntário e a

relação do que se paga hoje e se recebe no futuro não é muito fiável. Se se pusesse uma

parcela do nosso rendimento de parte numa conta bancária (adiamento do consumo) era

possível cada um financiar a sua própria pensão: ideia mais fiável. Em Portugal, o impacto do

imposto é mais grave do que noutros países cujo sistema de segurança social é diferente do

nosso.

As contribuições para a Segurança Social contribuem para a

redução substancial do emprego. De facto, é uma forma pesada

de financiar a segurança social e leva a um efeito negativo no

mercado de trabalho que reduz a sua oferta. Há um grande custo

de ineficiência.

O imposto sobre o capital em Portugal é o imposto de selo. Este é muito antigo e particular no

nosso país, incidindo sobre o acto financeiro (crédito) – muito rentável e fácil de cobrar mas

pesado sobre a economia (financiamento muito mais caro).

Existem em muitos países impostos sobre o património, de modo a se distribuir riqueza. A

grande dificuldade é que esta não é fácil de identificar e acaba por ser um imposto sobre a

propriedade tangível (imóveis). Quem tem mais activos financeiros e menos imobiliário paga

menos de imposto. É uma situação injusta.

Em Portugal, o IMI (imposto municipal sobre imóveis) tem o problema das avaliações dos

imóveis antigos não estarem actualizadas. Se não houver transacção não se actualiza mais as

avaliações, aumentando mais a injustiça.

O IMT, imposto sobre transacções de imóveis, é muito ineficaz já que os incentivos dos dois

lados é de fazer “batota”. Só existe em Portugal (receitas importantes).

A taxa de Tobin, s/ transacções financeiras, embora possibilite uma receita muito grande ao

Estado (caso do Brasil) tem uma ineficiência muito alta e a intermediação financeira torna-se

muito mais cara.

Eficiência fiscal

Os impostos têm um efeito negativo na economia porque geram perda de eficiência (ligada à

elasticidade procura-preço).

Se se tributar rendimento, há uma dupla tributação: sobre o rendimento inicial e

posteriormente sobre a poupança desse rendimento. Se eu consumir todo o rendimento já

não pago a 2ªa vez, o que é uma situação injusta e de discriminação. A solução seria optar por

isenção de imposto sobre a poupança, havendo um ganho na eficiência já que se evita o

problema da dupla tributação.

Tributar o consumo é a melhor hipótese.

A minimização do custo e da evasão fiscal passa pela adopção de muitas regras que tornam o

sistema fiscal muito complexo.

A simplificação fiscal é uma coisa desejável mas difícil de pôr em prática. Ex: Introdução de

uma Flat tax: uma taxa única de imposto mas então não há redistribuição de impostos. Acabase com o efeito progressivo presente nos impostos s/ rendimento? Na verdade, pode haver à

mesma efeito progressivo se houver imposto negativo para rendimentos baixos.

A adopção de um sistema com uma taxa constante (flat tax) proporciona um sistema mais

simples e com menos custos, situação verificada na Eslováquia.

Introdução de uma flat tax (simplificação do sistema fiscal).

A taxa média de imposto sobe com a subida de rendimentos.

Imposto negativo: quando os rendimentos são baixos,

recebe-se dinheiro (imposto) do Estado.

Redistribuição

Parte da receita fiscal reverte para o Estado e outra para redistribuição que pode ser de

rendimentos, de riqueza (ouro, terrenos, mas não dá rendimentos) e de poder económico.

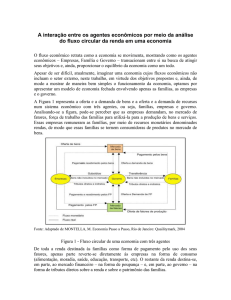

A curva de Lorenz mostra como estão distribuídos os rendimentos pela população de um país.

Quanto mais longe a curva estiver da

recta de igual distribuição mais

desigualdades há. O gráfico diz-nos,

por exemplo, qual a percentagem de

rendimento que têm os primeiros

10% da população.

Pior do que Portugal, só a Turquia e o

México

apresentam

maiores

desigualdades de distribuição de

rendimentos. Além disso, em

Portugal, a tendência é para

continuar a aumentar.

O coeficiente de Gini consegue calcular a disparidade de rendimentos entre a mesma

população de um determinado país e corresponde a um número entre 0 (curva de Lorenz igual

à recta de igual distribuição) e 1 (desigualdade extrema).