Especialização em Gestão Pública

Programa Nacional de Formação em Administração Pública

ANTONIO MARCOS MOLONHA

OS TRIBUTOS EXCLUSIVOS DA ADMINISTRAÇÃO PÚBLICA

MUNICIPAL

Maringá

2011

ANTONIO MARCOS MOLONHA

OS TRIBUTOS EXCLUSIVOS DA ADMINISTRAÇÃO PÚBLICA

MUNICIPAL

Trabalho de Conclusão de Curso do Programa Nacional de

Formação em Administração Pública, apresentado como

requisito parcial para obtenção do titulo de especialista em

Gestão Pública, do Departamento de Administração da

Universidade Estadual de Maringá.

Orientador:

Prof. Msc. Antonio Marcos Flauzino dos Santos

Maringá

2011

ANTONIO MARCOS MOLONHA

OS TRIBUTOS EXCLUSIVOS DA ADMINISTRAÇÃO PÚBLICA

MUNICIPAL

Trabalho de Conclusão de Curso do Programa Nacional de

Formação em Administração Pública, apresentado como

requisito parcial para obtenção do titulo de especialista em

Gestão Pública, do Departamento de Administração da

Universidade Estadual de Maringá, sob apreciação da seguinte

banca examinadora:.

Aprovado em ____/____/______

__________________________________________________________

Professor Msc. Antonio Marcos Flauzino dos Santos

__________________________________________________________

Professor Dr. Paulo Moreira da Rosa

__________________________________________________________

Professor MSc. Edmilson Aparecido da Silva

Maringá

2011

OS TRIBUTOS EXCLUSIVOS DA ADMINISTRAÇÃO PÚBLICA MUNICIPAL

Antonio Marcos Molonha.

Bel. em Ciências Contábeis.

RESUMO

O objetivo deste artigo, realizado através de uma Pesquisa Bibliográfica coletando

informações em obras impressas e também por meio eletrônico, foi de pesquisar sobre os

tributos de competência exclusiva dos municípios, verificando a base legal para a sua

instituição bem como os casos possíveis de imunidade e qual a destinação legal para esses

recursos. Justifica-se a escolha deste tema pela importância que tem os conhecimentos

relativos aos tributos em geral e especialmente os de competência específica dos municípios,

pois trata do objeto de estudo dos recursos públicos que garantem ou deveriam garantir

obras e serviços para toda a população, ademais os munícipes deveriam saber a qual o destino

dos recursos financeiros obtidos com esses tributos, seja em educação, saúde ou demais obras

e benefícios diversos à população. A partir desse estudo cada cidadão poderá estimar com

base na arrecadação de seu município quanto deveria ser aplicado nesses serviços, poderá

também com esse conhecimento exercer papel fiscalizador movendo os vários atores

envolvidos nesse processo.

Palavras-chave: Tributos. Administração. Pública. Municipal. Receita.

SUMÁRIO

1.

INTRODUÇÃO ...................................................................................................05

2.

REVISÃO DE LITERATURA ..........................................................................06

2.1

TRIBUTOS ...........................................................................................................06

2.2

FINALIDADES DOS TRIBUTOS .......................................................................06

2.3

ELEMENTOS FUNDAMENTAIS DO TRIBUTO..............................................07

2.3.1

Fato Gerador........................................................................................................07

2.3.2

Contribuinte ou responsável...............................................................................08

2.3.3

Base de Cálculo ....................................................................................................08

2.3.4

Alíquota ................................................................................................................09

2.3.5

Imunidade e isenção ............................................................................................ 09

3.

PROCEDIMENTOS METODOLÓGICOS .....................................................10

4.

APRESENTAÇÃO E ANÁLISE DOS DADOS ...............................................11

4.1

IMPOSTOS DE COMPETÊNCIA EXCLUSIVA DOS MUNICÍPIOS ..............11

4.1.1

IPTU – Imposto Sobre a Propriedade Predial e Territorial Urbana .............12

4.1.2

ITBI – Imposto Sobre a Transmissão “inter vivos” de Bens Imóveis e de

Direitos Reais Sobre Imóveis ..............................................................................13

4.1.3

ISS – Imposto Sobre Serviços de Qualquer Natureza......................................14

4.2

TAXAS ..................................................................................................................15

4.3

CONTRIBUIÇÃO DE MELHORIA ....................................................................15

4.4

DESTINAÇÃO FINANCEIRA DOS TRIBUTOS MUNICIPAIS ......................16

5.

CONCLUSÃO .....................................................................................................18

REFERENCIAS ..................................................................................................19

5

1. INTRODUÇÃO

Os tributos são todos os tipos de arrecadações relacionados na Constituição Federal,

no Código Tributário e nas Leis Complementares e Ordinárias, votadas e sancionadas

respectivamente pelos Poderes Legislativo e Executivo, tendo suas aplicações fiscalizadas

pelo Poder Judiciário.

Os impostos

são uma parte do conjunto composto pelos tributos, com

maior

incidência de volume. A outra parte é constituída taxas de serviços e contribuições de

melhorias, como pavimentação, implantação de sistemas de água, esgoto, iluminação pública,

e de serviços como limpeza pública.

No que se refere especificamente à competência para a instituição de qualquer tipo

de tributo, pelo menos no sistema brasileiro (mas é semelhante na maior parte do mundo –

pelo menos os povos governados por sistemas democráticos) cabe à Constituição Federal,

que estabelece as competências dos Estados e Municípios.

O objetivo desse artigo é informar quais os tributos que são de exclusividade da

administração pública municipal, apresentando os elementos fundamentais de cada um, bem

como apresentar a destinação dos recursos arrecadados, conforme definição dada pela lei.

Serão objeto de análise neste artigo apenas os impostos de competência exclusiva dos

municípios, que são apenas três, além de taxas de serviços e contribuições de melhorias.

Um outro aspecto a ser analisado neste estudo consiste em demonstrar a porcentagem que

deve ser aplicado em educação, saúde ou que é de aplicação livre pelos municípios, formando base

e fornecendo informações aos maiores interessados na aplicação dos recursos oriundos da maior

carga tributária entre os países emergentes, que é cada cidadão brasileiro.

6

2. REVISÃO DA LITERATURA

2.1 TRIBUTOS

O conceito de tributo está estabelecido pelo artigo 3o do Código Tributário Nacional:

“Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa

exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante

atividade administrativa plenamente vinculada”.

Para a melhor compreensão do conceito de Tributo, resume-se as palavras de

Oliveira (2005):

O tributo é prestação pecúnia, pois o conceito legal exclui prestação que não seja

expressa por dinheiro. É pago em moeda corrente do país ou outra unidade traduzida em

moeda;

É compulsório, por sua obrigatoriedade, resultante da força do Estado, exigida de

todos que praticam o fato gerador;

É instituído por lei;

Não constitui sanção a ato ilícito, sua incidência somente ocorrerá da prática de ato

lícito.

É ato privado da administração pública, não podendo ser exercida por nenhuma

outra pessoa.

Tributos são os conjuntos de impostos, contribuições, estas podendo ser de melhoria

e especiais, taxas, e também dos empréstimos compulsórios. Quem pode tributar é Autoridade

Política constituída, a União, os Estados, os Municípios e o Distrito Federal. Competências

estas atribuídas pela Constituição Federal.

2.2 FINALIDADES DOS TRIBUTOS

Cabe ressaltar que o objetivo do tributo deveria ser de arrecadar fundos para o

Estado, porém no mundo moderno é utilizado com o objetivo de interferir na economia

7

privada, estimular atividades, alguns setores econômicos ou regionais, estimular ou

desestimular o consumo de bens etc.

Quanto ao seu objetivo, o tributo pode ser:

a) Fiscal, quando seu principal objetivo é a arrecadação de recursos

financeiros para o Estado;

b) Extrafiscal, quando seu principal objetivo é a interferência no domínio

econômico, buscando um efeito diverso da simples arrecadação de recursos

financeiros;

c) Parafiscal, quando o seu objetivo é a arrecadação de recursos para o

custeio de atividades que, em princípio, não integram funções próprias do

Estado, mas este as desenvolve através de entidades específicas.

(MACHADO, 1998, p. 52)

O tributo tem como objetivo a consecução de obras, prestação de serviços e bem

estar social, pois sem ele o Estado, não teria por si só, recursos para atingir tais finalidades.

2.3 ELEMENTOS FUNDAMENTAIS DO TRIBUTO

Os elementos fundamentais do tributo serão apresentados como um glossário de

termos utilizados na maioria das leis tributárias.

2.3.1 Fato gerador

Fato gerador é o ato que dá origem a obrigação tributária. Ainda, conforme Cassone

(1999, p. 128) “Para gerar a obrigação tributária, o fato ocorrido deve enquadrar-se

rigorosamente dentro dos termos da lei [...]”, ou seja, o fato que gerar a obrigação tributária

deve ser previsto em lei, como por exemplo: Prestar serviços (ISS), fazer circular mercadorias

(ICMS) etc.

Já o CTN (Código Tributário Nacional), em seus artigos definem:

Art. 114. Fato gerador da obrigação principal é a situação definida em lei

como necessária e suficiente à sua ocorrência.

Art. 115. Fato gerador da obrigação acessória é qualquer situação que, na

forma da legislação aplicável, impõe a prática ou a abstenção de ato que não

configure obrigação principal (CTN, BRASIL, 2011)

8

O fato gerador poderá originar uma obrigação principal, de natureza pecuniária, isto

é, pagar o tributo, ou ainda uma obrigação acessória, que é um dever administrativo.

2.3.2 Contribuinte ou responsável

O contribuinte é quem realmente arca com o ônus tributário. Ficando o responsável

enquadrado como um agente arrecadador do fisco e, como seu fiel depositário. Cabendo ao

responsável recolher as importâncias devidas, dentro do prazo definido em lei, caso contrário

estará sujeito a penalidades conforme Lei 8.866 de 11 de abril de 1994.

Denomina-se contribuinte o sujeito passivo da obrigação tributária que tem

relação pessoal e direta com o fato gerador [...] Denomina-se responsável a

pessoa que a lei escolher para responder pela obrigação tributária, em

substituição ao contribuinte de fato, dada a maior complexidade para

alcançá-lo. (FABRETTI, 2003, p. 128)

Contribuinte e responsável também estão definidos no artigo 121 do CTN.

Art. 121. Sujeito passivo da obrigação principal é a pessoa obrigada ao

pagamento de tributo ou penalidade pecuniária.

Parágrafo único. O sujeito passivo da obrigação principal diz-se:

I - contribuinte, quando tenha relação pessoal e direta com a situação que

constitua o respectivo fato gerador;

II - responsável, quando, sem revestir a condição de contribuinte, sua

obrigação decorra de disposição expressa de lei. (CTN, BRASIL, 2011)

2.3.3 Base de cálculo

A base de calculo deve ser definida por lei complementar, conforme expressa o

artigo 146 da Constituição Federal, e também, sujeitos aos princípios constitucionais

tributários.

Fabretti (2003, p. 130), base de calculo “é o valor sobre o qual é definido a alíquota

(percentual) para apurar o valor do tributo a pagar” dando ênfase ao detalhe que “a lei

complementar deve definir com muita clareza os critérios para determinação da base de

cálculo”.

9

A base de cálculo espelha o aspecto quantitativo do tributo, elemento essencial à sua

existência, é a ordem de grandeza sobre a qual incidirá determinada alíquota.

2.3.4 Alíquota

A alíquota é um dos elementos da matriz tributária de um tributo. Onde, há a

exigência de que seu valor ou percentual seja estabelecido em lei.

É o percentual que a lei define, e que será aplicado sobre a base de cálculo, que

determinará o montante do tributo a ser pago (FABRETI, 2003). A alteração da alíquota

também está sujeita aos princípios constitucionais tributários, e com suas respectivas

exceções.

2.3.5 Imunidades e isenções

O Princípio da imunidade consiste no impedimento constitucional sobre à incidência

da norma tributária, restringindo as dimensões do campo tributário da União, dos Estados, do

Distrito Federal e dos Municípios.

Ao observar o artigo 150, Inciso VI, alíneas “a” até “d” da Constituição Federal,

percebe-se que a criação de um obstáculo para a tributação com por exemplo: sobre materiais

(alínea d), entidades (alínea b), sobre o patrimônio (alínea a e c).

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à

União, aos Estados, ao Distrito Federal e aos Municípios:

[...]

VI - instituir impostos sobre:

a) patrimônio, renda ou serviços, uns dos outros;

b) templos de qualquer culto;

c) patrimônio, renda ou serviços dos partidos políticos, inclusive suas fundações, das

entidades sindicais dos trabalhadores, das instituições de educação e de assistência social, sem

fins lucrativos, atendidos os requisitos da lei;

10

d) livros, jornais, periódicos e o papel destinado a sua impressão.

Oliveira (2005, p. 72), classifica a imunidade como: “[...] um instituto de natureza

constitucional, representando restrição ao exercício do poder impositivo do Estado”.

A imunidade é uma proibição constitucional, no qual as normas tributárias não

incidirão sobre os fatos imunizados.

Deve ser ressaltar a diferenciação entre imunidade e isenção. Na isenção, tem se a

ocorrência do fato gerador e, posteriormente, a formação da obrigação tributária e depois seu

crédito será excluído.

3. PROCEDIMENTOS METODOLÓGICOS

Com o objetivo de demonstrar quais são os impostos exclusivos da administração

pública municipal e qual a destinação desses recursos arrecadados, utilizou-se a metodologia

da Pesquisa Bibliográfica, tendo como sustentação obras e leis impressas e eletrônicas que

após lidas, citadas e analisadas forneceram informações suficientes para a aquisição de

conhecimentos sobre os conteúdos desta proposição.

Gil (2002, p. 45) ressalta a importância da Pesquisa Bibliográfica, quando de um

universo de dados mais disperso: “A principal vantagem da pesquisa bibliográfica reside no

fato de permitir ao investigador a cobertura de uma gama de fenômenos muito mais ampla do

que aquela que poderia pesquisar diretamente”.

Esta pesquisa buscou informação na legislação vigente, baseando-se também em obras

impressas e meios eletrônicos, concentrando-se na legislação tributária que se tornou peça

principal de consulta para a consecução do artigo.

11

4. APRESENTAÇÃO E ANÁLISE DOS DADOS

Após análise dos artigos que tratam da atribuição dos tributos especificamente de

competência dos municípios na Constituição Federal, será apresentado a característica de cada

um bem como sua destinação em prol da comunidade. Dos tributos exclusivamente

municipais somente três são especificamente de competência dos municípios (e também do

Distrito Federal) que serão abordados separadamente das taxas e contribuições, visto que os

impostos tem destinação atribuída legalmente, sendo a maior fonte de recursos para

financiamento do plano de governo do gestor público.

4.1 IMPOSTOS DE COMPETÊNCIA EXCLUSIVA DOS MUNICÍPIOS

Constitucionalmente, os municípios podem instituir três impostos próprios, aprovados por

lei e organizado em Código Tributário Municipal próprio, nos moldes dos Estaduais e do

Nacional.

Os impostos municipais conforme artigo 156 da Constituição Federal são:

IPTU – Imposto Sobre a Propriedade Predial e Territorial Urbana.

ITBI – Imposto Sobre a Transmissão "inter vivos" de Bens Imóveis e de Direitos Reais

Sobre Imóveis.

ISS – Imposto Sobre Serviços de Qualquer Natureza.

As Taxas e Contribuições de Melhorias são tributos vinculados por natureza, são

especificas para custear gastos ou obra pública respectivamente.

12

4.1.1 IPTU – Imposto Sobre a Propriedade Predial e Territorial Urbana

Este subitem tratará de forma detalhada do IPTU, como o tributo direto de maior

importância para o município, no que refere ao volume financeiro.

Para entendermos melhor os conceitos relacionados ao Direito Tributário faz-se necessário

explicar algumas definições constantes no (CTN) Código Tributário Nacional:

a)

Sujeito ativo: descrito no Artigo 119 do CTN; sujeito ativo da obrigação é a

pessoa jurídica de direito público, titular da competência para exigir o seu cumprimento.

b)

Sujeito passivo: Artigo 121 do CTN, descreve o sujeito passivo da obrigação

principal como a pessoa obrigada ao pagamento de tributo ou penalidade pecuniária.

Fato Gerador do IPTU: Incide sobre a propriedade predial e territorial urbana e tem como

fato gerador a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou por acessão

física, localizado na zona urbana do município.

A lei municipal pode considerar urbanas as áreas urbanizáveis ou de expansão urbana,

constantes de loteamentos aprovados pelos órgãos competentes, destinados à habitação, à indústria

ou ao comércio, mesmo que localizados fora da zona considerada urbana.

Sujeito Ativo: são os municípios

Sujeito Passivo: é o Contribuinte que são os proprietários de imóveis, o titular do seu

domínio útil ou o seu possuidor a qualquer título.

Alguns municípios utilizam-se do IPTU progressivo que é uma percentagem variável com

base em vários critérios, conforme garante um dispositivo da Constituição Federal em seu artigo

156 que garante ao legislador utilizar-se dos seguintes critérios:

a) Ser progressivo em razão do valor do imóvel, ou seja, imóveis de maior valor pode ter

alíquotas maiores;

b) Ter alíquotas diferentes de acordo com a localização e o uso do imóvel. Permite que

os municípios estabeleçam alíquotas diferenciadas de acordo com regiões de

localização de imóveis, como por exemplo em áreas nobres ou também quanto ao uso

ou destinação do imóvel em caso de ser residencial, comercial ou industrial.

Alíquotas do IPTU - Cabe aos Municípios, observados os princípios constitucionais,

a fixação de alíquotas aplicáveis ao IPTU, o percentual é o mais variado nas diversas cidades

brasileiras, visto que a Constituição Federal não fixa alíquota para o mesmo.

13

4.1.2 ITBI – Imposto Sobre a Transmissão "inter vivos" de Bens Imóveis e de Direitos

Reais Sobre Imóveis

Este subitem traça uma breve análise relacionada ao ITBI, o fato gerador, sua criação,

cobrança e pelo município dentro do que estabelece a Constituição Federal e o Código Tributário

Nacional.

Fato Gerador: Conforme a Constituição Federal, compete aos Municípios instituir

impostos sobre: “transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis por

natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão

de direitos a sua aquisição”.(CF, art. 156 Inc. II)

O ITBI, que aproveita a sigla do antigo imposto estadual, não incide sobre a incorporação

de bens imóveis ao patrimônio de pessoa jurídica em realização de capital, nem sobre as

transmissões de bens ou direitos decorrentes de fusão, incorporação, cisão ou extinção de pessoa

jurídica.

Haverá incidência, porém, se a atividade preponderante do adquirente for a compra e

venda de bens imóveis ou de direitos a eles relativos, locação ou arrendamento mercantil.

Sujeito Ativo: Os municípios

Sujeito Passivo: Contribuinte que é qualquer das partes envolvidas na operação, conforme

dispuser a lei estadual. No Brasil, as leis dos Estados têm nomeado o comprador como contribuinte

do ITBI.

O termo “inter-vivos” se refere ao fato de não pode ser cobrado ITBI se a transmissão for

referente a herança (causa-morte) ou quando for decorrente de doação. Nesses casos será cobrado

ITCD (imposto de transmissão causa mortis e doação) pela Fazenda Pública Estadual.

Observa-se a imunidades do ITBI, expresso no parágrafo 2º. Inciso I do Artigo 156 da

Constituição Federal: O imposto não incide sobre a transmissão de bens ou direitos incorporados ao

patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos

decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a

atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens

imóveis ou arrendamento mercantil.

Ainda buscando uma “função social”, o parágrafo 5° do artigo 184 da Constituição

Federal estabelece que são “isentas” de impostos federais, estaduais e municipais as operações

de transferência de imóveis desapropriados para fins de reforma agrária. Trata-se, na verdade,

de imunidade, que também alcança o ITBI.

14

O ITBI é de competência do Município onde estiver situado o bem imóvel, ainda que o

seu proprietário seja residente ou domiciliado em outro Município.

Cabe aos Municípios, observados os princípios constitucionais, a fixação da alíquota

aplicável ao ITBI.

Alguns Códigos Tributários municipais exigirem responsabilidade solidária quanto ao

pagamento do ITBI, caso o adquirente não faça o pagamento, podem responder solidariamente:

Quem transmite o imóvel (vendedor); O cedente (vendedor, na cessão) e os oficiais do Cartório, se

tiver havido irregularidade ao ser lavrada a escritura.

4.1.3 ISS – Imposto Sobre Serviços de Qualquer Natureza

Conforme a Constituição Federal, compete aos Municípios instituir impostos

sobre serviços de qualquer natureza, desde que não compreendidos no artigo 155 que trata dos

Impostos do Estado e do Distrito Federal. Com a aprovação da (LC) Lei Complementar 116 de

2003, os preceitos sobre o ISS ficaram mais claros.

O local da prestação do serviço é do estabelecimento ou domicílio do prestador ou, no caso

de construção civil, o lugar onde se efetuar a prestação.

Fato Gerador: O imposto tem como fato gerador a prestação por empresas ou profissional

autônomo, com ou sem estabelecimento fixo, cujo tipos de serviços foram incluídos em uma lista

anexa à LC nº 116/2003:

Sujeito Ativo: Os municípios

Sujeito Passivo: É o prestador do serviço, não se compreendendo como tal aquele que

presta serviços em relação de emprego, o trabalhador avulso, os diretores e membros do conselho

consultivo ou fiscal de sociedade.

As alíquotas máximas e mínimas do ISS são fixadas pela lei complementar, mas as

alíquotas aplicáveis são as estabelecidas pelos Municípios. Eles podem, por exemplo, fixar alíquotas

inferiores às máximas ou superiores às mínimas estabelecidas pela lei complementar. Cada

Município pode fixar as alíquotas que serão aplicadas ao imposto, desde que observe as alíquotas

máximas e mínimas fixadas pela lei complementar, contudo a Lei Complementar n° 116/03 fixou a

alíquota máxima do ISS em 5%.

15

A LC 116/2003 serve como um manual para os municípios e também para os prestadores

de serviços quanto ao ISS, como todas as leis disponíveis ao acesso de qualquer cidadão via

internet.

4.2 TAXAS

As taxas ao contrário dos impostos são tributos vinculados, pois o Estado deve

oferecer uma contrapartida, uma contraprestação ao contribuinte em função da sua cobrança.

O Artigo 145, inciso II da Constituição Federal diz que: A União, os Estados, o

Distrito Federal e os Municípios poderão instituir os seguintes tributos: “taxas, em razão do

exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos

específicos e divisíveis, prestados ao contribuinte ou postos a sua disposição”.

O poder de polícia é assim definido pelo CTN:

Artigo 78. Considera-se poder de polícia atividade da administração pública

que, limitando ou disciplinando direito, interesse ou liberdade, regula a

prática de ato ou abstenção de fato, em razão de interesse público

concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da

produção e do mercado, ao exercício de atividades econômicas dependentes

de concessão ou autorização do Poder Público, à tranqüilidade pública ou ao

respeito à propriedade e aos direitos individuais ou coletivos. (CTN,

BRASIL, 2011)

Quanto à utilização de serviço público pode se citar: Taxas de Conservação e Limpeza

Pública, Taxa de Água e Esgoto, Alvará Municipal etc.

4.3 CONTRIBUIÇÃO DE MELHORIA

A contribuição de melhoria que pode ser cobrada pela União, Estado, pelo Distrito

Federal e pelos Municípios, é um tributo que de destina a fazer face ao custo de obras

públicas de que decorram valorização direta ou indireta do imóvel. Onde o limite do tributo

corresponde ao limite total da despesa pela realização da obra pública e o limite individual

pelo acréscimo do valor do imóvel que foi beneficiado pela obra conforme o Artigo 81 do

CTN.

16

Para que possa exercer esta competência tributária o ente tributante dentro de suas

respectivas atribuições deve seguir o Artigo 82 do CTN (Código Tributário Nacional).

Artigo 82, a lei relativa à contribuição de melhoria observará os seguintes requisitos

mínimos:

I - publicação prévia dos seguintes elementos:

a) memorial descritivo do projeto;

b) orçamento do custo da obra;

c) determinação da parcela do custo da obra a ser financiada pela

contribuição;

d) delimitação da zona beneficiada;

e) determinação do fator de absorção do benefício da valorização para toda a

zona ou para cada uma das áreas diferenciadas, nela contidas;

II - fixação de prazo não inferior a 30 (trinta) dias, para impugnação pelos

interessados, de qualquer dos elementos referidos no inciso anterior;

III - regulamentação do processo administrativo de instrução e julgamento

da impugnação a que se refere o inciso anterior, sem prejuízo da sua

apreciação judicial.

§ 1º A contribuição relativa a cada imóvel será determinada pelo rateio da

parcela do custo da obra a que se refere a alínea c, do inciso I, pelos imóveis

situados na zona beneficiada em função dos respectivos fatores individuais

de valorização.

§ 2º Por ocasião do respectivo lançamento, cada contribuinte deverá ser

notificado do montante da contribuição, da forma e dos prazos de seu

pagamento e dos elementos que integram o respectivo cálculo. (CTN,

BRASIL, 2011)

Dois são os critérios materiais a serem observados para a instituição das

contribuições de melhoria: existência de obra pública e valorização imobiliária decorrente

desta obra. No caso deste tributo observa-se que há uma vinculação estatal indireta à sua

cobrança.

4.4 DESTINAÇÃO FINANCEIRA DOS TRIBUTOS MUNICIPAIS

Do montante arrecadado com os impostos (IPTU, ITBI e ISS) o município não pode gastar

aleatoriamente em obra, aquisição de bens, serviços ou pagamento de pessoal ou demais gastos,

para regulamentar isso a Constituição Federal estabelece a forma de divisão desse bolo, com

exigências mínimas para garantir educação e saúde aos cidadãos.

A União aplicará, anualmente, nunca menos de dezoito, e os Estados, o

Distrito Federal e os Municípios vinte e cinco por cento, no mínimo, da

receita resultante de impostos, compreendida a proveniente de

17

transferências, na manutenção e desenvolvimento do ensino. (CF Art. 212,

BRASIL, 2011)

A Emenda Constitucional 29, do ano de 2000, alterou o inciso III do artigo 77 da

Constituição Federal e Fixou os gastos dos Municípios e do Distrito Federal em quinze por

cento do produto da arrecadação dos impostos a que se referia o artigo 156 e dos recursos de

que tratam os artigos 156 e 159, inciso I, alínea b e parágrafo 3.

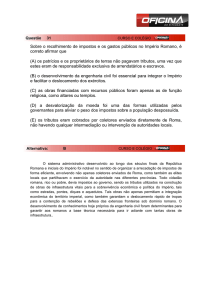

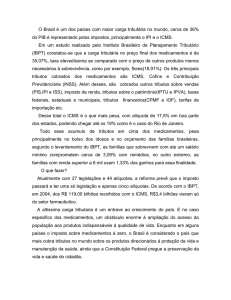

Gráfico ilustrativo da destinação dos recursos provenientes da arrecadação dos

impostos Municipais.

Gráfico 1 – Percentagem da destinação dos recursos oriundos dos impostos

Fonte: Do autor

A Constituição Federal garante que um mínimo de aplicação do que é arrecadado em

impostos volte ao contribuinte ou a coletividade. Ou seja de cada R$ 100,00 (cem reais)

arrecadado em impostos R$ 25,00 (vinte e cinco reais) devem ser aplicado em educação, R$

15,00 (quinze reais) aplicados em saúde, e o restante R$ 60,00 (sessenta reais), é de livre

aplicação, utilizado para custear obras, gastos da administração pública etc.

18

5. CONCLUSÃO

Depois de percorrer os itens relacionados, pode-se concluir que existe uma organização

de natureza legal e criteriosa no que refere aos tributos no Brasil, ONG´s, revistas e jornais

especializados conferem cada vez mais a voracidade tributária do nosso País. A Lei é clara, define o

destino de cada real arrecadado. O que acontece é que muitas vezes os recursos “se perdem” na

cascata da divisão da arrecadação Federal e Estadual.

A competência de criar tributos do município é limitada a três impostos, as taxas e as

contribuições de melhorias, desde que não fira os dispositivos constitucionais superiores (seja

federal e estadual) e aos respectivos códigos tributários.

Os tributos exclusivamente municipais podem ter efeitos diversos sobre as receitas

municipais, o mais aguardado pelos administradores públicos é o IPTU, pois trata-se de uma receita

certa mesmo com a inadimplência de parte da população, sendo muitas vezes a única fonte de

recursos para consecução de obras nos municípios.

Facilmente podemos saber quanto pagamos de imposto, até o final do mês de outubro

deste ano, o famoso impostômetro mantido pela Associação Comercial de São Paulo, deve passar

dos 1,2 trilhões de reais em arrecadação.

O que aborrece os brasileiros é que as parcelas definidas em lei que devem voltar ao

cidadão em forma de educação (25%) e saúde (15%) parecem nunca chegar ao seu destino final,

que seria um ensino de qualidade com professores especializados e um programa de saúde eficiente

com profissionais de qualidade acabando com as filas, faltas de leitos e demoras nos atendimentos.

Este artigo demonstrou todos os tributos exclusivamente municipais, com ênfase nos

impostos, informando também como deve ser a distribuição de cada real arrecadado com os

mesmos. Valendo-se desses dados cada cidadão pode buscar informações em seus municípios

cobrando dos gestores públicos àquilo que a lei define.

19

REFERÊNCIAS

BRASIL. Código Tributário Nacional - Lei 5172/66, de 25 de outubro de 1966. Brasília:

Congresso Nacional. Acesso em 01 de outubro de 2011.

BRASIL. Constituição Federal. Brasília: Congresso Nacional, 1988. Acesso em 01 de outubro

de 2011.

BRASIL. Lei nº 116/2003. Brasília: Congresso Nacional, 2003. Acesso em 01 de outubro de

2011.

CASSONE, Vittório. Direito tributário: fundamentos constitucionais, análise dos impostos,

incentivos à exportação, doutrina, prática e jurisprudência. 11. ed. São Paulo: Atlas, 1999.

FABRETTI, Láudio Camargo. Contabilidade Tributária. 8. ed. São Paulo: Atlas, 2003.

GIL, Antonio Carlos. Como elaborar projetas de pesquisa.- 4. ed. - São Paulo: Atlas, 2002 .

IMPOSTÔMETRO. Quanto o brasileiro paga de

www.impostometro.org.br. Acesso em 01 de outubro de 2011.

tributos.

Disponível

em

MACHADO, Hugo de Brito. Curso de Direito Tributário. 14. ed. São Paulo: Malheiros,

1998.

OLIVEIRA, Gustavo Pedro de. Contabilidade Tributária. São Paulo: Saraiva, 2005.