Até onde vai a força do real | 29.05.2008

É melhor se acostumar — com gastos públicos e juros em alta, nenhum fundo

soberano será capaz de reverter a valorização da moeda brasileira

Por André Lahóz

EXAME O investidor americano Warren Buffett não é exatamente o tipo de gente que

costuma rasgar dinheiro. Foi fazendo precisamente o contrário — acumulando e

multiplicando bilhões — que ele ganhou aura de semideus das finanças e chegou ao

topo da lista dos homens mais ricos do mundo. No último ranking das maiores fortunas

da revista Forbes, Buffett está à frente de Bill Gates e do mexicano Carlos Slim. A

liderança em 2007 foi conquistada graças à sua bem-sucedida investida no mercado de

câmbio. A surpresa ficou por conta da única moeda escolhida para compor seu

portfólio: o real. “Até bem pouco tempo atrás, trocar dólares por reais era impensável.

Cinco versões da moeda brasileira viraram confete no século passado. Mas, de 2002

para cá, o real subiu e o dólar caiu todos os anos”, disse Buffett a uma agradecida

platéia de investidores de sua empresa, a Berkshire Hathaway. Estima-se que a opção

pelo real tenha lhe valido 2,3 bilhões de dólares.

Não deixa de ser um sinal dos novos tempos — antes do Plano Real, só um louco

apostaria numa moeda que disputava com o peso argentino, o kwanza angolano e o

dólar zimbabuense o título de mais débil do mundo. Hoje o real mostra força num

ambiente de câmbio livre, em que a cotação flutua ao sabor da oferta e da demanda

dos investidores. Mas, ao mesmo tempo que faz a alegria de alguns — como Buffett —,

a valorização da moeda tem incomodado um grupo crescente de brasileiros, a começar

pelo ministro da Fazenda, Guido Mantega. A apreensão subiu de patamar com a

divulgação, no fim de maio, de um novo saldo negativo nas contas externas do país. O

resultado das transações correntes atingiu um déficit de 15 bilhões de dólares e deve

fechar o ano em 20 bilhões. Em 2007, o Brasil tinha um superávit de 1,5 bilhão. Mais

do que o dado negativo, o que tem impressionado é a velocidade da reversão das

contas externas.

Em outros tempos, o acúmulo de déficits externos seria capaz de gerar um caos no

ambiente de negócios do país. Não mais. Como o Brasil tem recebido muitos

investimentos estrangeiros — foram 35 bilhões de dólares no ano passado —, não há

paralelo com o passado. Naquela época, o que estava em jogo era a capacidade do

Brasil de honrar seus compromissos lá fora. Agora, a dívida externa, eterno calcanharde-aquiles da economia brasileira, foi praticamente zerada. É por isso que o Brasil

acaba de receber o grau de investimento da agência de risco Standard & Poor’s e

continua atraindo dinheiro dos investidores. A questão, portanto, não é mais de

sobrevivência. O que importa agora é saber se a valorização do real pode atrapalhar —

e em que medida — o bom momento da economia brasileira.

No curto prazo, o saldo ainda é positivo. O real forte traz alguns benefícios evidentes.

Numa época de aceleração da inflação em todo o mundo — estima-se que dois terços

da humanidade vivam em países com inflação de dois dígitos —, o Brasil tem se

destacado pela relativa estabilidade, pelo menos até aqui. O real forte é parte desse

roteiro de sucesso. “A valorização também reforça o ímpeto de empresas que buscam

aproveitar o bom momento da economia para investir”, diz o economista Celso Toledo,

da LCA Consultores. As importações de máquinas cresceram quase 80% no primeiro

trimestre do ano. O problema é que notícias não tão boas podem vir mais à frente. Há

certo consenso entre os economistas — tanto quanto é possível para eles entrarem em

acordo sobre o que seja — que a capacidade dos países de crescer no longo prazo é

comprometida por uma moeda exageradamente forte.

Ninguém sabe exatamente até onde essa valorização pode ir. Mas a maioria dos

analistas aposta que ela já esteja próxima de seu limite máximo. No plano

internacional, começou uma pressão contrária: uma desvalorização do dólar promovida

para melhorar a competitividade das exportações americanas. Aqui, os economistas

dizem que o próprio déficit nas contas externas do Brasil e o aumento da importação

tendem a gerar certa desvalorização da moeda nacional. O cenário mais provável,

portanto, é de relativa estabilidade, talvez com uma ligeira perda de valor mais à

frente. O francês Alain Keruzoré, presidente da francesa Valeo, fornecedora de

autopeças que vende 95% da produção no país, trabalha com a estimativa de que a

cotação do real frente ao dólar se mantenha entre 1,60 e 1,90 até o final de 2009.

“Estou no Brasil há tempo suficiente para saber que é melhor não fazer previsões além

de dois anos”, diz.

No cenário de real forte, sofre mais quem já vinha passando por dificuldades. É o caso

da indústria têxtil. No dia 13 de maio, um dia após o anúncio da nova política

industrial, o ministro Miguel Jorge, do Desenvolvimento, Indústria e Comércio Exterior,

recebeu cerca de 50 representantes do setor para discutir saídas para a crise. Segundo

a associação de produtores, três anos atrás a balança comercial do setor era

superavitária em 550 milhões de dólares, valor semelhante ao déficit registrado

apenas nos primeiros quatro meses deste ano. Por ser um dos setores que mais

empregam — são 1,6 milhão de trabalhadores diretos —, está no topo das

preocupações do governo. Mesmo as empresas mais parrudas estão desistindo do

mercado externo. No ano passado, pela primeira vez em 32 anos, a Karsten, de

Blumenau, fabricante de produtos de cama, mesa e banho, desistiu de freqüentar a

principal feira internacional do setor, que ocorre anualmente em Frankfurt, na

Alemanha. “Não dá para montar um estande só para servir caipirinha e bater papo”,

diz Luciano Reis, presidente da empresa. Até recentemente, a Karsten era, junto com

a mineira Coteminas, uma das mais bem-sucedidas no mercado externo.

Assim como ela, outras exportadoras de têxteis estão se voltando com força para o

mercado doméstico. “Com esse câmbio, não dá para ganhar um tostão na exportação”,

diz o consultor Stephano Brideli, da Bain & Company, que trabalha para a Coteminas.

Líder do setor e orientada nos últimos anos para o mercado de exportação, a empresa

mineira teve prejuízo de 258 milhões em 2007. “Agora está se reorganizando para

conquistar um espaço maior dentro do país”, diz Brideli. Há também empresas que

mantêm as exportações apenas porque não podem quebrar compromissos. A

fabricante de pneus Bridgestone Firestone, que obtém 25% de seu faturamento de 1

bilhão de dólares por ano no Brasil com exportações para outras subsidiárias do grupo

no continente americano, é exemplo disso. Mesmo com a perda da rentabilidade na

exportação, a empresa não reduziu seus embarques. “Essa é a determinação

estratégica de nossa matriz japonesa”, diz Raul Viana, diretor de assuntos corporativos

da Bridgestone Firestone. Para empresas voltadas para o mercado doméstico, o efeito

negativo do real forte às vezes é um aumento da concorrência com importados. “Os

clientes podem comparar mais facilmente nossos preços com os dos concorrentes

asiáticos, que hoje são muito baixos”, diz Keruzoré, da Valeo.

O que explica a crescente força do real? Segundo os especialistas, ela decorre da

conjunção de dois fenômenos, um internacional, outro doméstico. O primeiro diz

respeito a uma mudança estrutural na economia global, que terminou por impulsionar

as exportações brasileiras. Historicamente, nações ricas em commodities sempre

enfrentaram problemas com os preços de seus produtos. Mas a entrada no jogo da

globalização de China e Índia mudou essa sina. Os preços das commodities atingem

hoje recordes históricos.

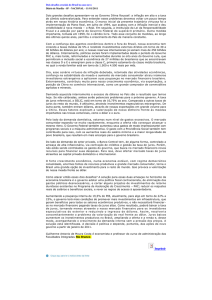

Frente a tal situação, é natural — e saudável — que o real tenha se valorizado nos

últimos anos. Mas o novo panorama global conta apenas parte da história. A cotação

da moeda brasileira acaba subindo também por uma distorção típica da economia do

país — a manutenção de uma taxa de juro muito acima da internacional. Atualmente,

o Brasil só perde para a Turquia no ranking de taxas mais altas de juro. “Essa situação

tem conseqüência direta sobre o real. Juros altos fazem o câmbio se valorizar”, diz o

economista José Alexandre Scheinkman, da Universidade Princeton. É aí o cerne do

problema. Se, no futuro, o país conseguir migrar para uma situação mais normal em

termos de política monetária, o real naturalmente cederá. Em tal cenário, a moeda

brasileira manteria força apenas em decorrência da cotação mais alta de seus

produtos, não em razão da atratividade de curto prazo da taxa de juro.

É mais fácil falar, porém, do que fazer. O Brasil discute há anos alternativas para

reduzir as taxas de juro. Até recentemente, os economistas dividiam-se em dois

grupos no trato à questão. Uma leitura mais ideológica — e rasteira — da economia

brasileira via o Banco Central como o vilão. Segundo essa visão, falta ousadia e sobra

perversão a Henrique Meirelles e sua turma. Ante a aceleração da inflação nos últimos

meses, esse grupo se retraiu — ficou claro que, sem o aperto monetário, os preços

tendem a sair de controle. Com isso, tem prevalecido a visão do segundo grupo, que

vê os juros altos como sintoma de um problema econômico mais profundo. “A

verdadeira questão é que o Brasil consome demais e poupa de menos”, diz o

economista Sérgio Werlang, diretor executivo do banco Itaú e ex-membro do Banco

Central. Os juros altos refletem exatamente essa impaciência da sociedade brasileira.

Um país que consome uma enorme fatia do que produz — o governo à frente — tem

poucos recursos para investir. Com poucos recursos, o preço do dinheiro sobe. A

valorização excessiva do real é apenas o elo final dessa cadeia.

É por isso que a saída encontrada pelo Ministério da Fazenda para frear a alta do real

recebeu tantas críticas. Segundo a proposta apresentada pelo ministro Mantega, o

Brasil em breve deverá ter um fundo soberano, instrumento usado normalmente por

países produtores de petróleo para aplicar as reservas internacionais em melhores

condições que os títulos do Tesouro americano. Uma das motivações da Fazenda é

retirar parte dos dólares do mercado, favorecendo certa desvalorização do real. O

problema, dizem nove entre dez economistas, é que o Brasil carece de poupança

doméstica para encher o “cofrinho”, na expressão do próprio ministro. Faria mais

sentido o governo fazer a sua parte para elevar a poupança doméstica, reduzindo os

gastos públicos. Mas o que se vê é o contrário. Os gastos do governo continuam

subindo num ritmo próximo a 10% ao ano. Ante esse quadro, poucos economistas

apostam numa mudança brusca na cotação do real. A maioria acredita que a moeda

pode até perder um pouco de força, mas nada dramático. “Não tem jeito: enquanto a

nossa política econômica combinar juro alto com gasto público forte, não tem mágica”,

diz Werlang. “O resto é conseqüência”.

.”

Questões para serem respondidas após a leitura da reportagem “Até onde vai a força do Real.”

01 Qual a importância do conhecimento dos impactos do câmbio nos negócios das empresas?

Como esse impacto pode afetar positiva ou negativamente os seus resultados?

02 Em pouquissímo tempo, ou seja, em menos de quatro meses, nós presenciamos uma

reviravolta no cenário econômico da reportagem, através da crise econômica que teve origem nos

EUA e espalhou-se pelo mundo. Quais os impactos dessa crise na economia brasileira e goiana?

Quais as vantagens e desvantagens que ela apresenta?

03 Analise a variação cambial recente da economia brasileira e discorra sobre seus impactos no

comércio exterior brasileiro, traçando um paralelo com os efeitos de uma recessão nas principais

economias mundiais.