Dois desafios cruciais do Brasil no ano novo

Diário de Marília - SP - NACIONAL - 11/01/2011

Dois grandes desafios apresentam-se ao Governo Dilma Roussef: a inflação em alta e a taxa

de câmbio sobrevalorizada. Para entender esses problemas devemos voltar um pouco tempo

atrás em nossa história econômica. O marco inicial da presente trajetória virtuosa foi a

implementação do Plano Real, em julho de 1994, que acabou com a inflação inercial e deu

credibilidade à nova moeda – o Real. Em seguida, a instituição da Lei da Responsabilidade

Fiscal e a adoção por parte do Governo Federal do superávit primário. Outra medida

importante, tomada em 1999, foi o câmbio livre. Todo esse conjunto de medidas, ao longo

dos últimos quinze anos, permitiu o crescimento do País de maneira constante.

Com a confiança dos agentes econômicos dentro e fora do Brasil, nossa economia tem

crescido a taxas médias de 5% e recebido investimentos externos diretos em torno de 30 a

40 bilhões de dólares por ano; e nossas reservas internacionais já somam mais de 250 bilhões

de dólares. Internamente, políticas sociais foram implementadas desde o período do Governo

FHC e, mais tarde, reformuladas e incrementadas durante os oito anos do Governo Lula, que

permitiram a inclusão social e econômica de 27 milhões de brasileiros que se encontravam

nas classes D e E e emergiram para a classe C, primeiro estamento da classe média brasileira,

no qual a renda familiar está em torno de 1.500 e 4.500 reais por mês.

Ora, esse cenário virtuoso de inflação debelada, retomada das atividades econômicas,

confiança na estabilidade da moeda e aumento do mercado consumidor atraiu inúmeros

investidores estrangeiros a aplicarem suas poupanças no mercado financeiro brasileiro.

Externamente, contribuiu muito para nosso crescimento econômico, via exportações, a

posição da China no comércio internacional, como um grande comprador de commodities

agrícolas e minerais.

Demanda aquecida internamente e excesso de dólares no País são o resultado que temos

hoje. Se não calibradas, ambos serão potenciais problemas para o próximo governo. A taxa

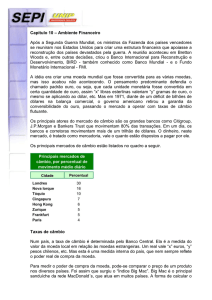

de juros referencial, a SELIC, está em torno de 10,75% ao ano. Comparada a outras taxas de

juros do resto do mundo, é altíssima, atraindo investimentos especulativos estrangeiros. De

outra parte, também entram dólares, através de nossas exportações em grande volume para

a China. Esses fatores explicam a valorização de nosso dinheiro frente às moedas

importantes nas trocas comerciais, como o dólar e o euro.

Pelo lado da demanda doméstica, estamos num nível de gastos excessivos. O mercado

consumidor expandiu-se muito rapidamente, enquanto a oferta não consegue alcançar o

mesmo ritmo. O Governo Federal também aumentou seus gastos de modo impressionante com

programas sociais e a máquina administrativa. O gasto com a Previdência Social também tem

contribuído para isso, com os aumentos reais do salário mínimo e a maior longevidade do

povo brasileiro, que resultam em mais encargos para o governo brasileiro.

Do lado da demanda do setor privado, o Banco Central tem, de alguma forma, controlado a

ameaça de alta inflacionária, via contração de créditos e gestão da taxa de juros. Porém,

não estão sendo controlados os gastos do governo, que busca no mercado financeiro novos

recursos para financiar suas despesas. Para isso, deve ofertar mercado taxas de juros

atraentes ao capital privado doméstico e internacional.

O forte crescimento econômico, numa economia estável, com regime democrático

consolidado, enormes fontes de recursos produtivos e grande mercado consumidor, torna o

Brasil uma grande opção de investimento para o resto do mundo. Isso provoca a valorização

de nossa moeda frente ao dólar.

Como atacar então esses dois desafios? A solução para essas duas ameaças no horizonte da

economia brasileira é o governo adotar uma política fiscal contracionista, de eliminação dos

gastos públicos desnecessários, e cortar alguns projetos de investimentos de retorno

duvidosos existentes no Programa de Aceleração do Crescimento – PAC; reduzir os reajustes

reais de salários e benefícios sociais, e rever as regras de acesso à aposentadoria.

Aumentando a poupança interna de 19,5% do PIB, atualmente, para algo em torno de 22% a

23%, o governo terá mais condições de promover mais investimentos em infraestrutura, que

geram benefícios para todos os setores econômicos produtivos, e não necessitará financiarse no mercado financeiro pagando taxas de juros altas. Como resultado, poderá baixar a taxa

de juros, tornando menos atraente o nosso mercado financeiro para os investidores

especulativos do exterior e reduzindo o ingresso de dólares. Assim, resolveria

concomitantemente o problema da valorização do real frente ao dólar. Juros baixos

aumentam os investimentos produtivos no Brasil, ampliando a oferta e a renda e, desse

modo, acompanhando o crescimento da demanda interna sem a pressão dos preços. A

solução está identificada. A decisão é política e depende, portanto, das ações do novo

governo a partir de janeiro de 2011.

Guilherme Antonio de Moura Costa é economista e professor do curso de administração das

Faculdades Integradas Rio Branco

Imprimir