A CRISE INTERNACIONAL E O BALANÇO DE PAGAMENTOS

Julio Takeshi Suzuki Júnior*

O jornalismo econômico tem destacado, na cobertura da crise, a forte depreciação da

moeda nacional. Diferentemente das nações desenvolvidas, as economias não-centrais vêm

enfrentando pressões cambiais, em razão do redirecionamento dos fluxos financeiros para

ativos em moedas conversíveis, o que leva à redução das reservas internacionais de vários

países emergentes, os quais, em sua maioria, acumularam divisas até a intensificação da crise

originada no mercado subprime dos Estados Unidos.

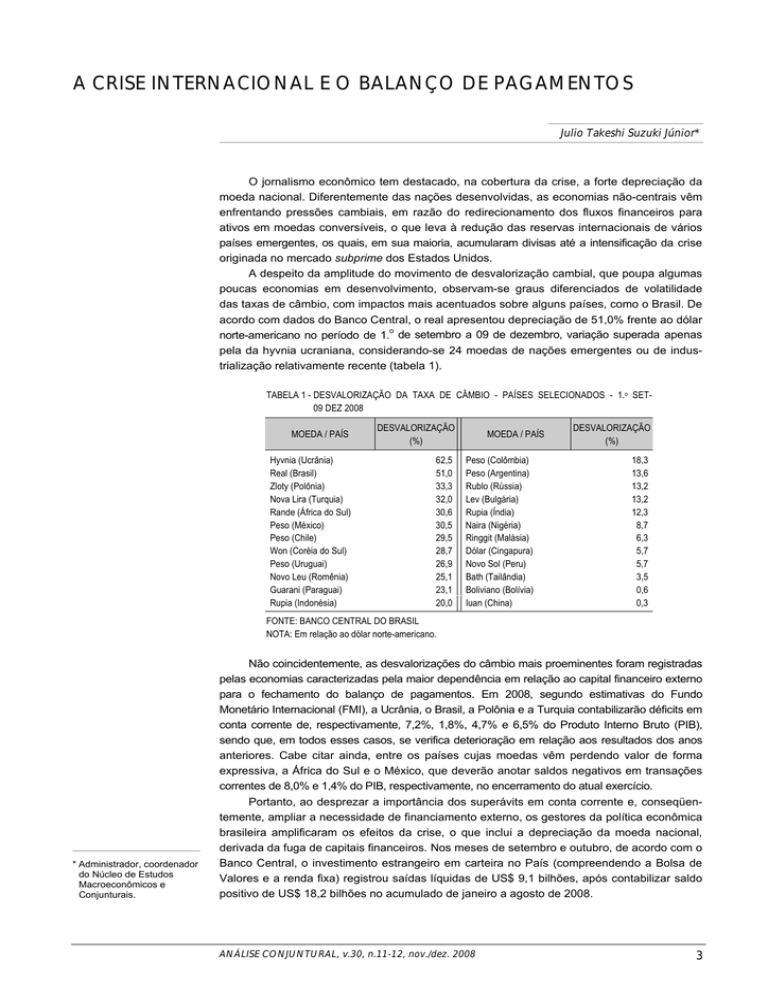

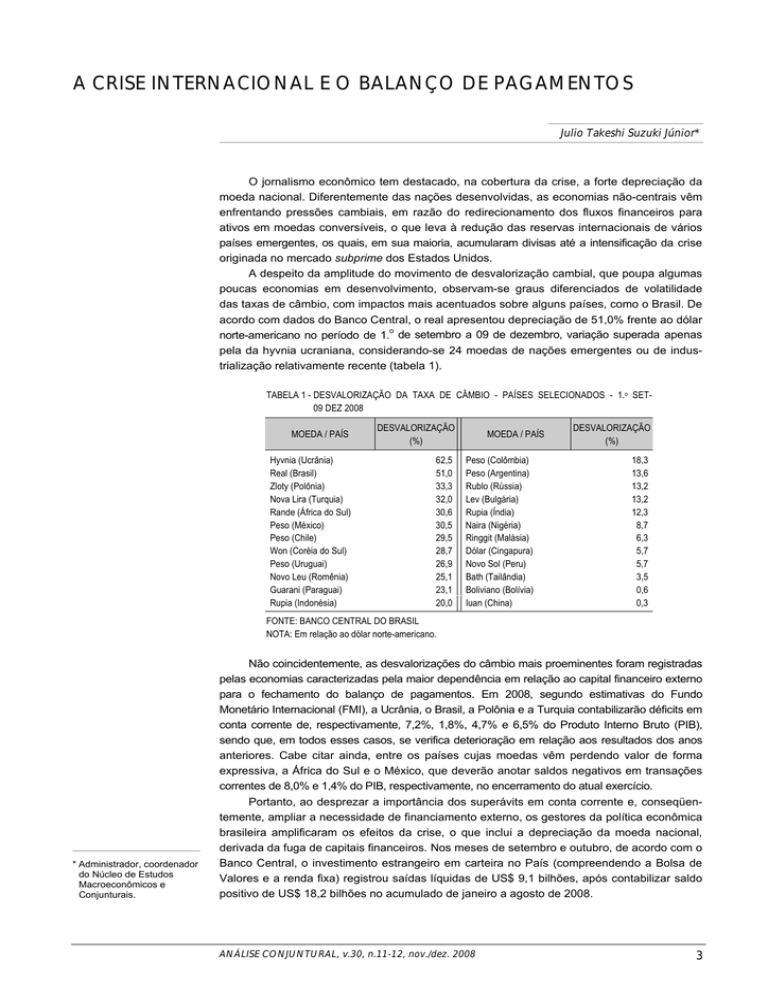

A despeito da amplitude do movimento de desvalorização cambial, que poupa algumas

poucas economias em desenvolvimento, observam-se graus diferenciados de volatilidade

das taxas de câmbio, com impactos mais acentuados sobre alguns países, como o Brasil. De

acordo com dados do Banco Central, o real apresentou depreciação de 51,0% frente ao dólar

o

norte-americano no período de 1. de setembro a 09 de dezembro, variação superada apenas

pela da hyvnia ucraniana, considerando-se 24 moedas de nações emergentes ou de industrialização relativamente recente (tabela 1).

TABELA 1 - DESVALORIZAÇÃO DA TAXA DE CÂMBIO - PAÍSES SELECIONADOS - 1.o SET09 DEZ 2008

MOEDA / PAÍS

DESVALORIZAÇÃO

(%)

Hyvnia (Ucrânia)

Real (Brasil)

Zloty (Polônia)

Nova Lira (Turquia)

Rande (África do Sul)

Peso (México)

Peso (Chile)

Won (Coréia do Sul)

Peso (Uruguai)

Novo Leu (Romênia)

Guarani (Paraguai)

Rupia (Indonésia)

62,5

51,0

33,3

32,0

30,6

30,5

29,5

28,7

26,9

25,1

23,1

20,0

MOEDA / PAÍS

Peso (Colômbia)

Peso (Argentina)

Rublo (Rússia)

Lev (Bulgária)

Rupia (Índia)

Naira (Nigéria)

Ringgit (Malásia)

Dólar (Cingapura)

Novo Sol (Peru)

Bath (Tailândia)

Boliviano (Bolívia)

Iuan (China)

DESVALORIZAÇÃO

(%)

18,3

13,6

13,2

13,2

12,3

8,7

6,3

5,7

5,7

3,5

0,6

0,3

FONTE: BANCO CENTRAL DO BRASIL

NOTA: Em relação ao dólar norte-americano.

* Administrador, coordenador

do Núcleo de Estudos

Macroeconômicos e

Conjunturais.

Não coincidentemente, as desvalorizações do câmbio mais proeminentes foram registradas

pelas economias caracterizadas pela maior dependência em relação ao capital financeiro externo

para o fechamento do balanço de pagamentos. Em 2008, segundo estimativas do Fundo

Monetário Internacional (FMI), a Ucrânia, o Brasil, a Polônia e a Turquia contabilizarão déficits em

conta corrente de, respectivamente, 7,2%, 1,8%, 4,7% e 6,5% do Produto Interno Bruto (PIB),

sendo que, em todos esses casos, se verifica deterioração em relação aos resultados dos anos

anteriores. Cabe citar ainda, entre os países cujas moedas vêm perdendo valor de forma

expressiva, a África do Sul e o México, que deverão anotar saldos negativos em transações

correntes de 8,0% e 1,4% do PIB, respectivamente, no encerramento do atual exercício.

Portanto, ao desprezar a importância dos superávits em conta corrente e, conseqüentemente, ampliar a necessidade de financiamento externo, os gestores da política econômica

brasileira amplificaram os efeitos da crise, o que inclui a depreciação da moeda nacional,

derivada da fuga de capitais financeiros. Nos meses de setembro e outubro, de acordo com o

Banco Central, o investimento estrangeiro em carteira no País (compreendendo a Bolsa de

Valores e a renda fixa) registrou saídas líquidas de US$ 9,1 bilhões, após contabilizar saldo

positivo de US$ 18,2 bilhões no acumulado de janeiro a agosto de 2008.

ANÁLISE CONJUNTURAL, v.30, n.11-12, nov./dez. 2008

3

As causas do overshooting do câmbio ficam ainda mais claras diante do perfil do balanço

de pagamentos. Em 2007, as aplicações estrangeiras em papéis de renda fixa e ações no

Brasil corresponderam a 3,7% do PIB, sendo preponderantes na captação de recursos externos,

o que eleva a vulnerabilidade da economia nacional às saídas de recursos financeiros.

A título de comparação, o saldo da balança comercial, em um período marcado pelos bons

preços das mercadorias exportadas, equivaleu a 3,0% do PIB brasileiro, abaixo, por conseguinte,

do patamar alcançado pelos investimentos em carteira, em uma condição oposta à dos países

atualmente menos suscetíveis aos choques cambiais, cujos resultados comerciais suplantam

os das contas financeiras (tabela 2).

TABELA 2 - BALANÇO DE PAGAMENTOS - PAÍSES SELECIONADOS - 2007

ITEM

Transações correntes

Balança comercial

Serviços e rendas

Transferências unilaterais correntes

Conta capital e financeira

Conta capital

Conta financeira

Investimento direto

Investimento em carteira

Outros investimentos

Erros e omissões

Resultado do balanço

PROPORÇÃO DO PIB (%)

Brasil

0,1

3,0

-3,2

0,3

6,8

0,1

6,7

2,1

3,7

0,9

-0,2

6,7

Argentina

2,7

5,1

-2,5

0,1

2,2

0,0

2,2

1,9

2,5

-2,3

0,1

5,0

Malásia

15,5

20,0

-2,0

-2,5

-5,8

0,0

-5,8

-1,4

2,9

-7,3

-2,6

7,1

China

11,3

9,6

0,5

1,2

2,2

0,1

2,1

3,7

0,6

-2,1

0,5

14,1

Tailândia

6,1

4,9

-0,4

1,6

-0,5

0,0

-0,5

3,2

-2,3

-1,4

1,4

7,0

Cingapura

24,3

30,5

-5,2

-1,0

-11,6

-0,2

-11,4

7,3

-10,3

-8,4

-0,7

12,0

FONTES: BCB, ADB, INDEC

Embora pareça contraditório diante da indesejável volatilidade do câmbio nos últimos

meses, uma solidez maior do balanço de pagamentos do País exigirá necessariamente a

manutenção da cotação do real em um nível que assegure competitividade e rentabilidade ao

setor exportador, incluindo segmentos voltados à produção de bens de alto conteúdo tecnológico,

com a implementação de medidas para evitar movimentos de sobrevalorização, como o

observado até o agravamento do quadro mundial. Nesse sentido, é importante colocar que a

dimensão da atual perda de valor da moeda nacional deriva, em razoável medida, das

restrições ao desempenho do comércio exterior impostas pela expressiva apreciação do

câmbio no período pré-crise, o que manteve elevada a dependência da Nação em relação

aos fluxos financeiros internacionais.

Em outras palavras, a opção pelo populismo cambial no passado recente, viabilizada

pelo cenário externo então favorável, contribuiu para o presente comportamento da cotação

do real. Em um exercício simples, com a exclusão do efeito da elevação dos preços em

dólares das mercadorias exportadas no período 2005-2007, as vendas externas nacionais

totalizariam US$ 115,3 bilhões no ano passado, muito abaixo dos US$ 160,6 bilhões efetivamente registrados. No caso das importações, a cifra atingiria US$ 93,8 bilhões, resultando

em um saldo comercial de apenas US$ 21,5 bilhões, valor significativamente inferior ao

realmente contabilizado em 2007 (US$ 40,0 bilhões), o que não deixa dúvida quanto às propícias

condições instauradas pelo aquecimento da demanda externa, possibilitando estratégias de

ganho do poder de compra pela via da rápida valorização cambial.

Em suma, processos de crescimento econômico amparados em poupanças externas,

principalmente em recursos financeiros, mostram-se mais uma vez não-duradouros, dada a

necessidade de permanência de um quadro internacional extremamente favorável, enquanto

modelos de desenvolvimento baseados em poupança interna, que exigem uma taxa de

câmbio competitiva, apresentam resultados mais efetivos em termos de expansão da renda,

conforme apontam as evidências empíricas. Obviamente, o crescimento da poupança interna,

com conseqüente redução da dependência em relação ao capital externo, requer também

outras ações de política econômica, como as de cunho fiscal, tanto para melhor esterilização

das reservas que venham a ser acumuladas quanto para maior participação do setor público

na renda não consumida.

4