Lições da Ásia - pré e pós crise

LUCIANO COUTINHO

Crescimento sustentado, ritmo acelerado de formação de capital, juros baixos

por longos períodos, formação de grandes empresas nacionais, participação

crescente nas exportações mundiais, estabilidade de preços e finanças

públicas sob controle. Essas trajetórias, combinadas virtuosamente,

descrevem o desempenho observado de algumas economias asiáticas nos anos 70,

80 e parte dos 90. Qual o segredo?

Em primeiro lugar, balanços de pagamentos com o exterior equilibrados, com

baixa ou nenhuma dependência do ingresso de capitais financeiros externos,

outorgando um grau elevado de autonomia na gestão das respectivas políticas

monetárias. Em segundo lugar, elevadas taxas de poupança doméstica e

déficits públicos reduzidos. Em conjunto, essas duas condições explicam a

capacidade de sustentar taxas de juros reduzidas por anos a fio. Por trás

dos balanços de pagamentos equilibrados, garantidos por um desempenho

exportador muito dinâmico, encontram(vam)-se taxas de câmbio subvalorizadas

ou, no mínimo, confortáveis (cuja administração requer um mínimo de controle

sobre os fluxos de capitais e sobre os mercados de câmbio).

O quadro acima descrito corresponde - segundo a avaliação mais recente do

próprio Banco Mundial - à experiência da China nos últimos 20 anos.

Corresponde também à experiência da Coréia do Sul (e de outras economias da

região) nos anos 70, 80 e início dos 90, até que a adoção de uma política de

paridade fixa com o dólar (na segunda metade da década) levou à

sobrevalorização da taxa de câmbio, à vulnerabilização do balanço de

pagamentos e à indulgência imprevidente para com crescentes empréstimos de

curto prazo, que, bruscamente revertidos no fim de 1997, arrastaram a

economia para uma amarga recessão no ano passado.

A Coréia, no entanto, parece ter aprendido a lição: realizou uma

impressionante reversão - de um déficit comercial de US$ 8,5 bilhões em 1997

para um superávit de US$ 39 bilhões em 1998. Suas reservas de divisas,

sólidas, saltaram de US$ 8,8 bilhões no fim de 1997 para US$ 52 bilhões em

dezembro do ano passado. O governo coreano pretende manter, doravante, um

superávit comercial expressivo, a ser obtido por uma política de

competitividade industrial em setores de alto valor agregado, intensivos em

conhecimento. Na China, que não se afastou do modelo virtuoso, o superávit

comercial chegou próximo a US$ 50 bilhões no ano passado, com um balanço de

pagamentos equilibrado.

Essa opção de política -de não depender dos capitais financeiros externos e

de apoiar-se em taxas elevadas de poupança doméstica (acima de 30% do PIB)não significa fechamento ou hostilidade vis-à-vis os investimentos

estrangeiros diretos. Ao contrário, os investidores de longo prazo afluem

com mais confiança, diante da solidez dos balanços de pagamentos e do

reduzido risco de câmbio.

O Brasil do Plano Real adotou uma política antípoda, de câmbio

sobrevalorizado e juros elevados, com alta vulnerabilidade do setor externo

e investimentos diretos estrangeiros atraídos em larga medida pela venda de

patrimônio preexistente (privatizações e "take overs" das empresas

nacionais). Descurou, também, do controle das contas públicas -o que,

combinado com juros altos, provocou uma avassaladora expansão da dívida

interna. Arrostando um alto risco de caotização da economia, o governo

rendeu-se à desvalorização da taxa de câmbio. A questão relevante, agora, é:

será que a lição asiática foi aprendida?

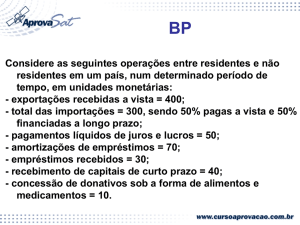

Uma avaliação do nosso balanço de pagamentos mostra um desafio difícil. Em

decorrência do elevado volume de passivos externos já acumulados (mais de

US$ 320 bilhões entre dívidas externas dos setores público e privado e o

estoque de ativos de propriedade estrangeiro no país), gera-se uma

substancial remessa de divisas para pagamentos de juros, lucros e outras

formas de remuneração. Para enfrentar essas necessidades (crescentes) de

dólares sem depender do ingresso maciço de novas dívidas e capitais, é

indispensável a geração persistente de superávits comerciais de escala

superior a 2% do PIB (e.g. mais de US$ 16 bilhões ao ano) ao longo dos

próximos anos.

Uma simulação (não confundir com projeção) do balanço de pagamentos

elaborada pela LCA Consultores mostra claramente que mesmo um desempenho

exportador muito positivo, de 7,5% a.a. nos próximos anos, não seria

suficiente para reduzir a vulnerabilidade. Note-se que as hipóteses da

simulação não são pessimistas -os investimentos estrangeiros diretos se

mantêm elevados mesmo após o atual ciclo de privatizações e as importações

não crescem muito acima do PIB. Para sustentar o desenvolvimento, as

exportações precisariam crescer a um ritmo igual ou superior a 10% a.a.. A

desvalorização real da taxa de câmbio ajudará bastante, mas não parece

suficiente para assegurar esse formidável desempenho sem o concurso de

políticas industrial, agrícola, de comércio exterior e tecnologia muito

firmes e bem articuladas. Há, além disso, o outro desafio simultâneo:

financiar o aumento dos investimentos com mais poupança doméstica. A lição

asiática -de que "capital se faz em casa"- exige uma nova política, a da

busca da sustentabilidade do desenvolvimento, que nada tem a ver com a opção

pelo aprofundamento das "reformas" neoliberais.