NOTAS ECONÔMICAS

Informativo da Confederação Nacional da Indústria

Ano 11 Número 2 12 de julho de 2010 www.cni.org.br

Regimes cambiais dos BRICs revelam diferentes

graus de intervenção no câmbio

▌▌

Brasil e Rússia operam regime de flutuação administrada, dadas as freqüentes

intervenções no câmbio

▌▌

A China opera regime de câmbio altamente administrado, ficando muito perto de

câmbio fixo

▌▌

A Índia é o único país dos BRICs que, mesmo com a crise, operou um regime

cambial com flutuação limpa

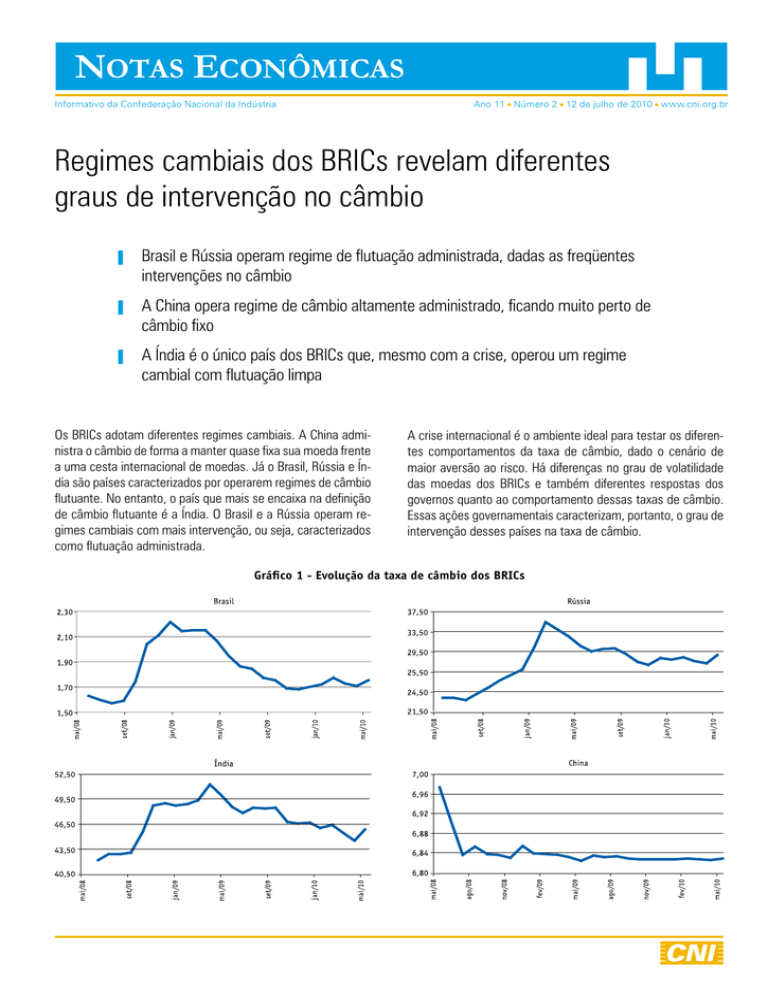

Os BRICs adotam diferentes regimes cambiais. A China administra o câmbio de forma a manter quase fixa sua moeda frente

a uma cesta internacional de moedas. Já o Brasil, Rússia e Índia são países caracterizados por operarem regimes de câmbio

flutuante. No entanto, o país que mais se encaixa na definição

de câmbio flutuante é a Índia. O Brasil e a Rússia operam regimes cambiais com mais intervenção, ou seja, caracterizados

como flutuação administrada.

A crise internacional é o ambiente ideal para testar os diferentes comportamentos da taxa de câmbio, dado o cenário de

maior aversão ao risco. Há diferenças no grau de volatilidade

das moedas dos BRICs e também diferentes respostas dos

governos quanto ao comportamento dessas taxas de câmbio.

Essas ações governamentais caracterizam, portanto, o grau de

intervenção desses países na taxa de câmbio.

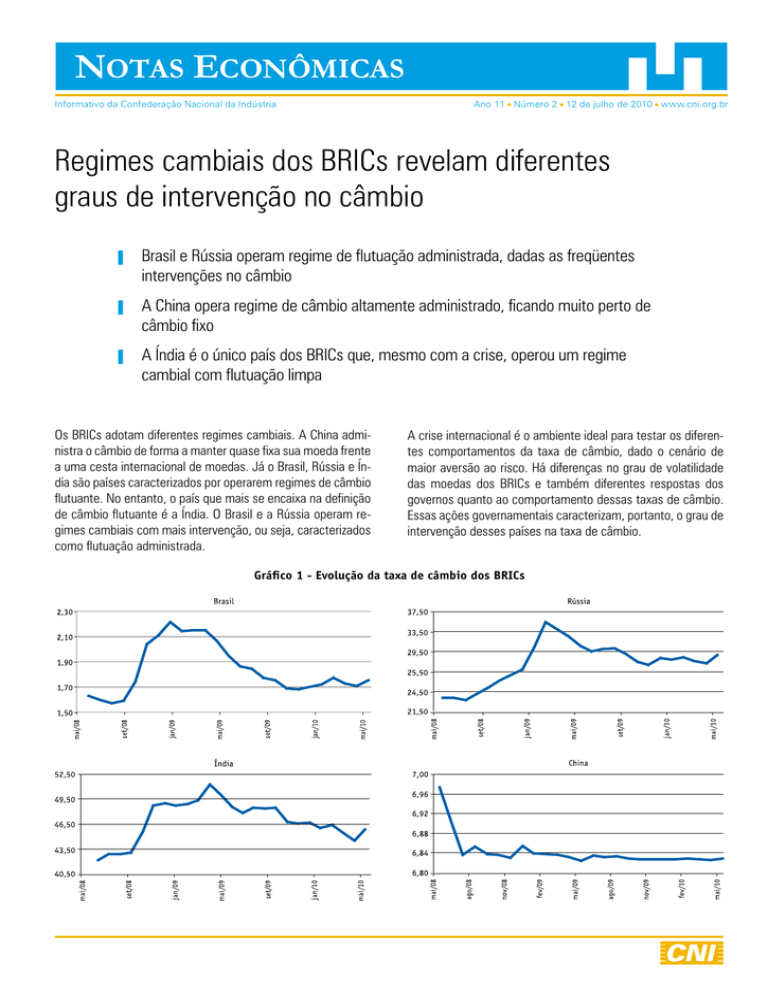

Gráfico 1 - Evolução da taxa de câmbio dos BRICs

Ano 11, n.1, 12 de maio de 2010

Evolução das taxas de câmbio

643 bilhões nesses 24 meses, o que representa quase três vezes

o estoque total das reservas internacionais do Brasil. Na China

há mais regulação no mercado de câmbio do que nos demais

BRICs. Essa regulação, aliada ao alto fluxo de entrada de dólares

na economia – via investimento estrangeiro direto e exportações

–, torna viável a manipulação da taxa de câmbio chinesa.

Apesar das diferenças de patamar e de intensidade nas flutuações das taxas de câmbio dos BRICs, dos três países em que há

regime de câmbio flutuante, em dois – Brasil e Rússia – houve

valorização da moeda doméstica perante o dólar até meados de

2008, quando um movimento de desvalorização tomou forma e

manteve-se até o início de 2009. Após esse período, as taxas de

câmbio do Brasil, Rússia e Índia voltaram a registrar valorização.

Na China, onde o regime de câmbio é administrado, há tendência de lenta valorização do câmbio até julho de 2008, quando

o yuan passou a ficar praticamente inalterado. Cabe mencionar

que mesmo com a eclosão da crise internacional, o yuan não

sofreu qualquer alteração significativa em sua cotação, dada a

política chinesa de forte compra de dólares.

De maneira oposta as reservas internacionais da Rússia caíram de US$ 541 bilhões para US$ 456 bilhões e as reservas

da Índia recuaram de US$ 304 bilhões para US$ 249 bilhões

no mesmo período.

Ao comparar a variação da taxa de câmbio entre maio de 2008

(antes da eclosão da crise) e maio de 2010, as diferenças são

relevantes de país para país. No Brasil, na Rússia e na Índia,

há desvalorização, em diferentes intensidades, da moeda doméstica: a rúpia desvalorizou 8,8%; o real desvalorizou 9,2%; e

o rublo desvalorizou 28,7%. Já a moeda chinesa registrou uma

valorização de 2,1% no mesmo período, destoando do padrão

dos demais BRICs.

Fonte: Bloomberg. Cálculo: CNI

Os níveis de turbulência dos mercados

cambiais dos BRICs

Para melhor comparar a evolução dos mercados de câmbio

dos BRICs – e, portanto analisar o comportamento de cada

moeda com a crise – foi construído um índice de turbulência

do mercado de câmbio como função da variação das reservas no tempo, da variação da taxa de câmbio e da base monetária. Quanto maior esse indicador, maior será o nível de

turbulência na taxa de câmbio de um país.

O índice de turbulência da taxa de câmbio foi calculado pela

seguinte equação:

Fonte: Bloomberg. Cálculo: CNI

Evolução das reservas internacionais

Onde:

As reservas internacionais dos BRICs representam 41% do total

das reservas mundiais. O indicador de reservas internacionais de

cada país registrou diferentes variações nos últimos dois anos,

ou seja, entre maio de 2008 e maio de 2010. Enquanto no Brasil

e na China as reservas internacionais aumentaram, na Rússia e

na Índia o oposto ocorreu. As reservas do Brasil cresceram de

US$ 198 bilhões para US$ 250 bilhões e as reservas da China

cresceram de US$ 1,8 trilhão para US$ 2,4 trilhões. Dada a política de câmbio fixo, a China aumentou suas reservas em US$

= Variação absoluta das reservas internacionais entre o

mês t e mês t-1

= Variação percentual da taxa de câmbio entre o mês

t e mês t-1

= Nível da base monetária (M1) no mês t-1

2

Ano 11, n.1, 12 de maio de 2010

Fonte: Bloomberg. Cálculo: CNI

Os diferentes graus de intervenção no

câmbio dos BRICs

O mercado de câmbio que apresentou a maior turbulência com

a crise foi o da Rússia. O índice de turbulência da taxa de câmbio

russa cresceu a partir de agosto de 2008 e variou em alto patamar

até início de 2009, quando registrou recuo. Mesmo com a queda,

o indicador se manteve, na maioria do tempo, acima dos demais

indicadores dos BRICs. A média do indicador de turbulência do

câmbio da Rússia foi de 0,150 ponto entre maio de 2008 e maio de

2010, ficando acima da média dos demais indicadores dos BRICs.

Para comparar os diferentes graus de intervenção do câmbio

entre os BRICs, também foi construído um índice de intervenção utilizando as mesmas variáveis empregadas no índice de

turbulência. O índice varia entre 0 (flutuação livre) e 1 (câmbio

fixo). O índice de intervenção do câmbio é descrito pela seguinte equação:

A moeda brasileira foi a que registrou o segundo maior impacto

da crise. O indicador de turbulência cambial iniciou o crescimento também em agosto de 2008, mas recuou em outubro

do mesmo ano, se mantendo em níveis mais baixos. Com isso,

o indicador médio de turbulência cambial do Brasil ficou em

0,074 ponto – o segundo maior entre os BRICs.

O yuan registrou valorização gradual nos últimos anos, mas de forma muito lenta. Com uma política de crescimento econômico impulsionado pelas exportações, a China intervém maciçamente no

mercado cambial deixando o yuan artificialmente desvalorizado.

No caso da China e da Índia, os respectivos indicadores de turbulência cambial ficaram sensivelmente abaixo dos indicadores

do Brasil e da Rússia. O indicador da Índia registrou elevação

também a partir de agosto de 2008, como no Brasil e na Rússia.

Entretanto, ao contrário do que ocorreu naqueles dois países, o

indicador de turbulência do câmbio indiano cresceu pouco e logo

voltou a recuar, de forma a evoluir em níveis muito inferiores

novamente. A média do indicador de turbulência do mercado de

câmbio Indiano foi de 0,020 ponto entre maio de 2008 e maio

de 2010. O indicador chinês foi o dos BRICs que menos sofreu

elevações ao longo dos dois últimos anos, apesar de registrar

média muito próxima a do indicador indiano (0,018 ponto).

A forte intervenção da taxa de câmbio chinesa está se dando

à custa de expressivas compras de dólares pelo Banco Central chinês. Como resultado dessa política, as reservas internacionais da China são as maiores do mundo e representam,

praticamente, 1/3 da reservas mundial.

Apesar do índice de intervenção do câmbio da Rússia ser

maior do que o da China até setembro de 2008, o índice chinês

mantém-se sempre mais elevado no período posterior. Nesse

sentido, a China aparece como o país com o maior grau de

intervenção no câmbio entre os BRICs. A média do indicador

de intervenção no câmbio chinês é de 0,886 ponto nos últimos

24 meses, o que indica que a China opera um regime de câmbio altamente administrado, muito próximo ao câmbio fixo. No

período posterior a maio de 2009 o indicador chinês ficou ainda

mais próximo de 1.

O fato de o mercado de câmbio chinês registrar a maior estabilidade (menor grau de turbulência) entre os BRICs não surpreende, dada a política de câmbio fixo daquele país. O que chama

a atenção é o fato de a Índia conduzir um câmbio flutuante – o

oposto do câmbio chinês – e registrar estabilidade similar ao

do mercado de câmbio da China.

3

Ano 11, n.1, 12 de maio de 2010

Fonte: Bloomberg. Cálculo: CNI

Após sucessivas reivindicações dos Estados Unidos e outros

países industrializados sobre a manutenção de um regime

de câmbio desvalorizado, a China permitiu um movimento de

valorização de sua moeda. No entanto, esse movimento é

muito reduzido e ainda causa dúvidas quanto à sua real tendência no médio prazo. Em outros termos, ainda é cedo para

acreditar que a China deixou para trás a política de manutenção da taxa de câmbio desvalorizada.

A intervenção cambial foi sendo reduzida e, paralelamente, o

real iniciou uma trajetória de desvalorização com o contágio da

crise internacional. Quando a taxa de câmbio atingiu o patamar

de R$ 2,40 o governo brasileiro voltou a intervir com mais intensidade no câmbio, de modo que o indicador de intervenção

passou de 0,30 ponto em dezembro de 2008 para 0,82 ponto

em março de 2009. O índice médio de intervenção do câmbio

brasileiro nos últimos 24 meses é de 0,514 ponto.

A Índia é o país que opera um regime cambial de forma mais

livre entre os BRICs. Entre julho e setembro de 2008, o país registrou intervenção no câmbio de forma a destoar do restante

do período aqui analisado. Após esse período, a intervenção no

câmbio indiano é praticamente nula, com o índice de intervenção ficando muito próximo de zero. Mesmo com a rúpia mantendo a trajetória de desvalorização, a Índia não interveio no

câmbio, deixando-o flutuar livremente. Após março de 2009, a

rúpia voltou a registrar valorização perante o dólar e o governo

indiano manteve sua política de câmbio flutuante. A média do

índice de intervenção do câmbio indiano nos últimos 24 meses

é de apenas 0,048 ponto.

Nos últimos meses a intervenção do mercado cambial brasileiro ocorreu tanto para impedir movimentos de valorização

quanto de desvalorização excessiva, não tendo como alvo

uma taxa de câmbio específica.

A moeda russa estava delineando uma trajetória lenta de

valorização nos anos anteriores e, como o ocorrido no Brasil, interrompeu esse movimento em agosto de 2008 com a

eclosão da crise. Dada a menor intervenção governamental

no mercado de câmbio da Rússia, o índice de intervenção

no câmbio daquele país que estava em 0,95 ponto em julho

de 2008, passou a recuar e intensificou a queda quando

o rublo passou a perder valor perante o dólar (a partir de

fevereiro de 2009).

O Brasil e a Rússia são países que promovem flutuação administrada do câmbio, de forma a não deixarem o câmbio

flutuar livremente, como na Índia, e não utilizarem câmbio

fixo, como na China.

A re-valorização do rublo deu início em março de 2009 e,

devido à persistência desse movimento desde então, o governo russo voltou a intervir mais no mercado de câmbio:

o índice de intervenção passou de 0,42 ponto em abril de

2009 para 0,80 ponto em março de 2010. O índice médio

de intervenção do câmbio russo nos últimos 24 meses é de

0,708 ponto.

Antes da eclosão da crise, a moeda brasileira estava em trajetória de valorização. Nesse período, o Banco Central intervinha mais no câmbio, justamente para amenizar a trajetória

de ganho de valor da moeda doméstica. Em maio de 2008 o

índice de intervenção no câmbio estava em 0,498 ponto.

4

Ano 11, n.1, 12 de maio de 2010

Anexo I

NOTAS ECONÔMICAS | Publicação da Confederação Nacional da Indústria - CNI | Unidade de Política Econômica - PEC | Gerente-executivo: Flávio Castelo

Branco | Equipe técnica: Marcelo de Ávila | Informações Técnicas: (61) 3317-9468 | Supervisão gráfica: Núcleo de Editoração | Normalização bibliográfica:

Área Compartilhada de Informação e Documentação - Acind | Assinaturas: Serviço de Atendimento ao Cliente - SAC: (61) 3317-9989 [email protected] | SBN

Quadra 01 Bloco C Ed. Roberto Simonsen Brasília, DF - CEP: 70040-903 www.cni.org.br | Autorizada a reprodução desde que citada a fonte.

5