Finanças Empresariais

Capítulo 4 – Critérios de avaliação de projetos de investimento

Independentemente da dimensão da empresa (micro, pequena, média ou grande), as decisões de investimento

devem ser baseadas em critérios validados pela teoria financeira. Um projeto de investimento pode ser tão

simplesmente a substituição de uma máquina até à implementação de uma nova linha de produção ou abertura de

uma sucursal numa nova cidade ou país. Um projeto de investimento deve ser avaliado através da estimação de

fluxos de caixa futuros originados pela sua implementação, isto é, fluxos de caixa incrementais. O objetivo da

aplicação dos vários critérios de avaliação deve ser sempre o mesmo: selecionar o(s) projeto(s) que

gere(m) maior valor para a empresa.

Introdução - Decisões de consumo versus decisões de investimento

Na linguagem económico-financeira decisões de consumo não originam mais nenhum proveito económico e

financeiro no futuro além da satisfação atual de alguma necessidade sentida pelo indivíduo. Já as decisões de

investimento potenciam um aumento de rendimento disponível no futuro e aumentam o consumo no futuro.

Quando se decide antecipar o consumo e pagá-lo no futuro, o indivíduo recorre aos mercados financeiros para

obter o financiamento que lhe permita antecipar o consumo, e essa decisão é possível devido à transferência de

fundos monetários entre quem decide investir no presente para consumir no futuro e quem decide consumir no

momento atual e pagar esse consumo no futuro. Exemplo deste fenómeno é o investimento em depósitos

bancários a prazo por parte de quem decide investir no momento atual e o pedido de financiamento bancário por

quem quer consumir no presente.

Investir hoje aumenta e potencia o consumo no futuro. Quem antecipa o consumo para o momento atual pagará

mais no futuro. A variável que influencia um maior ou menor “apetite” pelo investimento/consumo é a taxa de

juro. Um aumento nas taxas de juro significa um aumento do “preço” do dinheiro que traduz um aumento no

investimento e diminuição do consumo. Já a diminuição das taxas de juro significa diminuição do “preço” do

dinheiro que traduz uma diminuição no investimento e maior consumo.

4.1 O porquê de utilizar o valor atual líquido (VAL)

Tal como referido no Capítulo 3, o VAL é o valor da oportunidade de investimento líquida do seu custo inicial.

Quando se pretende avaliar projetos de investimento no seio de uma empresa em plena laboração, o método

financeiro mais correto para o fazer é basear essa avaliação na estimação dos fluxos de caixa futuros originados

por esse projeto de investimento, ou de uma forma mais simples, o fluxo monetário que efetivamente esse

investimento conseguirá gerar no futuro. Como esses fluxos de caixa serão obtidos para diferentes momentos

temporais existe a necessidade de atualizá-los para o momento presente, sob pena de não conseguirmos saber

qual o verdadeiro valor obtido, pois só conseguimos “ler” valores no momento atual devido ao

facto do dinheiro ganhar/perder valor no tempo. Como qualquer investimento tem um custo inicial, o VAL é o valor

atual de uma série de fluxos de caixa futuros, ao qual é deduzido esse custo inicial.

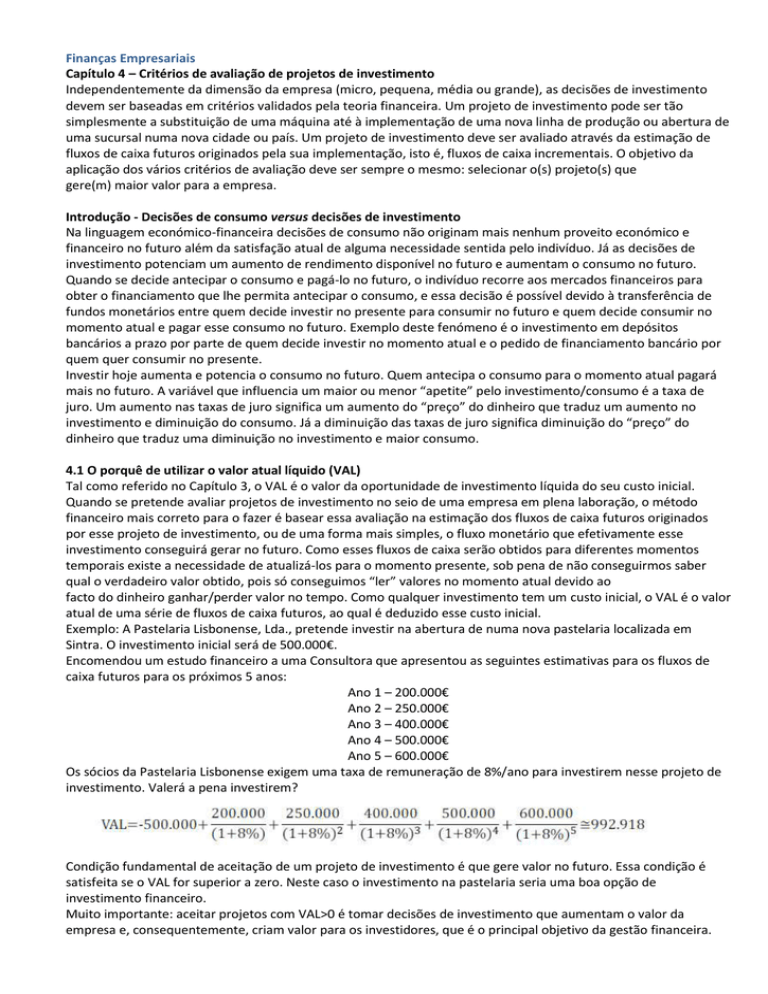

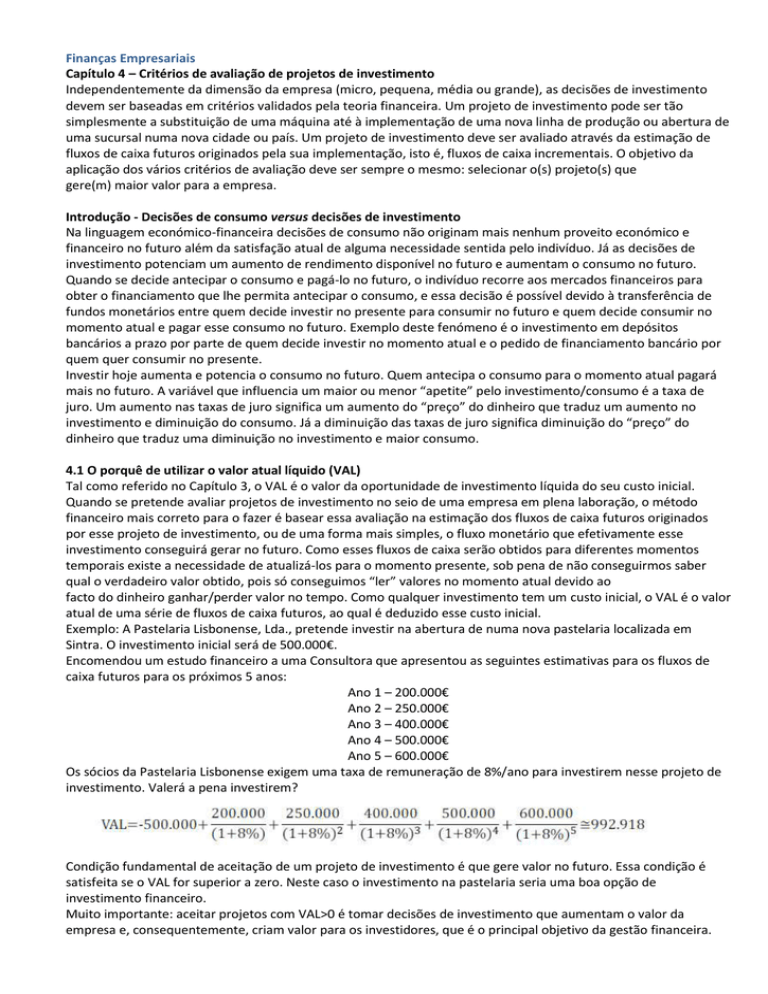

Exemplo: A Pastelaria Lisbonense, Lda., pretende investir na abertura de numa nova pastelaria localizada em

Sintra. O investimento inicial será de 500.000€.

Encomendou um estudo financeiro a uma Consultora que apresentou as seguintes estimativas para os fluxos de

caixa futuros para os próximos 5 anos:

Ano 1 – 200.000€

Ano 2 – 250.000€

Ano 3 – 400.000€

Ano 4 – 500.000€

Ano 5 – 600.000€

Os sócios da Pastelaria Lisbonense exigem uma taxa de remuneração de 8%/ano para investirem nesse projeto de

investimento. Valerá a pena investirem?

Condição fundamental de aceitação de um projeto de investimento é que gere valor no futuro. Essa condição é

satisfeita se o VAL for superior a zero. Neste caso o investimento na pastelaria seria uma boa opção de

investimento financeiro.

Muito importante: aceitar projetos com VAL>0 é tomar decisões de investimento que aumentam o valor da

empresa e, consequentemente, criam valor para os investidores, que é o principal objetivo da gestão financeira.

O VAL é um critério válido e muito importante no ranking dos critérios de avaliação de investimentos porque

respeita os seguintes parâmetros: baseia o seu método de avaliação em fluxos de caixa que efetivamente

representam dinheiro que o investimento irá gerar; utiliza todos os fluxos de caixa gerados pelo investimento;

atualiza esses fluxos de caixa ao momento em que ocorrem tendo em conta o valor do dinheiro no tempo; ajusta

esses valores ao risco utilizando para o efeito uma taxa de desconto apropriada.

A condição de aceitação está (teoricamente) bem definida: projetos de investimento com VAL>0. Na seleção de

múltiplos projetos, a opção deverá recair sobre o projeto que apresente maior VAL.

4.2 O critério do Payback

Prazo de recuperação de capital, isto é, o número de anos de recuperação do investimento inicial. Este critério

apresenta duas abordagens distintas, sendo uma delas o Payback “simples”, que é a contagem dos fluxos de caixa

até ser atingido o valor do investimento inicial (a outra abordagem será explicitada no ponto 4.3).

Exemplo: Considere um projeto com um investimento inicial de 100.000€. Os fluxos de caixa estimados são,

respetivamente, para os primeiros três anos: 60.000€, 40.000€ e 10.000€.

Figura 1 – Fluxos de caixa do exemplo acima descrito

Como podemos verificar pela análise da figura 1 acima, tendo como critério o payback o investimento está pago ao

fim de dois anos. Mas a teoria financeira invalida decisões que não levem em conta o valor do dinheiro no tempo.

Essa é uma das limitações deste critério. Por outro lado, é um critério fácil de transmitir pelo emitente e

fácil de entender pelo recetor, o que constitui uma das suas maiores vantagens de utilização. Mas as desvantagens

que este critério apresenta tendem a pesar muito mais do que a grande vantagem apresentada. Essas

desvantagens são as seguintes: como já referido não leva em conta o valor do dinheiro no tempo; a condição de

aceitação não está validada na teoria financeira, fica dependente do critério arbitrário da gestão. Neste caso, e

recuperando o exemplo anterior, a gestão pode definir como payback o período de dois anos, então aceitará todos

os projetos de investimento que apresentem um payback igual ou inferior a dois anos e rejeita todos os outros

projetos que apresentem um payback superior a dois anos. Este procedimento gera vários problemas, tais como:

rejeitar projetos de longo prazo; rejeitar projetos que apresentem maiores fluxos de caixa nos anos finais do

investimento; e a maior de todas as limitações, podem ser aceites projetos com VAL negativo dado não existir

relação direta entre o VAL e o payback. Todos os constrangimentos inerentes a este critério abriram caminho a

uma abordagem mais rigorosa do critério payback, designada por payback atualizado.

4.3 O critério do Payback atualizado

A definição deste critério é a seguinte: prazo de recuperação de capital, utilizando para o efeito fluxos de caixa

atualizados (ajustados ao timing e ao risco). Recuperando o exemplo apresentado no ponto 4.2: considere um

projeto com um investimento inicial de 100.000€. Os fluxos de caixa estimados são, respetivamente, para os

primeiros três anos: 60.000€, 40.000€ e 10.000€. Assumindo uma taxa de desconto de 10%, qual o payback

atualizado?

Payback atualizado é a forma de determinação do payback atualizado que se baseia no seguinte método:

a. Atualizar cada fluxo de caixa ao momento em que este ocorre

b. Subtrair cada fluxo de caixa ao investimento inicial

Neste momento estão descontados os 3 fluxos de caixa, mas o resultado não é superior a zero. Isto significa que

são necessários mais de 3 anos para recuperar o investimento (como o VAL é negativo, o payback atualizado é

sempre superior ao número anos do projeto de investimento). No entanto, este exemplo é útil para se

compreender o método de cálculo de uma fração de tempo.

Analisando este exemplo concluímos que, sob o critério do payback “simples”, este projeto seria aceite porque

apresenta um prazo de recuperação de capital de 2 anos, mas procedendo à atualização dos fluxos de caixa

verificamos que este seria um mau investimento porque viola a condição de aceitação do VAL (VAL<0). Quando o

VAL<0 o payback atualizado é superior ao número de períodos do investimento e quando o VAL>0, o payback

atualizado é inferior ao número de períodos do investimento.

Embora este critério sofra do mesmo mal que o payback “simples” dado que a condição de aceitação é arbitrária e

fica a cargo da gestão definir um número mínimo de períodos para aceitação do investimento, há uma condição

lógica que deve ser respeitada e que emerge da própria definição de payback: aceitar o projeto se o prazo

de payback atualizado for inferior à vida útil do projeto.

4.4 A taxa média de rendibilidade contabilística (TMRC)

Este critério relaciona os resultados líquidos da empresa com o custo do investimento. Exemplo: a empresa X está

indecisa se deve investir ou não numa nova loja cujo investimento inicial é de 500.000€. Este projeto terá a

duração de 3 anos. Com base nos resultados previsionais calcule a TMRC.

O processo de contabilização das depreciações é o seguinte:

· No ano 0 o valor do investimento é de 500.000;

· No ano 1 o valor do investimento é de 500.000 – 166.667=333.333;

· No ano 2 o valor do investimento é de 333.333 – 166.667=166.667;

· No ano 3 o valor do investimento é de 166.667 – 166.667=0, o investimento inicial encontra-se totalmente

depreciado.

A aceitação deste projeto dependerá de critérios arbitrários, isto é, critérios definidos pela gestão. Se a gestão

definir como condição só aceitar projetos com uma TMRC superior a 37% o projeto será aceite; se definir como

condição de aceitação só aceitar projetos com TMRC superior a (por exemplo) 38%, rejeitará o projeto.

Este critério de avaliação falha pela falta de rigor e clarificação na definição das condições de aceitação, sendo

baseado em critérios arbitrários.

A grande vantagem deste critério é a facilidade de aceder a informação contabilística e a sua fácil perceção. Mas

este critério apresenta muitas desvantagens, tais como: ignora o valor do dinheiro no tempo, é baseado em

critérios de aceitação arbitrários e em informação contabilística que se caracteriza como sendo facilmente

manipulável. Dadas estas limitações, não se recomenda a utilização isolada deste critério.

4.5 A taxa interna de rendibilidade (TIR)

É um dos mais importantes e populares critérios de avaliação e seleção de projetos de investimento e representa a

taxa de rendibilidade máxima de um projeto: é a taxa que iguala o VAL a zero. Se a taxa de desconto é o retorno

exigido pelos investidores do projeto, a TIR é a taxa que expressa a rendibilidade total derivada da

implementação de um determinado projeto. Exemplo: estima-se que o projeto de investimento A apresente os

seguintes fluxos de caixa futuros:

Pela análise decorrente do gráfico 1 verificamos que quando o VAL=0 < TIR=65%.

Dado o grau de complexidade matemática que a equação pode atingir, recomenda-se que a sua resolução seja

efetuada recorrendo a uma máquina de calcular ou folha de cálculo (ex. Excel), utilizando para o efeito uma função

específica. Para cálculos manuais o método de resolução é por interpolação linear, isto é, por tentativas de

aproximação ao valor mais correto (método tentativa/erro).

A TIR só tem significado económico quando o projeto apresenta uma única taxa de rendibilidade interna,

independentemente do número de anos do projeto. Isto porque um dos pressupostos de cálculo da TIR é que

todos os anos os fluxos de caixa são reinvestidos à mesma taxa da TIR.

A condição de aceitação projetos de investimento é: TIR>r, TIR deve ser superior à taxa de desconto dos fluxos de

caixa (taxa exigida pelos investidores). O objetivo é que o projeto de investimento gere uma rendibilidade superior

ao custo de financiamento que a empresa suporta com a sua implementação. Quando o VAL>0 e a TIR>r, logo o

projeto gerou mais inflows do que outflows. Gerou fundos suficientes para “pagar” os custos decorrentes do ciclo

produtivo, para “pagar” a quem investiu no projeto (refletido na taxa de desconto dos fluxos de caixa) e ainda

gerou excedente.

Entre múltiplos projetos de investimento, deverá ser selecionado o que apresente

maior TIR.

A TIR apresenta como vantagens o rigor na condição de aceitação e a facilidade de entender, interpretar e

transmitir. Por outro lado, apresenta também alguns problemas ou desvantagens que exigem cuidados específicos,

tais como: i) não faz distinção entre projetos de investimento e projetos de financiamento; ii) um projeto pode não

apresentar uma TIR ou pode existir uma multiplicidade de TIRs, principalmente em projetos de investimento

mutuamente exclusivos.

4.6 Problemas com a utilização da TIR

O capítulo 4 tem dois objetivos: introduzir e explicar os critérios de avaliação de projetos de investimento e, por

conseguinte, a sua aplicação direta na avaliação e seleção de projetos. Posto isto, para melhor se entender a

origem dos problemas originados pela utilização da TIR, há que distinguir entre dois tipos de projetos de

investimento: - Projetos de investimento mutuamente exclusivos: por exemplo, quando uma empresa deseja

substituir uma máquina ou investir numa nova linha de produção (para produzir um produto diferente do portfolio

de produtos que já fabrica) não vai desejar adquirir duas ou três máquinas para substituir uma única máquina se

não tem estrutura produtiva para isso ou adquirir duas ou três linhas de produção se uma linha

produtiva é suficiente, logo a decisão de aceitação de um investimento implica a rejeição de outros investimentos

concorrentes. Será selecionado o investimento que preencher as condições de aceitação e que se encontrar mais

bem posicionado no ranking dos critérios de avaliação pré-definidos pela gestão. A gestão pode optar por

um dos projetos, rejeitá-los a todos, mas nunca aceitar mais do que um projeto;

- Projetos de investimento independentes: por exemplo, uma empresa pretende adquirir um novo software de

gestão e uma nova viatura para distribuição. Este tipo de projetos são independentes, isto é, a aceitação ou

rejeição de um deles não implica a aceitação ou rejeição do outro, não são concorrentes entre si. A empresa

poderá aceitar ou rejeitar todos os projetos.

Projetos de investimento versus financiamento

Até à data falamos somente de projetos de investimento. Esse tipo de projetos exige um investimento inicial, isto

é, um fluxo de caixa no momento zero que é negativo e a estimação de fluxos de caixa futuros positivos originados

por esse investimento. Mas existem também projetos de endividamento. Isso é frequente quando se avalia a

decisão de recorrer a um endividamento (empréstimo) no caso de se pretender adquirir um ativo financiado por

essa via.

Projetos de investimento

Exemplo típico de um projeto de investimento:

O primeiro fluxo de caixa é negativo (corresponde ao investimento) e os fluxos de caixa seguintes (originados pelo

investimento) são positivos. Pensemos no exemplo da compra de uma máquina para produzir bolas de ténis. A

compra da máquina é o primeiro fluxo de caixa que é negativo. A máquina irá produzir bolas que serão

vendidas, assim os fluxos de caixa seguintes refletem essas vendas deduzidas de todos os custos de produção e

impostos.

Assumindo uma taxa de 10%, o projeto Alpha apresenta VAL=91 e TIR=36%. O gráfico 2 representa a relação entre

o VAL, TIR e taxa de desconto.

Como podemos observar no gráfico 2, quando TIR>r o VAL é positivo, quando TIR<r o VAL é negativo. Para que a

condição de aceitação do critério da TIR se verifique, o projeto só deverá ser aceite quando TIR>r.

Projetos de financiamento - Exemplo típico de um projeto de endividamento:

O primeiro fluxo de caixa é positivo (corresponde ao recebimento do empréstimo concedido) e os fluxos de caixa

seguintes são negativos porque traduzem o pagamento desse empréstimo. Analisemos novamente o exemplo

anterior da compra da máquina para produzir bolas de ténis. A empresa decidiu recorrer a um empréstimo

para adquirir a máquina. O primeiro fluxo de caixa é positivo porque corresponde ao recebimento desse

empréstimo (concedido por uma Instituição Bancária à empresa). A empresa terá que pagar esse empréstimo, irá

efetuar o pagamento em prestações que correspondem aos fluxos de caixa seguintes. O que a empresa pretende

analisar é se a rendibilidade do projeto é superior à taxa de juro que suportará por ter recorrido ao

empréstimo.

Assumindo uma taxa de 10%, o projeto B apresenta VAL de:

E apresenta uma TIR=65%.

Em contexto de análise de projetos de financiamento, a TIR assume outro papel, logo a condição de aceitação sob

o critério da TIR de projetos de investimento é: TIR<r. Esta condição é observada no gráfico 3 acima: a empresa só

aceitará o projeto quando a TIR<r e rejeitará quando TIR>r.

Problemas com o critério da TIR: O problema das TIRs múltiplas

O problema surge quando os fluxos de caixa apresentam mais do que uma mudança de sinal, nesse caso existirão

tantas TIRs quantas as mudanças de sinal entre os fluxos de caixa. Como foi explicado no ponto 4.5, a TIR só tem

significado económico quando for única. Para melhor se perceber este problema analisemos o

seguinte exemplo. O projeto A apresenta os seguintes fluxos de caixa:

Entre o primeiro e o segundo fluxo de caixa acontece uma mudança de sinal: o primeiro fluxo de caixa é negativo e

o fluxo de caixa no momento 1 é positivo; entre o fluxo de caixa no momento 2 e o fluxo de caixa no momento 3

acontece outra mudança de sinal. Neste exemplo temos 2mudanças de sinal, logo temos TIRs.

Como podemos verificar no gráfico este investimento apresenta duas TIRs, o que não tem significado económico.

Se o problema não tivesse solução, a empresa deveria aceitar o projeto no intervalo [Tir>0;TIR<100%], como é

percetível no gráfico abaixo.

Quando este problema acontece a solução para ultrapassar esta limitação é adotar o critério designado por TIR

Ajustada. Este critério é estimado em 2paSSOS.

1.º Passo: calcular o Valor Futuro (VF) dos fluxos de caixa ajustados a cada omento) a uma dada taxa de

reinvestimento. Por simplificação de cálculo podemos assumir que a taxa de reinvestimento coincide com a taxa de

desconto:

2.º Passo: consiste em atualizar o VF à TIR ajustada AL Ajustado. Este procedimento origina o VAL ajustado

(abordagem que não iremos desenvolver) e a TIR ajustada. Como a nossa incógnita é a TIR Ajustada, resolveremos

a equação em sua função:

Investimentos mutuamente exclusivos: O problema da escala

A TIR é uma medida relativa, isto é, é uma taxa, uma percentagem sobre um determinado valor absoluto.

Aqui se coloca a velha questão: é melhor uma rentabilidade de 100% sobre o investimento de 1€ ou uma

rentabilidade de 10 sobre um investimento de 1000e? è4 evidente no 1º investimento o retorno é de 2€ e no

segundo é de 1100€. Analisemos o seguinte exemplo:

A e B são dois projetos mutuamente exclusivos. A TIR do projeto A é substancialmente superior à do projeto B, mas

o VAL do projeto B é superior ao VAL do projeto A. Também o investimento inicial de ambos os projetos é

substancialmente diferente o que contribui para essa disparidade. Neste caso como são projetos mutuamente

exclusivos, o critério a seguir deverá ser o VAL.

Quando dúvidas restam neste tipo de situações podemos sempre recorrer ao cálculo da TIR incremental. Tir

incremental refere-se ao valor da TIR que está para além da taxa de desconto.

Assumindo uma taxa de desconto de 10%, o layout do procedimento seria o seguinte:

Como são projetos de investimento mutuamente exclusivos, se a TIR incremental do projeto B fosse inferior à taxa

de desconto, a opção recairia sobre o projeto A.

Como a TIR incremental do projeto B é superior à taxa de desconto (r=10%), logo a opção de investimento deverá

recair sobre o projeto B.

Investimentos mutuamente exclusivos: O problema do timing

O critério número um em contexto de avaliação de investimentos é o VAL porque a sua estimação é baseada em

fluxos de caixa futuros esperados, atualizados para o momento presente tendo em conta o momento em que

ocorrem e o risco subjacente. O maior problema é que num processo de atualização quanto maior a taxa

menor o valor atual e os últimos fluxos de caixa são os mais penalizados. Observemos o exemplo abaixo.

Estamos perante fluxos de caixa esperados de dois projetos mutuamente exclusivos. O investimento inicial é igual,

só o fluxo de caixa mais elevado difere: no projeto A acontece no período 3 e no projeto B acontece no período 1.

Análise do VAL: até atingir até atingir a taxa de desconto de 10% a melhor opção seria o projeto A mas quando a

taxa é de 15% a melhor opção será o projeto B. Como são projetos mutuamente exclusivos devemos ser

minuciosos na análise da TIR, uma vez que o critério de seleção, neste tipo de projeto deve ser o VAL (devido ao

problema de relatividade que a TIR apresenta). Outra possibilidade é determinar a TIR que corresponde ao ponto

exato onde os projetos se intersetam. O quadro 1 abaixo

demonstra a forma de cálculo para determinar o ponto de interseção da TIR.

Estes resultados estão graficamente representados no gráfico abaixo.

Como se pode observar no gráfico acima, o projeto A valerá a pena até ao ponto em que a TIR cruza com o projeto

B, momento em que o projeto B passa a ser a opção mais acertada.

Conclusão: na análise para seleção de projetos de investimento mutuamente exclusivos, deveremos:

· Comparar o VAL dos projetos de investimento;

· Comparar a TIR dos projetos de investimento;

· Comparar a TIR com a taxa de desconto:

· Quando nos deparámos com problemas derivados da aplicação do critério TIR: comparar TIR incremental face à

taxa de desconto.

Em condições normais, o VAL e a TIR, normalmente, conduzem à mesma decisão. Existem alguns problemas com a

TIR quando: i) durante o período de avaliação, se verificar mudança de sinal dos fluxos de caixa; ii) em projetos de

investimento mutuamente exclusivos, nomeadamente nas situações em que o investimento inicial, o

momento de ocorrência e o valor dos fluxos de caixa são substancialmente diferentes.

4.7 O rácio benefício/custo – O Índice de Rendibilidade

Normalmente designado por índice de rendibilidade, é o rácio que traduz a rendibilidade obtida por cada unidade

de investimento. O seu cálculo é efetuado através da expressão:

É o rácio que relaciona o valor atual dos fluxos de caixa com o valor do investimento inicial. A condição de

aceitação está também relacionada com o VAL, senão vejamos: a condição de aceitação é IR>1 o que implica que o

VAL>0, quando IR=0 o VAL=0 e quando o IR<1 o VAL<0 (condição de rejeição). No caso de projetos de investimento

independentes, devem ser aceites todos os projetos com IR > 1. Já no cenário de projetos de investimento

mutuamente exclusivos, devemos selecionar o projeto com maior VAL, dado que o IR é uma medida relativa e

sofre do mesmo problema de relatividade da TIR.

Em contexto de racionamento de capital selecionar projetos de investimento com base no IR pode ser a decisão

mais assertiva. Analisemos o seguinte exemplo:

Por qual dos projetos optar, A ou B?

Em primeiro lugar temos que verificar qual o tipo de projetos que estão a ser analisados:

· Se forem projetos de investimento mutuamente exclusivos, o critério que devemos optar é o VAL, logo

optaríamos pelo projeto A;

· Se forem projetos de investimento independentes, e como os dois projetos preenchem a condição de aceitação

IR>1, logo os dois projetos seriam aceites. No caso de a empresa sofrer de alguma limitação financeira então

devemos optar pelo critério do IR e selecionar o projeto com maior IR, que neste caso concreto é o

projeto B.

4.8 A prática da tomada de decisões de investimento

Depois da abordagem aos vários critérios de avaliação, o objetivo passa pela sua aplicação a um exemplo concreto.

Recuperemos o exemplo seguinte. Calcular: VAL, TIR, Payback, Payback atualizado e IR. Assumir uma taxa de

desconto de 10%.

a) Cálculo do VAL

b) Cálculo da TIR

Como podemos verificar o projeto A apresenta duas TIRs devido a duas mudanças

de sinal dos seus fluxos de caixa. O projeto B apresenta uma TIR=36%. O gráfico 6

ilustra essa situação.

Para ultrapassar este problema, deveremos proceder ao cálculo da TIR Ajustada.

Neste caso, a TIRA é de, aproximadamente, 15% (cálculo efetuado em MS Excel).

c) Cálculo do payback

O payback “simples” do projeto A é de 1 ano e do projeto B é de 2 anos.

d) Cálculo do payback atualizado

Projeto A

Projeto B

e) Cálculo do IR

·

Determinar Valor

atual dos fluxos de

caixa:

Por qual dos projetos optar?

Depende…

- Se A e B forem projetos de investimento mutuamente exclusivos: optar pelo projeto com maior VAL, que neste

caso é o B!

- Se A e B forem projetos de investimento independentes: optar pelos dois!

Glossário de terminologia em inglês

Valor atual líquido - Net present Value

Taxa interna de rendibilidade (TIR) – Internal rate of return

Recuperação de capital - Payback

Taxa média de rendibilidade contabilística - Average Accounting Return

Índice de rendibilidade - Profitability Index

Tir Ajustada – Modified internal rate of return

Decisões de investimento - Capital Budgeting

Capítulo 5 – Valor atual líquido e decisões de investimento

Introdução – Métodos de avaliação de decisões de investimento

A maioria das decisões de investimento empresarial enquadram-se dentro dos seguintes tipos:

Constituição de uma nova empresa – a avaliação dessa decisão de investimento deverá ser baseada na análise de

um plano de negócios que se divide em duas partes: o plano de marketing, que define o posicionamento

estratégico da empresa em relação ao meio onde estará inserida, e o plano financeiro (mapas financeiros

previsionais).

Projetos de investimento originados no seio de uma empresa em laboração – a avaliação dessa decisão de

investimento deve ser feita recorrendo a fluxos de caixa incrementais, isto é, ganhos e gastos originados pela

implementação desse projeto de investimento.

Todas as decisões devem ser avaliadas recorrendo aos critérios explicados no capítulo anterior e tendo atenção

aos critérios complementares, que serão explicitados neste e no próximo capítulo.

5.1 Fluxos de caixa incrementais

Tal como referido nos Capítulos anteriores, quando se pretende avaliar projetos de investimento o método mais

correto para o fazer é basear essa avaliação na estimação dos fluxos de caixa futuros originados por esse projeto

de investimento. Até ao momento, embora ainda não devidamente apelidados, os fluxos de caixa utilizados

nos diversos exercícios efetuados basearam-se em fluxos de caixa incrementais.

Iremos de seguida percorrer os principais fluxos de caixa considerados ou não incrementais.

a) Vendas

As vendas designadas por incrementais são somente as geradas pelo projeto de investimento em análise. Exemplo:

determinada empresa de laticínios decide introduzir um novo produto no mercado, batidos de fruta. Quando

estamos a analisar este projeto de investimento, as vendas a incluir no mapa de fluxos de caixa são somente

as vendas originadas pela comercialização do novo produto.

b) Sunk costs (Custos afundados)

Um fluxo de caixa de entrada ou de saída incremental significa que será diretamente originado pela aceitação e

implementação do projeto. Existem custos que aconteceram antes da aceitação do projeto. A decisão de aceitar ou

rejeitar o projeto não altera esse custo que já aconteceu, daí designar-se por custo afundado. Exemplo

comum deste tipo de custos são os estudos de mercado que as empresas decidem efetuar antes de avançarem

com um determinado projeto de investimento. Exemplo: a empresa de telecomunicações Nokia possui na sua

estrutura organizacional um departamento de marketing e antes de avançar com a introdução de novos modelos

de telemóveis efetua sempre um estudo de mercado. Esse custo não é considerado um fluxo de caixa incremental.

c) Custos de oportunidade

Embora muitas vezes negligenciado na vida real, este tipo de custos devem ser considerados na avaliação de

projetos de investimento. Perante duas opções de investimento, optar por uma (apesar de mais rentável) implica

sempre um custo de perder a outra oportunidade de investimento. Exemplo deste tipo de custos são

edifícios e armazéns que a empresa pode vender ou arrendar e que os utiliza para implementar o seu novo projeto

de investimento. Este tipo de custo deve ser considerado incremental. Exemplo: suponha que a empresa de

laticínios acima mencionada necessita de um edifício para implementar a produção de batidos. Dispõe

de um edifício vazio que o adquiriu há 3 anos por 800.000€. O preço de mercado desse ativo (líquido de impostos)

é de 500.000€, deve este custo entrar nos fluxos de caixa de avaliação da nova linha de produção? Sim. É

considerado um custo incremental.

d) Efeitos colaterais que podem ser considerados negativos ou positivos.

Negativos: a introdução de novos produtos que concorrem com os produtos existentes pode causar fenómenos

designados por erosão ou canibalismo das vendas, isto é, esse novo produto pode provocar uma queda nas vendas

dos produtos já existentes. Exemplo: um novo modelo de telemóvel pode provocar uma descida nas

vendas do modelo anterior.

Positivos: a situação é exatamente a contrária à acima exposta, a introdução de um novo produto pode originar

aumento das vendas dos produtos já existentes e esse fenómeno é designado por sinergia. Exemplo: a colocação

no mercado de uma nova consola de jogos eletrónica potencia as vendas dos jogos eletrónicos já disponíveis.

e) Alocação de custos

Na avaliação de projetos de investimento há que analisar cuidadosamente quais os custos que serão originados

pela aceitação e implementação do projeto. Exemplo: se a empresa já dispõe de um centro de distribuição, os

custos de distribuição do novo produto poderão não ser considerados incrementais porque o novo produto não irá

originar custos de distribuição acrescidos.

f) Investimento inicial:

Quando se inicia um novo projeto, o investimento inicial destina-se a adquirir ativo

não corrente e ativo corrente. Investimento em ativo não corrente: é usual assumir-se o pressuposto que no final

do projeto os ativos serão vendidos. O valor dessa venda é designado por valor residual.

Investimento em ativo corrente (fundo de maneio): o fundo de maneio destina-se a financiar os ativos correntes,

isto é, o ciclo produtivo ou de exploração. O fundo de maneio líquido é a diferença entre o ativo corrente (ex:

clientes, inventários e caixa) e o passivo corrente (ex: fornecedores). Se a empresa concede crédito aos clientes e

aceita crédito dos fornecedores, uma parte do seu ativo corrente está a ser financiada pelos seus fornecedores.

Exemplo: a empresa concede aos clientes três meses de crédito, isto é, os clientes recebem as encomendas e

dispõem de um prazo de três meses para efetuarem o pagamento. Esta empresa obtém também o mesmo prazo

de pagamento aos fornecedores (que fornecem as matérias-primas). Mas durante esse tempo a empresa necessita

de dinheiro para cumprir com determinados compromissos: pagamento salários, rendas, luz, água, etc., em suma,

são as chamadas necessidades de fundo de maneio sentidas pela empresa.

Normalmente, assume-se que o fundo de maneio está ligado à variável vendas, quanto maior o volume de vendas

maior o investimento em fundo de maneio. É geralmente tomado como pressuposto que todo o investimento em

fundo de maneio será recuperado no final da vida útil do projeto de investimento, isto porque é suposto

a empresa recuperar todo o crédito que concedeu aos clientes e também recuperar tudo o que investiu em

matérias-primas e mercadorias (que será vendido).

g) Custos de financiamento

Quando falamos em investimento isso implica fontes de financiamento.

Tratando-se de avaliação de fluxos de caixa futuros, o custo das fontes de financiamento do projeto – capital

próprio ou endividamento - não entram diretamente como valores absolutos nos fluxos de caixa, estão refletidos

na taxa de desconto. Daí essa taxa de desconto ser designada por taxa de custo de capital. Essa taxa reflete o

retorno exigido pelos investidores para investirem no projeto, estando implícito também o risco, senão vejamos,

investir numa empresa representa um risco maior do que investir num depósito a prazo. Quanto maior o risco

assumido maior a rendibilidade exigida. O risco dos detentores de capital próprio é maior que o risco

assumido pelos credores. Como referido no Capítulo 1, em caso de falência (a nomenclatura técnica mais

apropriada é insolvência) os credores têm direitos contratuais sobre o património da empresa enquanto os

detentores de capital próprio têm somente direitos residuais, isto é, é efetuada uma lista ordenada de credores da

empresa e os detentores de capital próprio são os últimos a serem ressarcidos. A taxa de custo de capital resulta

da média ponderada entre a percentagem e taxa de custo de capital próprio e a percentagem e taxa de custo da

dívida. De salientar que o facto de a empresa ter dívida implica uma redução do imposto a pagar. Exemplo: a

empresa financeira AIG apresenta a seguinte estrutura de capital: 65% de capital próprio e 35%

de dívida. O custo de capital próprio (re) é de 12% e o custo da dívida (__) é de 7%. A taxa de imposto é de 30%. A

taxa de custo de capital (normalmente designada por taxa de custo média ponderada de capital) desta empresa é a

seguinte:

A taxa de custo de capital é de 9,515%, o que significa que na avaliação de projetos de investimento esta será a

taxa ao qual serão atualizados os fluxos de caixa.

Resumo

Determinação de fluxos de caixa incrementais:

· Vendas e custos das vendas que estejam diretamente ligados à aceitação e implementação do projeto;

· Custos de oportunidade devem ser incluídos;

· Efeitos secundários negativos, tais como erosão ou canibalismo, devem ser considerados no cálculo das vendas;

· Efeitos secundários positivos, sinergias, devem ser considerados no cálculo das vendas;

· Custos afundados, que já ocorreram antes da aceitação do projeto, não devem ser considerados;

· O fluxo de caixa liberto ou free cash flow deve ser líquido de impostos;

· O fenómeno da inflação também é relevante para a determinação de fluxos de caixa incrementais, como veremos

na próxima secção.

Exemplo: A empresa Kraft Foods Company que confeciona refeições embaladas, decide abrir uma nova loja de

take-away no centro de Las Hadas, na cidade do México. Após um estudo de mercado efetuado pelo seu gabinete

de marketing, as estimativas para a avaliação financeira do projeto são as seguintes:

Este estudo de mercado representa um custo de 125.000. Esta loja tinha sido adquirido há dois anos e é alvo de

uma proposta de arrendamento pelo valor anual de 10.000€. Esta loja fica situada num prédio que sofrerá um

restauro dentro de quatro anos, a Administração Local decidiu que pretende transformar o referido prédio numa

biblioteca municipal. Nessa altura a empresa será ressarcida pelo valor residual de 200.000€ mais a liquidação do

investimento em ativo não corrente pelo valor de 100.000€.

Resolução

Nota: o mapa de fluxos de caixa não é um documento normalizado, isto é, a sua estrutura não é definida através

de diretivas legais (como nos casos do balanço e demonstração de resultados), mas sim um documento para

“consumo” interno da empresa. Há autores que defendem a separação entre o que significa investimento e o

que são fluxos de caixa operacionais. Este tipo de mapas permite alguma flexibilidade de apresentação,

respeitando-se no entanto algumas “regras” na construção do mesmo. Comecemos então pela planificação dos

dados do exemplo acima enunciado. Serão considerados quatro anos de atividade:

O custo do estudo de mercado não será considerado, dado tratar-se de um custo afundado.

Segue-se a contabilização dos valores inscritos no quadro das estimativas, e o primeiro é o custo do investimento

inicial em ativo não corrente, como tal são permitidas as depreciações. Até ao momento o tratamento das

depreciações foi efetuado recorrendo ao método indireto: subtrair o valor das depreciações no apuramento do

resultado operacional e somar ao fluxo de caixa final. Iremos agora proceder a outro tipo de tratamento das

depreciações: o método direto.

Depreciações: tratamento pelo método direto

Tal como referido no Capítulo 2, as depreciações são um custo não financeiro, porque representam um desgaste

do ativo não corrente e não saída física de dinheiro.

A desvalorização do ativo não corrente é refletida periodicamente devido às depreciações. Em quase todos os

países do mundo os resultados operacionais (positivos) das empresas estão sujeitos a um imposto (normalmente

designado de imposto sobre o lucro ou rendimento). No sistema fiscal Português esse imposto é o IRC (imposto

sobre o rendimento de pessoas coletivas). Quanto maior o resultado operacional maior o imposto a pagar, logo

como o resultado operacional são as vendas menos os custos, quanto mais custos a empresa suportar menos

imposto pagará. Assim sendo, as depreciações representam um benefício fiscal para a empresa, que pagará menos

imposto devido a ter a possibilidade de todos os anos depreciar o seu ativo. A fórmula para este tipo de

tratamento das depreciações (método direto) é a seguinte:

Depreciações=(Investimento inicial/nr.anos do investimento)×taxa de imposto.

Regressando ao nosso exemplo, o valor do benefício fiscal das depreciações é calculado da seguinte forma:

Este projeto será descontinuado ao fim de quatro anos e a empresa prevê um valor

residual de 300.000€.

O valor residual pode constituir uma mais-valia ou menos-valia, dependendo da diferença entre este e o valor

contabilístico. Se o tratamento das depreciações tivesse sido efetuado pelo método indireto, o valor do ativo a

depreciar em cada ano é de:

Isto significa que o valor contabilístico do ativo apresenta a seguinte evolução:

Valor contabilístico ativo em X0:1.200.000

Valor contabilístico ativo em X1:1.200.000-300.000=900.000

Valor contabilístico ativo em X2:900.000-300.000=600.000

Valor contabilístico ativo em X3:600.000-300.000=300.000

Valor contabilístico ativo em X4:300.000-300.000=0

No final do investimento o valor contabilístico do ativo é zero mas o seu valor de

mercado estimado é de 300.000.

Posto isto, as mais ou menos valias fiscais são apuradas da seguinte forma:

Mais ou menos valia = valor de mercado – valor contabilístico

Neste caso, +/-valia =300.000 – 0 = 300.000, logo estamos perante uma mais-valia o que implica que este valor está

sujeito ao pagamento de imposto. É necessário calcular o valor residual líquido de impostos:

Valor residual líquido de impostos = Valor residual X (1-taxa de imposto) = 300.000 X (1-30%) = 210.000.

Vamos incluir esse valor no mapa de fluxos de caixa (no último ano do investimento):

De seguida verificamos que este projeto irá implicar um custo de oportunidade que a empresa suportará

rejeitando a possibilidade de arrendar a loja que já tinha adquirido. Este tipo de custos devem ser incluídos líquidos

de impostos, logo:

Fluxo de caixa operacional - Determinação do valor das vendas e custos das vendas (variáveis e fixos) para os

vários anos do projeto.

Vendas

X1 = 500.000

X2 = 500.000X(1+2,5%) =512.500

X3 = 500.000X(1+2,5%)2 =525.313

X4 = 500.000X(1+2,5%)3 =538.445

Custo das vendas

i) Custos variáveis: variam em função da produção

X1 = 250.000

X2 = 250.000X(1+1,5%)=253.750

X3 = 250.000X(1+1,5%)2 =257.556

X4 = 150.000X(1+1,5%)3 =261.420

ii) Custos fixos: não variam em função da produção

Os custos fixos previsionais para os próximos 4 anos são no valor de 35.000€.

Investimento em fundo de maneio

Cálculo da variação anual em fundo de maneio, para isso temos que apurar o valor nominal do investimento em

fundo de maneio

X0 = 10.550

X1 = 10.550 X(1+2,0%)=10.761

X2 = 10.550X(1+2,0%)2 =10.976

X3 = 10.550X(1+2,0%)3 =11.196

A variação é obtida da seguinte forma:

X1 = - X1 + X0 = -10.761 + 10.550 = -211

X2 = - X2 + X1 = -10.976 + 10.761 = -215

X3 = - X3 + X2 = -11.196 + 10.976 = -220

No último ano de investimento assume-se o pressuposto que se irá recuperar todo o investimento em fundo de

maneio efetuado até ao penúltimo ano de investimento.

Free cash flow (fluxo de caixa liberto)

Este é o último passo para a determinação dos fluxos de caixa incrementais. O mapa de fluxos de caixa terá o

seguinte aspeto final:

Nota: Todos os cálculos aqui apresentados foram efetuados em MS Excel.

Os fluxos de caixa libertos em cada ano são determinados da seguinte forma:

X0 = -1.200.000-10.550 = -1.210.550

X1 = 90.000-7.000+150.500-211=233.289

X2 = 90.000-7.000+156.625-215=239.410

X3 = 90.000-7.000+162.929-220=245.709

X4 = 90.000+210.000-7.000+169.418+11.196=473.614

Conclusão: o VAL<0, não preenche o requisito de condição de aceitação do critério do VAL, este projeto será

rejeitado. Assume-se à priori que este projeto de investimento não irá gerar valor no futuro.

5.2 Inflação e decisões de investimento

O fenómeno económico inflação significa um aumento generalizado nos preços de um cabaz abrangente de ativos

o que é similar a dizer que é a diminuição do poder aquisitivo do dinheiro.

A inflação está implícita na generalidade dos preços nominais dos ativos, o que influencia também taxas de

crescimento do Produto Interno Bruto (PIB), taxas de juro, etc. Os preços correntes são lidos na sua forma nominal.

Quanto maiores as taxas de inflação esperadas e experienciadas mais importante se torna “descontar” esse

impacto nos preços e verificar qual o verdadeiro poder aquisitivo do dinheiro. Aos valores deflacionados chamamse valores reais ou preços constantes. Existem algumas variáveis que é necessário sabermos à partida qual o valor

real, como por exemplo, o crescimento do PIB de determinado país ou o salário de um trabalhador.

Exemplo 1: um trabalhador maquinista da CP aufere o salário mensal de 1.000€ e no início do ano 2004 foi

aumentado em 2%, passando a auferir 1.020€/mês. A taxa de inflação prevista para 2004 é de 3%. Se a taxa de

inflação se confirmar este trabalhador consegue manter o poder de compra do ano anterior? Não, porque o seu

salário aumentou em termos nominais mas diminuiu em termos reais.

- O processo de crescimento nominal: 1.000 x (1 + 2%) = 1.020

- O processo de conversão do preço nominal em real:

Exemplo 2: suponha que a taxa de juro anual nominal (TAN) que remunera um depósito a prazo é de 12%/ano. Se

investir hoje 2.000€ obtém 2.240€ dentro de um ano (2.240=2.000X(1+12%)). Contudo, na taxa de juro está

implícita a taxa de inflação ocorrida nesse ano. Assumindo uma taxa de inflação de 5%/ano, qual a taxa de juro

real que remunerou o seu depósito? Para resolver esta questão temos que recorrer à equação de Fisher, que

estabelece relações entre taxas de juros nominais, taxas de juro reais e taxa de inflação:

Retomando o exemplo anterior, podemos agora calcular a taxa de juro real que remunerou o depósito

Quando pretendemos determinar um valor real podemos fazê-lo de duas formas:

Ou

Conclusão: fluxos de caixa em termos nominais ou a preços correntes devem ser descontados a uma taxa de

desconto nominal e fluxos de caixa em termos reais ou a preços constantes devem ser atualizados a uma taxa de

desconto real.

Cálculo do VAL em termos nominais e o VAL em termos reais

Os valores inscritos no mapa de fluxos de caixa abaixo encontram-se em termos nominais. Pressupostos

assumidos: taxa de imposto de 34%, taxa nominal de custo de capital de 10% taxa de inflação prevista de 3,5%.

Fluxos de caixa em termos nominais:

Fluxos de caixa em termos reais:

Investimento inicial em X0 mantém-se inalterado, dado que os valores/preços do ano corrente ainda não sofreram

o efeito da inflação. Todas as outras variáveis serão sujeitas a um processo de deflação.

Podemos seguir dois “caminhos”. Retirar o efeito da inflação a cada input do nosso mapa de fluxos de caixa ou

deflacionar diretamente os fluxos de caixa libertos.

1.º Processo

Depreciações:

Vendas:

Custo das vendas:

2.º Processo

Fluxos de caixa libertos:

Fluxos de caixa em termos reais:

O passo seguinte é converter a taxa de desconto nominal numa taxa de desconto real:

O VAL é apurado descontando os fluxos de caixa reais a uma taxa de desconto real.

Na comparação entre fluxos de caixa nominais e reais existe uma condição de igualdade obrigatória:

VAL em termos nominais = Val em termos reais

5.3 Projetos com vidas diferentes: o método do custo anual equivalente (CAE)

Como já anteriormente referido, um projeto de investimento pode ser a aquisição de um qualquer ativo que gere

inflows e outflows. Mas os critérios e regras de seleção de projetos também se podem estender à aquisição de

outros ativos. Normalmente, quando uma empresa pretende adquirir um ativo específico, como por exemplo uma

máquina de ar condicionado, procura informação sobre os preços de mercados para modelos de máquinas que

possam preencher os requisitos. O processo de seleção da máquina a adquirir consiste em analisar, numa primeira

fase, vários orçamentos.

Exemplo: determinada empresa têxtil pretende adquirir um novo equipamento de ar condicionado. Dispõe de dois

orçamentos:

O 1.º orçamento tem um custo inicial (preço da máquina) de 10.000€ e custos de manutenção anuais 150€. O 2.º

orçamento tem um custo inicial de 5.000€ e custos de manutenção anuais de 575€. Assumindo uma taxa de

desconto de 12%, por qual duas optar?

O primeiro passo é calcular o VAL do custo total.

A comparação não pode ser estabelecida de forma estrita porque as máquinas apresentam períodos de vida útil

diferentes. O que se pretende agora é saber qual o custo anual que cada máquina representa com o objetivo de

igualar a sua vida útil. Recorre-se à fórmula da anuidade para determinar um fator de anuidade que é essencial

para calcular o custo anual de cada máquina.

Esta fórmula determina o fator que anualiza um fluxo de caixa. Quando o objetivo é calcular o valor atual de uma

série de fluxos de caixa constantes, então a fórmula a utilizar é a seguinte:

O VAL já foi determinado, o fator da anuidade também, falta só determinar o fluxo de caixa (C) anual.

Apesar da máquina B ter um custo inicial menor, representa um custo anual superior à máquina A. Sendo assim a

empresa deve optar pela máquina A.

Outra forma de resolver esta situação era recorrendo a um processo de simulação de substituição da máquina B no

final dos 3 anos e assim estabelecer igualdade da vida útil de ambas as máquinas.

Ambos os procedimentos conduzem à mesma decisão. A máquina A é a opção menos dispendiosa para a empresa.

Capítulo 6 – Análise do risco, opções reais e decisões de investimento

Introdução

Nos capítulos anteriores desta unidade curricular, várias vezes foi sublinhada e reforçada a validade científica do

critério de avaliação valor atual líquido (VAL). Esta técnica é considerada superior em relação aos restantes

critérios de avaliação de projetos de investimento porque utiliza cash flows incrementais, ignora custos afundados,

considera custos de oportunidade, de erosão e sinergias como relevantes, atualiza os fluxos de caixa para o

momento atual e esse processo de atualização é efetuado recorrendo a uma taxa de desconto ajustada ao risco.

Mas o VAL não deve ser um fim em si mesmo, mas um meio para analisar a viabilidade e sustentabilidade

financeira e económica de determinado projeto de investimento. Essa análise percorre um longo caminho até

alcançar fundamentação para a decisão de aceitação/rejeição d determinado projeto. Após a determinação dos

fluxos de caixa libertos (free cash flows) e do VAL, pretende-se perceber a sensibilidade do VAL a variações

provocadas em variáveis designadas por críticas ou variáveis-chave do projeto.

6.1 Análise de sensibilidade, análise de cenários e análise de break-even

Análise de sensibilidade é um método que ajuda a perceber a sensibilidade do VAL a algumas variáveis do projeto.

Cada simulação provocada pela alteração numa variável origina um novo cenário. Essa variação é analisada de

forma isolada, ceteris paribus(nas ciências económico-financeiras esta expressão em latim é vulgarmente usada e define-se

como mantendo-se tudo o resto constante) Permite detetar, relativamente ao VAL, quais as variáveis sensíveis e o grau

de sensibilidade: é possível estimar o intervalo do VAL e identificar as variáveis que mais influenciam esse critério

(denominadas variáveis críticas ou variáveis chave do projeto).

Exemplo. A empresa Stewart Pharmaceuticals está a ponderar investir no desenvolvimento de um novo

medicamento destinado a curar sintomas do vírus da gripe comum. A fase de investigação e desenvolvimento do

produto, muito comum na indústria farmacêutica, durará um ano e custará 1.000.000€. Os analistas (de

marketing) assumem 60% de probabilidade do medicamento ser um sucesso. Após a fase preliminar de

desenvolvimento do produto em laboratório, este é sujeito a testes de marketing específicos para este mercado.

Se os testes forem bem sucedidos, a empresa seguirá em frente com a produção em grande escala. A fase de

investimento irá custar 1.600.000€. A produção irá ocorrer durante os próximos quatro anos. Taxa

de desconto assumida de 10% e taxa de imposto de 34%.

Vendas

No caso de o produto se revelar um sucesso, as estimativas de mercado para as vendas são as seguintes:

1. Dimensão de mercado – quantidade produzida por todo o setor da indústria farmacêutica, neste caso a

produção total esperada é de 2.333.333 milhões de caixas de medicamentos similares;

2. Quota de mercado – percentagem do mercado alocada à empresa é de 30%;

3. Preço unitário – o preço depende dos preços dos produtos similares existentes no mercado, que neste caso

específico é de 10.

Vendas = Dimensão de mercado X quota de mercado X preço unitário

7.000.000 = 2.333.333,33 X 30% X 10

Custos

Os custos totais são normalmente constituídos por:

a) Custos variáveis, variam conforme as unidades produzidas e vendidas. São exemplos de custos variáveis as

matérias-primas, matérias-subsidiárias e mão de obra direta;

b) Custos fixos, que são considerados fixos porque não variam com a quantidade produzida, mas podem alterar-se

devido a outros fatores. As rendas dos contadores da luz e da água e os salários dos trabalhadores

administrativos são exemplos de custos fixos que não variam com a produção mas que se alteram devido a fatores

externos, tais como a inflação que implica um aumento generalizado dos preços nominais dos bens. Após a

definição e projeção do valor das variáveis, é possível analisar dois cenários possíveis. O cenário I estima o VAL no

caso do produto se revelar um sucesso; este cenário tem 60% de probabilidade associada de acontecer. O cenário

II estima o VAL no caso do produto se revelar um insucesso, e neste caso a probabilidade associada

de acontecimento desse cenário é de 40%. Posto isto, verificamos que o VAL do cenário I é de 3.433.746 e que o

VAL do Cenário II é de -91.461. Mas quando o produto for sujeito aos testes de marketing, e se estes revelarem

uma probabilidade acentuada do produto ser um insucesso, o cenário II nunca chegará a concretizar-se porque a

empresa já decidiu que nesse caso não irá avançar para a fase de produção.

A análise de cenários mais frequente baseia-se em efetuar previsões para 3 cenários diferentes: cenário pessimista,

cenário realista e cenário otimista. A probabilidade de acontecimento destes cenários, normalmente, distribui-se

da seguinte forma: uma probabilidade de 25% associada ao cenário pessimista, uma probabilidade de 50%

associada ao cenário realista e uma probabilidade de 25% associada ao cenário otimista.

Analisemos de seguida as projeções de fluxos de caixa associadas a estes cenários:

Um procedimento habitual é estimar a média ponderada do retorno esperado pela empresa. A terminologia

tecnicamente mais correta para designar retorno é o termo anglo-saxónico payoff. Logo, o payoff provável deste

projeto será:

Esta seria uma análise possível. Mas a gestão da Stewart Pharmaceuticals adotou uma análise com distribuições de

probabilidade de acontecimentos e cenários diferentes do convencional: há somente 2 cenários – sucesso (cenário

esperado) e insucesso (cenário pessimista). A distribuição de probabilidades dos acontecimentos é a seguinte: 60%

de probabilidade de sucesso e 40% de probabilidade de insucesso.

Apesar do VAL no cenário II apresentar um valor negativo, esse valor não entrará no cálculo do payoff final porque

a gestão desta empresa já decidiu que se os testes de marketing (a realizar no momento em que o produto se

encontrar desenvolvido) revelarem a previsão do produto ser um insucesso, a empresa não prosseguirá com o

investimento, e o VAL nesse caso será 0 porque não existirá projeto.

O payoff neste caso concreto será:

Podemos concluir que a fórmula analítica para dedução de qualquer payoff associado

a diferentes cenários para o mesmo projeto de investimento será:

No caso anterior um payoff esperado de 2.060.248 em X1 é um sinal de que a probabilidade de sucesso é

significativamente superior à probabilidade de ser um insucesso, logo nesta fase em que a empresa ainda pondera

sobre a possibilidade de avançar para a investigação e desenvolvimento do produto os indícios de sucesso são

fortes. Depois do cálculo do payoff em X1 e como o valor é positivo e robusto (bastante superior a zero), o cálculo

do VAL em X0 apresentará mais consistência, robustez e aderência à realidade. O VAL em X0 apresenta o seguinte

valor:

O investimento inicial é representado pelo investimento em X0 em investigação e desenvolvimento (1.000.000€). O

1.º fluxo de caixa é o payoff esperado pela análise média ponderada dos dois cenários acima expostos. Este fluxo

de caixa é atualizado um período (já que foi calculado para X1) à taxa de custo de capital (ou taxa de

desconto) de 10%/ano.

ANÁLISE DE BREAK-EVEN

Esta é uma análise complementar às anteriores, tendo por objetivo determinar um volume de vendas abaixo do

qual a empresa não deverá operar, isto porque breakeven significa o ponto de partida ou ponto em que a empresa

começa a gerar lucro. Esse volume de vendas é designado por ponto crítico das vendas e corresponde ao

ponto em que as vendas igualam os custos.

Podemos distinguir três indicadores de break-even:

1. Break-even contabilístico

2. Break-even de fluxos de caixa

3. Break-even financeiro

Break-even contabilístico

O objetivo é alcançarmos um valor indicativo das vendas que determine que o resultado operacional seja igual a

zero. Analisemos a seguinte demonstração de resultados previsional:

Pela análise do resultado líquido deduz-se que o atual volume de vendas desta empresa supera os custos. A

empresa gerou resultados positivos. O objetivo da gestão deverá passar por conhecer o valor do volume de vendas

necessário para “cobrir” os custos e o ponto de break-even em que a empresa começa a gerar “lucros”.

Poderemos obter esse ponto crítico das vendas de duas formas distintas:

Em quantidade – determinando a quantidade a produzir necessária para atingir o ponto crítico:

Pu é o preço unitário das unidades vendidas e Cu é o custo unitário das unidades produzidas.

Nota: Nas demonstrações de resultados convencionais o valor das depreciações estão incluídas nos custos fixos.

Sempre que tal não aconteça existe a necessidade de somar as depreciações aos custos fixos.

Calculado o ponto crítico das vendas em quantidade, passemos agora ao cálculo

do ponto crítico das vendas em valor. Existem nesta secção duas fórmulas que se

poderão aplicar:

1. Fórmula adotada do vosso manual:

2. Fórmula contabilística

Margem bruta = Vendas – custos variáveis

Estamos agora preparados para calcular o ponto crítico das vendas (ponto de

break-even) do exemplo acima descrito:

Recalculando a demonstração de resultados inicial em função deste novo valor (e quantidade) de vendas,

verificamos que…

…O resultado operacional determinado pelo volume de vendas que corresponde ao ponto de break-even (ou ponto

crítico das vendas) é zero.

Os investigadores da área de Corporate Finance (Finanças Empresariais) argumentam que a gestão deve-se

preocupar, principalmente, em determinar o ponto de break-even financeiro. Para determinar esse ponto deverá

ser calculado o ponto de break-even dos fluxos de caixa e só depois de determinado esse valor poderemos

calcular o volume de vendas que determina que o VAL seja igual a zero.

A partir da informação presente na demonstração de resultados do exemplo anterior, procede-se à projeção para

os próximos cinco anos dos fluxos de caixa da empresa relativa à análise investimento num determinado ativo no

montante de 1500 u.m.´s.

Considerando um custo de capital de 15%, determina-se o VAL:

O nosso objetivo é determinar o volume de vendas para o qual o VAL=0.

Para tal, é necessário percorrermos dois passos: determinar o valor dos fluxos de caixa anuais equivalentes e

determinar o volume de vendas que corresponda ao ponto de break-even financeiro, em que VAL=0.

1.º Passo – Determinar um fluxo de caixa equivalente

No exemplo acima exposto os fluxos de caixa são constante (iguais) para os próximos 5 anos. Mas tal pode ou não

acontecer. Para determinarmos o fluxo de caixa equivalente é indiferente o valor dos fluxos de caixa iniciais, este

passo é o que permite determinar fluxos de caixa anuais constantes.

Quando pretendemos um valor constante com uma determinada periodicidade recorremos ao cálculo do fator da

anuidade:

A fórmula para determinar o fluxo de caixa equivalente é a seguinte:

Este é o valor do fluxo de caixa (447,5) que necessitamos de obter para que o VAL=0.

2.º Passo – Determinar volume de vendas que corresponde ao ponto de breakeven

Este 2.º passo é possível calcular somente após a determinação do fluxo de caixa

equivalente. A fórmula para o cálculo do volume de vendas que determine que VAL=0,

é a seguinte:

No ponto em que vendas são iguais a 4.629, o VAL será igual a zero. Nota: Na projeção de fluxos de caixa as

depreciações foram tratadas pelo método indireto, isso implica que na fórmula acima o valor das depreciações

multiplique pela taxa de imposto para se averiguar o benefício fiscal das depreciações. Quando se projeta

fluxos de caixa e se opta pelo tratamento direto das depreciações não é necessário (na fórmula do break-even)

multiplicar pela taxa de imposto. Verifiquemos agora se o valor crítico de 4.629 das vendas corresponde a valor do

VAL=0

6.2 Simulação de Monte Carlo

Se não existisse incerteza quanto aos acontecimentos futuros não seria necessário efetuar análises de sensibilidade

nem analisar diferentes cenários para o mesmo projeto de investimento. O valor obtido pelo VAL seria uma certeza

inquestionável. Mas no mundo real existe a incerteza que é traduzida nas Finanças como risco. A análise de

sensibilidade identifica as variáveis às quais o projeto é mais sensível, como as vendas ou o custo das vendas, mas

não mede o risco associado a essas variáveis. Métodos de simulação tentam modelar a incerteza procedendo a

várias alterações em simultâneo em várias variáveis. O valor obtido por essa simulação é a quantificação do risco

ao qual o projeto está exposto. Esse risco é referido também como volatilidade, isto é, a rapidez que caracteriza a

passagem de um determinado cenário para outro. O método de simulação mais famoso é a Simulação de Monte

Carlo, dado que os seus autores desenvolveram este método enquanto tentavam avaliar estratégias de jogos no

famoso Casino de Monte Carlo, no Mónaco.

A modelação passa pelas seguintes etapas:

a) desenvolvimento conceptual do problema a ser estudado (identificar as principais

fontes de incerteza);

b) construção do modelo de simulação: inclui o desenvolvimento de fórmulas e

equações apropriadas;

c) verificação e validação do modelo: verificar se o modelo está livre de erros de lógica;

d) esta etapa envolve a determinação de questões a serem respondidas pelo modelo com o intuito de auxiliar o

gestor a alcançar o seu objetivo;

e) realização das experiências e análise dos resultados.

6.3 Opções reais

Como já foi referido, a avaliação do projeto de investimento recorrendo ao VAL é o início de uma caminhada que

se inicia com a avaliação do cenário mais provável num contexto de certeza. Após a aceitação do projeto, o cenário

pode alterar-se e outras alternativas poderão ser viáveis. Infelizmente, apesar do VAL ser considerado uma

técnica de avaliação e seleção de projetos investimento superior apresenta a limitação de não contabilizar (no

momento do seu cálculo) o valor incorporado no projeto pelas alternativas que podem surgir após a sua

implementação. Essas alternativas designam-se por opções reais. Como não significam que serão exercidas porque

são alternativas possíveis colocadas em determinados cenários, são consideradas opções por analogia às opções

financeiras e porque são avaliadas como tal. O facto de serem consideradas reais é porque são consideradas

opções sobre ativos reais (projetos, empresas, imóveis, etc.).

Um projeto de investimento com uma opção real incorporada tem sempre mais valor do que sem a opção. A opção

traduz flexibilidade que é uma característica muito importante quando a empresa é confrontada com

determinados cenários.

Tipos e exemplos de opções reais:

a) opção de expansão quando a procura supera a oferta estimada, isto é, se essa opção for incorporada à priori no

projeto o seu valor aumenta significativamente;

b) opção de abandono se a evolução económico-financeira do projeto não acompanhar as previsões pode estar

implícita uma opção de abandono devido ao facto de se incluir um valor de mercado (valor residual) pelo qual se

pode vender o projeto;

c) opção de diferimento, pode ser viável aguardar que os custos de produção diminuam (se for essa a expectativa

de evolução do mercado) e iniciar o projeto mais tarde. Os custos mais baixos implicam projeto com maior VAL.

Sob a perspetiva da teoria financeira, o valor de mercado de um projeto será igual ao valor do seu VAL mais o valor

da opção incorporada.

O valor da opção incrementa o valor de mercado do projeto. O procedimento para se calcular esse valor de

mercado deve ser o seguinte: 1.º procede-se ao cálculo do VAL; 2.º estima-se o valor de mercado do projeto

adicionando ao VAL o valor da opção.

Um dos exemplos mais citados na introdução ao estudo das opções reais é o da compra da máquina especializada

na produção de um só bem versus compra de máquina versátil, isto é, uma máquina que se adapta à produção de

diferentes bens. Qual terá mais valor? Evidentemente, a de maior valor é a máquina versátil pois incorpora

flexibilidade que é uma característica com valor associado.

As opções implícitas num projeto e a sua avaliação são na maioria das vezes representadas em árvores de decisão.

6.4 Opções reais e árvores de decisão

Recuperemos o exemplo da Stewart Pharmaceuticals e representemos graficamente os cenários e acontecimentos

associados a cada cenário:

Os quadrados representam decisões: a empresa toma uma das duas decisões possíveis, desenvolver o produto e

sujeitá-lo a testes ou não desenvolver o produto.

Se não desenvolver o projeto termina naquele momento e o VAL é zero (evidente). Os círculos representam

informação que será o resultado dos testes de marketing após desenvolvimento do produto e essa informação

traduz-se na probabilidade de ser um sucesso e a probabilidade de ser um insucesso. Se for um sucesso a empresa

tem duas alternativas: ou produz e pode obter um VAL de 3.433.746, ou não produz e, como é evidente, o VAL=0.

No caso de os testes revelarem que será um insucesso a empresa não produzirá o produto e o VAL=0. Mas se a

empresa decidir contrariar as previsões dos testes de marketing e avançar com a produção, então o VAL potencial

será de -91.461.

Após a análise da representação gráfica do exemplo anterior, podemos concluir que as árvores de decisão

permitem (além da representação gráfica das alternativas disponíveis em cada período do investimento) observar

as potenciais as consequências das opções assumidas.

Exemplos de opções reais: interpretação dos exemplos dos slides

Opção de Abandono: Está a ponderar perfurar um poço de petróleo. A sonda de perfuração custa 300.000€ hoje, e

dentro de um ano as possibilidades de sucesso ou insucesso são de 50%. A taxa de desconto é de 10%. Dentro de

um ano, se for um sucesso VA=575.000€ e se for um insucesso VA=0€. Determine o valor do projeto com a opção

de abandono.

1.º Passo – representar graficamente as decisões e consequências numa árvore de decisão:

As decisões associadas a este projeto são duas: investir ou não investir. Investir tem um custo de 300.000€ e dois

acontecimentos associados: 50% de probabilidade de ser um sucesso o que se traduz num valor atual de 575.000€

e 50% de probabilidade de ser um insucesso e duas possibilidades de ocorrência associadas; no acontecimento de

ser um insucesso o VA será igual a zero ou incorporar no projeto um valor de mercado (valor residual) para vender

o investimento inicial (a sonda de perfuração). Este projeto tem uma opção real incorporada: a opção de abandono

do projeto (venda) caso se revele um insucesso.

Como estamos perante dois cenários, o valor final do VAL irá depender da média ponderada. Numa 1.ª fase vamos

considerar o projeto sem o valor da opção.

Este payoff esperado é calculado para X1. Agora calculemos o VAL em X0:

Sem incorporação do valor da opção real este projeto seria rejeitado pois não preenche a condição de aceitação

imposta pelo critério do VAL. De seguida analisemos este projeto com a opção de abandono incorporada, que é

o valor residual de 250.000€.

Como o VAL é calculado separadamente do projeto, o seu valor é de -38.636,36.

Mas para determinarmos o valor de mercado do projeto necessitamos de incorporar o valor da opção. Não é do

âmbito desta unidade curricular os métodos de cálculo de opções reais, logo uma forma simples de proceder a

esse cálculo será a seguinte:

Este será o valor de mercado do projeto (porque incorpora o valor da opção).

Pela seguinte igualdade: valor de mercado=VAL + valor da opção, podemos estimar um valor aproximado da opção.

Resolvendo a equação em função do valor da opção:

Este exemplo pretende realçar que incorporar uma opção real num projeto aumenta o valor de mercado desse

projeto. Opção de diferimento: Considere a informação do projeto de investimento no quadro abaixo e o facto de

que este pode ser executado durante os próximos 4 anos.

Assumindo uma taxa de desconto de 10%, o VA mantém-se inalterado. Qual a melhor altura para proceder ao

investimento?

A melhor altura será quando o VAL em X0 (no ano atual) apresentar o maior valor.

Isso acontece dentro de dois anos (X2), logo a gestão deverá adiar o início do projeto para daqui a dois anos.