Informativo

Gerencial

Mercado e Economia

FURNAS CENTRAIS ELÉTRICAS S.A.

Diretoria de Engenharia - DE

Superintendência de Planejamento - SL.E

Departamento de Estudos Gerenciais e de Mercado - DGM.E

Divisão de Estudos Econômicos e de Mercado - DEEM.E

EXTRA

Março de 2008

O Banco Central recentemente divulgou que o Brasil atualmente detém reservas monetárias estrangeiras

suficientes para pagar sua dívida externa e garantir, ainda, um saldo de US$ 4 bilhões. Esta situação,

fruto de uma política de acumulação de reservas estrangeiras (reservas internacionais, depósitos

bancários no exterior, empréstimos concedidos ao exterior) feita pelo próprio Banco Central, atrai um

volume maior de investidores, contribuindo para que o país possa obter o denominado “grau de

investimento” (investment grade).

No entanto, apesar das reservas serem suficientes para saldar a dívida externa, grande parte dessas é

oriunda de empresas, sendo importante mantê-las como uma garantia de prevenção para uma possível

crise, apontando para a decisão de não quitação. Reforçando tal decisão tem-se que os empréstimos

feitos no exterior possuem juros inferiores aos praticados no Brasil, sendo mais lucrativo para o país

investir essas reservas monetárias.

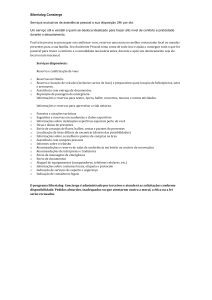

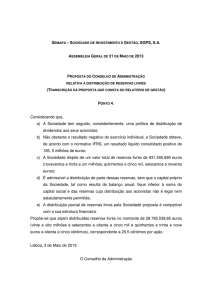

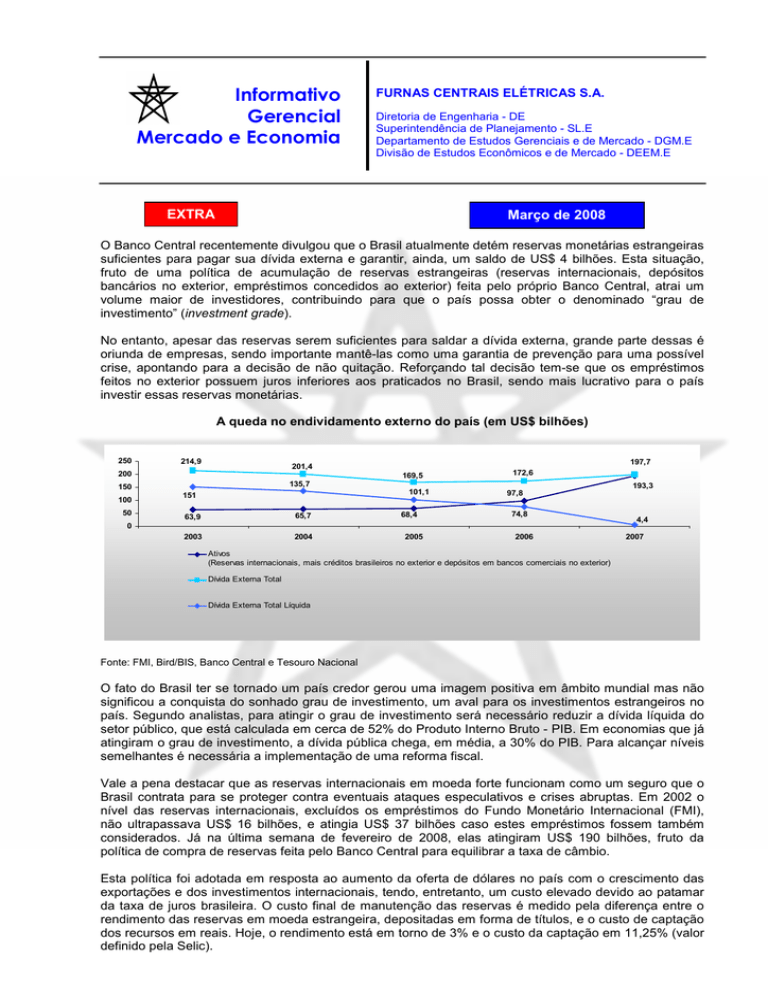

A queda no endividamento externo do país (em US$ bilhões)

250

214,9

169,5

50

172,6

135,7

150

100

197,7

201,4

200

101,1

151

65,7

63,9

68,4

193,3

97,8

74,8

0

2003

2004

2005

2006

4,4

2007

Ativos

(Reservas internacionais, mais créditos brasileiros no exterior e depósitos em bancos comerciais no exterior)

Dívida Externa Total

Dívida Externa Total Líquida

Fonte: FMI, Bird/BIS, Banco Central e Tesouro Nacional

O fato do Brasil ter se tornado um país credor gerou uma imagem positiva em âmbito mundial mas não

significou a conquista do sonhado grau de investimento, um aval para os investimentos estrangeiros no

país. Segundo analistas, para atingir o grau de investimento será necessário reduzir a dívida líquida do

setor público, que está calculada em cerca de 52% do Produto Interno Bruto - PIB. Em economias que já

atingiram o grau de investimento, a dívida pública chega, em média, a 30% do PIB. Para alcançar níveis

semelhantes é necessária a implementação de uma reforma fiscal.

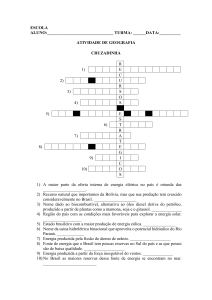

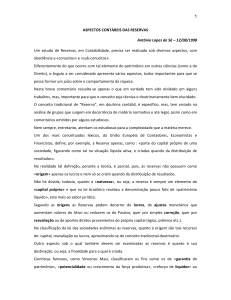

Vale a pena destacar que as reservas internacionais em moeda forte funcionam como um seguro que o

Brasil contrata para se proteger contra eventuais ataques especulativos e crises abruptas. Em 2002 o

nível das reservas internacionais, excluídos os empréstimos do Fundo Monetário Internacional (FMI),

não ultrapassava US$ 16 bilhões, e atingia US$ 37 bilhões caso estes empréstimos fossem também

considerados. Já na última semana de fevereiro de 2008, elas atingiram US$ 190 bilhões, fruto da

política de compra de reservas feita pelo Banco Central para equilibrar a taxa de câmbio.

Esta política foi adotada em resposta ao aumento da oferta de dólares no país com o crescimento das

exportações e dos investimentos internacionais, tendo, entretanto, um custo elevado devido ao patamar

da taxa de juros brasileira. O custo final de manutenção das reservas é medido pela diferença entre o

rendimento das reservas em moeda estrangeira, depositadas em forma de títulos, e o custo de captação

dos recursos em reais. Hoje, o rendimento está em torno de 3% e o custo da captação em 11,25% (valor

definido pela Selic).

Evolução das reservas brasileiras (em US$ bilhões)

192

180

85

36

37

2001

2002

32

2000

49

52

53

2003

2004

2005

2006

2007

fev/08

Fonte: Banco Central

Alguns economistas já consideram oportuno encerrar a etapa de compra de divisas. No entanto, a

questão é polêmica. As reservas permitem enfrentar a possibilidade de uma interrupção súbita dos fluxos

de capitais e de um déficit em conta corrente no balanço de pagamentos. Elas permitem, além disto,

reduzir o custo de captação de empréstimos externos e a percepção do “risco país”. Finalmente,

oferecem ao Banco Central um meio de controlar a taxa cambial na hipótese de uma eventual

desvalorização cambial abrupta.

Atualmente, a compra de divisas efetuada pelo Banco Central não está impedindo a valorização da

moeda nacional, sendo difícil prever qual será o efeito da ausência do Banco Central no mercado

cambial. Como esta intervenção tem um custo elevado, a solução pode estar numa moderação destas

compras conjugada com a redução da taxa Selic, diminuindo as operações de arbitragem e estudando a

melhor aplicação das reservas brasileiras.

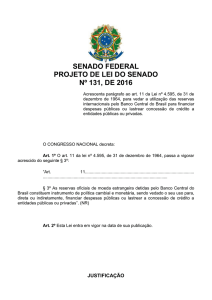

Custo anual das reservas (US$ bilhões)

Fonte: Banco Central e Pacific Investment Management Company (Pimco)

No panorama mundial, a China é uma exceção pois lucra com as próprias reservas já que possui juros

internos muito reduzidos. De acordo com as estimativas da Pacific Investment Management Company

(Pimco), o Brasil tem um custo de US$ 8 bilhões ao ano com suas reservas devido a essa diferença

entre rentabilidade e custo da dívida interna. Há ainda as perdas decorrentes do enfraquecimento do

dólar, moeda com maior participação nas reservas domésticas. Em 2007, o Banco Central apresentou

uma perda de R$ 56 bilhões com a desvalorização da moeda americana. Mesmo diante deste quadro,

há indicações de que o governo pretende prosseguir com a política de acúmulo de reservas para conter

a volatilidade do câmbio.

Finalmente, há ainda um outro ponto a ser considerado. A atual situação brasileira é o reflexo das altas

cotações das commodities e as reservas hoje acumuladas dão uma segurança à economia brasileira

diante da possibilidade de uma queda, no futuro, dos preços dos produtos exportados pelo país: o

enfraquecimento das exportações provocaria aumento da cotação do dólar, com impacto na inflação.

Conseqüentemente, o Banco Central teria de subir os juros, freando a economia.

Boletim Gerencial do Mercado de Energia Elétrica e da Economia na Área de Atuação de FURNAS

Publicação do Departamento de Estudos Gerenciais e de Mercado - DGM.E

da Superintendência de Planejamento - SL.E

tel: 2528-5030 e 2528-4516