Que surpresas 2016 nos reserva?

O ano de 2015 foi muito pior do que o esperado. Para 2016, a expectativa também é ruim. Na minha

visita aos EUA, na última semana do ano, só me defrontei com perguntas sobre os desdobramentos

da atual crise econômica e política. Voltando ao Brasil, deparo-me com a esperança de alguns de um

2016 melhor do que as perspectivas. Parece promessa de fim de ano. Ou talvez a esperança seja

mesmo a última que morre. Fico então pensando nas possíveis surpresas para este ano. De fato,

surpresas positivas são possíveis, mas as mais negativas também. Para avaliá-las, resolvi escrever

esta lista de surpresas.

No Brasil quase tudo poderia ser qualificado como surpresa, já que nada parece provável. Mais três

anos na atual situação não parece provável, assim como as diferentes rupturas políticas e mudanças

econômicas não são fáceis de materializar. Qualquer cenário é de certa forma uma surpresa (por

improvável), mas não surpreenderia (por ter sido cogitado, na falta de opções).

No exterior, as surpresas se dividem entre positivas e negativas, e estas ultimas preocupam. A

fragilidade da situação doméstica é tal que um choque externo negativo poderia levar a um

aprofundamento da crise no Brasil com consequências sociais imprevisíveis. A única certeza é que o

futuro choque externo levaria a culpa de toda a crise, inclusive pela situação atual. Um choque

positivo, em contraste, daria um tempo precioso para a política/economia local encontrar seu rumo.

Que surpresas poderiam ocorrer?

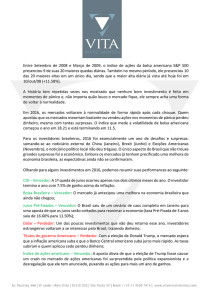

Juros nos EUA. Caso os juros subam bem mais rapidamente do que o previsto nos EUA poderá

ocorrer uma reversão rápida dos fluxos de capital em direção àquele país. A saída de recursos do

Brasil fragilizaria o balanço de pagamentos, justamente o último alicerce de sustentação da economia

brasileira. O governo reagiria vendendo dólares (via swaps ou à vista) para suavizar a situação. Mas a

falta de financiamento externo e a depreciação do real aprofundariam a recessão e realimentariam a

inflação. Provocariam uma situação ainda mais difícil social e politicamente.

Por sorte, o Fed (o banco central dos EUA), apesar da subida recente de juros, está mais preocupado

com o crescimento se consolidar nos EUA do que com a volta da inflação no futuro. Por isso, a

trajetória de juros implícita nos títulos do mercado tende a ser muito gradual e benigna.

Uma subida mais forte dos juros evidenciaria que o Fed estaria atrasado, a última coisa que o Brasil

precisaria nesse momento.

O choque inverso também é possível. Uma decepção com o crescimento da economia americana (em

linha com a atual e famosa tese da “estagnação secular”) levaria o Fed a ser mais cauteloso com a

subida de juros, reduzindo o ritmo e talvez até interrompendo o atual ciclo de alta. A manutenção dos

juros nos EUA perto de zero (com o adiamento da normalização da politica monetária) prolongaria o

incentivo para manter os recursos em ativos de risco com juros maiores. O Brasil se beneficiaria dessa

situação, com os capitais permanecendo no País, evitando uma pressão no balanço de pagamentos e

ganhando um precioso tempo adicional para ajustar sua economia. Essa surpresa favorável não

garante a melhora da situação, mas fornece as condições internacionais e o tempo para que a política

e a economia domésticas encontrem seu rumo.

China perde ou ganha o controle. A crise nas economias emergentes, o fim do ciclo de commodities e

a desaceleração da China são fenômenos entrelaçados. Caso a China desacelere mais do que o

esperado, uma nova queda forte das commodities poderá ocorrer, gerando uma nova perda de renda

nas economias emergentes. No Brasil, uma nova rodada de queda de commodities depreciaria o

câmbio (mais inflação e juros) e tiraria renda da economia. A recessão se aprofundaria, piorando a

crise atual. Seria difícil administrar uma nova perda significativa de renda externa na atual fragilidade

local.

A China até agora tem administrado a desaceleração de forma ainda ordenada, apesar das

dificuldades e da necessidade de rebalancear a economia (para mais demanda interna, mais

consumo), além dos receios do mercado. O crescimento do PIB neste ano entre 6% - 7% configuraria

a continuidade da estratégia de aterrisagem suave. A prova final seria a estabilidade dos preços das

commodities.

A surpresa inversa na China é difícil de enxergar: seria a volta do rápido crescimento de dois dígitos e

um novo boom das commodities. Seria a salvação da crise no Brasil, pelo menos no curto prazo. O

crescimento viria de fora e melhoraria a arrecadação, o controle sobre o déficit fiscal (e a dívida

crescente) ganharia um poderoso aliado. Essa surpresa levaria muitos a acreditar que Deus é de fato

brasileiro.

Guinadas na política econômica no Brasil. A necessidade de ajuste fiscal e a fragmentação política

(que impede a aprovação de reformas e ajustes) continuam sendo o núcleo do problema no Brasil.

Uma guinada em qualquer direção nessa questão constitui uma surpresa. Uma guinada para

abandonar a necessidade do ajuste fiscal seria o começo do fim, ou talvez o fim do fim. Gastar o que

não se tem seria um verdadeiro “expancídio”. Por isso, uma guinada irracional (anunciada ou

silenciosa) seria uma surpresa.

Uma surpresa positiva seria a capacidade de juntar forças para aprovar as medidas fiscais

necessárias, assim como a reforma da Previdência (a idade mínima, por exemplo). Daria um choque

de confiança, o que poderia retomar o crescimento.

Lembrei-me agora, no final do artigo, de que surpresas na economia raramente acontecem como

imaginamos. As verdadeiras surpresas nos pegam, de verdade, pelo inesperado. Talvez o

surpreendente este ano seja a ausência de surpresas. Nesse caso, teríamos o cenário esperado, uma

continuação (igual ou pior) de 2015. Tenho a impressão de que isso ninguém quer.

Ilan Goldfajn é economista-chefe e sócio do Itaú Unibanco.