Pró-Reitoria de Graduação

Curso de Física

Trabalho de Conclusão de Curso

SIMULAÇÕES DE SISTEMAS DINÂMICOS EM ECONOFÍSICA

Autor: Thiago A. Monteiro

Orientador: Prof. Dr. Diego O. Nolasco

Brasília - DF

2011

1

Simulações de Sistemas Dinâmicos em Econofísica

(Simulations of Dynamical Systems in Econophysics)

Thiago A. Monteiro1, Diego O. Nolasco1,2

1

Curso de Física – Universidade Católica de Brasília

²Programa de Pós-Graduação em Ciências Genômicas e Biotecnologia – Universidade

Católica de Brasília

Já há algum tempo, boa parte dos físicos tem se dedicado ao estudo das flutuações de

taxas, índices e preços de ativos nas economias de mercado. O conjunto dessas investigações

tem-se intensificado nos últimos anos e é conhecido por Econofísica. Este trabalho mostra, por

meio de física-estatística, possíveis formas de análise gráfica de um ativo negociado na bolsa

de valores. Foi realizada, ainda, por meio do software MAPLE 12, a simulação de uma possível

interação entre agentes e suas consequências no preço dos ativos.

Palavras-chave: Econofísica, Física Estatística, Análise Gráfica, Simulação Computacional.

For some time, most physicists have been studying the fluctuations of charges, rates

and asset prices in market economies. All these investigations have been intensified in recent

years and are known as Econophysics. This work shows, through Statistical Physics, graphical

analysis of possible forms of an asset traded in the stock market. The simulation of a possible

interaction between agents and their effect on asset prices was also performed, using the

software MAPLE 12.

Keywords: Econophysics, Statistical Physics, Graphical Analysis, Computer Simulation.

“Os economistas às vezes interrogam-se se todo

este trabalho em Física não é só um longo exercício

de aprendizagem dos físicos daquilo que os

economistas já sabem. Certamente que não [...]. A

Física moderna pode oferecer muito aos

economistas. Não só diferentes ferramentas e

métodos de análise, como também diferentes

conceitos tais como as transições de fase, valores

críticos e leis de potência. Não só a análise de

padrões quase-estáticos, como também a análise

de padrões em formação. A Economia precisa

disto.”

(Arthur, 2004)

1. Introdução

A econofísica é uma área interdisciplinar que há algum tempo vem

chamando a atenção de físicos, matemáticos e economistas. A possibilidade

de juntar conceitos dessas áreas para explicar e até mesmo modelar o

mercado financeiro gerou uma grande excitação, principalmente nos físicos

contemporâneos que buscavam algo relativamente novo e que não tenha sido

tão explorado como em outras partes da Física.

2

A relação entre Física e Economia é antiga e pode ser reconhecida desde o

século XVIII, começando com Adam Smith – sob o impacto da revolução

newtoniana – (Porto, 1975), e passando pelos princípios da microeconomia e

da teoria neoclássica – sob influência da mecânica estatística de equilíbrio de

Boltzmann – (PLASCAK et al., 2010). O que é realmente novo nessa história é

o grau de intensidade com que as disciplinas estão sendo juntamente

trabalhadas.

O principal objetivo da econofísica é modelar com a maior precisão possível

o mercado de ações. Valendo-se de acontecimentos passados e de Física

Estatística, o profissional na área tenta “prever” o que acontecerá no futuro. O

grande problema está em analisar e encaixar os acontecimentos raros para

que quando o modelo for simulado, não rode de forma cíclica, ou seja,

mostrando que aquele mesmo evento ocorra em períodos uniformes.

2. Objetivo

Este trabalho tem o objetivo de mostrar por meio de Física Estatística e

simulação computacional como essas possíveis análises podem ser feitas,

propiciando assim uma forma de análise mais completa para corretoras e

investidores.

3. Das tulipas ao financeiro-imobiliário

Uma bolha financeira, termo ligado as práticas de natureza especulativa,

talvez seja o principal evento raro estudado. A primeira bolha da qual se tem

notícia aconteceu na Holanda no século XVII (DE BES, 2010). As tulipas, flores

que não possuem perfume e florescem apenas uma ou duas vezes ao ano,

mas que ostentam uma grande beleza, começaram a ser muito apreciada pelos

holandeses. Como a procura começou a ficar intensa, o preço começou a subir

(oferta e procura) e apenas algumas pessoas podiam comprá-las.

Naquela época, era comum aos mercadores a venda de tulipas a futuro

(para entregar em data futura). Havia, portanto, grande risco em aceitar vender

por preço fixo no futuro sem saber ao certo qual seria o preço exato no

momento da venda. Para limitar esse risco e assegurar margem de lucro,

3

muitos mercadores compravam opções dos plantadores. Essas opções lhes

asseguravam o direito, mas não a obrigação, de comprar tulipas dos

plantadores por preço predeterminado ao término de período específico de

tempo. Em outras palavras, o preço máximo para os mercadores era fixado até

que chegasse o momento de entregar as tulipas aos aristocratas e receber o

pagamento. Se as tulipas passassem a custar mais que o preço máximo (ou

predeterminado), os mercadores que possuíam as opções exigiriam do

plantador a entrega pelo preço máximo combinado, assegurando margem de

lucro. Se, entretanto, o preço caísse e a opção expirasse sem valor, o

mercador ainda poderia ter lucro comprando tulipas por preço mais baixo e,

depois, revendendo-as com lucro. Esses contratos de opções possibilitaram

que muitos mercadores permanecessem trabalhando durante períodos de

extrema volatilidade nos preços daquelas flores. Em 1623, um simples

ramalhete de tulipas chegou a custar milhares de florins holandeses (DE BES,

2010).

Hoje quando lemos esse acontecimento, logo imaginamos o que viria a

acontecer, um “crash bolsista”. A história nos mostra que é praticamente

impossível manter preços tão altos por tanto tempo baseados apenas em

especulação, mas quando se está vivendo o momento não é tão simples

identificar o que está acontecendo a sua volta. Somente em 1637 os

vendedores de tulipas não conseguiram mais inflacionar os preços,

consequência, uma Holanda quebrada (DE BES, 2010).

Outras bolhas abalaram o mercado, algumas pontualmente e outras de

forma global, exemplos marcantes de bolhas que afetaram vários países nos

são mostrados por Mateus (2009): Bolha imobiliária da Florida. EUA (1926) Primeira bolha imobiliária americana, Grande bolha americana (1922-1929) –

Resultou na crise (crash) de 1929 e por último a bolha no mercado de

residências nos EUA em 2008, que resultou na quebra de vários bancos

americanos e suas matrizes em outros países do mundo.

4

4. O funcionamento do mercado baseado no comportamento dos

agentes

As ações negociadas em bolsa de valores nada mais são do que

pequenos “pedaços” do capital de uma empresa. Quem compra ações na bolsa

o faz com a expectativa de se tornar sócio da empresa e de obter um bom

retorno, advindo da lucratividade e do crescimento da companhia (BOVESPA,

2011). As empresas ao abrirem capital, buscam obter recursos para investir,

seja contratando gente, seja em equipamentos ou inteligência. Em vez de pedir

dinheiro emprestado a bancos, mais empresas buscam captar recursos de

novos sócios nas bolsas para aperfeiçoarem seus produtos e serviços e assim,

obter mais lucro. Esse lucro é devolvido ao investidor pelos dividendos

distribuídos e pela valorização das ações, pois as empresas que lucram mais

valem mais.

Ao estudar Análise Técnica, estuda-se, na verdade, a psicologia do ser

humano (LELIS, 2007). Em síntese isso significa que o ser humano se

comporta de maneira semelhante em determinadas situações, então, se no

passado ocorreu determinado padrão no gráfico que precedeu uma tendência

de alta, possivelmente, ao repetir novamente esse padrão, o futuro será

semelhante ao passado. A simulação que será apresentada no tópico 5 se

orienta basicamente por essa premissa, ou seja, pela psicologia dos

investidores.

Um conceito de suma importância no meio financeiro e que cabe nesse

contexto é o de arbitrariedade (MANTEGNA; STANLEY, 2000) da compra e

venda do mesmo título ou equivalente, a fim de lucro com as discrepâncias de

preços. Por exemplo, a compra de dólares em um país por um determinado

preço e a sua rápida venda em um que esteja passando por uma crise

econômica e que sua moeda esteja desvalorizada fente ao dólar. Tem o maior

lucro quem realiza esta manobra financeira primeiro, uma vez concretizada a

manobra e o resultado divulgado, outros investidores farão a mesma coisa e

logo o preço voltará a um valor “normal”. Essa busca constante por

arbitrariedades facilita o mercado a promover o preço mais racional possível,

dadas as circunstâncias socioeconomicas do período.

5

A hipótese de mercado eficiente foi originalmente formulada em 1960

(FAMA, 1970) ela estabelece que o preço atual da ação reflete todas as

informações e expectativas dos participantes do mercado. A fundamentação

para esta hipótese só existiu graças aos trabalhos de Bachelier (1900.).

Bachelier propôs no início do século XX que o preço de um dado ativo

em um mercado especulativo seria descrito por um processo estocástico

(BACHELIER, 1900), na qual os preços são descritos por um “random walking”

(KENDALL’S, 1953), com flutuações regidas por uma distribuição gaussiana.

Onde

significa a variação de preço, o termo

representa uma

variação temporal de preços determinística ou típica, com taxa média no tempo

. O termo

representa a variação estocástica dos preços, cuja amplitude

é dada pelo desvio padrão das variações históricas de preço.

Somente em 1965 a hipótese de mercado eficiente foi realmente

matematizada

(SAMUELSON,

1965).

Baseando-se

nos

conceitos

de

comportamento racional e mercado eficiente, ou seja, aproximações bem

simplistas do que realmente acontece, demonstrou-se como Yt+1, valor

esperado de um ativo no tempo “t+1” está relacionado aos valores de preços

Y0, Y1, ... , Yt através da relação

(02)

Partindo desta relação, em que E seriam as expectativas, conclui-se que

seria um jogo justo, ou seja, não há como obter lucro partindo apenas destas

informações, os ganhos e as perdas se cancelariam, pois apenas o histórico

das flutuações seria utilizado. Isso contraria o que realmente acontece no

mercado real, pois o grau de ineficiência do mercado é que caracteriza os

lucros obtidos pelos investidores.

O modelo padrão (método utilizado até hoje) partiu do que foi proposto por

Bachelier (1900) em relação às flutuações serem regidas por distribuições

Gaussianas, porém este sofreu algumas

modificações. A distribuição

6

Gaussiana do modelo de Bachelier permite preços negativos, o que viola

drasticamente as leis de mercado. Quando compramos um lote de ações, por

exemplo, gastamos certo montante para pagar por ele e pela corretagem. Se a

empresa correspondente ficar devendo muito para seus credores, o valor das

ações que compramos pode chegar a zero, mas jamais teremos a

responsabilidade de pagar pela dívida da empresa, ou seja, jamais as ações

que compramos terão valor negativo (BOVESPA, 2011).

5. Distribuições de probabilidade

As variáveis sujeitas a análise probabilística podem ser divididas em

qualitativas e quantitativas (FLIESSBACH, 2000). A fim de não fugir dos

objetivos do estudo, vamos nos ater apenas à explicação das quantitativas, que

podem ser classificadas como discretas ou contínuas. Chamamos de variáveis

quantitativas discretas todas aquelas que têm valores quantizados. Se

levarmos em conta somente os anos, por exemplo, podemos dizer que a idade

de uma pessoa é uma grandeza quantizada, ou seja, só assume valores

inteiros e é, portanto, uma variável quantitativa discreta. No entanto, se

considerarmos os meses é perfeitamente possível dizer que uma pessoa tem

25,5 anos e essa variável passa a ser quantitativa contínua.

Como é possível notar, a delimitação dada inicialmente à análise de um

conjunto de dados determina a natureza de uma variável, sendo, dessa forma,

indispensável o uso do bom senso (MAGALHÃES; LIMA, 2005).

O retorno das ações utilizado como ponto de partida para este artigo tem

caráter aleatório, ou seja, seu valor seguinte não segue nenhum padrão

passível de previsão determinística, está sujeito a eventualidades do futuro.

Dessa forma, pode ser classificado como variável aleatória contínua.

Umas das técnicas que quando utilizada nos retorna valores de

tendências é a média e pode ser expressa por:

7

Onde x1, x2, ..., xn são valores observados da variável “x” durante um

determinado período, e “n” é o número de vezes que “x” apresentou variação.

Com base numa série ordenada de dados a mediana (md) é o valor que

ocupa a posição central dessas séries e a moda (mo) é o valor mais frequente.

Existem ainda inúmeras outras formas de representar um conjunto de dados a

partir de um único valor que seja capaz de imprimir as características desse

conjunto, algumas delas serão mostradas posteriormente.

Quando precisamos de um valor que seja dado rapidamente e que uma

análise mais profunda não seja necessária, a média atende bem as

expectativas, por outro lado, caso a variável que queiramos mensurar

apresente grandes discrepâncias de valores, por exemplo, é interessante que

estudemos algumas medidas de dispersão. As medidas de dispersão existem

para tornar as diferenças na distribuição dos dados quantificáveis. E dessa

forma podemos considerar que a dispersão de um conjunto de dados nada

mais é que a medida do grau de concentração de valores em torno de uma

medida de posição (MARTINS, 2002).

Em termos de medidas de dispersão é interessante estudar o

comportamento dos desvios (di) de cada valor em relação à média, ou seja,

, onde determinamos o desvio entre cada xi e a média , e dessa

forma o desvio médio é:

Que pode ser traduzido como sendo a média aritmética dos desvios

considerados em módulos.

A variância de um conjunto de dados foi criada para evitar as situações

em que

, e, dessa forma, é o quadrado de cada desvio, ou seja,

, logo entende-se por variância:

8

Observa-se da equação acima que a variância expressa uma soma de

quadrados, dessa forma se a unidade de medida da variável for segundo (s), o

resultado da variância será dado em segundo ao quadrado (s 2). Para que esta

unidade volte ao seu estado original é necessário redefinir essa medida de

dispersão calculando a raiz quadrada da variância. A medida origina outra

forma de medir dispersão conhecida como desvio padrão que é expresso por:

Como visto, o cálculo do desvio padrão depende da variância de uma

determinada distribuição.

6. Distribuições Gaussianas, Log-normal e Leis de Potência

As distribuções Gaussianas e lognormais (relacionados por uma

transformação de coordenadas) formam a base para a teoria de finanças

padrão (MCCAULEY, 2004).

A distribuição Gaussiana é caracterizada por dois parâmetros: média

o desvio-padrão . A notação para variável

Gaussiana é

e

governada por uma distribuição

. A função densidade de probabilidade da variável

aleatória com distribuição normal é dada por:

Usualmente considera-se a distribuição Gaussiana padronizada, onde a

variável aleatória

A variável

tem média zero e desvio-padrão unitário. Teremos assim:

pode representar uma variável normalizada, obtida da

variável original observada

a partir de:

9

Embora os valores X

da parte central da distribuição possuam maior

probabilidade de ocorrência, são as caudas das distribuições que fornecem

informações relativas aos valores extremos. Assim, em qualquer modelagem

de distribuição de retorno de preços é fundamental a análise das caudas das

distribuições, pois isso permite estimar lucros e prejuízos relevantes para o

mercado financeiro.

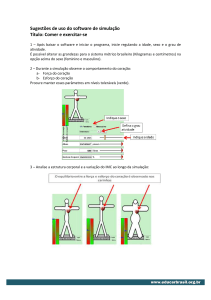

O gráfico desta distribução assemelha-se a um formato de sino (Fig. 1).

Levando-se em conta que a curva nos dá uma relação do preço de um

determinado ativo em função do tempo, verificamos que a maior parte dos

preços situa-se na parte central da curva, ou seja, na média. Nos lados, a curva

se comporta como uma exponencial, caindo rapidamente. Concluimos então

que grandes flutuações são estatísticamente improváveis, chegando ao ponto

de serem impossíveis com o passar do tempo (GLÉRIA et all. 2004).

Figura 1 - Distribuição Gaussiana

Para verificar a probabilidade de ocorrência de valores extremos em um

mercado regido pela distribuição Gaussiana, apresenta-se a tabela a seguir

que mostra a probabilidade

, que equivale, de acordo com a equação

(09), à probabilidade de ocorrência de um valor de retorno, descontada a

média, ser maior ou igual em valor absoluto a “n” vezes o desvio padrão

histórico da série. A partir da tabela 1 podemos concluir que a distribuição

Gaussiana é inadequada para análise do mercado financeiro. Por exemplo, a

probabilidade estimada de se observar uma flutuação de preços pelo menos 5

10

vezes maior do que a flutuação típica σ é de uma vez a cada 7 milênios, o que

torna tal observação praticamente impossível.

Tabela 1 – Probabilidade estimada

n

N

Tempo

1

0,317

3

3 dias

2

0,045

22

1 mês

3

0,0027

370

1,5 ano

15.787

63 anos

-5

4

6,3 x 10

5

5,7 x 10-7

1,7 x 106

7 milênios

6

2,0 x 10-9

5,1 x 108

2 milhões de anos

A primeira coluna mostra valores de n de 1 a 6. A segunda coluna

mostra a probabilidade do módulo do retorno em relação ao valor médio ser

maior do que n vezes o desvio padrão, segundo a distribuição normal. A

terceira coluna apresenta esta probabilidade em número equivalente N de

eventos que se deve observar para encontrar uma vez tal retorno.

Considerando a ocorrência de cada evento em escala diária, a quarta coluna

traduz este resultado em tempo de negócio, onde 1 mês equivale à 22 dias de

pregão e 1 ano equivale à 252 dias.

Sendo a distribuição Gaussiana invariante por adição de variável

aleatória, é solução estacionária da equação diferencial do tipo (1) onde o ruído

é aditivo. Por outro lado, a distribuição Log-normal é invariante por

multiplicação de variável aleatória, sendo assim útil na análise de processos

estocásticos com ruído multiplicativo.

A distribuição Log-normal surge no mercado financeiro a partir do

modelo padrão para a flutuação de preços, no qual o retorno dos preços é

descrito pelo movimento Browniano Geométrico,dado por:

(10)

e que pode ser reescrito da forma:

11

caracterizando um processo estocástico multiplicativo. Utilizando-se o Lema de

Itô (GARDNER, 1985) para mudança de variável estocástica

,

obtém-se:

com

.

A equação (12) corresponde ao movimento Browniano Aritmético, cuja

solução para a distribuição de probabilidade da variável estocástica

tempo t é dada pela distribuição Gaussiana de média

onde

no

e variância

.

Da relação entre distribuições por mudança de variável,

obtém-se:

Identificando

ou

em (13), obtém-se a

distribuição de preços na forma log-normal:

Muitos estudos utilizam esta distribuição log-normal mostrada acima

para a análise da variável financeira conhecida como volatilidade (LIU et al.,

1999), (MANTEGNA; STANLEY, 2000). Para alguns mercados financeiros, a

12

distribuição de preços de fechamento de ações (de empresas ou de índices de

bolsas) normalizados pelo volume negociado, é muito bem descrita pela

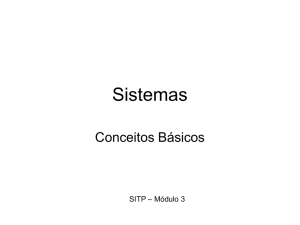

distribuição log-normal (ANTONIOU et al., 2003), como mostrado na figura (2)

abaixo.

Figura 2 - Gráficos à esquerda (de cima para baixo): (a) série de preços de fechamento das ações da Microsoft;

(b) volume diário negociado; (c) série de preços de fechamento das ações normalizados pelo volume diário

negociado. Gráfico à direita: distribuição de preços de fechamento diário das ações da Microsoft normalizados

pelo volume negociado distribuição log-normal aproximada.

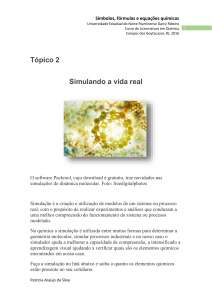

As flutuações percentuais ao minuto do S&P500 de 1984 a 1989,

representadas no gráfico seguinte, construído com 1,5 milhões de pontos, são

também não gaussianas (MANTEGNA; STANLEY, 1995).

B

C

A

Figura_3- Gráfico minuto a minuto do S&P500 de 1984 a 1989. Mantegna e Stanley, (1995)

13

A curva pontilhada “A” representa a gaussiana que melhor se ajusta aos

dados observados. Mandelbrot (1963) tinha descoberto que as flutuações do

preço do algodão eram melhor ajustadas por uma distribuição de Pareto-Lévy

do que por uma gaussiana. É possível ver a distribuição de Pareto-Lévy na

curva pontilhada “B” correspondente ao parâmetro μ ≈ 2.4 que melhor se ajusta

aos dados. Fora do intervalo [-6,+6] as flutuações do S&P 500 são melhor

aproximadas por uma lei de potência com expoente μ ≈ 4 (curva “C”). Esta lei

de potência indicia que a fórmula de Black e Scholes subestima de forma

significativa o risco.

As leis de potência não eram completamente desconhecidas dos

economistas, uma vez que a primeira lei de potência foi descoberta por Pareto,

um engenheiro civil que se dedicou à economia, e relacionava a riqueza e o

número de indivíduos com essa riqueza. Contudo os economistas olharam para

estas leis com desconfiança e não as levaram a sério. Entretanto, os físicos

descobriram que cada classe de sistemas físicos no ponto crítico é

completamente determinada pelo conhecimento dos expoentes das leis de

potência, e concluíram que as leis de potência dos mercados financeiros

podem ter um papel importante para a compreensão destes.

7. Simulação

A simulação foi feita utilizando-se o software MAPLE v.12 e o seu

algoritmo está disponível em anexo.

Iniciamos a simulação declarando uma matriz 2x15, sendo a primeira

linha numerada de 1 a 15 representando o tempo (t) e a segunda preenchida

aleatoriamente representando o preço (p) de um determinado ativo.

Como dito anteriormente, os investidores são fortemente influenciados

por informações externas, baseados nessas informações eles tomam decisões,

neste caso comprar ou vender. Uma forma que encontramos de exemplificar

essa prática foi que os agentes se baseassem nas informações fornecidas

inicialmente pelo gráfico. Fizemos isso calculando as inclinações das retas que

formam o gráfico e calculamos uma possível resultante somando-as.

Feito isso, arbitramos que o ativo em questão poderia sofrer variações

de preço na faixa de 0 a 50. Calculamos então que os extremos das

14

inclinações (valor máximo e mínimo) seriam -50 e 50. Como o mercado oscila

de acordo com a maioria, definimos um número finito de investidores, no caso

15 e relacionamos todas essas condições da seguinte forma: se a soma das

inclinações com o sinal invertido, for maior que 0 (zero) a probabilidade de

compra é maior que a de venda, caso essa condição não seja obedecida a

probabilidade de venda é maior que a de compra, isso feito para cada agente.

Definindo 1 para quem compra e 0 (zero) para quem vende, chegamos a

penúltima fase da simulação, que é somar a quantidade de números 1, caso a

soma seja maior que a metade no número de agentes que compraram mais os

agentes que venderam e, consequentemente, há uma maior probabilidade de

que os preços subam em função de forte procura. Agora se a soma de

números 1 for menor que a metade, o inverso do que aconteceu anteriormente

passa a valer e a probabilidade de que os preços caiam é maior.

Chegamos à última parte da simulação, aqui tentamos prever baseando-nos no

comportamento que os agentes tiveram durante a simulação um possível preço

para o ativo depois que todas essas condições fossem obedecidas. Fizemos

isso de forma empírica, nos baseamos em extremos de oscilações obtidos em

resultados passados da BOVESPA (alta ou queda) para montarmos uma

possível equação englobando todas as variáveis da simulação.

if somatorio >= 8 then

pn:= somatorio*(K)+(mat1[2,15]*0.015)+mat1[2,15];

else ((mat1[2,15]*0.02) + mat1[2,15])-somatorio*(0.5);

onde, “somatório” é a quantidades de pessoas que compraram o ativo, “K” é

uma constante de normalização da equação (definida experimentalmente) e

vale ½ e “pn” é o valor final do ativo.

15

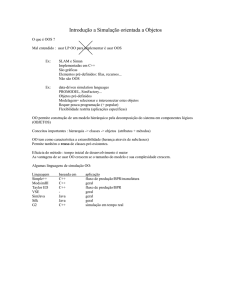

(P) Preço

Figura 3 Gráfico gerado pela simulação no software MAPLE v.12

(T) Tempo

(P) Preço

Figura 4 Figura 3 Gráfico gerado pela simulação no software MAPLE v.12

(T) Tempo

8. Conclusão

A econofísica é uma é uma área interdisciplinar que tenta relacionar e

compreender fenômenos complexos, econômicos e sociais, que são de grande

valia no cotidiano de corretoras e investidores. Mostramos neste trabalho um

dos principais erros cometidos por pesquisadores nos primórdios da

econofísica, quando propuseram que uma distribuição Gaussiana descreveria

de forma satisfatória o que acontece nas bolsas de valores. Os fundamentos de

um estado crítico refletem-se em leis de potência, que não possuem escala

característica, revelando a ausência de um tamanho para o próximo evento. As

16

Leis de Potência, teoria mais aceita nos dias atuais foi utilizada para

mostrarmos em alguns momentos como uma possível análise gráfica poderia

ser feita, sendo assim mais uma ferramenta disposta aos investidores para

decidirem entre qual ativo optar para um possível investimento. Por se tratar de

uma divulgação voltada para um contingente de pessoas com um razoável

conhecimento matemático, algumas equações não muito simples foram

utilizadas, mas nada realmente complexo.

Embora modelar o comportamento do mercado financeiro em termos de

uma função que o possa descrever seja um trabalho que deve ser executado

com minúcias, partimos de uma simulação relativamente simples, mas que

para efeito ilustrativo do que acontece em uma negociação de ações, se

mostrou realmente eficiente. Os gráficos obtidos ao rodarmos a simulação

mostraram-se semelhantes aos obtidos no mercado real, propiciando ao

investidor (iniciante) não uma possível indicação a qual investimento comprar

ou se deve comprar, pois valores fictícios foram utilizados e gerados

aleatoriamente pelo software, mas sim para entenderem como algumas das

principais variáveis no mercado interagem entre si.

Subsequente a esta pesquisa, tentaremos aprimorar a simulação

colocando dados iniciais reais e outras variáveis para que utilizando as formas

de análise mostradas neste trabalho, estudemos com afinco o gráfico que será

gerado pela simulação para que possamos obter dados que nos aproximem

cada vez mais do mercado real.

Agradecimentos

Agradeço primeiramente ao meu orientador, Prof. Diego Nolasco, pelo

acompanhamento e suporte em todo o desenvolvimento deste trabalho.

Agradeço ao Prof. Thiago Ferrari, pela grande ajuda na construção da

simulação computacional descrita neste trabalho, e finalmente, agradeço aos

meus amigos: Anderson, Humberto, Ítalo e Tiago que me apoiaram durante

todo o período de graduação.

17

9.

Bibliografia

ANTONIOU I., IVANOV V. V., ZRELOV P. V. On the Lognormal Distribuition of

Stock Market Data, Physica A, volume 331, p. 617-638, 2003.

ARTHUR, W. B. Inductive Reasoning and Bounded Rationality. American

Economic Review, v. 84, n. 2, 406-411, maio, 1994.

BACHELIER L. Theorie de la speculation' [Ph.D. thesis in mathematics],

Annales Scientifiques de I'Ecole Normale Superieure III-17, 21-86 1900.

DE BES F. T. O homem que trocou a casa por uma tulipa. Editora Presença,

2010

FAMA E. F., Efficient Capital Markets: A Review of Theory and Empirical

Work, J. Finance 25, 383-417 1970.

FLIESSBACH T. Curso de Física Estatística. Fundação Caloustre Gulbenkian,

Lisboa, 2000.

GARDNER C.W. Handbook of Stochastic Methods: For Physics, Chemistry,

and the Natural Sciences, Springer-Series, New York, 1985.

GLERIA, I.; MATSUSHITA, R.; SILVA, S. Sistemas complexos, criticalidade e

leis de potência. Revista Brasileira de Ensino de Física, v. 26, n. 2, 99-108,

2004.

KENDALL'S M. The Analysis of Economic Time Series. Journal of the Royal

Statistical Society,1953.

LELIS, L. H. S. Aprendizagem Semi-Supervisionada aplicada à Engenharia

Financeira. Belo Horizonte, 2007. Dissertação de Mestrado, UFMG.

LIU Y., GOPIKRISHNAN P., CIZEAU P., MEYER M., PENG C., H. STANLEY

E. Statistical Properties of the Volatility of Price Fluctuations, Physical Review

E, volume 60, número 2, p.1390-1400, 1999.

MAGALHÃES, M. N.; LIMA, A. C. P. Noções de probabilidade e estatística. Ed.

Edusp. São Paulo. 2005.

MANDELBROT B. The Variation of Certain Speculative Prices. J. Business,

volume 36, p. 394-419, 1963.

MANTEGNA R. N., STANLEY H. E. An Introduction to Econophysics:

Correlations and Complexity in Finance, Cambridge University Press, 2000.

MANTEGNA R. N., STANLEY H. E. Scaling Behaviour in the Dynamics of

an Economic Index, Nature number 376, 46-49, 1995

18

MARTINS, G. A. Estatística Geral e Aplicada. Ed. Atlas. São Paulo, 2002.

McCAULEY, J. L. Dynamics of Markets, Cambridge, 2004.

MATEUS A. A grande Crise Financeira do início do século XXI. Bnomics, 2009

PLASCAK J. A.; OLIVEIRA P. M. C.; FIGUEIREDO W. Documento de Área –

Física Estatística e Computacional. Sociedade Brasileira de Física. Rio de

Janeiro, 2010. Acedido em 23/03/2011 em:

http://www.sbfisica.org.br/v1/arquivos_diversos/4CNCTeI/estatistica-ecomputacional.pdf

PORTO C. H. História do Pensamento Econômico. Editora Rio, 1975

Website da Bolsa de Valores de São Paulo. Acedido em 23/03/2011 em:

http://www.bmfbovespa.com.br/como-investir-na-bolsa.aspx?idioma=pt-br

10. Anexos

Simulação gerada pelo software MAPLE v.12

> with(plots):

> mat1:=array(1..2,1..15,[]);

> mat2:=array(1..15,[]);

> inic:=proc()

> local j, a, n;

> global mat1, mat2, soma;

> for j from 1 to 15 do

> a:=rand(0..50);

> mat1[1,j]:=j;

> mat1[2,j]:= a();

> mat2[j]:=0;

> od;

> for j from 2 to 15 do

> mat2[j]:=mat1[2,j]-mat1[2,j-1];

> od;

> soma:=0;

> for n from 13 to 15 do

> soma:= soma + mat2[n];

> od;

> print(mat1);

> print(mat2, "inclinações");

> print(soma*(-1), "soma das inclinações com o sinal trocado");

> end;

> mat3:=array(1..15,[]);

> for i from 1 to 15 do

> al:=rand(-50..50);

>

if al() < soma then

19

>

mat3[i]:=1;

>

else

>

mat3[i]:=0;

> end if;

> od;

> print(mat3);

> somatorio:=0;

> for n from 1 to 15 do

> somatorio:= somatorio + mat3[n];

> od;

> if somatorio >= 8 then

> pn:= somatorio*(0.5) + (mat1[2,15]*0.015) + mat1[2,15];

> else ((mat1[2,15]*0.02) + mat1[2,15]) - somatorio*(0.5);

> end if;

> pointplot(mat1,style=line);

20