Carta do gestor – Maio 2013

Em maio, o destaque nos mercados foi a elevação das taxas das Treasuries, os títulos soberanos dos

Estados Unidos, e o fortalecimento do dólar, principalmente em relação a moedas de países emergentes ou

produtores de commodities. Também observamos relevante elevação das taxas dos títulos soberanos de

diversos países, assim como a depreciação dos ativos de crédito em geral. No mercado acionário, as bolsas

dos chamados países desenvolvidos ainda apresentaram alta de modo geral, embora o movimento tenha se

revertido parcialmente a partir de meados do mês. Já as bolsas dos chamados países emergentes

apresentaram desempenho mais fraco.

Por trás destes movimentos, temos uma sequência de melhores dados da economia americana –

seguindo um abril mais fraco - e o aumento da discussão sobre a diminuição do programa de afrouxamento

quantitativo do FED, o banco central norte-americano. A reavaliação dos fundamentos relativos –

econômicos e, principalmente, monetários – levou a uma depreciação dos ativos receptores de grande fluxo

de recursos nos anos anteriores. O movimento de desvalorização de diversas moedas - de países emergentes

e produtores de commodities - foi ainda mais acentuado pela fraqueza dos dados vindos da China.

No Brasil, a deterioração dos preços de diversos ativos também foi significativa. Reflete os movimentos

globais descritos nos parágrafos anteriores. Adicionalmente, a piora dos fundamentos do país também tende

a deixar os preços de nossos ativos mais vulneráveis a movimentos de redução de risco. Assim, observamos

significativa depreciação do Real, queda das bolsas e abertura do prêmio de risco do país – medido, por

exemplo, pelo CDS1.

Outro destaque foi a decisão do Banco Central do Brasil de elevar a taxa básica em cinquenta pontos

base, aumentando o passo em relação à reunião anterior. Tudo indica que a autoridade monetária e o

governo começaram a ficar mais preocupados com a elevada inflação. A dúvida é até onde estão dispostos

a ir para tentar trazê-la de volta à meta.

Cenário global: discussão sobre a diminuição do programa de afrouxamento quantitativo do FED

leva a deterioração dos preços de diversos ativos de renda fixa e moedas emergentes,

principalmente.

Observamos em maio o aumento da discussão sobre a diminuição do programa de afrouxamento

quantitativo do FED. A abertura das taxas de juros das Treasuries começou já no início do mês, quando foram

divulgados bons dados de emprego. O próprio banco central aumentou o debate, com diversos de seus

membros declarando que uma diminuição das compras de ativos poderia estar próxima, caso a economia

continuasse se recuperando como esperado. O próprio Ben Bernanke, seu presidente, afirmou que esta era de

fato uma possibilidade:

“se observarmos uma melhora concreta e tivermos confiança de que ela será sustentável, poderíamos

então, nas próximas reuniões, reduzir o ritmo das compras” (tradução nossa)

CDS é a sigla para Credit Default Swap. É um derivativo cuja taxa reflete o prêmio de risco cobrado por nossos títulos

externos.

1

1

Não sabemos exatamente se o discurso de diversos membros do FED apenas reflete uma maior

confiança na economia, ou o aumento de alguma outra preocupação – como a elevada euforia dos

mercados, discutida em nossa carta de abril. Poderia ser também apenas a confirmação de que os

movimentos de política monetária são de fato muito dependentes dos dados da economia. Além disso, é

possível que uma sequência de dados um pouco mais fracos do mercado de trabalho venha a adiar o

momento da diminuição de compras de ativos. Mas o fato é que a discussão foi realçada e isso levou gestores

de ativos a decidirem realocar algumas de suas posições.

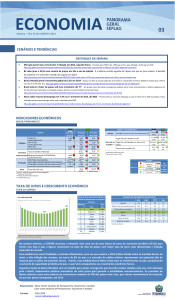

Figura 1: A possibilidade de diminuição das compras de ativos por parte do FED levou à abertura das taxas de

juros globais e à depreciação de diversas moedas contra o dólar.

EUA: Título de 10 anos

Moedas selecionadas vs USD

(índice fev/2013=100)

115

2.1

110

2.0

105

1.9

100

1.8

95

1.7

90

jan-13

Fonte: Bloomberg

Fonte: Bloomberg, Kondor

1.6

fev-13 mar-13 abr-13 mai-13

ZAR

CAD

AUD

jan-13

fev-13 mar-13 abr-13 mai-13

MXN

O que acentuou a magnitude dos movimentos foram as posições acumuladas nos últimos meses e

anos e o tamanho de alguns mercados. No caso dos mercados de crédito globais, por exemplo, enorme

alocação foi observada nos últimos anos e os prêmios cobrados pelos títulos ficaram cada vez menores, como

discutido na carta passada. No mês de abril, particularmente, observamos uma grande compressão das taxas

cobradas após o anúncio do enorme programa de afrouxamento quantitativo por parte do Banco Central do

Japão (ver carta de abril). Um dos pilares desta alocação era exatamente a enorme liquidez fornecida pelos

bancos centrais. Quando a discussão mudou para a mera diminuição da liquidez fornecida, o ajuste de

posições muito grandes e montadas a valores muito elevados fez com que os preços tivessem grande

depreciação.

O caso de moedas e títulos soberanos de países emergentes não é tão diferente. Foram anos de

alocação nestes países, que passaram a fazer parte do portfolio de praticamente todos os gestores dos

mercados financeiros mais desenvolvidos. Dois fatores acentuam ainda mais o movimento neste caso. Um é a

mudança de fundamentos relativos. Projeta-se um maior crescimento da economia norte-americana nos

próximos anos, enquanto as estimativas para o crescimento de diversos países emergentes foram revisadas

para baixo. Nesta linha, o menor crescimento da economia chinesa adiciona mais um vetor para a menor

expansão das economias de diversos países emergentes ou produtores de commodities.

2

O outro fator que acentua o movimento de depreciação de ativos emergentes é o tamanho de seus

mercados. A liquidez oferecida não possibilita a saída de volume expressivo de recursos sem que os preços

dos ativos sofram enormes oscilações.

Brasil: banco central aumenta o passo de alta de juros

No Brasil, um dos destaques do mês foi a elevação da taxa básica de juros em cinquenta pontos base,

uma aceleração em relação aos vinte e cinco pontos base do início do ciclo em abril. Como escrevemos na

carta passada, o processo de comunicação em torno do início do ciclo de altas foi bastante confuso e cheio

de idas e vindas. Em maio, o processo também não prosseguiu sem surpresas. O mercado vinha colocando

maior probabilidade de manutenção de um ritmo suave e, mesmo após um discurso mais duro do presidente

do banco central, manteve-se dividido entre a aceleração e a manutenção do passo. No final, não apenas a

alta foi de cinquenta pontos base, como o comunicado foi mais duro e lacônico que o esperado.

Adicionalmente, o presidente da autoridade monetária concedeu entrevistas a importantes jornais tentando

demonstrar determinação em fazer a inflação convergir para a meta em 2014.

Tudo indica que a inflação passou a ser uma maior preocupação por parte do banco central e do

governo, o que é positivo. Até onde eles estão dispostos a ir para de fato trazer a inflação de volta à meta é a

grande questão. Por enquanto, parecem estar em uma jornada para recuperar a credibilidade e ancorar as

expectativas. Mas com a eleição presidencial de 2014 se aproximando, estariam dispostos a desacelerar a

atividade de maneira mais significativa e elevar a taxa de desemprego? Afinal, um dos importantes fatores

por trás da elevada inflação no país é o mercado de trabalho muito apertado, com seus elevados aumentos

salariais. Para complicar as coisas, o câmbio tem apresentado maior tendência a depreciação, o que deverá

elevar a inflação dos bens comercializáveis.

Não acreditamos que este governo esteja disposto a sacrificar muito crescimento em prol de uma

menor inflação. Assim, atribuímos elevada probabilidade a um ciclo moderado de alta de juros. Mas temos

que reconhecer que a postura da autoridade monetária mudou, pelo menos parcialmente. Adicionalmente,

é sempre difícil determinar quando um ciclo de alta de juros termina.

3

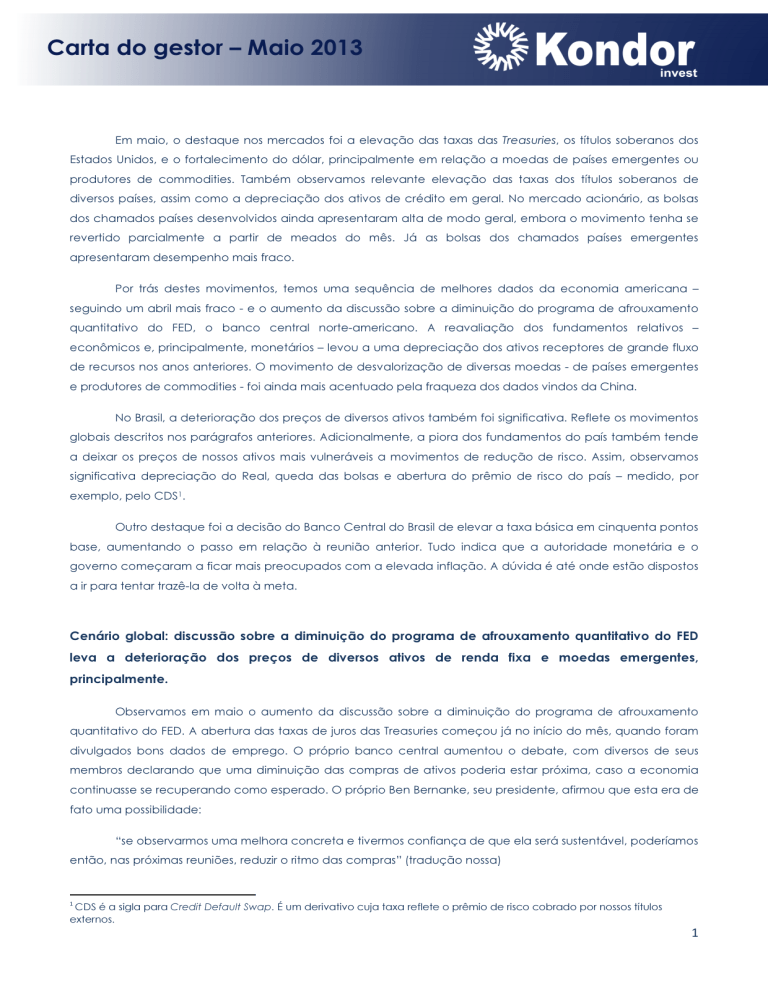

Figura 2: BC acelera ritmo de alta de juros, enquanto preços de ativos brasileiros apresentam depreciação.

Taxa Selic

Taxa de Câmbio

13%

2.20

12%

2.15

11%

2.10

10%

2.05

9%

2.00

8%

1.95

Fonte: Banco Central do Brasil

7%

jan-11

jul-11

jan-12

jul-12

Fonte: Bloomberg

jan-13

1.90

jul-12

out-12

jan-13

abr-13

Apesar desta aparente mudança da postura do banco central e do governo em relação à inflação,

parece que a percepção da piora dos fundamentos da economia brasileira está se difundindo. Em maio,

observamos uma grande depreciação da moeda, novas quedas na bolsa e o aumento do prêmio de risco

cobrado dos títulos soberanos. Como falamos, boa parte deste movimento se assemelha ao de algumas

outras economias emergentes, iniciado pela antecipação da diminuição do afrouxamento quantitativo do

banco central norte-americano. Porém, uma parte já parece refletir uma piora dos fundamentos do país.

Como explicado em cartas anteriores, esta piora dos fundamentos já está se refletindo no crescimento mais

baixo, na inflação mais elevada, no aumento do déficit em conta corrente e em piores números fiscais. E,

também como já colocado em outras ocasiões, acreditamos que os fundamentos apontam para uma

moeda bem mais depreciada, uma curva de juros mais inclinada e maiores prêmios de risco cobrados do

país.

Desempenho do fundo Kondor KR

Em maio, o comportamento mais relevante nos mercados financeiros foi o fortalecimento da moeda

americana frente às moedas de outros países desenvolvidos e ainda em maior escala contra as moedas de

países emergentes em geral. A justificativa para tal movimento reside na possibilidade do FED passar a diminuir

o afrouxamento quantitativo no segundo semestre deste ano, pois os dados econômicos revelam, até aqui,

uma melhora da atividade. Outro ponto relevante para tal comportamento é o fato de que, em termos

relativos, o desempenho do resto do mundo desacelerou em comparação com a economia americana. O

fundo apresentou resultado de +2,77%. Neste mês, concentramos a maior parcela do risco em moedas, na

posição comprada em dólar contra EUR, BRL, AUD , CAD e GBP, cujo resultado foi +2,37%. Em crédito externo,

o resultado foi +0,33% (comprado em risco Brasil). Em juros, apurou-se +0,20% na posição tomada em juros no

Japão (via opções). Em bolsas, o resultado foi de +0,01% e em posições quantitativas, +0,03%. O resultado se

completa com o caixa (+0,54%) e despesas (-0,70%).

4

Histórico de Rentabilidade

Maio

Abril

Março

Fevereiro

Janeiro

2013

2012

2011

2010

2009

2008

2007

Desde o Início

Data de Início*

Kondor MAX

1.72%

0.10%

0.51%

0.84%

1.01%

4.24%

8.88%

15.02%

10.36%

14.90%

14.33%

5.97%*

100.55%

2/8/2007

Kondor KR

2.77%

-0.06%

0.62%

1.19%

1.61%

6.25%

10.06%

16.96%

10.60%

2.57%*

55.15%

9/10/2009

CDI

0.58%

0.60%

0.54%

0.48%

0.59%

2.82%

8.41%

11.60%

9.75%

9.88%

12.38%

11.81%

IFMM

1.05%

0.50%

0.56%

0.45%

1.01%

3.66%

13.43%

11.19%

9.24%

16.81%

5.76%

12.54%

IBOVESPA

-4.30%

-0.78%

-1.87%

-3.91%

-1.95%

-12.22%

7.40%

-18.10%

1.04%

82.64%

-41.23%

33.73%

Dólar

7.14%

-0.92%

2.29%

-0.64%

-3.19%

4.46%

10.16

12.03%%

-4.23%

-25.98%

32.00%

-8.66%

Atribuição do Resultado

Estratégia

Juros Pré

Juros Externo

Juros Opções

Juros Inflação

Subtotal

Câmbio Médio/Longo Prazo

Câmbio Curto Prazo

Subtotal

Bolsa Direcional

Bolsa Long & Short

Bolsa Arbitragem

Macro

Hedge

Subtotal

Quantitativo

Títulos Soberanos

Resultado Bruto

Caixa

Despesas

Result. Líquido

Result. em % do CDI

Gestora

Administradora/Custodiante

Kondor KR

0.01%

0.19%

-0.01%

0.00%

0.20%

2.00%

0.36%

2.37%

0.08%

0.05%

-0.02%

-0.11%

0.01%

0.01%

0.03%

0.33%

2.93%

0.54%

-0.70%

2.77%

478%

Auditor

Regulador

DISCLAIMER: Este documento foi produzido com fins meramente informativos. Fundos de investimento não contam com garantia do administrador do fundo, do gestor

da carteira, de qualquer mecanismo de seguro ou, ainda, do fundo garantidor de créditos - FGC. A rentabilidade obtida no passado não representa garantia de

rentabilidade futura. É recomendada a leitura cuidadosa do prospecto e regulamento do fundo de investimento pelo investidor ao aplicar seus recursos. Os

investidores devem estar preparados para aceitar os riscos inerentes aos diversos mercados em que os fundos atuam e, conseqüentemente, possíveis variações no

patrimônio investido. Não há garantia de que este fundo terá o tratamento tributário para fundos de longo prazo. Este Fundo utiliza estratégias com derivativos como

parte integrante de sua política de investimento. Tais estratégias, da forma como são adotadas, podem resultar em significativas perdas patrimoniais para seus

quotistas, podendo inclusive acarretar perdas superiores ao capital aplicado, implicando na ocorrência de patrimônio líquido do Fundo e a conseqüente obrigação

do quotista de aportar recursos adicionais para cobrir o prejuízo do Fundo. Este Fundo está autorizado a realizar aplicações em ativos financeiros no exterior.

5