UNIVERSIDADE FEDERAL DO RIO DE JANEIRO

INSTITUTO DE ECONOMIA

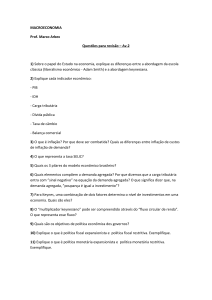

Uma Análise Crítica ao Modelo do “Novo Consenso”

Dissertação apresentada ao Curso de Mestrado do

Instituto de Economia da Universidade Federal do Rio

de Janeiro como requisito parcial à obtenção do título

de Mestre em Economia.

Orientador: Prof. Dr. Franklin Serrano

Theo Vasconcelos de Almeida

Rio de Janeiro

Setembro/2009

1

Banca Examinadora

_________________________________

Prof. Dr. Franklin Leon Peres Serrano

_________________________________

Prof. Dr. Fábio Neves Perácio de Freitas

_________________________________

Prof. Dr. André Luís Cabral de Lourenço

2

Om Namah Shivaya

3

Agradecimentos

Meus sinceros agradecimentos aos meus pais, Gilberto e Gisela, pelo apoio emocional e

material.

A Ian, Martha e Irene, por me oferecerem seu lar, em momentos distintos, para eu poder me

dedicar aos estudos no Rio de Janeiro.

Muito obrigado Franklin, pela excelente orientação. São raros os mestrandos que tem este

privilégio.

A todos meus amigos e familiares.

4

Sumário

Agradecimentos....................................................................................................................................... 4

Sumário.................................................................................................................................................... 5

Resumo......................................................................................................................................................7

Introdução.................................................................................................................................................8

Capítulo I: A Teoria da Taxa de Juros de Wicksell.............................................................................10

I Introdução................................................................................................................................10

II Conceitos de Moeda Endógena e Exógena...........................................................................10

III Wicksell e a Teoria Quantitativa da Moeda.......................................................................15

IV O modelo Wickselliano: Hipóteses Comuns às Duas Versões...........................................18

V O Modelo de Wicksell com Ajustamento Automático.........................................................23

VI O Modelo de Crédito Puro...................................................................................................29

VII As expectativas de inflação e a instabilidade do processo cumulativo............................32

Capítulo II: O Novo Consenso..............................................................................................................36

I Introdução................................................................................................................................36

II As Hipóteses do modelo do “Novo Consenso”.................................................................... 36

II.1 A curva IS.................................................................................................................37

II.2 A curva de Phillips Aceleracionista...........................................................................41

II.3 A regra de Taylor.......................................................................................................47

III Análise do Modelo................................................................................................................58

III.1 Queda da NAIRU....................................................................................................58

III.2 Política Fiscal Neutra..............................................................................................61

III.3 O limite da Taxa de Juros nominal zero e a política fiscal......................................66

IV O Novo Consenso e Wicksell...............................................................................................72

IV.1 Condições de estabilidade do processo cumulativo...............................................73

IV.2 Semelhanças e Diferenças.......................................................................................75

Capítulo III: Críticas e Alternativas.....................................................................................................79

I Introdução................................................................................................................................79

II Uma Avaliação Crítica...........................................................................................................79

II.1 inércia parcial e trade off de longo prazo entre produto e meta de inflação.............80

II.2 A Crítica Sraffiana e a taxa natural de juros.............................................................82

II.3 Investimento Induzido e Histerese do Produto.........................................................84

5

II.4 O Supermultiplicador................................................................................................85

II.5 Menor consumo presente não aumenta o consumo futuro.......................................88

II.6 Qualquer taxa escolhida pelo Banco Central pode virar a Natural...........................89

III Observações Finais...................................................................................;...........................93

Bibliografia ............................................................................................................................................95

6

Resumo

Este trabalho tem como objetivo fazer uma análise crítica ao chamado modelo do “Novo Consenso”.

Ao contrário do que seu nome sugere, ele postula uma série de hipóteses que não são nem um pouco

consensuais. Knut Wicksell é um autor da história do pensamento econômico que elaborou uma teoria

no início do século XX, utilizada como base teórica para a construção da teoria do “Novo Consenso”.

Ela postula menos hipóteses, para chegar a conclusões semelhantes. As criticas, e teorias, de inspiração

Sraffianas, são utilizadas para mostrar a inaplicabilidade do “Novo Consenso”, e a possibilidade de

uma nova forma de interpretar os fenômenos macroeconômicos.

Abstract

The main objective of this paper is to do a critical analysis of the “New Consensus” model. As opposed

to what the name suggests, this model postulates a series of hypothesis which are not consensual. Knut

Wicksell is a history of economic thought author who, in the beginning of the twentieth century,

elaborated a theory that was used as theoretic base in the construction of the “New

Consensus” theory. Knut Wicksell postulates fewer hypotheses, with very similar conclusions. The

critics and theories of Sraffian inspiration are used to show the inapplicability of the “New Consensus”,

and the possibility of a new way to interpret the macroeconomic phenomenon.

7

Introdução

Na última década, os debates sobre política macroeconômica têm sido dominados, tanto no exterior

quanto no Brasil, pelo modelo macroeconômico simples da abordagem Novo Keynesiana, chamado de

modelo do “Novo Consenso”. Esta dissertação tem por objetivo fazer numa análise crítica do modelo

macroeconômico básico. A discussão será feita comparando e contrastando este modelo com a antiga

análise monetária de Wicksell (com a qual tem algumas semelhanças), e com um modelo simples

heterodoxo de inspiração Sraffiana do supermultiplicador. Para os três modelos, iremos examinar, em

particular, os efeitos persistentes de um choque de demanda, tanto em termos de inflação, quanto em

termos de produto (e produto potencial). Uma questão central em nossa análise crítica comparada será a

de examinar as condições de existência, estabilidade e unicidade da “taxa natural de juros”, entendida

no modelo do “Novo Consenso”, como taxa real de juros que não acelera a inflação acima da meta.

O modelo do “Novo Consenso” será discutido aqui em sua versão mais simples e pragmática,

desprovida dos microfundamentos referentes à otimização dos agentes1, que é associada principalmente

aos trabalhos de John Taylor, Alan Blinder, David Romer2 entre outros, e que já começa a aparecer em

diversos livros texto básicos de macroeconomia3. Este modelo simples trata ou da economia fechada,

ou de uma economia que tenha a taxa de câmbio “perfeitamente flexível”. Dado que a análise crítica

das questões referentes a restrições de balança de pagamentos, e ao movimento e impactos da taxa de

câmbio, não são objeto deste trabalho. É importante ressaltar de início, que os resultados discutidos

aqui só podem ter alguma relevância prática, sem ulteriores análises e mediações, para uma economia

como a dos EUA, no período recente, porque sua moeda nacional é aceita internacionalmente dentro do

1

Para uma crítica à versão com microfundamentos do “Novo Consenso” também conhecida como “Nova Síntese

Neoclássica” ou DSGE (“dynamic stochastic general equilibrium) ver: Pivetti, M. (2008)

2

Blinder (1999), Taylor (1999), Romer (2006)

3

8

Como por exemplo: Carlin & Soskice(2005) , Jones (2008).

chamado padrão dólar flexível.4 Esta dissertação também não tem a pretensão de aprofundar os

conceitos discutidos. A exposição tenta ser simples e didática, para deixar o mais claro possível as

importantes diferenças entre os modelos comparados, no que diz respeito ao comportamento dos níveis

de preços, e de produto agregado.

No capítulo I apresentamos de forma bem simplificada a análise de Wicksell. No capítulo II é feita

uma versão do modelo macroeconômico do “Novo Consenso”, e o seu contraste com a versão de

crédito puro de Wicksell. No capítulo III apresentamos algumas críticas a partir de uma visão

alternativa de inspiração Sraffiana, que utiliza um modelo simples de crescimento liderado pela

demanda, do tipo supermultiplicador.

4

Para uma discussão da ausência dos problemas típicos de balança de pagamentos, para a economia americana no padrão

dólar flexível, ver Serrano(2008a)

9

Capítulo I

A Teoria da Taxa de Juros de Wicksell

I.

Introdução

O objetivo deste capítulo é apresentar a teoria da relação entre as taxa de juros real e monetária,

desenvolvida por Knut Wicksell. A seção II faz uma diferenciação preliminar entre as abordagens da

moeda endógena e exógena. A seguir, a seção III expõe a posição tomada por Wicksell no debate sobre

a teoria quantitativa da moeda existente na literatura monetária de sua época. Como a teoria monetária

de Wicksell possui duas versões, a seção IV faz uma introdução às hipóteses comuns a estes dois

modelos, em seguida, a seção V explica o modelo com ajustamento automático (moeda exógena). A

seção VI faz uma análise do seu modelo de crédito puro (moeda endógena). A seção VII desenvolve

uma digressão sobre as conseqüências da introdução da hipótese aceleracionista, ou de estado

intermediário de inércia inflacionária parcial, no modelo wickselliano de crédito puro.

II.

Conceitos de Moeda Endógena e Exógena

A teoria de moeda endógena afirma que o Banco Central tem o poder de determinar a taxa

básica de juros da economia, ou seja, a taxa de juros cobrada nas operações de redesconto, e/ou a que

remunera os títulos públicos de curto prazo. Estas operações de redesconto são os empréstimos feitos

pelo Banco Central para os bancos privados, ou entre eles próprios, para estabelecerem a razão legal de

reservas, depois de efetuados os empréstimos ao setor privado. Este poder é derivado do fato de a

moeda emitida pelo governo ser o meio de pagamento legal aceito no pagamento final de dívidas, e na

10

cobrança dos impostos (Wray 1998). Portanto, o governo sempre tem a possibilidade de honrar a sua

dívida pública em termos nominais, basta emitir moeda. Esta característica faz da dívida interna pública

o ativo mais seguro da economia, já que é isento do risco de default (o risco está associado a uma

política fiscal explícita de redistribuição de renda em que o governo federal pode unilateralmente

decidir não honrar a sua dívida pública, mas isto não significa que ele esteja impossibilitado de fazê-lo,

devido a qualquer outra razão, ou seja, o único risco é político). As taxas de juros controladas

diretamente pelo governo, como a remuneração da dívida pública (mercado aberto) e a taxa de

redesconto, formam o piso da estrutura de taxas de juros existentes na economia, é sobre ela que os

bancos comerciais adicionam um “spread” nos empréstimos ao setor privado. Caso, no final de

determinado período, os bancos privados tenham uma quantidade de reservas superior ao permitido

pela restrição legal do Banco Central (ou alguns países onde não há limite legal, superior ao que

consideram seguro manter em caixa), eles aplicam este montante de recursos em títulos públicos. Se as

reservas são menores, o que é mais provável, os bancos “deficitários” irão se endividar com os bancos

“superavitários” ou no Banco Central. Mas a que taxas? Às taxas determinada pelo Banco Central, pois

caso os bancos privados “superavitários” queiram cobrar uma taxa maior do que a exigida/oferecida,

pelo Banco Central, dos bancos “deficitários”, estes irão recorrer ao Banco Central, mas caso seja

inferior, eles estarão incorrendo em um custo de oportunidade, pois poderiam cobrar uma taxa superior.

Portanto, seja por meio do interbancário ou pelos títulos públicos, o Banco Central tem o poder de

determinar a taxa básica de juros de curto prazo da economia, pelo fato do o governo possuir o

monopólio da emissão de moeda legal.

Já para a teoria de moeda exógena, em condições competitivas, os bancos privados emprestam

tudo o que podem de forma a respeitar o nível mínimo de reservas estipulado pelo Banco Central. Dado

o multiplicador bancário, o Banco Central teria o poder de controlar a oferta monetária (M1: depósitos

a vista mais papel moeda em poder do público) controlando a quantidade da base (reservas bancárias

11

mais papel moeda em poder do público), através da operação do chamado multiplicador monetário.

Podemos chamar este argumento de “lei de Say financeira”. Mas não é isto que ocorre no mundo real,

já que “nada obriga os bancos a emprestarem tudo o que podem e particularmente não é verdade que os

bancos sempre tenham um número potencialmente ilimitado de clientes solventes e honestos” (Serrano

2002, pg. 7). Os bancos aumentam ou diminuem a emissão de empréstimos, conforme evolua a

demanda por eles de seus clientes selecionados como bons pagadores. Fica claro, para a abordagem de

moeda endógena, que não existe propriamente uma oferta por moeda e nem mesmo uma demanda, já

que não é possível pensar em um desequilíbrio neste “mercado”. Um aumento da demanda por crédito

leva a um aumento de mesma magnitude na “oferta de moeda” com a conseqüência de expandir M1.

São os empréstimos a uma dada taxa de juros que determinam os depósitos à vista e estes determinam

as reservas bancárias desejadas. Como a quantidade de moeda existente na economia (M1) é igual aos

depósitos a vista mais o papel moeda nas mãos do público, é evidente que esta quantidade é

determinada endogenamente pelo mercado, já que estas duas variáveis são determinadas pelos

empréstimos dos bancos e a renda da economia, ou seja, variáveis endógenas.

Afirmar que a quantidade de moeda existente na economia é endogenamente determinada pelos

bancos, no entanto, não é o mesmo que dizer isso da base monetária: “Há duas fontes primárias de

emissão de base exógena que são as variações das reservas internacionais, que aumentam a base e

também eventuais gastos públicos não cobertos por impostos ou lançamento de títulos públicos que

também ampliam a base monetária exogenamente” (Serrano 2002).

Analisemos, primeiramente, o caso de uma economia fechada ou que não apresente variações

nas reservas internacionais: Um súbito aumento dos gastos públicos gera uma injeção de reservas nos

bancos privados. O impacto imediato e direto disso é apenas uma redução do chamado multiplicador

monetário, que nada mais é que a razão ex-post entre M1 e base monetária. No entanto, os bancos em

geral vão querer aplicar estas reservas de forma a receberem alguma remuneração. É irrealista supor

12

que (como na teoria da moeda exógeno) os bancos aumentaram seus empréstimos meramente por terem

mais recursos, pois nem a taxa de juros nem os padrões de risco mudaram. O mais provável é que os

bancos que tiverem reservas consideradas excessivas apliquem em títulos públicos a taxa fixada pelo

Banco Central. Já os bancos endividados com outros bancos, ou com o Banco Central, irão diminuir

sua dívida. Em ambos os casos o aumento inicial da base monetária é contrabalançado por sua posterior

redução, assim que os bancos compram títulos públicos ou pagam suas dívidas com o Banco Central,

até a base monetária ficar completamente endógena. O mesmo processo de aumento inicial das reservas

bancárias, e sua posterior redução, ao menos parcial, ocorreria também no caso de um aumento súbito

de reservas internacionais com a taxa de câmbio fixa. De uma forma ou de outra, mesmo que os bancos

fiquem com alguma parte do aumento das reservas, por motivos precaucionais ou especulativos, este

componente exógeno da base monetária não compensado por venda de títulos públicos e liquidação de

dívidas, simplesmente gera uma queda no “multiplicador monetário” e não a um aumento do crédito e

da “oferta monetária” (M1) (ver Serrano(2002). Em uma economia aberta, o Banco Central tem que

levar em conta mais duas variáveis na condução da política monetária: Taxa de câmbio e quantidade de

reservas internacionais. Como a taxa de câmbio tem grande influência na determinação do preço dos

produtos importados, assim como dos produzidos internamente, mas com cotação internacional, ela

determina, em grande parte, a taxa de inflação.

Em um regime de câmbio flutuante um aumento da taxa de juros interna acima da internacional

ocasiona uma tendência à valorização da taxa de câmbio, inversamente, uma diminuição da taxa de

juros interna abaixo da internacional leva a uma tendência de desvalorização da moeda nacional.

Importante frisar que isto é uma tendência pelo fato de investidores (nacionais e internacionais)

buscarem melhores rendimentos para suas aplicações. Um diferencial positivo de juros nacional atrai

recursos externos e vice-versa. Obviamente, o Banco Central pode suavizar a flexibilidade do câmbio

vendendo ou comprando reservas, o que normalmente é feito já que mudanças abruptas na taxa de

13

câmbio podem gerar distúrbios no funcionamento da economia, devido a sua importância na taxa de

inflação, na competitividade internacional dos produtos nacionais e no valor dos passivos externos,

públicos e privados, em moeda doméstica.

Caso o Banco Central queira aumentar a taxa de juro interna acima da internacional, como dito

acima, ocorrerá uma tendência a valorização da moeda nacional que pode ser contrabalanceada por

compra de reservas. Normalmente esta política é adotada justamente como combate a inflação e/ou

para diminuir o ritmo de crescimento da economia, portanto, a autoridade monetária irá comprar

reservas somente se a apreciação começar a afetar a balança comercial (obviamente cada momento

histórico e a ideologia do Banco Central determinará o quanto será comprado de reservas, caso isto

aconteça. Não existe nenhuma regra mecânica a respeito do comportamento de uma instituição política,

seja ela autônoma ou não do governo federal). A compra de reservas irá expandir a base monetária e as

reservas dos bancos comerciais que irão, como no caso do câmbio fixo, abater suas dívidas com o

Banco Central ou outros bancos, ou, comprar mais títulos públicos, principalmente agora que eles

rendem mais do que no período anterior a mudança na taxa de juros.

No caso em que a taxa de juros fica abaixo da realizada internacionalmente, haverá sim uma

tendência de fuga de capitais e de desvalorização da moeda nacional, mas enquanto o Banco Central

tiver reservas de moeda internacional suficientes para atender esta saída, a taxa de juros poderá

continuar abaixo da internacional. Caso a autoridade monetária queira suavizar esta tendência de

desvalorização vendendo moeda internacional, ocorrerá uma diminuição da base monetária, mas o

efeito disso será um maior endividamento dos bancos em relação ao Banco Central ou venda de suas

carteiras de títulos públicos, para manter o nível mínimo de reservas exigidas. De qualquer forma,

mesmo na economia aberta na visão da moeda endógena a taxa nominal de juros é, dentro de amplos

limites, exógena e controlada pelo Banco Central (ver Lavoie (2001))

14

III.

Wicksell e a Teoria Quantitativa da Moeda

A Teoria Quantitativa da Moeda, em sua formulação mais geral (MV = YP), afirma que o valor

ou poder aquisitivo do dinheiro varia em proporção inversa a sua quantidade. Um aumento ou

diminuição do volume monetário (M), mantendo o produto (Y) e a velocidade de circulação da moeda

(V) inalterados5, gera uma expansão ou redução proporcional do seu poder aquisitivo expresso em bens

e, portanto, um incremento ou diminuição correspondente de todos os preços dos demais bens (P).

Para Wicksell, não é possível supor que um aumento ou diminuição violenta na quantidade

monetária produzam uma baixa ou alta igualmente elevada nos preços dos produtos:

“Em primeiro lugar, é presumível que permaneçam tão baixos ou altos como antes, e essa

variação se expressará como aumento ou diminuição das disponibilidades médias de caixa dos

indivíduos (V). Só gradualmente o excesso de caixa produzirá um aumento da demanda (ou

diminuição da oferta) dos bens, ou vice-versa.” (Wicksell, 1986).

Em sua análise monetária, a teoria quantitativa da moeda é fundamentalmente correta, mas não

imediatamente aplicável a realidade. A dificuldade de demonstrá-la empiricamente é devido ao

acumulo de causas e efeitos do sistema econômico: Um aumento do volume monetário coincide sempre

com certas variações econômicas que tendem a neutralizar ou evitar suas influências sobre o nível de

preços:

“A população e a produção aumentam em conseqüência de aperfeiçoamentos técnicos,

de forma que o volume de bens consumidos anualmente não só aumenta com a mesma

intensidade, mas muito mais, a medida que a população cresce. A corrente de transações pode

ser incrementada com maior intensidade que a produção, graças a divisão do trabalho

nacional e internacional e a passagem das trocas ao pagamento em espécie nas transações

comerciais baseadas no intercâmbio e aos salários em dinheiro. Todos esses fatores

determinam que um aumento absoluto do volume de dinheiro não produza nenhuma variação

ou inclusive reduza sua quantia em relação as necessidades da correntes de bens, causando

5

Está implícita a hipótese de que a quantidade de moeda é exógena e tanto a velocidade de circulação quanto o produto

independem de fatores monetários.

15

maior queda no nível de preços do que uma alta” (Ibidem).

Para este autor, existem basicamente duas causas essenciais das variações do nível de preço dos

bens: Uma variação absoluta do volume monetário e da velocidade de circulação da moeda. Em relação

a esta última causa, Wicksell fez uma contribuição ao debate então existente entre a Currency School

(que tinha Torrens como seu maior expoente) e a Banking School (de Thomas Tooke).

Para a Currency School, de acordo com Wicksell:

“(...) os bancos têm mediante a concessão de crédito, especialmente pela emissão de

bilhetes, um poder ilimitado para aumentar os meios circulantes e conseqüentemente para

elevar os preços dos bens. Assim será feito se os bancos, (...), não são obrigados a reembolsar

seus bilhetes em dinheiro metálico. Por outro lado, se existe tal obrigação, (...), se aplica aos

bancos um poderoso freio, pois os preços dos bens em dito país não podiam realmente elevar-se

acima do nível de preços dos demais países que tem como medida de valor o mesmo metal, pois

implicaria para o país perder reservas metálicas, obrigando os bancos a restringir o crédito”

(Wicksell(1986), p. 262).

Já a Banking School nega a influência do crédito no nível de preços, já que os bancos só

concedem empréstimo ao público quando existe garantia absoluta.

“Quando os bancos são obrigados a resgatar seus bilhetes por ouro, não podem, diz

Tooke, em tais condições, aumentar ou diminuir o volume total dos meios de crédito que estão

em circulação. Qualquer que seja o volume exigido pelas operações comerciais, os meios terão

sua procedência dos bancos, por exemplo, sob a forma de dinheiro antecipado, e o excedente

da circulação retornará ao menos na forma de depósitos ou devolução dos empréstimos”

(Ibidem, pg 263-264).

As estatísticas apresentadas por Tooke, com dados do século XIX, demonstram que uma

excessiva emissão de bilhetes nunca foi seguida, mas sim precedida, de uma alta de preços. Isto

demonstra que o volume dos meios de troca nunca é causa, mas pelo contrário, é sempre o efeito das

flutuações dos preços e das necessidades de giro dos meios de troca. Outro argumento de Tooke é de

16

que juros baixos diminuem os custos de produção e conseqüentemente os preços finais das mercadorias

produzidas com uso intensivo de capital. Neste segundo ponto, Wicksell mostra uma profunda

discordância:

“Naturalmente, (...), uma alta nos salários (e da renda da terra) constitui, em igualdade

de circunstâncias, a condição necessária para que seja investido vantajosamente mais capital

no processo produtivo. Uma baixa nas taxas de juros dos empréstimos, devido ao aumento da

oferta de capital real (incremento da poupança) não motivaria por si só uma alta nem uma

queda no nível médio de preços” (Ibidem, pg. 270).

Este aumento de salário e renda da terra é gerado justamente pelo fato de a maior quantidade de

capital, aplicado ao processo produtivo, gerar mais demanda por fatores de produção, desta forma, a

teoria de Tooke seria sobre a formação de preços relativos e não do nível geral de preços. Uma queda

na taxa de juros de mercado, levada a cabo pelo sistema bancário, diminuiria o custo de produção de

bens cujo processo produtivo é intensivo em capital, mas os outros produtos teriam um aumento de

preços já que o custo dos outros fatores de produção cresceram. O resultado no nível geral de preços é

ambíguo. Wicksell considerava que Tooke estava confundindo mudanças de preços relativos com

mudanças no nível geral de preços. Além disso, segundo Wicksell, historicamente os bancos aumentam

as taxas de juros para melhorar as condições da balança de pagamento, caso este ponto de vista fosse

correto (juros menores diminuírem o nível geral de preços), isto ocasionaria uma elevação de custos e

do nível de preços, de forma a piorar ainda mais a balança comercial e de pagamentos, o que não seria

verificado na realidade.

Como veremos nas seguintes seções, a solução encontrada por Wicksell para conciliar as

evidências de moeda endógena (defendida pela Banking School de Tooke) com sua fé na neutralidade

da moeda proposta pela Teoria Quantitativa da Moeda ( defendida pela Currency School) está na

análise dos desvios entre a entre a taxa de juros natural da economia e a taxa de juros de mercado

17

cobrada pelos bancos comerciais na concessão de empréstimos (ver Pivetti(1991).

IV. O modelo Wickselliano: Hipóteses Comuns às Duas Versões

Nas duas versões de seu modelo, Wicksell assume as seguintes hipóteses:

(a) Taxa de investimento produtivo elástico ao nível da taxa de juros real

(b) Produto Potencial (Y*) Exógeno

(c) Hiato entre demanda agregada e Produto potencial afeta a Taxa de inflação

(d) Flexibilidade total de preços e salários nominais

A hipótese (d) faz com que a demanda agregada só afete os preços e a composição do produto

entre consumo e investimento, não o volume de produção efetiva no agregado, mesmo no curto prazo.

Sua análise tenta explicar as oscilações dos níveis de preços agregados e não da produção, que supõe

determinada pela oferta e produtividade dos fatores de produção (trabalho, terra e capital já instalado).

Para este autor, existem basicamente dois tipos de taxas de juros na economia: (1) A taxa de

juros de mercado, utilizada pelo sistema bancário nas suas operações diárias. (2) A taxa de juros

natural6 que pode ser interpretada de diversas formas: Taxa interna de retorno de novas unidades de

6

A taxa natural seria o que aproximadamente corresponde ao retorno do capital que se torna “livre”, no sentido

dado por sua teoria de capital como fator de produção, no curso do período em consideração que deve ser “investido” na

forma física mais lucrativa. Vejamos mais detalhadamente o que isto significa: Wicksell assumia que empréstimos

monetários para investimento a empresários iriam, no final da análise, ser gastos apenas em bens de consumo que seriam

adiantados como salários e renda para os fatores de produção originais. Estes bens seriam o capital “livre”, que devem ser

diferenciados do capital investido, representados como bens de capital. Acontece que isto só pode ocorrer em uma

economia em que os bens de consumo são produzidos em ciclos anuais e que, durante este período, o capital é

completamente consumido. Quando existe capital fixo, os bens de consumo que os poupadores se abstêm não são

produzidos com o desenrolar do processo de investimento; O papel da abstenção seria unicamente de liberar para a

produção de bens de capital os recursos que de outra forma seriam requeridos para a produção destes bens de consumo.

Neste caso, o capital “livre” não assume nenhuma forma física e o conceito serve apenas para destacar o fato que, quando as

decisões em questão são corretamente previstas no passado, a soma de dinheiro poupada pode ser gasta em qualquer tipo de

bem de capital. A hipótese de que as decisões são corretamente previstas é importante: A idéia de “oferta de poupança”

18

capital físico que equilibra a poupança e investimento quando a capacidade instalada é totalmente

utilizada; Taxa que equilibra a demanda agregada a produção real. Nas palavras de Wicksell:

“Em última instância, a taxa de juros (natural) do dinheiro depende da oferta e da

demanda de capital real, ou como dizia Adam Smith e mais tarde Ricardo, a taxa de juros é

regida pelos lucros provenientes do investimento de capital e não pelo número ou qualidade das

peças metálicas que facilitam a venda e circulação da produção. (...) O que toma dinheiro

emprestado a juros geralmente não deseja conservá-lo, mas troca por bens e serviços na

primeira oportunidade propícia que se lhe apresentem, graças aos quais espera poder adquirir,

não unicamente o equivalente a seu preço, mas outro mais elevado, que vem a ser a taxa de

juros real, que corresponde mais ou menos ao empréstimo que tem que pagar.” (Wiksell, 1986,

pg. 274).

Todas elas geram a conclusão que a taxa natural de juros7 é a que mantém em equilíbrio o nível

pressupõe a coincidência das decisões de poupar de quem possuí renda e a decisão de produzir, considerando a divisão do

produto agregado entre bens de consumo e de capital. Similarmente, a idéia de demanda por investimento pressupõe que os

produtores de bens de capital prevêem corretamente a sua composição física. “Chamamos de taxa normal de juros os juros

dos empréstimos, expressão direta da taxa real. Para precisar e melhor definir o conceito, temos de compreender claramente

a expressão capital real. Naturalmente não nos referimos aqui ao capital mais ou menos fixo ligado a produção, tal como

edifícios, barcos, maquinaria, etc., pois seu rendimento exerce somente uma influência indireta sobre as taxas de juros,

atraindo novo capital na direção da produção ou o repelindo. Aqui nos referimos ao capital livre sem mediador. Como está

constituído este capital? Costuma-se relacionar este conceito com os estoques de bens que se encontram nos armazéns dos

comerciantes e com os artigos aí existentes, que os fabricantes guardam para o consumo, ou ainda com as matérias primas e

os produtos semi-elaborados. Mas isto não está correto. O volume dos estoque de bens tem pouca importância, como vimos

anteriormente. Pelo contrário, como primeiro passo para a análise podemos prescindir da existência de tais estoques e supor

que todos os bens de consumo, matérias-prima, e maquinaria encontram um mercado enquanto estão disponíveis para o

consumo ou para dar seguimento a sua elaboração no processo de produção. Em tais circunstâncias o capital disponível não

terá forma determinada, o que não deixa de ser lógico, pois no momento está sozinho. A acumulação de capital vem dos que

poupam, abstendo-se de consumir em um futuro imediato pra sua receita. Devido a redução de sua demanda de bens de

consumo ou mesmo a cessão desta, o trabalho e a terra que estavam empenhados em produzi-los, ficam disponíveis para

criar capital fixo para produção e consumo futuros, serão dessa forma empregado pelos empresários, graças ao dinheiro

posto pela poupança a sua disposição. Naturalmente este processo pressupõe uma adaptação a um grau de previsão dentro

da organização da produção, que na realidade nunca ocorre, sobretudo por ser esta uma conseqüência de importância

secundária se a compararmos ao fenômeno central.” (Wicksell, 1986). Como a expectativa de retorno do “novo capital

criado” tende a coincidir, em condições normais, com o retorno que será realizado, a taxa natural de juros é a que resulta, na

parte real de sua teoria, da interação dos dados relacionados à quantidade disponível de fatores, conhecimento tecnológico e

preferências dos consumidores. Desta forma, a taxa natural varia com mudanças nestas variáveis. (Eatwell & Milgate,

1983).

7

A taxa de juros natural pode ser negativa quando os agentes esperam uma menor renda real no futuro, mesmo que seja

possível adquirir mercadorias que sirvam como reserva de valor (como o ouro), já que o custo e o risco de estocá-los são

positivos. Existe sim um limite para a taxa de juros natural real, mas ela pode ser negativa. Este limite ocorre na fase de

queda do ciclo de negócios, quando a demanda por investimentos se torna inelástica a taxa de juros de mercado e nenhuma

taxa positiva pode igualar poupança e investimento em pleno emprego, neste caso, o limite mínimo para a taxa de juros

natural é a taxa de retorno de manter estoques, devido à expectativa de que os preços das matérias-primas e bens de

consumo duráveis irão retornar ao seu nível “normal” no futuro. Desta forma, embora a autoridade monetária não possa

evitar uma deflação na pior fase do ciclo, a queda da taxa de juros de mercado para o seu nível mínimo positivo (já que não

19

de preços. A quantidade investida será igual à poupada e a demanda agregada será igual à oferta

agregada de pleno emprego, (Humphrey, 1975). Na realidade, como lucro do capital é muito instável, a

correlação entre estas duas variáveis (taxa natural de juros e lucro) é aproximada

Como explicitado pela hipótese (a), uma queda da taxa de juros de mercado gera um aumento

da demanda por crédito, devido ao incentivo que o diferencial entre a taxa de mercado e a taxa de

rentabilidade do capital (taxa de juros natural) gera para os empresários expandirem a escala de

produção agregada8.

É importante para a teoria Wickselliana a possibilidade de a taxa de juros de mercado e

lucratividade do capital divergirem. Segundo Wicksell estas duas variáveis seriam muito próximas caso

não existisse a intermediação bancária. Um empresário não emprestaria seu capital a uma taxa muito

diferente da que ele conseguiria se o aplicasse de forma produtiva, a lei da oferta e demanda faria com

que a taxa de juros se movesse junto com a mudança na rentabilidade do capital: Aumento da

rentabilidade dos investimentos geraria maior demanda por crédito, que por ser limitado pela

quantidade disponibilizada pelos poupadores, geraria um aumento da taxa de juros e vice-versa. O

sistema bancário muda esta característica justamente pelo fato de poder criar crédito, ele comanda

todas as transações existentes na economia e gera um aumento de oferta monetária dependendo de

é possível existir taxa de juros nominais de mercado negativas) irá encorajar a produção para aumentar estoques, de forma a

diminuir a taxa de deflação que equilibra o mercado de bens. (Boianovsky(2004))

8

Esta explicação pode se basear em dois tipos de hipóteses em relação ao que ocorre com preços e distribuição quando a

economia se move nas funções de demanda de investimentos e oferta de poupança: Os preços relativos e a remuneração dos

fatores de produção não se alteram quando a economia se move ao longo destas funções; Ou: salários, rendas de recursos

naturais e preços relativos são obtidos na situação de equilíbrio correspondente a taxa de juros de mercado. No seu texto

Geldzins and Güterpreise, Wicksell utiliza a primeira hipótese, que a taxa de lucro está dada e é independente da taxa de

juros de mercado. Neste caso a busca pela maximização do lucro irá gerar não apenas mudança na técnica utilizada como

mudanças na escala de produção, mas esta explicação não pode ser mantida, já que a teoria tradicional assume que existe

sempre plena utilização da mão-de-obra e da capacidade instalada. A tendência de aumento da escala de produção só pode

gerar mudanças na real remuneração do trabalho e recursos naturais. Quando o investimento planejado começa a alterar a

escala de produção, a distribuição e preços relativos se adaptam a nova taxa de juros de mercado. A demanda por fundos de

investimento será, portanto, determinada exclusivamente pela segunda hipótese. A relutância de Wicksell em adotar este

segundo ponto de vista, se deve ao fato da provável dificuldade, no mundo real, de um rápido ajustamento da distribuição e

preços relativos com mudanças na taxa de juros de mercado. A tendência ao pleno emprego e utilização da capacidade

deriva da idéia de que preços acompanham os gastos monetários de forma a não alterar a produção, o comportamento dos

bancos impede uma espiral inflacionária ou deflacionária na economia.

20

quanto é demandado, sujeito a análise de risco existente. Isto gera uma separação entre taxa de juros de

mercado e lucratividade. A relação que se forma entre estas duas variáveis geram variações no nível de

preços.

Wicksell assume que o nível de produto natural (Y*) é exógeno (hipótese (b)), determinado pela

quantidade de capital, trabalhadores e a tecnologia existente na economia.

Dado que preços e salários nominais são flexíveis, quando a taxa de juros de mercado é baixa

em relação à taxa de lucro existente na economia (e, conseqüentemente, em relação à taxa natural de

juros), ocorrerá um excesso de investimento e de demanda agregada, que por sua vez, gera um aumento

do nível de preços, já que a demanda agregada será maior que o produto natural (Y*), como suposto

pela hipótese (c).

O inverso ocorre quando a taxa de juros se torna mais alta do que a taxa de lucro. Este processo

não será interrompido até que o diferencial entre a taxa de juros e a taxa de lucro média da economia

seja próximo de zero. Este fenômeno é chamado de efeito cumulativo. (Wicksell, 1907).

No processo cumulativo inflacionário em que a taxa de juros de mercado é menor que a natural,

haverá primeiramente um aumento nos preços dos bens de investimento, mas em seguida, o aumento

da renda monetária gerará maior gasto com bens de consumo e seus preços também irão subir. Este

aumento de preço temporalmente defasado contribui para a transferência de recursos da produção de

bens de consumo para a de bens de investimento. Isto fará com que a acumulação real seja maior do

que se a taxa de mercado estivesse no mesmo patamar que a taxa natural, de forma a gerar uma

tendência para a sua queda, já que mais capital gera uma taxa de retorno menor devido à maior

concorrência e produtividade marginal decrescente do capital, mas isto é apenas um efeito secundário.

(Eatwell & Milgate, 1983). Segundo Wicksell:

“Os empresários que esperam que os lucros adicionais que iriam ganhar diminuam

gradualmente em função da subida dos preços da mão-de-obra e da matéria-prima verão que,

21

totalmente ou em parte, conseguem obter tais lucros, graças à alta que já se apresenta nos bens

que já produzem, enquanto os trabalhadores e os proprietários da terra, cujas receitas só se

elevam aparentemente um pouco, não irão obter lucro algum, pois os estoques das mercadorias

procuradas são muito limitados. Os lucros que agora eles conseguem correspondem nesse caso

ao prejuízo positivo que sofrem os consumidores, mutuários, aposentados e outros, cujas

receitas em dinheiro não subiram absolutamente” (Wicksell, 1986, pg. 277).

A mudança no nível de preços gera simultaneamente mudança no estoque de moeda na mesma

direção, devido à discrepância entre a taxa de juro de mercado e a natural. Caso os bancos insistam em

manter a taxa de mercado inferior a natural, por exemplo, a demanda por investimento será maior que a

oferta de poupança e o sistema bancário será obrigado a cobrir a diferença criando crédito de forma a

aumentar o estoque de moeda da economia:

“A circunstância de que os juros do dinheiro tomado em empréstimo, por qualquer

razão, se encontra abaixo ou acima do nível que normalmente regeria, em determinado

momento, a taxa real; essa circunstância, enquanto durar, pode originar uma alta ou baixa

progressiva dos preços, durante a qual os meios de giro se adaptam a demanda modificada,

não mediante aumento ou redução de volume monetário (ouro), mas mediante aumento ou

redução da velocidade (física ou virtual de circulação do dinheiro por meio do crédito)”

(Wicksell, 1986. Pg. 288 - 289 ).

Acontece que empiricamente, ao contrário do que sugere o modelo, a taxa de juros de mercado

e o nível de preços da economia se movem na mesma direção. A explicação para este fenômeno é a

seguinte: Em épocas de expansão a taxa de lucro se torna alta de forma a gerar um aumento do nível de

preços, pois a taxa de juros de mercado não é rapidamente ajustada às mudanças da taxa natural.

(Wicksell, 1907).

“A diferença entre as taxas efetivas dos empréstimos e a taxa normal, que já foi

qualificada como a causa maior das flutuações de preços das mercadorias, não surge menos

freqüentemente porque as taxas dos empréstimos mudam espontaneamente, enquanto a taxa

normal ou real permanece invariável, e sim porque a taxa normal sobe ou baixa enquanto a

taxa dos empréstimos permanece invariável ou se altera muito lentamente” (Wicksell, 1986, pg.

283).

22

V. O Modelo de Wicksell com Ajustamento Automático

Nesta versão, Wicksell faz uma análise de uma economia em que funciona o padrão ouro, ou

seja, o ouro é a reserva de valor das moedas nacionais. Supondo a oferta de ouro exógena e taxa de

câmbio fixo, o processo cumulativo gera seu próprio equilibro: O processo inflacionário ocasiona

maior retenção de ouro por parte dos indivíduos o que diminui as reservas dos bancos, ao mesmo

tempo, ocorre à exportação do ouro devido ao processo inflacionário gerar déficit comercial. Os dois

efeitos geram pressão para os bancos adequarem sua taxa de juros, pois há uma queda do nível seguro

de reservas. Em outras palavras, os juros abaixo da taxa natural levam a um aumento do nível de preços

e da demanda agregada nominal (P.Y*), enquanto reduzem o valor nominal da moeda reserva (M) e,

portanto, aumenta muito a velocidade de circulação dela (V), o que torna a situação financeira dos

bancos muito frágil. Já em um período de deflação, os bancos diminuem a taxa de juros para estimular

empréstimos, devido à queda da sua lucratividade ocasionada pelo aumento excessivo das reservas em

relação aos empréstimos (V muito baixo). Isto estimula a demanda agregada e acaba com o processo

deflacionário.

Devido à hipótese de perfeita flexibilidade nominal de preços e salários, a demanda agregada

determina apenas o nível de preços e a taxa de juros afeta apenas a composição do produto entre

investimento e consumo. Formalmente podemos representar a demanda agregada como:

Sendo:

D=C+I

(I.1)

I=Ia-β1.r

(I.2)

C=Ca-β2.r

(I.3)

Onde C e I são respectivamente as demandas por consumo e investimento, ambas supostas

23

lineares e com elasticidade negativa em relação aos juros. Assim β1 é a sensibilidade do investimento

em relação à taxa de juros que vem da idéia de substituição direta e indireta de fatores de produção e

β2 é a sensibilidade da demanda de consumo em relação à taxa de juros, resultante da preferência dos

agentes por consumo presente em relação ao consumo futuro.

Como há perfeita flexibilidade nominal, substituindo I.2 e I.3 em I.1, o equilíbrio real entre

oferta e demanda agregada é dado por:

Y*= Ia- β1.r + Ca- β2.r

(I.4)

e a taxa natural de juros é a aquela taxa rn que satisfaz a equação acima, que pode ser reescrita como o

equilíbrio entre investimento e poupança de pleno emprego (S=Y*-C) como:

Ia- β1.r = Y* - (Ca- β 2.r)

(I.5)

Para simplificar a exposição do processo cumulativo de Wicksell neste capítulo, vamos supor de

agora em diante que o consumo é totalmente inelástico em relação à taxa de juros (β2=0), o que faz

com que a curva de poupança de pleno emprego seja uma reta vertical e que o nível efetivo de

investimento acabe não mudando permanentemente quando muda a taxa de juros e sim apenas o nível

de preços.

Graficamente, podemos representar o processo no plano taxa real de juros, investimentopoupança ou “mercado dos fundos emprestáveis” como no gráfico I.1:

24

Gráfico I.1

Taxa Real

de Juros

S*

r2

C

A

B

r1

I´

I

I*, S*

I´ S´

I, S

Supomos inicialmente que não há expectativa de inflação futura, de forma a não haver

diferença entre a taxa de juros real e nominal na economia. O produto se encontra no nível de pleno

emprego Y*, a poupança de pleno emprego é igual ao investimento e inicialmente esta economia se

encontra em equilíbrio no ponto “A”, em que a taxa de juros de mercado é igual à natural (r1). Caso haja

um aumento exógeno da produtividade do investimento, irá ocorrer um aumento da demanda por bens

de capital para a produção do produto a uma mesma taxa de juros. Isto significa que há um

deslocamento positivo da demanda por investimento da curva I para a curva I´. A conseqüência deste

deslocamento é a de que ocorreu um aumento na taxa natural de juros, já que existe uma maior

demanda por bens de capital que não foi acompanhada pela oferta de poupança de pleno emprego.

25

Caso o sistema bancário não altere simultaneamente a taxa de juros de mercado, haverá um excesso de

demanda que ocasionará um aumento do nível de preços (ponto B). Obviamente esta situação não pode

durar por muito tempo, já que as reservas dos bancos ficarão abaixo do nível seguro e o sistema

bancário elevará a taxa de juros de mercado até o nível em que o produto volte a seu nível potencial e a

taxa de juros de mercado volte a ser a natural igual a r2 (ponto C). Somente neste ponto o nível de

preços para de crescer, pois a demanda agregada nominal está igual à oferta agregada nominal.

No caso de no lugar de um aumento da produtividade do investimento, tenha ocorrido um

aumento da propensão marginal a consumir, haverá também um aumento da taxa natural de juros e

excesso de demanda, com aumento do nível de preços e pressão nas reservas seguras do sistema

bancário, até que ele iguale a taxa de juros de mercado à taxa natural. Em termos do mercado de fundos

emprestáveis, há uma mudança significativa já que o aumento da taxa de juros natural (de r1 para r2) é

agora resultado de uma queda da poupança agregada de pleno emprego e não de um aumento da

demanda por investimento. No gráfico I.2 isto é demonstrado pela passagem do ponto A para o ponto

B:

26

Gráfico I.2

Taxa Real

de Juros

S*´

S*

B

r2

A

I

r1

I*´, S*´

I*, S*

I, S

Novamente supondo que a economia se encontra inicialmente em uma posição de equilíbrio

(ponto A do gráfico I.3), caso ocorra um aumento da produtividade do trabalho, devido a um melhor

treinamento dos trabalhadores, haverá um aumento do produto potencial de pleno emprego . Como a

demanda agregada não se alterou, há uma queda no nível geral de preços. Haverá também uma queda

da taxa de juros natural (de r1 para r2) que inicialmente não é percebida pelo sistema bancário, desta

forma, a taxa de juros de mercado será superior a natural o que gera um efeito deflacionário, isto

diminui a rentabilidade do sistema bancário que passa a ter um aumento de reservas e menor

lucratividade, o que o leva a diminuir taxa de juros de mercado até ela se tornar igual à natural (r2) no

ponto B.

No mercado de fundos emprestáveis o aumento do produto potencial leva a um aumento da

27

poupança de pleno emprego como no gráfico I.3:

Gráfico I.3

Taxa Real

de Juros

S*

S*´

A

r1

B

r2

I*, S*

I*´, S*´

Note que apesar do processo cumulativo sempre chegar ao fim nesta versão, com ajuste

automático dos juros, em todos estes casos, no final do processo, tanto o nível geral de preços, quanto à

velocidade da moeda estão diferentes dos níveis iniciais. A inflação volta a zero quando a taxa de juros

se iguala á taxa natural, mas se o choque levou a uma taxa de juros temporariamente menor que a

natural, o nível geral de preços aumenta permanentemente e com ele o valor nominal do produto (PY)

e, portanto, mesmo que a oferta de moeda reserva M não se altere, a economia fica com uma

velocidade da moeda V permanentemente maior que a anterior, o que implica uma mudança no grau de

endividamento e/ou cobertura de reservas dos bancos. No caso em que a taxa de juros ficou

28

temporariamente acima da natural, simetricamente, o nível geral de preços ficou permanentemente

mais baixo e a velocidade da moeda permanentemente menor. Por isso, se o objetivo de política for a

manutenção não apenas da estabilidade do nível de preços, mas também a estabilidade de um certo

nível de preços (compatível por exemplo com uma taxa de câmbio real considerada adequada em

termos de competitividade dado o regime de câmbio nominal fixo), seria necessário que os bancos

provocassem através de novas mudanças autônomas em suas taxas de juros , dependendo do caso, uma

deflação ou uma inflação corretiva que fizesse o nível geral de preços voltar á sua meta. O mesmo tipo

de problema ocorre se o sistema bancário tiver alguma meta ou padrão normal de cobertura de reservas,

ou para o grau de alavancagem/endividamento, que corresponderia a um certo valor desejado V´ para a

velocidade de circulação da moeda. Assim, nos casos onde a velocidade inicialmente subiu acima de

V´, seria necessária uma ulterior elevação temporária dos juros para causar sua redução (e uma

deflação), enquanto que no caso em que V tenha ficado abaixo de V´, os bancos teriam que tentar

ampliar seus empréstimos através da redução temporária dos juros, que causaria deflação.

VI. O Modelo de Crédito Puro

No estudo Interest and Prices (1898), Wicksell elabora um mundo ideal em que não existe uma

oferta exógena de moeda fixada pelo Governo. O que existe é um sistema bancário que está disposto a

conceder de forma ilimitada a quantidade de crédito demandada pelo setor real da economia, ou seja,

uma economia com moeda endógena, denominada pelo autor como uma economia de “crédito puro”. A

demanda por crédito seria totalmente gasta em projetos de investimento. Isto é feito para reformular a

teoria quantitativa da moeda, em termos de taxa de juros, de forma a explicar as variações de preços

por meio da demanda dos investidores por empréstimos. Esta simplificação facilita a análise da política

monetária, além de ser uma razoável previsão de como funcionaria o sistema bancário no futuro.

29

Nesta teoria, os bancos querem maximizar o lucro. O Banco Central é o único a remunerar os

empréstimos a mesma taxa dos depósitos. Como o Banco Central não pode aumentar a oferta de moeda

de forma exógena, por hipótese, a única forma de tornar efetiva a sua taxa de desconto é remunerando

os seus depósitos por ela, que se torna a taxa básica da economia, pois os empréstimos dos outros

bancos ao setor privado cobram taxas maiores dependendo do risco envolvido na operação. Outros

ativos como debêntures, ações e títulos podem coexistir nesta economia sem mudanças significativas

neste tipo ideal, desde que não sejam substitutos perfeitos a depósitos no Banco Central, caso contrário,

a autoridade monetária não conseguira fixar a taxa básica de juros. Nesta análise, o comportamento dos

bancos privados é uma variável importante para a decisão de investimento dos empresários, os agentes

financeiros não são meros intermediários. (Boianovsky (2004)).

Não ocorre o ajustamento automático em uma economia de crédito puro, já que não há limites

para as reservas dos bancos e o processo inflacionário (deflacionário) pode continuar indefinidamente.

A competição entre os bancos para atrair depósitos, em uma ambiente em que as taxas de mercado são

menores que a natural, é uma condição necessária para a estabilização do sistema. Ela faz com que os

bancos paguem taxas maiores aos seus clientes, de forma a subir a taxa cobrada pelos empréstimos, até

ela igualar a taxa natural. Mas Wicksell considera que isto só ocorreria se houvesse restrição na oferta

de moeda que o sistema bancário pode gerar, caso contrário, a moeda se expandiria indefinidamente

assim como o nível de preços.

Ao argumentar sobre políticas monetárias que a autoridade monetária deveria seguir, para

impedir que o sistema entrasse numa espiral inflacionária (deflacionária), Wicksell estava pensando em

uma economia de “crédito puro”. A função do Banco Central seria de manter a taxa de juros de

mercado no mesmo nível da taxa de juros natural (ou o mais próximo possível dela). O problema óbvio

desta prescrição de política, é que não existe uma forma de saber qual é a taxa natural de juros de uma

economia. A receita de Wicksell para isso é a seguinte: Se os preços estão constantes, não é necessário

30

alterar a taxa básica de juros, se estão subindo, o Banco Central deve aumentar a taxa básica, e se estão

descendo, ele deve diminuí-la. . (Humphrey, 1975).

A regra monetária sugerida por esta teoria é a seguinte:

it = it-1 + h((P - P-1)/P-1)

(I.6)

Sendo: it = taxa de juros de Mercado do período atual

it-1 = taxa de juros de Mercado do período passado

(P - P-1/P-1) = A taxa de inflação atual

A simples ocorrência de uma taxa de inflação (positiva ou negativa) leva a autoridade monetária

a modificar a taxa de juros de mercado, até que o nível de preços volte a se estabilizar. Como a taxa de

inflação esperada é suposta ser zero por Wicksell, basta que a constante “h” seja positivo para que a

taxa real de juros aumente com o aumento da taxa nominal (e a curva de demanda agregada seja

negativamente inclinada).

Em relação ao mercado de fundos emprestáveis, ocorre o mesmo que no gráfico I.1, em um

ambiente de aumento exógeno da produtividade do investimento, mas a economia só chegará ao ponto

C, caso o Banco Central aumente a taxa de juros de mercado ao mesmo nível da taxa de juros natural.

Quando isso ocorrer acabará a pressão inflacionária. Supondo que a economia se encontra inicialmente

em uma posição de equilíbrio (ponto A), em que a taxa de juros de mercado e a natural são iguais (r1).

Caso ocorra um aumento da produtividade do investimento, há um deslocamento positivo da curva I

que gera um aumento da taxa de juros natural (r2). Como a moeda é endógena, e a taxa de juros é

determinada pelo Banco Central e existe uma quantidade ilimitada de crédito para a demanda das

31

empresas, a uma dada taxa de juros. Caso o Banco Central não aumente a taxa de juros de mercado, a

economia ficará no ponto B com excesso de demanda, de forma a gerar um processo inflacionário que

só será interrompido quando a taxa de juros de mercado se igualar a natural (r2). Portanto não há uma

força endógena da economia de forma a fazê-la retornar a um ponto de equilíbrio como no modelo

anterior. O desequilíbrio pode ser permanente dependendo da atuação do Banco Central.

Portanto, se no modelo de crédito puro a autoridade monetária não seguir a “regra de Wicksell”

descrita acima, a inflação continuará e o nível de preços aumentará a uma taxa constante, pois o

excesso de demanda agregada será permanente. De qualquer forma, como a inflação esperada é suposta

sempre igual a zero, nesta versão do modelo a taxa de inflação seria positiva, mas não se aceleraria,

mesmo no caso de uma divergência permanente da taxa de juros de mercado em relação á natural.

VII.

As expectativas de inflação e a instabilidade do processo cumulativo

Em relação às expectativas, Wicksell as considerou como importantes no processo de mudança

do nível de preços. Elas seriam uma das causas da inflação, junto com a discrepância entre a taxa

natural e a de mercado. A expectativa de um processo inflacionário no futuro gera no presente uma

subida nos preços cada vez mais rápida, mesmo que estas expectativas sejam exclusivamente baseadas

no passado, nas palavras de Wicksell: "As long as the change in prices... is believed to be temporary, it

will in fact remain permanent; as soon as it is considered to be permanent, it will become progressive,

and when it is eventually seen as progressive, it will turn into an avalanche". (Boianovsky (2004), pg

10 e11).

Como agora há expectativa futura de inflação, a taxa real de juros é determinada pela fórmula:

r = i - p et

32

(I.7)

r = taxa real de juros

i = taxa nominal de juros

pet = expectativa de inflação futura

Se adicionalmente supusermos que as expectativas são formadas a partir da mera projeção

simples da inflação, no período anterior, temos que: pet = pt-1 e r = i - pt-1

No gráfico I.4 vemos o potencial explosivo desta hipótese.

Gráfico I.4

Supondo que a economia está inicialmente em equilíbrio no ponto A, com a taxa de juros

natural igual à de mercado em r1, e o investimento igual á poupança potencial S*. Caso haja um

aumento da produtividade do investimento, ocorrerá um deslocamento positivo da curva I (para I´). A

nova taxa de juros natural da economia agora é r2, no ponto C, mas caso o Banco Central não altere a

taxa de juros de mercado, a economia irá operar no ponto B com um diferencial positivo entre o

33

investimento e a poupança potencial de pleno emprego (S*). A inflação decorrente deste desequilíbrio

irá diminuir ainda mais a taxa de juros real. Esta redução adicional do juro real vai aumentar a inflação,

que posteriormente será incorporada ás expectativas e reduzir ainda mais a taxa de juros real. Assim,

com expectativas adaptativas simples, a inflação irá se acelerar até se tornar uma “avalanche”. Neste

modelo, a economia não apresenta uma tendência automática para voltar ao equilíbrio, muito pelo

contrário, ela se afasta cada vez mais dele, saindo do ponto “B” para o ponto “D” e “E”

respectivamente.

A única maneira de evitar este processo (da mesma forma que no modelo do Novo Consenso) é

garantir que o Banco central aumente a taxa nominal de juros mais do que aumentou a inflação passada

(e esperada). Desta forma, a “regra de Wicksell” descrita acima tem que ser modificada de forma a

garantir que o parâmetro “h” seja estritamente maior que um. Neste caso, o processo cumulativo possui

um equilíbrio. Como mostra o gráfico I.5:

Gráfico I.5

Taxa Real de

Juros

r

3

C

r2

D

r1

A

B

I´

I

S*

34

Supondo que a economia está inicialmente em equilíbrio no ponto A, com a taxa de juros

natural igual à de mercado em r1, o investimento igual á poupança potencial S* e a inflação recente

igual a zero. Caso haja um aumento da produtividade do investimento, ocorrerá um deslocamento

positivo da I (para I´). A nova taxa de juros natural da economia agora é r2, mas caso o Banco Central

não altere a taxa de juros de mercado, a economia irá operar no ponto B com um diferencial positivo

entre o investimento e a poupança potencial (S*). A inflação decorrente deste desequilíbrio iria

diminuir a taxa de juros real, mas se o Banco Central aumenta mais que proporcionalmente a taxa de

juros nominal, a taxa de juros real aumenta (para r3, ponto C) e a economia começa a andar de volta na

direção do ponto corresponde a r2, (ponto D). Assim, se a taxa de inflação esperada é igual à inflação

passada, há uma instabilidade potencial do modelo de crédito puro de Wicksell, portanto, a regra de

juros se torna necessária para estabilizar a economia.

35

Capítulo II

O Novo Consenso

I- Introdução

Este capítulo tem como objetivo apresentar o modelo macroeconômico simples do “Novo

Consenso”, além de comparar e contrastar as hipóteses e resultados do modelo do Novo Consenso com

o modelo de crédito puro de Wicksell. O “Novo Consenso” também é conhecido como “modelo das

três equações” (Carlin & Soskice(2006)), isto é, uma para a curva IS, outra para a curva de Phillips e a

última para a regra de política monetária (a “regra de Taylor”). Na seção II, estes três aspectos do

modelo serão discutidos. A seguir, na seção III, o comportamento do modelo é analisado sob alguns

aspectos específicos, a saber: i) uma queda na NAIRU, caso discutido no contexto da expansão

acelerada da economia americana na segunda metade dos anos 1990, por conta dos ganhos de

produtividade da chamada “Nova Economia” (internet, informática etc.) ; ii) a propriedade de

neutralidade da política fiscal e ; iii) a possibilidade da taxa natural de juros ser negativa, o que tem

sido muito discutido no contexto da recente crise econômica (de 2008-9). A seção IV conclui o capítulo

ao comparar o modelo do Novo Consenso com o modelo de crédito puro de Wicksell.

II- As Hipóteses do modelo do “Novo Consenso”

O modelo macroeconômico, que está se tornando padrão dos livros-textos utilizados nas

faculdades de graduação em economia, possuí três relações principais: A primeira é a chamada curva

IS, que associa o nível demanda agregada à taxa real de juros. A segunda é a curva de Phillips, que

36

associa a (aceleração) da inflação ao hiato do produto. A terceira é a chamada regra de Taylor, que

descreve a regra pela qual o Banco Central determina a taxa nominal de juros. Na versão da economia

aberta, existe uma quarta relação entre o diferencial de juros internos e externos, e o nível da taxa de

câmbio nominal, mas como veremos abaixo, esta relação pode ser incluída entre os determinantes da

curva IS.

II.1 A curva IS

Economia Fechada

A curva IS mostra os diversos pontos de equilíbrio no mercado de bens, onde a demanda

agregada é igual à oferta agregada, para diferentes níveis da taxa de juros real. Em uma economia

fechada, a curva “IS” inclui o consumo o investimento e os gastos do governo (Y = I + C + G). Esta

curva vai ter uma inclinação negativa, porque o modelo supõe que o volume de investimento produtivo

privado (investimento não residencial) é uma função regular inversa do nível da taxa de juros real. Esta

relação negativa vem da suposição de produtividade marginal decrescente do capital. Quanto mais

capital físico existente na economia (bens de produção), menor será o seu rendimento. Como a renda

gerada pela taxa de juros é um custo de oportunidade do capital produtivo, para que os empresários

tenham incentivo para aumentar o estoque de capital, através do investimento, é necessário haver uma

queda correspondente na taxa de juros real. Ela pode ser calculada aproximadamente por: r = i- pe,

sendo i a taxa de juros nominal estabelecida pela política monetária do Banco Central, e pe a taxa de

inflação esperada para o próximo período.

O consumo é suposto função da renda corrente, a partir de uma propensão marginal a consumir

(e igual a média) menor que um, dada exogenamente. A inclinação da curva IS, portanto, reflete tanto a

37

elasticidade juros do investimento, quanto o tamanho do multiplicador. Se a propensão marginal a

consumir for alta, uma redução da taxa de juros real causará um impacto maior na demanda agregada,

porque o maior investimento vai gerar um consumo induzido adicional através do efeito multiplicador.

Neste caso, a curva IS será mais elástica do que no caso em que o multiplicador é baixo.

O modelo também supõe que o produto potencial é determinado exógenamente. O produto

potencial é exógeno porque não é determinado pela política macroeconômica, mas sim, pela quantidade

de trabalhadores, capital e a tecnologia da economia, que no modelo, assume a forma de uma função de

produção. No gráfico II.1 abaixo: a intercessão, entre a curva IS e o produto potencial (Y*), gera a taxa

de juros de equilíbrio de longo prazo, ou taxa natural de juros (rn). Esta é a taxa de juros real, em que a

demanda agregada será suficiente para que o produto de pleno emprego da economia possa ser

vendido. Em outras palavras, é a taxa de juros real que iguala o investimento à poupança de pleno

emprego da economia.

Gráfico II.1

Taxa Real de

Juros

rn

IS

Y*

38

Produto Real

Economia Aberta com Câmbio Perfeitamente Flexível

Em uma economia aberta com taxa de câmbio flexível, o mercado de bens e produtos (curva IS)

sofre modificações pelo fato de incluir o componente externo (NX) nos gastos da economia: Y = I + C

+ G + NX. Sendo que NX = X-M, é o saldo da balança comercial, com “X” representando as

exportações e “M” as importações. Esta variável depende da taxa real de câmbio “ε”, expressa como a

quantidade que uma unidade de moeda estrangeira compra de moeda nacional. Aumentos de “ε” são

desvalorizações da moeda nacional, e vice-versa. NX é positivamente dependente de “ε”, em outras

palavras, quanto mais desvalorizada a taxa real de câmbio, maior será o saldo da balança comercial.

Considerando o saldo da balança comercial como o principal componente da conta corrente de

um país, uma condição de equilíbrio do mercado de câmbio necessita que NX = CF, desconsiderando a

compra ou venda de reservas em moeda estrangeira da autoridade monetária. Sendo CF a conta de

capital, que é positivamente relacionada com a taxa real de juros interna, pelo fato de quando ela sobe

se torna mais atrativo a compra de ativos financeiros internos em relação a externos. Isto incentiva a

entrada de capital e vice-versa. Obviamente, estamos tratando de uma economia em que é possível

haver diferenças entre a taxa de juros interna e externa, no curto prazo, ou seja, a mobilidade

internacional do capital é livre, mas não é perfeita (infinitamente elástica).

A curva “IS” de uma economia aberta com câmbio flutuante é mais sensível a taxa de juros do

que a da economia fechada. Uma queda na taxa nominal de juros ocasiona saída de capitais aplicados

em ativos financeiros, isto desvaloriza a taxa de câmbio real, (considerando que os preços são

parcialmente fixos no curto prazo) o que gera aumento na balança comercial e, conseqüentemente,

ganho de produto maior do que no caso de uma economia fechada.

A economia aberta funciona da seguinte maneira: A IS e a política monetária determinam o

produto e a taxa real de juros, esta por sua vez gera o equilíbrio no mercado de capitais por meio de

39

mudanças na taxa de câmbio real. Este equilíbrio é representado no gráfico II.2 (a curva da política

monetária está ausente do gráfico porque ela será explicitada posteriormente). Uma política fiscal

expansionista (deslocamento da curva IS para a esquerda), mantendo inalterada a política monetária,

gera apreciação cambial devido ao aumento na taxa de juros nominal, como mostram o gráfico II.3.

Gráfico II.2

40

Gráfico II.3

II.2 A curva de Phillips Aceleracionista

O modelo do Novo Consenso supõe que exista algum tipo de rigidez nominal de salários e

preços no curto prazo.9 Assim, neste período de tempo, a evolução dos preços está em grande parte prédeterminada e, portanto, a demanda agregada tem efeitos reais e determina o produto.

No longo prazo, a economia funciona de outra forma. A inflação se comporta segundo a

hipótese: “At a point in time, the rate of inflation is given. When output is above its natural rate,

inflation rises. When output is below its natural rate, inflation falls. When output equals its natural

9

Os tipos e causas microeconômicas desta rigidez nominal, não são examinadas nesta versão simples do modelo do “Novo

Consenso”, sem microfundamentos, mas são fundamentais para os modelos DGSE da “nova síntese neoclássica”

criticados em Pivetti (2008).

41

rate, inflation is constant.” (Romer 2006, pg. 45). O “trade-off” entre inflação e desemprego é

temporário pois o hiato do produto gera uma aceleração da inflação. O modelo utiliza uma curva de

Phillips, que incorpora a hipótese de neutralidade (da moeda e da demanda efetiva) no longo prazo.

Quando o produto efetivo é diferente do potencial (hiato do produto), se inicia uma aceleração da taxa

de inflação.

Por hipótese, o produto natural (ou potencial) é exógeno. Como no longo prazo os preços são

totalmente flexíveis, a este nível de produto existe uma taxa de desemprego natural (chamada de

NAIRU: non acellerating inflation rate of unemployment). Quando há disponibilidade de trabalhadores,

as firmas conseguem aumentar a produção sem alterar o crescimento dos salários nominais e preços,

mas quando a quantidade de trabalhadores disponíveis se torna escasso, elas passam a ter que aumentar

os salários nominais e os preços de forma mais acentuada com aumentos de demanda. Importante frisar

que a variável em questão é a taxa de inflação e não o nível de preços, queda da taxa de inflação, ainda

gera aumento de preços, embora em ritmo mais lento.

Apesar de ser neutra no longo prazo (não afeta o nível do produto), este modelo considera que a

inflação é indesejável. O argumento contra ela (que não é incorporado diretamente no modelo) é que a

taxa de inflação tem efeitos negativos sobre a produção por distorcer preços relativos e tributos de

forma a prejudicar a previsão de lucratividade de novos investimentos, devido ao aumento da incerteza

gerado por ela. A indexação não é um bom substituto da estabilidade monetária: indexadores de preços

são imperfeitos, demoram para serem feitos, e são aplicados apenas para contratos de longo prazo.

Além disso, a volatilidade da inflação faz com que o sistemas de preços não seja um eficiente sistema

para coordenar a atividade econômica, a função fundamental deste sistema é de transmitir de forma

compacta, eficiente e a baixo custo a informação que os agentes necessitam para decidir o que e como

produzir. Quanto maior a volatilidade, mais difícil de extrair sinais de preços relativos através dos

preços absolutos. No limite, o sistema de preços se torna ineficaz e as relações de trocas ineficientes,

42

como no escambo. (Friedman, 1977).

Além de supor que a taxa de inflação pode gerar este tipo de problema, o modelo assume que

ela possui persistência (inércia) total. Isto significa que a taxa de inflação passada é totalmente

repassada para a taxa atual, ou seja, se não ocorrerem choques (positivos ou negativos), a taxa atual

será exatamente igual à passada. Esta relação é chamada de curva de Phillps aceleracionista,

representada pela equação:

p = c + ap-1 +b(Y - Y*), com a = 1

(II.1)

Onde p é a taxa de inflação atual, p-1 a do período passado, Y é o produto efetivo e Y* o produto

natural ou potencial. O componente aceleracionista da inflação é justamente a constante “a” ser igual à

unidade. Nas versões mais completas, a inflação é função tanto da inflação passada, quanto da

esperada, mas a soma dos coeficientes da inflação passada e esperada são supostas igual a um. Além

disso, em versões mais sofisticadas, a inflação passada de diversos períodos afeta a inflação corrente e

a condição de neutralidade se torna que a soma dos coeficientes de todas as taxas de inflação defasadas

sejam iguais a unidade. Esta persistência pode vir tanto de inércia, fricções e imperfeições na estrutura

de contratos de preços e salários da economia, quanto das expectativas serem em algum grau

adaptativas10 (ou ambos)11. O que interessa é que o coeficiente “a” sendo igual a um, um choque de

demanda (hiato do produto positivo), mesmo que dure um único período, aumenta o patamar da

inflação permanentemente. E se por acaso o choque for permanente, a economia tenderá à hiperinflação

(Friedman (1977)).

10

Mesmo expectativas racionais, na versão “fraca” onde o aprendizado leva tempo, chegaria a uma formulação bem

próxima (ver Gordon(2009)).

11

Sobre os diversos tipos de curvas de Phillips aceleracionistas, “híbridas” (inércia+ expectativas) e “forward looking” (só

expectativas racionais) ver Gordon (2009).

43

O modelo, por outro lado, além de supor que o produto potencial é independente da evolução do

produto efetivo, supõe também que os choques de oferta são temporários, e tem média igual a zero no

longo prazo. Esta hipótese, garante que o núcleo, ou tendência da inflação, é resultado da história dos

choques acumulados de demanda da economia (ver Serrano(2007)).

No caso da economia aberta, a curva de Phillips fica modificada, para incluir o impacto da

variação dos preços em moeda local dos produtos importados e exportáveis. A taxa de variação destes

preços dependem da variação da taxa nominal de câmbio “e”, e da variação dos preços internacionais

em moeda estrangeira pm . Se o peso (participação) dos importados e importáveis, no índice geral de

preços, for denotado por “m”, então temos aproximadamente que:

p = + m(e + pm) + (1-m)(p-1 + b(Y-Y*))

(II.2)

A hipótese de neutralidade agora requer que o coeficiente da inflação passada seja igual a um,

menos o coeficiente da “inflação importada”.

O modelo do Novo Consenso supõe que, no longo prazo, valeria a hipótese da paridade de

poder de compra e a taxa de câmbio nominal varie de forma a manter a taxa de câmbio real constante

(exógena). Assim é suposto que: e = p - pm. Substituindo esta relação na equação II.2 temos:

p = m.(p) + (1-m)(p-1 + b.(Y-Y*)) => p(1-m) = (1-m)(p-1 + b.(Y-Y*))

=>

44

p = (1-m)/(1-m) (p-1 + b.(Y-Y*))

(II.1´)

Esta relação mostra neste modelo que, no longo prazo, a curva de Phillips da economia aberta é

idêntica à curva de Phillips da economia fechada (supondo a=1).

Assim choques de preços internacionais, ou variações da taxa de câmbio nominal, causadas por

variações no diferencial de juros, por exemplo, têm apenas efeitos temporários sobre a taxa de inflação

da economia.12

Além disso, o efeito da taxa de juros sobre a taxa de câmbio, que no curto prazo, afeta a inflação

pelo lado dos custos, só reforça os efeitos (já discutidos acima) da taxa de juros sobre a inflação pelo

lado da demanda (pelo fato de irem à mesma direção) e, portanto, não há necessidade de tratá-los

explicita e separadamente, no contexto de um modelo mais simples (ver Taylor (2005)).

A hipótese de neutralidade de longo prazo, representada aqui pela curva de Phillips