0 9 / 0 8 / 2 0 1 1

35 RESPOSTAS PARA ENTENDER O ATUAL CENÁRIO

Considerações acerca do recente movimento de desvalorização dos mercados

Ao longo de 2011, em especial no mês de agosto, observamos um movimento bastante atípico nos mercados de capitais com intensa

desvalorização das principais bolsas de valores.

Como diz o título, o objetivo deste relatório é entender os principais pontos, que acreditamos ser pertinentes, acerca do atual cenário macroeconômico. Portanto, o objetivo não é recomendar compra ou venda de determinado ativo, nem mesmo sugerir algum tipo de operação ou alocação.

CENÁRIO MACROECONÔMICO: ECONOMIA MUNDIAL

1. O que está acontecendo com o mundo?

Estamos passando, possivelmente, por uma revisão das expectativas de crescimento global por conta da deterioração econômica de uma série de países, em

especial as economias desenvolvidas.

2. Como isso começou?

Observamos uma expressiva alavancagem das instituições financeiras até 2008, tendo seus balanços contaminados por carteiras de crédito consideradas

“podres”. Para ajudar, os bancos centrais ao redor do mundo atuaram, conjuntamente, para recomprar os títulos em questão.

3. Onde isso foi parar?

Com a “limpeza” dos balanços corporativos, os países que o fizeram passaram a ter seu balanço prejudicado. Excessos de gastos na tentativa de incentivar as

economias contribuíram para uma alavancagem dos países, em especial os da Zona do Euro e os Estados Unidos, os mais afetados na crise de 2008.

4. O que esse movimento vem trazendo?

Com seus balanços comprometidos e as economias

alavancadas, países como Irlanda, Grécia, Portugal,

e, mais recentemente, Itália e Espanha, vêm enfrentando dificuldades em realizar novos endividamentos. Esse movimento chamado de “rolagem de dívida” é crucial para que os governos consigam honrar

seus empréstimos de curto prazo adquirindo outros

com perfil de longo prazo.

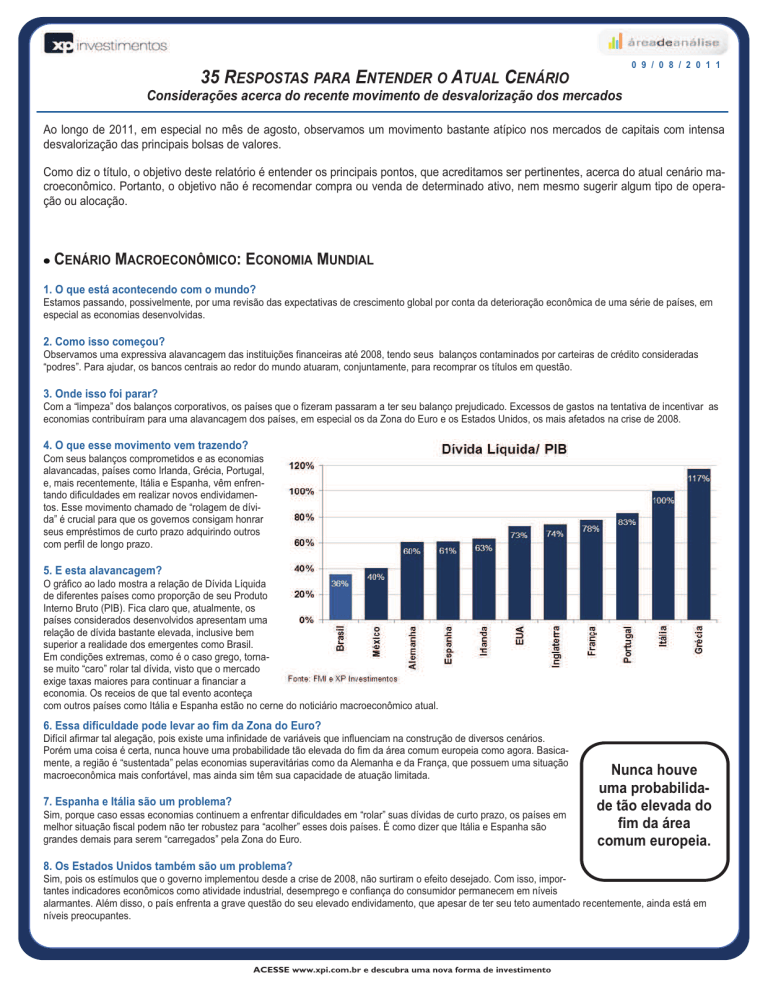

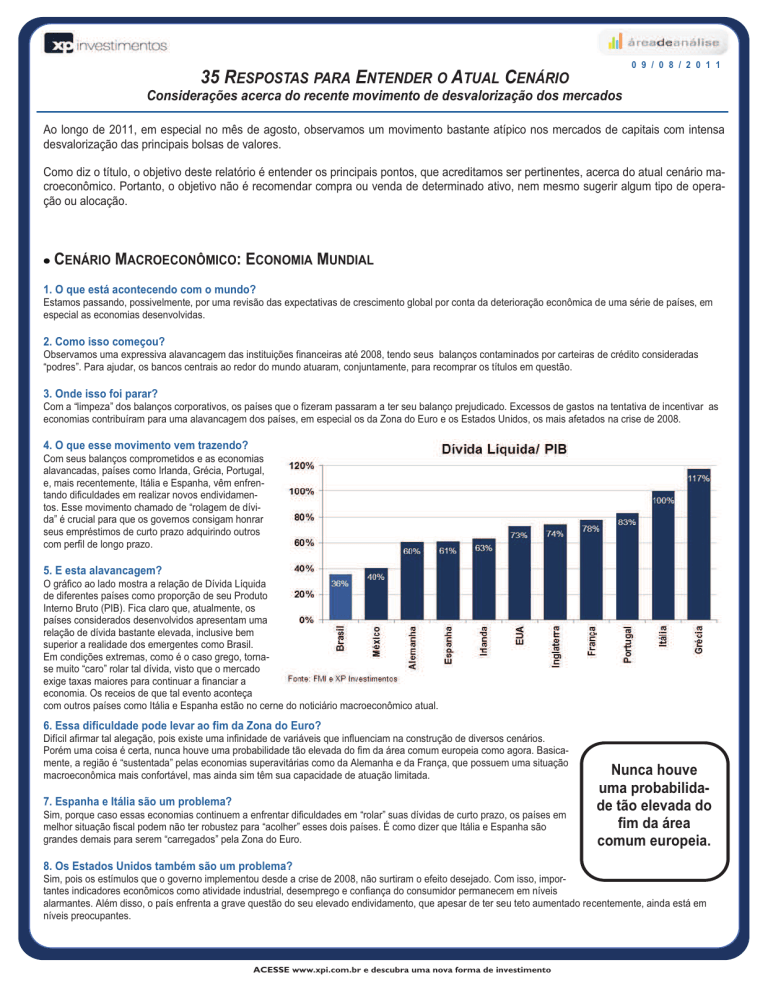

5. E esta alavancagem?

O gráfico ao lado mostra a relação de Dívida Líquida

de diferentes países como proporção de seu Produto

Interno Bruto (PIB). Fica claro que, atualmente, os

países considerados desenvolvidos apresentam uma

relação de dívida bastante elevada, inclusive bem

superior a realidade dos emergentes como Brasil.

Em condições extremas, como é o caso grego, tornase muito “caro” rolar tal dívida, visto que o mercado

exige taxas maiores para continuar a financiar a

economia. Os receios de que tal evento aconteça

com outros países como Itália e Espanha estão no cerne do noticiário macroeconômico atual.

6. Essa dificuldade pode levar ao fim da Zona do Euro?

Difícil afirmar tal alegação, pois existe uma infinidade de variáveis que influenciam na construção de diversos cenários.

Porém uma coisa é certa, nunca houve uma probabilidade tão elevada do fim da área comum europeia como agora. Basicamente, a região é “sustentada” pelas economias superavitárias como da Alemanha e da França, que possuem uma situação

macroeconômica mais confortável, mas ainda sim têm sua capacidade de atuação limitada.

7. Espanha e Itália são um problema?

Sim, porque caso essas economias continuem a enfrentar dificuldades em “rolar” suas dívidas de curto prazo, os países em

melhor situação fiscal podem não ter robustez para “acolher” esses dois países. É como dizer que Itália e Espanha são

grandes demais para serem “carregados” pela Zona do Euro.

Nunca houve

uma probabilidade tão elevada do

fim da área

comum europeia.

8. Os Estados Unidos também são um problema?

Sim, pois os estímulos que o governo implementou desde a crise de 2008, não surtiram o efeito desejado. Com isso, importantes indicadores econômicos como atividade industrial, desemprego e confiança do consumidor permanecem em níveis

alarmantes. Além disso, o país enfrenta a grave questão do seu elevado endividamento, que apesar de ter seu teto aumentado recentemente, ainda está em

níveis preocupantes.

ACESSE www.xpi.com.br e descubra uma nova forma de investimento

CENÁRIO MACROECONÔMICO: FALTA DE REFERÊNCIA

O mundo vive hoje um momento único de sua história. Paradoxalmente, a frase do ex-presidente Lula se faz apropriada para o atual momento: “nunca antes na

história mundial recente vivemos um momento como o atual.” Estamos passando por uma “crise de referência”.

Saímos da Guerra Fria com uma potência e um modelo vencedor, o capitalismo americano. Até então, este tem sido totalmente hegemônico e influente para diversos ambientes da economia. Seus dois atores principais: (i) o dólar como referência de moeda e exercendo todas suas funções – uma moeda fiduciária que funciona como reserva de valor, como meio de troca para transações e unidade de medida referencial e; (ii) os títulos de dívida dos EUA servindo como parâmetro de

títulos sem risco.

Isso tudo se traduz no seguinte: em momentos de instabilidade econômica, no passado, a forma clássica de se precaver era através da compra de dólar ou dos

títulos de dívidas americano (Treasury bonds).

9. Será que o dólar e os Treasuries representam uma opção segura?

O estopim da discórdia foram as recentes discussões em torno da necessidade da elevação do teto da dívida norteamericana nas últimas semanas, culminando com o rebaixamento dos títulos de sua dívida. Para a agência de classificação de risco Standard & Poor´s (S&P), os EUA já não representam um porto tão seguro assim. Por isso, a agência rebaixou os títulos de dívida americanos, levantando dúvidas quanto a sua capacidade de pagamento. Para a S&P, os EUA

deixaram de ser AAA (triple A) e passaram a ser AA+.

10. Qual o efeito para economia americana?

A medida pode elevar os custo de captação para o governo norte-americano e, consequentemente, para as empresas e

os consumidores, gerando efeitos nocivos à economia. Por outro lado, tal medida tende a refletir no enfraquecimento do

dólar como referência de valor, o que ajudaria nas exportações do país e equilibraria sua balança comercial.

Os mercados vêm

buscando outros

ativos que funcionem como reserva

de valor. Isso justifica a alta de 23% do

ouro e 25% do franco suíço, em 2011

11. Existe substituto para o Dólar e os Treasuries?

Respondendo de forma objetiva, não. O substituto natural mais provável seria o Euro, mas dado a delicada situação

econômica da Europa, que suscita dúvidas inclusive quanto a sustentabilidade do Euro, faz com que este também não

funcione. De forma prática, os mercados vêm buscando outros ativos que funcionem especialmente como reserva de

valor. Isso justifica a alta de 23% do Ouro em 2011 e 25% do franco suíço. Outro ponto que corrobora tal visão é o fato de que os treasurys bonds, assim como

dólar, apresentaram forte demanda nos últimos dias, mostrando que na falta de referência, tais ativos ainda são demandados como uma resposta a busca pela

liquidez e em momentos de aversão a risco.

12. Poderia surgir uma Nova

Ordem capitaneada pelos

países emergentes?

Parece-nos um tanto quanto prematuro afirmar isso. O quadro ao

lado mostra algo que já vem ocorrendo nos últimos anos. Os países

em azul são aqueles que deverão

apresentar maior crescimento de

PIB em 2011 e são, justamente,

aqueles considerados emergentes. Ou seja, tais países vêm

sustentando o crescimento mundial. No entanto, dado o nível de

abertura das economias e a dependência externa que algumas

delas apresentam, não sabemos

se estes países têm força para

sustentar o crescimento em escala

global.

13. Qual o papel assumido

pela China?

O gigante asiático vem se movendo de forma cautelosa. O país

teme pelos Estados Unidos, pois

além deste ser seu principal parceiro comercial, também detém a maior parte das suas reservas cambias em dólares. Além disso, o país possui uma economia ainda muito primitiva, voltada ao

mercado externo e sem um mercado interno suficientemente desenvolvido para sustentar seu pujante crescimento. Apesar de crescer a passos largos, o gigante

asiático possui uma cultura ainda muito diferente do mundo ocidental, um regime político não democrático e uma moeda artificialmente desvalorizada para sustentar suas exportações.

14. Será que o mundo está preparado para essa mudança de referência?

Difícil resposta. Grande parte dos contratos e negociações do mercado financeiro ainda têm como parâmetro o dólar. Além disso, os padrões de cálculo de juros

cobrados por emissões de dívidas de empresas e países utilizam-se dos títulos de dívida americano como referência de ativos livres de risco. Tudo isso dificulta

uma simples substituição do dólar e dos treasuries por outras referências. Seria necessário uma coalizão internacional capaz de desenvolver novos parâmetros

confiáveis e aceitos pelo mercado. Na dúvida, a reação normal do mercado é a fuga do risco reduzindo exposição à ativos de renda variável. Esses recentes movimentos dos mercados corroboram a ideia de “manada”, atualmente.

CENÁRIO MACROECONÔMICO: BRASIL

O Brasil com certeza não é uma ilha e, por mais que fosse, certamente sentiria os reflexos dos fatores condicionantes da

economia mundial internamente. Os principais fatores observados recentemente são: (i) pressões inflacionárias, em

parte decorrente de preços elevados das commodities; (ii) Real sobrevalorizado ante o Dólar afetando nossas exportações e elevando a competição com produtos externos, dado o aquecimento de nossa economia.

O ponto principal de

“contágio” de tal crise externa no Brasil

se daria, em nosso

entendimento, através de uma queda

acentuada da demanda e dos preços

de commodities.

A economia brasileira está sólida para enfrentar mais uma “crise” internacional. O País vem fazendo o dever de casa,

ajustando as contas públicas, mantendo saldos positivos na balança comercial e acumulando reservas cambiais. Em

síntese, o Brasil tem gordura para queimar e por isso apresentou uma rápida recuperação após a última crise mundial.

15. Então a crise externa seria mais uma “marolinha” por aqui?

Difícil responder tal questão, pois não temos como precisar o tamanho (magnitude e durabilidade) da crise atual. O ponto

principal de “contágio” de tal crise externa no Brasil se daria, em nosso entendimento, através de uma queda acentuada

da demanda e dos preços de commodities, dado que ainda somos uma economia exportadora de produtos básicos.

16. Brasil é uma economia dependente do mercado externo?

Apesar de não ser uma ilha, vale a ressalva que o setor exportador hoje representa fatia inferior a 15% do PIB brasileiro,

enquanto em economias emergentes comparáveis ao Brasil, tal número chega a 30%. Sendo assim, mesmo em um cenário de crise externa seríamos menos

afetados que outros países.

17. Que condição diferenciada é essa?

A figura ao lado dá o tom da diferença que

existe entre o Brasil e as economias desenvolvidas como EUA, França e Reino Unido.

Lá, o desemprego aumentou após a crise

financeira de 2008 e manteve-se elevado. Já

no Brasil a situação é diferente. O desemprego está próximo aos níveis mínimos da história (em 6%) e a renda do brasileiro nunca foi

tão alta. Por isso vemos em diversos meios

de comunicação artigos a respeito da emergência de uma nova classe média no Brasil.

Taxa de Desemprego Mensal: França, EUA, Reino Unido e Brasil (2002-2011)

14,0%

12,0%

10,0%

8,0%

18. Nova classe média?

Segundo pesquisa realizada pelo instituto

Data Popular, chegou-se a conclusão que

existe no Brasil uma nova classe média. Tal

classe que engloba 104 milhões de brasileiros, apresenta potencial de consumo de R$ 1

trilhão por ano, o que equivale ao PIB da

Argentina, Portugal, Uruguai e Paraguai somados.

6,0%

4,0%

FRANÇA

2,0%

2002

2003

2004

ITÁLIA

2005

2006

EUA

2007

REINO UNIDO

2008

2009

BRASIL

2010

2011

19. E qual é o perfil dessa nova classe?

Dentre as constatações do estudo, verificou-se que 59% dessas pessoas possuem cartão de crédito e 53% têm conta em banco. Essa novo perfil de consumidores faz com que tenhamos uma grande vantagem em relação aos outros países: um mercado interno forte que sustenta uma demanda local relativamente aquecida mesmo com turbulências externas.

20. Mas só emprego e renda sustentam nossa economia?

Não. A vantagem é que possuímos outras alternativas e mecanismos que atuam de forma anticíclica minimizando os efeitos de uma crise. Vejamos os principais:

(i) Instrumentos de política monetária, tais como redução das taxas de juros, recompra de títulos, redução das taxas de redesconto e de compulsório. Todos fatores que elevam a oferta de moeda no âmbito interno e contribuem para expansão da economia;

(ii) Medidas de Política Fiscal, como programas de incentivo a economia (PAC, MCMV,...), possibilidade de desoneração fiscal e estímulos setoriais;

(iii) Parque fabril diversificado e menos dependente de um único tipo de produto ou mercado;

(iv) Mecanismos estabilizadores da demanda, tais como benefícios sociais, seguro desemprego, FGTS, entre outros que ajudam a sustentar a demanda interna;

(v) Elevado níveis de reservas que funcionam como um confortável colchão de liquidez.

21. O que esperar para o cenário interno?

Caso ocorra um recrudescimento de um cenário externo, acreditamos que o governo interrompa o ciclo de elevação de juros, apostando numa acomodação dos

preços em função de um cenário externo mais adverso. Outro efeito possível seria uma valorização (ainda que tímida) do Dólar frente ao Real, o que surtiria efeito

positivo para alguns setores, principalmente, no que tange a concorrência com o produto externo. Mesmo com um cenário mais fraco existe motivo para acreditar

que o crescimento do PIB brasileiro, apesar de pouco expressivo, será o 6º maior do mundo em 2011, perdendo apenas para: 1º China; 2º Índia; 3º Argentina; 4º

Arábia Saudita e 5º Turquia.

22. Então o país está mais preparado do que em 2008?

Sim. É diante da lição da última crise que o investidor precisa ter calma e buscar entender os fundamentos da economia nacional, pois com certeza refletirá e

concordará que o País está mais forte do que na última crise. Assim, na medida em que a economia está aquecida e o mercado de trabalho pulsante, uma desaceleração mundial abriria espaço para a queda nas taxas de juros, tornando o mercado de renda fixa menos atraente.

CENÁRIO MICROECONÔMICO: IBOVESPA E SEUS INDICADORES

23. Como vem performando os principais mercados acionários?

A situação é bem ruim. As bolsas europeias oscilam com desvalorização entre 14% e 22% em

2011, enquanto que as americanas entre 6% e 11% de queda no ano.

24. E o Ibovespa?

O índice que melhor representa a bolsa brasileira acumula desvalorização de 30% em 2011, a

maior entre os principais índices das maiores bolsas de valores do mundo. Entendemos que a

forte queda recai principalmente sobre: (i) cenário inflacionário no país tornando renda fixa

atraente; (ii) medidas macroprudencias fragilizando a confiança do investidor; (iii) liquidez do

mercado brasileiro entre as maiores do mundo; (iv) queda do Dólar frente o Real proporcionando ganho cambial ao investidor estrangeiro;

25. Seus múltiplos começam a chamar atenção?

Sem dúvida. A recente queda do Ibovespa (17,3% nas primeiras 6 sessões de agosto) passa a

chamar atenção dos investidores, principalmente por conta de distorções de preços, quedas

acentuadas e até mesmo excesso de resiliência de alguns papéis.

Como o índice

atualmente é

composto por 66

empresas, significa dizer que 36%

dos papéis do

Ibovespa estão

descontados

frente seu valor

patrimonial.

26. Pelo indicador de Preço/ Valor Patrimonial (P/

VPA) é possível identificá-las?

É uma das forma mais comuns e simplistas. Os múltiplos

avaliam o valor de mercado da empresa sobre seu patrimônio líquido. Caso o valor de mercado seja maior que o patrimônio líquido, significa dizer que a empresa é negociada

com prêmio sobre seu patrimônio. Ao contrário, indica desconto frente ao valor contábil.

Índices

Pontos Var. 2011

P/L

Ibovespa

48.668

-29,78%

7,51x

Dow Jones

10.809

-8,53%

11,77x

Nasdaq

2.357

-12,93%

18,24x

S&P 500

1.119

-8,53%

12,39x

CAC 40

3.125

-14,63%

9,41x

DAX 30

5.923

-10,96%

9,52x

FTSE 100

5.068

-12,06%

10,29x

IBEX 35

8.459

10,82%

7,29x

Nikkei

9.098

-11,05%

17,28x

18.983

-17,59%

14,02x

Shanghai

27. E como esta sendo negociado esse indicador?

Após a forte queda dessa última segunda-feira, passamos a identificar 24 papéis que

compõem o Ibovespa sendo negociados abaixo do valor patrimonial. Como o índice atualmente é composto por 66 empresas, significa dizer que 36% dos papéis do Ibovespa

estão descontados frente seu valor patrimonial. Vemos ativos de grandes empresas como

Petrobras, Gerdau , Fibria, entre outras negociando a uma relação P/VPA de 0,8x, 0,7x e

0,4x respectivamente.

28. Como ficaria caso o Ibovespa rompesse a barreira dos 40 mil pontos?

Estimamos que 50% dos papéis do Ibovespa estarão sendo negociados abaixo de seu valor patrimonial.

Difícil calcular

com exatidão os

movimentos do

mercado que são

pautados pelo

sentimento dos

investidores.

29. Qual seria a consequência?

Difícil calcular com exatidão os movimentos do mercado, que acima de tudo são pautados pelo sentimento dos

investidores, que oscilam de forma e em períodos não padronizados. Acreditamos que caso o cenário de contínua desvalorização perdure, teremos em contrapartida uma enxurrada de programas de recompra de ações e até mesmo fechamentos de capital. Na última semana inclusive,

começaram especulações em relação à passibilidade da Gafisa ter seu capital fechado por um de seus ex-controladores;

30. Teria outra métrica para avaliar o Ibovespa?

Outra usual medida para avaliar o valor das empresas brasileiras e principalmente a bolsa brasileira é o P/L. Tal indicador é composto do valor de mercado das

empresas que compõem o Ibovespa, dividido pelo lucro que estas nos últimos 12 meses.

31. Como vem sendo negociado tal

múltiplo?

Atualmente, o P/L do Ibovespa está em

7,51x. Isso quer dizer que caso as empresas

mantenham seus lucros inalterados, em 7,5

anos 100% do investimento retornaria exclusivamente via seus lucros.

32. E no mercado externo?

Conforme a tabela, o múltiplo da bolsa brasileira figura entre os menores do mundo,

perdendo apenas para a bolsa espanhola

(IBEX 35). Ou seja, significa que a bolsa

brasileira é uma das mais baratas em termos

de P/L no mundo.

Importante também destacar que mercados

emergentes como o chinês apresentam

múltiplos cerca de 2x superiores ao da bolsa

brasileira.

33. E como está sendo negociado o P/L em relação a 2008?

Em outubro de 2008, no auge da crise, o Ibovespa havia alcançado a mínima de 29.435 pontos, sendo negociado a um P/L

de 6,71x. Como o P/L atual é de 7,51x significa dizer que para voltarmos à mínima desde a crise, o Ibovespa ainda poderia

desvalorizar-se 10,7%, o que representaria 43.461 mil pontos.

34. Ou seja, os 29 mil pontos de 2008 agora são 43 mil pontos?

Os 29 mil pontos de 2008

agora são 43

mil pontos.

Exato. Essa mudança deve-se ao fato que, desde 2008 até hoje, as empresas brasileiras

reportam maiores Lucros Líquidos e, com isso, a pontuação do Ibovespa ajusta-se a esse

novo cenário, sendo necessariamente elevada.

35. É correto afirmar que atingindo 43 mil pontos a queda cessa?

Devido ao cenário ser diferente de 2008 e não ser possível medir a reação dos agentes de

mercado, entendemos que os 43 mil pontos representam uma barreira psicológica importante, mas não há como afirmar que seria exatamente esse o momento da inflexão do Ibovespa.

Os 43 mil pontos

representam uma

barreira psicológica importante, mas

não há como afirmar que seria exatamente esse o

momento da inflexão do Ibovespa.

CONCLUSÃO:

Por meio deste relatório, tentamos discutir as principais questões dos investidores. Chegamos a uma clara constatação que

os recentes movimentos envolvendo a economia dos Estados Unidos, Espanha e Itália, serviram de estopim para uma expressiva aversão ao risco nos mercados globais de renda variável.

A solução não é simples pois deverá envolver uma ação coordenada de diversos bancos centrais provavelmente recomprando títulos de economias fragilizadas e consequentemente aliviando seus balanços. Por outro lado, os países ajudados

seriam obrigados a promover cortes em seus orçamentos, bem como reduzir seus elevados benefícios sociais, o que por

sua vez, refletiria negativamente na atividade econômica global.

Dada a complexidade do cenário, especialmente o europeu, põe-se em cheque a continuidade dos países fragilizados na

Zona do Europa, que poderia futuramente representar uma cisão, ou até mesmo o fim da área comum europeia.

Já no Brasil, fica evidente que o cenário é diferente. Nossa economia está superaquecida, sofrendo inclusive de inflação

acima da sua meta. O país pode ser atingido por uma piora do cenário global, principalmente por conta de uma abrupta queda nas cotações das commodities, que são a base das exportações brasileiras. Ainda assim, com um “colchão de liquidez”

bastante superior ao da crise de 2008 e com os fundamentos solidificados, acreditamos que, por mais que exista uma deterioração do cenário externo, o país encontra-se bem preparado.

Além disso, é importante lembrar que como uma economia emergente, o país goza de um crescimento acima da média mundial, conforme a tabela na pág. 2, e ainda sim é negociado com desconto sobre seus pares emergentes que já não crescem

tão vigorosamente.

Por fim, tentamos esclarecer, da forma mais sucinta possível, o atual cenário da economia global e como a economia brasileira está inserida.

RECOMENDAMOS CAUTELA AOS INVESTIDORES, TOMANDO ATITUDES MODERADAS EM SEUS MOVIMENTOS, INDEPENDENTE DE

COMPRA OU VENDA. IMPORTANTE EM TAL MOMENTO, EVITAR ALAVANCAGENS, PROCURAR UTILIZAR-SE DE DERIVATIVOS DEFENDENDO POSIÇÕES E, ACIMA DE TUDO, FILTRANDO AS BOAS EMPRESAS EM MEIO AO CENÁRIO ADVERSO. ACREDITAMOS QUE

POSSA ESTAR SURGINDO UM PONTO DE COMPRA INTERESSANTE, MAS O MOMENTO REQUER CAUTELA.