UNIVERSIDADE REGIONAL DO NOROESTE DO ESTADO

DO RIO GRANDE DO SUL – UNIJUI

Departamento de Economia e Contabilidade

Departamento de Estudos Agrários

Departamento de Estudos da Administração

Departamento de Estudos Jurídicos

CURSO DE MESTRADO EM DESENVOLVIMENTO

LUÍS CARLOS SCHNEIDER

DESENVOLVIMENTO DE NOVOS PRODUTOS COMO ESTRATÉGIA DE

COMPETITIVIDADE: ESTUDO DE CASO EM UMA AGROINDÚSTRIA DO

MUNICÍPIO DE SÃO MARTINHO-RS

Ijuí (RS)

2011

1

LUÍS CARLOS SCHNEIDER

DESENVOLVIMENTO DE NOVOS PRODUTOS COMO ESTRATÉGIA DE

COMPETITIVIDADE: ESTUDO DE CASO EM UMA AGROINDÚSTRIA DO

MUNICÍPIO DE SÃO MARTINHO-RS

Dissertação apresentada ao Curso de PósGraduação Stricto Sensu (Mestrado) em

Desenvolvimento, área de concentração:

Gestão

de

Organizações

para

o

Desenvolvimento, da Universidade Regional do

Noroeste do Estado do Rio Grande do Sul UNIJUÍ, como requisito parcial para obtenção

do título de Mestre.

Orientadora: Drª Lurdes Marlene Seide Froemming

Ijuí (RS)

2011

2

Catalogação na Publicação

S359d

Schneider, Luis Carlos.

Desenvolvimento de novos produtos como estratégia de

competitividade : estudo de caso em uma agroindústria do município de

São Martinho - RS / Luis Carlos Schneider. – Ijuí, 2011. –

193 f. : il. ; 30 cm.

Dissertação (mestrado) – Universidade Regional do Noroeste do

Estado do Rio Grande do Sul (Campus Ijuí). Desenvolvimento.

“Orientadora: Lurdes Marlene Seide Froemming”.

1. Desenvolvimento de novos produtos. 2. Estratégia de

competitividade. I. Froemming, Lurdes Marlene Seide. II. Título. III.

Título: Estudo de caso em uma agroindústria do município de São

Martinho - RS.

CDU: 658.624

Aline Morales dos Santos Theobald

CRB10/ 1879

UNIJUÍ - Universidade Regional do Noroeste do Estado do Rio Grande do Sul

Programa de Pós-Graduação em Desenvolvimento – Mestrado

A Banca Examinadora, abaixo assinada, aprova a Dissertação

DESENVOLVIMENTO DE NOVOS PRODUTOS COMO ESTRATÉGIA DE

COMPETITIVIDADE: ESTUDO DE CASO EM UMA AGROINDÚSTRIA DO

MUNICÍPIO DE SÃO MARTINHO - RS

elaborada por

LUIS CARLOS SCHNEIDER

como requisito parcial para a obtenção do grau de

Mestre em Desenvolvimento

Banca Examinadora:

Profª. Drª. Lurdes Marlene Seide Froemming (UNIJUÍ): _______________________

Prof. Dr. Pedro Augusto Pereira Borges (UFFS): ____________________________

Prof. Dr. Sérgio Luis Allebrandt (UNIJUÍ): __________________________________

Ijuí (RS), 09 de maio de 2011.

Dedico esta conquista como gratidão aos

meus pais e a minha noiva Priscila, pelo

amor, carinho, compreensão, companheirismo e estímulo que sempre me ofereceram

durante esta etapa importante da minha

vida.

2

AGRADECIMENTOS

Agradecimentos especiais à professora e orientadora, Doutora Lurdes

Marlene Seide Froemming, estimada pela sua competência, presteza e colaboração.

Aos professores do Curso de Mestrado em Desenvolvimento, Gestão e

Cidadania, da Universidade Regional do Noroeste do Estado do Rio Grande do Sul

(UNIJUÍ), por suas contribuições.

Ao professor Ivo Ney Kuhn (UNIJUÍ), pela confiança e oportunidade de

estágio.

Aos colegas do Curso de Mestrado em Desenvolvimento, da Universidade

Regional do Noroeste do Estado do Rio Grande do Sul (UNIJUÍ), por suas

contribuições, pelo companheirismo e amizade.

Muito Obrigado!

3

A DEUS

“EU PEDI FORÇA... E DEUS ME DEU

DIFICULDADES PARA ME FAZER FORTE;

EU PEDI SABEDORIA... E DEUS ME DEU

PROBLEMAS PARA RESOLVER;

EU PEDI PROSPERIDADE... E DEUS ME DEU

CÉREBRO E MÚSCULOS PARA TRABALHAR;

EU PEDI CORAGEM... E DEUS ME DEU PERIGO

PARA SUPERAR;

EU PEDI AMOR... E DEUS ME DEU PESSOAS COM

PROBLEMAS PARA AJUDAR;

EU PEDI FAVORES... E DEUS ME DEU

OPORTUNIDADES;

EU NÃO RECEBI NADA DO QUE PEDI...

MAS RECEBI TUDO DE QUE PRECISAVA.”

(Anônimo)

4

RESUMO

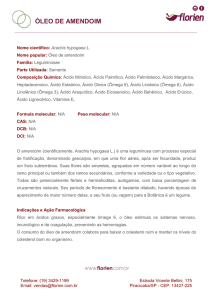

A inserção das organizações agroindustriais em um ambiente instável, competitivo

e turbulento requer a utilização de estratégias na gestão para a sua sobrevivência.

Nesse contexto, o estudo objetivou analisar o desenvolvimento de novos produtos

como estratégia de competitividade dentro de uma organização agroindustrial.

Para tanto, o levantamento bibliográfico desta pesquisa focalizou as perspectivas

contemporâneas do agribusiness, os conceitos de desenvolvimento, as estratégias

de competitividade, o marketing e seus conceitos, enfocando as técnicas de

desenvolvimento de novos produtos. O estudo aplicado foi desenvolvido com base

na pesquisa qualitativa e quantitativa. A pesquisa foi classificada como descritiva,

exploratória, bibliográfica e estudo de caso. A coleta de dados envolveu um roteiro

de entrevistas semiestruturado aplicado aos diretores, gerentes, comerciantes

varejistas e consumidores a fim de identificar a percepção desses quanto à

situação atual da empresa e em relação ao planejamento futuro. Para continuar

competindo e conseguir vantagem neste mercado, a empresa optou por atuar em

mercados atuais com novos produtos, utilizando para isso a abordagem de cima

para baixo, ou seja, observando condições, aptidões e recursos disponíveis na

empresa. Os resultados apontaram que os produtos desenvolvidos como

estratégia de competitividade obtiveram considerável aceitação por parte dos

estabelecimentos varejistas e dos consumidores. A análise do desenvolvimento

dos novos produtos na empresa permitiu concluir que, com a mesma infraestrutura

e o mesmo custo fixo é possível proporcionando um maior volume e variedade de

produtos apontados como necessários para o aumento da competitividade da

organização. O incremento dos novos produtos possibilitará ainda o abastecimento

dos estabelecimentos varejistas com os produtos da linha de derivados de cana de

açúcar e amendoim, possibilitando assim o trabalho de marketing a fim de buscar a

exclusividade da empresa no fornecimento destes produtos.

Palavras-chave: Desenvolvimento

Competitividade. Agronegócio.

de

novos

produtos.

Estratégia

de

5

ABSTRACT

The insertion of agro industrial organizations on an instable, competitive and

turbulent environment requires the use of management strategies for their survival. In

this context, this study had as its main objective to analyze the development of new

products as a competitive strategy in an agro industrial organization. Therefore, this

research’s bibliographical inventory focused on the agribusiness contemporary

perspectives, the concepts of its development, competitive strategies, marketing and

its concepts, focusing on techniques to develop new products. The applied study was

developed based on qualitative and quantitative research. The research was

classified as descriptive, exploratory, bibliographical and case-study. Data collection

involved a series of semi-structured interviews applied to directors, managers,

retailers, and consumers, aiming to identify their perception regarding the current

situation of their company in relation to future planning. To keep competing and to

shine ahead in this market, the company opted for working in current markets with

new products, using a vertical approach, from top to bottom, as a tool to accomplish

such goal, it means, to observe conditions, capabilities and available resources for

the company. The results have shown that the developed products as a competitive

strategy had a considerable acceptance by the retail businesses companies as well

as by the consumers. The analysis about new product development in the company

allowed the following conclusion, in which with the same infra-structure and fixed

cost, it was possible to increase the cash flow, also allowing a higher volume of

financial resources for necessary investments to increase the organization’s

competitiveness. In addition, the implementation of new products will make the

supply chain for retail businesses with new line products derived from sugar cane

and peanuts possible; and therefore allowing some marketing work aiming to reach

the company exclusivity to supply such products.

Key words: New products development. Competitive strategy. Agribusiness.

6

LISTA DE QUADROS

Quadro 1: Mudança no paradigma de desenvolvimento ...........................................21

Quadro 2: As correntes explicativas da vantagem competitiva .................................49

Quadro 3: Legenda matriz de identificação estratégica ..........................................143

Quadro 4: Cronograma de avaliação dos gestores .................................................160

7

LISTA DE FIGURAS

Figura 1: Cinco forças competitivas de Porter...........................................................52

Figura 2: Estratégia produto-mercado segundo Ansoff .............................................60

Figura 3: Principais agentes e forças em um moderno sistema de marketing ..........65

Figura 4: O conceito total de produto. .......................................................................69

Figura 5: O diagrama de entrada e saída para “desenvolver o produto”...................73

Figura 6: Funil de decisões, mostrando o processo convergente da tomada de

decisões, com a redução progressiva dos riscos. .....................................82

Figura 7: Ciclo de vida do produto.............................................................................84

Figura 8: Duas abordagens para o desenvolvimento do produto. .............................87

Figura 9: Matriz das perspectivas para o processo de desenvolvimento de novos

produtos. ...................................................................................................91

Figura 10: Localização Geográfica Doces Müller Indústria e Comércio LTDA ........111

Figura 11: Estratégia produto-mercado segundo Ansoff (adaptado).......................120

Figura 12: Duas abordagens de desenvolvimento do produto (adaptado)..............121

Figura 13: Matriz de identificação estratégica .........................................................140

Figura 14: Estratégia produto-mercado Doces Müller com base no modelo de

Ansoff ....................................................................................................147

Figura 15: Tipos de produtos no portfólio................................................................151

Figura 16: Display de balcão ...................................................................................159

Figura 17: Rack expositor .......................................................................................159

8

LISTA DE GRÁFICOS

Gráfico 1: Síntese da Intenção de compra – Comerciantes Varejistas ...................124

Gráfico 2: Avaliação sensorial média do sabor .......................................................127

Gráfico 3: Avaliação sensorial média do sabor por faixa etária...............................128

Gráfico 4: Avaliação sensorial média do sabor, por sexo........................................130

Gráfico 5: Avaliação perceptual média da aparência ..............................................131

Gráfico 6: Avaliação perceptual média da aparência por faixa etária......................132

Gráfico 7: Avaliação perceptual média da aparência por sexo................................133

Gráfico 8: Avaliação perceptual média da embalagem ...........................................135

Gráfico 9: Avaliação perceptual média da embalagem por faixa etária...................136

Gráfico 10: Avaliação perceptual média da embalagem por sexo...........................137

Gráfico 11: Consumo atual dos produtos pesquisados ...........................................139

Gráfico 12: Intenção de compra ..............................................................................140

Gráfico 13: Sugestões de novos produtos ..............................................................140

9

LISTA DE ABREVIATURAS

ABAG - Associação Brasileira de Agribusiness

APEX-Brasil - Agência Brasileira de Promoção de Exportações e Investimentos

EPIs - Equipamentos de Proteção Individual

FIFO - First In – First Out

PCMSO - Programa de Controle Médico de Saúde Ocupacional

PEIEX - Projeto Extensão Industrial Exportador

PNUD - Programa das Nações Unidas para o Desenvolvimento

PPRA - Programa de Prevenção de Riscos Ambientais.

QFD - Desdobramento da Função de Qualidade

SEBRAE - Serviço Brasileiro de Apoio às Micro e Pequenas Empresas

UNIJUI - Universidade Regional do Noroeste do Estado do Rio Grande do Sul

10

SUMÁRIO

INTRODUÇÃO ..........................................................................................................16

1 CONTEXTUALIZAÇÃO DO TEMA.........................................................................18

1.1 Apresentação do Tema ....................................................................................15

1.2 Delimitação do Tema........................................................................................15

1.3 Problema de Pesquisa......................................................................................16

1.4 Justificativa .......................................................................................................17

1.5 Objetivos...........................................................................................................19

1.5.1 Objetivo Geral..........................................................................................19

1.5.2 Objetivos Específicos ..............................................................................19

2 REFERENCIAL TEÓRICO .....................................................................................20

2.1 Desenvolvimento..............................................................................................20

2.1.1 Definições de Desenvolvimento e Dimensões ........................................20

2.1.2 Pressupostos do Desenvolvimento .........................................................27

2.1.3 Desenvolvimento Local e Agricultura Familiar.........................................32

2.1.4 A Agroindustrialização Familiar de Pequeno Porte .................................37

2.1.5 A Expansão do Setor Agroindustrial Brasileiro........................................43

2.1.6 A Influência das Organizações Agroindustriais no Desenvolvimento

Brasileiro .............................................................................................44

2.2 Estratégias Competitivas.................................................................................45

2.2.1 Cinco Forças Competitivas de Porter .....................................................51

2.2.2 Matriz de Ansoff......................................................................................58

2.3 Marketing e seus Conceitos .............................................................................60

2.3.1 Evolução do Marketing ............................................................................60

2.3.2 Definições de Marketing ..........................................................................62

11

2.3.3 Plano de Marketing..................................................................................69

2.3.3.1 Tipos de Planos...........................................................................70

2.3.3.2 Metodologias Utilizadas...............................................................70

2.4 Desenvolvimento de Novos Produtos...............................................................68

2.4.1 Definição de Produto ...............................................................................68

2.4.2 Diferenciação de Produto ........................................................................69

2.4.3 Definição de Desenvolvimento de Novos Produtos.................................71

2.4.4 Projetar e Desenvolver Novos Produtos..................................................74

2.4.5 Desenvolvimento Simultâneo de Produto................................................80

2.4.6 Funil de Decisões ....................................................................................81

2.4.7 Ciclo de Vida do Produto.........................................................................83

2.4.8 Abordagens para o Desenvolvimento de Novos Produtos ......................86

2.4.8.1 Abordagem a Partir do Cliente (de Baixo para Cima)...................90

2.4.8.2 Abordagem a Partir da Empresa (de Cima para Baixo) ................92

2.4.9 Matriz de Relacionamento das Duas Abordagens para o Processo de

Desenvolvimento de Novos Produtos.......................................................93

2.4.9.1 Processo Receptor para Desenvolvimento de Novos Produtos ...94

2.4.9.2 Processo Foco no Cliente para Desenvolvimento de Novos

Produtos .......................................................................................95

2.4.9.3 Processo Foco na Empresa para Desenvolvimento de Novos

Produtos .......................................................................................96

2.4.9.4 Processo Proativo para Desenvolvimento de Novos Produtos......96

3 METODOLOGIA.....................................................................................................96

3.1 Classificação da Pesquisa................................................................................96

3.1.1 Quanto à Natureza ..................................................................................97

3.1.2 Quanto à Abordagem ..............................................................................97

3.1.3 Quanto aos Objetivos ..............................................................................97

3.1.4 Quanto aos Procedimentos Técnicos......................................................98

3.1.5 Universo, Sujeitos da Pesquisa e Amostra..............................................99

3.1.6 Método de Coleta de Dados..................................................................100

3.1.7 Instrumentos de Coleta dos Dados .......................................................102

3.1.8 Procedimento da Coleta de Dados........................................................103

3.1.9 Sistematização dos Dados ....................................................................105

12

4 ESTRATÉGIAS NO DESENVOLVIMENTO DE NOVOS PRODUTOS ................107

4.1 Contexto Organizacional ................................................................................107

4.2 Identificação Estratégica da Empresa no Modelo PEIEX ...............................108

4.2.1 As Práticas de Gestão – Avaliação PEIEX............................................112

4.3 A Empresa e sua Percepção Estratégica .......................................................115

4.4 A Estratégia e o Desenvolvimento de Novos Produtos ..................................116

4.5 Estabelecimentos Varejistas e os Novos Produtos ........................................118

4.6 Consumidores e os Novos Produtos ..............................................................122

4.6.1 Análise Sensorial: Sabor ........................................................................124

4.6.2 Análise Perceptual: Aparência ...............................................................128

4.6.3 Análise Perceptual: Embalagem ............................................................131

4.6.4 Pesquisa de Consumo e Intenção de Consumo ....................................135

5 PROPOSIÇÕES COM BASE NA PESQUISA......................................................139

5.1 Propostas Estratégicas Avaliação Empresa...................................................139

5.1.1 Propostas PEIEX...................................................................................142

5.1.2 Propostas da Pesquisa..........................................................................146

5.2 Propostas Estratégicas Avaliação Estabelecimentos Varejistas ....................145

5.2.1 Proposta de Plano de Marketing ...........................................................149

CONCLUSÕES E CONSIDERAÇÕES FINAIS .......................................................159

REFERÊNCIAS.......................................................................................................165

ANEXOS .................................................................................................................179

13

INTRODUÇÃO

O cenário mundial vivenciado pelas organizações nos últimos tempos tem

sido altamente competitivo e turbulento. A abertura dos mercados e o aumento da

competitividade têm afetado o cotidiano organizacional e exercido significativa

influência na definição do ambiente interno. Isso requer dos gestores inovação,

flexibilidade, agilidade e competência para repensar as estratégias e reformular os

métodos e processos administrativos utilizados.

As organizações sentem necessidade de abandonar as estruturas tradicionais

caracterizadas

pelas

hierarquias

formais

para

se

adequarem

ao

cenário

contemporâneo dos negócios no qual a incerteza emerge como fator preponderante.

Neste contexto de transformação organizacional, encontram-se inseridas as

organizações do setor agroindustrial, cuja atividade é considerada parte integrante

de uma extensa rede de agentes econômicos que inclui desde a produção de

insumos, transformação industrial até a estocagem e distribuição dos produtos

agrícolas e seus derivados.

As ideias que geraram metodologias de análise para os estudos dos

problemas relacionados ao sistema agroindustrial tiveram origem nos Estados

Unidos, por meio dos trabalhos desenvolvidos por Davis e Goldberg, em 1957, a

quem coube a criação do conceito de agribusiness. No Brasil, os complexos

agroindustriais foram constituídos na década de 60 com a industrialização do campo,

impulsionada por políticas de modernização agrícola.

O desenvolvimento das organizações agroindustriais no final do século XX

representou a expansão do setor no país. Contudo, tais organizações necessitam

planejar de maneira estratégica para competir e alcançar os resultados que desejam.

Este estudo se organiza em cinco partes distintas, mas ao mesmo tempo

complementares. A primeira configura-se na contextualização do estudo, com a

14

apresentação do tema e sua respectiva delimitação e a problematização da

pesquisa. Em seguida é apresentado a justificativa e por fim são apresentados o

objetivo geral e os respectivos objetivos específicos que deram direcionamento à

realização desta investigação.

A segunda seção diz respeito à fundamentação teórica da pesquisa, na qual

são abordados os aspectos conceituais, de acordo com a percepção de diversos

autores,

relativos

ao

agribusiness,

conceituação

do

desenvolvimento,

das

estratégias de competitividade e do marketing, enfocando o desenvolvimento de

novos produtos.

Na terceira seção, são explicados os aspectos metodológicos da pesquisa, os

quais foram escolhidos para a fundamentação do estudo e para nortear toda a sua

elaboração.

Na quarta seção, é exibido um estudo prospectivo e prescritivo na empresa

agroindustrial Doces Müller Indústria e Comércio LTDA, a partir dos questionários e

entrevistas com os gestores e colaboradores. Nela é caracterizada a organização do

presente estudo, bem como a estruturação da pesquisa, a análise dos dados, seus

resultados e as estratégias competitivas adotadas a partir da percepção que o autor

teve dos dados coletados. A seguir é exposta a interpretação teórica, em que são

retomadas algumas fundamentações apresentadas na segunda parte deste estudo e

que dão suporte a sua interpretação sob o enfoque do desenvolvimento a partir de

um processo endógeno e sob a lógica das estratégias de competitividade.

A quinta parte aborda as propostas e sugestões apresentadas à empresa

objeto do estudo de caso como forma auxiliar no processo de desenvolvimento de

novos produtos e estratégias de competitividade.

Na última parte são tecidas as conclusões e considerações finais deste

estudo e evidenciam-se as principais contribuições teóricas e práticas e suas

limitações. Por fim, indica futuras pesquisas que poderão ser realizadas a partir das

possibilidades evocadas a partir deste estudo.

15

1 CONTEXTUALIZAÇÃO DO ESTUDO

A contextualização do estudo desenvolvido na sequência compreende a

exposição do tema abordado na pesquisa, os objetivos geral e específicos, a

apresentação da questão investigada e a manifestação das razões teóricas e

práticas que justificam a importância de sua realização.

1.1 Apresentação do Tema

As mudanças ambientais estão presentes em todos os segmentos do

mercado. A concorrência global, a mutação da economia mundial, as exigências do

mercado, o aumento das responsabilidades sociais entre outras vêm forçando todos

os segmentos a buscarem alternativas que garantam sua sobrevivência.

Situações semelhantes são enfrentadas pelas agroindústrias que necessitam

estar atentas não só ao seu ambiente interno, mas principalmente ao ambiente

externo para tomarem decisões que busquem maior eficiência e eficácia nas suas

atividades tornando-as assim competitivas no mercado.

Segundo Moreira (2005), a crescente globalização e competitividade

internacional têm influenciado o processo de desenvolvimento de novos produtos.

Seguindo neste mesmo raciocínio, Costa (2006) defende que o bom desempenho

empresarial é resultado de um contínuo processo de desenvolvimento dos produtos

e da adequada gestão das suas características. Desta forma, o tema em estudo

consiste em: desenvolvimento de novos produtos como fator competitivo para

atividade agroindustrial.

1.2 Delimitação do Tema

O tema do estudo abrange o desenvolvimento de novos produtos como fator

de competitividade num estudo de caso com a agroindústria Doces Müller Indústria e

Comércio Ltda, localizada no município de São Martinho - RS.

16

1.3 Problema de Pesquisa

A ocorrência de sucessivas transformações no cenário mundial tem

provocado alterações no perfil da sociedade, nas organizações, e na forma de

gestão dos negócios. As organizações enfrentam uma invasão crescente de novas

tecnologias que causam verdadeiras revoluções no ambiente em que estão

inseridas

e

exigem dos

gestores maior agilidade, flexibilidade,

inovação,

competência e capacidade de adaptação.

Nas organizações, essas mudanças são impulsionadas pelo ambiente

altamente competitivo e turbulento que, aliado às expectativas dos stakeholders1,

influencia na formatação do ambiente organizacional interno. Novas estratégias

organizacionais são fundamentais no desenvolvimento das atividades e alteram os

processos organizacionais à medida que alguns padrões gerenciais e operacionais

não são mais aceitos. O modelo de gestão adotado e as decisões tomadas em seus

diferentes níveis é que determinam a utilização adequada dos recursos para atingir

os objetivos determinados.

Diante desse cenário, as organizações necessitam de uma alta capacidade

de gestão para lidar com essas mudanças do ambiente e para alcançar bons

resultados. Neste contexto, o alinhamento organizacional, como um processo

contínuo de adaptação e mudança, torna-se fundamental, já que a competitividade

aumenta, e as organizações não podem mais desperdiçar esforços com processos

que não atendem às necessidades dos clientes ou com pessoas que não

compreendem e contribuem para a realização de sua estratégia (PRIETO, 2000).

Assim como as demais organizações, as do setor agroindustrial também

necessitam adaptar-se internamente ao ambiente externo, altamente dinâmico.

Precisam atender às exigências do mercado e buscar vantagem competitiva

(PORTER, 1986; O’BRIEN, 2004).

No que tange às agroindústrias, pode-se usar como exemplo a Sadia, marca

consagrada de alimentos que teve em seu início uma produção modesta, até mesmo

artesanal, antes de tornar-se uma grande potência industrial e exportadora. Vários

foram os fatores que levaram esta e outras empresas da posição de micro/pequenas

Grupos ou indivíduos que são direta ou indiretamente afetados pela busca de uma organização aos

seus objetivos (STONER; FREEMAN, 1995).

1

17

para grandes empresas, dentre eles a capacidade de percepção do mercado, a

capacidade de inovação, desenvolvimento e lançamento de novos produtos.

Quando salientados o desenvolvimento e o lançamento de novos produtos,

podem ser utilizadas as conclusões de Griffin (1997 apud COSTA, 2006) que

apontam o fato de que 49% do crescimento das empresas bem-sucedidas é devido

ao adequado lançamento de novos produtos, enquanto estes eram responsáveis por

apenas 24% do crescimento das vendas das empresas menos bem sucedidas. Ou

seja, os novos produtos eram responsáveis por uma pequena parte dos insucessos

das empresas e por outro lado contribuíam em grande escala para o crescimento

das empresas bem sucedidas.

Após essas reflexões, o problema da pesquisa se expressa na seguinte

questão: De que maneira o desenvolvimento de novos produtos pode contribuir

para a competitividade da atividade agroindustrial?

1.4 Justificativa

No universo das diferentes temáticas apresentadas no decorrer do Programa

de Mestrado em Desenvolvimento da UNIJUI, na linha de pesquisa da gestão de

organizações para o desenvolvimento da Universidade Regional do Noroeste do

Estado do Rio Grande do Sul - UNIJUÍ, optou-se por pesquisar o desenvolvimento

de novos produtos como estratégia de competitividade a partir do seu contexto e

dimensões em uma organização do setor agroindustrial devido a sua importância

para a efetividade dessa organização e pela importância de tais organizações na

economia local e regional. O presente estudo encontra-se alinhado com o Núcleo de

Estudos em Marketing do programa Marketing e Desenvolvimento.

Assim como os demais setores, o agroindustrial vem se tornando cada vez

mais competitivo. Isso tem chamado a atenção de muitos pesquisadores que

empreendem estudos no campo de organizações agroindustriais sob uma

perspectiva econômica (VAN DUREN; MARTIN; WESTGREN, 1991; SILVA;

BATALHA, 1999; BATALHA; SILVA, 2001; LUCCHESE; BATALHA, 2003; RIBEIRO,

2003; RAMA; ALFRANCA; TUNZELMANN, 2003). A dinamicidade do ambiente

exige que as organizações inseridas neste setor incorporem novas práticas

organizacionais de integração interna em busca de um alinhamento com as

condições externas (CUNHA; SENGER; SENGER, 2004).

18

No Brasil, a grande maioria dos produtos exportados são in natura,

commodities ou nos primeiros níveis de processamento (NEVES; CHADDAD;

LAZZARINI, 2000), porém o país tem potencial para industrializar esses produtos e

exportá-los para vários mercados. Nesta perspectiva, os fatos indicam que não é

apenas na ausência da atividade de marketing que reside o problema da conquista

de mercados, mas na iniciativa de beneficiar e exportar o produto pronto para

consumo.

Existem iniciativas de beneficiamento de produtos rurais para comercialização

dentro de suas próprias regiões. São produtos que, uma vez no ponto-de-venda,

concorrem com os grandes produtores, com produtos de outras localidades além, é

claro, dos importados. Essa concorrência implica a necessidade de estratégias mais

eficientes que busquem privilegiar a produção nacional, regional e local e que os

diferenciem dos demais.

No intuito de privilegiar a produção nacional, deve-se valorizar as raízes

culturais, e para isso destacam-se outras áreas do conhecimento a serem

pesquisadas, tais como a psicologia e a antropologia, que fornecem ferramentas

para análise do comportamento e do perfil dos consumidores, e também aportes

para o trabalho de desenvolvimento de novos produtos agroindustriais.

Sendo assim, o planejamento de novos produtos não é uma atividade isolada.

Uma série de fatores devem ser levados em consideração na fase que antecede o

projeto, que implica um profundo conhecimento das ferramentas de marketing, área

do conhecimento responsável pela análise e interpretação das necessidades do

mercado consumidor que planeja suas ações integradas às estratégias da empresa.

O marketing com suas diversas ferramentas, aliado à produção industrial,

pode contribuir para resultados efetivos de mercado e para a análise da cadeia agro

alimentar, o que ajuda a refletir sobre a produção de novos produtos buscando a

sustentabilidade da atividade dos pequenos produtores e a definição de objetivos

para melhorar a competitividade dos produtos. Por isso, torna-se importante

desenvolver subsídios para demonstrar que os investimentos feitos para o

desenvolvimento de novos produtos sejam entendidos como uma importante

estratégica para o desenvolvimento local e regional.

Quanto à originalidade, surge a intenção de investigar a diversificação da

produção (novos produtos) como estratégia de competitividade dentro da empresa

objeto do estudo de caso, objetivando ainda uma vinculação com o Programa de

19

Incentivo à Exportação (PEIEX), vislumbrando uma possível expansão para

mercados externos.

No quesito importância, a presente pesquisa abrange uma agroindústria

especifica, mas que poderá dar origem a estudos em outras organizações utilizandose da estratégia de ampliação do portfólio de produtos para o desenvolvimento

agroindustrial.

Além

disso,

a

realização

desta

pesquisa

visa

contribuir

para

o

desenvolvimento da organização estudada e, consequentemente, do setor

agroindustrial, do local e da região onde ela está inserida. Tem a pretensão de

incentivar futuras pesquisas e oportunizar o crescimento e o desenvolvimento do

saber científico e cultural do pesquisador envolvido e dos demais interessados.

E, por fim, a viabilidade da pesquisa se justifica pela intenção particular do

pesquisador com o presente estudo de caso, dispondo tempo, pessoas, recursos

financeiros para busca das informações potenciais necessárias.

1.5 Objetivos

1.5.1 Objetivo Geral

O objetivo geral do presente trabalho de pesquisa consiste em estudar o

desenvolvimento de novos produtos como estratégia de competitividade.

1.5.2 Objetivos Específicos

• Identificar quais os potenciais produtos a serem lançados, mediante

pesquisa de mercado;

• Averiguar as estratégias de marketing, de acordo com o modelo de

desenvolvimento de novos produtos, adequadas para desenvolvimento, distribuição

e comercialização da produção;

• Organizar um plano de lançamento de novos produtos.

20

2 REFERENCIAL TEÓRICO

Para a efetivação desta proposta de pesquisa é imprescindível buscar na

literatura os fundamentos teóricos existentes sobre o tema a ser desenvolvido. Tal

fundamentação consiste na sua base de sustentação, pois “não é possível

interpretar, explicar e compreender a realidade sem um referencial teórico”

(TRIVIÑOS, 1987, p. 104).

Este capítulo apresenta uma revisão dos estudos que contemplam o assunto

abordado e que dão suporte ao estudo, o qual implicou a seleção, leitura,

interpretação e análise do material, cuja teoria considerou-se pertinente. Permitiu,

ainda, levantar dados e informações contextuais para tratar a problemática em

questão e identificar soluções alternativas para melhor qualificá-la. Do ponto de vista

acadêmico, permitiu conhecer quadros de referência, elaborar precisão conceitual e

investir na formação da consciência crítica (DEMO, 1991).

2.1 Desenvolvimento

Neste

tópico,

apresentam-se

definições

acerca

da

temática

do

Desenvolvimento, bem como suas dimensões, pressupostos, além dos aspectos

sobre o desenvolvimento sustentável, desenvolvimento local, entendendo-se que

essa discussão é importante para a pesquisa proposta.

2.1.1 Definições de Desenvolvimento e Dimensões

O termo “desenvolvimento” tem ocupado lugar de destaque na atualidade,

além de assinalar uma mudança de paradigma em muitas das concepções. Trata-se

de uma discussão cuja ótica se insere nas mais diversas áreas, principalmente nas

discussões das políticas públicas. Apesar disso, há uma grande dificuldade

conceitual em função de sua abrangência, a qual, no pós-guerra, estava fortemente

vinculada às questões econômicas e, atualmente, assume outras dimensões.

Conforme explicita Buarque (2008, p. 15), até a década de 70 do século

passado, o modelo de crescimento econômico, definido como fordismo, parecia,

tanto nos países industrializados, quanto nas nações economicamente emergentes,

solidamente implantado e inabalável, fundado sobre um tripé “abundância de

21

recursos naturais (e energéticos), aumento da produtividade do trabalho e presença

do Estado de Bem-Estar (ou do Estado desenvolvimentista no caso do Brasil).”

Ao entrar em declínio este modelo de desenvolvimento, surge um novo

paradigma cujas concepções e percepções trazem à tona novas propostas de

organização da economia e da sociedade, conforme pode ser observado no Quadro

1, a seguir:

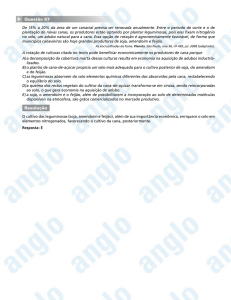

FORDISMO

NOVO PARADIGMA

- Crescimento econômico extensivo com

aumento de consumo de massas;

- Economia de escala (padronização e

produção em grandes quantidades);

- Competitividade baseada em abundância

de recursos naturais, baixo custo da mãode-obra, e limitado controle ambiental

(impactos ambientais externalizados);

- Estado de Bem Estar e interventor com

gerência

burocrática

e

crescente

participação no PIB e no crescimento social;

- Aumento da produtividade, dos salários

(participação na renda nacional) e do

emprego;

- Dinamização da base industrial e do

consumo de bens industrializados de

massa.

- Crescimento econômico seletivo com

diversificação do consumo;

- Flexibilidade da produção e ganhos na

qualidade e diversidade de produtos

(economia de escopo);

- Competitividade baseada em tecnologia,

conhecimento, informação e recursos

humanos qualificados e no controle e

qualidade ambiental;

- Novas institucionalidades, reorientação do

papel do Estado para a regulação e

administração por resultados (terceiro

setor);

- Aumento da produtividade e da qualidade

com mudança das relações de trabalho e

redução do emprego formal e do trabalho

no valor do produto;

- Crescimento de novos segmentos e

setores, especialmente terciário, serviços

públicos

e

quaternário

(serviços

ambientais).

Quadro 1: Mudança no paradigma de desenvolvimento

Fonte: Buarque (2008, p. 18).

A incorporação dos chamados “serviços ambientais” ao novo paradigma de

desenvolvimento reflete a incorporação das questões ambientais como parte

valorativa da economia mundial. Trata-se de um desenvolvimento que adquire

muitas faces e que objetiva novas caracterizações. Seguindo essa linha de

pensamento, muitas têm sido as dimensões apontadas pelos modelos de

desenvolvimento presentes na literatura contemporânea. Entre elas, é possível

destacar o desenvolvimento territorial que, na verdade, reflete a acepção mais ampla

do desenvolvimento, ou como justifica Dallabrida (2007, p. 47):

22

A referência à dinâmica territorial do desenvolvimento, dentre outras razões

possíveis, justifica-se pelo fato de que se entende que o desenvolvimento

ocorre localizadamente, no território, na região, no município, na localidade,

logo porque desenvolvimento territorial, que pode substituir termos usuais

como desenvolvimento local, desenvolvimento regional, desenvolvimento

econômico,

desenvolvimento

social,

desenvolvimento

humano,

desenvolvimento local/regional sustentável, ou outros. O qualificativo

territorial abarca todas estas dimensões.

O autor pondera, ainda, que:

[...] o conceito de território não deve ser confundido com o de espaço ou de

lugar, estando muito ligado à ideia de domínio ou de gestão de determinada

área. Deve-se ligar o conceito de território à ideia de poder. O território é,

então, o espaço territorializado, apropriado. É a escala local da escala

espaço-temporal. (DALLABRIDA, 1999, p. 2).

Na verdade, o território passa a ser uma espécie de regulador autômato de

relações, dotado de capacidade de síntese para absorver projetos, sejam eles de

cunho social ou mesmo político. Ou seja, “personifica-se, fetichiza-se e ratifica-se o

território ao preconizar que o mesmo tenha poder de decisão, desde que dotado do

adequado grau de densidade institucional e comunitária” (BRANDÃO, 2004, p. 58).

A ação pública, por assim dizer, seria, então, no sentido de tornar este território mais

empreendedor e mais sensível para, assim, construir relações de confiança e

consensos duradouros a partir de pressupostos por ora existentes.

Seguindo essa linha de pensamento, é importante lembrar que, para ser

possível realizar uma proposta de desenvolvimento territorial, é necessário que haja

consciência de que o território é mais do que uma simples base física para as

relações entre indivíduos e empresas. É necessário, antes de mais nada, que

existam inter-relações complexas que vão além de seus atributos naturais. Na visão

de Cunha (2000), desenvolvimento territorial depende de governança. O autor

esclarece que:

Um conceito de território centrado na questão do poder permite dar

consciência à concepção de desenvolvimento territorial, a partir da

conclusão de que políticas públicas de caráter territorial não podem ser

formuladas e implementadas sem a participação dos atores públicos e

privados, vinculados ao maior número possível de segmentos econômicos,

sociais, políticos e culturais, os quais estão presentes em diferentes

configurações regionais ou territoriais. Dessa forma, modelos e projetos de

desenvolvimento territorial dependem basicamente de uma “engenharia

política” que promova uma “governança”, ou um “pacto” que envolva a maior

diversidade possível de atores. (CUNHA, 2000, p. 56-57).

23

Abramovay (2000, p. 11) afirma que “projetos de desenvolvimento terão tanto

mais chances de sucesso quanto mais forem capazes de extrapolar um único setor

profissional”. Isso por que o desenvolvimento territorial “apóia-se antes de tudo, na

formação de uma rede de atores trabalhando para a valorização dos atributos de

uma certa região”.

Dessa forma, faz-se necessário um repensar nas formas de encaminhamento

das questões institucionais, organizativas e propriamente políticas. O fundamental é

perceber que o que se considera “político” é, verdadeiramente, um fator decisivo

para superar certos determinismos culturais e institucionais fortemente enraizados

nas abordagens desenvolvimentistas. Nesse sentido, o que se verifica é que não

trabalhar com um conceito de território definido e considerado pela ótica das

relações de poder e, destarte, políticas, não significa uma falta de reconhecimento

da importância das outras vertentes que também consideram este conceito. A opção

política deve-se a uma preocupação com a questão do desenvolvimento a qual, por

sua vez, pressupõe a formulação e implementação de projetos, planos e políticas

públicas que tenham como objetivos transformar ou dinamizar comunidades

específicas, principalmente quando se trata de propostas abertas, nas quais esteja

presente um certo grau de descentralização, numa tentativa de integrar

participativamente a comunidade local. Nesses termos, acredita-se que ganha

relevância a questão das relações de poder, as quais passam pela atuação de

grupos, classes e instituições, enfim, atores individuais e coletivos, públicos e

privados, que trabalham a partir de heranças culturais, políticas e econômicas

relativas a uma determinada região vista, no caso, como um território.

Assim, o desenvolvimento regional é modelado e discutido sobre a

interferência de dois processos: o primeiro, pela transferência incorporada em um

projeto nacional descentralizador, e o segundo, por intermédio da criação de um

poder político, algo que se torna operacional mediante o consenso político, o pacto

social, a cultura da cooperação e a capacidade de criar, coletivamente, um projeto

de desenvolvimento. “Eis, portanto, a relevância do conceito de projeto político

regional como instrumento de criação de poder político” (BOISIER, 1996, p. 124).

Alguns atributos são inerentes a um processo de desenvolvimento regional,

dentre os quais, segundo Dallabrida (2008, p. 3), podem ser destacados:

24

[...] um crescente processo de autonomia regional; uma crescente

capacidade regional de apropriar-se do excedente ali gerado e revertê-lo na

própria região; um crescente movimento de inclusão social; um crescente

processo de conscientização e mobilização social em torno da proteção

ambiental e, finalmente, uma crescente autopercepção coletiva de “pertença

regional”, isto é, de identificação da população com sua região.

Um processo de desenvolvimento regional, portanto, deve contemplar as

questões inerentes à sustentabilidade, ou seja, que a agressão ao meio ambiente

seja a menor possível, que os resíduos produzidos sejam minimizados e que o

destino dado a eles seja ambientalmente correto e, principalmente, que minimize as

desigualdades sociais.

Adotar uma

estratégia

de

desenvolvimento

regional pode contribuir

sobremaneira para compatibilizar desenvolvimento com sustentabilidade. O

conhecimento de uma determinada geografia regional torna-se, assim, um fator

determinante para a definição e implementação de políticas de desenvolvimento

adequadas às diferentes realidades regionais.

O processo de desenvolvimento regional abarca outra caracterização, que é a

chamada endogeneização. Trata-se de um conceito que qualifica o desenvolvimento

“germinado no interior da região, que contempla as necessidades e aspirações da

coletividade regional e resulta de uma sólida e ativa consciência de territorialidade”

(DALLABRIDA, 2008, p. 7). Algumas expressões-chave inerentes a este processo

são a convergência e a interação. É o desenvolvimento impulsionado por elementos

internos, ou seja, de dentro para fora. Nesse processo, o território atua

decisivamente na formação de estratégias que influenciam sua dinâmica de

desenvolvimento. A interação entre os atores públicos e privados é fundamental

para gerar a sinergia necessária ao processo de desenvolvimento. Trata-se,

portanto, de um projeto coletivo de desenvolvimento que se articula dentro de um

território, daí a ideia de endógeno.

Na definição de Amaral Filho (2001), desenvolvimento endógeno pode ser

entendido como um processo de crescimento econômico o qual implica uma

contínua ampliação da capacidade de agregação de valor sobre a produção, bem

como da capacidade de absorção da região cujo desdobramento é a retenção do

excedente econômico gerado na economia local e/ou a atração de excedentes

provenientes de outras regiões.

25

Barquero (2001) esclarece que esse modelo de desenvolvimento tem como

base o local e, por isso, considera que as ações da sociedade civil e suas iniciativas

organizacionais assumem caráter imprescindível dentro deste processo. Observa

que tal modelo, por vislumbrar questões de natureza microeconômica, permite que a

região atinja um crescimento equilibrado e sustentado no longo prazo, sem que haja

conflitos com questões de ordem cultural e social. Para o autor,

O desenvolvimento endógeno pode ser visto como um processo de

crescimento econômico e de mudança estrutural, liderado pela comunidade

local ao utilizar seu potencial de desenvolvimento, que leva à melhoria do

nível de vida da população. [...]. A distribuição da renda e riqueza e o

crescimento econômico são dois processos que não ocorrem

paralelamente. Na verdade, só adquirem uma dinâmica comum pelo fato de

os atores públicos e privados tomarem decisões de investimentos que visam

elevar a produtividade e a competitividade das empresas, solucionar os

problemas locais e aumentar o bem-estar da sociedade. (BARQUERO,

2001, p. 41).

Tal conceituação, analisada do ponto de vista regional, leva a crer que o

conceito de desenvolvimento endógeno pode ser entendido como um processo de

crescimento econômico que implica uma contínua ampliação da capacidade de

agregação de valor sobre aquilo que é produzido, bem como da capacidade de

absorção do locos, cujo desdobramento é a retenção do excedente econômico

gerado localmente, além de gerar uma atração de excedentes que provêm de outras

regiões. Dessa relação, surge um leque de possibilidades, dentre as quais cabe

destacar a ampliação do emprego, do produto e da renda do local ou da região.

Seria, portanto, uma estratégia por meio da qual as regiões poderiam resistir aos

impactos negativos da globalização.

O modelo endógeno de desenvolvimento seria, desta forma, baseado,

embora não exclusivamente, nos recursos localmente disponíveis, dando a estes

uma nova dinâmica, de maneira a torná-los mais “utilizáveis”. As formas empíricas

de desenvolvimento endógeno precisam, sim, ser valorizadas, uma vez que este é,

sem dúvida, o modelo mais capaz de responder aos desafios ecológicos. Outro

ponto importante dentro do conceito de desenvolvimento endógeno é que este tende

a manter os benefícios do desenvolvimento na economia local, gerando maior

satisfação da sociedade como um todo.

Para isso, o desenvolvimento regional endógeno deve compreender, pois,

três elementos estreitamente interligados: a capacidade cultural de pensar em si

26

mesmo e de inovar; a capacidade político-administrativa de tomar decisões

autônomas e de organizar a execução das mesmas; a capacidade do aparelho de

produção assegurar sua reprodução, em conformidade com os objetivos sociais

estabelecidos coletivamente (SACHS, 1986).

Desenvolvimento endógeno também supõe desenvolvimento local, o que, na

opinião de Buarque (2008, p. 26),

É o resultado de múltiplas ações convergentes e complementares, capaz de

quebrar a dependência e a inércia do subdesenvolvimento e do atraso em

localidades periféricas e de promover uma mudança social no território. Não

pode se limitar a um enfoque econômico, normalmente associado às

propostas de desenvolvimento endógeno, mas não pode minimizar a

importância do dinamismo da economia. Especialmente em regiões e

municípios pobres, deve perseguir com rigor o aumento de renda e da

riqueza locais, por meio de atividades econômicas viáveis e competitivas,

vale dizer, com capacidade de concorrer nos mercados locais, regionais e,

no limite, nos mercados globais. Apenas com economia eficiente e

competitiva gerando riqueza local sustentável pode-se falar, efetivamente

em desenvolvimento local, reduzindo a dependência histórica de

transferências de rendas geradas em outros espaços.

De acordo com esta concepção, o desenvolvimento local supõe mudanças

institucionais relativas à gestão das instituições públicas locais, incluindo o

município, onde os excedentes necessitariam ser investidos para melhoria das

questões sociais e estratégicas para a localidade. É importante destacar que

desenvolvimento local não pode ser confundido com aquele gerado pelo capital

externo e que, na verdade, não se internaliza e não se irradia na economia local.

Tais investimentos não produzem mudanças efetivas na organização da sociedade,

não fixam raízes e, por consequência não solucionam os problemas relativos à

concentração de renda.

O desenvolvimento local, à medida que ocorre de fato, é também sustentável

e resulta, segundo Buarque (2008, p. 27), “da interação e sinergia entre a qualidade

de vida da população local - redução da pobreza, geração de riqueza e distribuição

de ativos-, a eficiência econômica - com agregação de valor na cadeia produtiva - e

a gestão pública eficiente”. Assim, qualquer estratégia de desenvolvimento local,

para ser considerada sustentável, deve demandar a elevação das oportunidades da

sociedade, compatibilizando, dessa forma, no tempo e no espaço, “o crescimento e

a eficiência econômicos, a conservação ambiental, a qualidade de vida e a equidade

social” (BUARQUE, 2008, p. 27). Tudo isso firma um compromisso com o futuro e

27

solidariedade com as futuras gerações, apesar de ser um processo carregado de

dificuldades e resistências estruturais.

Essas questões, associadas a alguma alternativa de distribuição de ativos

sociais, principalmente aqueles ligados ao conhecimento e à própria tecnologia

inerente a ele, seriam, por assim dizer, os pontos-chave para a viabilização

consistente e sólida do desenvolvimento local.

Para esta dissertação, o recorte territorial definido para análise empírica é o

município de São Martinho-RS e sua região. A análise dessa trajetória de

desenvolvimento, com base em aspectos principalmente ambientais e sociais, leva a

uma reflexão sobre como ocorre a avaliação da sustentabilidade, em que medida ela

ocorre e qual a sua significância para a população local. Embora haja muitas

controvérsias entre o desenvolvimento que se quer e o desenvolvimento que, de

fato, se tem, o referencial que precisa ser buscado é aquele que melhor se coaduna

ao âmbito espacial no qual se está inserido. Se esse desenvolvimento é sustentável

ou insustentável, somente uma mensuração criteriosa poderá mostrar. Porém, mais

do que mensurar, é preciso ter a clareza dos critérios de seleção dos pontos que

realmente emergem como indutores de qualidade de vida.

Nesse novo paradigma de desenvolvimento, o enraizamento de ideias

voltadas para tal concepção depende principalmente da “ampliação da massa crítica

de recursos humanos” (BUARQUE, 2008, p. 31), bem como do domínio do

conhecimento e da informação que podem trazer as respostas às indagações

comumente expressas por uma dada população.

Na

intenção

de

compreender

a

abrangência

que

o

conceito

de

desenvolvimento incorpora, e a qualificação deste como sustentável, é que a análise

a seguir destaca aqueles aspectos conceituais inerentes ao desenvolvimento e que,

a partir de diferentes interpretações, produz resultados adversos na realidade em

que se configura.

2.1.2 Pressupostos do Desenvolvimento

O debate acerca do conceito de desenvolvimento é bastante rico no meio

acadêmico, principalmente quanto à distinção entre desenvolvimento e crescimento

econômico. O desenvolvimento, em qualquer concepção, deve resultar do

crescimento econômico acompanhado da melhoria na qualidade de vida, ou seja,

28

está intrinsecamente relacionado ao desejo de ser feliz, ter uma vida longa, e

alcançar a realização de si próprio. Nessa definição, encontra-se a concepção de

Brandão (2004, p. 70) ao ponderar que “o desenvolvimento enquanto processo

multifacetado de intensa transformação estrutural resulta de variadas e complexas

interações sociais que buscam o alargamento do horizonte de possibilidades de

determinada sociedade”. Tais possibilidades proporcionam mudanças que alteram

as relações tradicionais, sejam elas na maneira de pensar, no trato com a saúde e a

educação, nos aspectos relacionados à produção e ao uso das tecnologias.

As mudanças associadas ao desenvolvimento devem permitir aos indivíduos

e à própria sociedade maior controle sobre seu destino e a construção de um padrão

de vida mais equitativo, com redução significativa da pobreza. Para tanto, é

necessário que as estratégias adotadas no sentido de promover o desenvolvimento

contemplem uma perspectiva de transformação, tanto de suas instituições, quanto

de seu capital social para, a partir daí, potencializar as capacidades que já são

inerentes à determinada realidade. Para Brandão (2004, p. 70), “esse processo deve

promover a ativação de recursos materiais e simbólicos e a mobilização de sujeitos

sociais e políticos buscando ampliar o campo de ação da coletividade aumentando

sua autodeterminação e liberdade de decisão”. O autor complementa destacando

que “o verdadeiro desenvolvimento exige envolvimento e legitimação de ações

disruptivas e emancipatórias, envolvendo, portanto, tensão, eleição de alternativas e

construção de trajetórias históricas, com horizontes temporais de curto, médio e

longo prazos” (BRANDÃO, 2004, p. 70).

Na falta dessas premissas, a condição de desenvolvimento empreendida por

uma determinada realidade nem sempre se manterá sustentável, principalmente a

longo prazo. Se não há interação recíproca entre os diversos atores envolvidos em

prol de uma construção social coletiva, então esse desenvolvimento não é pleno, e a

desigualdade social não é superada. Quando uma estratégia de desenvolvimento é

legítima e conta com a participação da sociedade como um todo organizado, então,

é mais provável que haverá êxito. É o que Furtado (1982, p. 149) avalia ao destacar

que:

[...] a experiência tem demonstrado amplamente que o verdadeiro

desenvolvimento é principalmente um processo de ativação e canalização

de forças sociais, de avanço na capacidade associativa, de exercício da

iniciativa e da inventiva. Portanto, se trata de um processo social e cultural,

e só secundariamente econômico. Ou seja, produz-se o desenvolvimento

29

com intencionalidade, pois o desenvolvimento significa a gênese de formas

sociais efetivamente novas.

É sabido que o desenvolvimento, ao contrário do crescimento econômico, vai

muito além da mera multiplicação da riqueza material. Na opinião de Sachs (2004), o

crescimento é uma condição necessária, mas de forma alguma suficiente. Destaca,

contudo, que:

No contexto histórico em que surgiu, a ideia de desenvolvimento implica a

expiação e a reparação de desigualdades passadas, criando uma conexão

capaz de preencher o abismo civilizatório entre as antigas nações

metropolitanas e a sua antiga periferia colonial, entre as minorias ricas

modernizadas e a maioria ainda atrasada e exausta dos trabalhadores

pobres. O desenvolvimento traz consigo a promessa de tudo a modernidade

inclusiva propiciada pela mudança estrutural. (SACHS, 2004, p. 13).

O autor, em obra anterior, recontextualiza o desenvolvimento como “a

apropriação efetiva de todos os direitos humanos, políticos, sociais, econômicos e

culturais, incluindo-se aí o direito coletivo ao meio ambiente” (SACHS, 2002, p. 60).

Tal direito coletivo ao meio ambiente seria, na opinião de muitos autores, torná-lo

sustentável ou,

como

afirma

Sachs (2004),

com

igualdade, equidade e

solidariedade. Alcançar o progresso em direção à sustentabilidade é claramente uma

escolha da sociedade, das organizações, das comunidades e dos indivíduos

(BELLEN, 2007).

Historicamente, no entanto, a busca pelo desenvolvimento levou muitas

sociedades a repensarem suas formas de organização e apropriação dos recursos.

Os debates relacionados ao desenvolvimento econômico tornaram-se mais

evidentes a partir do término da Segunda Guerra Mundial. Apesar de, muitas vezes,

vir acompanhado com qualificativos como sustentável ou mesmo humano, proferido

por gestores e/ou entidades representativas da sociedade, é entendido como

estando atrelado à ideia de progresso material ou ao acúmulo cada vez maior de

bens e serviços. Obviamente, trata-se de uma corrida desenfreada rumo ao que se

pode chamar de insustentável, considerando que não existem recursos suficientes

para viabilizar tantos anseios da população do planeta.

Para Veiga (2005), três são os entendimentos acerca do desenvolvimento.

Uma

primeira

corrente

seria

a

dos

fundamentalistas.

Nesse

sentido,

o

desenvolvimento teria o mesmo significado de crescimento econômico. Essa noção

30

ainda apresenta grande força na atualidade, tendo como principal exemplo da sua

aplicação a comum medição do desenvolvimento com base no Produto Interno Bruto

per capita de um país. A segunda corrente, cuja ideologia se encontra na obra de

Rivero (2002), nega a existência do desenvolvimento, tratando-o como um mito.

Aqueles que comungam desta ideia são chamados de pós-modernistas. Na opinião

destes, a noção de desenvolvimento sustentável em nada altera a visão de

desenvolvimento econômico. Portanto o desenvolvimento poderia ser entendido

como uma “armadilha ideológica construída para perpetuar as relações assimétricas

entre as minorias dominadoras e as maiorias dominadas” (SACHS, 2004, p. 26). Já

o terceiro entendimento seria de maior complexidade, o que, em muitos casos,

acaba por ser um empecilho para sua disseminação.

Este terceiro e mais complexo entendimento ganha força com o primeiro

Relatório do Desenvolvimento Humano em 1990, e obtém maior consistência nas

palavras de Sen (2002) com a noção de “desenvolvimento como liberdade”, de modo

que só poderia ocorrer se fossem garantidos a todas as pessoas os seus direitos

individuais, os quais efetivariam a sua liberdade. Assim, liberdade, em momento

algum poderia se restringir a ser entendida como renda per capita devendo abranger

questões culturais, sociais, entre outras. Para Veiga (2005, p. 34),

Se a liberdade é o que o desenvolvimento promove, então existe um

argumento fundamental em favor da concentração dos esforços de análise

nesse objetivo abrangente, e não em algum meio específico ou lista de

instrumentos especialmente escolhida. O desenvolvimento requer que se

removam as principais fontes de privação de liberdade: pobreza, e tirania,

carência de oportunidades econômicas e destituição social sistemática,

negligência dos serviços públicos e intolerância ou interferência de Estados

repressivos.

Essa é, segundo Veiga (2003), a noção que mais se aproxima das discussões

atuais sobre desenvolvimento sustentável, tendo grande importância nesse processo

de transformação. O autor é taxativo ao afirmar que:

[...] “desenvolvimento sustentável” não é um conceito. Tanto quanto “justiça

social” também não é um conceito, e sim uma forte expressão utópica que

veio para ficar. Ambas talvez só se tornem obsoletas se um dia o planeta

puder transformar-se numa espécie de Jardim do Éden. Enquanto não for

possível que isso aconteça a humanidade continuará a querer liberdade,

igualdade, fraternidade e, antes de tudo, sua própria sobrevivência. (VEIGA,

2003, p. 1).

31

Para o autor, “utopia” não deve ser entendida no sentido literal da palavra,

mas como um sentido filosófico que expressa a contemporaneidade de um conceito

que deve servir de paradigma para muitas, ou a maioria, das ações que envolvem

direta ou indiretamente sociedade e meio ambiente. No entanto, é preciso

desmistificar muitas de suas conotações e buscar a essência do que se quer avaliar

em uma determinada trajetória de desenvolvimento.

Furtado (1980) entende o desenvolvimento como um processo de

transformação do mundo realizado pelo homem com o intuito de atender às suas

necessidades. Porém, não se limita a isso, pois, para que consigam atender a essas

necessidades, os seres humanos e as sociedades precisariam elevar os seus

potenciais de invenção cultural, conseguindo, assim, as transformações esperadas.

E é justamente em razão da evolução cultural que ocorre aprimoramento e exaltação

da tecnologia em seu alto poder de difusão. Assim, o progresso tecnológico pode ser

considerado um dos fatores fundamentais para a reprodução da sociedade

capitalista, pois, através dele, é que se tornou possível o processo de acumulação.

Acumulação que é representada pela transformação de recursos econômicos em

capital, o qual possibilitará novas formas de acumulação.

Porém, remetendo-se mais uma vez à visão do desenvolvimento como um

mito, a excessiva preocupação com o progresso tecnológico deixa implícitas

questões sociais, culturais e ambientais. Nesse sentido, o alcance do nível de

desenvolvimento

econômico

dos

países

desenvolvidos

pelos

países

subdesenvolvidos seria, por assim dizer, impossível. Sobre isso Furtado (1996, p.

12) argumenta que: “[...] se tal acontecesse, a pressão sobre os recursos não

renováveis e a poluição do meio ambiente seriam de tal ordem (ou, alternativamente,

o custo do controle da poluição seria tão elevado) que o sistema econômico mundial

entraria necessariamente em colapso”.

O autor, por meio de uma sintética conceituação, define o desenvolvimento,

destacando que:

O crescimento econômico, tal qual o conhecemos, vem se fundando na

preservação dos privilégios das elites que satisfazem seu afã de

modernização; já o desenvolvimento se caracteriza pelo seu projeto social

subjacente. Dispor de recursos para investir está longe de ser condição

suficiente para preparar um melhor futuro para a massa da população. Mas

quando o projeto social prioriza a efetiva melhoria das condições de vida

dessa população, o crescimento se metamorfoseia em desenvolvimento.

(FURTADO, 2004, p. 484).

32

Outra abordagem se refere a Sachs (2004, p. 38), que procurou dar ao

desenvolvimento o qualificativo de sustentável e includente. Acrescentou, ainda,

que:

sob algumas circunstâncias, a inclusão justa se converte em requisito

central para o desenvolvimento. Se o adjetivo deve colocar atenção no

aspecto mais essencial do paradigma de desenvolvimento, podemos falar

então de desenvolvimento includente.

O desenvolvimento includente mencionado por Sachs (2004) nada mais é do

que uma garantia de que todos tenham assegurado o exercício de seus direitos,

sejam eles civis, cívicos e políticos, em igualdade de condições e oportunidades. O

autor, no que diz respeito à transição de um desenvolvimento quantitativo para um

desenvolvimento socioeconômico equitativo, ou sustentável, enfatiza a ideia de que

parece existir certo nível de concordância sobre: a necessidade de se deter o

consumo excessivo pelos países industrializados em função da não-sustentabilidade

em longo prazo e da necessidade de crescimento dos países pobres e não

considerar as metas ecológicas e econômicas como conflitantes, mas incorporar o

conceito de complementaridade.

2.1.3 Desenvolvimento Local e Agricultura Familiar

O desenvolvimento local tem sido tema de estudo para diversos autores que

focam o espaço rural e, por consequência, resulta no resgate social de parcela

significativa da população brasileira, que ganha relevância, especialmente no meio

acadêmico, na sociedade civil e no Estado.

Nesse aspecto, quando se trata do conceito de desenvolvimento, tem-se que

este não se inicia por meio de um modelo pré-determinado, mas é inspirado nas

metas de longo prazo de uma sociedade. Considerando que ele deve visar ao

desenvolvimento, a torno das pessoas e não das pessoas em torno do

desenvolvimento e, a discussão sobre o tema amplia o diálogo ao tratar de

especificidades de determinado segmento.

O entendimento do desenvolvimento com essas características parte do

conceito construído no início da década de 90, no âmbito do Programa das Nações

Unidas para o Desenvolvimento (PNUD). Em uma perspectiva mais ampla, o referido

33

conceito compreende todas as potencialidades humanas em todas as espécies,

abrangendo o indivíduo em todas as etapas, valorizando os esforços de cidadania e

orientando para o desenvolvimento de uma nova cultura que reconheça direitos e

reivindicações sociais como necessários para melhorar o bem estar dos indivíduos.

Contudo, o fracasso de inúmeros projetos de desenvolvimento levou muitas

instituições de pesquisa e fomento, de certa forma, a repensarem as razões do

fracasso. Neste sentido, ainda na década de 1970, enquanto o padrão de

desenvolvimento baseado no progresso técnico estava sendo implementado de

forma contundente em diversos países, em outros, já havia estudos sendo

realizados e apontavam que este padrão apresentava uma série de restrições,

sobretudo, do ponto de vista ambiental.

Entre os principais aspectos que chamam atenção em relação ao período da

modernização, foi a adesão parcial dos agricultores às tecnologias e aos modos de

produção e de vida moderna. Essa não-adesão generalizada ao modelo tecnológico,

ou seja, a persistência dos modelos tradicionais de agricultura e o não

desaparecimento da agricultura do tipo familiar, juntamente com as rápidas

mudanças socioculturais, econômicas e, sobretudo, ambientais, passaram a ser

objetos de estudo nos principais institutos de desenvolvimento e universidades, em

âmbito mundial.

Buscando adequar ao meio rural as noções do “desenvolvimento sustentável”,

estudos demonstravam que a eficácia dos projetos de desenvolvimento depende

das condições de produção e que os agricultores exerciam um papel importante, na

identificação de problemas e soluções. Com isso, incentivaram-se pesquisas para

retomar os estudos do “rural” a partir de uma perspectiva mais abrangente,

alicerçada na compreensão da realidade dos agricultores, seus modos de produção

e seus respectivos comportamentos e estratégias (RODRIGUES, 1999).

A partir dessas experiências, passou-se a discutir, sob forma de diversos

termos e noções, um modelo de desenvolvimento que contemplasse não só os

aspectos econômicos, mas também as esferas cultural, social, ambiental e

institucional. Essa discussão de desenvolvimento de forma mais equitativa, assume

várias denominações as quais estão abrigadas sob o grande tema do

Desenvolvimento Sustentável.

A abordagem realizada por Basso (2004) está voltada para o estudo do

contexto de desenvolvimento rural local na região noroeste do Estado do Rio Grande

34

do Sul e estratégias de reprodução das famílias rurais nessa referida região. Para

tanto, o autor utiliza a observação de estratégias adotadas pelos grupos familiares

para buscar garantir condições de vida que assegurem a sobrevivência e

reprodução de seus membros.

Ao estudar o desenvolvimento local para compreender o processo de

reprodução social, observam-se algumas discussões doutrinárias que partem

inicialmente da discussão do desenvolvimento frente ao processo de globalização,

destacando que, de um lado, tem-se a análise de determinantes estruturais de

acordo com a manifestação existente em cada lugar investigado e, de outro, a

constatação de que o local não pode estar limitado tão somente aos atores sociais,

pois se torna imprescindível contextualizar as formas pelas quais a dinâmica social

global se manifesta num lugar específico, como condiciona as iniciativas locais e

possibilidades existentes (BASSO; DELGADO; SILVA NETO, 2003).

Ainda, a teoria dos sistemas agrários trata de uma forma de abordar as

condições e modalidades de produção agrícola em sua complexidade e diversidade,

permitindo compreender os mecanismos de reprodução econômica das unidades de

produção ao longo do tempo. Considera também as modificações que se processam

no ambiente socioeconômico no qual estão inseridas.

Para Silva Neto e Basso (2005), a compreensão do funcionamento da

sociedade, por meio de uma análise das condições materiais de sua existência, deve

ser efetuada de um ponto de vista dinâmico. Isto é, é preciso que se procure

compreender não apenas como essas sociedades funcionam, mas principalmente

como elas "se reproduzem" ao longo do tempo.

Assim, à medida que a sociedade é entendida como um sistema não

conservativo é importante efetuar uma análise específica dos processos de

reprodução social que permitem que os diversos agentes sociais não apenas

assegurem a sua subsistência, mas também mantenham sua identidade ao longo do

tempo.

Neste sentido, entende-se por reprodução social a forma como as diferentes

categorias sociais conseguem manter as suas características ao longo do tempo,

especialmente no que diz respeito às condições materiais para que isto ocorra, ou

seja, aos processos produtivos que a ela dão suporte. Além de relações sociais

específicas, a cada categoria social correspondem também meios de produção

35

próprios e que configuram um conjunto bem delimitado de sistemas de produção

possíveis de serem manejados por cada categoria social.

Bebbigton (1999 apud BASSO, 2004), para avaliar a capacidade de

reprodução ou as condições de vida no meio rural fundamenta sua análise no

acesso que as pessoas ou famílias têm a um conjunto de ativos de capital, bem

como a outros autores que se situam nas esferas do mercado, do Estado e da

sociedade civil.

Assim, observa-se que as condições de reprodução no meio rural, as quais se

baseavam especialmente na agricultura e em recursos naturais, passam a depender

crescentemente de uma variedade de ativos, fontes de renda, mercados de produtos

e de trabalho. Ou seja, um conjunto de fatores, destacando inclusive as opções que

as pessoas possuem na prática para perseguir atividades alternativas que possam

gerar o nível de renda requerido para a sobrevivência.

Basso (2004), utilizando a análise de Bebbington, considera outros fatores

como determinantes e distintos na composição de estratégias de reprodução no

contexto histórico e geográfico, sendo estes: - o capital natural, que recomenda os

ativos na forma de qualidade e quantidade de recursos naturais a que as famílias

têm acesso, propondo pensar esses ativos em função dos potenciais agro

ecológicos, distinção das estratégias de reprodução das famílias rurais dentre os

recursos naturais renováveis e não renováveis; o capital produzido, que inclui os

resultados econômico-financeiros e ativos físicos infraestruturais que atuam

positivamente sobre as condições de vida; o capital humano, que se relaciona com o

trabalho disponível pela família envolvendo fatores como educação, habilidades e

saúde.

O mesmo autor observa ainda que o capital social também é visto como uma

função da capacidade de cooperar de uma sociedade. Consiste num conjunto de

interações sociais que promovem o reconhecimento mútuo, a confiança, a

reciprocidade, a ajuda mútua, a solidariedade e a cooperação. Destaca, por fim, o

capital cultural, que considera a necessidade de as políticas sociais terem um

objetivo relevante, buscando elevar a autoestima pessoal e grupal das populações

desfavorecidas, transmitindo valores capazes de melhorar positivamente o perfil

definidor de uma sociedade.

Num contexto de análise do desenvolvimento territorial global, para se

encontrarem significantes relativas ao desenvolvimento local, no estudo de Maillat

36

(2002 apud BASSO, 2004), alguns autores observam que uma das discussões

centrais é a verificação de que a globalização da atividade econômica compromete a

autonomia e a identidade das regiões e das nações.

Neste sentido, o não desenvolvimento de uma zona não é mais atribuído à