RELATÓRIOS DE PESQUISA EM ENGENHARIA DE PRODUÇÃO v.13, n.12, pp. 155-163.

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS

EMPRESAS LISTADAS NO IBOVESPA

Carlos Eduardo Ribeiro Flora da Silva

Universidade Federal Fluminense

[email protected]

Fernanda Pinto Matheus

Universidade Federal Fluminense

[email protected]

Samir Tannus Bittecourt

Universidade Federal Fluminense

[email protected]

Ricardo Bordeaux-Rego

Universidade Federal Fluminense

[email protected]

Resumo

Este artigo verificou a relação existente entre a lucratividade das empresas que compõem o índice

BOVESPA e os seus respectivos indicadores de estrutura de capital. Foram excluídas as ações das instituições

financeiras e empresas de participação, para evitar distorções do resultado final. A análise foi realizada a partir

das demonstrações financeiras das 63 empresas selecionadas, na data base de 31/12/2012, extraindo-se: ativo

total, patrimônio líquido, lucro líquido, passivo circulante, exigível de longo prazo e exigível total. Com essas

informações, foram calculados: endividamento de curto prazo (passivo circulante/ativo total); endividamento de

longo prazo (exigível de longo prazo/ativo total); endividamento total ((CP+LP)/AT e (CP+LP)/PL);

rentabilidade (lucro líquido/patrimônio líquido); capital próprio (PL/ELP+PL) e capital de terceiros

(ELP/ELP+PL). Os resultados mostram que a lucratividade das empresas não é afetada pelos índices de

estrutura de capital. Além disso, notou-se que não existe uma tendência de estrutura de capital para as empresas

que compõem o índice BOVESPA.

Palavras chave: Estrutura de capital, índice BOVESPA, rentabilidade.

Artigo submetido em 23/9/2013. Versão final recebida em 31/10/2013. Publicado em 8/11/2013.

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

1. Introdução

O uso da internet a níveis de transporte seguro de dados, somado à rapidez no acesso à

informação, proporcionaram o acesso do usuário a diversos mercados do globo, superando barreiras

físicas impostas antigamente pela distância entre as cidades, países e continentes. Este maior acesso

global impulsionou a economia a níveis antes nunca experimentados, ao aproximar os investidores

das empresas que necessitam de capital, seja através da contração de dívidas com capital de terceiros

ou mudanças na sociedade das empresas, tais como a emissão de ações.

No Brasil, as empresas que desejam captar recursos através da emissão de ações recorrem à

BM&FBOVESPA (Bolsa), devendo respeitar as condições impostas pelos agentes reguladores

(Comissão de Valores Mobiliários – CVM) desde antes a emissão, e a partir da entrada na Bolsa. Isso

envolve a divulgação de resultados, balanços e demais demonstrativos financeiros, atendimento a

determinados níveis de governança corporativa, fatores que proporcionam maior visibilidade e

transparência perante os investidores, que podem ser nacionais e internacionais.

Ao adentrar no mercado de ações, a empresa tem a oportunidade de mudar sua distribuição

societária, e ao capitar dívidas no mercado com terceiros, ela deixa intacta sua sociedade, mas em

ambas as formas de capitação, a estrutura de capital é afetada.

Questões que cercam o desempenho das firmas e suas políticas de financiamento são problemas

centrais na Teoria das Finanças (Ross, Westerfield e Jaffe, 2002), (Gitman, 2003) e (Assaf Neto,

2010). Na busca de compreender melhor a influência da composição da estrutura de capital das

empresas e sua rentabilidade, foi realizada uma análise das empresas que compõem o IBOVESPA, o

índice que é o indicador mais relevante de desempenho das principais ações do mercado de ações

brasileiro, que reúne as ações de maior liquidez do mercado nacional.

Deste modo foram assumidos os seguintes objetivos:

i.

Definir quais as variáveis a serem utilizadas para expor o desempenho das empresas, no que

tange ao fator financeiro;

ii.

Explicitar os fatores determinantes da composição da estrutura de capital (relação entre

próprio e de terceiros) das empresas;

iii.

Analisar os resultados obtidos ao buscar compreender a relação entre (i) e (ii).

Assim, este artigo foi fomentado da seguinte forma: a seção seguinte apresenta o referencial

teórico que fundamenta a formulação dos modelos de análise, em sequência é exposta a metodologia

utilizada para a realização dos estudos, para, consequentemente, serem demonstrados e discutidos os

resultados obtidos. As conclusões e novas proposições de análises encontram-se na quinta seção. Por

fim são dispostas as referências bibliográficas.

2. Referencial Teórico

2.1. Método da pesquisa bibliográfica

Com o objetivo de formar a parte bibliográfica desse artigo, foi feita uma pesquisa utilizando os

motores de busca. Esta ferramenta procura documentos relacionados a um conjunto de palavras-chave

fornecido pelos utilizadores (Costa, 2005).

A forma de busca nesses Motores foi através das palavras-chave denominadas para o artigo e, a

partir das mesmas, foram realizadas pesquisas através dos motores de busca.

2.2. Estrutura de Capital

As empresas podem financiar seus investimentos por meio de fontes de recursos próprios ou de

terceiros de longo prazo que, juntos, formam a estrutura de capital das organizações (Santos, 2009).

156

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

Segundo Perobelli (2002), os recursos para investimento são fornecidos às empresas pelos

acionistas (capital próprio) e por detentores de títulos de dívida emitidos por essas empresas

(credores). As empresas destinam aos credores parte de seus fluxos na forma de pagamento de juros e,

aos acionistas, os lucros residuais gerados, a serem pagos no futuro. Cada um desses investidores

enfrenta um risco diferenciado e, dessa forma, exigem também uma taxa de retorno diferenciada. A

taxa de retorno de ambos (custo do financiamento da empresa) é, no entanto, igual ao custo de

oportunidade de investir recursos escassos em qualquer outra atividade de risco equivalente.

2.2.1 – Tipos Básicos de Estrutura de Capital

Segundo Gitman (2003), o balanço patrimonial de uma empresa é composto pelos ativos dessa

empresa e também pelos seus passivos. Os passivos são as fontes de investimento de uma empresa, e

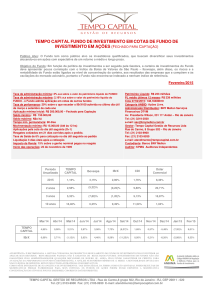

podemos ser apresentados de três formas, conforme a figura 1 a seguir:

BALANÇO PATRIMONIAL

PASSIVO CIRCULANTE

EXIGÍVEL DE LONGO PRAZO

ATIVO

PATRIMONIO LÍQUIDO

AÇÕES PREFERENCIAIS

CAPITAL ORDINÁRIO

AÇÕES ORDINÁRIAS

LUCROS RETIDOS

Capital de

dívida

(emprestado de

terceiros)

Patrimônio

líquido (capital

próprio)

ESTRUTURA DE

CAPITAL

Figura 1- Princípios da Administração Financeira - Fonte GITMAN, Lawrence J. (2003).

O custo do capital de terceiros é inferior ao de outras formas de financiamento. Este precisa ser

devolvido em uma data futura. Ao contrário do capital de terceiros, o capital próprio deve permanecer

na empresa por um período indefinidamente longo (GITMAN, 2003).

Segundo Karolkievicz (2011), no grande grupo chamado de capital de terceiros pode-se destacar

as seguintes fontes de financiamento:

•

•

•

•

•

Empréstimos;

Financiamentos;

Títulos de dívidas de emissão privada

Debêntures

Endividamento no exterior

Karolkievicz (2011) ainda destaca que no grupo chamado de capital próprio, também temos

algumas fontes de financiamento a serem destacadas, tais como:

•

•

•

•

•

•

Ações;

ADR – American Depositary Receipt (títulos e valores imobiliários de empresas estrangeiras

negociados no mercado norte-americano);

Lucros retidos;

Reservas legais;

Capital de risco;

Operações de Leasing;

157

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

•

Operações de Factoring.

2.2.2

– Teoria Básica da Estrutura de Capital

De forma simplificada, uma empresa pode financiar suas novas oportunidades de investimento

por meio de capital próprio ou capital de terceiros. A opção por financiar o investimento por meio de

dívidas sinaliza ao mercado que a administração acredita que as ações da empresa estão subavaliadas.

Essa decisão representa um sinal positivo ao mercado, pois a riqueza produzida pelo novo

investimento será absorvida apenas pelos atuais acionistas. Segundo essa teoria, para evitar uma

sinalização negativa ao mercado e reduzir o seu valor, as empresas mantêm uma reserva de

capacidade de endividamento para utilização em futuros investimentos (Brito et al, 2006).

Segundo Santos et al (2009) o artigo de Modigliani e Miller, publicado em 1958, foi um grande

influenciador da moderna teoria de finanças, pois estes autores afirmaram que o custo médio

ponderado de capital da empresa não pode ser reduzido por meio da substituição de capital próprio

por capital de terceiros, mesmo sendo o capital de terceiros considerado mais barato do que o capital

próprio. Tal fato ocorre porque à medida que a empresa acrescenta mais capital de terceiros, mas o

capital próprio remanescente se torna arriscado. À medida que esse risco se eleva, o custo de capital

próprio aumenta, compensando a vantagem obtida com a maior proporção da empresa financiada com

capital de terceiros mais barato.

Santos et al (2009) ainda discuti em seu artigo o trabalho apresentado por Myers (1984), que

discutiu duas correntes teóricas relacionadas à definição da estrutura de capital das empresas: a

Tradeoff Theory e a Pecking Order Theory. A primeira afirma que as empresas devem buscar uma

estrutura de capital ótima que maximize os benefícios e minimize os custos do endividamento. Já o

Pecking Order defende a existência de assimetria entre as informações de posse dos gestores

(insiders) e aquelas disponíveis ao mercado.

De acordo com a teoria do tradeoff não há evidências de que as empresas busquem atingir uma

estrutura de capital ótima, uma vez que, havendo duas fontes básicas de financiamento por capital

próprio, fluxo livre de caixa retido e ações, sendo que uma se encontra no topo da hierarquia de

prioridades e a outra na base. Em contrapartida, no pecking order as empresas mais rentáveis, por

contarem com uma maior geração de fluxo operacional de caixa se utilizariam mais desses recursos

enquanto fonte de financiamento do que as empresas menos rentáveis fazendo com as primeiras

recorram menos a fontes externas de capital (Basso et al, 2009).

Com relação ao fator crescimento, as empresas que investem mais apresentam menor fluxo de

caixa livre. Assim sendo, calculando-se dívida e investimento em termos contábeis, o modelo de

tradeoff de agência indica uma relação negativa entre endividamento contábil e crescimento.

Considerando que o valor de mercado da empresa cresce ao menos na mesma proporção da

rentabilidade dos novos investimentos, a relação entre oportunidades de crescimento e endividamento

em termos de mercado também é negativa. Pela teoria de pecking order, o nível de dívidas é

determinado pelas diferenças acumuladas entre lucros retidos e investimentos. Assim sendo,

calculando-se o fator em termos contábeis, e assumindo que os investimentos e lucros são

permanentes, a relação marginal entre investimentos e endividamento contábil é positiva (Lima et al,

2003).

Segundo Gitman (2003), a pesquisa acadêmica indica existir uma faixa na qual há uma estrutura

ótima de capital. Ainda não é possível oferecer aos administradores financeiros uma metodologia

especifica para determinar a estrutura ótima de capital de uma empresa. Porém como é impossível

conhecer a estrutura ótima de capital ou nela permanecer, as empresas geralmente procuram operar

em uma faixa que lhes permitem ficar bem perto do que acreditamos ser a estrutura ótima de capital.

158

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

Uma estrutura de capital ótima é obtida quando se possui o menor custo médio ponderado de

capital, abordado a seguir.

2.2.3

– Custo Médio Ponderado de Capital (WACC)

O custo médio ponderado de capital (CMPC ou WACC) é determinado pelas ponderações do

capital próprio (acionistas) e capital de terceiros (credores), multiplicadas por seus respectivos custos.

No caso uma entidade financiar suas atividades com recursos próprios e de terceiros, o custo de

capital será composto pela taxa de juros sobre os empréstimos e o retorno mínimo exigido pelos

acionistas. Assim, o custo de capital depende do mix dos capitais estruturados pela empresa e o valor

desta é uma função de seus fluxos de caixa e seu custo de capital (LUCENA et al, 2013).

Segundo Araújo et al (2006), o custo de capital é estabelecido pelas condições com que a

empresa obtém seus recursos financeiros no mercado de capitais, sendo geralmente determinado por

uma média dos custos de oportunidade do capital próprio (acionistas) e capital de terceiros (credores),

ponderados pelas respectivas proporções utilizadas de capital, e líquidos do imposto de renda.

De acordo com Szafarz (2006), a fórmula usada para obtenção do custo médio ponderado de

capital, ou WACC (weighted average cost of capital), é:

WACC = Re * (1 – L) + Rd (1 – Tc) * L

(1)

Onde:

Re = representa o custo de capital próprio

L = D / V ( D = valor de mercado do capital de terceiros da empresa; V = valor de mercado do

capital total)

Rd = representa o custo de capital de terceiros

Tc = Alíquota de IR

O conhecimento correto do custo de capital é essencial para o processo de análise e tomada de

decisões financeiras. Em seu objetivo de maximização do valor presente líquido, a rentabilidade

oferecida pelos fluxos de benefícios líquidos esperados incrementais em relação aos desembolsos

necessários deve ser maior que o custo de capital dos recursos alocados para a decisão. O retorno em

excesso da decisão financeira produzirá um resultado de valor presente líquido positivo, e irá

incrementar a riqueza da empresa e, em consequência, de seus acionistas. Não obstante, se o retorno

esperado for inferior ao custo dos fundos exigidos, a decisão deve ser rejeitada, sendo entendida como

destruidora de valor. O custo de capital é adotado como um método de medição de propostas de

investimentos, ou seja, um critério correto de aceitação-rejeição das decisões financeiras (Araújo et al,

2006).

Ainda de acordo com Araújo et al, a dificuldade de se trabalhar com a medida de custo de capital

é a inexistência de um modelo definitivo, plenamente satisfatório em predizer a incerteza associada a

cada decisão. A seguir é apresentada a metodologia utilizada.

3. Metodologia utilizada

Para solucionar o problema de pesquisa deste artigo, elegeu-se a realização de uma pesquisa com

levantamento de dados da carteira do IBOVESPA para buscar uma relação entre a rentabilidade das

empresas e alguns de seus indicadores.

159

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

Essa pesquisa pode ser classificada como qualitativa e descritiva, por levantamento amostral.

Além disso, pode-se verificar a existência também de aspectos quantitativos, principalmente quando

da realização dos cálculos dos indicadores de cada empresa (Forte, 2004).

A amostra da pesquisa foi composta pelas 71 ações do IBOVESPA. Achou-se necessário excluir

as instituições financeiras e empresas de participação, pois a estrutura de balanço dessas empresas é

completamente diferente de uma empresa de economia real, o que poderia ocasionar distorção do

resultado final da análise. Uma vez realizada essa limitação inicial da amostra da pesquisa, chegou-se

ao número de 63 ações (IBOVESPA, 2013).

De cada uma das empresas analisadas, foram extraídas algumas informações, como por exemplo,

o ativo total da empresa, seu patrimônio e lucro líquido, o passivo circulante, o exigível de longo

prazo e o exigível total. A partir dessas informações foi possível calcular indicadores importantes da

empresa que serviram de base para a análise de resultados e conclusão do artigo, apresentados a

seguir.

4. Análise dos Resultados

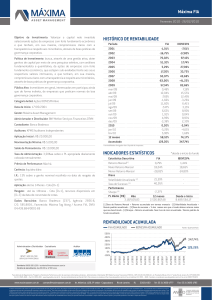

A Tabela 1 apresenta as ações das empresas que constituem o IBOVESPA, excetuando-se as

instituições financeiras, por motivos mencionados anteriormente, correspondendo ao total de 63

companhias analisadas. Nesta tabela estão dispostas suas composições de rentabilidade e estrutura de

capital próprio e de terceiros, ao final do ano de 2012.

Código da Ação

ALLL3

AMBV4

BISA3

BRFS3

BRKM5

BRML3

BRPR3

BTOW3

BVMF3

CCRO3

CESP6

CIEL3

CMIG4

CPFE3

CPLE6

CRUZ3

CSAN3

CSNA3

CTIP3

CYRE3

DASA3

DTEX3

ELET3

ELET6

ELPL4

EMBR3

ENBR3

FIBR3

GFSA3

GGBR4

GOAU4

GOLL4

Rentabilidade

Capital Próprio

Capital de Terceiros

LL/PL

PL/(PL+ELP)

ELP/(PL+ELP)

6%

36%

-14%

6%

-9%

22%

15%

-18%

6%

35%

1%

102%

35%

16%

6%

69%

9%

-5%

19%

13%

3%

11%

-10%

-10%

6%

10%

8%

-5%

-3%

5%

5%

-206%

28%

77%

40%

63%

30%

54%

55%

31%

86%

32%

65%

42%

46%

31%

68%

65%

38%

21%

63%

59%

67%

62%

48%

48%

28%

50%

56%

59%

44%

64%

61%

15%

72%

23%

60%

37%

70%

46%

45%

69%

14%

68%

35%

58%

54%

69%

32%

35%

62%

79%

37%

41%

33%

38%

52%

52%

72%

50%

44%

41%

56%

36%

39%

85%

160

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

Tabela 1

Código da Ação

HGTX3

HYPE3

JBSS3

KLBN4

LAME4

LIGT3

LLXL3

LREN3

MMXM3

MRFG3

MRVE3

NATU3

OGXP3

OIBR3

OIBR4

PCAR4

PDGR3

PETR3

PETR4

RENT3

RSID3

SBSP3

SUZB5

TIMP3

TRPL4

USIM3

USIM5

VAGR3

VALE3

VALE5

VIVT4

Rentabilidade

Capital Próprio

Capital de Terceiros

LL/PL

PL/(PL+ELP)

ELP/(PL+ELP)

40%

3%

4%

14%

30%

14%

-4%

27%

-33%

-5%

14%

66%

-15%

16%

16%

10%

-40%

6%

6%

18%

-9%

17%

-2%

10%

17%

-3%

-3%

-9%

6%

6%

10%

90%

62%

56%

44%

19%

31%

41%

64%

41%

24%

55%

44%

49%

21%

21%

52%

46%

56%

56%

40%

44%

50%

49%

74%

62%

68%

68%

79%

64%

64%

79%

10%

38%

44%

56%

81%

69%

59%

36%

59%

76%

45%

56%

51%

79%

79%

48%

54%

44%

44%

60%

56%

50%

51%

26%

38%

32%

32%

21%

36%

36%

21%

Tabela 1 (continuação)

Para que fossem obtidos os valores de rentabilidade, foi calculado o Lucro Líquido (LL) dividido

pelo Patrimônio Líquido (PL); o percentual de capital próprio foi calculado através da divisão do

valor do PL pela soma do PL com os Exigíveis de Longo Prazo (ELP); uma vez que se conhece o

valor correspondente ao capital próprio, e que a soma deste ao capital de terceiros deve ser a

totalidade, é simples a obtenção do valor que representa o percentual de capital de terceiros, que

também pode ser obtido através da divisão do ELP pela soma do PL e ELP.

Os valores de rentabilidade, assim como os percentuais de capital próprio e de terceiros são

bastante diversos na amostra selecionada, não seguindo qualquer tipo de padrão ou histórico. Como

161

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

exemplo temos que a maior rentabilidade corresponde a 102%, com um nível de capital de terceiros a

58%, no entanto, há empresas com rentabilidade negativa e maior nível de endividamento.

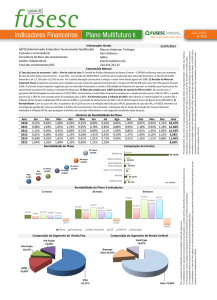

A Tabela 2 apresenta os valores médios e desvio padrão para os indicadores analisados na Tabela

1.

Rentabilidade Capital Próprio Capital de Terceiros

Média

Desvio Padrão

6%

35%

51%

17%

49%

17%

Tabela 2

É possível perceber através da análise da Tabela 2 a grande variação nos valores obtidos, visto

que o desvio padrão para os atributos analisados é bastante alto, o que dificulta ainda mais a busca

pelo estabelecimento de um padrão exequível.

A Tabela 3 apresenta o valor de correlação entra a Rentabilidade x Capital Próprio e a

Rentabilidade x Capital de Terceiros, respectivamente.

Rentabilidade x

Capital Próprio

Correlação

Rentabilidade x

Capital de Terceiros

0,26

-0,26

Tabela 3

Para deixar mais evidente a não relação entre a rentabilidade versus estrutura de capital das

empresas, foi calculada a correlação entre a rentabilidade e o nível de capital próprio e de terceiros.

Considerando que, pelo fato do capital de terceiros e próprio serem complementares e juntos

significarem a totalidade, a correlação de um destes com a taxa de rentabilidade terá apenas um sinal

de negativo ou positivo, mas em módulo serão iguais, correspondendo, nesta avaliação, a 0,26, ou

seja, uma correlação bastante baixa, evidenciando, mais uma vez, a baixa relação entre os fatores.

4.1) Limitações dos Resultados

Um fator que impactou bastante na possibilidade de análises e estudos comparativos é a falta de

robustez do mercado acionário brasileiro, que viveu momentos de grande expansão até o ano de 2008,

quando culminou a crise econômica mundial, em comparação com a Bolsa Americana (Bolsa de

Nova Iorque). Esta apresenta maior número de empresas, com maior tempo de mercado e volumes de

negócios, o que facilita a análise e proporciona maior facilidade nos estudos, a partir da divisão por

segmentos, ou tamanho das empresas, entre outros fatores.

5. Conclusão

Este artigo teve como um de seus objetivos a definição das variáveis que seriam utilizadas para

expor o desempenho financeiro das empresas, atingido por meio da obtenção dos valores referentes ao

Lucro Líquido, Patrimônio Líquido e Exigível de Longo Prazo das empresas estudadas. Isso

162

A RELAÇÃO ENTRE ESTRUTURA DE CAPITAL E RENTABILIDADE DAS EMPRESAS LISTADAS NO IBOVESPA

proporcionou a combinação destas variáveis e cumprimento do segundo objetivo em questão, ou seja,

explicitar os fatores determinantes da composição da estrutura de capital das companhias listadas no

IBOVESPA, por meio dos resultados, demonstrando a taxa de rentabilidade e percentuais de capital

próprio e de terceiros.

Dado que os dois primeiros objetivos foram cumpridos, foi possível buscar uma relação entre a

estrutura de capital das empresas e sua taxa de rentabilidade, onde ficou claro que a correlação entre

essas é bastante baixa, sugerindo que um fator não influencia, ao menos de forma direta, o outro.

Não obstante, é necessária a realização de novas pesquisas nessa área, ao utilizar como variáveis

o Lucro Operacional Líquido (EBTIDA) das companhias, buscar analisar as empresas por setores,

estudar em separado as instituições financeiras ou coletar dados de períodos maiores que um ano.

6. Referências Bibliográficas

Araújo, Adriana Maria Procópio, Neto, Alexandre Assaf, Lima, Fabiano Guasti. Metodologia de

Cálculo de Custo de Capital no Brasil. 6º Congresso USP Contabilidade. 2006.

Assaf Neto, Alexandre. Finanças Corporativas e Valor. 5. ed. São Paulo: Atlas, 2010.

Brito, Giovani Antonio Silva, Batistella, Flávio Donizete, Corrar, Luiz J. Fatores Determinantes da

Estrutura de Capital das Maiores Empresas que Atuam no Brasil. 2006.

Basso, Leonardo Fernando Cruz, MENDES, Eduardo Alexandre, KAYO, Eduardo Kazuo. Estrutura

de Capital e Janela de Oportunidades: Testes no Mercado Brasileiro. Revista de Administração

Mackenzie, vol. 10, n.6. 2009.

Costa, Luís Fernando. Esfinge – Resposta a Perguntas usando a Rede. 2005.

Forte, Sérgio Henrique Arruda Cavalcante. Manual de Elaboração de Tese, Dissertação e Monografia,

2004.

Gitman, Lawrence J. . Princípios da Administração Financeira. 10ª Edição. São Paulo: Pearson, 2003.

IBOVESPA. Ações da IBOVESPA. Disponível em: http://www.bmfbovespa.com.br/ptbr/mercados/acoes.aspx. Acesso em: 20 de jun. 2013.

Karolkievicz, Regina Maria. Estrutura de Capital das Empresas do Segmento Tecnologia da

Informação: Estudo sobre as Fontes de Financiamento das empresas Listadas na BMF&BOVESPA.

2011.

Lima, Mônica R., BRITO, Ricardo D. O que Determina a Estrutura de Capital no Brasil? Encontro

Brasileiro de Finanças, 2003 – SBFIN- São Paulo. 2003.

Lucena, Edzana Roberta Ferreira da Cunha Vieira, SILVA, César Augusto Tibúrcio, MELO, Clayton

Levy Lima de, Gomes, Anailson Márcio Gomes. Custo Médio Ponderado de Capital: Um Estudo dos

Erros Contidos em seu Cálculo nas Ofertas Públicas de Aquisições de Ações Registradas na

Comissão de Valores Mobiliários. 2013.

Perobelli, Fernanda Finotti Cordeiro , Famá, Rubens. Determinantes da estrutura de capital: aplicação

a empresas de capital aberto brasileiras. 2002.

Ross, S. A.; Westerfield, R. W.; Jaffe, J. F. Administração Financeira: Corporate Finance. E. ed. São

Paulo: Atlas, 2002

Santos, Carolina Macagnani dos, JÚNIOR, Tabajara Pimenta, Cicconi, Eduardo Garbes.

Determinantes da escolha da estrutura de capital das empresas brasileiras de capital aberto: um

survey. Revista de Administração - RAUSP, vol. 44, núm. 1, Jan-Mar, 2009, pp. 70-81, Universidade

de São Paulo. 2009.

Szafarz, Ariane, GILLET, Roland , Farber, André . General Formula for the WACC. 2006.

163