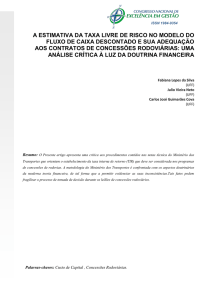

FABIANA LOPES DA SILVA

OS MODELOS DE AVALIAÇÃO PARA CONCESSÕES RODOVIÁRIAS: UMA

ANÁLISE CRÍTICA DOS PRINCIPAIS PARÂMETROS NAS RODOVIAS

BRASILEIRAS

Dissertação apresentada ao Curso de Mestrado em

Sistemas de Gestão da Universidade Federal

Fluminense como requisito parcial para obtenção do

grau de Mestre em Sistemas de Gestão. Área de

concentração: Sistema de Gestão pela Qualidade

Total. Linha de Pesquisa: Finanças Corporativas

Orientador:

Julio Vieira Neto, D.Sc.

Niterói

2014

FABIANA LOPES DA SILVA

OS MODELOS DE AVALIAÇÃO PARA CONCESSÕES RODOVIÁRIAS: UMA

ANÁLISE CRÍTICA DOS PRINCIPAIS PARÂMETROS NAS RODOVIAS

BRASILEIRAS

Dissertação apresentada ao Curso de Mestrado em

Sistemas de Gestão da Universidade Federal

Fluminense como requisito parcial para obtenção do

grau de Mestre em Sistemas de Gestão. Área de

concentração: Sistema de Gestão pela Qualidade

Total. Linha de Pesquisa: Finanças Corporativas

Aprovado em

____/____/_____.

BANCA EXAMINADORA:

________________________________________

Prof. Júlio Vieira Neto D.Sc.

________________________________________

Prof. Jorge Ribeiro dos Passos Rosa LD

________________________________________

Prof. Fernando Cesar Coelli, D.Sc.

AGRADECIMENTOS

Agradeço aos meus pais, Severino e Fátima, pela criação e educação.

Agradeço aos meus colegas de trabalho e de curso, pelos momentos de companheirismo.

Agradeço ao meu marido, Carlos, pelo apoio e dedicação.

Agradeço aos meus professores do Latec pelos conhecimentos auferidos.

Agradeço ao meu orientador, Prof. Júlio, pela paciência e serenidade na orientação.

Agradeço sobretudo a DEUS, pela ventura de me permitir até aqui chegar.

RESUMO

A presente Dissertação se propõe a analisar os principais parâmetros empregados na

modelagem das estruturas financeiras que são usadas pelo Governo Federal, para estimar as

taxas de retorno das rodovias a serem concedidas nos editais de concessão. O Governo

Federal estabelece uma série de premissas para a estimação desse custo de capital, com o

objetivo de orientar eventuais investidores interessados na operação das rodovias a serem

concedidas. Não obstante, os investidores devem basear suas decisões a partir dos custos de

oportunidade verificados no ambiente de mercado, em linha com o quadro de situação

macroeconômica vigente. Verificou-se uma calibração inadequada dos principais elementos

do modelo de estimação do custo de capital, que adota o CAPM (modelo de precificação de

ativos de capital), em razão de não considerar elementos correntes do mercado, na ocasião da

preparação dos editais. Tais ocorrências podem distorcer a análise de um eventual interessado

nos investimentos em concessões rodoviárias, embora existam múltiplas justificativas, tanto

de caráter doutrinários, quanto de caráter normativo, que justificam a adoção deste modelo

para a estimação das taxas de retorno.

Palavras-Chave: Concessões Rodoviárias, custo de capital próprio, modelo CAPM.

ABSTRACT

This Dissertation aims to analyze the main parameters used in the modeling of financial

structures that are used by the Federal Government, to estimate the rates of return of the

roads to be granted in concession notices. The Federal Government establishes a series

of assumptions to estimate that cost of capital in order to guide potential investors

interested in the operation of highways to be granted. However, investors should base

decisions from the opportunity costs incurred in the market environment, in line with

the current macroeconomic situation above. There was an inadequate calibration of the

main elements of the model to estimate the cost of capital, which adopts the CAPM

(pricing model of capital assets), since it does not consider current market elements at

the time of preparation of the notices. Such occurrences can distort the analysis of a

possible interested in investments in road concessions, although there are many reasons,

both doctrinal character, as a normative character, justifying the adoption of this model

for the estimation of rates of return.

Key words: Highway Concessions, the cost of equity, CAPM.

6

LISTA DE QUADROS

Quadro 2.2.1 Taxa de juros

Quadro 3.1

Os 10 artigos mais recentes - base Scielo

Quadro 3.2

Os 10 artigos mais significativos por fator de impacto - base Scielo

Quadro 3.3

Os 10 artigos mais significativos por relevância - base Scielo

Quadro 3.4

Os 10 artigos mais significativos por relevância - base Google

Quadro 3.5

Os 10 artigos mais recentes - base Google

LISTA DE TABELAS

Tabela 1.1

Tabela 2.2.1

Síntese dos principais aspectos da evolução na regulação de rodovias federais

Extrato da base de dados de Aswat Damodaran

8

ANEEL

ANTT

APIMEC

ARO

BIRD

BNDES

CAPM

CMPC

CPC

CMN

CVM

DNER

EBIT

EMBI+

EVTE

FCD

FINEM

FGV

FMI

ICSD

IPCA

MF

MT

PER

PIL

STN

TIR

TJLP

VPL

WACC

LISTA DE SIGLAS E ABREVIATURAS

Agência Nacional de Energia Elétrica

Agência Nacional de Transportes Terrestres

Associação de Profissionais de Investimento no Mercado de Capitais

Asset Retirement Obligation

Banco Internacional de Reconstrução e Desenvolvimento

Banco Nacional de Desenvolvimento Econômico e Social

Capital Asset Pricing Model

Custo Médio Ponderado de Capital

Comitê de Pronunciamentos Contábeis

Conselho Monetário Nacional

Comissão de Valores Mobiliários

Departamento Nacional de Estradas e Rodagem

earnings before interest and taxes

Emerging Markets Bond Index Plus

Estudo de viabilidade técnica e econômica

Fluxo de Caixa Descontado

Financiamento a Empreendimentos

Fundação Getúlio Vargas

Fundo Monetário Internacional

Índice de Cobertura do Serviço da Dívida

Índice Nacional de Preços ao Consumidor Amplo

Ministério da Fazenda

Ministério dos Transportes

Programa de Exploração Rodoviária

Programa de Investimentos em Logística

Secretaria do Tesouro Nacional

Taxa Interna de Retorno

Taxa de Juros de Longo Prazo

Valor Presente Líquido

Custo Médio Ponderado de Capital

SUMÁRIO

1 INTRODUÇÃO ................................................................................................................... 17

1.1 O MODELO DE CONCESSÕES RODOVIÁRIAS NO BRASIL .................................... 20

1.1.1 A Evolução do mecanismo de regulação do modelo de concessões rodoviárias no Brasil Erro!

Indicador não definido.

1.1.2 A Regulação com base em parâmetros de desempenho.............. Erro! Indicador não definido.

1.1.3 Uma síntese da evolução do modelo de concessões rodoviárias no Brasil................................. 25

1.2 FORMULAÇÃO DA SITUAÇÃO-PROBLEMA ............................................................. 26

1.3 OBJETIVO ......................................................................................................................... 27

1.3.1 Objetivo geral ............................................................................................................................................. 28

1.3.2 Objetivos específicos ................................................................................................................................... 28

1.4 AS QUESTÕES DA PESQUISA ....................................................................................... 28

1.5 A JUSTIFICATIVA E RELEVÂNCIA DA PESQUISA. ................................................. 29

1.6 A DELIMITAÇÃO DA PESQUISA .................................................................................. 30

1.7 A ESTRUTURA DO TRABALHO ................................................................................... 30

2 FUNDAMENTAÇÃO TEÓRICA ...................................................................................... 33

2.1 JUSTIFICATIVA DE EMPREGO DO MODELO DO FLUXO DE CAIXA

DESCONTADO NA METODOLOGIA DE ESTIMAÇÃO DA TIR DAS CONCESSÕES

RODOVIÁRIAS ....................................................................................................................... 33

2.1.1 A fundamentação contida nas Normas Contábeis Brasileiras ................................................................ 33

2.1.2 Comparativo entre abordagens Tradicional e de Fluxo de Caixa Esperado ......................................... 49

2.1.2.1 Abordagem Tradicional ............................................................................................................................. 49

2.1.2.2 Abordagem de Fluxo de Caixa Esperado .................................................................................................. 49

2.1.3 Os aspectos doutrinários do Método do Fluxo de Caixa Descontado .................................................... 55

2.2 ANÁLISE DOS PRINCIPAIS PARÂMETROS DE EVTE NOS MODELOS DE

CONCESSÃO .................................................................................................................................................. 57

2.2.1 Os conceitos de WACC e CAPM na construção da Taxa Mínima de Atratividade ............................. 58

2.2.2 A proporção de capital próprio (We) e de capital de terceiros (Wd) na composição do WACC .......... 60

2.2.3 O Custo do Capital Próprio (Ke) ............................................................................................................... 64

2.2.4 A Taxa Livre de Risco (Rf)......................................................................................................................... 64

2.2.5 O Prêmio pelo Risco de Mercado (Rm – Rf) ............................................................................................ 68

2.2.6 A Definição do Coeficiente Beta () .......................................................................................................... 70

2.2.7 O Custo de Capital de Terceiros (Kd ) ..................................................................................................... 78

2.2.8 O Custo Financeiro (TJLP) ....................................................................................................................... 82

2.2.9 O Spread do BNDES .................................................................................................................................. 83

2.2.10 O problema da Inflação nos Fluxos de Caixa descontados ................................................................... 84

9

3 METODOLOGIA DA PESQUISA .................................................................................... 89

3.1 ANÁLISE BIBLIOMÉTRICA ........................................................................................... 89

3.2 DEFINIÇÃO DE PESQUISA ............................................................................................ 94

3.3. ESCOLHA DO MÉTODO DA PESQUISA ..................................................................... 95

3.4. PESQUISA QUALITATIVA OU QUANTITATIVA ...................................................... 96

3.5 CRITÉRIO E SELEÇÃO DA AMOSTRA ........................................................................ 98

3.6 TRATAMENTO DOS DADOS ......................................................................................... 98

4 ANÁLISE E DISCUSSÃO DOS RESULTADOS .......................................................... 100

4.1 O EMPREGO DO CONCEITO DE TIR NA METODOLOGIA DA ANTT .................. 100

4.2 ESTIMAÇÃO DO PRÊMIO DE RISCO DA CARTEIRA DE MERCADO .................. 101

4.3 ESTIMAÇÃO DA TAXA LIVRE DE RISCO ................................................................ 103

4.4 UM EXEMPLO DE APLICAÇÃO PARA DEZEMBRO DE 2008 ................................ 105

4.4.1 Problemas com a estimação do Custo de capital próprio ..................................................................... 105

4.4.2 Problemas com a estimação do Custo de capital de terceiros ............................................................... 106

4.4.3

Problemas

com

as

Proporções

entre

capital

próprio

e

capital

de

terceiros...................................................................................................................................................107

5 CONCLUSÃO E RECOMENDAÇÕES PARA TRABALHOS FUTUROS ............... 108

5.1 CONCLUSÃO .................................................................................................................. 108

5.2 RECOMENDAÇÕES PARA TRABALHOS FUTUROS ............................................... 110

REFERÊNCIAS ................................................................................................................... 111

17

1 INTRODUÇÃO

Uma série de fatos podem ser correlacionados para explicar a dinâmica evolutiva do

processo que culminou com o programa de concessões rodoviárias no Brasil e seus

desdobramentos para a ação do estado, em suas múltiplas esferas, para dar continuidade a este

importante programa de investimentos em parceria com o setor privado.

Podemos verificar no texto de Cova (2009), que o início dos anos 1980 foi marcado por

grandes mudanças no arranjo econômico internacional, desencadeada pela alteração da

política econômica dos EUA, que ficou mais restritiva. Tal fato teve como um aumento das

taxas de juros, bem como uma redução da liquidez internacional.

Ainda de acordo com Cova (2009), tanto o BIRD quanto o FMI, passaram a recomendar

aos países que desejavam recursos para resolver suas crises de balanço de pagamentos, que

adotassem as medidas preconizadas pelo decálogo do Consenso de Washington.

Por sua vez, de acordo com Kupfer et alii apud Cova (2009):

“Este conjunto de medidas… deveria ser adotado pelos países em desenvolvimento,

para que pudessem alcançar os níveis de bem-estar dos países desenvolvidos, envolviam

mudanças estruturais que ensejariam, por ocasião da tentativa de sua implementação, uma

forte tensão política e ideológica. Entre as reformas sugeridas, destacavam-se: a disciplina

fiscal; o aumento dos gastos em educação e saúde; a reforma tributária; a abertura da conta

capital; a privatização; a desregulamentação; a liberalização do comércio; e a proteção aos

contratos e aos direitos de propriedade.”

Cova (2009) registra também que, tanto na América Latina, quanto no Brasil, os anos

1980 vivenciaram a crise da dívida externa, que gerou uma violenta hiperinflação, fato que

comprometeu a qualidade das políticas econômicas. Estes eventos causaram muito mais

impacto em razão da série de desajustes estruturais no sistema econômico. Foi nesse ambiente

de instabilidade que chegaram ao Brasil as propostas do Consenso de Washington.

18

Vimos também que Giambiagi apud Cova (2009) assinalou que foi na década de 1980

que ocorreu o início da reorganização patrimonial do setor público no âmbito internacional.

Tal fato gerou como consequencia uma mudança na forma de atuação do Estado no ambiente

econômico.

Por sua vez, conforme registra ainda o mesmo autor, na década de 1990 ocorreram

grandes reformas estruturais na economia brasileira, entre as quais, destacam-se: políticas

agressivas de redução do déficit público; redução das taxas de inflação; restrições à

participação do Estado na economia. Todas essas situações impossibilitavam que o Estado

pudesse financiar grandes projetos como no passado.

Dessa forma, conforme alude Cova (2009), ficou difícil para os governos e as empresas

estatais continuarem o desenvolvimento de grandes projetos, pelo menos na intensidade

observada até então. Aspectos tais como, as restrições fiscais; o menor espaço para a prática

de políticas irresponsáveis; e a crescente exigência de estabilidade macroeconômica,

restringiram o espaço de atuação dos governos, nos diversos países do mundo.

Não obstante, o mesmo autor afirma que para que o Brasil pudesse prosseguir no seu

desenvolvimento econômico, ainda era preciso dotar o país de uma infraestrutura de capital

físico, representada por todas as possíveis fontes de energia proporcionadas pela construção

de hidroelétricas e termoelétricas, bem como uma malha logística multimodal, para permitir a

ligação entre as regiões e os demais países da América do Sul.

Nesse sentido, a economia requeria, tanto como antes, que fossem realizadas múltiplas

obras, com as mesmas características que no passado tinham justificado a alta participação do

Estado na economia, tais como: altas exigências de capital, longo prazo de maturação e risco

elevado.

Nesse contexto, seria preciso conciliar a necessidade de se dar continuidade nos

investimentos em infraestrutura, com os limites impostos pelas restrições orçamentárias à

ação governamental ou estatal.

Dessa forma, o prosseguimento dos investimentos no setor de infraestrutura de

transportes rodoviários ficou bastante prejudicado, em virtude da exiguidade de recursos e da

falta de uma orientação política voltada para projetos de longo prazo, de caráter estruturante

No Brasil, o Estado sofreu um contínuo e inexorável processo de esgotamento de sua

capacidade financeira, seja por razões internas de ordem política, seja em razão de impactos

macroeconômicos decorrentes do ambiente externo. O fato era que, ao final dos anos 80, o

19

país não poderia prescindir de explorar as rodovias com base em critérios mais racionais, sob

a ótica econômica. Por esta razão a ideia de cobrança de pedágios nas rodovias entrou na

pauta dos formuladores de políticas públicas.

Não obstante, a cobrança de pedágio em rodovias federais no Brasil é anterior à

utilização do processo de concessão. A Rodovia Presidente Dutra, que liga o Rio de Janeiro a

São Paulo, a “Freeway” entre Porto Alegre e Osório e a Ponte Rio-Niterói foram as primeiras

rodovias federais a cobrar pedágio, sob a administração do Departamento Nacional de

Estradas e Rodagem (DNER), no final da década de 60 e início da década de 70.

A respectiva arrecadação foi utilizada para amortizar os encargos dos financiamentos

para a construção da Ponte Rio–Niterói, bem como de alguns trechos da BR-116 (Rio–São

Paulo e Rio–Teresópolis) e da BR-290 (Osório–Porto Alegre). A cobrança foi interrompida na

década dos anos 1980, porque a inflação anulava a razão entre a arrecadação e os custos de

cobrança, fazendo com que o pedágio não fizesse sentido.

No início da década dos anos 1990, a Portaria nº 10/93, do Ministério dos Transportes,

criou o Programa de Concessão de Rodovias Federais (Procrofe), que tinha o propósito de

conceder, ao setor privado, a exploração de aproximadamente 25% dos 52 mil km de rodovias

pavimentadas da rede rodoviária federal. Essa Portaria designou o DNER como representante

do Ministério e entidade reguladora.

O objetivo maior do Programa era a redução dos custos públicos e a diminuição do

papel do Estado provedor de infraestrutura. Para seu início, foi necessário o repasse, ao setor

privado, de atividades que podiam ser bem geridas por ele. Não obstante, apenas com o

advento da Lei nº 8.987/95, que passou a dispor sobre o regime de concessão e de permissão

da prestação de serviços públicos e sobre a regulamentação do art. 175 da Constituição de

1988, é que começaram, de fato, as concessões de rodovias para a iniciativa privada.

Preliminarmente, foram definidas duas etapas no Programa de Concessões. A primeira

etapa foi iniciada em 1995, quando foram concedidos à iniciativa privada quatro trechos de

rodovias federais e a Ponte Rio-Niterói, totalizando 858,6 km. O vencedor da licitação foi

escolhido pelo critério de menor tarifa de pedágio, com prazo prefixado (entre 20 e 25 anos).

Em seguida, em 1998, o governo do Rio Grande do Sul licitou o Polo Rodoviário de Pelotas,

cuja regulação foi transferida para a esfera federal em 2000, devido à dificuldade encontrada

para implementar a concessão.

O Relatório de avaliação da execução de programas de governo nº 2, da

Controladoria-Geral da União – CGU, de dezembro de 2011, esclarece acerca das

20

responsabilidades da ANTT a partir da extinção do DNER, em 2001, conforme transcrevemos

a seguir:

“Em 2001, com a extinção do DNER, os contratos de concessão vigentes, firmados

com o Ministério dos Transportes, passaram a ser da responsabilidade da Agência

reguladora criada à época (ANTT). Desde então, a Agência passou a ser responsável pela

fiscalização de seis trechos de rodovias federais, referentes à 1ª Etapa do Procrofe.

Em 2008, a ANTT promoveu a outorga de mais sete trechos de rodovias federais,

como parte da 2ª Etapa do Procrofe (Fase I), também localizados nas Regiões Sul e Sudeste,

nos Estados de Minas Gerais, Paraná, Rio de Janeiro, Santa Catarina e São Paulo,

totalizando 2.600 km de rodovias e aumentando para 4.083 km, o total de vias a serem

fiscalizados pela Agência.”

Posteriormente, em 2010, foi outorgada a concessão da BR 116/BA (primeira

concessão na Região Nordeste, referente à 2ª Etapa - Fase II), com um trecho de 680,6 km de

rodovias.

Em 2011 foi iniciado o processo de pré-leilão para a terceira etapa do Programa,

dividida em duas fases: a primeira, abrangendo as rodovias BR-040/DF/GO/MG, BR-116/MG

e BR-381/MG, numa extensão de 2.055 km, e a segunda, com estudos de viabilidade técnicoeconômica em processo de finalização, abrange a rodovia BR-101/BA/ES, totalizando 475,90

km.

Após estas considerações iniciais, passemos a analisar os aspectos caracterizadores das

concessões rodoviárias no Brasil, em especial no que concerne à sua estruturação econômicofinanceira, com o objetivo de viabilizar estes empreendimentos.

1.1 O MODELO DE CONCESSÕES RODOVIÁRIAS NO BRASIL

1.1.1 A Evolução do mecanismo de regulação do modelo de concessões rodoviárias no

Brasil.

Inicialmente, vamos analisar o aspecto relativo às tarifas. A principal diferença para o

usuário das rodovias federais concedidas a partir da 2ª Etapa do programa de concessões

21

estava na tarifa cobrada. Este fato foi objeto de muitos questionamentos relativos às razões

pelas quais as concessões, a partir da 2ª etapa, possuem tarifas mais baixas. O primeiro

motivo é a estabilidade econômica. A 1ª Etapa do programa foi feita em um momento

econômico com instabilidade monetária e altos índices de inflação no país. A Taxa de Juros

de Longo Prazo (TJLP) era de 25%, e o risco-país, de 900 pontos. Nesse contexto

macroeconômico é razoável que, como resultado, a Taxa Interna de Retorno (TIR) dessas

concessões tenha sido alta. À época do leilão da 2ª Etapa, a situação econômica do país estava

muito diferente, em razão do bom estado da economia internacional até 2008, que foi

devidamente aproveitado aqui no Brasil, que estava com uma moeda mais estável e com

substancial redução da taxa básica de juros e boa liquidez financeira, fazendo com que

sobrassem recursos para investimento no mercado.

Além disso, ainda havia o risco regulatório, que impunha um prêmio na taxa final. A

legislação era recente e a regulação do setor estava associada à política governamental

vigente. Não existia uma Agência Reguladora específica para o setor. Havia o temor de que os

governos estaduais e o governo federal interviessem unilateralmente nos contratos.

Posteriormente, já no início da década dos anos 2000, houve um aperfeiçoamento da

legislação regulatória e a criação de uma autarquia específica para gerir as rodovias federais

concedidas (a ANTT). Com o advento deste esse fato, houve uma diminuição do risco

regulatório, pois a partir daquele momento os investidores perceberam que as regras estavam

mais claras e tenderiam a não se alterar, mesmo diante de eventuais mudanças de governo.

Contudo, não se deve admitir que o risco regulatório seja zero, conforme uma premissa

contida na Nota Técnica nº 64/2008, da SEAE, pois isto seria uma demonstração de

incapacidade de interpretação da realidade do mercado.

Apesar de todos esses fatores, que influenciaram diretamente na formação das tarifas

praticadas nas novas concessões, é importante esclarecer que não seria pertinente uma

comparação entre os preços iniciais apresentados a partir da 2ª Etapa do programa com os

valores praticados pelas concessionárias da 1ª Etapa. Isso se deve ao fato de que as tarifas de

pedágio em vigor nas rodovias da 1ª Etapa trazem a carga de inúmeros investimentos

adicionais realizados ao longo dos anos, tendo sido incorporados por meio de diversas

revisões e reequilíbrios econômico-financeiros.

Encontramos em BARBO et alii (2010) a informação de que a definição das tarifas

nas concessões rodoviárias não levo em conta apenas aspectos de caráter econômico, mas

também os financeiros, conforme a transcrição a seguir:

22

“Não foram somente os fatores econômicos que influenciaram as tarifas praticadas

pelas concessionárias. Há também a influência do fator financeiro: nas concessões da 1ª

Etapa a tarifa era reajustada anualmente de acordo com uma fórmula baseada na variação

ponderada de índices de reajuste relativos aos principais componentes de custos setoriais

experimentados pelas concessionárias na execução de suas atividades. Para os contratos a

partir da 2ª Etapa de concessões, por outro lado, foi considerado o Índice Nacional de

Preços ao Consumidor Amplo (IPCA). A utilização do IPCA para os reajustes anuais permite

uma situação mais equilibrada entre a variação do custo de vida do usuário e a tarifa de

pedágio.”

Assim, se, por um lado, isto possa atender ao interesse dos usuários, por outro, no caso

de recorrentes descasamentos entre as taxas de inflação do consumidor e as variações dos

índices de preços específicos que oneram as operações das concessões, tal situação pode

inviabilizar as operações das concessionárias.

A flexibilização das condições de habilitação nos certames licitatórios (de modo a

propiciar a participação de um maior número de concorrentes) é outro fator importante na

redução tarifária, uma vez que possibilita uma maior concorrência no momento da licitação

dos lotes. Não obstante, é preciso tomar cuidado com a possibilidade da chamada “maldição

do vencedor”1, que ocorre quando a firma que ganha a concessão não é a mais eficiente, mas

sim aquela que realiza a projeção mais otimista de alguma variável incerta (fluxo de veículos,

custo de construção etc.). Uma consequência dessa ocorrência é a possibilidade de serem

feitas renegociações para evitar riscos de quebra, em condições menos transparentes do que

na licitação e, portanto, com maiores custos regulatórios. Além disso, uma empresa que tenha

maior facilidade, ou especialização em negociações, poderá estar sendo vitoriosa por critérios

que não aqueles de maior eficiência produtiva.

1.1.2 A Regulação com base em parâmetros de desempenho

1

O conceito de "maldição do vencedor" foi criado por Capen, Clapp e Campbell (1971), quando, analisando o

processo de licitação em uma série de indústrias, observaram que as empresas ganhadoras de concessões não

eram as mais eficientes, apenas as mais otimistas.

23

Encontramos em BORBA et alii (2010), o detalhamento dos critérios de concessões

rodoviárias baseada em parâmetros de desempenho.

De acordo com estes autores, nos contratos realizados na primeira fase das concessões,

os investimentos realizados não foram definidos em termos globais, bem como não houve

previsão de obras futuras para adequação das necessidades das rodovias, ou seja, segundo

estes autores, foi feita uma modelagem da estrutura a ser concedida, sob uma perspectiva

estática, conforme transcrevemos a seguir:

“Nos contratos firmados na 1ª Etapa de concessões, os investimentos não foram

definidos a preços globais. Além disso, as obras de ampliação de capacidade das concessões

foram inicialmente definidas sem previsão contratual de adequação às necessidades futuras

da rodovia, ou seja, foi feito um enquadramento da questão de uma forma estática. Em

virtude disso, assim que foram se apresentando as possíveis e eventuais alterações

necessárias ao cronograma de investimentos, por conta de inserções de obras para adequar a

capacidade da rodovia a sua realidade ao longo dos anos, começaram também a emergir as

necessárias revisões da TBP.”

Ainda conforme BORBA et alii (2010), verificamos que na segunda etapa do

Programa de Concessões, ocorreram substanciais mudanças na modelagem, com previsão de

obras obrigatórias e não obrigatórias, conforme transcrevemos a seguir:

“Na 2ª Etapa – Fase 1 do programa de concessões, os investimentos foram definidos

a preços globais e as quantidades passaram a ser incluídas no risco da concessionária, e não

somente o valor. Foi instituído o conceito de obras obrigatórias e não obrigatórias. As obras

obrigatórias seriam aquelas cujas datas de conclusão ou implantação deveriam ocorrer no

ano determinado pela ANTT no edital de licitação e no Programa de Exploração Rodoviária

(PER). Por sua vez, as obras e serviços não obrigatórios, relativos à recuperação,

manutenção, conservação e operação do sistema rodoviário, deveriam respeitar os

parâmetros mínimos de qualidade estabelecidos no PER. Dessa forma, foi também inserido

no PER implicitamente o conceito de parâmetro de desempenho, que passaria a definir as

especificações e os indicadores de avaliação dos padrões requeridos, ou seja, passou a

estabelecer um referencial para a qualidade dos serviços e obras. As obras não obrigatórias

deveriam ser efetuadas sempre que houvesse a necessidade de manutenção dos parâmetros

de desempenho estabelecidos.”

24

Esperava-se que a combinação desses conceitos no processo de regulação permitisse

que a Agência realizasse uma fiscalização mais eficiente, baseada em critérios pré-definidos

de qualidade, que seriam representados pelos parâmetros de desempenho.

Além disso, à exceção das obras obrigatórias, os investimentos seriam realizados

apenas quando as condições da rodovia exigissem tal providência. Isso facilitava, inclusive, a

busca de soluções mais apropriadas ao estágio tecnológico da ocasião, e auxiliavam a não

gerar pleitos de reequilíbrio econômico-financeiro dos contratos.

A 2ª Etapa – Fase 2 de concessões trouxe um novo instituto para a relação contratual

entre as concessionárias e o Poder concedente. Tratava-se do conceito de obra condicionada

ao volume de tráfego, para investimentos em ampliação de capacidade da rodovia. Essas

obras só seriam realizadas quando a rodovia atingisse um nível de serviço limite, previamente

determinado em contrato. Mais uma vez, tal previsão também cumpria a finalidade de evitar

pleitos de reequilíbrio econômico-financeiro dos contratos.

Tanto na 1ª Etapa quanto na 2ª Etapa de concessões, a hipótese de não realização das

obras obrigatórias pela concessionária no ano previsto, além de fundamentar multa, ensejaria

o reequilíbrio econômico-financeiro do contrato, cujo efeito mais objetivo seria a redução da

tarifa. Não obstante, havia a dificuldade de aplicar o mesmo mecanismo para as obras não

obrigatórias, haja vista que estas não possuíam uma quantidade pré-definida nos contratos de

concessão.

Na 2ª Etapa – Fase 2 do programa de concessões, com vistas ao aperfeiçoamento do

mecanismo de reequilíbrio dos contratos, foi estabelecido o desconto de reequilíbrio. Este

mecanismo buscava balancear o contrato de concessão quando ocorria o descumprimento dos

parâmetros de desempenho, previstos para as obras não-obrigatórias, sem prejuízo da

imposição da multa prevista como nas demais etapas de concessão. A cada ano, o resultado da

avaliação de desempenho determinaria o desconto de reequilíbrio para o respectivo ano. O

percentual do desconto de reequilíbrio de cada ano seria deduzido da TBP. Por meio deste

mecanismo, não somente a concessionária seria penalizada pelo não cumprimento do

contrato, como também haveria o efeito de que o usuário da concessão fosse beneficiado, com

uma tarifa condizente com o nível de serviço oferecido.

25

1.1.3 Uma síntese da evolução do modelo de concessões rodoviárias no Brasil

Desde que foi iniciado o Programa de Concessões de Rodovias Federais, o processo

regulatório vem se desenvolvendo no país. O estabelecimento de um marco regulatório com

legislações específicas e a criação da Agência Nacional de Transportes Terrestres, com um

quadro efetivo capacitado e voltado para o trabalho especializado, foram fatores essenciais

neste processo. A consequência de todo o esforço voltado para a consolidação do setor foi a

evolução nos mecanismos de regulação. A tabela a seguir apresenta um resumo dos principais

aspectos dessa evolução:

Tabela 1.1 - Síntese dos principais aspectos da evolução na regulação de rodovias federais:

1ª Etapa

2ª Etapa – Fase 1

Premissas básicas

- Prazo de concessão

- VDM alto

- Manutenção do

equilíbrio econômico

financeiro

- Utilização do IPCA

- Flexibilização das

condições de

habilitação

para o processo de

licitação

- Obras obrigatórias e

não

obrigatórias e

parâmetros

de desempenho

2ª Etapa – Fase 2 e

3ª Etapa – Fase 1

- Utilização do gatilho

do

nível de serviço para

obras

ampliação de

capacidade

- Desconto de

reequilíbrio

- Fluxo de Caixa

Marginal

3ª Etapa – Fase 2

- Flexibilidade nos

trabalhos iniciais

- Incorporação do

WACC no Fluxo de

Caixa Marginal

-Taxa de desconto

para Receitas

extraordinárias

Merece destaque o fato de que os novos contratos já são confeccionados com base em

uma nova realidade e compatíveis com os novos mecanismos de regulação, enquanto os

contratos antigos ainda se encontram defasados.

O papel da ANTT torna-se fundamental, na medida em que esta agência vem

desenvolvendo um trabalho de padronização dos contratos de concessão, com levantamento

de lacunas e pontos fortes nos contratos de todas as etapas em vigor do programa de

concessões. O objetivo é o estabelecimento de um modelo de contrato a ser seguido e a busca

de padronização dos demais contratos.

No Brasil, ainda é recente a experiência de concessão de rodovias. O processo de

evolução da regulação do setor que se iniciou é contínuo e prevalecerá ao longo do tempo.

Novos estudos serão realizados dentro da experiência do setor, sempre com o intuito de

26

melhorar as relações entre a União, o usuário da rodovia e a concessionária, garantindo um

serviço adequado aos usuários.

1.2 FORMULAÇÃO DA SITUAÇÃO-PROBLEMA

O Brasil ainda necessita expandir bastante a sua infraestrutura logística para poder

competir como grande player global nas suas diversas cadeias produtivas. Em razão da sua

grande dependência do modal rodoviário, o país deve otimizar o emprego da sua malha viária,

aumentando o nível de serviço oferecido, por meio da melhoria das condições gerais das

estradas. Tais melhorias implicam diversas ações de construção, recuperação e manutenção,

que envolvem aspectos das rodovias tais como o pavimento, o número de pistas, o estado do

acostamento, os elementos de sinalização, as obras de arte especiais (pontes, túneis e

viadutos), a drenagem das pistas e acostamentos, serviços de socorro médico e mecânico,

sistemas de iluminação e de comunicação, redes de apoio aos usuários e outros benefícios

diversos.

De acordo com o que foi apresentado, verifica-se que o Governo Federal ainda padece

de diversas restrições orçamentárias, em virtude de problemas econômicos conjunturais, que

obstruem a capacidade do setor público realizar investimentos nesse tipo de infraestrutura.

Para tentar mitigar estas restrições, o aperfeiçoamento institucional do país produziu a lei de

Concessões (Lei nº 8.987, de 13 de fevereiro de 1995 ) e a lei de Parcerias Público-Privadas

(Lei nº 11.079, de 30 de dezembro de 2004), na tentativa de estimular a participação do setor

privado nesse tipo de investimento, na condição de concessionário detentor da outorga do

setor publico para a operação daquela infraestrutura.

Ocorre que o investidor privado possui um modelo de decisão distinto daquele

praticado pelos formuladores de políticas públicas, sobretudo no que diz respeito ao horizonte

de tempo para a recuperação do investimento e com relação à necessidade de auferir taxas de

retorno sobre o investimento que compensem os níveis de risco incorridos.

O Governo Federal, em seus editais de concessão, emprega uma metodologia própria

para estimar a taxa interna de retorno a ser obtida com a infraestrutura concedida, que leva em

conta variáveis macroeconômicas de mercado, e alguns parâmetros definidos para a obtenção

27

do custo de capital dos ativos, em especial os elementos que compõem o modelo de

precificação de ativos de capital (CAPM - Capital Asset Pricing Model), que é o instrumento

financeiro que as Notas Técnicas orientadoras dos procedimentos de concessão ao setor

privado adotam para a estimação das taxas de retorno dos empreendimentos. Sob o aspecto da

receita, o eventual licitante deverá considerar um preço teto, ou price cap, ofertando a menor

tarifa possível abaixo desse preço teto. Por sua vez, a despesa será definida pelo Programa de

Exploração de Rodovias, que estabelece todas as ações de recuperação, construção e

matutenção que o futuro concessionário deverá realizar.

Quando o governo estabelece um preço teto, ele leva em conta o possível retorno sobre

os investimentos que o futuro concessionário poderá obter. Aí reside a principal fonte de

equívocos, pois, na calibração da taxa de retorno do eventual investidor, as Notas Técnicas

levam em consideração uma série de aspectos definidos no modelo de precificação de ativos,

que, se não forem corretamente definidos e parametrizados, poderão distorcer completamente

a estimativa da taxa de retorno, em face da realidade das taxas praticadas pelo mercado na

ocasião do processo de licitação. O resultado pode ser a ausência de interessados no certame,

com todas as consequências prejudiciais ao interesse público.

Dessa forma, pretendemos estruturar a formulação do nosso problema da pesquisa.

Com base em Lakatos e Marconi (2001, p.103), podemos buscar orientação acerca dessa

estruturação, na medida em que eles fazem a seguinte afirmação para a formulação de um

problema especifico: “A formulação do problema prende-se ao tema proposto: ela esclarece a

dificuldade específica com a qual se defronta e que se pretende resolver por intermédio da

pesquisa.”

Diante desta questão, pretende-se através desta dissertação, responder às questões

sobre a seguinte situação: Os elementos econômico-financeiros relativos à estimação da taxa

interna de retorno das rodovias federais, contidos nas Notas Técnicas orientadoras, estão

parametrizados de acordo com as melhores práticas do mercado?

1.3 OBJETIVO

O objetivo principal deste trabalho consiste em realizar uma avaliação da adequação

do emprego do método do fluxo de caixa descontado, com base no modelo CAPM, para a

28

estimação das taxas internas de retorno de rodovias sob processo de concessão para o setor

privado.

1.3.1 Objetivo geral

Realizar uma análise crítica sobre a adequação dos elementos de definição do modelo

do fluxo de caixa descontado, bem como dos aspectos de definição dos custos de capital

próprio e de terceiros, presentes nas Notas Técnicas que orientam as modelagens de outorga

de rodovias federais.

1.3.2 Objetivos específicos

Analisar a adequação do emprego da Tbond 10Y como ativo livre de risco na

estimação do custo de capital;

Analisar a adequação do emprego de médias históricas para estimar a taxa

livre de risco, o prêmio por risco do mercado de ações, o prêmio por risco país, em

lugar de usar cotações correntes desses componentes do custo de capital próprio;

Analisar a adequação do emprego de indicadores de mercado de ações dos

Estados Unidos, quando se sabe que o mercado doméstico de ações já é

suficientemente bem desenvolvido;

Analisar a adequação do emprego de betas de concessões rodoviárias de

outros países, em lugar de estimar betas a partir de variáveis relevantes para as

condições nacionais;

Analisar a adequação da inclusão de um prêmio por risco país, sem que se

saiba, teórica ou empiricamente, se ele é de fato relevante para a formação do retorno

exigido do capital próprio, haja vista que, a depender da moeda de quem vai investir,

ele pode ser irrelevante

1.4 AS QUESTÕES DA PESQUISA

29

A inadequação dos parâmetros de análise de investimento pode desestimular a

parceria com o setor privado?

Quais os principais problemas decorrentes da inadequação dos parâmetros de

definição da TIR nas concessões rodoviárias?

Existem medidas que podem melhorar a composição do custo de capital nas

modelagens de concessões rodoviárias que as tornem mais efetivas?

1.5 A JUSTIFICATIVA E RELEVÂNCIA DA PESQUISA.

A pesquisa em questão pretende subsidiar eventuais pesquisadores e gestores públicos,

que atuam sobre o complexo conjunto de arranjos econômicos, financeiros, jurídicos e

institucionais, para viabilizar a tarefa de ofertar uma maior disponibilidade de infraestrutura

rodoviária ao país. Trata-se proposta de pesquisa que possui relevância, na medida em que se

propõe auxiliar na compreensão de aspectos que se alinham com o objetivo pretendido pelo

setor público, que consiste em conciliar a modicidade tarifária com a viabilidade econômica

do empreendimento.

O processo de tomada de decisão envolvendo uma outorga de rodovias envolve um

complexo conjunto de aspectos que se interconectam, gerando também um largo conjunto de

possibilidades e consequencias. Nesse sentido, consideranda a ampla gama de interesses

envolvidos, e, sobretudo, considerando os impactos econômicos, sociais, políticos e

ambientais, a geração de inteligência para promover o refinamento da tomada de decisão

constitui-se num imperativo da boa gestão.

Para a promoção dos objetivos gerais perseguidos pela política de outorgas, quais

sejam, por um lado, buscar a conciliação do interesse do usuário em dispor de uma tarifa

socialmente módica, e, de outro, permitir que seja oferecido aos investidores do mercado um

negócio que apresente um mínimo de garantia regulatória para o suporte do seu equilíbrio

econômico e financeiro.

Nessa questão, foi considerada a importância estratégica do setor rodoviário, bem como

da necessidade do setor público interferir por meio da provisão de políticas que estimulem e

fortaleçam sua dinâmica. Já que uma das formas pelas quais o Estado pode atuar no

desenvolvimento deste setor é por intermédio da celebração de contratos de concessão com o

30

setor privado, é preciso cada vez mais produzir e gerar conhecimento acerca dos aspectos

relevantes para todas as partes interessadas, de forma a viabilizar estes empreendimentos.

Estes têm de ser atraentes para as concessionárias e garantir que os preços praticados sejam

compatíveis com a expectativa de modicidade tarifária.

Assim, para que o setor privado possa tomar a decisão de investir com efetividade, os

parâmetros que subsidiam a tomada de decisão, em especial aqueles que envolvem as taxas de

retorno da operação, são quesitos fundamentais, justificando-se assim a presente pesquisa.

1.6 A DELIMITAÇÃO DA PESQUISA

Esta pesquisa trata dos problemas que envolvem a tomada de decisão de eventuais

participantes privados nos leilões de outorga rodoviária do governo federal brasileiro. Mais

especificamente, tratada dimensão relativa à taxa de retorno ou taxa de atratividade de uma

infraestrutura rodoviária que venha a ser oferecida ao setor privado para que o mesmo

promova a sua recuperação, construção, manutenção e operação. Para tanto, a pesquisa vai se

deter apenas nos aspectos da modelagem econômico financeira das concessões, definida por

meio de Notas Técnicas dos órgãos governamentais, que estabelecem os parâmetros de

definição a serem aplicados no consagrado modelo do fluxo de caixa descontado e no

tradicional modelo de precificação de ativos de capital (CAPM), verificando a sua adequação

às práticas correntes no mercado de capitais brasileiro e na doutrina de finanças corporativas.

1.7 A ESTRUTURA DO TRABALHO

A dissertação está estruturada em sete capítulos apresentados conforme descrição a

seguir:

Capítulo 1: Introdução

31

O Objetivo deste capítulo é apresentar ao leitor o papel das pequenas e médias

empresas no contexto nacional e internacional, a relação destas organizações com os

empreendedores e o capital de risco como uma alternativa de captação de recursos

financeiros.

Em seguida, são apresentados: a situação-problema, o objetivo geral e especifico,

perguntas da pesquisa e, a justificativa e delimitação da pesquisa.

Capítulo 2: Fundamentação Teórica

Neste capitulo, realizou-se uma ampla pesquisa bibliográfica para fundamentar a

dissertação. Foram levantadas as características e relevância da pequena e média empresa, a

relação do empreendedor com estas organizações, o capital de risco como alternativa de

capitalização para o financiamento destas empresas e, por fim, modelos de gestão

consagrados pela literatura que contribuíram para a fundamentação do modelo proposto pelo

trabalho.

Capítulo 3: Metodologia

O capítulo apresenta o desenvolvimento da metodologia da pesquisa, onde são

descritos os meios que serão utilizados para obtenção dos resultados da dissertação como

método da pesquisa, instrumento de pesquisa e tamanho e tratamento das amostras.

Capítulo 4: Modelo Proposto

O Modelo proposto pela dissertação é descrito neste capítulo que apresenta sua

estrutura que foi desenvolvida com base nos fundamentados do capitulo 2 (Fundamentação

teórica).

Capítulo 5: Descrição dos Casos.

O capitulo foi desenvolvido visando à descrição dos casos, para que o leitor entenda as

características das empresas investigadas quanto à sua atividade, tamanho, produtos

comercializados e à hierarquia gerencial.

Capítulo 6: Análise dos dados

Neste capítulo apresentam-se as análises dos dados oriundos do estudo de caso

32

múltiplo das pequenas e médias empresas como dos investidores de risco.

Capítulo 7: Conclusão e Recomendações para trabalhos futuros.

O Capítulo apresenta as conclusões da pesquisa com base nas análises apresentadas e

recomendação de trabalhos futuros.

33

2 FUNDAMENTAÇÃO TEÓRICA

Utilizaram-se, para fundamentação teórica, incialmente as disposições do Conselho

Federal de Contabilidade e do Comitê de Pronunciamentos Contábeis brasileiro, relativos ao

emprego do Método do Fluxo de Caixa Descontado como instrumento de avaliação de ativos

e empresas no ambiente de mercado de capitais brasileiro. O que se buscava eram

justificativas para o emprego da metodologia do fluxo de caixa descontado, que é uma

ferramenta de análise financeira já bastante disseminada no âmbito empresarial e acadêmico.

Em seguida, com base nas parametrizações estabelecidas pelas Notas Técnicas

emitidas pelos órgão governamentais que estão envolvidos na modelagem das outorgas de

rodovias, tais como a Agência Nacional de Transportes Terrestres (ANTT), a Secretaria do

Tesouro Nacional (STN), o Ministério da Fazenda (MF) e o Ministério dos Transportes (MT),

foi realizada uma pesquisa nas fontes doutrinárias da moderna teoria finaceira, com vistas a

tentar avaliar a pertinência e adequação desses parâmetros ora definidos nas Notas Técnicas.

Por fim, buscou-se apontar as eventuais inconsistências contidas na definição dos

parâmetros das ditas Notas Técnicas, oferecendo um conjunto de propostas com vistas à

melhoria da modelagem econômico financeira empregada nas concessões rodoviárias.

2.1 Justificativa de Emprego do Modelo do Fluxo de Caixa Descontado n metodologia de

estimação da TIRdas Concessões Rodoviárias

2.1.1 A fundamentação contida nas Normas Contábeis Brasileiras

A adoção da metodologia de avaliação, conhecida como Modelo do Fluxo de Caixa

Descontado, como instrumento de avaliação nos estudos técnicos da ANTT, para fins de

análise da Taxa Interna de Retorno das Concessões Rodoviárias, possui bastante respaldo

tanto no âmbito doutrinário, quanto nas Normas Contábeis Brasileiras.

Verificamos no Pronunciamento Técnico2 CPC 12 - Ajuste a Valor Presente, os

fundamentos que amparam a adoção desta metodologia, e a importância que as normas

2

Pronunciamento do Comitê de Pronunciamentos Contábeis.

34

contábeis brasileiras, após sua adequação às IFRS 3, passaram a conferir ao valor do dinheiro

no tempo, que é o fundamento lógico deste modelo de fluxo de caixa descontado. Podemos

verificar no Pronunciamento Técnico CPC 12 uma descrição acerca de quais ativos devem ser

submetidos aos procedimentos de mensuração:

“Assim, nos termos do referido pronunciamento, a questão mais relevante para a

aplicação do conceito de valor presente, não é a enumeração minuciosa de quais ativos ou

passivos são abarcados pela norma, mas o estabelecimento de diretrizes gerais e de metas a

serem alcançadas. Nesse sentido, como diretriz geral a ser observada, ativos, passivos e

situações que apresentarem uma ou mais das características a seguir, devem estar sujeitos

aos procedimentos de mensuração tratados no Pronunciamento:

(i) uma transação que dá origem a um ativo, a um passivo, a uma receita ou a uma despesa

ou outra mutação do patrimônio líquido cuja contrapartida é um ativo ou um passivo com

liquidação financeira (recebimento ou pagamento) em data diferente da data do

reconhecimento desses elementos;

(ii) o reconhecimento periódico de mudanças de valor, utilidade ou substância de ativos ou

passivos similares emprega método de alocação de descontos;

(iii) um conjunto particular de fluxos de caixa estimados claramente associado a um ativo ou

a um passivo.”

Assim, verificamos que uma estrutura financeira que pressupõe receitas futuras

relativamente firmes, decorrentes de uma relação de contrato de concessão, são enquadráveis

naturalmente nos termos previstos da referida norma contábil em vigor.

A norma prossegue informando que, em termos de meta a ser alcançada, ao se aplicar

o conceito de valor presente deve-se associar tal procedimento à mensuração de ativos e

passivos levando-se em consideração o valor do dinheiro no tempo e as incertezas a eles

associados.

Desse modo, as informações prestadas possibilitam a análise e a tomada de decisões

econômicas que resultam na melhor avaliação e alocação de recursos escassos. Para tanto,

diferenças econômicas entre ativos e passivos precisam ser refletidas adequadamente pela

3

International Financial Reporting Standard.

35

Contabilidade a fim de que os agentes econômicos possam definir com menor margem de erro

os prêmios requeridos em contrapartida aos riscos assumidos.

É importante destacar que a Norma Contábil que trata da avaliação de ativos pelo

métododo Fluxo de Caixa Descontado assume premissas bastante fortes, em termos de

modelagem doutrinária, conforme assinalamos a seguir:

“Os ativos e passivos monetários, com juros implícitos ou explícitos embutidos, devem

ser mensurados pelo seu valor presente quando do seu reconhecimento inicial, por ser este o

valor de custo original dentro da filosofia de valor justo (fair value).

O CPC 12 não fecha questão sobre o emprego da metodologia de forma absoluta,

pois informa que, quando houver Pronunciamento específico do CPC que discipline a forma

pela qual um ativo ou passivo em particular deva ser mensurado com base no ajuste a valor

presente de seus fluxos de caixa, o referido pronunciamento específico deve ser observado.

Como princípio doutrinário normativo, fica mantido neste caso que uma regra específica

sempre prevalece à regra geral.

Para a introdução do risco e da incerteza no modelo, está prevista a formação de uma

taxa de desconto que reflita estas variáveis. Ao se utilizarem, para fins contábeis,

informações com base no fluxo de caixa e no valor presente, incertezas inerentes são

obrigatoriamente levadas em consideração para efeito de mensuração. Analogamente, o

“preço” que os participantes do mercado estão dispostos a “cobrar” para assumir os riscos

advindos das incertezas associadas a fluxos de caixa (ou em linguagem de finanças “o

prêmio pelo risco”) deve ser igualmente avaliado. Ao se ignorar tal fato, há o concurso para

a produção de informação contábil incompatível com o que seria uma representação

adequada da realidade.”

Ou seja, quando se estabelece uma Taxa Interna de Retorno que reflita o custo de

Capital Próprio, num estudo de Concessões Rodoviárias, é fundamental que a taxa empregada

seja capaz de refletir o risco envolvido na operação.”

Não obstante, o CPC 12 não admite que sejam feitos ajustes arbitrários para prêmios

por risco, mesmo com a justificativa de quase impossibilidade de se angariarem informações

de participantes de mercado, pois, assim procedendo, é trazido um viés para a mensuração

fato que pode distorcer o valor no resultado obtido, conforme também verificamos no texto da

Norma do CPC 12:

36

“Em muitas situações não é possível se chegar a uma estimativa confiável para o

prêmio pelo risco ou, em sendo possível, o montante estimado pode ser relativamente

pequeno se comparado a erros potenciais nos fluxos de caixa estimados. Nesses casos,

excepcionalmente, o valor presente de fluxos de caixa esperados pode ser obtido com a

adoção de taxa de desconto que reflita unicamente a taxa de juros livre de risco, desde que

com ampla divulgação do fato e das razões que levaram a esse procedimento.”

Conforme se pode inferir, com relação a esta situação específica, descrita pela Norma

Contábil brasileira, constitui-se num procedimento excepcional, que em regra não ocorre em

casos de estruturas financeiras derivadas de contratos de concessões rodoviárias.

Entrementes, em geral os participantes de mercado são qualificados como tendo

aversão a riscos ou aversão a perdas e procuram compensações para assunção desses riscos.

Em última análise, o objetivo de se incluir incerteza e risco na mensuração contábil é replicar,

na extensão e na medida possível, o comportamento do mercado no que concerne aos ativos e

passivos com fluxos de caixa incertos. Por hipótese, um ativo com fluxo de caixa certo para 5

anos de $ 10.000 (título público emitido pelo Tesouro de país desenvolvido, por exemplo) e

outro título com fluxo de caixa incerto para 5 anos de $ 10.000 teriam avaliações distintas por

parte do mercado. Um participante racional estaria disposto a pagar, no máximo, $ 6.806

(10.000×1,08−5 ) pelo primeiro título, caso a taxa de juros livre de risco fosse de 8% a.a., ao

passo que para o segundo pagaria um preço bem inferior (ajustado por incertezas na

realização do fluxo e pelo prêmio requerido para compensar tais incertezas).

Damodaran (2002, p. 56), ao apresentar alguns modelos de mensuração de riscos e

retornos, nos sugere que a tarefa de calcular riscos não é das mais simples. Por outro lado, a

teoria das finanças oferece alguns modelos que, apesar de suas limitações (considerando que

todo modelo tem a sua), podem ser utilizados para tal fim. Modelos econométricos

parcimoniosos, de natureza puramente estatística, podem ser do mesmo modo adotados, desde

que suportados por premissas economicamente válidas e que sejam reconhecidos no mercado.

Dadas as condições particulares das linhas de contorno de um problema real, com suas

nuanças e complexidades inerentes, uma equipe multidisciplinar de profissionais pode ser

requerida em determinadas circunstâncias na execução dessa tarefa.

37

Com relação à relevância e confiabilidade de uma metodologia que tenha por base o

valor presente de fluxo de caixa, trata-se de duas características qualitativas bastante

controversa. Nesse sentido, emitir juízo de valor acerca do balanceamento ideal de uma

característica em função da outra, caso a caso, deve ser um exercício recorrente para aqueles

que preparam e auditam demonstrações contábeis e modelos financeiros. Do mesmo modo, o

julgamento da relevância do ajuste a valor presente de ativos e passivos de curto prazo deve

ser exercido por esses analistas, levando-se em consideração os efeitos comparativos antes e

depois da adoção desse procedimento sobre itens do ativo, do passivo, do patrimônio líquido e

do resultado.

Objetivamente, sob determinadas circunstâncias, a mensuração de um ativo ou um

passivo a valor presente pode ser obtida sem maiores dificuldades, caso se disponha de fluxos

contratuais com razoável grau de certeza e de taxas de desconto observáveis no mercado. Por

outro lado, eventualmente em alguns casos os fluxos de caixa tenham que ser estimados com

alto grau de incerteza, e as taxas de desconto tenham que ser obtidas por meio de modelos

voltados a tal fim. O peso dado para a relevância nesse segundo caso é maior que o dado para

a confiabilidade, uma vez que não seria apropriado apresentar informações com base em

fluxos nominais. Conforme seja o caso, a abordagem tradicional ou de fluxo de caixa

esperado deve ser eleita como técnica para cômputo do ajuste a valor presente.

Com relação ao aspecto dos custos e benefícios relativos ao grau de acurácia das

informações nos modelos empregados, o CPC – 12 nos informa que:

“ o equilíbrio entre o custo e o benefício é uma limitação de ordem prática, ao invés

de uma característica qualitativa. Os benefícios decorrentes da informação devem exceder o

custo de produzi-la. A avaliação dos custos e benefícios é, entretanto, em essência, um

exercício de julgamento. Além disso, os custos não recaem, necessariamente, sobre aqueles

usuários que usufruem os benefícios. Os benefícios podem também ser aproveitados por

outros usuários, além daqueles para os quais as informações foram preparadas. Por

exemplo, o fornecimento de maiores informações aos credores por empréstimos pode reduzir

os custos financeiros da entidade. Por essas razões, é difícil aplicar o teste de custo-benefício

em qualquer caso específico. Não obstante, os órgãos normativos em especial, assim como os

elaboradores e usuários das demonstrações contábeis, devem estar conscientes dessa

limitação, e incorporar esta limitação ao processo específico de tomada de decisão.”

38

Assim, a depender do conjunto de informações disponíveis e do custo de obtê-las, a

entidade pode, ou não, traçar múltiplos cenários para estimar fluxos de caixa. Analogamente,

pode, ou não, recorrer a modelos econométricos mais sofisticados para chegar a uma taxa de

desconto para um dado período; pode, ou não, recorrer a modelos de precificação mais

sofisticados para mensurar seus ativos e/ou passivos; pode, ou não, adotar um método ou

outro de alocação de juros.

Damodaran (2002, p.48) nos lembra que muitas vezes as informações que as empresas

fornecem aos mercados financeiros são exageradas ou enganosas. Ele destaca que os órgãos

de regulação, bem como os analistas contratados pelas empresas podem contribuir para

melhorar a qualidade das informações. As Normas Contábeis Brasileiras também se

preocuparam com o aspecto relativo à relevância das informações com relação ao benefício

que podem trazer para melhorar o ambiente de tomada de decisão financeira. Na referida

norma contábil há a afirmação de que os custos a serem incorridos para obtenção da

informação são mais objetivamente identificáveis ao passo que os benefícios daí derivados

não o são nesse mesmo nível. Porém, uma informação prestada pode alcançar inúmeros

usuários e gerar, por vezes, benefícios por mais de um exercício social, ao passo que o custo

de produzi-la é incorrido em um único momento. Além disso, podem ocorrer ganhos em

termos de eficiência, à medida em que dita informação vai sendo prestada com maior

freqüência.

Uma Concessão deve considerar ainda a existência de passivos não contratuais, tais

como aqueles que decorrem de situações imprevistas, tais como um dano ambiental, ou de

outros, tais como prejuízos decorrentes de greves, piquetes, depredações e vandalismo, ou

mesmo atrasos decorrentes da descoberta de um sítio histórico no leito da rodovia em

processo de duplicação. O CPC-12 assinala que os passivos não contratuais são aqueles que

apresentam maior complexidade para fins de mensuração contábil pelo uso de informações

com base no valor presente. Fluxos de caixa ou séries de fluxos de caixa estimados são

carregados de incerteza, assim como são os períodos para os quais se tem a expectativa de

desencaixe ou de entrega de produto ou da prestação de serviço. Logo, muito senso crítico,

sensibilidade e experiência são requeridos na condução de cálculos probabilísticos. Pode ser

que em determinadas situações a participação de equipe multidisciplinar de profissionais seja

imperativo para execução da tarefa.

Verifica-se também no CPC-12 que o reconhecimento de provisões e passivos está

disciplinado no ambiente contábil brasileiro. São contempladas as obrigações legais e as não

formalizadas (estas últimas também denominadas pela Teoria Contábil Normativa como

39

“obrigações justas ou construtivas”), que nada mais são do que espécies do gênero “passivo

não contratual”. Obrigações justas resultam de limitações éticas ou morais e não de restrições

legais. Já as obrigações construtivas decorrem de práticas e costumes. Garantias concedidas a

clientes discricionariamente, assistência financeira freqüente a comunidades nativas situadas

em regiões nas quais sejam desenvolvidas atividades econômicas exploratórias, entre outros,

são alguns exemplos.

Nesse aspecto, há um grande alinhamento entre o que prescreve a doutrina financeira

e o que estabelecem as normas contábeis brasileiras. Conforme registra Damodaran (2002, p.

85), no que diz respeito ao emprego de taxas de desconto como referencia de prêmios de

risco, as normas contábeis afirmam que o desconto a valor presente é requerido quer se trate

de passivos contratuais, quer se trate de passivos não contratuais, sendo que a taxa de

desconto necessariamente deve considerar o risco de crédito da entidade.

A obrigação para retirada de serviço de ativos de longo prazo, qualificada pela

literatura como “Asset Retirement Obligation” (ARO), é um exemplo de passivo não

contratual já observado em companhias que atuam no segmento de extração de minérios

metálicos, de petróleo e termonuclear, ajustando-o a valor presente.

O CPC 12 também registra que, para fins de desconto a valor presente de ativos e

passivos, a taxa a ser aplicada não deve ser líquida de efeitos fiscais, e, sim, antes dos

impostos. No tocante às diferenças temporárias observadas entre a base contábil e fiscal de

ativos e passivos ajustados a valor presente, essas diferenças temporárias devem receber o

tratamento requerido pelas regras contábeis vigentes para reconhecimento e mensuração de

imposto de renda e contribuição social diferidos.

Encontramos também no Pronunciamento Técnico CPC 01 – Redução ao valor

Recuperável de Ativos, algumas definições e considerações que remetem à metodologia do

fluxo de caixa descontado. Por exemplo, o referido pronunciamento se refere ao conceito de

valor em uso, definindo-se como o valor presente de fluxos de caixa futuros estimados, que

devem resultar do uso de um ativo ou de uma unidade geradora de caixa.

Por sua vez, uma unidade geradora de caixa é o menor grupo identificável de ativos

que gera as entradas de caixa, que são em grande parte independentes das entradas de caixa de

outros ativos ou de grupos de ativos.

O CPC 01 informa que um ativo está desvalorizado quando seu valor contábil excede

seu valor recuperável. Além disso, uma empresa também deve avaliar, no mínimo ao fim de

cada exercício social, se há alguma indicação de que um ativo possa ter sofrido

40

desvalorização. Se houver alguma indicação, a entidade deve estimar o valor recuperável do

ativo.

Ao avaliar se há alguma indicação de que um ativo possa ter sofrido desvalorização,

uma entidade deve considerar, no mínimo, as seguintes indicações:

Fontes externas de informação

(i) durante o período, o valor de mercado de um ativo diminuiu sensivelmente,

mais do que seria de se esperar como resultado da passagem do tempo ou do

uso normal;

(ii) mudanças significativas com efeito adverso sobre a entidade ocorreram durante o período,

ou ocorrerão em futuro próximo, no ambiente tecnológico, de mercado, econômico ou legal,

no qual a entidade opera ou no mercado para

o qual o ativo é utilizado;

(iii) as taxas de juros de mercado ou outras taxas de mercado de retorno sobre

investimentos aumentaram durante o período, e esses aumentos provavelmente afetarão a taxa

de desconto usada no cálculo do valor em uso de um ativo em uso e diminuirão

significativamente o valor recuperável do ativo;

(iv) o valor contábil do patrimônio líquido da entidade é maior do que o valor de

suas ações no mercado;

Fontes internas de informação

(i) evidência disponível de obsolescência ou de dano físico de um ativo;

(ii) mudanças significativas, com efeito adverso sobre a entidade, que ocorreram durante o

período, ou devem ocorrer em futuro próximo, na medida ou maneira em que um ativo é ou

será usado. Essas mudanças incluem o ativo que se torna inativo, planos para descontinuidade

ou reestruturação da operação à qual um ativo pertence, planos para baixa de um ativo antes

da data anteriormente esperada e reavaliação da vida útil de um ativo como finita ao invés de

indefinida; e

(iii) evidência disponível, proveniente de relatório interno, que indique que o desempenho

econômico de um ativo é ou será pior que o esperado.

Uma evidência proveniente de relatório interno que indique que um ativo pode ter se

desvalorizado inclui a existência de:

41

(i) fluxos de caixa para adquirir o ativo ou necessidades de caixa subseqüentes para operar ou

mantê-lo, que sejam significativamente mais elevadas do que originalmente orçadas;

(ii) fluxos de caixa líquidos reais ou lucros ou prejuízos operacionais gerados pelo ativo, que

são significativamente piores do que aqueles orçados;

(iii) queda significativa nos fluxos de caixa líquidos orçados ou no lucro operacional ou um

aumento significativo no prejuízo orçado gerado pelo ativo;

ou

(iv) prejuízos operacionais ou saídas de caixa líquidas em relação ao ativo, quando os

números do período atual são agregados com os números orçados para o futuro.

Em alguns casos, estimativas, médias e cálculos sintéticos podem oferecer uma

aproximação razoável dos cálculos detalhados demonstrados no CPC 01 para determinar o

valor líquido de venda ou o valor em uso. Os seguintes elementos devem ser refletidos no

cálculo do valor em uso do ativo:

(i) estimativa dos fluxos de caixa futuros que a entidade espera obter com esse ativo;

(ii) expectativas sobre possíveis variações no montante ou período desses fluxos de caixa

futuros;

(iii) o valor do dinheiro no tempo, representado pela atual taxa de juros livre de risco;

(iv) o preço decorrente da incerteza inerente ao ativo; e

(v) outros fatores, tais como falta de liquidez, que os participantes do mercado iriam

considerar ao determinar os fluxos de caixa futuros que a entidade espera obter com o ativo.

Neste ponto do presente estudo cumpre destacar que os aspectos referenciados para a

mensuração do valor em uso, em conformidade com as normas contábeis brasileiras são

análogos aos fundamentos doutrinários da metodologia do Fluxo de Caixa Descontado. Ainda

de acordo com o referido pronunciamento, a obtenção de uma estimativa do valor em uso de

um ativo envolve os seguintes passos:

(i) estimar futuras entradas e saídas de caixa decorrentes de uso contínuo do ativo e de sua

baixa final; e

(ii) aplicar taxa de desconto adequada a esses fluxos de caixa futuros.

Com relação aos fundamentos para a obtenção de estimativas de Fluxos de Caixa

Futuros, o CPC 01 informa que, ao mensurar o valor em uso, a entidade deve:

42

(i) basear as projeções de fluxo de caixa em premissas razoáveis e fundamentadas que

representem a melhor estimativa, por parte da administração, do conjunto de condições

econômicas que existirão na vida útil remanescente do ativo;peso maior deve ser dado às

evidências externas;

(ii) basear as projeções de fluxo de caixa nas previsões ou nos orçamentos financeiros mais

recentes que foram aprovados pela administração, que, porém, devem excluir qualquer

estimativa de fluxo de caixa que se espera surgir das reestruturações futuras ou da melhoria ou

aprimoramento do desempenho do ativo; as projeções baseadas nessas previsões ou nos

orçamentos devem abranger, como regra geral, um período máximo de cinco anos, a menos

que se justifique, fundamentadamente, um período mais longo;

e

(iii) estimar as projeções de fluxo de caixa para além do período abrangido pelas previsões ou

orçamentos mais recentes pela extrapolação das projeções

baseadas em orçamentos ou previsões usando uma taxa de crescimento estável ou decrescente

para anos subseqüentes, a menos que uma taxa crescente possa ser devidamente justificada;

essa taxa de crescimento não deve exceder a taxa de crescimento médio, de longo prazo, para

os produtos, setores de indústria ou país ou países nos quais a entidade opera ou para o

mercado no qual o ativo é utilizado, a menos que se justifique, fundamentadamente, uma taxa

mais elevada.

Além dessas considerações, as empresas devem avaliar a razoabilidade das premissas

nas quais as atuais projeções de fluxos de caixa se baseiam, examinando as causas das

diferenças entre projeções de fluxos de caixa passadas e os fluxos de caixa reais. A alta

administração deve certificar-se de que as premissas que fundamentam as atuais projeções de

fluxos de caixa são consistentes com os resultados reais do passado, desde que os efeitos de

eventos subseqüentes, ou circunstâncias inexistentes quando os fluxos de caixa reais foram

gerados, tornem isso adequado.

Com relação às projeções de Fluxos de Caixa, o CPC 01 – Redução ao Valor

Recuperável de ativos, é bastante elucidativo para orientar os critérios de projeção, conforme

transcrevemos a seguir:

43

“Geralmente não estão disponíveis orçamentos e previsões financeiras confiáveis

detalhados e explícitos de fluxos de caixa futuros para períodos superiores a cinco anos. Por

essa razão, as estimativas da administração de fluxos de caixa futuros são baseadas nos mais

recentes orçamentos e previsões por um período máximo de cinco anos. A alta administração

pode usar projeções de fluxo de caixa com base em orçamentos e previsões financeiras para

um período superior a cinco anos se estiver convicta de que essas projeções são confiáveis e

possa demonstrar sua capacidade, baseada em experiência passada, de fazer previsão de

fluxo de caixa corretamente para esse período mais longo.

As projeções de fluxo de caixa até o fim da vida útil de um ativo são estimadas pela

extrapolação de projeções de fluxo de caixa baseadas em orçamentos e previsões financeiras

usando uma taxa de crescimento para anos subseqüentes. Essa taxa deve ser estável ou

decrescente, a menos que um aumento nas taxas seja condizente com informações objetivas

sobre padrões de um produto ou do ciclo de vida do setor no qual a entidade opera. Se

apropriado, a taxa de crescimento deve ser zero ou negativa.

Quando as condições forem favoráveis, possivelmente concorrentes entrarão no

mercado e restringirão o crescimento. Portanto, as empresas provavelmente terão

dificuldade em exceder a taxa média de crescimento histórico a longo prazo, por exemplo,

vinte anos, para os produtos, setores econômicos ou país ou países nos quais a entidade

opera ou no mercado no qual o ativo é utilizado.

Ao usar informações de orçamentos e previsões financeiras, a entidade deve

considerar se as informações refletem premissas razoáveis e fundamentadas, e se

representam a melhor estimativa, por parte da administração, quanto ao conjunto de

condições econômicas que existirão durante a vida útil remanescente do ativo. Com relação à

composição de estimativas de Fluxos de Caixa Futuros, os mesmos devem incluir:

(i) projeções de entradas de caixa a partir do uso contínuo do ativo;

(ii) projeções de saídas de caixa, que são incorridas necessariamente para gerar as entradas

de caixa decorrentes do uso contínuo do ativo, incluindo saídas de caixa para preparar o

ativo para uso, e que podem ser diretamente atribuídas ou alocadas ao ativo, em base

consistente e razoável; e

(iii) se houver, fluxos líquidos de caixa, a serem recebidos ou pagos no momento da baixa do

ativo no fim de sua vida útil.”

44

As estimativas de fluxos de caixa futuros e a taxa de desconto devem refletir

premissas consistentes sobre aumentos de preço devido à inflação geral. Portanto, se a taxa de

desconto incluir o efeito dos aumentos de preço devido à inflação geral, os fluxos de caixa

futuros devem ser estimados em termos nominais. Se a taxa de desconto excluir o efeito de

aumentos de preço devido à inflação geral, os fluxos de caixa futuros devem ser estimados em

termos reais, porém devem incluir aumentos ou futuras reduções de preços específicos.

As projeções de saídas de caixa devem incluir aquelas necessárias para utilização e

manutenção do ativo, bem como as despesas gerais indiretas que podem ser atribuídas

diretamente ou alocadas ao uso do ativo, em base razoável e consistente.

Existem aspectos que devem ser levados em conta também nas projeções de fluxo de

caixa, conforme é possível verificar ainda no texto do CPC 01 – Redução ao Valor

Recuperável de ativos, transcrito a seguir:

“Quando o valor contábil de um ativo ainda não inclui todas as saídas de caixa a

serem incorridas antes de estar pronto para uso ou venda, a previsão de saídas de fluxos de

caixa futuros deve incluir uma previsão de qualquer saída de caixa adicional que se espera

incorrer antes que o ativo esteja pronto para uso ou venda. Por exemplo, esse é o caso de um

edifício em construção ou de um projeto de desenvolvimento que ainda não está completo.

Para evitar dupla contagem, as estimativas de fluxos de caixa futuros não devem

incluir:

(i) entradas de caixa derivadas de ativos que geram outras entradas de caixa que são em

grande parte independentes das entradas de caixa do ativo sob revisão, por exemplo, contas

a receber; e

(ii) saídas de caixa que se referem a obrigações que já foram reconhecidas como passivos,

por exemplo, contas a pagar e provisões.

Fluxos de caixa futuros devem ser estimados para o ativo em sua condição atual. As

estimativas de fluxos de caixa futuros não devem incluir futuras entradas ou saídas de caixa

previstas decorrentes de:

(i) futura reestruturação com a qual a entidade ainda não está compromissada; ou

(ii) melhoria ou aprimoramento do desempenho do ativo.

45

Como os fluxos de caixa futuros são estimados para o ativo em sua condição atual, o

valor em uso não deve refletir: