A RESPONSABILIDADE TRIBUTÁRIA

EVENTUAL DOS GESTORES

É sabido que a administração fiscal pode por vezes exigir aos gestores o

pagamento de impostos devidos pelas empresas (responsabilidade tributária subsidiária).

Mas esta responsabilidade não é uma inevitabilidade.

Os gestores das empresas (administradores e/ou

pagamento desses impostos e a culpa dos gestores

gerentes) podem, verificados determinados pressu-

por essa falta de bens.

postos, ser responsabilizados pelo pagamento dos

impostos das empresas que gerem. Entre esses pres-

Não pode existir responsabilidade dos gestores se

supostos encontramos a culpa pelo não pagamento

não se verificar o requisito da culpa. O facto de os

dos impostos devidos dentro do prazo para o efeito,

gestores assumirem a responsabilidade dos desti-

a inexistência de bens da empresa suficientes para o

nos das empresas não os habilita por si só e sem

66 | ONE WORLD | nº 2 | Dezembro 2015

DANIEL ALVES DA CUNHA

Managing Partner AdC Advogados

mais com esta culpa, por muito que a administração fiscal

rá verificar por qual das vias a administração fiscal optou para

assim o queira as mais das vezes fazer vingar. É sabido que

reverter contra si a dívida da empresa. O exercício do direito

a administração fiscal pode por vezes exigir aos gestores o

de audição por parte dos gestores, quando notificado do pro-

pagamento de impostos devidos pelas empresas (responsa-

jeto de reversão, é essencial, assumindo o posicionamento da

bilidade tributária subsidiária). Mas esta responsabilidade não

defesa deste no processo que seguirá. Caso a administração

é uma inevitabilidade.

fiscal não faculte ao gestor a possibilidade de se pronunciar

previamente, verifica-se uma nulidade suscetível de ser invoca-

A responsabilização dos gestores pelas dívidas das suas em-

da junto do tribunal tributário.

presas tem pressupostos muito específicos a observar, sem

os quais qualquer tentativa da administração fiscal nesse

Se a reversão se fundar na primeira hipótese (i), o gestor de-

sentido será ilegal e, por isso, inevitavelmente condenada à

verá estar munido de elementos que contrariem a prova even-

anulação pelos tribunais tributários. Infelizmente, sucede as

tualmente produzida. Aqui, o gestor ver-se-á confrontado com

mais das vezes. Porém, é necessário, antes de mais, ter esta

a imputação sem mais de culpa pela falta ou insuficiência de

consciência, e depois, defender-se convenientemente. A me-

património social, cabendo-lhe então demonstrar, designada-

lhor defesa passa por um correto planeamento da gestão, a

mente, que agiu em termos informados, livre de qualquer inte-

par de uma reação cabal atempada.

resse pessoal e segundo critérios de racionalidade empresarial

que levem à exclusão da sua responsabilidade. Mas devemos

Não há por isso responsabilidade tributária sem culpa do ges-

ter em atenção que os gestores não devem apenas cuidar dos

tor. E então, ou a administração fiscal prova que (i) o gestor,

seus negócios com diligência, não devendo servir-se do incum-

agindo com culpa, colocou a empresa em situação de não

primento das obrigações tributárias como meio preferencial de

poder pagar as suas dívidas fiscais, ou (ii) o gestor prova que

financiamento. Pretende-se evitar que o gestor em dificuldades

não lhe é imputável a falta de pagamento do imposto. Para

opte por sacrificar os interesses da fazenda pública aos interes-

se poder defender no momento da reversão, o gestor deve-

ses dos credores privados (e.g. fornecedores).

Dezembro 2015 | nº 2 | ONE WORLD | 67

em rede.

Por outro lado, se a reversão se fundar na segunda hipótese

so de execução fiscal, a reversão não é possível.

(ii), o gestor deverá dispor de elementos que provem não lhe

ser imputável a falta de pagamento do imposto. Neste caso,

Importa ainda assinalar que o nosso ordenamento jurídico atri-

a defesa exige uma abordagem diferente, pois o ónus de de-

bui dignidade criminal a alguns casos de não cumprimento

monstrar a não culpa pela falta de pagamento do imposto re-

de obrigações tributárias, como é o caso do crime de fraude

cai sobre o gestor em funções durante a fase do pagamento

fiscal e do crime de abuso de confiança fiscal.

voluntário, pelo que nesta hipótese a defesa passa por uma

de duas vias: ou se demonstra que a falta de pagamento do

Por fim, referir que esta responsabilidade pode ser também

imposto não resultou da sua vontade, mas da inexistência de

extensiva aos membros dos órgãos de fiscalização, revisores

bens sociais e que esta é resultante da atividade, ou que a

oficiais de contas e técnicos oficiais de contas. A responsabi-

falta de pagamento do imposto é imputável a terceiros.

lidade subsidiária dos revisores oficiais de contas e restantes

membros dos órgãos de fiscalização, em caso de incumpri-

Importa ainda referir que a reversão da execução fiscal contra

mento dos seus deveres de fiscalização, também é solidária,

os gestores depende sempre da excussão prévia dos bens da

mas a culpa não se presume, cabendo à administração fis-

empresa, ou seja, só após se verificar a efetiva inexistência de

cal demonstrá-la aquando da reversão. A responsabilidade

bens desta pode a administração fiscal avançar contra os ges-

subsidiária dos técnicos oficiais de contas ocorre em caso

tores. Este é um pressuposto essencial, dado estar em causa

de violação (pode ser dolosa ou negligente) dos deveres de

uma responsabilidade subsidiária e não uma responsabilida-

assunção de responsabilidade pela regularização técnica nas

de solidária. Enquanto houver bens da empresa, e enquanto

áreas contabilística e fiscal ou de assinatura de declarações

todos os bens existentes não estiverem liquidados no proces-

fiscais, demonstrações financeiras e seus anexos.

68 | ONE WORLD | nº 2 | Dezembro 2015

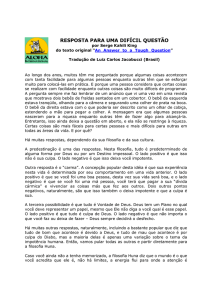

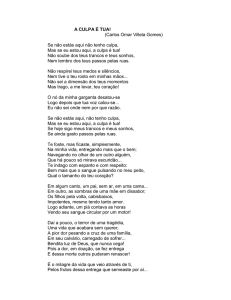

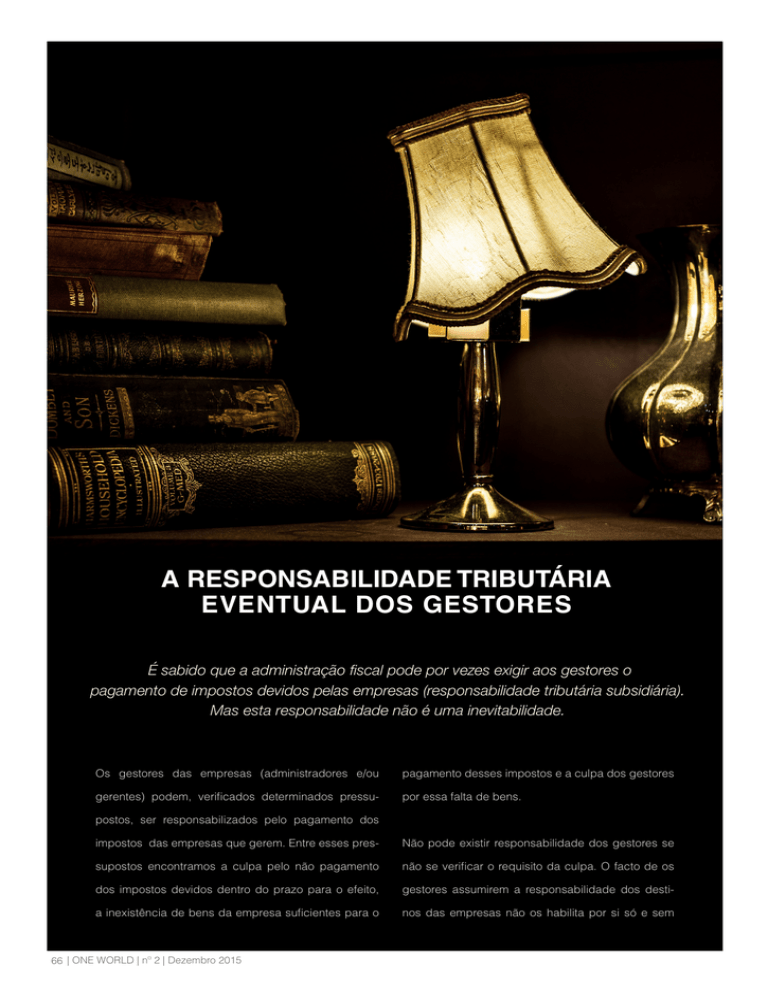

O Cobrador de Impostos

Pieter Brueghel II, o Jovem

Flandres, 1616

Óleo sobre madeira de carvalho