UNIJUÍ

Universidade Regional do Noroeste do Estado do Rio Grande do Sul

ELIAS BUSSLER

ORIENTADOR: PROF. DR. DANIEL KNEBEL BAGGIO

RELAÇÃO ENTRE RISCO E RENTABILIDADE NAS AÇÕES

COMPONENTES DO ÍNDICE IBOVESPA ENTRE OS ANOS DE 2006 A 2014

Ijuí, RS, 1º semestre de 2016

ELIAS BUSSLER

ORIENTADOR: PROF. DR. DANIEL KNEBEL BAGGIO

RELAÇÃO ENTRE RISCO E RENTABILIDADE NAS AÇÕES

COMPONENTES DO ÍNDICE IBOVESPA ENTRE OS ANOS DE 2006 A 2014

Artigo para conclusão de pós-graduação

Artigo de Conclusão de conclusão de

pós graduação da Universidade Regional

do Noroeste do Rio Grande do Rio

Grande do Sul – UNIJUI, como requisito

parcial à Conclusão de Curso e

consequente obtenção de título de Pós

graduado em Finança e Mercado de

Capitais

Ijuí, RS, 1º semestre de 2016

Resumo

O objetivo deste estudo é analisar a relação entre a rentabilidade e risco de ações listadas

na Bolsa de valores de São Paulo. Para isso, foram coletados índices de rentabilidade e

risco das ações que compõe o IBOVESPA entre os anos de 2006 a 2014. Que foram

analisados através de sua variação de valor mês a mês. As ações foram classificadas como

vencedoras ou perdedoras através da rentabilidade média e desvio padrão médio. O estudo

foi realizado através da analise de persistência de risco e rentabilidade buscando uma

relação entre os dois. A partir das tabelas de contingência metodológicas foi possível

demonstrar persistência nos determinados momentos em que ela ficou evidenciada. Os

resultados que foram estabelecidos não comprovam um padrão ou ainda uma relação

efetiva no mercado de capitais brasileiro entre risco e rentabilidade.

Palavras chave: Rentabilidade, Risco, Analise de Persistência, IBOVESPA, Ações,

Mercado de Capitais.

Abstract

The aim of this study is to analyze the relationship between profitability and risk of shares

listed on the São Paulo Stock Exchange. For this, we collected profitability ratios and risk

of stocks that make up the Ibovespa between the years 2006-2014. Which were analyzed

by a change value every month. The shares were classified as winners or losers as mean

and standard deviation average profitability. The study was conducted by the persistence

of risk analysis and profitability seeking a relationship between the two. From the

methodological contingency tables it was possible to demonstrate persistence in certain

moments when she became evident. The results that were established not show a pattern

or an effective relationship in the Brazilian capital market between risk and profitability.

Keywords: Profitability, Risk, Analysis of Persistence, IBOVESPA, Stocks, Capital

Markets.

INTRODUÇÃO

No Brasil o mercado de capitais ainda é pouco conhecido por grande parte das

pessoas físicas e jurídicas, principalmente pela aversão a perda e cultura de que o

melhor investimento ainda é a poupança. Risco sem dúvida nenhuma aliado a falta de

conhecimento em relação ao funcionamento do mercado são os fatores que mais

afastam os investidores em potencial das empresas de capital aberto.

Saber reconhecer empresas que representem risco ao investimento muitas vezes

não é fácil e faz se necessário o auxílio de especialistas, a análise de um ativo de uma

empresa a ser negociada deve levar em consideração a identificação do risco em potencial,

o mercado onde ela atua a conjuntura do setor onde a mesma está inserida os riscos

operacionais e não operacionais envolvidos no dia a dia da empresa são algumas das

análises que devem ser levadas em consideração antes de fazer qualquer investimento no

mercado de capitais.

O que é o risco no mercado de capitais? A que tipo de riscos as empresas brasileiras

estão expostas? Quais devem ser levados em consideração na hora de investir em uma

empresa? Como minimizar os impactos do risco nos ativos? Ativos com maior risco têm

potencial para maior retorno? Como identificar oportunidades em ativos de maior risco?

Estas são perguntas que todo o investidor deve fazer quando está disposto a investir seus

recursos em determinados papeis.

Existe uma máxima, que quase chega a ter um cunho cultural no Brasil, que para

uma boa rentabilidade é necessário estar exposto a um risco de mesma proporção.

A partir da análise de rentabilidade e risco das empresas componentes do índice

IBOVESPA, busca-se verificar através de uma análise de persistência, a comprovação

estatística, de que empresas ganhadoras em rentabilidade também são ganhadoras em

risco. A partir daí forma-se a pergunta de estudo deste artigo:

A rentabilidade de um ativo, ações, está associada diretamente ao risco?

Contextualização do tema

O sistema Financeiro Nacional (SFN) é composto por instituições que captam,

distribuem circulam e regulamentam recursos financeiros no Brasil.

A

grande

autoridade do SFN brasileiro é O Conselho Monetário Nacional (CMN) o qual é

presidido pelo Ministro da Fazenda, a ele estão ligados O Banco Central do Brasil que

atua como órgão executivo e a Comissão de Valores Mobiliários (CVM) que atua como

órgão regulador e de fomento ao mercado de valores mobiliários brasileiro tanto os

negociados em bolsa de valores quanto os de balcão.

O mercado de capitais caracteriza-se pela distribuição de valores mobiliários

através de títulos emitidos por empresas que buscam a capitalização por meio do

mercado de capitais em alternativa a forma convencional indo até uma instituição

financeira e tomando credito para aplicação na empresa. Existem diversos tipos de

papéis negociados neste mercado alguns deles são mais conhecidos e que representam o

capital das empresas são as ações, ou de empréstimos tomados por estas chamadas

debentures conversíveis em ações, bônus de subscrição e “commercial papers” que

permitem a circulação de capital para custear o desenvolvimento econômico. O mercado

de capitais abrange ainda negociações de direito, recibo de subscrição de valores

mobiliários, certificado de depósitos de ações e demais derivativos autorizados a

negociação.

Como o aumento dos níveis de poupança a disponibilidade e a propensão ao

investimento tende a aumentar, a poupança individual das pessoas físicas ou no caso das

pessoas jurídicas o lucro, são as principais fontes de geração de investimento e por

consequência desenvolvimento econômico, gerando renda as empresas as quais foram

investidos os recursos excedentes, possibilitando aumento de capacidade produtiva,

expansão de mercado, enfim possibilitando a ampliação de seu lucro e novamente

retornando ao sócio fazendo com que este tenha mais disponibilidades e possa reinvestir

seu capital novamente.

A medida que estas empresas crescem demandam mais recurso, basicamente

para buscarem recursos as empresas possuem três alternativas empréstimos de terceiros,

reinvestimento do seu lucro e participação de acionistas. Os dois primeiros têm

limitações, e usualmente são usados para tocar a operação das empresas.

A participação acionaria na empresa é a alternativa que permite às empresas de

capital aberto efetivamente os grandes investimentos em sua infraestrutura e melhorias

que possibilitem a ampliação de capacidade produtiva e por consequência o aumento

nos lucros da empresa.

Dessa forma além do acionista estar buscando uma remuneração para seu

investimento está contribuindo diretamente para o crescimento econômico daquela

empresa e setor e de toda a nação. Para acessar o mercado de ações e passar a investir

nessa modalidade de negócio é necessário que o acionista potencial se dirija a uma

corretora a qual faça a ponte entre o recurso disponível e a entrada no mercado de

capitais.

A palavra risco advêm do latim resecare, que significa cortar ou separar com uma

pedra. A tradução original faz referência à embarcações, do medo que os marinheiros

tinham de colidir nos rochedos quando eram obrigados a navegar nestes

locais.

O risco pode ser definido como as inúmeras alternativas de algo não sair como o

planejado pelos mais diversos fatores. O risco está presente em todo e qualquer lugar

nas coisas simples do cotidiano das pessoas, ao atravessar uma rua, ao tomar um ônibus,

basicamente qualquer decisão que se tome, tem junto dela um percentual de risco

embutido. Nas organizações, empresas, não é diferente existe risco para lançar um novo

produto, na abertura de uma nova filial, ou ainda na forma com que esta empresa

administra seu lucro e faturamento, de que forma é feito este investimento.

O risco pode ser descrito com algo perigoso que pode trazer consequências

negativas. Porém a análise que deve ser realizada para encontrar a definição do significado

da palavra risco deve estar voltada alicerçada nas probabilidades, e na incerteza. Por

mais que o risco normalmente seja associado a algo ruim, ele também pode significar

oportunidades, pois muitas vezes risco e retorno podem estar ligados de forma

proporcional.

Para a formação de um determinado risco, deve-se observar basicamente três

componentes, o evento em si onde pode ser identificada a fonte do risco, a probabilidade

associada a este evento e o impacto que este pode causar. Cada um destes componentes

possui uma particularidade e uma determinada ligação entre si, toda a vez que se mexe,

toma-se providencias com relação a causa do risco obrigatoriamente diminui a

probabilidade, também é verdade que tomando precauções com relação ao efeito

obrigatoriamente o impacto será alterado.

A tomada de qualquer tipo de decisão em relação a minimizar risco deve ser

tomada levando em consideração os três componentes, pois levando em consideração

apenas um ou dois o resultado desejado provavelmente não será alcançado, visto que se

torna uma análise míope levando em consideração apenas parte do todo.

Utilizando as ferramentas adequadas é possível, diagnosticar, calcular e

mensurar o impacto dos mais diversos tipos de risco minimizando assim impactos

negativos e possibilitando ainda a identificação de eventuais oportunidades de negócios

ou maiores ganhos através de uma exposição adequada ao referido risco.

Busca-se tratar dos tipos de risco que as organizações estão expostas, mesmo

que muitos destes sejam os mesmos para as pessoas físicas. Existem diversos tipos de

risco cada um pode afetar a vida e a saúde financeira de uma empresa de uma forma, e

se algum desses for subdimensionado pode causar sérios danos.

Tipos de Risco

Risco Sistemático: O risco não sistemático é o tipo de risco o qual as empresas

estão expostas e que não possuem controle sobre a situação como num cenário de crise

de conjuntura econômica, colapso no sistema financeiro crise política, enfim tudo aquilo

que as defesas da empresa têm pouco a fazer para a mitigação do risco, basicamente sua

única forma de proteção e a diversificação de investimentos buscando proteção contra

este tipo de ambiente de crise generalizada.

Risco Não Sistemático: O risco não sistemático é aquele que basicamente “está

na mão” do gestor da empresa, este tipo de risco refere-se a ações tomadas afim de agregar

valor ao acionista, podem ser em resposta a um reposicionamento de mercado ou ainda

na área de atuação de uma empresa. Todas as ações que dizem respeito à estratégia de

preço de mercado, lançamento de um eventual novo produto, inovações tecnológicas,

estratégias de marketing entre outras decisões de responsabilidade da empresa. O

sucesso da empresa está diretamente ligado ao sucesso destas ações, porém além do

sucesso passar pelas decisões estratégicas que cabem aos gestores administrar.

Tipos de risco inerentes aos riscos não sistemáticos

Um tipo de risco comum de se encontrar é o risco de projeto, o este tipo de risco

basicamente está normalmente ligado a falta de dimensionamento de demanda por parte

da empresa, este risco á bastante comum no ato de lançamentos de novos produtos no

mercado, onde se a pesquisa de mercado não for bastante completa e detalhada pode

acabar comprometendo não só o produto recém lançado, mas também toda a empresa

em virtude de uma falha no ato da avaliação mercadológica.

O Risco Competitivo é relacionado a um problema de sub ou sobre

dimensionamento do grau de concorrência de outras empresas de um mesmo setor,

ocasionando eventuais ganhos adicional para determinada companhia ou ainda perdas não

calculadas. Porém independente de quem foi ou dimensionou de forma incorreta quando

se trata de algo que afeta uma parte muito pequena da economia que não é capaz

de causar uma mudança substancial na economia como um todo este tipo de risco é

chamado risco de setor.

Dentro do risco sistemático ainda conforme Damodaram (2013), existe outro tipo

de risco bem mais difuso, que afeta muitos investimentos, senão todos. Quando

aumentam as taxas de juros, por exemplo, todos os investimentos são afetados

negativamente, embora uns mais, outros menos. De modo semelhante, quando há uma

desaceleração da economia, todas as empresas sentem os efeitos, em especial as cíclicas,

como as da indústria automobilística, siderúrgica e da contrição civil. É o que se chama

de risco de mercado Bodie, Kane, Marcus (2014).

Finalmente, existem riscos que ficam em uma área nebulosa, dependendo da

quantidade de ativos afetados. Quando o dólar fica mais forte do que outras moedas, por

exemplo, isso tem um impacto significativo sobre o lucro e o valor das empresas que

operam internacionalmente. Se maior parte das empresas do setor operar maciçamente

no mercado internacional, pode-se dizer que se trata de um risco de mercado. Se poucas

o fizerem, será mais adequado classificar como risco especifico.

Como Damodaram (2013) relata mesmo um risco pode variar de nomenclatura

dependendo da intensidade e do grau de relevância para a economia como um todo se

forem apenas algumas empresas e que não comprometam a grande maioria das demais o

risco de mercado acaba se tornando um risco especifico valido para uma empresa ou um

pequeno grupo delas.

Dentro do Risco não Sistemático existem outros tipos de riscos além dos que já

foram citados como o de liquidez, de credito, operacional, legal, é bem verdade que

alguns destes não estão presentes no mercado de capitais diretamente, na atuação da bolsa

de valores, porém estão presentes nas empresas que colocam seus papéis para negociação

no mercado de ações.

Risco de Liquidez está ligado a não disponibilidade de recursos a fim de honrar

os compromissos assumidos pela empresa em função do descasamento entre ativos e

vencimento de passivos.

Risco de credito resulta da incerteza do recebimento de valores emprestados a

terceiros, clientes, tomadores de empréstimo, ou emissões de títulos.

Risco Operacional, é resultante de falhas internas nos processos operacionais

das empresas, seja em função de pessoas, corrupção, por exemplo, sistemas ou ainda

eventos externos que venham influenciar no correto funcionamento diário da empresa.

Risco Legal está relacionado a eventuais perdas resultantes de multas,

penalidades, indenizações de correntes de fragilidades jurídicas firmadas em contratos

seja com fornecedores ou clientes, ou seja, qualquer ação de caráter legal que resulte em

perda para a companhia.

Risco de Imagem, este tipo de risco está associado a eventuais eventos de

caráter verdadeiro ou não que associem a empresa a algum tipo de publicidade negativa

ou ainda a algum fato que vincule a instituição a alguma atividade ilícita ou ilegal.

A principal intenção dos especialistas em finanças e também dos investidores do

mercado de capitais e a diminuição dos níveis de risco, se possível a extinção destes,

existem vários modelos de mensuração e avaliação de risco, seja de mercado seja risco

sistemático ou não sistemático, basta que o investidor defina uma e a aplique em suas

negociações.

Através da diversificação da carteira o investidor passa a mitigar o risco não

sistemático, porém em havendo uma movimentação de taxas de juros, por exemplo,

majoração da taxa de juros, o mercado tende a desvalorizar todos os papeis

independente se há diversificação ou concentração no portfólio de investimento, ou seja,

contra o risco de mercado muitas vezes nem a diversificação pode minimizar ou

eliminar o risco inerente.

Na análise de risco no mercado financeiro é comum chamar o risco de obter um

rendimento menor que o inicialmente projetado de risco negativo, já o contrário quando

se trata de uma variação positiva, a nomenclatura a ser dada pode ser retorno esperado,

uma oportunidade de bons negócios.

Muito importante é um processo de análise de risco é considerar, definir

exatamente a partir de qual ótica a análise de risco deve ser realizada, por exemplo,

quando tratar-se de ações de uma determinada companhia está analise pode partir de

vários ângulos, ou melhor, de vários atores que compõe o mercado, pode-se realizar

uma analise a partir do ponto de vista do conselho de administração da empresa,

diretores executivos e também é claro do acionista em potencial que pretende comprar

ações desta companhia, ou ainda aumentar a participação na mesma.

Damodaran (2013) afirma que as variâncias e os retornos esperados que

encontramos na prática são quase sempre avaliados com base em retornos passados, e não

em retornos futuros. A suposição, quando da utilização de variâncias históricas é de que

as distribuições de retorno passados sejam bons indicadores de futuras distribuições.

Quando tal suposição é violada como acontece no caso de as características do ativo

mudarem significativamente com o tempo, as estimativas históricas podem não ser boas

medidas do risco.

A partir da citação de Damodaran pode-se entender que não basta apenas olhar

para o passado quando se trata de avaliação de risco, pois muitas vezes o

comportamento do mercado e do próprio ativo em questão são extremamente distintos e

não seguem nenhum padrão desta forma uma análise em cima destes padrões pode não

gerar a confiabilidade necessária para uma avaliação de risco mais precisa.

Índice Ibovespa

O índice Ibovespa foi criado com base nas ações com maior negociabilidade da

bolsa de Valores de São Paulo (BMFBovespa). As quais compreendem em torno de

80% das ações mais negociadas na bolsa, ainda estas devem ter tido participação em

pelo menos 80% dos pregões do período analisado, a composição do índice é revisitada

a cada quatro meses buscando a adequação constante e mais próxima em relação à

rentabilidade média dos ativos. Nakamura (2000).

De 2006 a 2014, durante os anos objetos do estudo, o índice teve sua

composição algumas variações quanto a quantidade de ativos, saindo de 31 em 2006

para 59 em 2014. Porém sempre respeitando a metodologia de sua composição

Rentabilidade

Rentabilidade é o retorno esperado de um investimento, descontando custos,

tarifas e inflação. É uma medida de avaliação do desempenho de um investimento, é a

variação positiva ou negativa na riqueza de um investidor, comumente representado em

forma percentual. Para investimentos em ações pode ser simbolizado pela soma de

dividendos mais variação no preço (preço final menos preço inicial), posteriormente

dividido pelo preço inicial.

Conforme Bruni (1998) o investidor emprega capital agora, visando obter um

resultado futuro, em que sua riqueza seja maximizada. Em mercados financeiros, as

aplicações são comumente feitas em títulos, certificados ou contratos (ativos), cujo

valor final permitirá a quantificação do resultado. Assim sendo, a capacidade de prever

o retorno de um investimento dependerá da capacidade de estimar o valor final do ativo.

Ao aplicar seus recursos, o investidor emprega capital agora, visando obter um

resultado futuro, em que sua riqueza seja maximizada. Em mercados financeiros, as

aplicações são comumente feitas em títulos, certificados ou contratos (ativos), cujo

valor final permitirá a quantificação do resultado. Assim sendo, a capacidade de prever o

retorno de um investimento dependerá da capacidade de estimar o valor final do ativo

(Sanvicente&Mellagi Filho, 1988).

Grau de rendimento proporcionado por determinado investimento Pode ser

expressa pela porcentagem de lucro em relação ao investimento total. Na maior parte

dos casos, a rentabilidade é inversamente proporcional à segurança do investimento e à

liquidez. (SANDRONI, 2004, p.525).

Nos investimentos, rentabilidade é o retorno sobre o capital investido em

determinado ativo financeiro, o qual é baseado na valorização (no caso das ações, que a

diferença entre o preço de compra e o preço de venda determina a rentabilidade, podendo

ser positiva ou negativa). Quando um investimento é feito, tem-se apenas a expectativa

sua rentabilidade positiva. No mercado, essa expectativa é conhecida como retorno

esperado.

A diversificação como estratégia na busca da rentabilidade e diluição de risco,

seguidamente é utilizada por consultores que visam rentabilidade satisfatória e pouca

exposição a risco, porém para aqueles investidores com menor pudor ao risco a

concentração em determinado ativo, com uma expectativa de subida, ou ainda apostando

contra o mercado numa desvalorização deste, pode propiciar ao investidor uma

rentabilidade bem acima daquela da carteira diversificada.

Quando se realiza uma análise buscando uma opção de investimento risco e

rentabilidade sem dúvidas são dois dos principais indicadores para o aporte de recurso.

A afirmação de que sempre a melhor rentabilidade está atrelada ao maior risco pode não

se confirmar em determinadas situações do mercado de capitais brasileiro, principalmente

se estas ações compuserem o índice Ibovespa.

O estudo realizado apurou a rentabilidade média mensal de todos os ativos

componentes do índice Ibovespa dos anos de 2006 a 2014, juntamente com o desvio

padrão da mesma, o qual representa o risco do ativo. A fim de realizar uma relação uma

relação entre os dois onde se comprove esta hipótese de que um maior risco é igual a uma

maior rentabilidade.

Metodologia

A amostra de dados utilizada para o estudo foi obtido a partir do Sistema de

Informação da própria Bovespa. Ele consiste de todos os dados de variação dos valores

das ações que compõe o índice Ibovespa.

O índice IBOVESPA é formado por uma carteira teórica que representa 80% de

todo o mais líquido e negociados nos últimos doze antes da formação dos meses de

carteira, com revisões trimestrais sendo que atualmente é composto por 61 unidades

populacionais de ações brasileiras.

A escolha do Índice foi justamente por possibilitar o acompanhamento do

comportamento de forma geral do mercado de capitais brasileiro, visto que não se ateve

a um setor da economia ou ainda a setores com maior peso econômico como a construção

civil ou ainda a mineração, por exemplo, mas sim uma análise ampla de praticamente

todos os segmentos. Evitando distorções causadas por eventuais crises setoriais.

Para avaliar se existe relação entre a rentabilidade e também o risco em períodos

passados com os subsequentes a formula utilizada foi a seguinte:

2

de Kahn y Rudd (1995):

x2

(WW

N / 4) 2

N /4

(WL

N / 4) 2

N /4

(LW

N / 4) 2

N /4

(LL

N / 4) 2

N /4

A análise através do método Kahn e Rudd (1995) se deu através da análise da

persistência do desempenho de fundos de investimento, separados por fundos de em renda

fixa e de ações. Com o Objetivo de ser o mais assertivo possível em uma análise de

mercado foi utilizado como base uma série de índices, formados a partir dos tipos de

fundo estudados (renda fixa ou ações). Esta amostra resultante foi construída pelos

retornos mensais de cerca de 500 fundos, de janeiro de 1983 a dezembro de 1993. Usando

como medida de desempenho derivação do índice de Jensen (1968) para calcular retornos

em excesso, Kahn e Rudd (1995) puderam concluir que, para os tipos de fundos

pesquisados, cerca de 80% apresentaram desempenho semelhante ao do mercado,

enquanto que aproximadamente 20% dos mesmos indicaram desempenho superior ou

inferior ao do mercado, numa proporção aproximadamente simétrica. Finalmente,

verificaram a ausência de persistência para fundos de ações, mas a presença desta em

fundos de renda fixa.

Este é o método a ser aplicado na amostra dos dados das ações componentes do

índice Ibovespa entre os anos de 2006 e 2014, para explicitar se existe a comprovação

estatística da existência de persistência ou não na análise de risco e rentabilidade destes

mesmos ativos.

Resultados

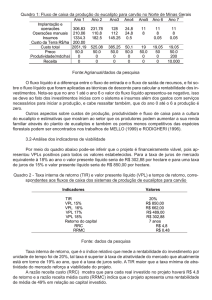

Como indicadores de rentabilidade e risco foram utilizadas as letras

WW(Winner,Winner) para ações ganhadoras em Rentabilidade e ganhadoras em Risco,

WL( Winner, Loser) para ações ganhadoras em Rentabilidade e perdedoras em Risco,

LW( Loser, Winner) para ações perdedoras em Rentabilidade e Ganhadoras em Risco,

LL( Loser, Loser) para ações perdedoras em Rentabilidade e Perdedoras em Risco.

Tabela 1- Winner Loser

WW

WL

LW

LL

Nº AÇÕES

2006

2007

2008

2009

2010

2011

2012

2013

2014

2006

2007

2008

2009

2010

2011

2012

2013

2014

TOTAL

10

6

5

10

31

11

7

8

11

37

6

15

15

7

43

16

7

7

17

47

10

16

16

9

51

7

19

19

8

53

9

19

19

9

56

14

14

14

15

57

15

14

14

16

59

98

117

117

102

111

Fonte: Autor

No ano de 2006 das 31 ações listadas no índice foram 10 ações Ganhadoras em

rentabilidade e risco, 6 foram ganhadoras em rentabilidade e perdedoras em risco, 5 foram

perdedoras em rentabilidade e ganhadoras em risco e também 10 ações foram perdedoras

em risco e rentabilidade.

Em 2007 foram 37 ações listadas no índice, destas 11 ações Ganhadoras em

rentabilidade e risco, 7 foram ganhadoras em rentabilidade e perdedoras em risco, 8 foram

perdedoras em rentabilidade e ganhadoras em risco e também 11 ações foram perdedoras

em risco e rentabilidade.

Em 2008 foram 43 ações listadas no índice, destas 6 ações Ganhadoras em

rentabilidade e risco, 15 foram ganhadoras em rentabilidade e perdedoras em risco, 15

foram perdedoras em rentabilidade e ganhadoras em risco e também 7 ações foram

perdedoras em risco e rentabilidade.

Em 2009 foram 47 ações listadas no índice, destas 16 ações Ganhadoras em

rentabilidade e risco, 7 foram ganhadoras em rentabilidade e perdedoras em risco, 7 foram

perdedoras em rentabilidade e ganhadoras em risco e também 17 ações foram perdedoras

em risco e rentabilidade.

Em 2010 foram 51 ações listadas no índice, destas 10 ações Ganhadoras em

rentabilidade e risco, 16 foram ganhadoras em rentabilidade e perdedoras em risco, 16

foram perdedoras em rentabilidade e ganhadoras em risco e também 9 ações foram

perdedoras em risco e rentabilidade.

Em 2011 foram 53 ações listadas no índice, destas 7 ações Ganhadoras em

rentabilidade e risco, 19 foram ganhadoras em rentabilidade e perdedoras em risco, 19

foram perdedoras em rentabilidade e ganhadoras em risco e também 8 ações foram

perdedoras em risco e rentabilidade.

Em 2012 foram 56 ações listadas no índice, destas 9 ações Ganhadoras em

rentabilidade e risco, 19 foram ganhadoras em rentabilidade e perdedoras em risco,19

foram perdedoras em rentabilidade e ganhadoras em risco e também 9 ações foram

perdedoras em risco e rentabilidade.

Em 2013 foram 57 ações listadas no índice, destas 14 ações Ganhadoras em

rentabilidade e risco, 14 foram ganhadoras em rentabilidade e perdedoras em risco, 14

foram perdedoras em rentabilidade e ganhadoras em risco e também 15 ações foram

perdedoras em risco e rentabilidade.

Em 2014 foram 59 ações listadas no índice, destas 15 ações Ganhadoras em

rentabilidade e risco, 14 foram ganhadoras em rentabilidade e perdedoras em risco, 14

foram perdedoras em rentabilidade e ganhadoras em risco e também 16 ações foram

perdedoras em risco e rentabilidade.

Durante todo o período analisado não pode ser adotado um padrão que

possibilite uma análise afirmando que ações com maior rentabilidade efetivamente

apresentem um maior risco. Os anos que apresentam esta característica são: 2006, 2007,

2009 e 2014.

Para os demais anos 2008, 2011, 2012 esta analise não cabe, pois temos a

concentração de um maior número no centro da tabela, nas posições intermediárias WL

e LW, o que apresenta uma quebra na hipótese de que efetivamente a maior

rentabilidade é acompanhada do maior risco.

A disposição dos valores na tabela referente ao ano de 2013 é bastante peculiar

pois são bastante parecidas as disposições tanto os valores intermediários de WL e LW,

quanto o das extremidades WW e LL, não comprovando nem desmentindo a hipótese.

No totalizador da tabela pode-se visualizar a relação inversa a questão de risco

onde as igualdades de valores concentram-se no centro da tabela, nos indicadores WL e

LW.

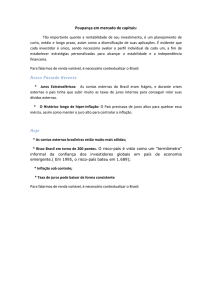

Tabela 2 – Análise de Persistência

p

FONTE: Autor

2006

2007

2008

2009

2010

2011

2012

2013

2006

2007

2008

2009

2010

2011

2012

2013

2014

2014

TOTAL

2,677

1,378

6,767

7,723

3,353

10,019

7,143

0,053

0,186

950,6036

0,102

0,240

0,009

0,005

0,067

0,002

0,008

0,819

0,666

0,0000

Como fechamento da análise em relação aos dados apresentados pode-se

comprovar estatisticamente pelo método x2 que a hipótese de que quanto maior o risco

maior a rentabilidade fica evidenciada apenas no ano de 2009.

Nos demais anos, 2008, 2011 e 2012 a relação é justamente inversa, onde

aponta-se a perspectiva que a análise pelo maior risco não é garantia de maior

rentabilidade, esta sim pode derivar outros fatores que não o risco inerente a ação em

questão.

Uma das prováveis causas desta situação é justamente o período de pós-crise, onde

os ativos estavam tendendo naturalmente a uma valorização após o período conturbado

em função da agitação dos mercados pelas crises, sejam elas de âmbito intranacional ou

ainda de maior amplitude, global.

CONSIDERAÇÕES FINAIS

Dentre os principais objetivos de um investidor do mercado de capitais, seja ele

brasileiro ou internacional, sem dúvida alguma as palavras Rentabilidade e Risco estarão

entre seus objetivos principais.

A precificação de um ativo é algo em que o investidor deve estar muito atento no

momento de escolher onde aportar suas economias, e deve-se perguntar a que tipo de

riscos está exposto aportando este recurso neste ou naquele ativo, a rentabilidade

apresentada até o momento tem relação com a futura?

A análise apresentada no estudo possibilita observar o comportamento do mercado

de ações da Bolsa de valores de São Paulo, representado pelo índice Ibovespa, identificou

que a máxima de que quanto maior o risco maior a possibilidade de retorno foi válida em

apenas determinados momentos.

Ao final da analise a que este artigo se propunha a realizar ficam mais dúvidas

que constatações. Nos períodos em há a não ocorrência de relação entre rentabilidade e

risco porque isto ocorre? Existia algum tipo de “beneficio” no sentido de estimulo

econômico que permitiu a determinadas empresas terem sua rentabilidade majorada em

relação a seu risco? Ou ainda o contrário? Havia fatores no mercado externo que podem

explicar estas disparidades entre rentabilidade e Risco? Em uma análise onde o intervalo

de tempo seja maior ou menor os resultados seriam diferentes?

São numerosas as dúvidas que ficam após a conclusão deste trabalho o que

remete a uma continuidade de analises e pesquisas a fim de buscar uma resposta estas

questões.

BIBLIOGRAOFIA

BAGGIO, Knebel Daniel. ¿Es la performance de los fondos de inversión de Brasil un

indicador de movimiento futuro de su patrimonio? 2014

BRUNI, Adriano Leal. Risco, retorno e equilíbrio: uma análise do modelo de

precificação de ativos financeiros na avaliação de ações negociadas na Bovespa (19881996)

DAMODARAN, Aswath. Gestão Estratégica do Risco, 2013, Ed: Bookman

SANDRONI, Paulo. Novíssimo dicionário de economia. 11 ed. São Paulo: bestseller,

2002.

SANVICENTE, A. Z. &Mellagi Filho, A. (1988). Mercado de capitais e estratégias de

investimento. São Paulo : Atlas.

BODIE, Zvi, KANE, Alex, MARCUS, Alan J.(2014) Fundamentos de Investimentos 9

ed São Paulo.

NAKAMURA, Wilson Toshiro (2000) Estudo Empirico Sobre a Carteira Teorica do

Indice Ibovespa. São Paulo.

KHAN, R.N. y A. RUDD. Does historical performance predict future performance?

Financial Analysts Journal