Estratégia de Investimento

Renda Variável

Março de 2016

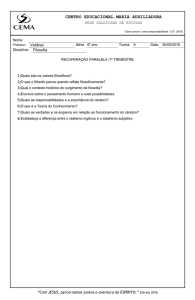

O ano de 2016 tem sido pródigo em oferecer intensa volatilidade de preços nas ações

brasileiras. Após um mês de janeiro marcado por forte queda das cotações (Ibovespa com

perda de 6,8%), fevereiro marcou uma reversão grande da tendência, com uma valorização

do mesmo indicador na ordem de 5,9%. Mais do que um simples movimento oposto a cada

mês (queda sucedida por valorização), chama a atenção a grande amplitude das oscilações.

Gestor de Renda Variável

Wagner Salaverry

[email protected]

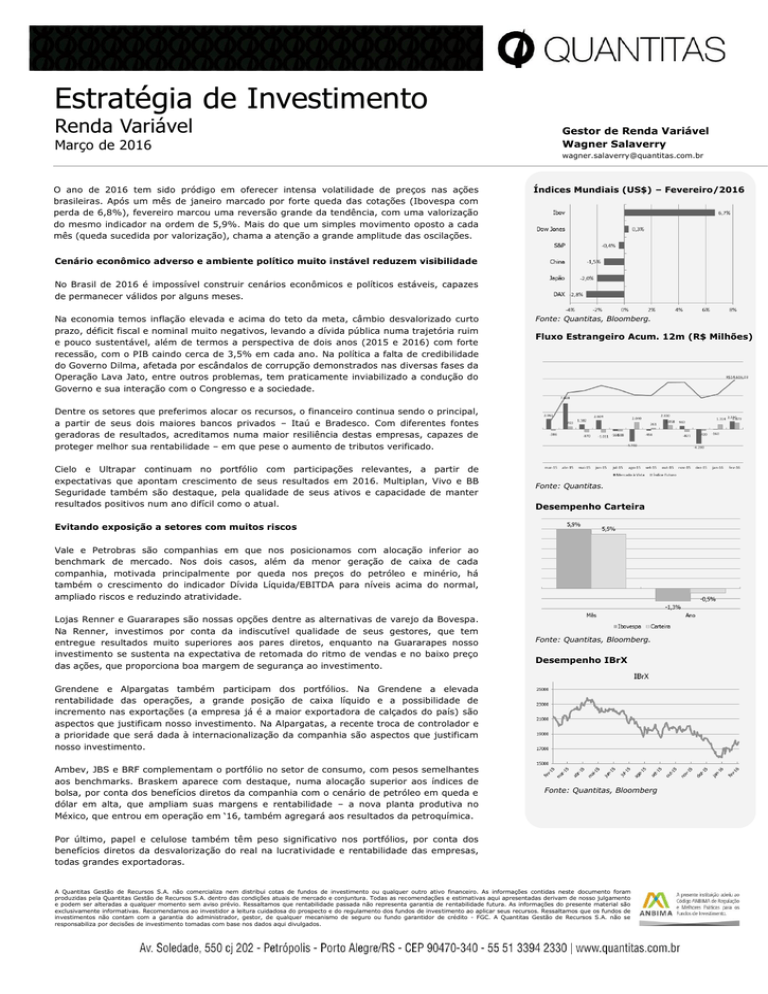

Índices Mundiais (US$) – Fevereiro/2016

Cenário econômico adverso e ambiente político muito instável reduzem visibilidade

No Brasil de 2016 é impossível construir cenários econômicos e políticos estáveis, capazes

de permanecer válidos por alguns meses.

Na economia temos inflação elevada e acima do teto da meta, câmbio desvalorizado curto

prazo, déficit fiscal e nominal muito negativos, levando a dívida pública numa trajetória ruim

e pouco sustentável, além de termos a perspectiva de dois anos (2015 e 2016) com forte

recessão, com o PIB caindo cerca de 3,5% em cada ano. Na política a falta de credibilidade

do Governo Dilma, afetada por escândalos de corrupção demonstrados nas diversas fases da

Operação Lava Jato, entre outros problemas, tem praticamente inviabilizado a condução do

Governo e sua interação com o Congresso e a sociedade.

Fonte: Quantitas, Bloomberg.

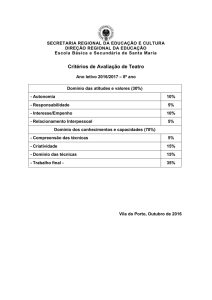

Fluxo Estrangeiro Acum. 12m (R$ Milhões)

Dentre os setores que preferimos alocar os recursos, o financeiro continua sendo o principal,

a partir de seus dois maiores bancos privados – Itaú e Bradesco. Com diferentes fontes

geradoras de resultados, acreditamos numa maior resiliência destas empresas, capazes de

proteger melhor sua rentabilidade – em que pese o aumento de tributos verificado.

Cielo e Ultrapar continuam no portfólio com participações relevantes, a partir de

expectativas que apontam crescimento de seus resultados em 2016. Multiplan, Vivo e BB

Seguridade também são destaque, pela qualidade de seus ativos e capacidade de manter

resultados positivos num ano difícil como o atual.

Fonte: Quantitas.

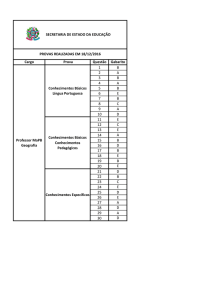

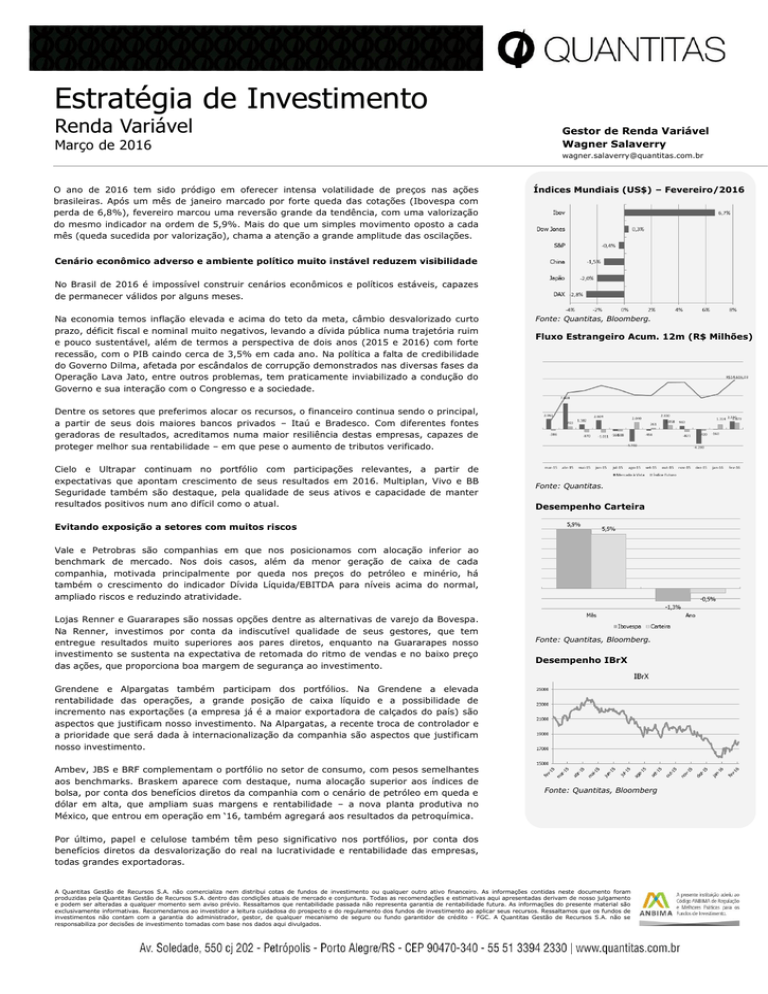

Desempenho Carteira

Evitando exposição a setores com muitos riscos

Vale e Petrobras são companhias em que nos posicionamos com alocação inferior ao

benchmark de mercado. Nos dois casos, além da menor geração de caixa de cada

companhia, motivada principalmente por queda nos preços do petróleo e minério, há

também o crescimento do indicador Dívida Líquida/EBITDA para níveis acima do normal,

ampliado riscos e reduzindo atratividade.

Lojas Renner e Guararapes são nossas opções dentre as alternativas de varejo da Bovespa.

Na Renner, investimos por conta da indiscutível qualidade de seus gestores, que tem

entregue resultados muito superiores aos pares diretos, enquanto na Guararapes nosso

investimento se sustenta na expectativa de retomada do ritmo de vendas e no baixo preço

das ações, que proporciona boa margem de segurança ao investimento.

Fonte: Quantitas, Bloomberg.

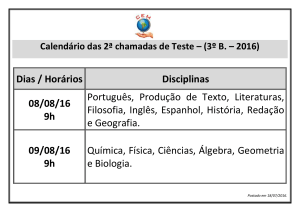

Desempenho IBrX

Grendene e Alpargatas também participam dos portfólios. Na Grendene a elevada

rentabilidade das operações, a grande posição de caixa líquido e a possibilidade de

incremento nas exportações (a empresa já é a maior exportadora de calçados do país) são

aspectos que justificam nosso investimento. Na Alpargatas, a recente troca de controlador e

a prioridade que será dada à internacionalização da companhia são aspectos que justificam

nosso investimento.

Ambev, JBS e BRF complementam o portfólio no setor de consumo, com pesos semelhantes

aos benchmarks. Braskem aparece com destaque, numa alocação superior aos índices de

bolsa, por conta dos benefícios diretos da companhia com o cenário de petróleo em queda e

dólar em alta, que ampliam suas margens e rentabilidade – a nova planta produtiva no

México, que entrou em operação em ‘16, também agregará aos resultados da petroquímica.

Fonte: Quantitas, Bloomberg

Por último, papel e celulose também têm peso significativo nos portfólios, por conta dos

benefícios diretos da desvalorização do real na lucratividade e rentabilidade das empresas,

todas grandes exportadoras.

A Quantitas Gestão de Recursos S.A. não comercializa nem distribui cotas de fundos de investimento ou qualquer outro ativo financeiro. As informações contidas neste documento foram

produzidas pela Quantitas Gestão de Recursos S.A. dentro das condições atuais de mercado e conjuntura. Todas as recomendações e estimativas aqui apresentadas derivam de nosso julgamento

e podem ser alteradas a qualquer momento sem aviso prévio. Ressaltamos que rentabilidade passada não representa garantia de rentabilidade futura. As informações do presente material são

exclusivamente informativas. Recomendamos ao investidor a leitura cuidadosa do prospecto e do regulamento dos fundos de investimento ao aplicar seus recursos. Ressaltamos que os fundos de

investimentos não contam com a garantia do administrador, gestor, de qualquer mecanismo de seguro ou fundo garantidor de crédito - FGC. A Quantitas Gestão de Recursos S.A. não se

responsabiliza por decisões de investimento tomadas com base nos dados aqui divulgados.